长推:详解 Friend.tech 经济模型——博弈论、期望价值和需求曲线

客观来说,Friend.tech 的经济模型和叙事都非常优美,但我在体验后仍然决定放弃运营我的 Room,因为这是一个非常抽水的负和游戏。

原文作者:@0xLoki

原文来源:X

注:原文来自0xLoki发布长推。

详解 Friend.tech 经济模型:博弈论、期望价值和需求曲线2023.09.22 - 3 小时前分享至理解经济模型最好的办法就是代入项目方的角色--如果是我来设计经济模型,我应该怎么做?

一、如何做好一款 Ponzi 社交产品

Friend.tech 的经济模型看起来非常简单:

(1)Key 价格随数量增长;

(2)每一笔交易收取 10% 的手续费,由协议和 Key 发行人平分;

(3)未来 6 个月向用户发放积分。

理解经济模型最好的办法就是代入项目方的角色,【如果是我来设计经济模型,我应该怎么做?】 出发点是我们希望做一款 SocialFi 产品,而过往的经验和当前市场流动性充裕情况让我们很难对此乐观,于是我们希望做一款带有一定 Ponzi 属性的产品完成冷启动。

(1)(S^2) /16000 意味着什么

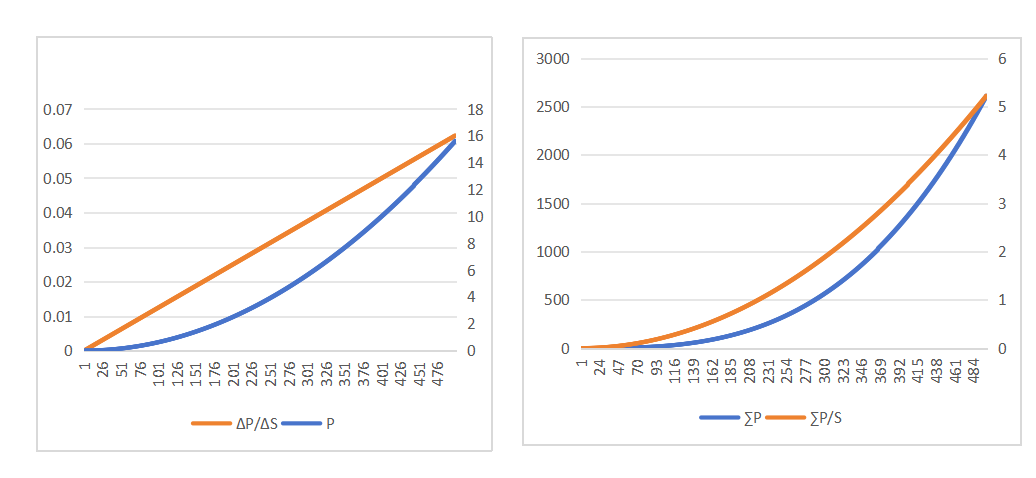

Ponzi 的内核是让早进入者赚钱,如果假想所有用户是一个一个排队进入的话,考虑 S 只能取整数,所以应该使用差分和求和。可以看出,ΔP/ΔS 是线性递增的,这保证了随着 Key 数量的增长,Key 的价格会增长,而且 Key 价格增长的速率也是递增的(即越涨越快)。

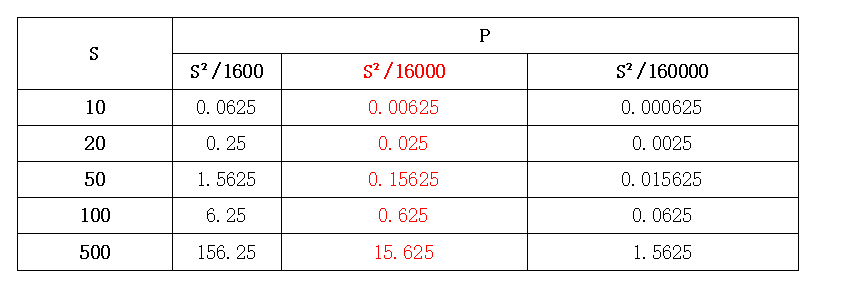

显然这是一条非常间接且高效的 Ponzi 曲线,每一个进入者都会推高价格,且推动的幅度会越来越高。 至于 16000 也很好理解,我们需要一个参数,让 S 和 P 有一个符合市场的匹配关系。如下表所示,如果取值更小,P 曲线会过于陡峭,价格波动过大;而如果取值更大,价格曲线会更加平缓,不够 Ponzi,而 16000 是一个折中的选择。偏小的数量承载能力也符合当前市场流动性状况。

(2)经济如何循环

乐观者会把 Friend.tech 理解为社交平台,悲观者会把 Friend.tech 理解为一个赌博平台。但这两种理解的共同之处在于都存在三个角色:1)FT 平台 2)Key 发行人 3)用户。唯一产生利润的行为是用户的交易(交易同时还是使用 / 持有的前置条件)。

那么问题就变成了:如何吸引用户购买?按照社交平台理解,Key 的发行人是服务提供者(不管这项服务是什么),而平台提供基础性服务;按照赌博平台理解,Key 的发行人就是叠马仔,负责招揽用户。

这种分成模型同样非常简洁高效,50% 的分成相当于对 KOL 服务的采购,我们可以看到相当多的 KOL 接受了这一点。 之所以需要采用 Ponzi 的模式,在这里也解决了冷启动的问题,在初期 Key 发行人提供的服务必然是参差不齐且不稳定的,这个时候投机需求可以起到一定的替代作用。

(3)积分空投

积分没有太多好说的,作用在于进一步刺激需求,混淆用户的投机需求、使用需求和投资需求。

二、交易的磨损到底是多少?

客观来说,Friend.tech 的经济模型和叙事都非常优美,但我在体验后仍然决定放弃运营我的 Room,因为这是一个非常抽水的负和游戏。

首先问一个问题:Key 的交易成本是多少? 10% 显然是一个错误的答案。

我们假想这样一种情况:你持有 1.1E 进入这个市场,由于买入也需要支付 10% 的手续费,你只能购买 1 个价值 1E 的 Key,这个时候你的 Rooms Value 为 1E。但无论在任何时候卖出,你都需要再支付 10% 的手续费,所以你的持仓真正可变现价值 = 0.9E。在你买入的那一刻起,卖出的 10% 手续费就已经无法避免,只不过 Friend.tech 会延期向你收取。事实上从你买入起已经亏损 1-(0.9⁄1.1)=19.2%,需要上涨 22% 才能回本。

19.2% 并不难计算,但很遗憾,这是 Friend.tech 的第二重障眼法。

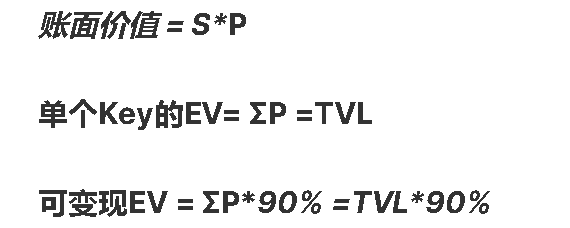

理解这一点我们需要先理清【账面价值(BV)】和【期望价值(EV)】的关系,假想所有 Key 购买者均为投机者(其它类型用户我们之后也会讨论):

(1)张三、李四、王五集资买了一头牛、一只鸭和一枚鸡蛋。约定好先退出的人拿走牛,第二个拿走鸭,最后的人拿走鸡蛋.

(2)张三 / 李四 / 王五都觉得自己拥有一头牛的求偿权 但事实上他们的求偿权都是相等的 最后有 6 种结果,他们三个分别拿走: 1)牛鸭蛋 2)牛蛋鸭 3)蛋鸭牛 4)蛋牛鸭 5)鸭牛蛋 6)鸭蛋牛

(3)由于六种概率是均等的 因此张三真正拥有的=2⁄6* 牛 +2⁄6* 蛋 +2⁄6鸭 即 1/3 头牛,1/3 只鸭,1/3 个鸡蛋。

通过这个案例我们可以看出,虽然张三、李四、王五都觉得自己拥有一头牛的求偿权,但牛只有一头,因此这只是一种幻象,他们真正拥有的权利价值应该等于求偿权的的数学期望(EV)加总。 如果这个时候再有一个新玩家赵六加入这场游戏,他需要提供一套房子 在他加入的时候,房子就被分成了四份,张三李四王五各获得 1/4。

可以看出,每一个新进入者都会被之前的持有者稀释自己的 EV。 这就是 Friend.tech 的内核:

(1)混淆 EV 和账面价值,营造财富幻想

(2)用后参与者的 EV 为前面的用户提供利润。

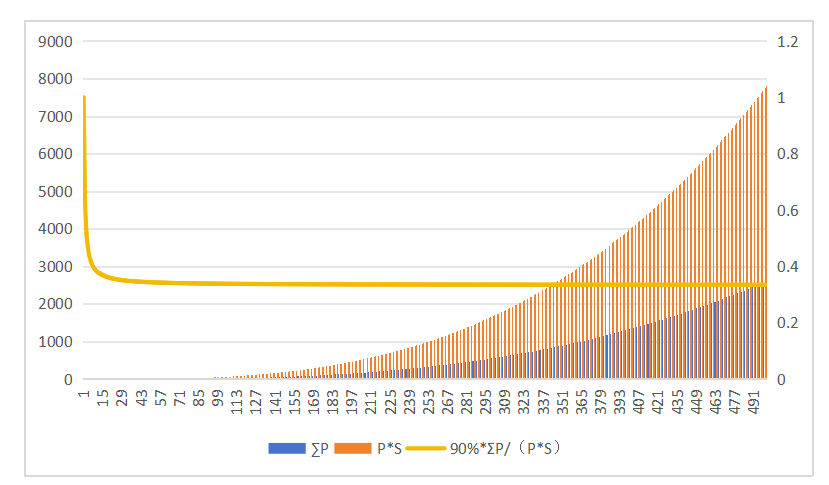

Friend.tech 的交易模式是底池是唯一对手方,因此可供交易的资金就是底池当中的 TVL,这里会产生差异.举个·例子,当 Key 的数量为 40 的时候,Key 的价格为 0.1E,总市值 = 400.1E=4E,而此时 TVL=ΣP=1.38E。 理解了这一点,我们可以绘制出账面价值(BV)和 EV 关系的曲线(图中黄色折线图)。

可以看出,在 Key 的数量超过大约 20 的时候,EV/BV 就基本稳定在 30% 附近,无限接近 30%。这里隐含两条信息:

(1)如果你在曲线平缓部分买入,你除了支付 10% 手续费 +10% 的远期手续费以外,你还会立刻损失掉大约 70% 的 EV。

(2)FT 显示的 Room Value 过于乐观,基于谨慎性原则,用 Room Value*~30%(EV)衡量你所持有 Key 价值会更加科学。

这也解释了为什么在过去的一段时间里似乎每个人都取得了至少 2-3 倍的账面回报。

三、增长的终点在哪里?

接下来思考【回本】的问题。在这里我们仍然假设所有用户都是以盈利为目的加入这场游戏。如果我们把账面价值作为评价标准,回本并不困难,即时在 5E 的时候买入,也仅需要 27 个新买家就能回本。

但从 EV 角度看,购买高价 Key 回本几乎是不可能的,如果购买 1E 的 Key,也需要 115 个新买家才能实现 EV 回本。在协议数据和用户数量增长的时候,我们很自然地会把账面价值当作回本要素,但一旦增长停止或下滑这种计量会变得很不可靠。

同时,无论按照账面价值还是按照 EV 计算,都存在一个相同问题,买入价格越高,回本需要的新买家数量也会递增。而增长终究是有极限的,如果增长极限是 N,那么第 N-M 个买家以后的买家就无法回本。这样一来,理性的玩家就不会在 N-M 后买入,而由于这一信息可以被所有人获取,N-M 到 N 的区间内没有人买入又会导致理性的玩家不会在 N-M-L 后买入,如此循环,最后均衡价格会不断下移。

事实上,这种情况是博弈论里最经典的案例之一——《2/3 博弈》,所以如果觉得这个过程不好理解,也可以直接看 2/3 博弈相关的说明,或者日剧《今际之国的闯关者》第二季的“方块 K【美人投票】”。:)

说得更加直接一点,在资金净流入放缓以后,高价值的 Key 最先变得无利可图,投机者会转而追捧价格更低的 Key,循环往复,单个 Key(尤其是新 Key)的价格顶部会不断下移。正常情况下这种下移不会是大问题,但另一个问题是 Friend.tech 的 Bot 非常泛滥,Bot 会垄断 Key 打新市场的低价区,因此在打新均衡价格下移后,会直接进入 Bot 的套利区间,用户的 EV 将进一步被蚕食。

四、(3,3)真的可靠吗?

下一个需要讨论的问题是(3,3)靠谱吗?答案是不靠谱。几个理由:

(1)(3,3)在大多数时候是非对等的。比如你买入了一个 3E 的 Key,而你自己 Key 价格为 0.1E,你的买入行为会给对方贡献 0.15E 的手续费,而对方仅给你贡献 0.005E 的手续费。

(2)多人参与下的(3,3)模型极其不稳定。如果只有 2 个人到相同价格,那么(3,3)是稳定的,有点像战国时期互相交换质子,你如果杀了我的质子我就也杀了你的质子。但一旦人数变多,(3,3)就会变得非常不稳定。

这是博弈论中的另一个经典模型——演化博弈模型。 演化博弈模型的推导非常复杂且乏味。简单来说,人数足够多的时候,总会有人试图抢跑而获益,因为有利可图。A 的抢跑让 B 遭受损失,那么 B 抢跑并锁定收益 / 避免损失的动机就会增强,而 C、D、E 之间也会相互猜疑,毕竟 EV 是远远低于 BV 的,猜疑链形成之后唯一的纳什均衡就是(-3,-3)。

需要注意的是,过去以断时间看起来很多(3,3)很稳定,但这只是因为在上升周期中大家很容易忽略 EV 剥削的问题,以及【-3 倾向】很低,在增长停止或者下降趋势出现以后 -3 会变得更加频繁) 以上只针对陌生人之间的多人(3,3),如果你们本身就是现实中的好友,或者达成了(3,3)的协议,这种(3,3)会稳定很多,因为选择 -3 策略还需要承担额外的声誉损失。

五、刷分会是有利可图吗?

首先说明一点,当前流传的刷分收益估算都是基于估算的 FDV。在制定自己策略的时候,真正的 EV = 按照 FDV 估算的收益 * 真的会发空投的概率 * (1- 磨损率)(例如需要线性解锁、价格不及预期等)

从我自己和其它朋友的体验来看,当前的积分有 2 个特点:

1)绝大部分用户的积分最终只和持仓价值相关,而且是在出分前有一个快照时间点,只取该时间点的持仓价值。

2)前面有提到,Key 的账面价值大约是 TVL 的 3 倍,那么在你计算资金投入总量的时候,需要将 TVL*3 作为所有用户的刷分基数计算。

在理解了 Friend.tech 所有机制后,从那么如果你仍然想要刷分,最好的策略就是一次性买入并持有自己小号的 Key,这种做法可以避免 EV 被剥削,也可以减少 5% 的手续费。但需要注意的是,最小磨损的方式就是你在当前全仓买入自己的小号,并在 6 个月后卖出,这样你的总机会成本= 总投入资金 *0.905,即损失 9.5% 的本金。但在接下来的 6 个月内你最好不再有任何交易,以避免额外的磨损。

六、FT 的未来在哪里

以上的全部讨论都基于一个假设,所有的参与人都是投机者,但事实并非如此,已经有许许多多的群主开始通过 Room 提供差异化的服务,而这些真正的“服务”是 Friend.tech 摆脱 Ponzi 的关键。

仍然以张三、李四、王五集资买了一头牛、一只鸭和一枚鸡蛋这个案例来说明,如果情况有一些变化:张三承诺自己会最后退出这场游戏,那么李四和王五的 EV 会发生变化,由 1/3 牛 +1/3 鸭 +1/3 鸡蛋变为 1/2 牛 +1/2 鸭,EV 显著提高;如果李四也承诺最后退出,那么王五的 EV 会变成一头完整的牛。

这种变化的内核是效用需求者会改变“求偿权同质化”的局面,从而提高剩余参与者的 EV。在实际 Friend.tech 中表现为两类:

1)发行人自持、有约束力的 33 和被动持有者(如 ETF)

2)对 Key 具有使用需求和持有需求的用户,例如希望通过 Room 与 Key 发行者建立联系、通过 Room 获取 Alpha 信息、享受 Real World 权益、享受潜在空投的再分配等。

Key 的权益将决定效用价值,也会决定 Key 筹码的稳定度,成为劣后级求偿权;而投机需求只会带来均质化的优先级求偿权,并且受价格波动的影响更大,更加不稳定。 可以确定的是接下来 Key 会出现明显的分化,33 和纯炒作性 Key 很难再继续维持。

七、高抽水 +Bot 正在杀死这场游戏

考虑到效用类需求后,Friend.tech 的商业模式是有跳出 Ponzi 的潜力,但我仍然在上周决定出售所有的 Key 并停止运营我的 Room,原因是 FT 官方的高抽水和 Bot 正在杀死这个游戏。

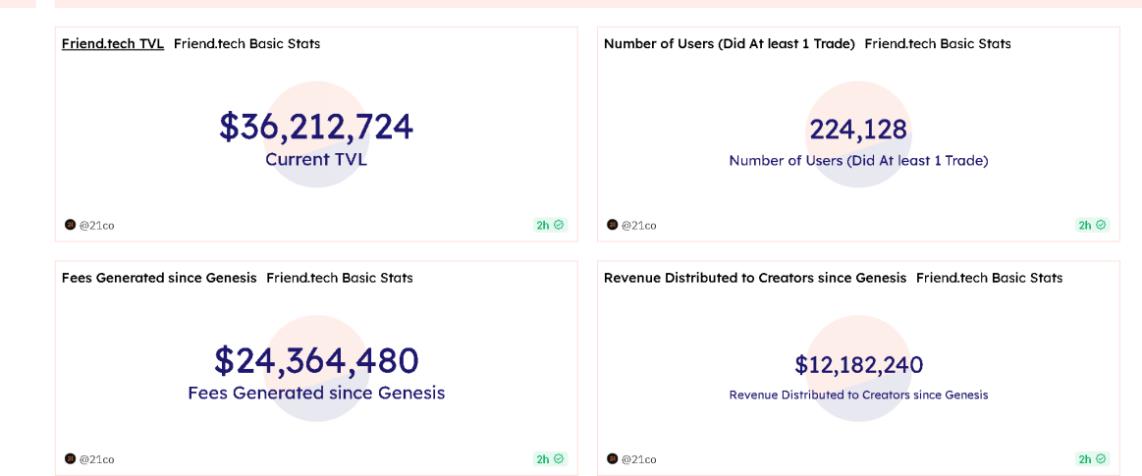

一方面,Friend.tech 收取的(5%+5%)*2=20% 的手续费,即使是另一个我们属性的高摩擦市场 Opensea 也仅收取单边 2.5% 版税 +2.5% 手续费,相差四倍。 数据显示,当前 Friend.tech 的 TVL 约 3600 万美元,而手续费达到了惊人的 2400 万美元;其中协议收取的手续费达到了 1200 万美元。

按照我们之前的算法,3600 万美元对应大约 1.1 亿美元的总市值,如果用这个计算并不夸张。但即使不考虑用户净提现和 Bot 净提现,磨擦最小的情况也是 4800 万美元进入这个市场,在交易了不到 2 个月以后,其中 1200 万美元已经属于 Friend.tech,即 25%。

同时,这些 Key 被卖出的时候还会被再收取一次 10%,这部分事实上已经产生只是会被递延收取。此外,按照 1.1 亿美元的 Key 总市值计算,这些 Key 如果每天换手率达到 5%,那么 Friend.tech 每个月将抽取 5%*30%*1.1 亿美元 *10%=1650 万美元,约占 TVL 的 45%。所有人的净充值都会远远不断的流向 Friend.tech。

“收取高额手续费是为了鼓励 Hold”的说法目前看来也站不住脚,鼓励 Hold 并不需要向买家也征收 10% 的税,而且从近期的更新(增加网页版、增加 Watch list)和积分规则(Room Value 的前置条件是买入)看,Friend.tech 似乎并没有实质性鼓励 Hold 的行为,毕竟谁能拒绝远远不断的真实协议收入呢?

但最后也需要说明的一点是,Friend.tech 的产品设计、经济模型和运营策略都非常优秀,值得我们学习,Social 也是 Web3 的确定性方向之一。如果 Friend.tech 能够把抽水降低到一个相对合理的水平(或者大部分继续用于 Build 而不是购买豪宅),并且解决 Bot 泛滥的问题,我想我会成为它最忠实的用户之一。