鲍威尔重拳:鹰派发言打击市场

市场的第一反应,就像是观众的惊叹声,利率上升,股票下跌。

原文作者:@Christine

原文来源:mirror

市场反应:震惊😲😲😲

上周,市场在听到鲍威尔的鹰派台词后,如同被重锤击中,瞬间下跌了2%。这个剧情走向,其实早在预期之中。鲍威尔在舞台上大谈降低通胀、强劲增长,以及他对保持高利率以控制通胀风险的坚定承诺。当然,短期内,高利率的台词可能会让股票这个角色感到恐慌,但经济预测摘要(SEP)的剧本调整,可能会在中期为股市带来惊喜的转折。市场的第一反应,就像是观众的惊叹声,利率上升,股票下跌。

鲍威尔的观点:“soft landing”不应作为基准预期

SPX: nose dived after FOMC鲍威尔:“我一直认为软着陆是一个可能的结果……最终,这可能会由我们无法控制的因素决定,但我认为这是可能的。”

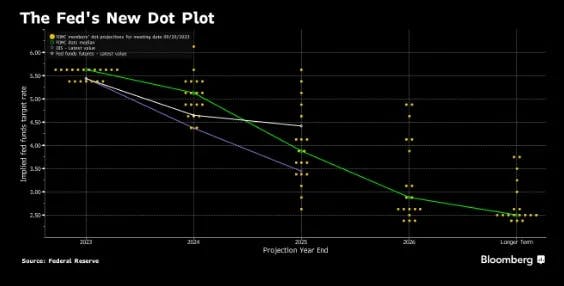

点阵图走向和经济预测

联邦公开市场委员会(FOMC)将其2024年核心PCE预测维持在2.6%,将2023年修正为3.78%,并将其实际GDP预期从1.1%提升至1.5%。这种“软着陆”的组合基本符合投资者的预期,并被视为对股票的中期利好。FOMC为2023年余下的时间保留了一次加息的可能,并将2024年的中位点提升至5.1%,同时长期点保持在2.5%。点阵的上移对于积极的增长修订形成了轻微的平衡。

Fed’s New Dot Plot

Fed’s New Dot Plot

鲍威尔的新闻发布会和联邦基金

联邦基金利率稳如泰山,不过,11月加息的赌注却从会议前的25%跃升至35%。市场的心情就像在过山车上,对长期利的前景忧心忡忡。在新闻发布会上,鲍威尔主席像是在玩高难度的平衡术,一方面强调数据的重要性,另一方面又保留了政策选择的灵活性,这无疑给点阵图带来的鹰派信息泼了一盆冷水。尽管如此,基本预期仍然保持适度乐观,以增长/科技为首选的长期投资依然是市场的宠儿。

关门大吉:风险与市场的较量

如果国会不振作精神,美国政府可能会在9月30日遭遇一场”关门大吉”的危机。近期的一些动态,比如众议院未能对持续决议(CR)投票,以及国防开支法案的推进动议遭到否决,都让这个危机的阴影愈发浓重。虽然从宏观角度看,政府关闭在短期内对整体经济的风险可能有限,但那些高度依赖政府支出的股票可能会感到一阵寒意。

BTC:尽管熊市肆虐,依然看涨🚀

尽管鹰派信息满天飞,我依然看好市场。市场从’震惊’中恢复后,投资者肯定会弹回来,将注意力集中在积极的经济数据上:

尽管鹰派信息满天飞,我依然看好市场。市场从’震惊’中恢复后,投资者肯定会弹回来,将注意力集中在积极的经济数据上:

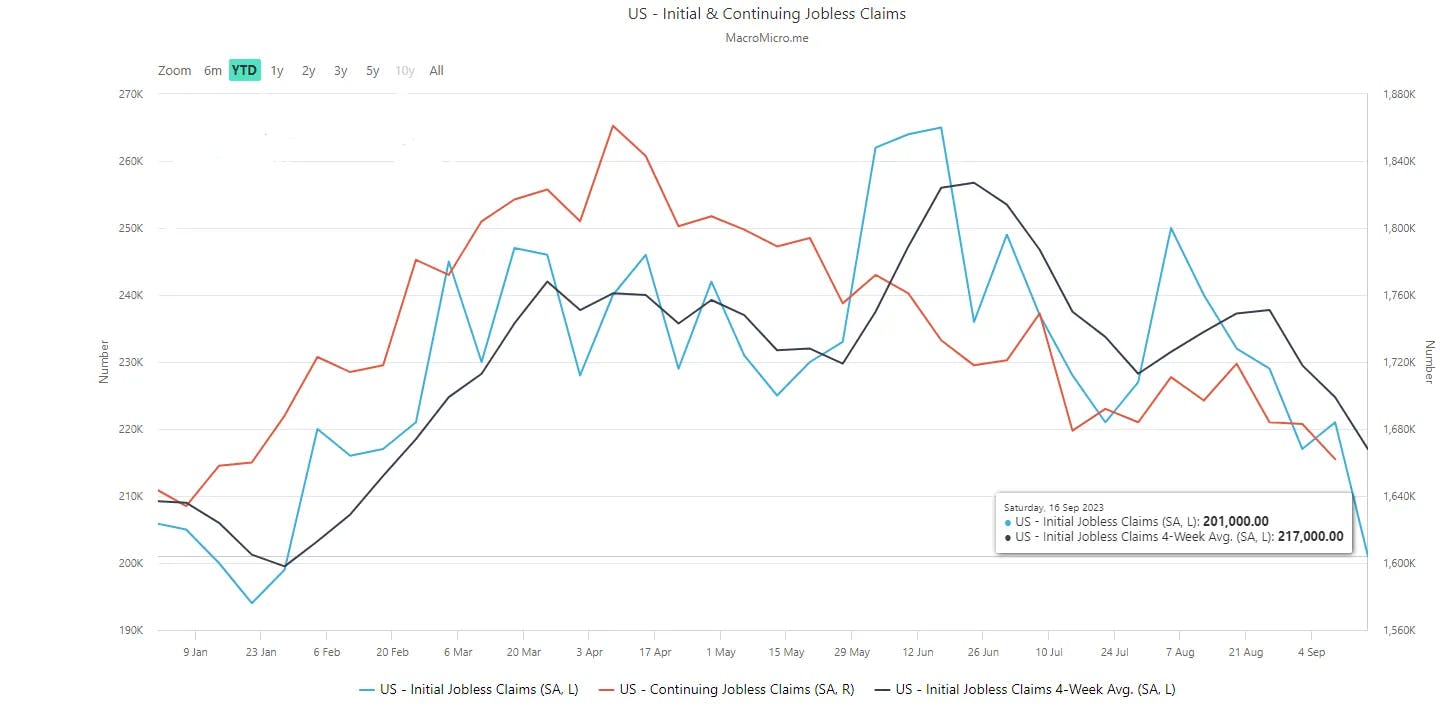

美国失业申请数降至201K,自1月以来的最低水平

惊喜的是,9月16日那周的美国失业申请数实际上是下降的,而不是大家预期的微幅增长。它们从221k下降到了201k。过去四周的平均数也有所下降。更令人振奋的是,继续申请失业救济的人数在9月9日那周从1683k下降到了1662k。当查看每个州的数据时,会发现只有14个州的季节性调整后的初次申请数有所增加。这种初次申请数的下降,是我们自年初以来看到的最低水平,这真正突显出当前就业市场的强劲和紧张。这表明我们可能会看到稳健的就业增长,这可能会进一步推低失业率。

Jobless Claims Down significantly

Jobless Claims Down significantly

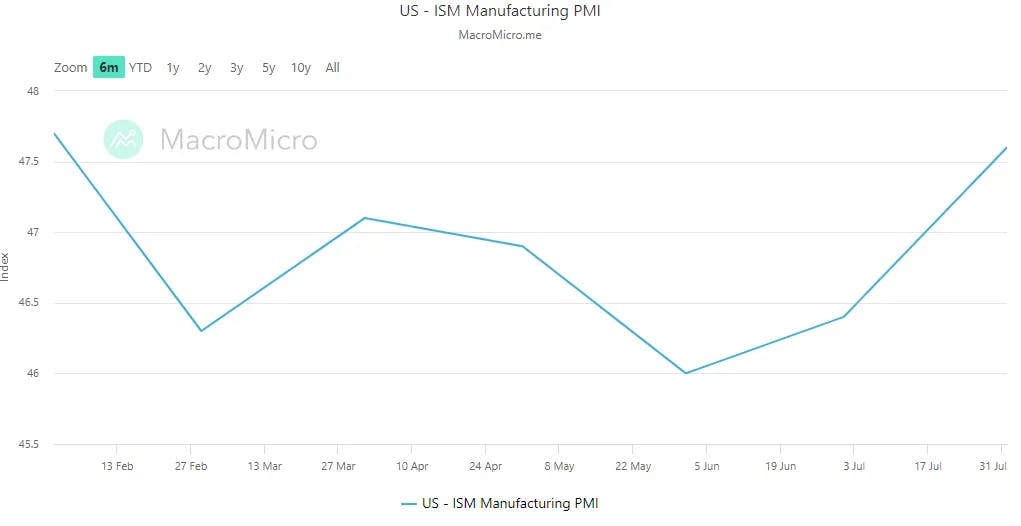

经济活动:依然强劲

上周的经济数据显示,实际经济活动依然强劲。零售销售数据超出预期,采购经理人指数(PMI)报告稳健,每周的失业申请数保持低位,显示出经济健康,且没有裁员的增长。在通胀方面,没有经济疲软的迹象,虽然通胀略高于预期,但并未高到足以推动联邦储备系统在最近的联邦公开市场委员会(FOMC)会议上提高利率。

US ISM PMI strong

US ISM PMI strong

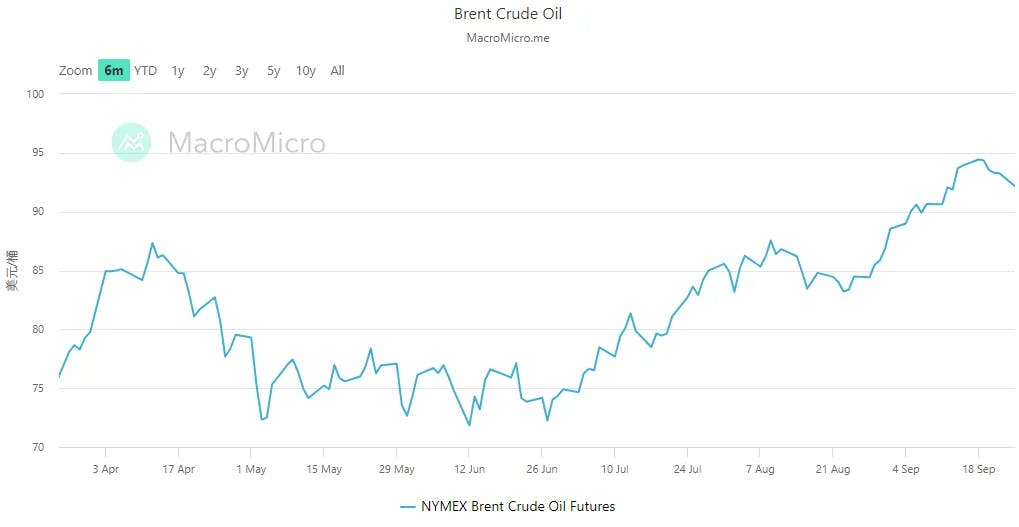

油价与通胀:对经济的影响

油价的飙升正在导致汽油价格上涨,这无疑会打击消费。但是,由于美国现在是大规模的石油生产国,并且在能源上基本独立,因此有赢家来平衡输家。经济熊派正在关注这些价格上涨,并看到更高的油价推动8月份的总通胀率达到+0.6%,而核心通胀率仅为+0.2%。尽管对联储和通胀有所担忧,但市场的方向和叙述更多地关注未来六个月的经济和企业利润的强劲。

Brent Crude Oil prices up significantly

Brent Crude Oil prices up significantly

一些风险:罢工,停摆,和市场波动

美国汽车工人联合会的罢工可能会比预期持续更长时间,而10月份即将到来的政府停摆可能会对经济造成适度的打击。

但是,市场正在忽视来自华盛顿的混乱和政治姿态,并保持其积极的动能,可能会在年底前倾向于上升。科技股的表现仍然强劲,直到他们的收益令人失望,而Arm Holdings上周成功的首次公开募股显示了IPO市场的健康重启和对风险的持续需求。