「大炮一响,黄金万两」?地缘政治动荡下的加密投资指南

除了「战争概念币」暴拉之外,比特币的「避险资产」属性反倒成了玄学,价格走势与宏观因素和牛熊周期的关联性更大。

原文作者:Frank

原文来源:Foresight News

凡是过去,皆为序章。以比特币为代表的加密货币,曾历经「9·4」、「3·12」、「5·19」等危机事件的极限压力测试,事后证明,每一次加密市场的「危机」,本质上都是一次机会。

与此同时,作为全球性资产,比特币和其他加密货币也在近年来屡次遭受「美伊冲突」、「俄乌冲突」以及最新的「巴以冲突」等地缘政治动荡事件的考验,那身处其中,比特币等加密资产的价格走势又是否压着相同的韵脚,有规律可循?

- 「全球货币」、「避险资产」、「风险资产」,谁才是最符合比特币自身属性的标签?

- 经历「美伊冲突」、「俄乌冲突」、「巴以冲突」三次检验的「战争概念币」类别,又是否会是永恒的财富热点?

战争对任何国家和人民来说都是一场灾难,我们坚决反对任何形式的战争,本篇文章也仅聚焦二级市场价格之间的比较分析,旨在客观呈现近年来历次地缘政治动荡与加密资产价格之间的关联性,希望探究地缘形势变化对加密资产市场的潜在影响。

祈愿世界和平。

2020 美伊冲突:比特币自证「避险资产」属性

2020 年 1 月 3 日,伊拉克首都巴格达国际机场附近遭美军三枚导弹袭击,伊朗高级将领卡西姆·苏莱曼尼在空袭中身亡,中东局势骤然升级。

2020 的第一周,可能谁都没有想到是这样的开头,美国的一个决定,直接导致了当年的第一只「黑天鹅」,进而牵动全球资本市场,欧美股市等风险资产下行。

而比特币却在「隆隆」巨响的紧张局势中当日大涨逾 5%,随后一路上行,完美自证了关于「数字黄金」的「避险资产」属性:

本轮周期中,比特币从 1 月 3 日最低 6870 美元开始(数据来源于 OKX 现货市场价格,下同),一路上涨至 2 月 13 日的最高 10502 美元,历时一个月零十天,涨幅逾 50%。

一直以来,不少人都不看好比特币成为交易和支付的「全球货币」,相反,很多人一直把比特币看作是拥有共识基础的价值存储标的避险资产,类似于黄金,也即「数字黄金」:它比黄金拥有更好的可分割性、可携带性和流动性。

尤其是 2017 年以来,比特币支付的高昂成本使得原本「数字黄金」与「全球货币」的天平逐步失衡,前者的声浪日渐盖过后者,而 2020 年地缘政治动荡的「试金」,这也使得比特币「数字黄金」的「避险资产」定位再深一分。

这一论点似乎又在 2 年后的俄乌冲突中进一步得到了验证。

2022 俄乌冲突:「战争概念币」异军突起

2022 年 2 月 24 日,俄罗斯总统普京在电视讲话中宣布对乌克兰进行「特别军事行动」,俄乌冲突就此爆发。

而就在俄乌冲突爆发伊始,被称为「俄罗斯以太坊」的 Layer1 公链 Waves 突然变得大热,其代币 WAVES 更是一骑绝尘,开始了一轮大单边上涨周期:

- 北京时间 2022 年 2 月 24 日 5:45,俄罗斯总统普京宣布对乌克兰进行「特别军事行动」;

- 约 12 个小时后,北京时间 2022 年 2 月 24 日 18 时许,WAVES 短期触底,开启了长达一个月零七天的上涨周期——从 8.38 美元左右一路上涨,至 2022 年 3 月 31 日最高触及 64 美元,涨幅高达 663%;

虽然后续 Waves 因为稳定币 USDN 套娃、波浪式庞氏骗局质疑等一系列因素跌回起点(推荐阅读《Waves 的「稳定币套娃」:「俄罗斯以太坊」叙事背后的新庞氏骗局?》),但这次伴随着地缘政治动荡的上涨周期,也让「战争概念币种」作为一种全新的类别首次进入加密投资者的视野。

那同期的比特币在二级市场上的价格表现如何呢?

大涨。

从 2022 年 2 月 24 日 12:00 左右开始,比特币从最低 34322 美元开始震荡上涨,至 2022 年 3 月 29 日,达到阶段性高点 48184 美元,一个月左右时间涨幅达 40%。

从时间上看,此次 WAVES 与比特币的上涨周期高度重合,几乎是一场针对地缘政治动荡的完美共振,似乎进一步坐实了比特币作为「数字黄金」的避险资产属性,也首开「战争概念币」这一类别的滥觞。

2023 中东冲突:以色列概念币火热

只是 2023 年新的地缘政治动荡之际,比特币「避险资产」的属性却面临考验,而「战争概念币」则顺利再下一城。

2023 年 10 月 7 日,巴勒斯坦伊斯兰抵抗运动组织哈马斯和以色列爆发巴以之间近 50 年来最大规模的武装冲突,给本就因高利率而紧张不安的全球金融市场,增添一份不确定性。

不少总部位于以色列的 Web3 项目也引起行业关注,受 WAVES 示范效应的影响,相关的「战争概念代币」也接连开始出现不小涨幅。

其中除了众所周知但尚未发币的 Layer2 明星项目开发商 StarkWare 之外,已发币的项目中,以 DeFi 协议 Bancor 的 BNT 代币为代表,拉起了一波看涨的「以色列概念币」类别:

- BNT 从 0.39 美元涨至近 0.7 美元,24 小时最高涨幅约 80%;

- COTI 从 0.388 美元涨至近 0.474 美元,24 小时最高涨幅约 22%;

值得注意的是,和 2022 年俄乌冲突爆发后的情形类似,此次巴以冲突爆发的时间节点,与 BNT 等以色列概念币的异动之间,也有一个将近 18 个小时左右的时间差:

- 本轮巴以冲突最初是于北京时间 10 月 7 日 14:00 左右开始爆发,随后从 7 日下午到晚间,逐步开始于社交平台传播,并见报于各大国际媒体;

- 而经过近一夜的发酵,18 个小时后,北京时间 10 月 8 日早上 8 时许,市场才开始有所动作,BNT 突然开始暴拉——从 0.39 美元左右开始大涨,一度涨至近 0.7 美元,24 小时最高涨幅约 80%;

不过相比于 2022 年俄乌冲突爆发后 WAVE 持续长达一个月、涨幅 663% 的大单边走势,此次 BNT 无论是时间还是空间上的表现都是远远难以与之比拟的,且 BNT 截至发文时已回撤 25%,COTI 更是跌回此轮涨幅的起点附近。

综合来看原因可能主要是以下两个维度:

- 一方面,俄乌冲突对全球金融市场的影响深度与广度,也明显大于目前爆发仅 3 日的巴以冲突,本轮冲突后续如何走向仍充满不确定性;

- 另一方面,2022 年 5 月前整体的市场仍处于牛市周期,流动性充裕,与如今市场偏紧熊市环境天差地别转换;

可能也正因如此,除了「以色列概念币」类别,比特币的表现也与 2020 年美伊冲突、2022 年俄乌冲突时的表现截然相反——虽然全球金融市场的投资者避开股票等传统风险资产,转而购买黄金、债券和美元,但曾自诩「数字黄金」的比特币却似乎并未发挥其避险资产属性:

冲突爆发两日后,比特币于 10 月 9 日 17:30 从 27800 USDT 开始下跌,最低跌至 27260 USDT,同期以太坊也跌破 1600 USDT,最低触及 1546 USDT 左右,创半个月来新低(推荐阅读《「小跌幅,大爆仓」,加密市场将要走出震荡区间?》)。

小结

总的来看,2022 年俄乌冲突、2023 年巴以冲突,在这两次地缘政治动荡中,以 WAVES 为代表的「俄罗斯概念币」和以 BNT 为代表的「以色列概念币」都表现优异,市场关注度的提升为其带来了巨大的流量与看涨空间,且这两次截至目前为止,均验证了「战争概念币」这一类别的炒作可行性。

与此同时,刨除战争概念币,单从比特币的角度看,2020 年美伊冲突、 2022 年俄乌冲突、 2023 年巴以冲突,在这三次事件中,前两次比特币均实现了 50% 左右的涨幅周期,但第三次却未能如愿。

按理,地缘政治风险上升,应该促使投资者买入黄金和美元等避险资产,不过在最新的巴以冲突中,比特币的二级市场价格不仅未能复刻前两次的涨幅,实现 40%-50% 的涨幅,甚至还小幅下跌。

这也给比特币「避险资产」的属性蒙上了一层阴影,其实从 2022 年 3 开始,比特币与其他资产相关性的排名就已经明显呈现出「美股>黄金>美元」的趋势:

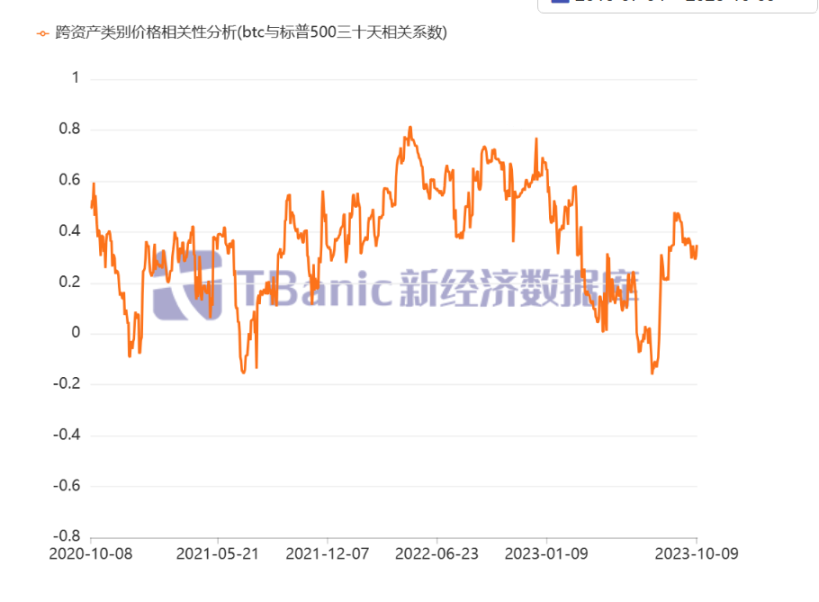

据新经济数据库 TBanic 数据显示,2022 年 3 月开始至 2023 年 3 月的一年间,比特币与美股标普 500 指数(衡量美国甚至全球股市表现的最佳指标之一)近三十天的价格相关系数稳步上升,大部分时间处于 0.4 以上。

虽然今年 3 月后二者的相关性有所下降,一度下跌至 7 月时的最低 -0.12 左右,但近两个月来已逐步回升,截至 10 月 9 日,比特币与美股标普 500 指数近三十天的价格相关系数为 0.348,一周累计上涨了 0.002。

另外,比特币与黄金以及美元的价格相关系数截至 10 月 9 日为:

- 比特币与黄金:0.124,一周累计下跌 0.079;

- 比特币与美元:- 0.12,一周累计上涨 0.14;

简言之,在近些年的地缘政治动荡之中,「战争概念币」横空出世,且成色经历了两次大考,均以暴拉实现自我验证。

相比之下,比特币的「避险资产」属性反倒成了玄学,其价格走势似乎与全球宏观环境与牛熊周期的联系更为紧密。