Lybra War操作指南:权利下放与集中的金融游戏

10月13日,Lybra官方宣布正式启动Lybra War,并将其作为下一个阶段的发力点。如果打造一个Crypto的战争机器,我们能获得什么?

原文作者:Go2Mars Research

原文来源:GO2MARS的WEB3研究

黄金和财富是战争的主要根源。

——塔西佗

10月13日,Lybra官方宣布正式启动Lybra War,并将其作为下一个阶段的发力点。

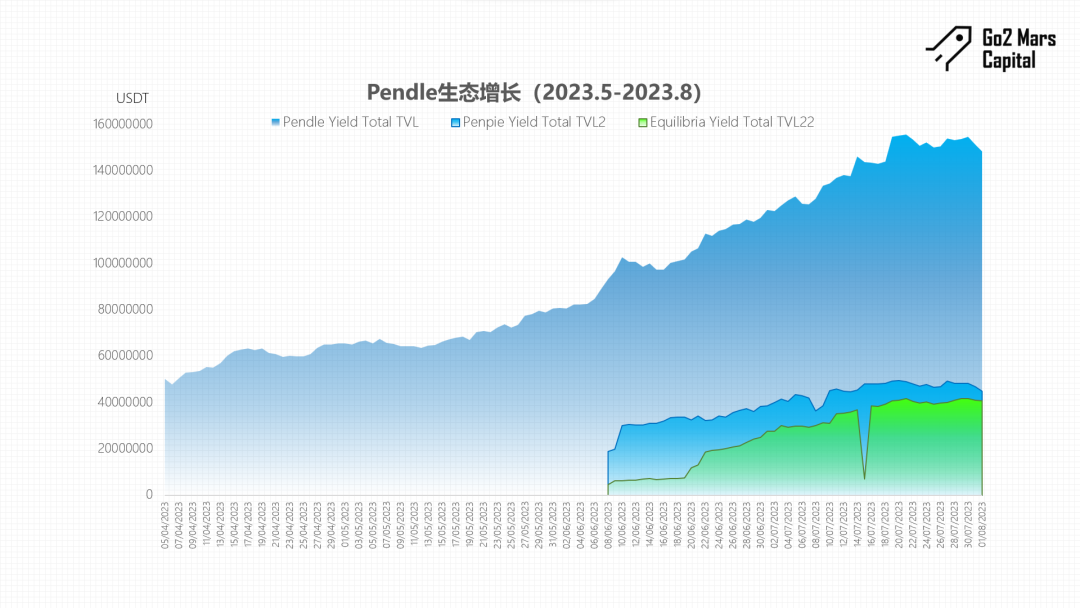

回顾之前的Curve War和Pendle War,我们可以发现在Defi War模式下整个生态都获得了显著增长。本文将结合最为经典的Curve War,对Defi War的基本模式进行拆解。并以从高到低的视角分析Lybra本身、Lybra War的执行方式以及参与者,对目前唯一公开参与Lybra War的Match Finance的机制进行分析,对这场即将来临的Lybra治理权战争进行一次深度推演。

如果打造一个Crypto的战争机器,我们能获得什么?

TL;DR

- 一个生态想要开启治理权战争,通常需要有足够流动性的底层协议来吸引外部性;二层协议通过对治理代币的yield boosting来积累治理权,创造更有效率的治理通道;第三方协议为了获取底层协议的流动性来付出利益为系统运行提供外部性;贿赂协议提供获取短期流动性的贿赂通道;

- 通常底层协议在下放激励分配权后,便会为二层协议创造生态位,治理权战争也正式开始;

- 回顾之前的治理权战争,如Curve War和Pendle War,都能给生态带来大幅度的增长。

- Lybra增长陷入困境,选择开启治理权战争来作为下一步战略点。基于此创造估值不低于$20m的二层协议生态位。

- Match Finance作为目前唯一明牌入场Lybra War的协议,解决了eUSD与dLP匹配问题来进行yield boosting;并发行自身的wrapped esLBR,mesLBR,可以直接类比于cvxCRV。

Curve War历史回顾:Crypto的第一场治理权战争

正如《旧约·传道书》所言:

“已有的事后必再有;已行的事后必再行,日光之下并无新事。”

看得到过去,才能预见到未来。回顾最为经典Curve War,借此挖掘出Defi War的内核与本质,是极其有必要的。

Curve凭借先发优势在平台上通过ve模型积累了大量可持续的流动性,并且在ve模型下发激励分配权即平台流动性引动权给DAO。这样第三方协议对于流动性的需求就直接转化为对于veCRV代表的投票权的需求。对于有长期流动性需求的第三方协议如FRAX,Terra等,会选择自己下场购买CRV锁仓持续给自己投票;对于短期的流动性需求,第三方协议会在下一期投票中在贿赂协议中贿赂veCRV locker来增加自己流动性池里的激励,从而向自己的池子里引导流动性。

相应的,为了争夺Curve上流动性的控制权,二层协议如Convex,Yearn,StakeDAO都下场发行自己的wrapped veCRV,在上面实现收益属性和治理属性的分离。各个二层协议为了从市场中吸储CRV展开激烈竞争,最初Yearn Finance和Stake DAO是参与Curve的主要参与者,机制上在获取到CRV奖励后立即出售CRV。

之后Convex入场,在机制上做了进一步的优化,凭借对veCRV的yield boosting来吸储CRV。具体来说就是分两方面,在收益属性层面在用户存入时将veCRV在Curve上永久锁定为cvxCRV来获取最大收益,除此之外还有CVX代币奖励,来最大化收益,并且由于veCRV无法退出,Convex发行的cvxCRV实际上为veCRV locker提供了退出流动性;在治理属性层面,由于优秀的收益属性,Convex积累了大量veCRV,实际上成为了Curve上流动性的主要分配方,对Curve中流动性有需求的第三方协议可以购买CVX代币穿透治理Curve,也会对Convex提供贿赂资金来在Curve上获取短期流动性。

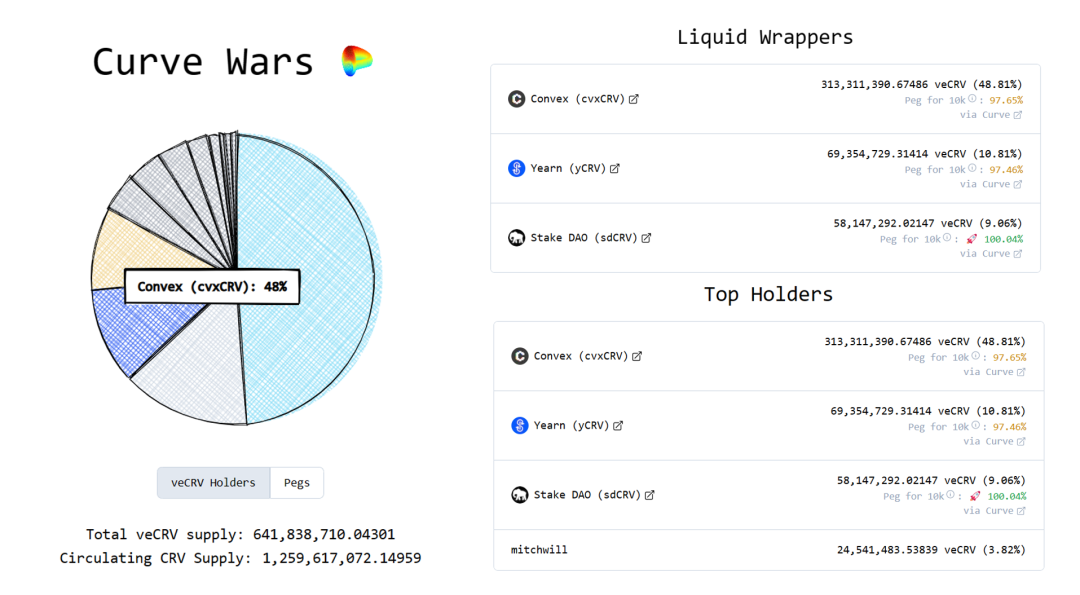

凭借优秀的机制设计,Convex的TVL迅速到达了十亿美金量级,CRV积累量也达到了48.80%

(Source:https://www.defiwars.xyz/wars/curve),在Convex之上的Convex War也随之而来,在此不再赘述。

战争机器的本质:Defi War的抽象框架解读

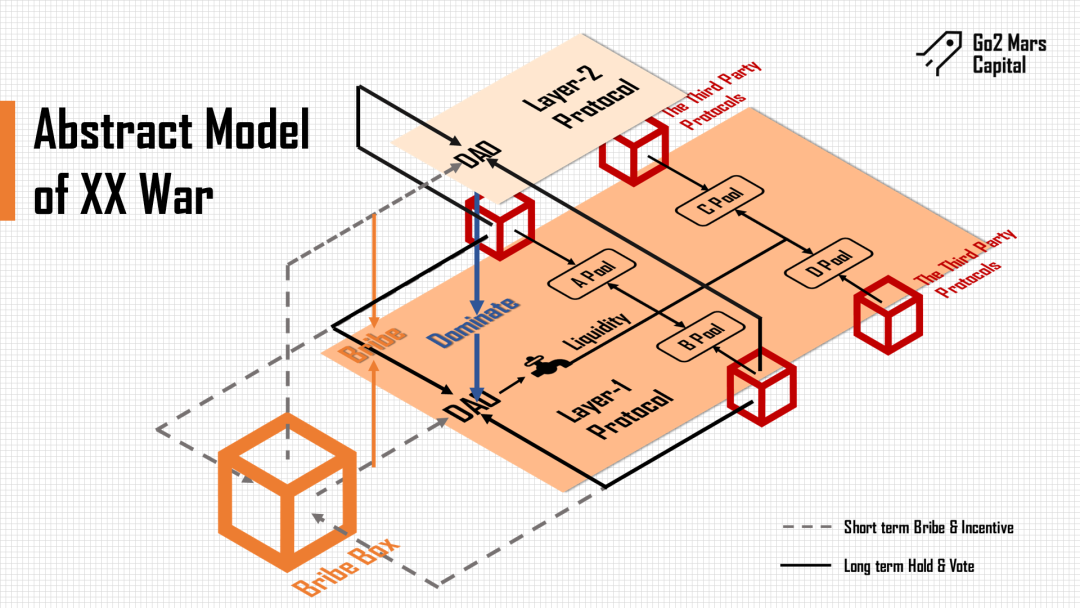

如果我们对Defi War的模式进行拆解,那么其本质上来说就是底层协议对平台业务的激励分配权下发至DAO后,利益相关的项目方对该分配权进行争夺的过程。

在这个过程中存在以下几个参与方:底层协议、二层协议、底层协议利益分配过程中存在业务需求的第三方协议(后简称第三方协议)以及工具协议。具体来说:

- 底层协议:底层协议一般作为流动性吸引和储存平台而存在。

- 二层协议:在底层协议之上构建产品逻辑,通常底层协议会为了控制代币排放进行一些约束,二层协议会在此之上作为yield boosting呈现给用户。

- 第三方协议:底层协议的平台业务合作方,在上面开设流动性池。

- 贿赂协议:提供贿赂通道,帮助第三方协议进行贿赂。如Votium,Hidden hand等平台。

成为Defi War的策源地,底层协议需要哪些条件

在欧洲历史上,巴尔干半岛是研究欧洲战争一个绕不开的话题。得益于错综复杂的地缘政治因素与宗教因素,从古代到近现代,它几乎总会成为一些大型战争的策源地,甚至于被战争史学家冠以“欧洲火药桶”的称号。也正因如此,巴尔干半岛成为了学者研究战争要素的绝佳参考。

底层协议为了吸引和维持流动性,通常自身需要有优秀的产品设计,平台上有较多的质押池,使用ve模型或其变种es模型对池子之间的激励进行分配,从而吸引足够的外部性。

ve模型中用户通过锁定Token获得veToken,不可转让。锁定时间越长获得veToken越多,根据持有veToken比例用户获得对应比例的投票权,可以决定在业务池之间的代币排放激励分配。es模型中协议排放的奖励是存在解锁期的esToken,解锁期中退出会扣除相应比例的份额,从而激励真实的用户参与。

Curve作为ve模型的开创者,通过ve模型下的CRV激励在平台中积累了大量可持续的流动性。为了减少代币排放带来的二级抛压,Curve下放其在众多流动性池之间CRV排放的激励权给ve(es)代币 locker来增加其价值捕获。

Pendle相较于Curve体量较小,但作为生息资产的收益率交易平台,PT+YT分离的机制设计让其在生息资产种类不断增加的现状下具有很高的潜力。同样采用ve模型,由ve locker对不同资产池上pendle代币排放进行投票。

如何加入Defi War

有了战争的土壤,那参与者要如何下场呢?对于二层协议,要在收益属性和治理属性两方面对机制进行设计

- 收益属性:以对ve代币的yield boosting为主,ve locker在二层协议上过滤掉治理属性,保留、增强收益属性到最大的同时获得ve代币的退出流动性。

- 治理属性:二层协议在平台中锁定最长时间的ve代币并自动复投锁定,来获得最大的投票权。

用户为了更高的收益,将底层平台的治理代币存入二层平台。在帮助用户进行yield boosting之后,二层协议会不断积累底层协议的投票权。在规模效应下创造出一条效率更高的激励通道,并借此捕获贿赂收入。用户通过对二层协议的治理穿透治理底层协议,完成二层协议自身代币的价值捕获。

一个系统的运行需要外部输入,在DeFi War中,这个外部输入通常有两类。第三方协议也就是资产发行方与流动性提供者即LP。资产发行方需要底层协议的流动性来支撑自己发行的资产,因此愿意支付代价来换取流动性,购买系统中协议的代币或提供贿赂作为外部性进入系统,来为底层协议以及二层协议的代币提供价值支撑。流动性提供者则需要将激励投票至自己所在的流动性池来获取更多的收益。

为了吸储市场上的治理代币,二层协议会竞相提供更高更加可持续的收益率,更加优质的体验(为自己的warpped ve代币提供更好的流动性以及锚定),以及更有效率的激励通道来接收贿赂收益。

治理权战争之后,更加健壮的生态

当二层协议所占底层协议的治理权比例基本固定后,我们可以认为底层协议上的治理权之战基本结束。整个系统呈现以下格局。

具体在指标上来看,底层协议的代币通胀得到控制,价格支撑强,激励带来的流动性更加可以持续;二层协议创造更加高效的激励通道,为自己的代币完成价值捕获;流动性提供者可以通过贿赂或直接投票向自己排放更高的激励;同时第三方协议为了给自己的资产提供流动性进行激励,自身资产有了支撑,也为系统的运行提供外部性。由此整个生态中所有参与者均获得增长。尤其是对于底层和二层协议,TVL会获得直观的增长。

Lybra War:Lybra的破局之路

为什么是Lybra?

Lybra 作为LSDfi稳定币的龙头项目,用户可以使用LST在Lybra上铸造生息稳定币eUSD来获取相较于持有LST更高的收益,截至10月12日Lybra的TVL已经达到$234.7m(Source:https://defillama.com/protocol/lybra-finance)

但此时Lybra自身也面临诸多问题,包括前期为了维持高APR而导致的LBR高通胀,同赛道竞对包括Gravita,Raft,Agilely等对LST的争夺导致的增长乏力以及在V1向V2迁移过程中社区对于未及时迁移成功代币处理方式的争议。为了创造新的增长点,Lybra 团队在V2更新中也提前进行了布局,即通过下放各个LST池子收益的分配权给DAO来提升esLBR赋能,创造Convex-Like生态位来对esLBR进行yield boosting减少LBR抛压。同时做出一系列约束来吸收LBR通胀。10月下旬三项LST抵押品上线Lybra的提案一旦发布,Lybra War也随之开始。

esLBR:Lybra War的弹药库

Lybra V2中,为了吸收 LBR的通胀设计了以下机制

- dLP机制:如果想要从 eUSD 池子中获得 esLBR 的排放,LP提供者必须锁定超过其贷款总价值2.5%价值的 LBR/ETH dLP。当小于2.5%时,其他用户可以以40%的折扣,用 LBR 和 eUSD 购买这些无人认领的 esLBR 排放。用于购买 esLBR 的 LBR 将会被销毁。

- 惩罚代币销毁机制:将 esLBR的解锁时间从一个月延长到了三个,如果想要提前换回 LBR ,就会被没收25%到90%作为惩罚,其他用户同样可以以40%折扣购买这部分罚没资产。

治理权上,esLBR决定LST抵押品的增设,每个LST对应vault的容量以及分配给每个vault的esLBR排放。

收益权上,esLBR持有人通过 eUSD的流通和 peUSD的铸造获得收入,包括

- eUSD每年流通量1.5%的服务费,转化为USDC/peUSD分发给esLBR holder

- eUSD/USDC > 1.005,卖 eUSD以 USDC形式发放

- eUSD/USDC < 1.005,Convert eUSD→ peUSD

- 非rebase LST铸造的 peUSD总量的1.5%的借贷APY

与Curve相同, esLBR根据锁定时间的不同可以得到不同的boost倍数。对于Boost的计算提出esLBR lockable threshold作为中间指标,个人债务占总债务比例映射到总esLBR的数量,之后个人锁仓esLBR数量与上述指标相除乘以时间系数得到Boost倍数。

Lybra War沙盘推演:战争果实会有多大

由于Lybra v2中,用户必须要质押最低2.5%持有 eUSD价值的LBR/ETH dLP才能够接受esLBR的排放,因此二层协议需要通过对esLBR和dLP的yield boosting来积累esLBR,但是为了获取esLBR的排放必须要拥有dLP,因此dLP的积累以及dLP与eUSD的动态匹配才是Lybra War的核心。

Lybra War的分配权在于LSD池子之间的esLBR排放,潜在需求方主要为LST资产发行方以及eUSD铸造大户。对于大型LST发行方来说,Lybra单个池子的容量相对较小,贿赂的需求不强,因此更多会是小型LST发行方积累esLBR会更加注重esLBR投票权来增加自己的用例。并且与Curve不同的一点是,Curve上分配的是流动性,相较于资产发行方来说处于上游,Lybra则处于资产发行方下游。因此Lybra War将会更加类似于Pendle War。

截至10月12日Lybra的TVL是$234.7m,根据Pendle War的经验,二层协议的体量一般在底层协议的10%-30%之间。基于此逻辑则Lybra生态还会出现2-3个估值在 $20m-$70m之间的二层协议。并且在这几个二层协议中,最终胜出者会占有最大比例的esLBR,规模效应加持下在这个协议中会存在激励效率最高的路径,从而接收更多的LST发行方的激励。除此之外,这个协议的治理代币能够映射到更多的Lybra治理权,从而代币价格也会有较强的支撑。胜者在Lybra War中的地位可以比较于Convex之于Curve War。

成为列强的门槛:Lybra War参与者条件要求

基于DeFi War的通用模型以及Lybra对esLBR的限制 ,可以对二层协议提出以下约束:

- 过滤掉esLBR的治理属性,保留、增强收益属性,提供退出流动性

- 针对Lybra为了抗LBR通胀增加的获取排放必须持有 LBR/ETH dLP要求,为dLP匹配eUSD,更有效率的接收排放。

Match Finance:Lybra War的首发“生力军”

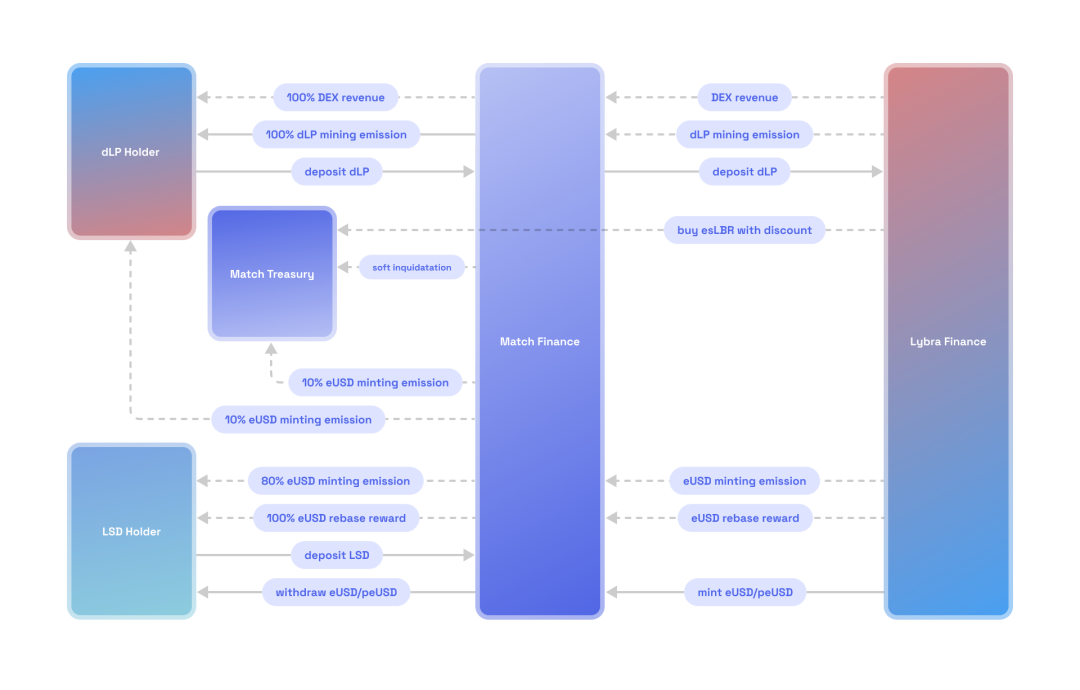

基于目前的公开信息,入场Lybra War的仅有Match Finance一家,还没有形成竞争局面。在Match Finance的协议设计中,解决的主要有两个问题

- 用户铸造 eUSD时没有dLP无法获得 esLBR激励问题;

- esLBR的yield boosting以及退出流动性问题;

对于第一个问题,Match中开放dLP以及LST存款,用户存入后,协议会动态匹配dLP和LST动态铸造 eUSD来赚取最大的 esLBR排放,铸币、赎回、风险管理操作则由协议进行统一处理来提高效率并节省gas,统一铸造管理也让清算的风险大大降低,遇到极端场景Match会在内部首先而不是Lybra进行清算,从而大大减少用户清算损失。用户可以选择存入LST或dLP来赚取收益,其中LST存款人的收益20%分给dLP提供者,若同时存入两者则分别计算收益。

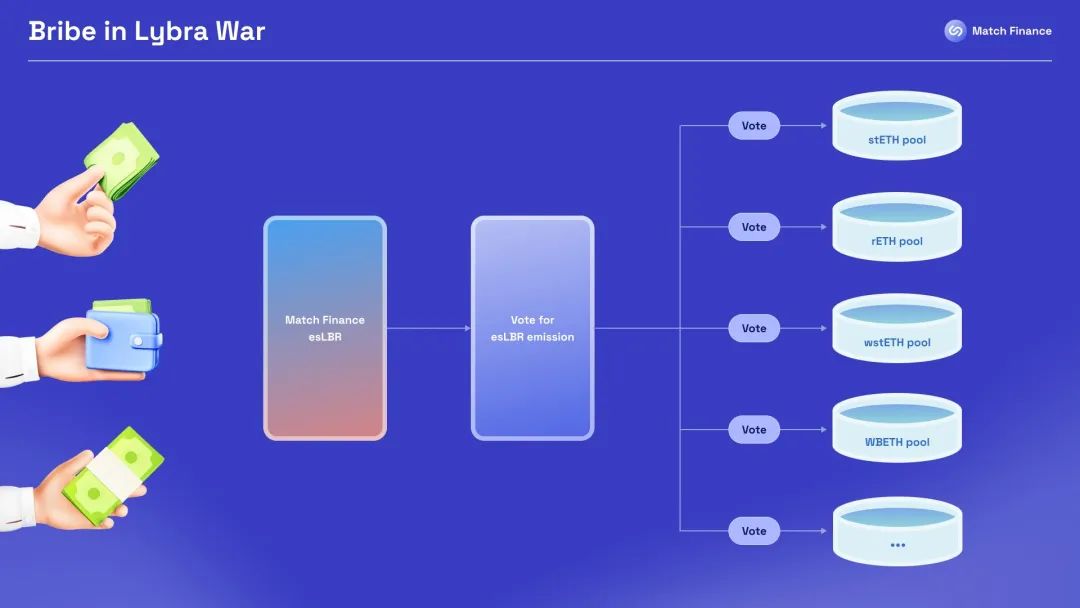

对于第二个问题,与Convex类似,Match提供自己的wrapped esLBR, mesLBR。Match会将上所铸造 eUSD所接收的 esLBR全部1:1转换为 mesLBR,为想要获得 esLBR质押收益的用户提供退出流动性。不同样,Match对协议持有的esLBR永久锁定来最大化boost收益,因此可以直接将mesLBR类比为cvxCRV。并且在未来Lybra War开始后Match会使用协议积累的投票权获取贿赂以及额外的激励。

展望——在不确定中寻找确定性

在Lybra当前增长乏力的情况下,他们决定下放LST池的激励分配权,并通过Lybra War的模式来创造新的机会。Lybra War无疑会发生,只是规模大小有所不同,因为Lybra实际上处于LST发行方的下游,因此后期贿赂的力度仍然是一个不确定的因素。另一方面,现阶段只有Match一家参与者,整个Lybra War处于极早期阶段,Lybra War的战争迷雾仍然存在。

但如果你是一个激进的“战争狂人”,或许这场战役的序幕,也会有你的一席之地。