长推:简易版L2估值模型分享

@0xNing0x热度: 12782

L2估值模型由以太坊等效性、原生倾向性和生态繁荣度三部分组成。

原文作者:@0xNing0x

原文来源:X

注:原文来自@0xNing0x发布长推。

10月17日Scroll 主网上线之后,在上一轮牛市末尾叙事饥渴中完成高额融资的L2项目们,都已经主网上线。

现在,是时候对这些L2的实际价值进行一次评估啦。

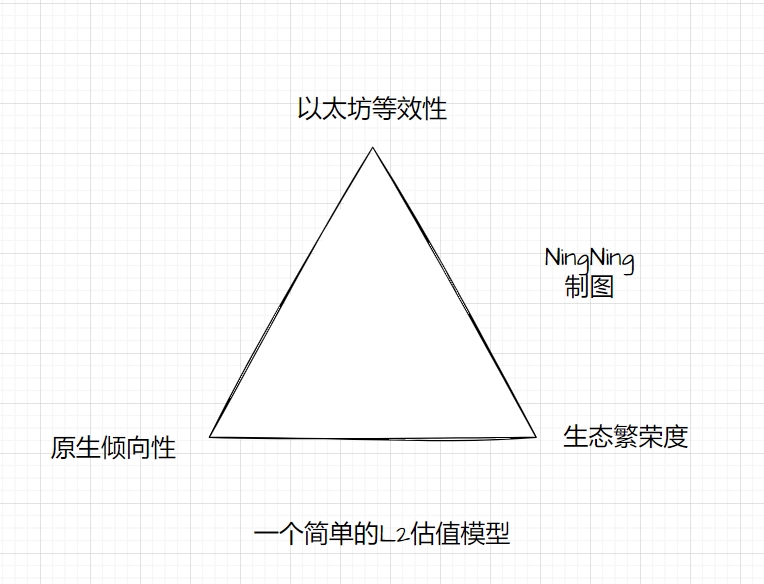

L2估值的三角形模型

首先,我们构建一个简单的L2估值模型,这个模型由以下三个部分组成:以太坊等效性、原生倾向性和生态繁荣度。

--以太坊等效性,指的是L2项目在字节码/预编译/EIP协议等等方面与以太坊的相同程度。L2项目中,OP、Linea、Scroll等三家最为追求以太坊等效性。

--以太坊等效性,指的是L2项目在字节码/预编译/EIP协议等等方面与以太坊的相同程度。L2项目中,OP、Linea、Scroll等三家最为追求以太坊等效性。

以太坊等效性意味着开发者可以无缝地将Dapp从以太坊主网迁移至L2,用户可以无感知、零学习成本地体验和使用L2,还可以获得以太坊社区的最大支持和增强正统性。

--原生倾向性,指的是L2项目架构天然与应用层种某一类场景契合的特性。L2项目中,目前没有一个能够真正成为以太坊那样的通用性公链,它们只能在某一领域独具优势,形成壁垒和护城河。

--生态繁荣度,指的是L2项目生态应用繁荣程度。量化标准有:TVL规模、用户地址数、桥接资产规模、Dapp种类和数量等。

用上面的模型对L2天王们简单估一下值。

简单评估结果如图,这里不再赘述。

目前对L2估值的时候,多以可量化的生态繁荣度作为最重要的衡量指标。

但这很可能是熊市中的估值逻辑,在牛市风险偏好大幅提升后,市场可能会更偏好资本发行的叙事逻辑,以太坊等效性和原生倾向性会变得更加重要。

因此,在这个由熊转牛的时间窗口,追求Alpha高回报的L2 投资者,可以重点关注太坊等效性强的和原生倾向性好的Starknet和Scroll。

以上。

本内容旨在传递行业动态,不构成投资建议或承诺。