LD Capital: DWF的业务逻辑及如何利用相关信息指导二级交易?

DWF Labs是Digital Wave Finance (DWF)的附属公司,以投资、OTC和做市为业务类型,利用熊市中项目团队发展困境与市场散户心理实现两头盈利,抓住可以先人一步的机会,重点关注DWF直接参与二级市场投资的标的,谨防DWF相关的营销新闻引发的行情。

原文作者:Yuuki&Jill

原文来源:LD Capital

引言

今年以来,DWF声名鹊起,大额投资不断,与其相关的代币动辄翻倍上涨;在当前加密市场深熊阶段DWF何以做到这一点?级市场投资者又该如何参与相关标的?

总结

DWF是弱监管下熊市催生的产物,利用项目团队困境与市场散户心理实现两头收益。熊市中的项目方普遍面临变现难、融资难的问题,直接出售代币又会打击脆弱的市场信心,严重利空代币价格,影响项目生态。在这种情况下,DWF作为一条项目方卖币的桥梁出现,通过OTC或其他营销手段帮助项目方出货。如将从项目方手中OTC代币的行为表述为战略投资,实则并未观察到其对项目的长期发展提供实质帮助反而转头将代币出售;通过宣传包装的方式掩盖项目方通过其变相出货的本质,DWF也在这个过程中实现了对项目方和市场的两头盈利。

作为二级市场投资者,在看到某项目与DWF合作的信息后需首先需要区分其属于DWF什么业务(二级投资、OTC、做市、营销),针对不同的业务使用不同的策略。在以往的市场表现中:1、DWF直接参与二级市场投资的标的需要重点关注,该类标的通常为筹码结构良好的上所新币或者Meme;2、DWF向项目方OTC买币(包装为战略投资)的标的在二级市场价格上往往首先表现出数月的下跌,而后急速的拉盘,在DWF向交易所充币之后行情结束(拉盘行情通常不超过1周);3、DWF真正的做市项目不具备翻倍行情,但通常会引来游资炒作,有短暂的建仓窗口期,抓住可以先人一步;4、DWF相关的营销新闻引发的行情胜率与盈亏比较差,背后逻辑为利益相关方利用DWF目前的市场影响力吸引流动性砸盘出货。判断DWF有拉盘意愿后,相关标的合约持仓与现货成交量的暴涨是行情启动的信号;DWF链上地址与交易所地址交互(价格高位)、持仓下降、资金极端负费率往往标志行情的尾声。

正文

DWF Labs为Digital Wave Finance (DWF) 的附属公司,DWF 是一家全球性的加密货币高频交易公司,自 2018 年开始,在 40多个顶级交易平台进行现货和衍生品交易。DWF Labs 最初在加密市场亮相时是以做市商的形象,真正引起市场对DWF的关注始于一季度CFX、ACH等爆拉的香港概念币,到二季度PEPE、LADYS等几十倍涨幅的MEME币,再到近期的YGG、CYBER等涨幅数倍的上所标的。这其中CFX、ACH和YGG为OTC拿币,PEPE(MEME)、LADYS(MEME)、CYBER(币安Launch Pool)等币由于筹码结构好,DWF直接通过二级市场购买影响价格。

部分与DWF相关的代币涨幅数倍吸引市场关注

DWF引起市场关注的原因除了其经手的币种会有较大的价格波动外,另一点则是与其它同行的不和。知名做市商Wintermute、GSR都曾在公开场合表达对DWF的不满,认为其是劣质做市商,是不良引行为者。

DWF引起市场关注的原因除了其经手的币种会有较大的价格波动外,另一点则是与其它同行的不和。知名做市商Wintermute、GSR都曾在公开场合表达对DWF的不满,认为其是劣质做市商,是不良引行为者。

拆解DWF的业务范畴:

在加密市场中,投资与做市通常是两个泾渭分明的概念,投资通常指在项目发售代币之前为团队注入资金支持项目开发、运营、营销等,作为报酬在项目上线后获得具备锁定期的代币份额;而做市旨在为已经发售的代币构建良好的流动性,降低交易成本,吸引更多交易者。投资行为的收益来源于被投项目的代币回报,做市行为的收益来源于项目方支付的做市费用以及在做市过程中赚取的点差(买卖差价);加密市场中知名的投资机构如A16Z、Paradigm;知名的做市商如Wintermute、GSR等。

DWF因其经常会混淆投资与做市的概念而被加密市场参与者所诟病,其在官网中将自己定位为一家 Web3 风险投资和做市商,业务类型分为三种,投资、OTC与做市。

从DWF相关标以往的表现看,其选标的以情绪题材为主,做市币种包括CFX、MASK、YGG、C98、WAVES等。但是究其过往做市案例会发现其极少真正的支持项目长期发展。DWF通常选择为已经发币的“困境”项目注入资金折扣拿币,而后在二级市场抛售获利。而且在这个过程中往往会暴力拉盘自己所“投资”的项目,除去高价卖币之外也为其自身在散户心中树立起赚钱效应的形象,继而将这一形象优势作为产品继续出售给项目方;譬如通过联合项目方披露大额投资信息,制造市场利好,吸引流动性以更好的卖币出货。

表面业务:投资、做市、OTC、营销

业务本质:为“困境”项目注入资金,OTC折扣拿币,二级市场出售获利;暴力拉盘打造品牌形象,并将其作为产品继续出售给项目方。具体案例如下:

1、YGG&C98:OTC买币,二级市场拉盘出货

2023 年 2 月 17 日,链游公会 Yield Guild Games(YGG)已通过出售 Token 募集到 1380 万美元资金,DWF Labs和A16Z领投(YGG早在2021年就已经发币)。

值得关注的是,DWF Labs 在2月10日就已经从YGG 财库中收到800万枚YGG,并于2月14日首次转入币安70万枚,2月17日媒体报道投资信息,随后DWF又分两次于6月19日转入币安 365 万枚、8月6日转入币安 365 万枚。结合YGG价格表现:2月17日,YGG受投资信息影响,当日最大涨幅50%,收涨33%;而后就开始了长达5个半月的下跌,直到今年8月初拉盘行情启动,YGG相较前低涨超7倍,行情结束时伴随DWF将最后一笔YGG代币转入币安。

如果作为二级市场投资者,在YGG行情启动之初可以观察到合约数据的异常。YGG的合约数据在早期表现出持仓量的暴涨,费率的稳定;在中期表现出持仓增长的放缓,费率的下降,在后期表现出多头平仓带来的持仓下降。

如果作为二级市场投资者,在YGG行情启动之初可以观察到合约数据的异常。YGG的合约数据在早期表现出持仓量的暴涨,费率的稳定;在中期表现出持仓增长的放缓,费率的下降,在后期表现出多头平仓带来的持仓下降。

类似的操盘手法也可以在CYBER等标的中观察到:8月22日,DWF从币安交易所提出17万枚CYBER,当时CYBER价格约4.5美元,随后价格连续下跌,最低下跌至3.5美元;7天后CYBER上涨行情启动,最高涨至16.2美元,相较于DWF提币时的价格上涨约3.6倍,相较于前低CYBER上涨约4.6倍。CYBER作为币安Launch Pool项目,上线早期筹码结构好,二级市场抛压小。DWF对CYBER的项目的参与推断为二级市场买币拉盘,较少涉及与项目方的关系。(类似今年2季度DWF参与PEPE、LADYS等Meme币)

类似的操盘手法也可以在CYBER等标的中观察到:8月22日,DWF从币安交易所提出17万枚CYBER,当时CYBER价格约4.5美元,随后价格连续下跌,最低下跌至3.5美元;7天后CYBER上涨行情启动,最高涨至16.2美元,相较于DWF提币时的价格上涨约3.6倍,相较于前低CYBER上涨约4.6倍。CYBER作为币安Launch Pool项目,上线早期筹码结构好,二级市场抛压小。DWF对CYBER的项目的参与推断为二级市场买币拉盘,较少涉及与项目方的关系。(类似今年2季度DWF参与PEPE、LADYS等Meme币)

在资金数据层面,CYBER的表现与YGG类似:合约数据在早期表现出持仓量的暴涨,费率的稳定;在中期表现出持仓增长的放缓,费率的下降,在后期表现出多头平仓带来的持仓下降。

在资金数据层面,CYBER的表现与YGG类似:合约数据在早期表现出持仓量的暴涨,费率的稳定;在中期表现出持仓增长的放缓,费率的下降,在后期表现出多头平仓带来的持仓下降。

2023年2月2日,DWF链上地址收到从Coin98官方地址的转账,共计412万枚左右,按当日市价折算约111万美元(当日C98二级市场价格约为0.27美元),随后立即转入币安交易所;8月8日,Coin98宣布获得DWF Labs的七位数投资,以推动Web3的大规模采用;10月12日,据媒体报道,DWF向C98转账100万USDT。结合C98价格表现,在DWF收到代币并转入交易所后,C98短暂上涨后进入了长达5个月的下跌,8月8日媒体发文价格两天时间较前低拉涨58%,随后快速下跌。回顾该事件,其本质或为DWF向C98项目方9折拿币,而后二级市场抛售获利。

2023年2月2日,DWF链上地址收到从Coin98官方地址的转账,共计412万枚左右,按当日市价折算约111万美元(当日C98二级市场价格约为0.27美元),随后立即转入币安交易所;8月8日,Coin98宣布获得DWF Labs的七位数投资,以推动Web3的大规模采用;10月12日,据媒体报道,DWF向C98转账100万USDT。结合C98价格表现,在DWF收到代币并转入交易所后,C98短暂上涨后进入了长达5个月的下跌,8月8日媒体发文价格两天时间较前低拉涨58%,随后快速下跌。回顾该事件,其本质或为DWF向C98项目方9折拿币,而后二级市场抛售获利。

C98在拉涨前期的数据表现为持仓的大幅增长,行情结束的标志为多头平仓带来的持仓下降同时伴随费率的回归。

C98在拉涨前期的数据表现为持仓的大幅增长,行情结束的标志为多头平仓带来的持仓下降同时伴随费率的回归。

相似拉盘手法的标的还有LEVER、WAVES、CFX、MASK、ARPA等

相似拉盘手法的标的还有LEVER、WAVES、CFX、MASK、ARPA等

上述为近期比较典型的DWF操盘标的,可以看出DWF通常会参与合约和现货两个市场,在行情启动早期会观察到大量资金涌入合约市场,由于主力资金早期合约做多故在持仓上涨的同时不会影响到费率;中期通常表现为现货拉盘,主力合约多头开始平仓,该阶段往往表现为现货价格暴涨,合约负费率严重,持仓增长停滞或下降;部分标的还会有最后一波的拉涨拉制造流动性使得主力现货获得更好的出货价格与流动性,部分标的在合约主力多头平仓获利后行情会直接结束,关键需要判断在最后阶段对于主力来讲现货继续拉涨产生的收益收益是否会大于成本。(如上方是否存在关键压力位,盘面是否存在大量抛压)

上述为近期比较典型的DWF操盘标的,可以看出DWF通常会参与合约和现货两个市场,在行情启动早期会观察到大量资金涌入合约市场,由于主力资金早期合约做多故在持仓上涨的同时不会影响到费率;中期通常表现为现货拉盘,主力合约多头开始平仓,该阶段往往表现为现货价格暴涨,合约负费率严重,持仓增长停滞或下降;部分标的还会有最后一波的拉涨拉制造流动性使得主力现货获得更好的出货价格与流动性,部分标的在合约主力多头平仓获利后行情会直接结束,关键需要判断在最后阶段对于主力来讲现货继续拉涨产生的收益收益是否会大于成本。(如上方是否存在关键压力位,盘面是否存在大量抛压)

2、“营销式”投资、链上转账,利用品牌形象制造利好掩盖出货本质

DWF作为一家新进的投资机构在熊市中频繁出手,DWF合作项目超过260个;据媒体报道DWF投资项目超过100个,其中不乏大额投资,总结其投资超过500万美元的项目有:

DWF联创Grachev 表示,DWF Labs 没有外部投资者,但其如此高频且大手笔投资不仅让市场怀疑其资金从何而来。且其所投项目大多并非行业趋势项目,反而一些基本面一般或较差的老项目居多(如EOS、ALGO等);在其宣布投资后项目的产品开发、市场营销、社区合作也未见改善。判断DWF的一些行为或为“营销式”投资制造利好吸引散户,并在二级市场反复炒作币价,以便于团队出售代币。(FET宣布投资4000万美元,截止目前DWF仅收到约300万美元代币)

DWF联创Grachev 表示,DWF Labs 没有外部投资者,但其如此高频且大手笔投资不仅让市场怀疑其资金从何而来。且其所投项目大多并非行业趋势项目,反而一些基本面一般或较差的老项目居多(如EOS、ALGO等);在其宣布投资后项目的产品开发、市场营销、社区合作也未见改善。判断DWF的一些行为或为“营销式”投资制造利好吸引散户,并在二级市场反复炒作币价,以便于团队出售代币。(FET宣布投资4000万美元,截止目前DWF仅收到约300万美元代币)

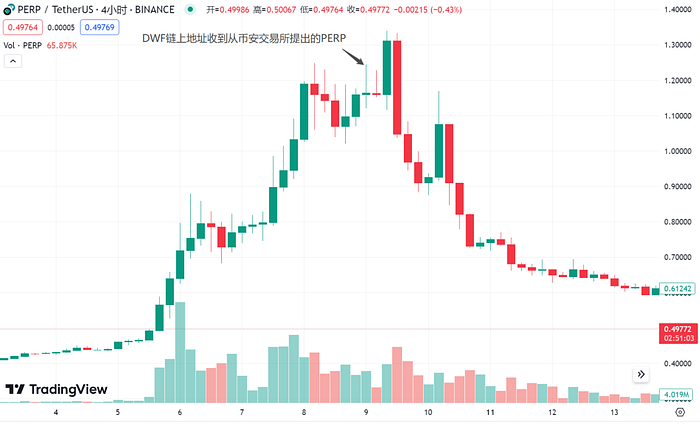

另,9月8日,DWF链上地址收到来自币安的PERP转账,此前PERP已经上涨数倍,在DWF出现交易所提币情况后,PERP买盘明显增多,币价短暂拉高后伴随大额砸盘进入下跌通道,行情结束。

10月17日,BNX宣布与DWF达成战略合作,此前BNX经历了一周的大幅上涨,在信息公布后迅速砸盘,大概率也是存在内幕交易,利用DWF的品牌效应发布新闻制造流动性出货。

10月17日,BNX宣布与DWF达成战略合作,此前BNX经历了一周的大幅上涨,在信息公布后迅速砸盘,大概率也是存在内幕交易,利用DWF的品牌效应发布新闻制造流动性出货。

项目方与DWF利用其品牌影响力制造利好吸引流动性出货的例子屡见不鲜,二级市场参与者在看到与DWF相关信息时需要仔细甄别。很多与DWF相关的标的价格持续下跌,如EOS、CELO、FLOW、BICO等。

项目方与DWF利用其品牌影响力制造利好吸引流动性出货的例子屡见不鲜,二级市场参与者在看到与DWF相关信息时需要仔细甄别。很多与DWF相关的标的价格持续下跌,如EOS、CELO、FLOW、BICO等。

3、寻找“困境”项目,利用熊市融资难的掌握议价权最大化利润

Abracadabra(SPELL)是一个以生息资产凭证(如Curve中的稳定币LP、Yearn的稳定币存款凭证等)为抵押物的稳定币项目,其在经历UST爆雷(UST曾经是Abracadabra的重要底层资产,UST爆雷后Abracadabra累计了大量坏账)与漫长的熊市中稳定币市值的萎缩后,协议TVL、币价、持续低迷,发展难以为继。其在9月14日通过了AIP#28号提案,提案内容为引入DWF为SPELL的做市商。并签订了如下做市条款为:1、Abracadabra为DWF提供为期24个月180万美元的SPELL贷款;2、DWF将从DAO中以市场价15%的折价购买100万美元的代币,该部分份额锁定24个月;3、Abracadabra向DWF支付行权日在贷款期结束后的欧式看涨期权作为做市费用。

在该做市条款中Abracadabra项目方付出的代价相较于行业中其他的做市项目明显更高,包括折扣买币与欧式期权。由于做市条款中包含市价折扣买币,故站在DWF的角度,短期做低币价有利于其利益最大化;结合市场表现,SPELL的价格在DWF入场后一路下挫。具体如下:

该提案从9月11日开始投票,到9月14日投票通过,受此信息的影响,SPELL的价格从9月11日的低点0.0003716上涨至9月19日的高点0.0006390,最大涨幅72%(市场游资炒作)。

9月19日Abracadabra向DWF提供了3.3M的SPELL贷款,随后DWF将其转入币安,SPELL进入下跌通道,现报价0.0004416,相较于前期高点已经下跌31%。

从资金数据上也可以看出,在SPELL的短期行情中,资金的一致性很差,70%的涨幅存在多股资金接力,不确定性强。

从资金数据上也可以看出,在SPELL的短期行情中,资金的一致性很差,70%的涨幅存在多股资金接力,不确定性强。

总结来看:DWF早期通过拉盘制造财富效应打造品牌形象;其本身是弱监管下熊市催生的产物,利用熊市中项目团队发展困境与市场散户心理实现两头盈利。熊市中的项目方普遍面临变现难,融资难的问题,直接出售代币又会打击脆弱的市场信心,严重利空代币价格,影响项目生态。在这种情况下,DWF作为一条项目方卖币的桥梁出现,通过OTC或其他营销手段帮助项目方出货。如将从项目方手中OTC代币的行为表述为战略投资,实则并未观察到其对项目的长期发展提供实质帮助反而转头将代币出售;通过宣传包装的方式掩盖项目方通过其变相出货的本质,DWF也在这个过程中实现了对项目方和用户的两头盈利。

总结来看:DWF早期通过拉盘制造财富效应打造品牌形象;其本身是弱监管下熊市催生的产物,利用熊市中项目团队发展困境与市场散户心理实现两头盈利。熊市中的项目方普遍面临变现难,融资难的问题,直接出售代币又会打击脆弱的市场信心,严重利空代币价格,影响项目生态。在这种情况下,DWF作为一条项目方卖币的桥梁出现,通过OTC或其他营销手段帮助项目方出货。如将从项目方手中OTC代币的行为表述为战略投资,实则并未观察到其对项目的长期发展提供实质帮助反而转头将代币出售;通过宣传包装的方式掩盖项目方通过其变相出货的本质,DWF也在这个过程中实现了对项目方和用户的两头盈利。

作为二级市场投资者,在看到某项目与DWF合作的信息后需首先需要区分其属于DWF什么业务(二级投资、OTC、做市、营销),针对不同的业务使用不同的策略。在以往的市场表现中:1、DWF直接参与二级市场投资的标的需要重点关注,该类标的通常为筹码结构良好的上所新币或者Meme;2、DWF向项目方OTC买币(包装为战略投资)的标的在二级市场价格上往往首先表现出数月的下跌,而后急速的拉盘,在DWF向交易所充币之后行情结束(拉盘行情通常不超过1周);3、DWF真正的做市项目不具备翻倍行情,但通常会引来游资炒作,有短暂的建仓窗口期,抓住可以先人一步;4、DWF相关的营销新闻引发的行情胜率与盈亏比较差,背后逻辑为利益相关方利用DWF目前的市场影响力吸引流动性砸盘出货。判断DWF有拉盘意愿后,合约持仓与现货成交量的暴涨是行情启动的信号;DWF链上地址与交易所地址交互(价格高位)、持仓下降、资金极端负费率往往标志行情的尾声。