一文教你玩转 ETH 分级杠杆协议 f(x)

xETH 是理想型的杠杆武器,没有持有成本,没有清算风险。

原文作者:TAO

原文来源:foresightnews

一句话总结 f(x) 协议

f(x) protocol 将 ETH 分割成一系列低波动性的「浮动稳定币」(称为 fETH)和高波动性的「杠杆 ETH」代币(称为 xETH),用户可以提供 ETH 或 stETH 来铸造其中之一(纯 ETH 在存款之前会转换为 stETH)

协议的基本信息以及我个人的解读

fETH: fETH 是锚定 ETH 波动的 10% 稳定币(不是其他 LSD 项目那种美元稳定币,而是锚定 ETH 的低波动稳定币)

xETH: xETH 是可变杠杆,无清算,无持有成本的 ETH。(可以简单理解成部分中心化交易所提供的那种 ETH3L 产品,但 xETH 没有持有成本,一般 ETH3L 都有比较高的持有损耗)

协议具体做了什么:

协议通过 ETH Price 的变化(ETH 30min TWAP),以及 fETH 和 xETH 的发行量来实时计算出 fETH 和 xETH 的实时价格. 恒等式就是

协议的总资产(TVL)= NAV(fETH) * TotalSupply(fETH)+ NAV(xETH) * TotalSupply(xETH)

简单来说 协议把一个相对高波动的 ETH 拆解成低波风险的 fETH 和高风险的 xETH 来满足市场的不同投资者 / 投资策略。另外如果 ETH 价格波动过大(TVL / TV(fETH)< 130%),协议会通过刚性兑付在再平衡池里的 fETH 来保证 fETH 的刚性兑付。

协议的收入和开销:

收入

- stETH 产生的质押收益。

- Mint Fee 和 Redeem Fee。(0.25% for fETH, 1% for xETH)

支出 ( 更新了最新的更新 )

- 质押收益的 50%-100% 的收入分发给存入 rebalance pool 的 fETH 的持有人(根据 xETH 的杠杆率动态调整对于 rebalance pool 的激励)

- 对 FXN/ETH, fETH/crvUSD, fETH/FRAX, xETH/ETH 等池子的流动性激励(现在的激励来自 Aladdin Dao 以及其他合作方的支持,之后可能需要从协议中支出)

- 整个协议的盈利中的 75% 会分配给 FXN 持有人

如何玩转 f(x) 协议

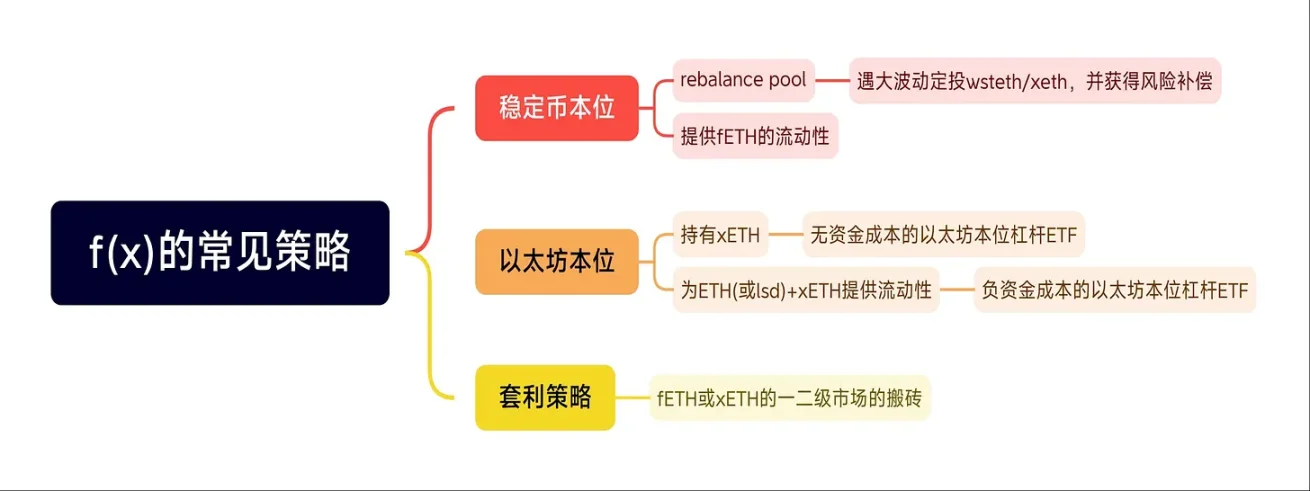

借用@haowiwang 的这张图,然后我来适度展开并结合实际例子讲一下

低风险稳定币投资手段

方法 1 倾向收益确定性更高的 stETH:

- 从官网 mint fETH

- 把 fETH 存入 rebalance pool (收益在 5-7% 左右,新的策略执行后会继续增长)

- 可以理解为用低波动 fETH 来挖 stETH,并且收益比单纯持有 stETH 高(staking 收益只分配给 fETH)

- 相比一般的美元稳定币,低波动的 fETH 也能分享到 10%ETH 上涨的红利

- 具体页面操作可以看 https://docs.aladdin.club/f-x-protocol/tutorial

方法 2 倾向相对收益更高的 Curve 生态流动性提供者:

- 从官网 mint fETH

- 在 Concentrator 上,存入 fETH/crvUSD 或者是 fETH/FRAXBP 这两个池子,稳定后的回报在 12% 左右

- Concentrator 的 gas fee 有点贵,要挑 gas 低的时候做,好处是做一次就好然后就不用管了,等牛回

- Concentrator 的工作原理就是 协议会不定期帮你把你的流动性收益存入自动复投的保险柜。

高风险以太坊投资手段

方法 1 长期持有 xETH

- 从官网 mint xETH 或者从聚合器网站购买 xETH

- 长期持有到你预期的 ETH 高点 然后直接从协议 Redeem 或者通过聚合器卖掉

方法 2 做 xETH/ETH 流动性提供者

- 从官网 mint xETH 或者从聚合器网站购买 xETH

- 在 Concentrator 上,存入 xETH/ETH 这个池子,稳定后的回报在 22% 左右

- 相比单纯持有 xETH, 这种方法能在长期横盘时带来稳定的收益,当然在单边上涨时,也会有一定的无偿损失,不过 xETH/ETH 依然是带杠杆 Long ETH

方法 3 混搭(个人选择)

根据对市场的预期,持有 xETH 度过单边上涨行情,做 xETH/ETH 度过震荡行情,换 fETH 度过下跌行情,买 xETH 在相对底部

具体的实践可以看这个例子

- 12/12 用 20000 USDT 换 31094 xETH ($0.64)

- 12/24 将其中的 23694 xETH($0.84) 换成 20,176 fETH 然后存入 Concentrator 挖低风险稳定币

- 相当在低点买入带杠杆的 xETH 在快速上涨后换成 fETH 来部分获利了解并保持低风险下的挖矿收益高于一般的 RWA 和 LSD 产品

套利策略

原理是:

协议 mint 的 fETH 和 xETH 的价格是根据 Chainlink 的 ETH 30min TWAP 报价实时算出来的, 所以当 ETH 的价格在短时间大幅波动时,在 Curve 的 LP 池子里就存在套利空间。

具体的例子

通过套利合约,用户先用 stETH 从协议 mint xETH 然后在 curve 的 xETH/ETH 换出 ETH 然后换出更多一点的 stETH 完成套利。当然也可以反方向套利

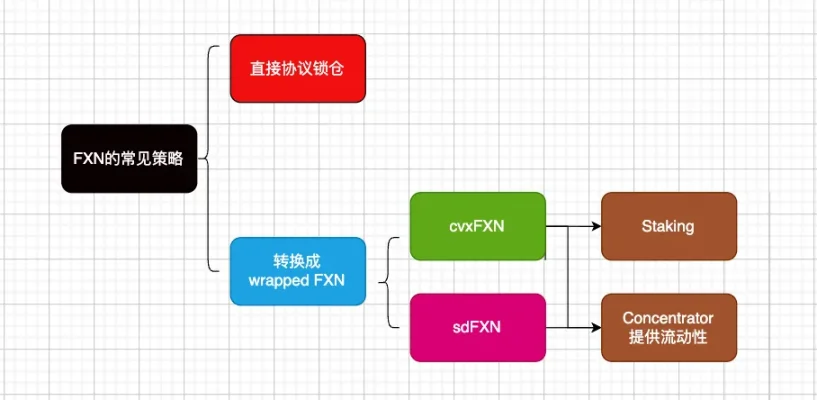

如何玩转 f(x) 代币

协议直接锁仓

- https://fx.aladdin.club/lock/ 锁仓 然后就能得到 stETH 奖励

换成 Convex cvxFXN

- 如果 cvxFXN 和 FXN 有价差,可以通过 curve swap 到 cvxFXN

- 如果 cvxFXN 和 FXN 没有价差,可以在 https://fx.convexfinance.com/ 直接转换并质押。现在稳定后的 APR 是 65%,给的是 CVX 所以挖的是很有流动性的资产,另外 veFXN 开始分发 stETH 后,也能收到 stETH 的奖励

- 除了质押,也可以做 FXN+cvxFXN 的流动性提供者。可以在 convex 做,也可以在 concentrator 上的做

换成 stakeDao stFXN

- 如果 stFXN 和 FXN 有价差,可以通过 curve swap 到 stFXN

- 如果 stFXN 和 FXN 没有价差,可以在 https://beta.stakedao.org/lockers/fxn 直接转换成 stFXN 并质押。现在稳定后的 APR 是 79%(如果你没有锁 SDT 的话),给的是 SDT 所以也是可以直接挖提卖的

- 除了质押,也可以做 FXN+sdFXN 的流动性提供者。可以在 convex 做,也可以在 concentrator 上的做。

个人的一些总结

整个协议的设计还是很巧妙的,规避了很多潜在的风险,相比上半年很火的各类 LSDFi 项目,减少了抵押物清算的风险,避免了高昂的协议成本去保持发行的稳定币不脱锚。协议的利润很清晰,既来自于质押的收益,也来自 mint/redeem 的收益。相比继续增加各类的美元稳定币,其实整个市场需要一个真实锚定纯链上资产(ETH,之后是 BTC)的低波动性稳定币。

这次的 Rebalance Pool 改动,主要体现在更快的提现(隔天提现),以及更高的回报(整个协议 50%-100% 的质押收益)。那么协议为什么要做这个改动呢。我觉得团队想要把 rebalance pool 打造成链上的余额宝类的爆品。通过 rebalance pool 带动的 fETH 热潮带给 xETH 相对更大的杠杆率来满足链上的不同博弈需求。

通过 fETH 来做 rebalance pool 要比买带有美债收益的一类美元稳定币:

- 收益更清晰(来自最稳定的 stETH 质押收益)

- 收益更高一些(来自整个协议质押收益的 50%-100%,相当于补贴 xETH 用户质押的收益)

- 政策风险更小(无需 KYC,不存在线上线下的各种法律鉴定)

- 整个过程更透明(不需要信任额外实体去保存国债等)

- 更原生加密(ETH, ETH, ETH)

另外的话 xETH 一直是我理想型的杠杆武器,没有持有成本(甚至可以通过做 LP 来变成负成本),没有清算风险(不怕插针) 通过 xETH 来逢低抄底,尤其是有套利空间时,成本更低,赚钱效果更好。期待 fETH 和 xETH 到 Layer2 之后的更多新玩法。