Friend.tech经济模型拓展:SocialFi需要什么样的价格曲线

Friend.tech的定价曲线陡峭,价格波动偏高,承载能力逐步减弱,投机需求和刷分需求混淆了真正的效用需求,导致Key的价格被高估。DeBox Interface可以引入资产发行解决方案,Key的价值将真正完成闭环,Fi和Ponzi的最大区别在于资产是否存在并且有价值。

原文作者:Loki

原文来源:medium

一、定价曲线对比 & 改变斜率的代价

10月以来,Socialfi竞争格局逐步明晰,部分竞品已经逐步淡出市场视野。回顾Friend.tech发展过程,经济模型(尤其是定价曲线)起到了非常关键的作用,具体而言FT的定价曲线有以下几个特点:

- 差分的正负性确保随着人数的增加价格不断上涨,且上涨得越来越快,确保让前面的人赚到钱;

- 16000实现一个相对合理的社群规模承载能力;

- 随着人数增加(尤其是100–200以后),曲线会变得陡峭,价格波动偏高,承载能力逐步减弱;

- 曲线最左部分是当前利润最丰厚的买入区间,但FT这部分由Bot垄断,构成类似“MEV”的收入形式。

更详细的说明可参考:

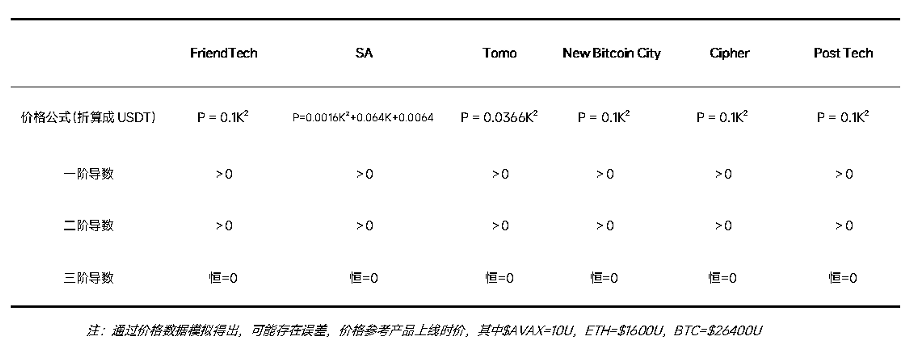

竞品方面,Cipher、PostTech和NewBitcoinCity完全保留了FT的公式,所有协议均仍然以二次函数形式构建,保留了一阶导数>0;二阶导数>0;三阶导数=0的特性,这种特性将确保FT的FOMO/赚钱效应继续存在。

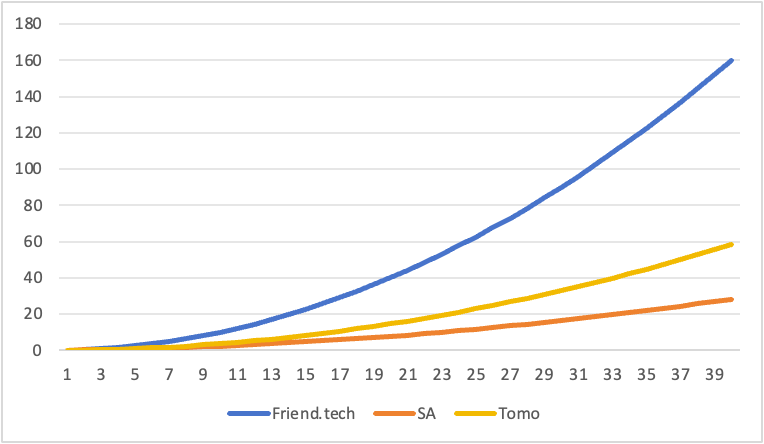

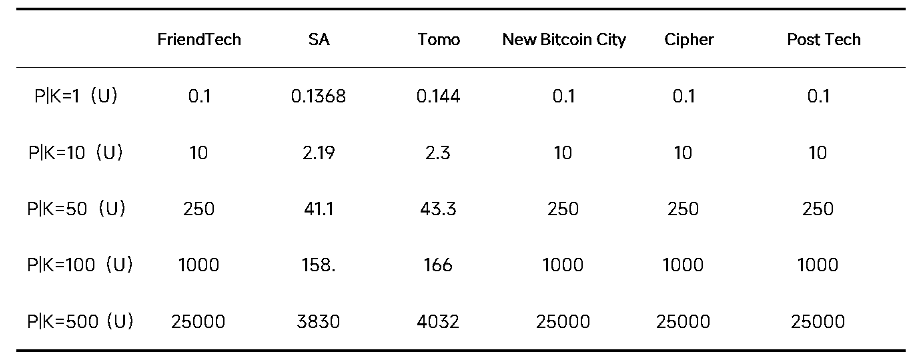

New Bitcoin City的曲线变化主要源自于记价本位币的变化和BTC价格的变化,而SA和TOMO对曲线的形式做了一些调整,其中SA在二次项(K²)的基础上增加了一次项和常数项,并降低了一次项的系数,这种变化理论上会导致曲线总体变得更加平缓(涨的更慢一些),并且初始价格上升,但由于SA的常数项数值非常小,所以这种变化并不容易被察觉。而Tomo的改变更加简单,只是将二次项系数降低了约73%。

New Bitcoin City的曲线变化主要源自于记价本位币的变化和BTC价格的变化,而SA和TOMO对曲线的形式做了一些调整,其中SA在二次项(K²)的基础上增加了一次项和常数项,并降低了一次项的系数,这种变化理论上会导致曲线总体变得更加平缓(涨的更慢一些),并且初始价格上升,但由于SA的常数项数值非常小,所以这种变化并不容易被察觉。而Tomo的改变更加简单,只是将二次项系数降低了约73%。

可以看出,SA和TOMO本质上都是改变了曲线的增长速度。基于这种改变,相同Key供给数量的情况下,SA和TOMO的价格会更低,其中SA的价格水平大约保持在FT的15%-20%之间,TOMO的价格为FT的37%。

总的来说这种改变并没有太大新意,更加平缓的价格对于仿盘来说是一把双刃剑。一方面,FT提供了一个价值之铆,同一个玩家的Key,在仿盘上的价格低于FT本身就是合乎情理的,更低的价格会带来更好的接受度和更大的用户承载能力。但另一方面,更平缓的曲线意味着更差的财富效应,而这正是FT吸引数十万用户的关键因素之一。

总的来说这种改变并没有太大新意,更加平缓的价格对于仿盘来说是一把双刃剑。一方面,FT提供了一个价值之铆,同一个玩家的Key,在仿盘上的价格低于FT本身就是合乎情理的,更低的价格会带来更好的接受度和更大的用户承载能力。但另一方面,更平缓的曲线意味着更差的财富效应,而这正是FT吸引数十万用户的关键因素之一。

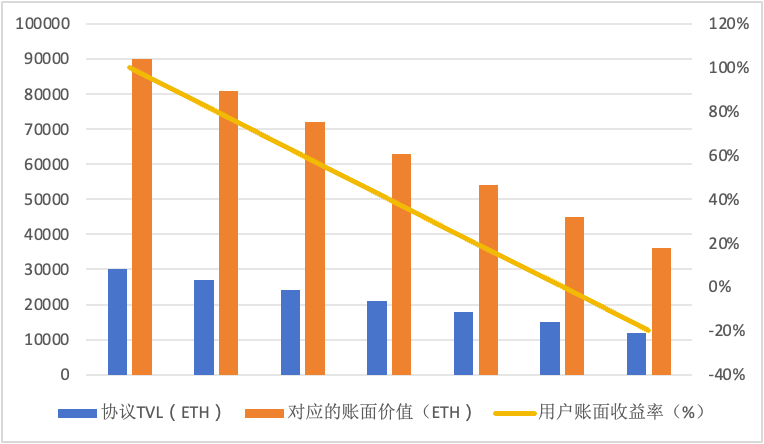

当然,陡峭的价格曲线也并不是没有代价的,螺旋上升的另一面就是螺旋下降,过去的一周中Frien.tech的TVL由27000ETH下降到了21000ETH,减少了不到20%,但所带来的价格崩塌和33背叛远不止于此。

当然,陡峭的价格曲线也并不是没有代价的,螺旋上升的另一面就是螺旋下降,过去的一周中Frien.tech的TVL由27000ETH下降到了21000ETH,减少了不到20%,但所带来的价格崩塌和33背叛远不止于此。

二、FT的灰犀牛:资金净流出

二、FT的灰犀牛:资金净流出

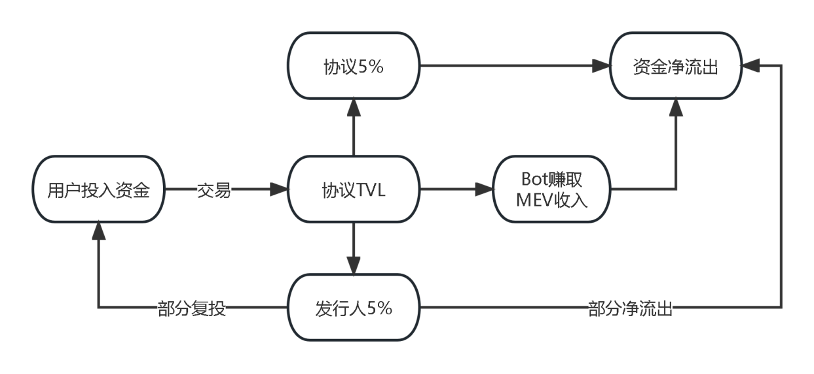

FT的Bot和高手续费是每一个人都看得见的问题,而它们带来的资金净流出正在杀死Friend.tech。如下图所示,Friend.tech的TVL全部源于用户存入,其中用户交易产生PnL和发行人赚取的版税如果不提现而是用于继续投资,这笔钱仍然会留存在协议以内。但Bot赚取“MEV收入”和协议赚取的手续费部分会直接成为资金净流出。

Bot赚取的“MEV收入”很难量化,但9月DWF创始人AG入驻FT是一个典型案例。FT前端显示的第一个买入价格是0.4ETH,这意味着Bot直接买入了80+ Key,均价0.135E。这些Key在此后的48小时内被陆续卖出,成交价格1.1E-1.5E。据此估算,Bot在AG的Room中共赚取了大约100ETH,而这些利润全部源于用户的损失。

Bot赚取的“MEV收入”很难量化,但9月DWF创始人AG入驻FT是一个典型案例。FT前端显示的第一个买入价格是0.4ETH,这意味着Bot直接买入了80+ Key,均价0.135E。这些Key在此后的48小时内被陆续卖出,成交价格1.1E-1.5E。据此估算,Bot在AG的Room中共赚取了大约100ETH,而这些利润全部源于用户的损失。

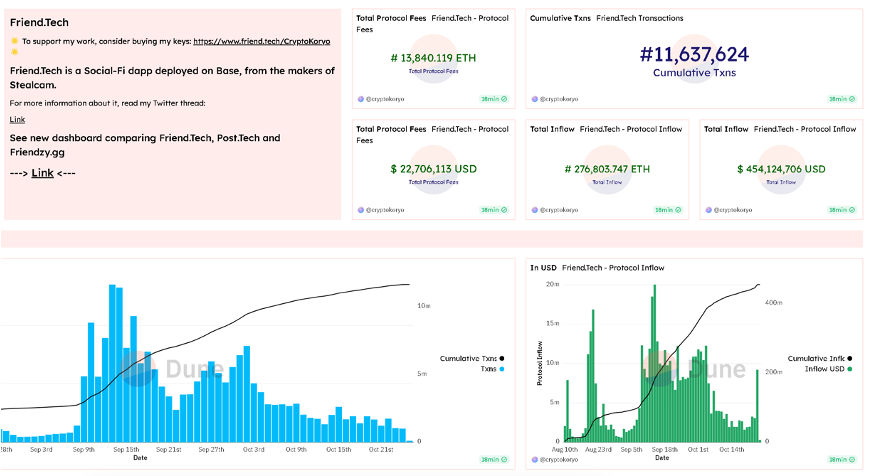

手续费部分则比较好好量化,DUNE数据显示,截至10月25日,归属于项目方的累计手续费为13840 ETH。按照最高点27000ETH的TVL计算,用户累计存入的ETH至少为40000ETH。即使不考虑Bot MEV收入、KOL版税净提现、假帐户Scam带来的净流出,FT已经赚走了用户超过30%的本金,这是仅仅三个月的成果。

当TVL上涨时,用户的感受没有那么强烈。但一旦TVL进入下行甚至只是横盘,冲击会变得异常强烈。协议抽水、Bot MEV收入 + KOL版税净提现 + 假帐户Scam带来的净流出都是【非交易】带来的,如果我们把后三项按照5000ETH(这一数值已经非常保守)进行估计,那么用户的累计总存入为45000ETH。

当TVL上涨时,用户的感受没有那么强烈。但一旦TVL进入下行甚至只是横盘,冲击会变得异常强烈。协议抽水、Bot MEV收入 + KOL版税净提现 + 假帐户Scam带来的净流出都是【非交易】带来的,如果我们把后三项按照5000ETH(这一数值已经非常保守)进行估计,那么用户的累计总存入为45000ETH。

此前的文章说过,Key的账面价值大约是真实TVL的三倍。那么当TVL是27000ETH时,Key账面价值大约是81000ETH,和45000ETH的本金相比,用户获得了平均80%的正收益,而当TVL下降到21000ETH时,所有Key的账面价值下降到了63000ETH,用户的平均收益下降到了40%。可以看出,Key的账面收益率是自带杠杆的。如果TVL继续下降至15000E,用户的总账面价值就会和总投入本金持平,如果考虑交易费用和买卖价差,用户进入总体亏损状态。

目前FT的33共识瓦解已经有传导至Tomo的趋势。如果协议+Bot的高抽水如果持续下去,带崩FT和其它SociaFi只会是时间问题,而且伴随着账面收益率的下降,瓦解趋势还会加快。我们曾寄希望于Friend.tech解决协议抽水和Bot问题,但目前看起来没有任何改变发生。而且近期积分规则的变化某种客观上导致了刷分用户的交易,进一步增加了交易磨擦;而创始人0xRacer也提取了自己Key赚取的高额手续费。

目前FT的33共识瓦解已经有传导至Tomo的趋势。如果协议+Bot的高抽水如果持续下去,带崩FT和其它SociaFi只会是时间问题,而且伴随着账面收益率的下降,瓦解趋势还会加快。我们曾寄希望于Friend.tech解决协议抽水和Bot问题,但目前看起来没有任何改变发生。而且近期积分规则的变化某种客观上导致了刷分用户的交易,进一步增加了交易磨擦;而创始人0xRacer也提取了自己Key赚取的高额手续费。

三、曲线还能怎样改进?

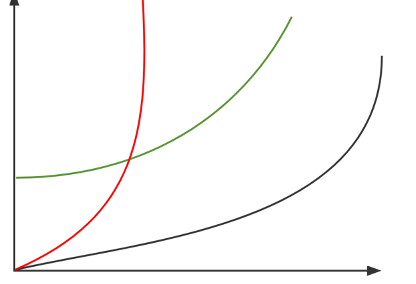

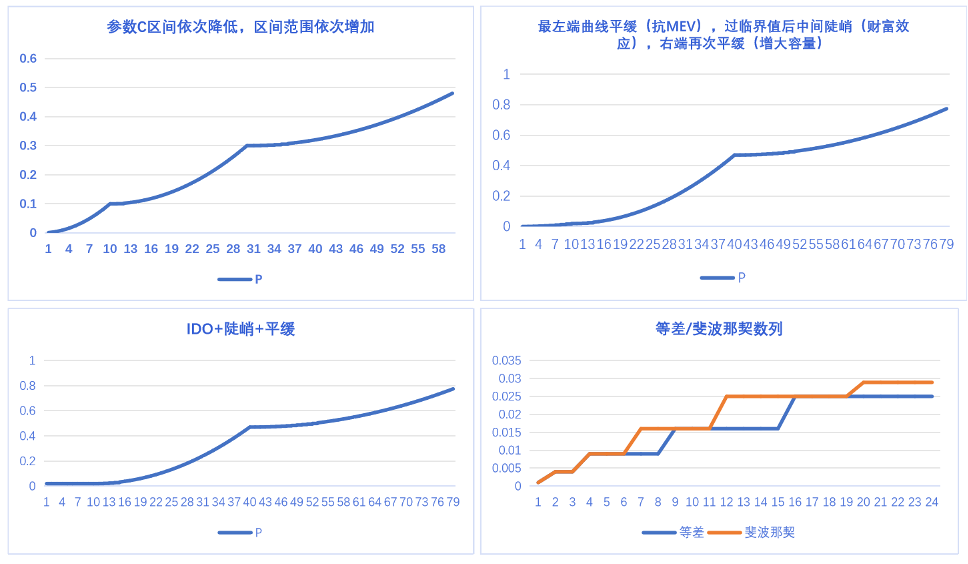

进一步思考,如果我们仍保持P = K²/C+ D(C、D均为常数)形式的前提下,设置定价公式需要考虑以下因素:

- 曲线增长速度 & 价格

增长速度越快越FOMO,主要通过增大常数C来实现,竞品普遍降低了增长速率,让曲线变得更平滑。但这种做法的出发点更主要地还是为了保持Key的【低价】,仿盘的TVL会和FT存在巨大差距,因此相同持有人的情况下有一个更低价格会比较合理。

- 社群能容纳的人数

曲线增长速度也会决定社群容纳人数上限。如果需要更高的容纳人数,需要让曲线更加平缓:

(1)增大常数C

(2)设置分段函数,后几段更加平缓

(3)需要计算相同X情况下,P和FT-Key的P的对应比例关系

曲线最左端的MEV价值

- 解决被Bot的“MEV问题”

(1)增加正截距项D,使初始价格>0(Tomo设置了D但数值很低可以忽略)。这种做法也有缺点:导致财富效应的倍数下降

(2)在最左端增加一个平缓或者水平的曲线

(3)固定价格IDO(预售制,和2的区别在于一个先到先得,一个公平发售)

(4)允许房主预购

从曲线形状来看,有两类改进思路,一类是直接改变C和D的参数。这也是当前最常见的改进方式,通过改变常数D,也可以一定程度上解决MEV的问题。

从曲线形状来看,有两类改进思路,一类是直接改变C和D的参数。这也是当前最常见的改进方式,通过改变常数D,也可以一定程度上解决MEV的问题。

第二种形式是设置分段函数。这种做法可以在不同的价格区间范围内设置不同的参数,以实现不同目的。例如在曲线前半段设置一个较为平缓的曲线甚至是水平的曲线,来完成抗MEV或者是类IDO启动。其中IDO模式对于解决Bot MEV和发行失败(在Tomo上表现得比较突出)有积极意义。

这同样也是有代价的。如果在左端采用平缓曲线,开盘的财富效应将被大幅度削弱,同时还需要进一步考虑左端供给的数量,供给过多可能会消耗掉潜在的买盘或者财富效应。

四、KOL之外,Key还能承载什么?

四、KOL之外,Key还能承载什么?

一个客观事实是,大部分Room Owner提供的“服务” or “信息”不足以支撑Key的价值,或者说Key的价格被普遍高估,产生这个问题的原因是Friend.tech的投机需求、刷分需求混淆了真正的效用需求,而FT和仿盘们也是基于业务目的做出了价格曲线的选择。

大多数人仅仅把Key当作社交代币,但事实上Key可以代表任何资产。Friend.tech带给了我们一种思路:将资产的发行与交易作为“Fi”引入“Social”,来完成SocialFi的最终闭环。对于FT和大多数仿盘而言,Key代表的就是KOL的个人品牌或者个人声誉,但这不代表SocialFi就是这样。即使仍然基于FT,也可以把任何资产装进Key,例如Web3项目的股权或者代币(已经有人这样做),这种情况下Key代表的就是Token或者股份;或者利用FT完成IDO,Key代表的就是投资份额或者未来的求偿权(也许很快就会有项目这样做)。

目前看来FT和仿盘的功能过于简单,对于一些衍生需求并不能很好满足。另外一种思路是将【资产发行】引入已有的Web3社交/内容产品(如DeBox、CrossSpace等)。如DeBox定位为最原生的DAO治理平台目前已经基于DID构建了涵盖聊天、动态、社区功能的社交平台,并且提供投票、提案、Token授权检测、交易等功能组件。拥有了足够多的用户、足够强的社交连结、信息、管理工具、交易工具的情况下,DeBox当前已有150万注册用户,1亿+日均消息数,功能层面有极高的可拓展性,天然适合引入一套有效的资产发行解决方案以及与业务类型适配的经济模型和价格曲线。

DeBox Interface

DeBox Interface

这里的资产包括但不限于特定的内容、去中心化的群组、甚至是无实质意义但拥有群体共同意志的MEME;再由一系列的社交工具和基础设施为这些资产提供服务,Key的价值将真正完成闭环。

最后,Fi和Ponzi的最大区别在于资产是否存在并且有价值,我们永远不能忽略这一点。