glassnode链上周报:供应挤压

比特币供应紧张,可用供应处于历史最低水平,投资者的行为分为三个阶段:熊市中期、熊市后期和减半前后。我们首次提出了一个指标,衡量比特币市值每变化1.0美元,实现市值资本必须变化多少,结果表明,供应存储率超过当前发行量高达2.4倍。

原文作者:Ding HAN,Checkmate,Glassnode

原文来源:glassnode

第四次比特币减半即将到来,这对比特币资产和投资者来说都是一个重要的里程碑。在本版周报中,我们将深入探讨比特币供应的紧张程度,并展示如何衡量投资者在减半事件发生前的积累模式。

第四次比特币减半即将到来,这对比特币资产和投资者来说都是一个重要的里程碑。在本版周报中,我们将深入探讨比特币供应的紧张程度,并展示如何衡量投资者在减半事件发生前的积累模式。

执行摘要

- 随着第四次比特币减半(预计在2024年4月)的快速临近,比特币供应的紧张程度已达到历史水平。

- 我们对 "可用供应 "以及长期投资者的 "供应储存 "率进行了各种评估,后者超过新发行量200%以上。

- 利用市值和实际市值之间的关系,我们估计这种供应紧张会导致资本流入BTC,从而对估值产生巨大影响。

评估2024年比特币减半的供应动态

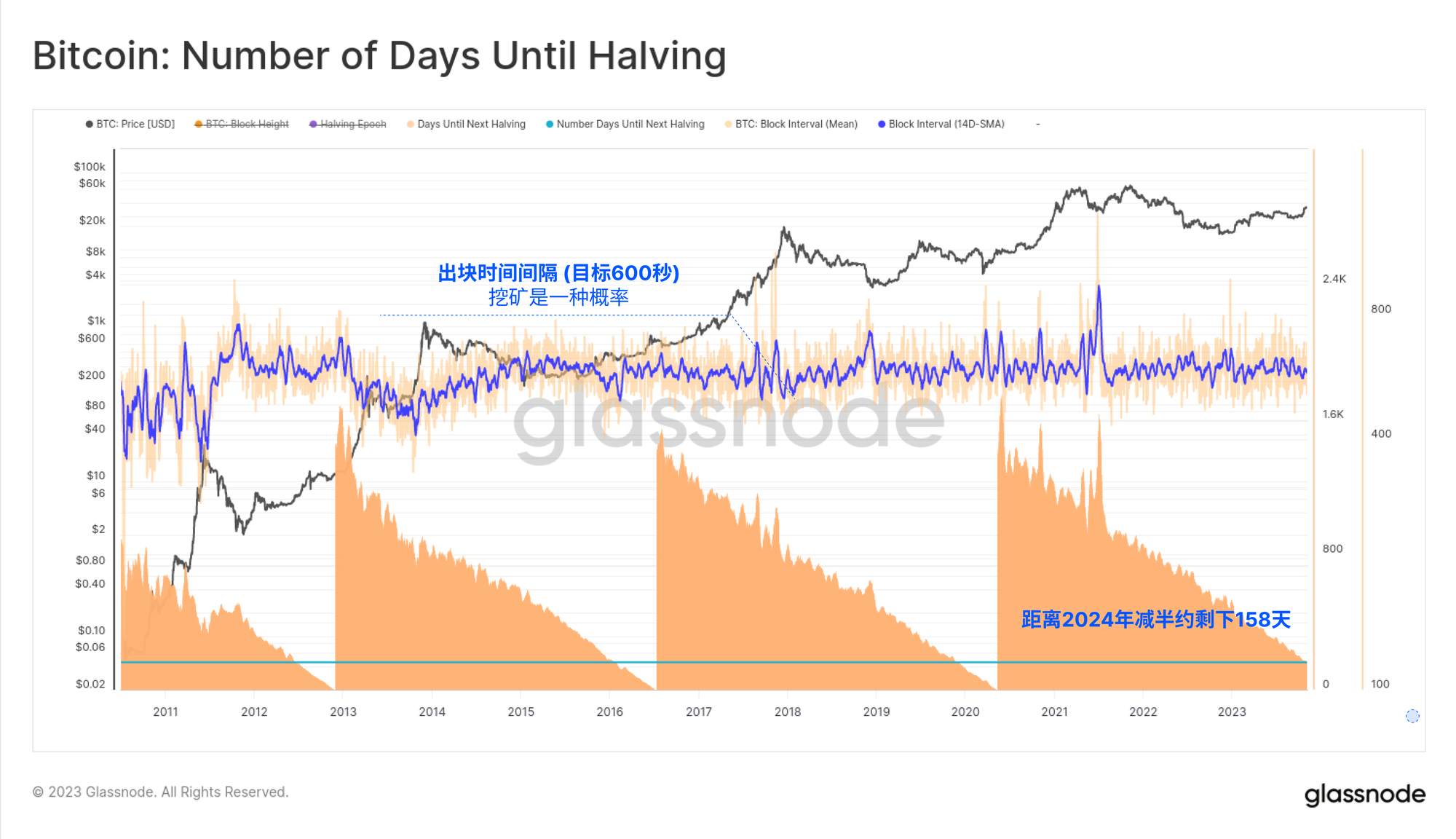

减半事件是比特币最受期待的事件之一,每21万个区块就会发生一次,新币发行量会减少50%。虽然第四次减半事件被预先设定为在区块高度为84万时发生,但由于挖矿区块的自然变化和概率性质,确切的日期和时间还不得而知。

根据目前的平均区块间隔,我们的最佳估计是,距离减半还有158天,预计在2024年4月 23日。

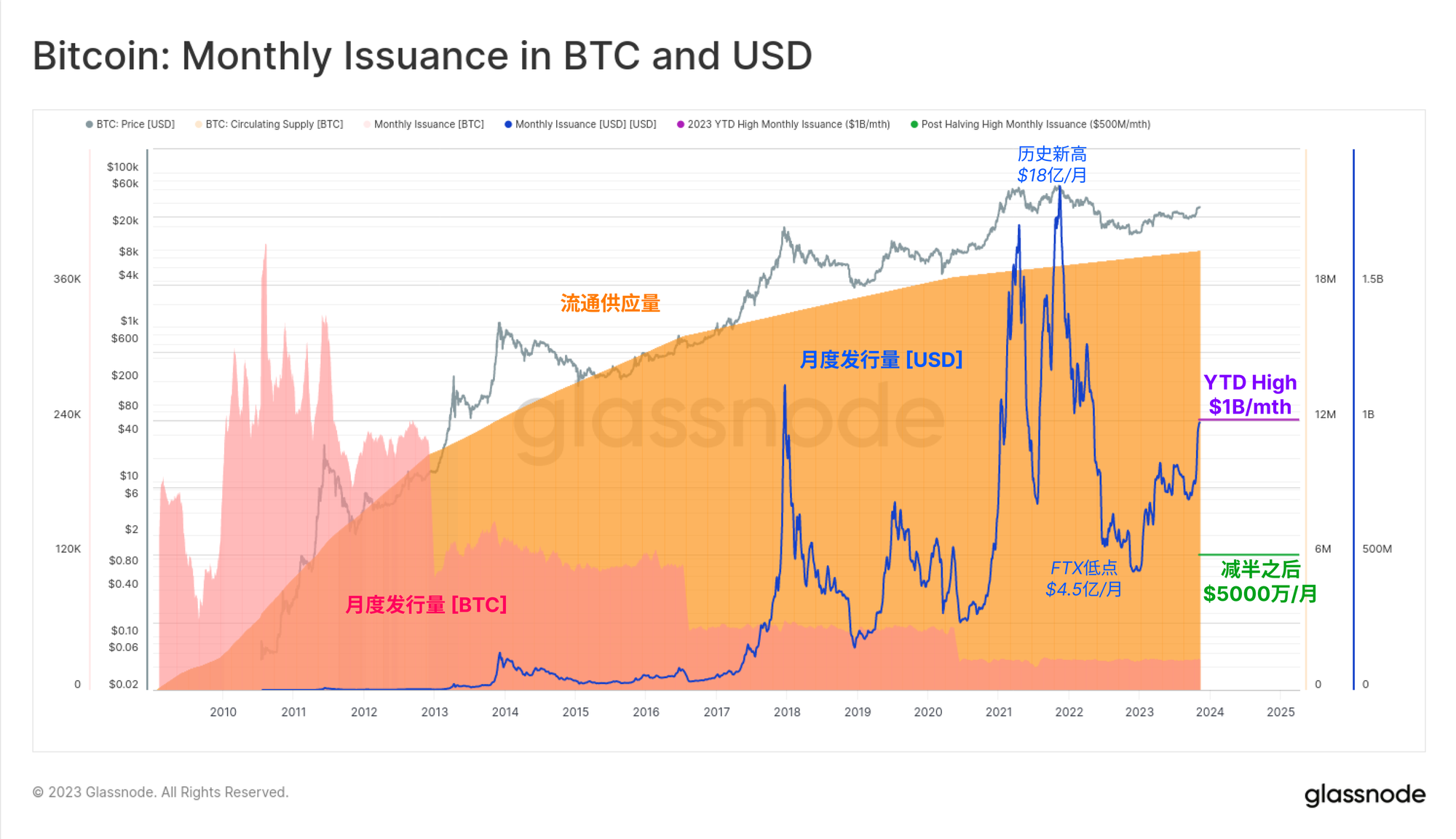

由于挖矿的资本支出和运营支出要求很高,比特币矿工历来会将大部分比特币收入用于支付成本。截至目前为止今年的美元价值,通过新铸造的供应向矿工发放的高点约为每月10亿美元,这是一个不容忽视的资本流入逆风。

在2024年减半之后的世界中,这将被削减到每月5亿美元,这与一年前设置的FTX低点附近的每月4.5亿美元分配压力相当。

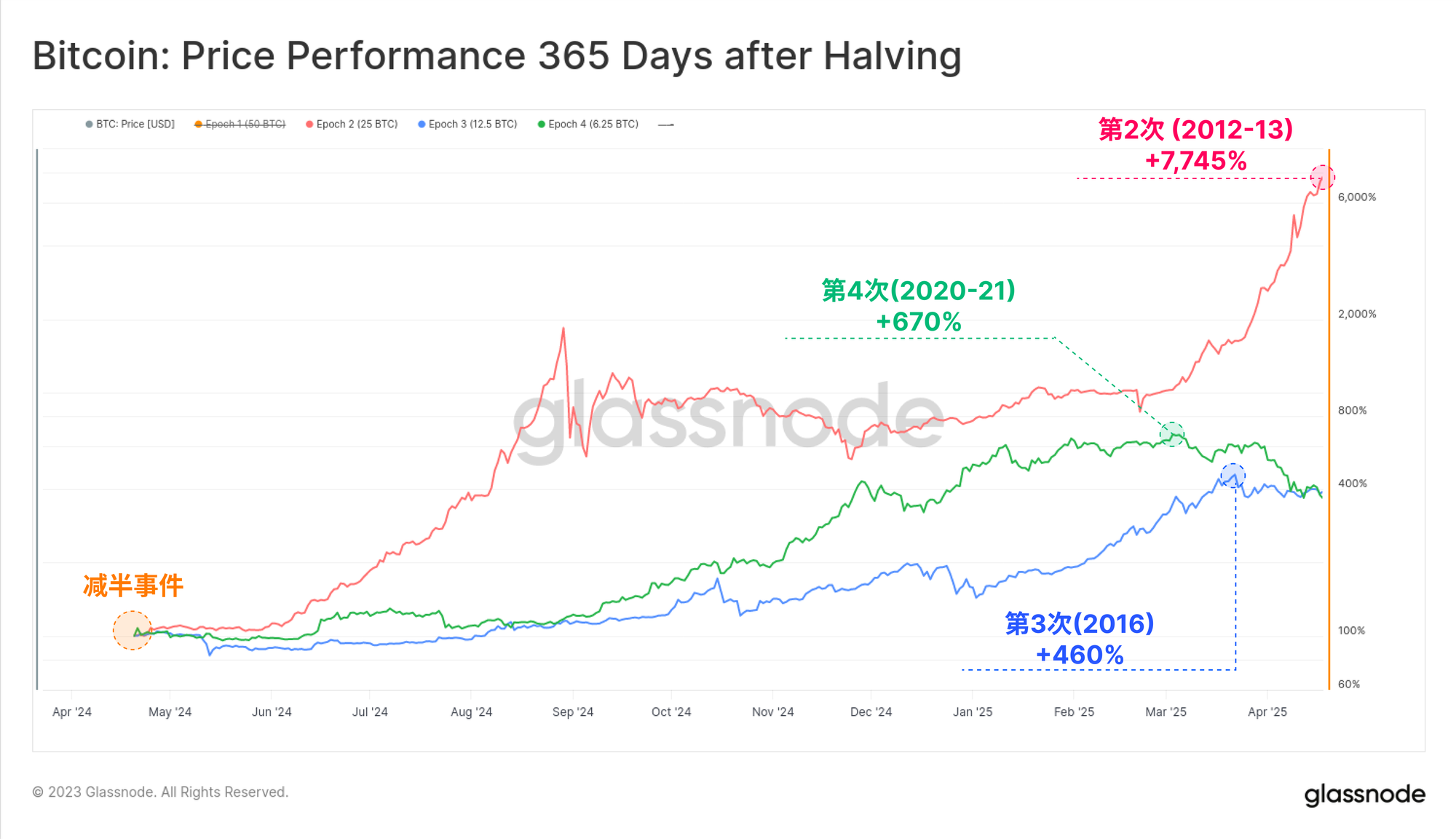

除了技术上的优雅和比特币减半的不可阻挡性,这也是投资者感兴趣的一点。之前所有的减半都在随后的365天内取得了令人印象深刻的市场表现。

这自然会引起人们的好奇,究竟减半是这些价格上涨周期的主要驱动力,还是仅仅是众多因素之一。在本版中,我们将从供应和投资者行为模式的角度来探讨这个问题,以便从产业链的角度为争论增添一些色彩。

我们将分为三个分析阶段:

- 1. 评估 "可用和活跃 "供应

- 2. 测量 "供应储存和储蓄 "率

- 3. 分析资本流动对市场估值的影响

评估可用供应

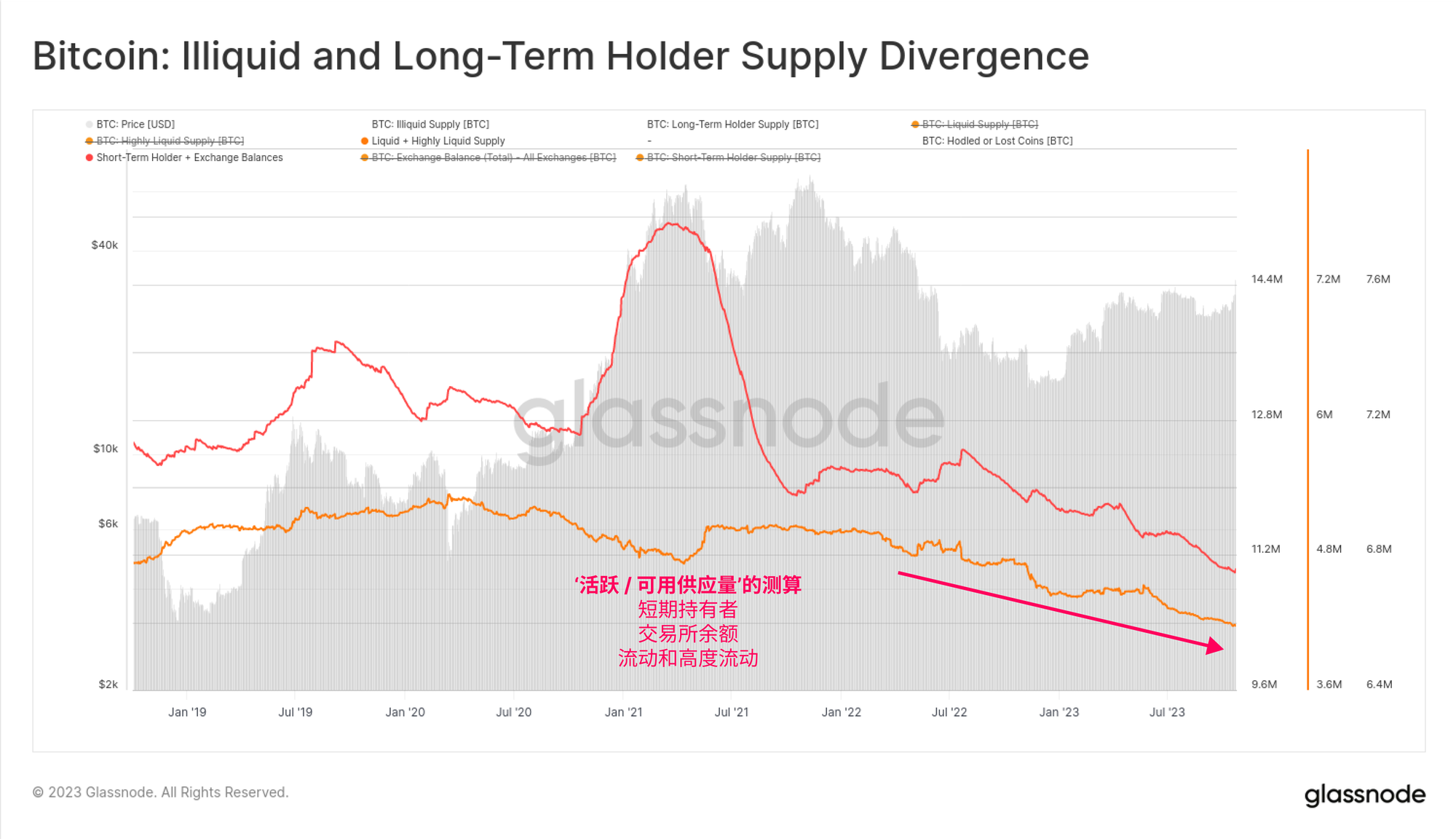

我们首先要做的是估算流动、活跃和自由流通的比特币的数量。换句话说,投资者可以合理预期在短期内转手的可用供应量是多少?

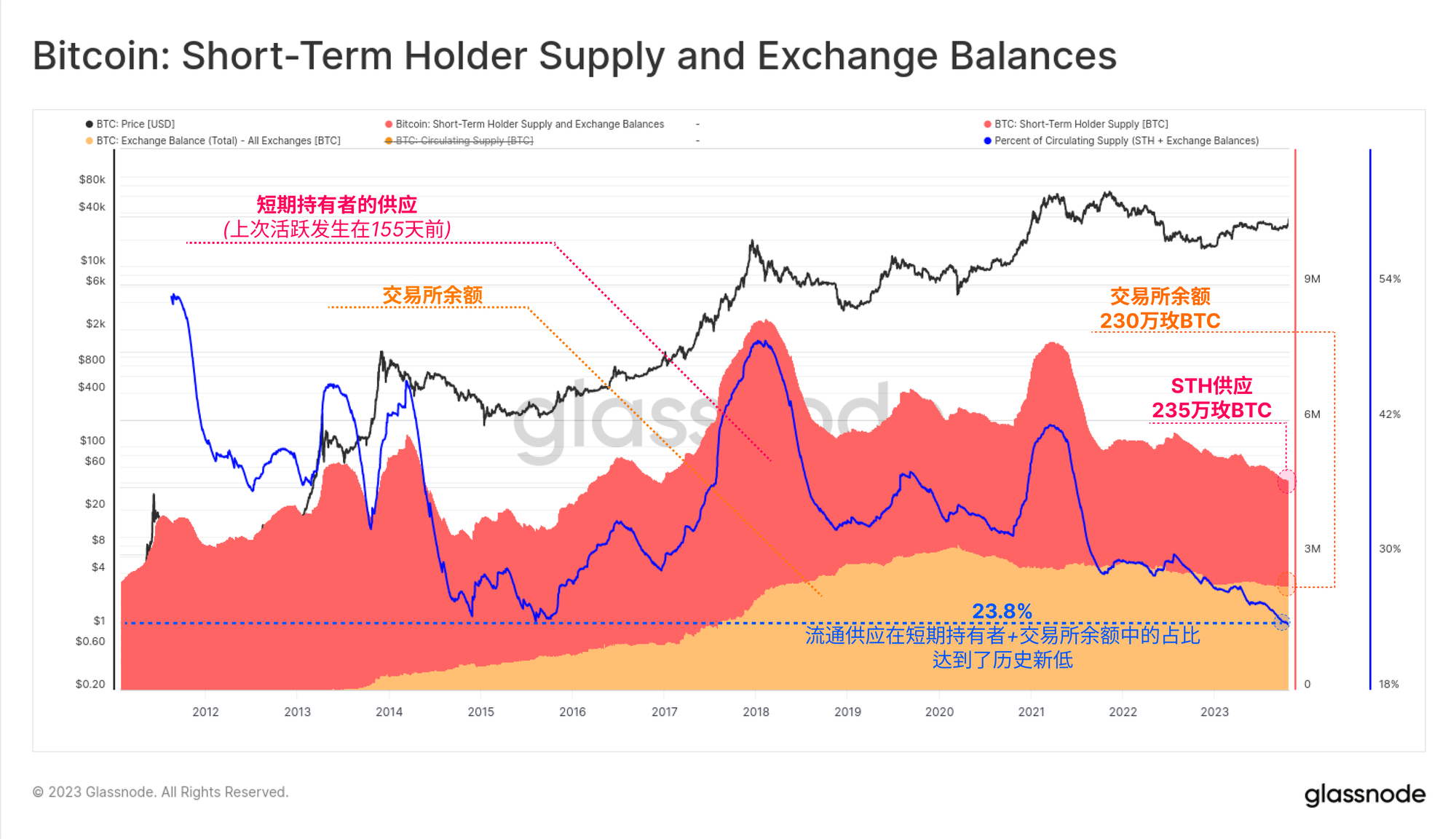

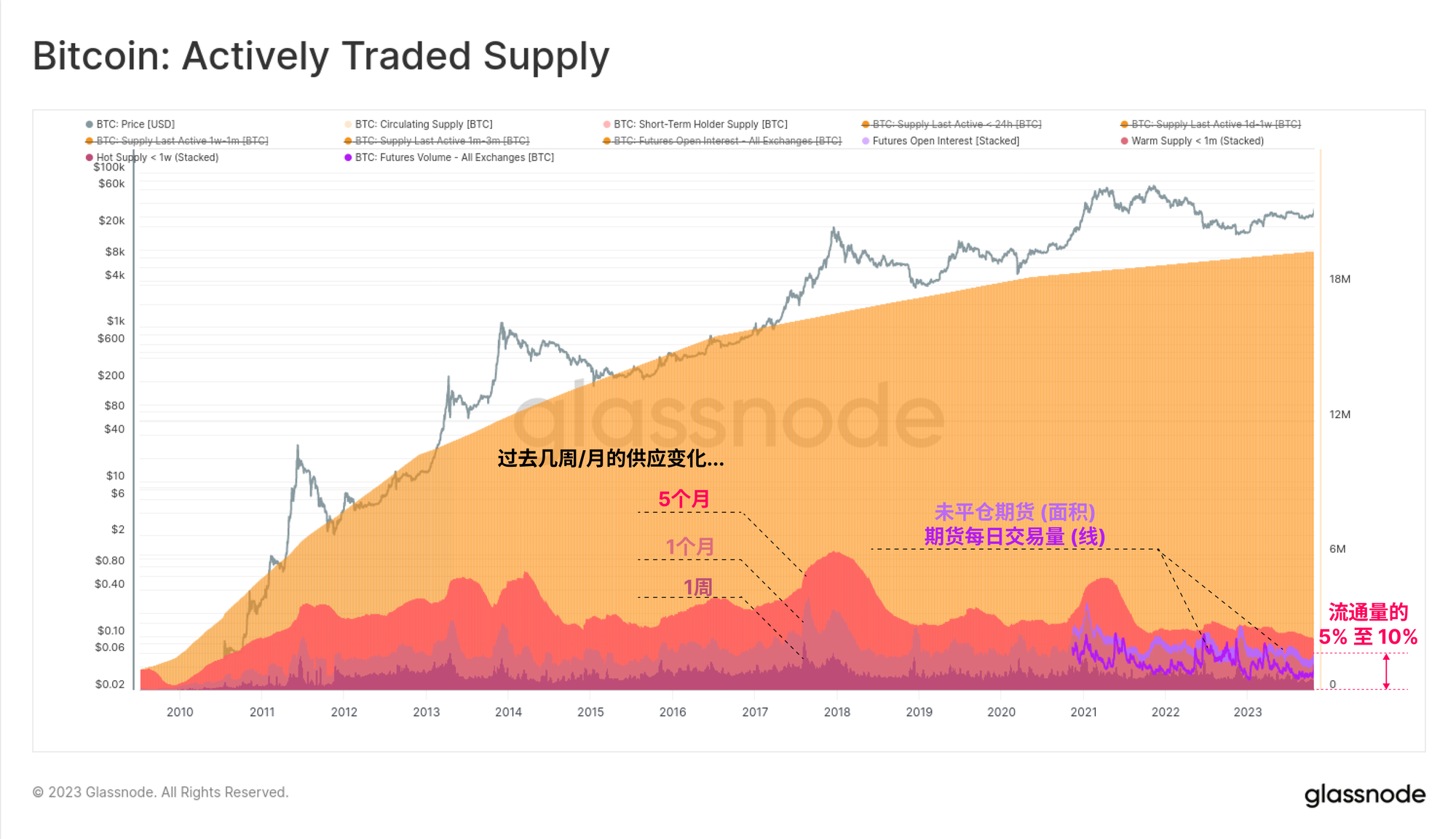

该图表涵盖了几种使用“币龄”作为主要输入的供应启发式方法,用以衡量一枚比特币币在链上最后一次被卖出后的时间。短期持有者供应目前处于多年来的低点,为233万玫比特币(BTC),涵盖了币龄最多为155天的比特币,这些比特币在统计上最有可能被卖出。

其他描述 "更活跃 "供应的指标包括币龄在1个月以下的比特币(139万玫比特币),但也可以考虑将期货未平仓合约(41 万玫比特币)作为衍生品市场的一种 "供应敞口 "形式。

综合来看,这些“活跃供应”的总量相当于流通供应的5%至10%,参与日常交易。

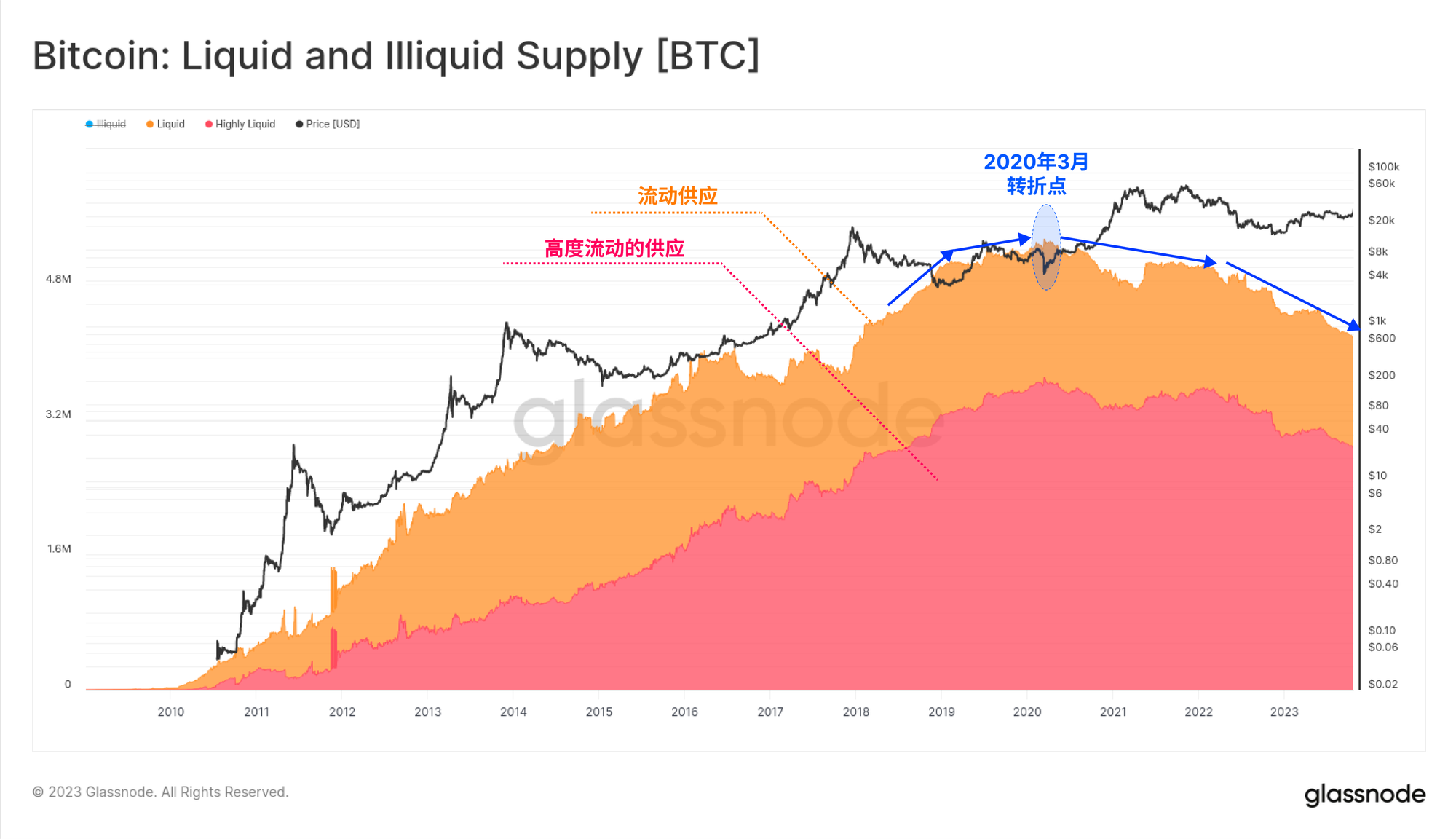

Glassnode 开发了另一种供应启发式,用于监控钱包的卖出行为,分为非流动性、流动性和高流动性桶。下图显示的是后两种钱包,它们既能接收比特币,也能卖出相当一部分比特币。

值得注意的是,从2020年3月开始,全球经历了一场由大流行病和社会应对措施带来的地震式转变,币价出现了多年的下跌。

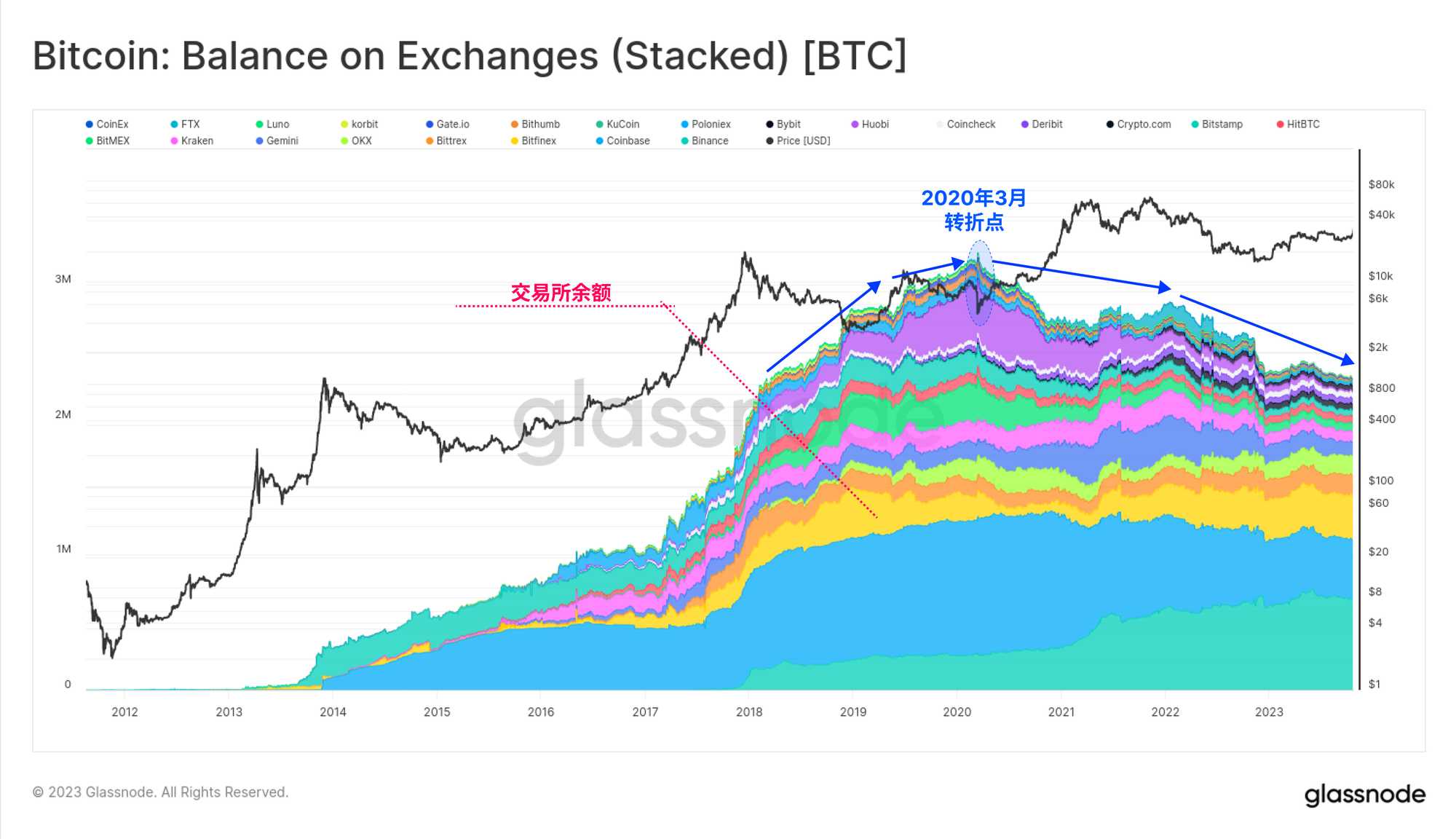

由于显而易见的原因,流动性和高度流动性供应与交易所余额之间存在大量重叠。这种多年的下降趋势再次显现,表明比特币正在从交易所钱包转移到流动性更强、卖出历史更短的钱包。

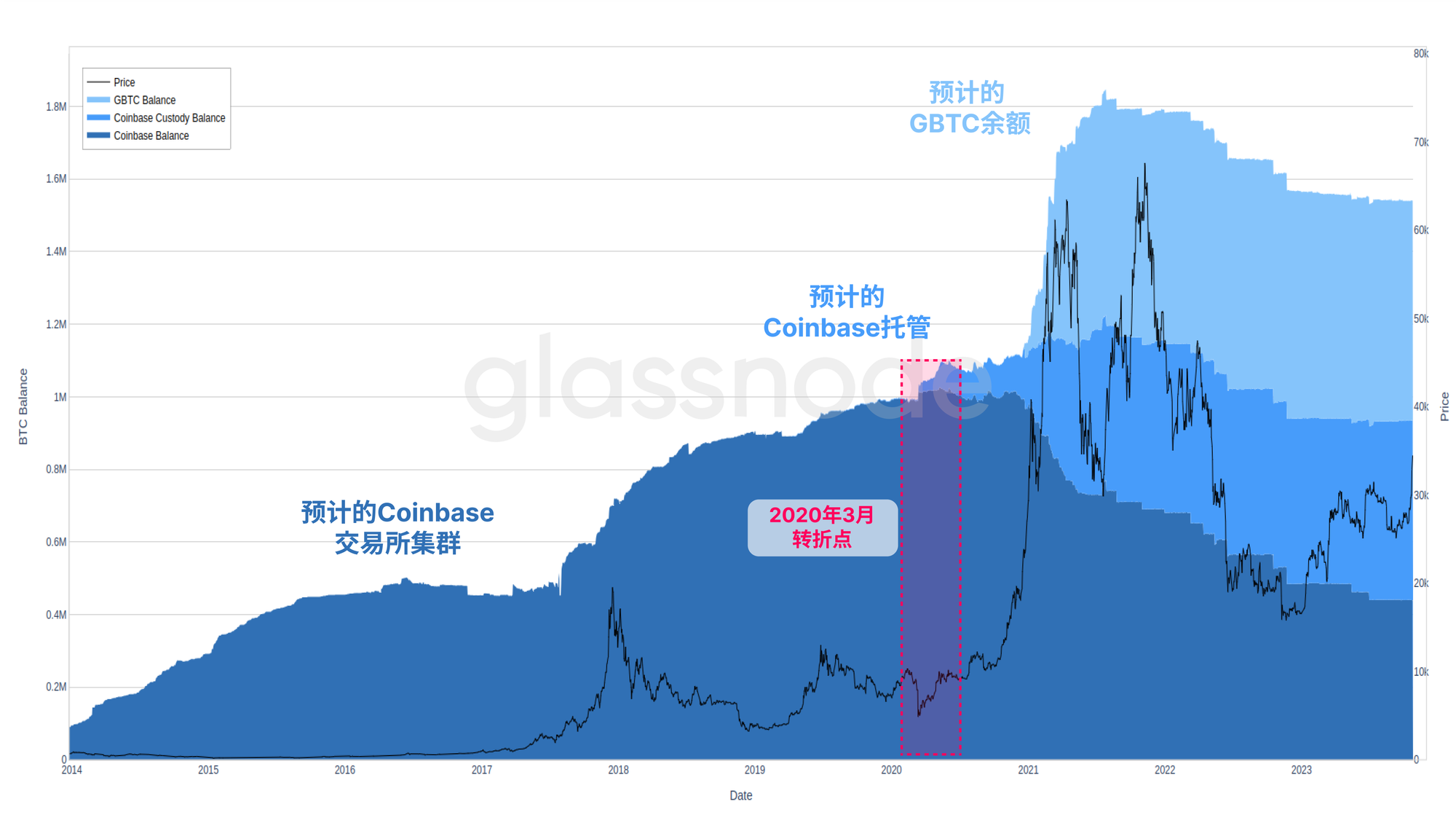

其中一个重要的细微差别是机构级托管人和GBTC等ETF式产品的作用(这对未来的现货 ETF工具是一个有用的参考)。下图显示了我们对Coinbase交易所、Coinbase托管和GBTC集群的链上总量的最佳估计。

请再次注意 2020年3月的转折点,在这个转折点上,对GBTC 和托管产品的需求大幅增加,在许多情况下,这两种产品都将被归类为非流动供应。

如果我们比较一下短期持有者供应量和交易所余额,就会发现它们的规模相似,都在 230万玫比特币左右。这两种 "可用供应量 "加在一起相当于流通供应量的23.8%,目前处于历史最低水平。

如果我们比较一下短期持有者供应量和交易所余额,就会发现它们的规模相似,都在 230万玫比特币左右。这两种 "可用供应量 "加在一起相当于流通供应量的23.8%,目前处于历史最低水平。

可以说,这促使比特币的可用供应量处于历史相对低位。

储存和储蓄供应的测量率

储存和储蓄供应的测量率

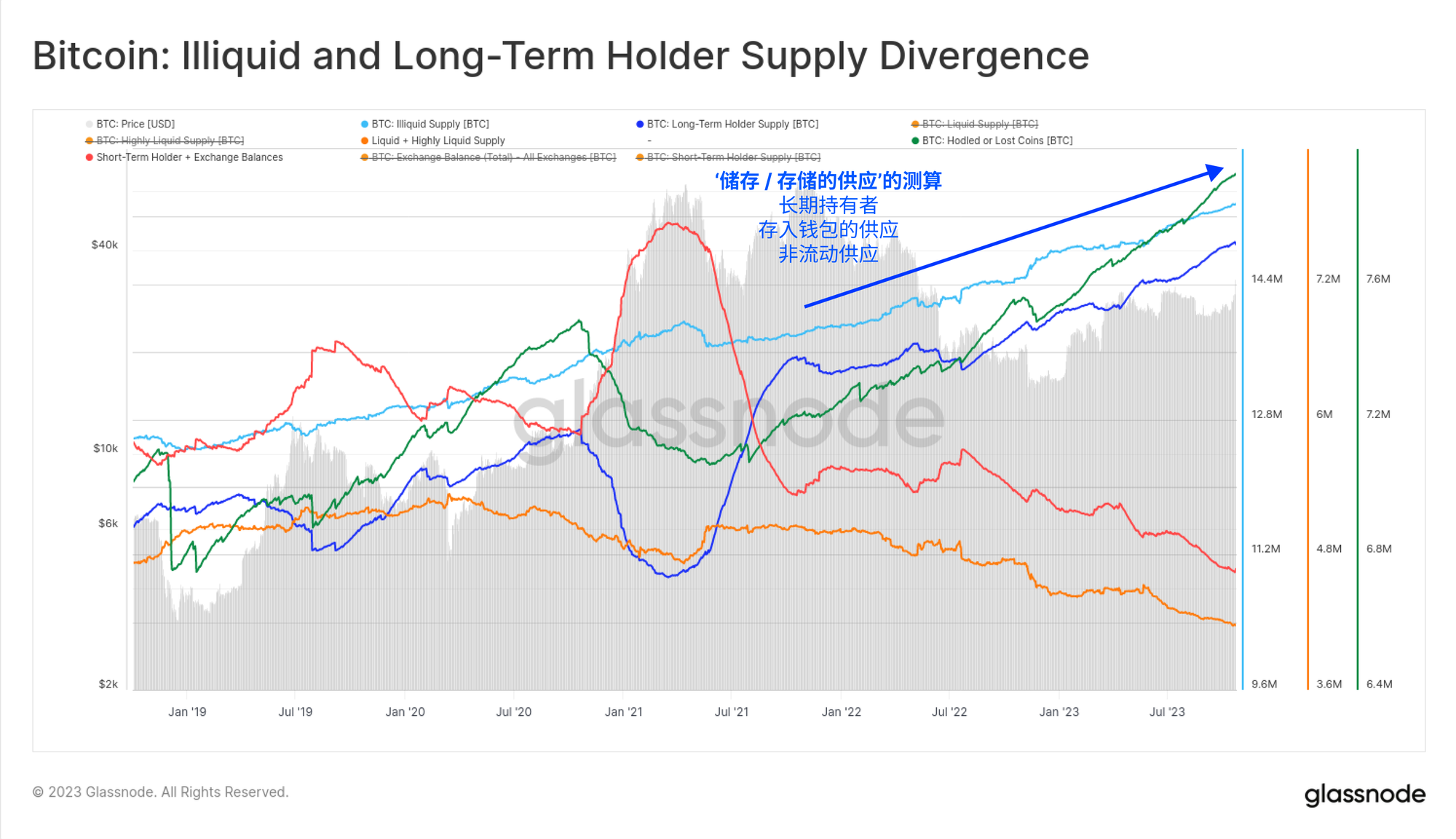

我们已经确定,"可用供应 "的各种衡量标准的普遍趋势是下降。这一趋势已经持续了数年之久,但自2022年6月全市场大规模抛售(LUNA-UST和3AC事件)以来,这一趋势明显加速。

相比之下,当我们叠加 "储蓄或储存 "供应的反向指标时,我们可以看到一个显著的分歧正在形成。在此,我们使用以下启发式方法来考虑 "存储供应":

- 长期持有者供应(超过 -155 天的比特币,深蓝色)

- 非流动供应(卖出历史有限的钱包,浅蓝色)

- 存储供应(深度的囤币者和丢失的供应,参见Cointime经济学,绿色)

这种差异的意义在于,它表明比特币正从交易所余额、投机者和活跃交易中转移到冷钱包、托管者和长期投资者的钱包中。

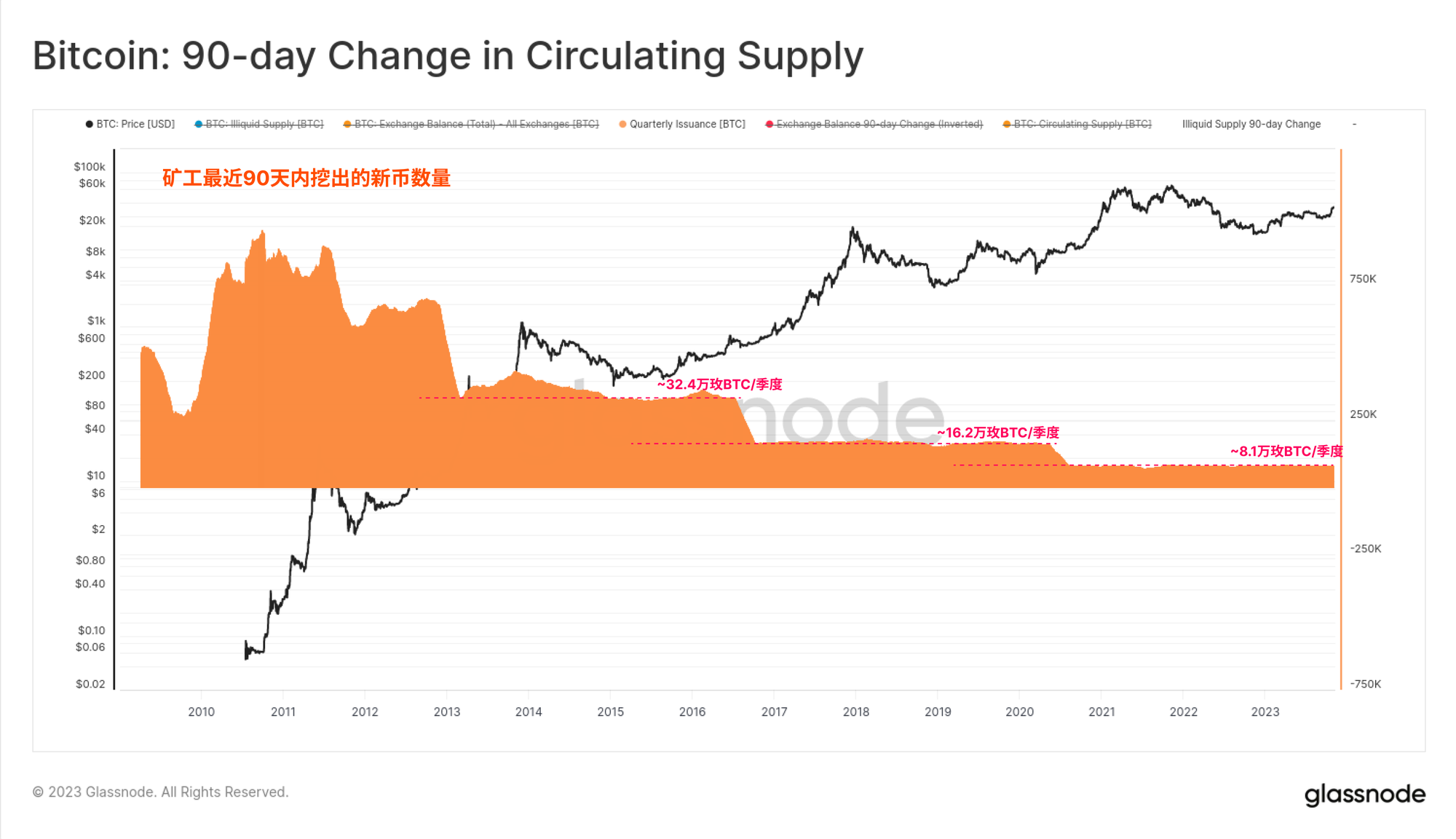

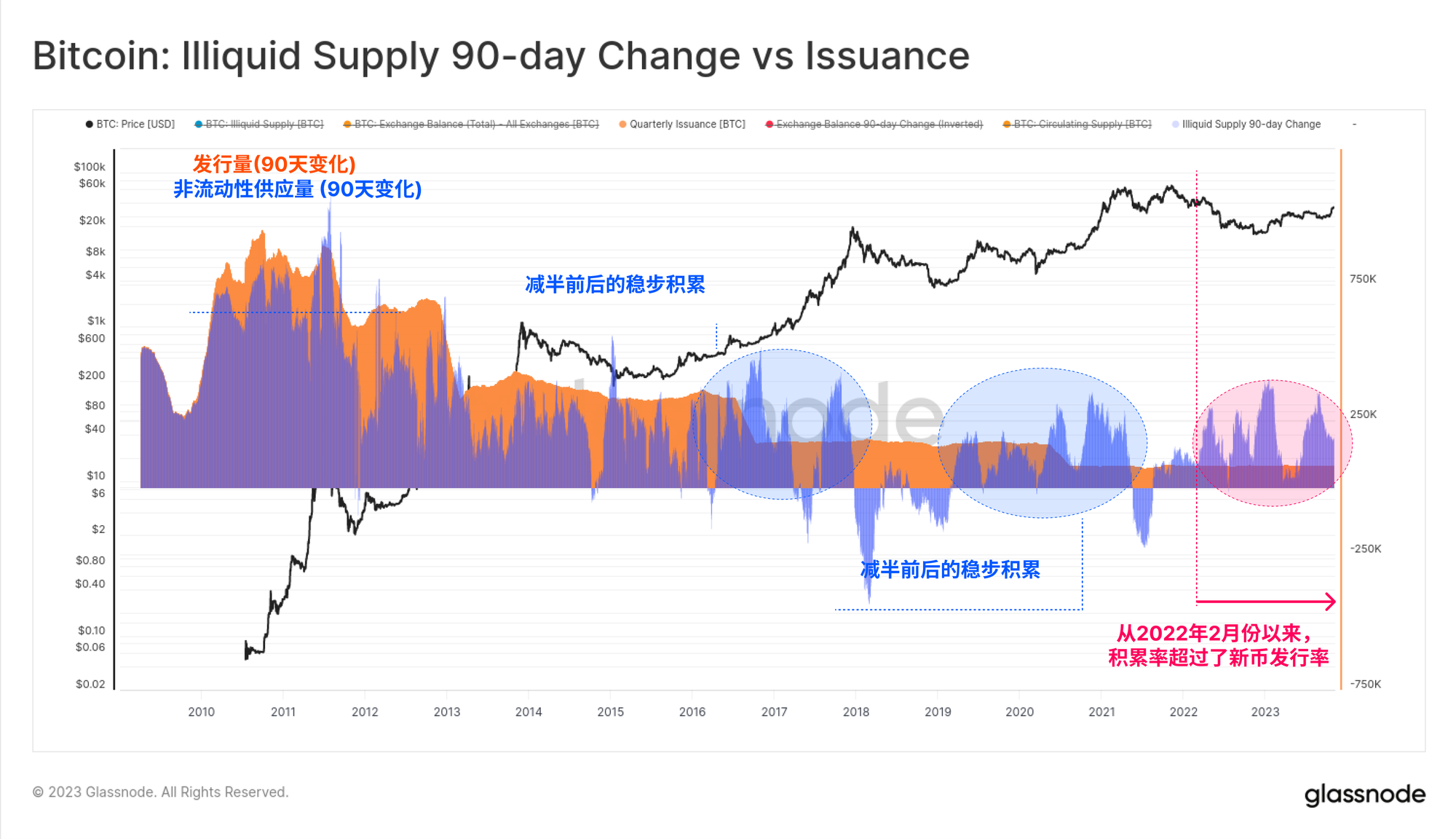

为了获得规模感,我们可以比较一下相对于新币发行量的存储和保存速度。目前,每季度大约挖矿8.1万枚比特币,减半后将很快减少到每季度约40500枚比特币。

如果我们叠加非流动性供应的90天变化,就会发现在之前的所有减半事件中,非流动性余额都持续上升。这表明,在减半之前和减半过程中,投资者买方往往会加大投资力度,在减半前后往往会大大超过比特币发行速度。

非流动性供应目前正以每季度18万枚比特币的速度增加,是发行量的2.2倍。

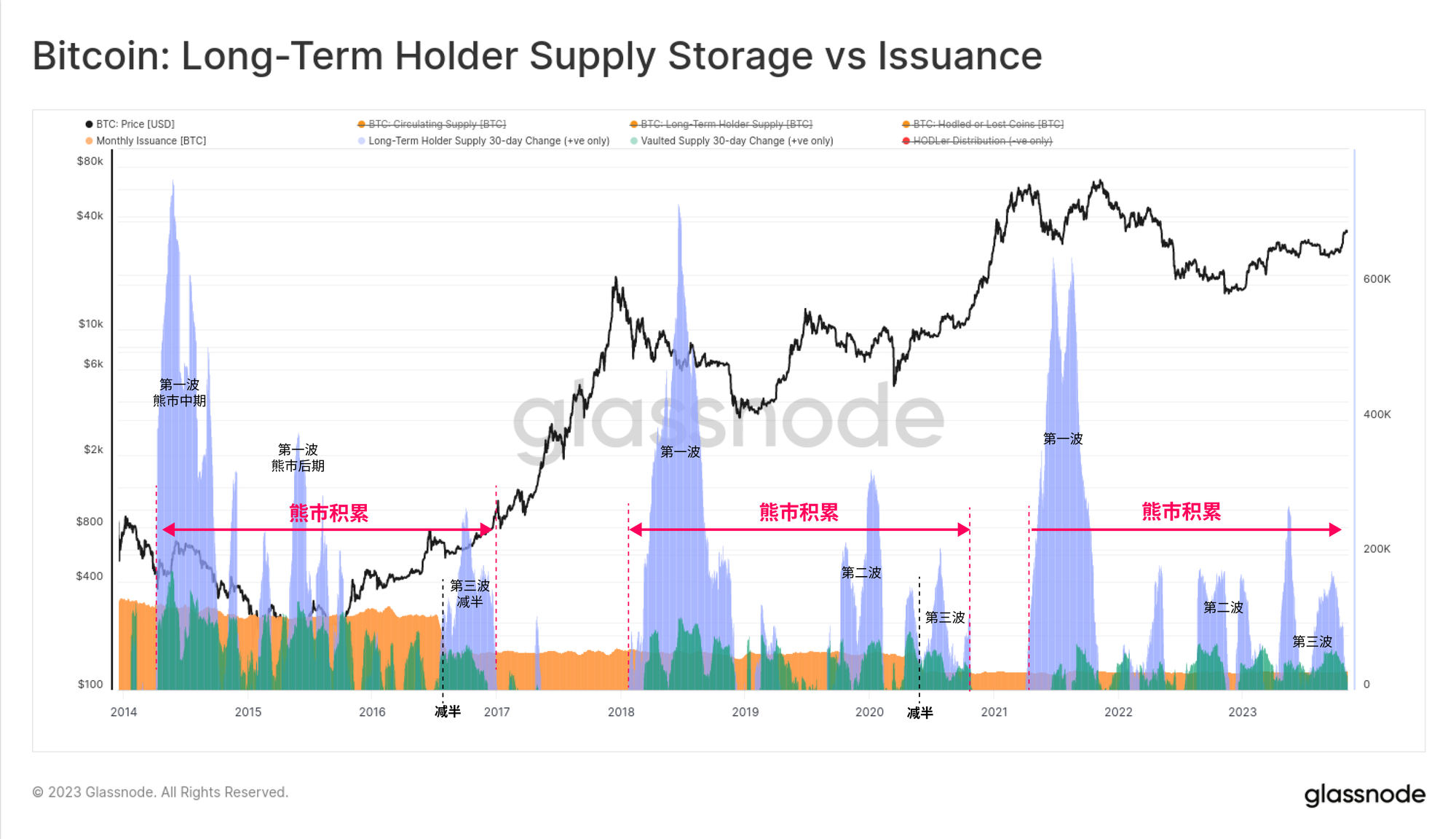

通过使用投资者持有时间作为输入的“存储供应”视角,我们看到长期持有者(蓝色)和金库存储(绿色)展现出类似的积累模式。有趣的是,投资者的这种行为似乎分为三个阶段:

1. 第一波在熊市中期出现,当时价格从历史最高点(ATH)急剧调整。

2. 第二波在熊市的后期阶段,当时周期性底部被确立。

3. 第三波在减半事件前及期间出现,投资者预期性地进行收购。

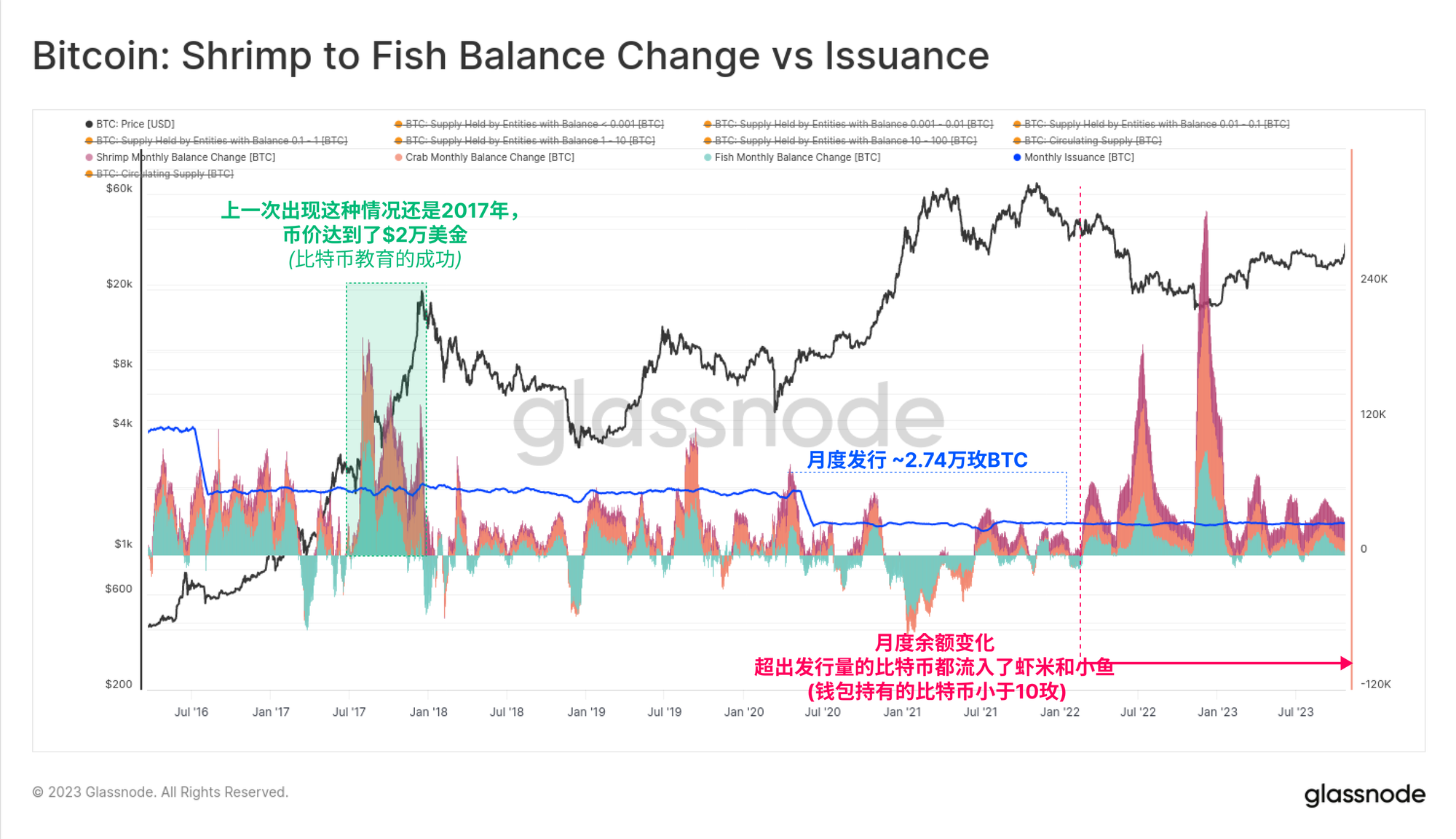

累积率也可以通过钱包大小启发式方法来评估,这张图表考虑了所有持有少于100比特币的实体。这些虾米(<1BTC)、蟹类(1到10BTC)和鱼类(10到100BTC)覆盖了从零售到高净值个人的广泛投资者群体。

总体而言,自2022年2月以来,他们的累积率已经超过了新发行量,这是历史上持续时间最长、最稳定的一段时期。

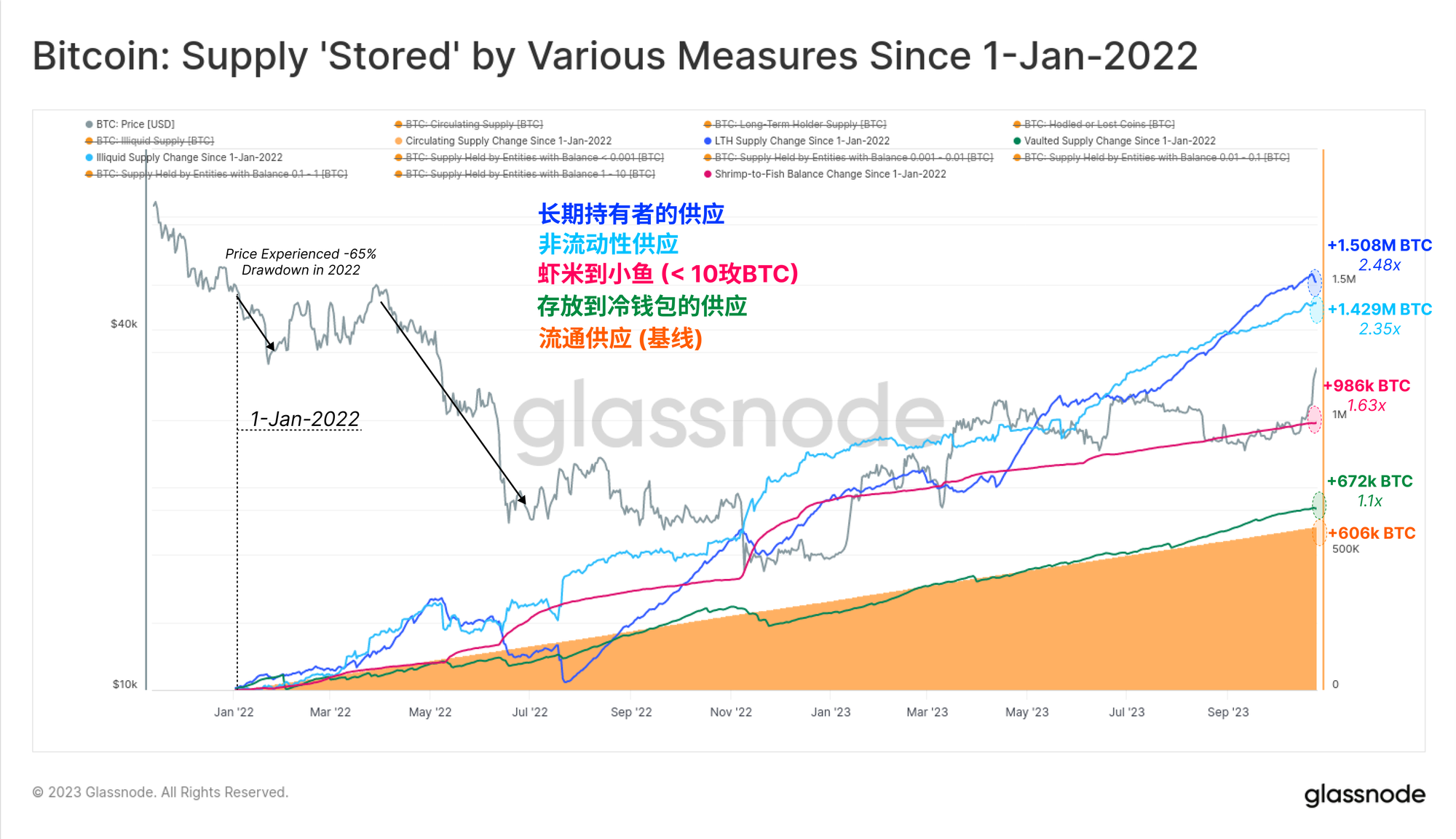

总结来说,下面的图表显示了自2022年1月1日以来这些不同“存储”供应指标的净余额变化。我们使用流通供应量的变化(橙色)作为基准,可以看到投资者的累积率从1.1倍到几乎2.5倍新发行量不等。

我们的“可用供应”指标不仅处于历史低点,投资者的“供应储存”率也明显高于减半环境前的发行率。比特币市场周期的周期性特点,在熊市和减半事件期间可以通过这些投资者累积模式来描述,这提醒我们一个市场格言:

熊市孕育着其后的牛市(反之亦然)。

分析不断变化的资本浪潮

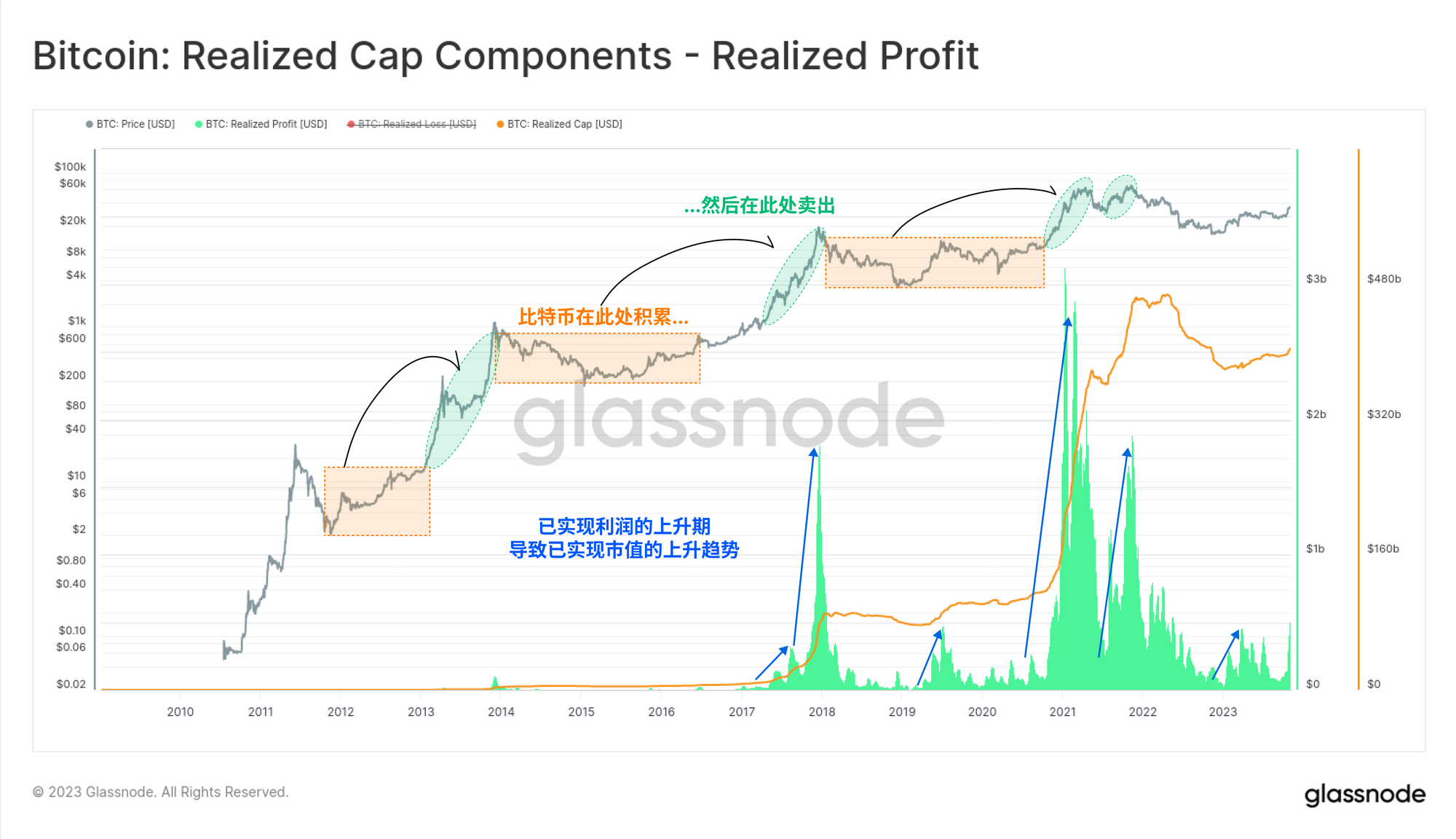

在最近的几期的链上周报中,我们重点关注了整个数字资产生态系统中的资本轮动(见 梁上周报第 41, 第42, 和 第44期)。在这些版本中,我们使用 "已实现市值 "作为资本流入、流出和资产轮换的替代指标。

在行为层面上,比特币的长期投资者倾向于低买高卖,这一过程实现了利润,并将比特币的价值从低成本基础重估到高成本基础。2018年以6000美元收购的一枚比特币,到 2021年以6万美元的价格出售,需要多900%的资金流入,才能获得相同的比特币数量。

一个重要的旁注:虽然“存储供应”今天在增加,但下面的图表显示的是相反的情况,即利润被取出,“存储供应”被重新投入到流动性循环中。

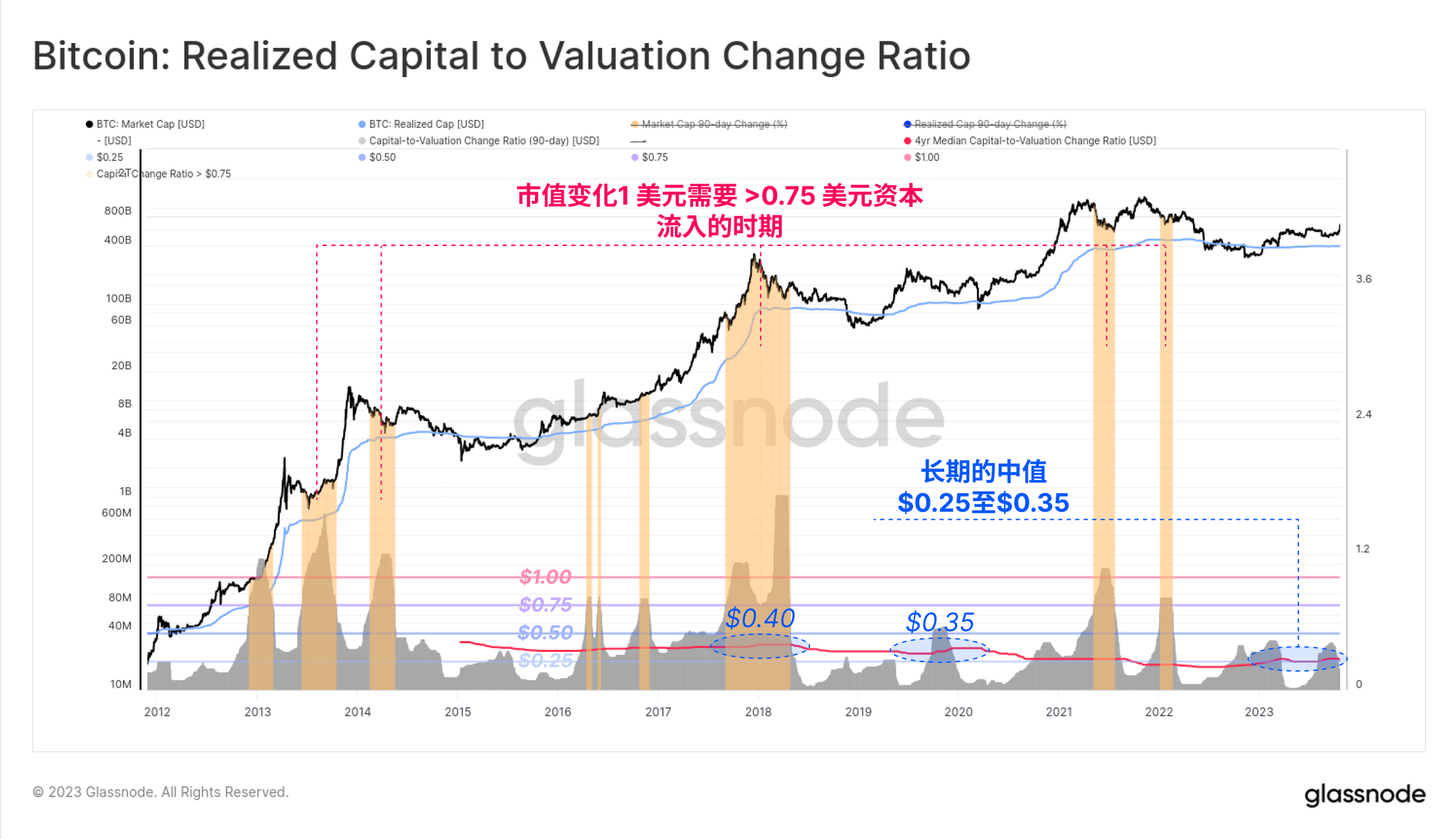

这个框架让我们可以比较为实现比特币市值1美元的变化,需要流入(或流出)多少资本到比特币的实现市值中。

这最后一个指标是在最近的一份研究报告 中首次提出的,可以看作是流动性或波动性指标。它描述了比特币市值每变化1.0美元,实现市值资本必须变化多少。我们注意到一些有趣的细节:

- 在牛市后期(橙色区域),通常需要超过0.75美元,甚至超过1.0美元的资本流入来实现1.0美元市值的变化。从历史上看,这种情况是不可持续的。

- 在熊市中,随着资本和投资者注意力的流失,市值可能会降至 0.10 美元到 0.30 美元之间。这导致了更加剧烈的价格波动,因为小额的资本流入或流出会产生超大的影响。

这个指标接近长期中位数(红色)的0.25美元,这表明比特币的供应和流动性相当紧张。0.25 美元的资金流入/流出会导致1.0美元的市值变化。在许多方面,这与上文讨论的供应动态一致,即"可用供应 "确实处于历史低位,存储率上升,流动性因此变得更加紧张。

总结和结论

第四次减半事件正在快速逼近,它是比特币的一个重要的基本面、技术面和哲学方面的里程碑。对于投资者来说,鉴于比特币在之前的周期中令人印象深刻的回报情况,这也是一个令人感兴趣的领域。

在本期文章中,我们使用了多种供应衡量标准和启发式方法,探讨了比特币供应紧张的问题。这些指标之间存在明显的一致性,表明 "可用供应 "处于历史低位,而 "供应存储 "率超过当前发行量高达 2.4 倍。

实时专业图表

实时专业图表 实时专业图表

实时专业图表 实时专业图表

实时专业图表 实时专业图表

实时专业图表 实时专业图表

实时专业图表 实时专业图表

实时专业图表

实时专业图表

实时专业图表 实时专业图表

实时专业图表