加密货币投资的 DCA 美元成本平均法投资组合策略

DCA是一种投资策略,可以帮助投资者减轻市场波动冲击。Coin Metrics数据表明,采用DCA策略可以获得正收益,但也有一些新发行的代币表现不佳。投资者需要考虑交易费用和最佳交易所,以确保最佳投资结果。

原文标题:Dollar-Cost Averaging Portfolio

原文作者:Matías Andrade

原文来源:Substack

编译:火星财经,MK

引言

美元平均成本(DCA)策略已成为投资者在充满不确定性的数字资产领域中的关键手段。这种策略涉及定期投入固定金额,无论市场处于何种周期——这是一种既简单又有效的方法,与投资波动性资产形成鲜明对比,后者可能给新手投资者带来风险和压力。因此,DCA通常被视为一种实用的投资风险管理方式。

随着获取市场数据变得更加便利,对市场动态的深入理解也在提升,现在我们可以更加信息化地应用DCA策略。虽然在波动性市场中不应过分依赖任何单一策略,但DCA为那些希望减轻市场波动影响的投资者提供了有益的工具。在本期网络动态评估中,我们旨在探究美元成本平均在数字资产市场中的表现,突出其在当前投资环境中的作用和有效性。

牛市和熊市期间的表现评估

评估任何投资策略的价值都涉及到对其风险调整后回报的仔细分析,并与不同资产和策略进行比较。基于此,我们制定了一套方法论来衡量DCA在200多种资产中的有效性。通过从2019年、2021年和2023年的1月1日开始,每日投资10美元的模拟,我们可以看到不同市场阶段对结果的影响。我们还评估了DCA在减轻市场波动冲击方面的效用。请注意,这个简化模型中没有考虑交易费用。

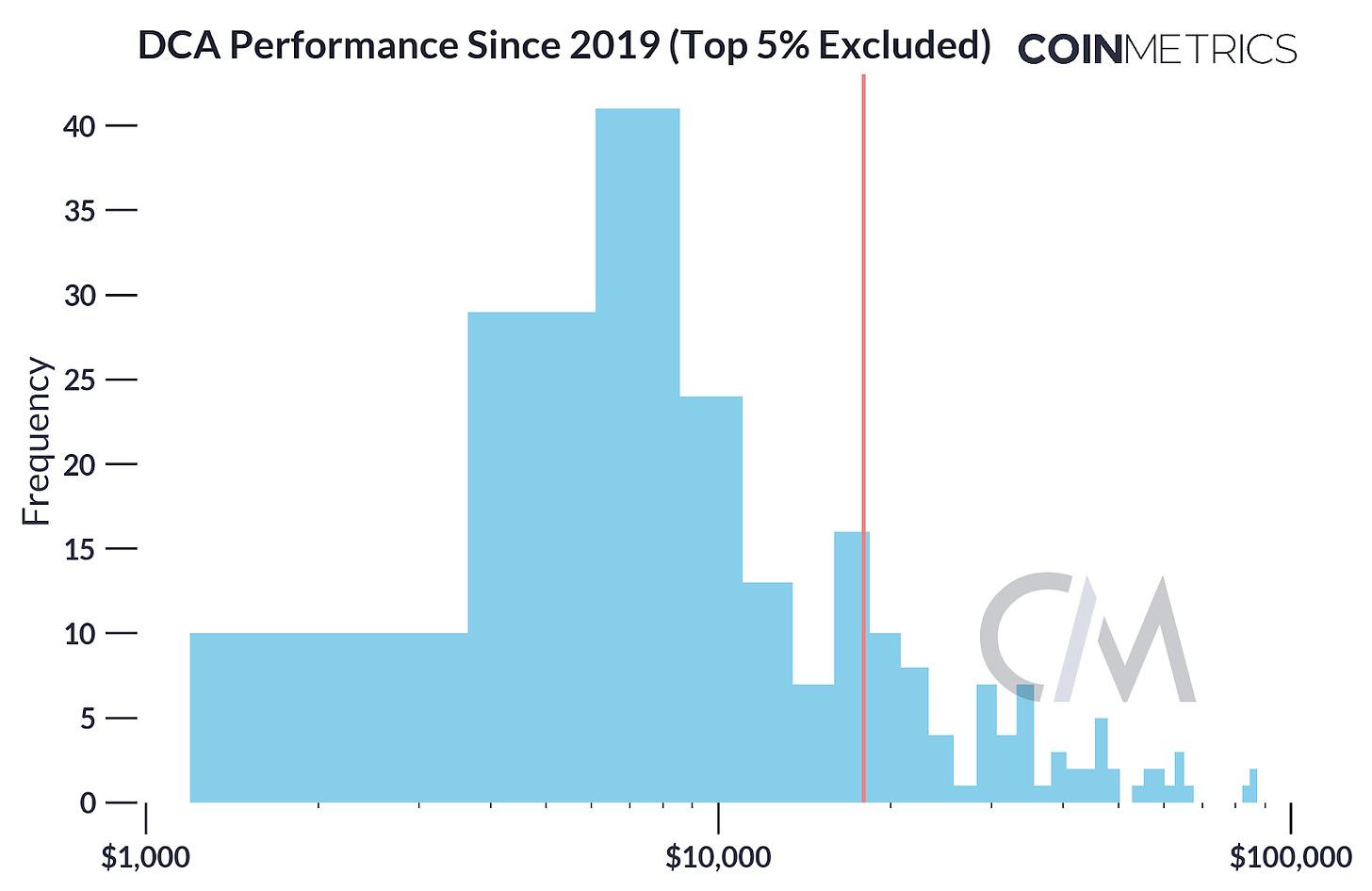

自2019年以来的回报表现

如下图所示,DCA的表现尽管不如预期的那么理想,但总体上还是相对不错的。我们注意到,尽管有一些显著的异常值,但大约60%的测试资产的回报低于其投资现金的盈亏平衡点。对于所讨论的时期,这个数字为17,920美元。

来源:Coin Metrics市场数据

为了更好地观察这些回报的分布,我们剔除了样本中的前5%——稍后会进一步考虑这些情况。但这应该说明,在执行DCA时,即使投资组合的波动性较低,选择高质量的资产同样至关重要。

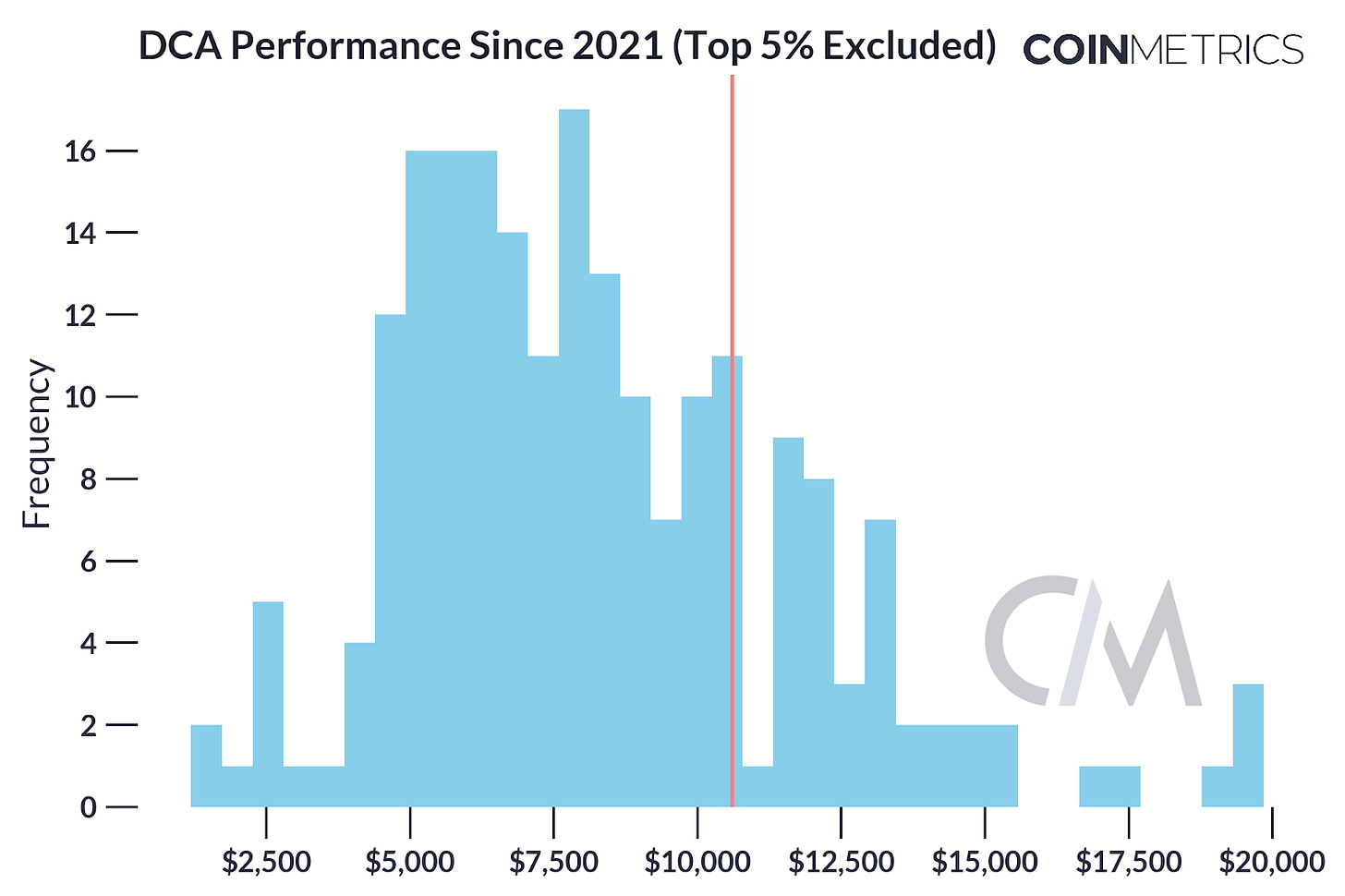

自2021年以来的回报表现

美元成本平均(DCA)通常被推荐作为投资者在牛市狂热期间保持理性的策略。在这种情况下,即使是经验丰富的投资者也可能因加密市场的波动而遭受损失。大多数新投资者在牛市期间进行首次投资,受到情绪高涨和错失恐惧的驱动。DCA通常被视为一种帮助平抑这些情绪反应并维持更平衡投资组合方法的方式。通过以下数据,我们可以检查一些证据,以帮助设定我们在使用DCA作为投资工具时的期望。

来源:Coin Metrics市场数据

如上图所示,多数资产尚未完全恢复到通过日常DCA策略可避免投资者蒙受损失的水平。这突显了在牛市期间考虑进入市场时必须持之以恒的谨慎态度,并指出谨慎并不总是等同于保护自己免受市场不确定性的影响。

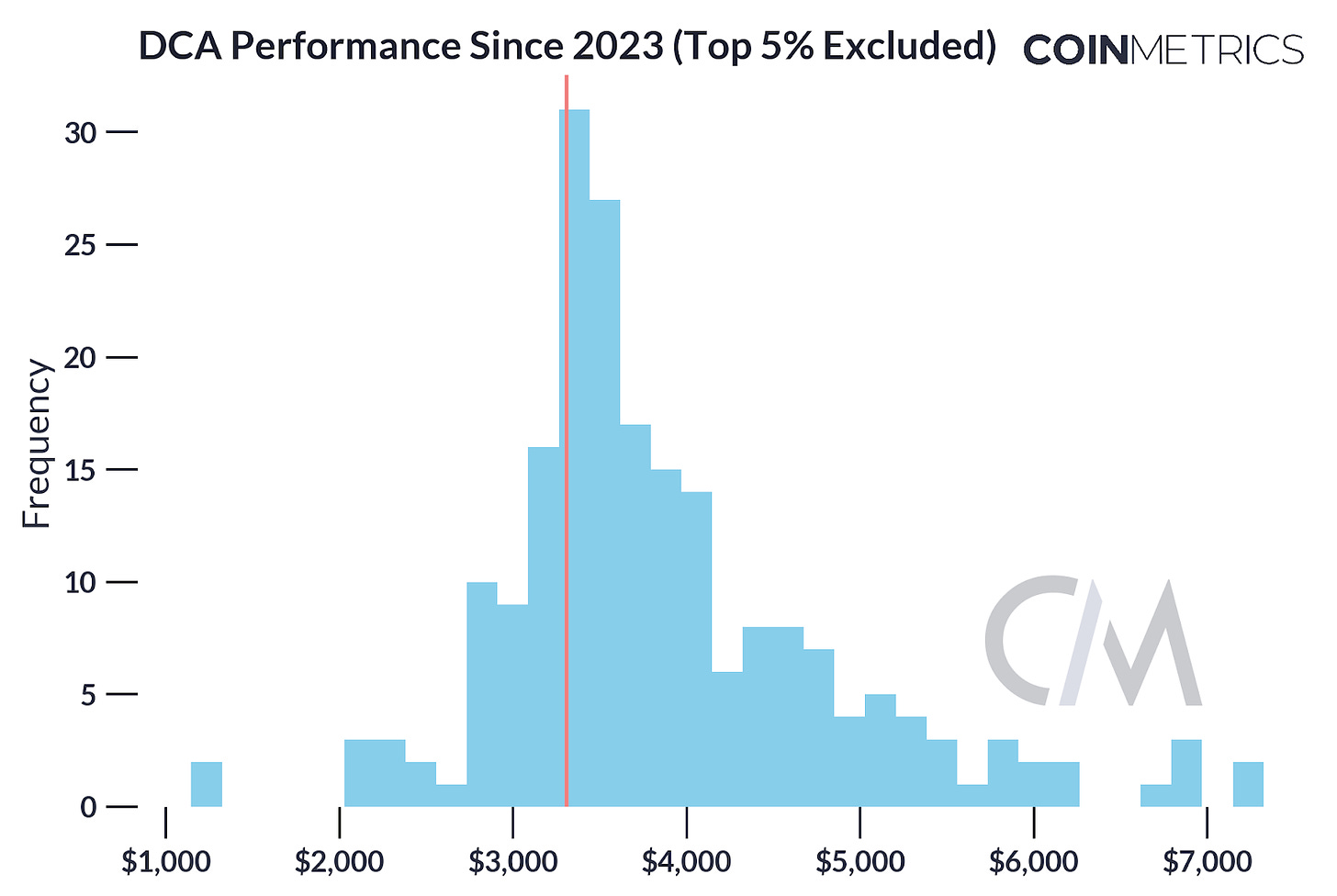

自2023年以来的回报表现

2023年预示着数字资产的复苏阶段,暗示了可能的新牛市的到来,特别是随着2024年备受期待的比特币减半事件的临近。这一上升趋势推动了整个市场的价格上涨,这一趋势在下方的图表中清晰反映出来。这也提醒我们,尽管一些资产可能实现显著升值,其他资产可能只取得较为保守的增长,且许多资产未能达到其初始投资的盈亏平衡点,尤其是在剔除表现最佳的资产后。

来源:Coin Metrics市场数据

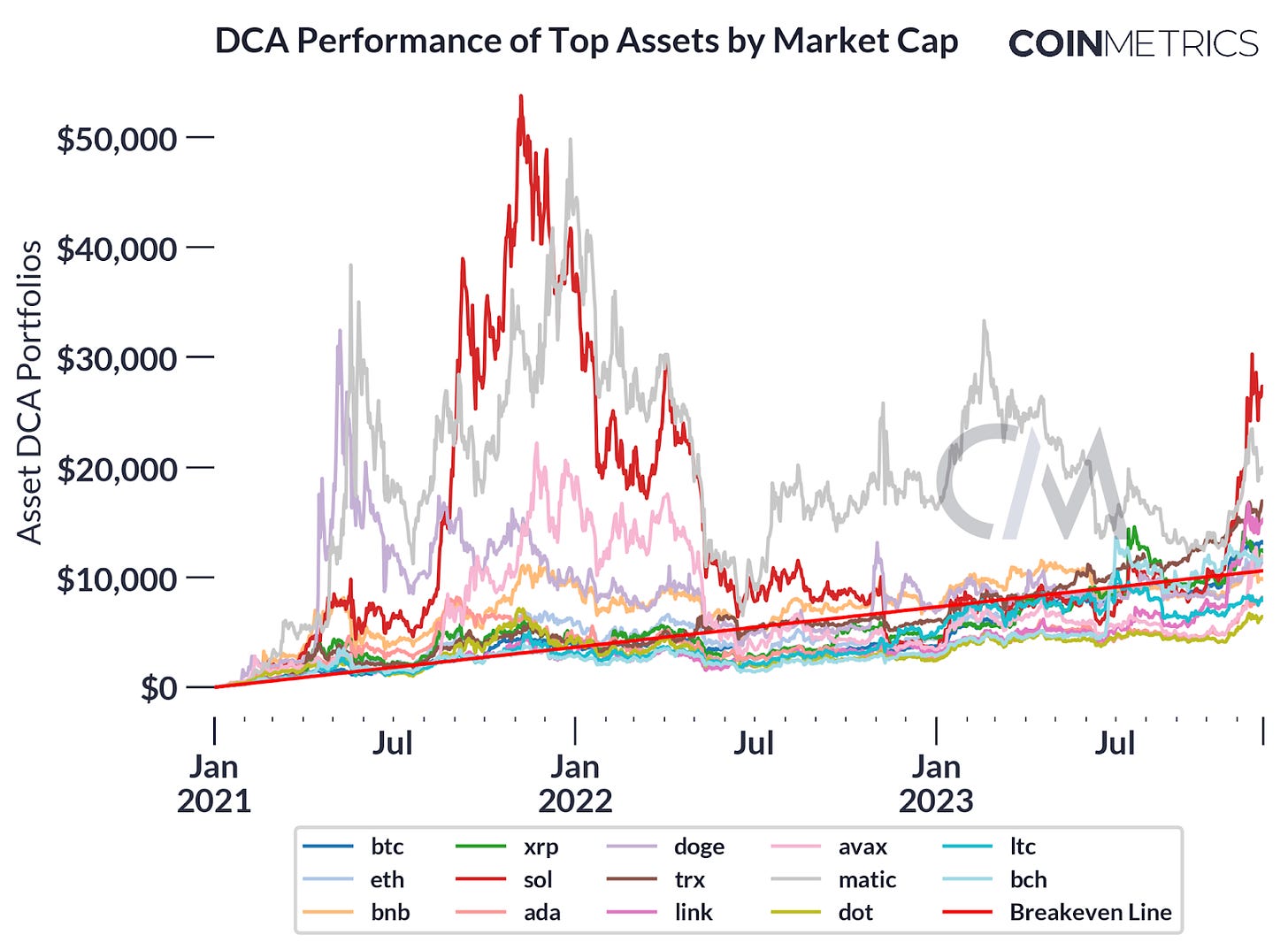

表现最佳的资产

了解了过去时期的回报分布后,我们现在可以关注自2021年以来DCA资产的表现。首先,让我们审视市值排名前15的资产。下面的图表显示,即使是市值较高的资产,其DCA投资组合的表现也可能落后于等值现金价值。显然,表现最佳的资产格外突出——以SOL为首,紧随其后的是MATIC——在模拟的DCA投资组合中分别实现了252%和184%的回报。

来源:Coin Metrics市场数据

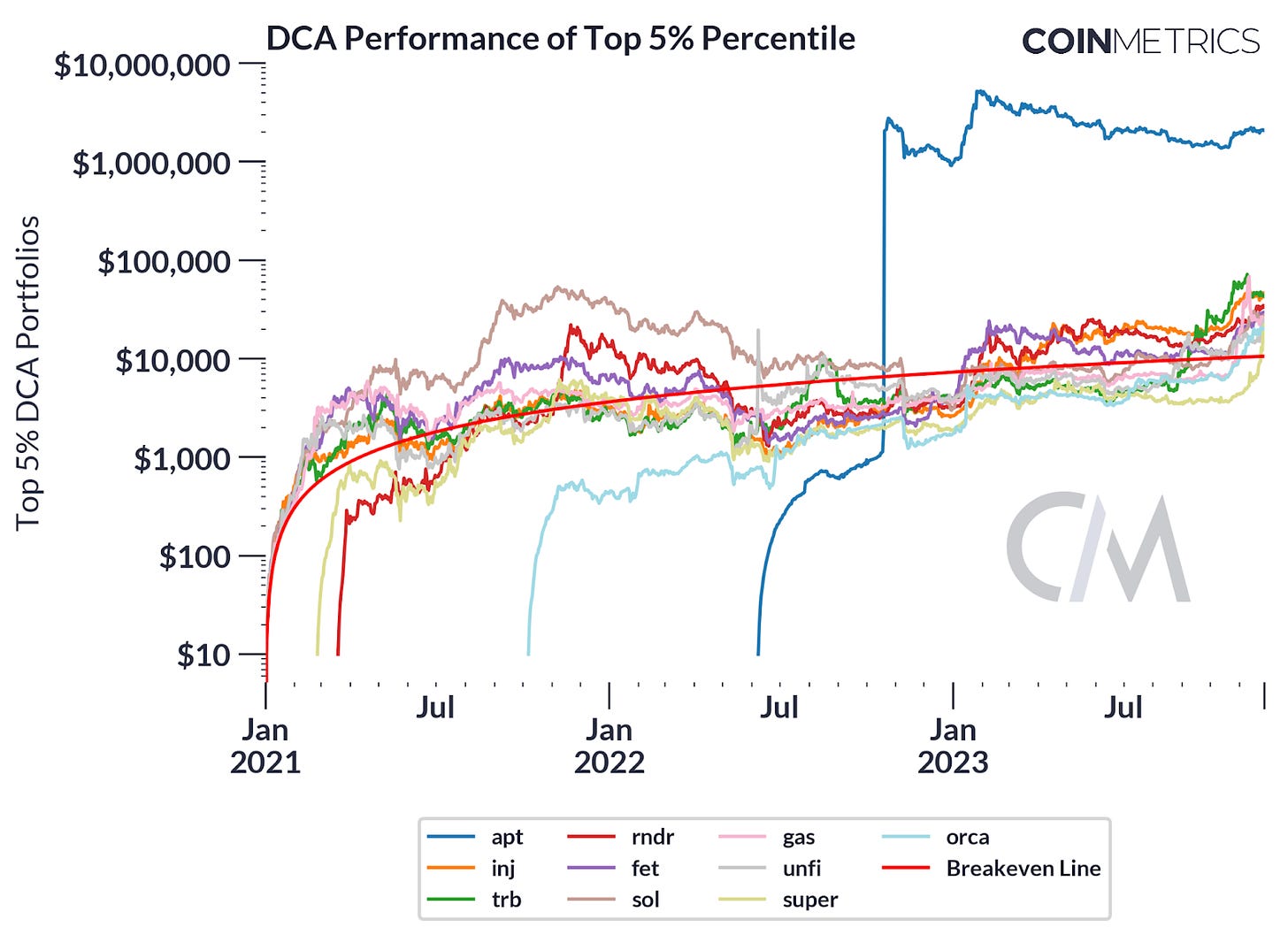

通过将回报分为百分位数,我们对领先资产及其相对表现有了更细致的认识。随附的图表展示了排在前5%百分位的资产在对数轴上的DCA表现,便于辨识异常表现。值得注意的是,这些领先者中相当一部分是近期市场的新进入者。其中,APT表现尤为突出,交易价值约为投资现金的194倍,大约10.6K美元。

来源:Coin Metrics市场数据

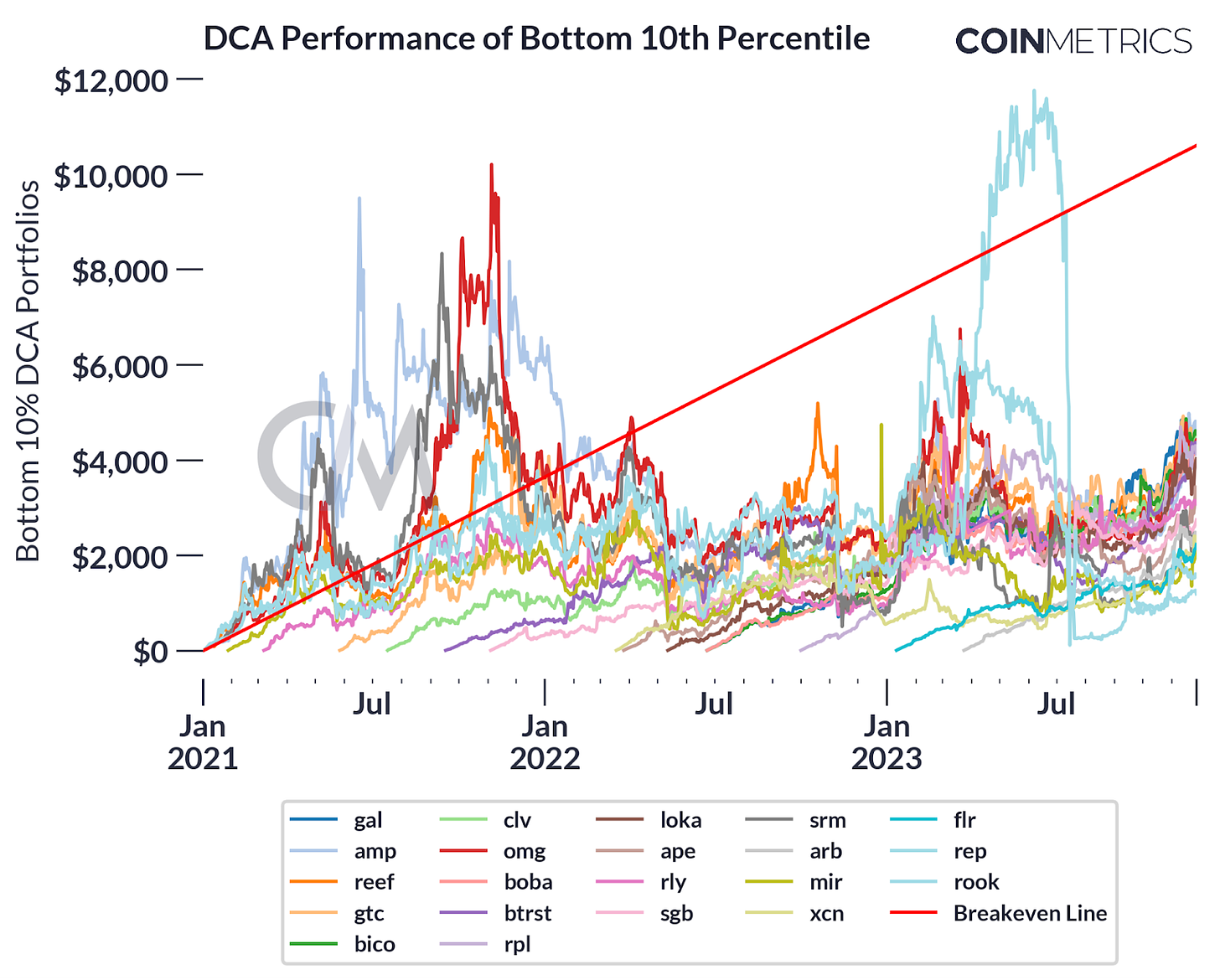

尽管顶尖投资组合的回报看似诱人,但它并不代表市场的全貌。我们还应关注表现最差的资产。正如下图所示,表现最差的10%中也包括许多新发行的代币,这应提醒任何打算冒险投资新发行代币的投资者。此外,这些资产的波动性之高,使得即使采用DCA策略,也难以免受剧烈波动的影响。尽管我们看到少数资产实现了大幅上涨并似乎保持稳定,但还有更多资产在经历短暂上涨后就像出现时那样迅速下跌。

来源:Coin Metrics市场数据

这张图表对投资者尤其有价值,因为它强调了在选择投资资产时进行彻底研究和风险评估的重要性,特别是在采用DCA策略时。它还凸显了市场波动性的可能性及资产可能的不良表现,即使在普遍被认为是上升趋势的市场中。

比特币聚焦

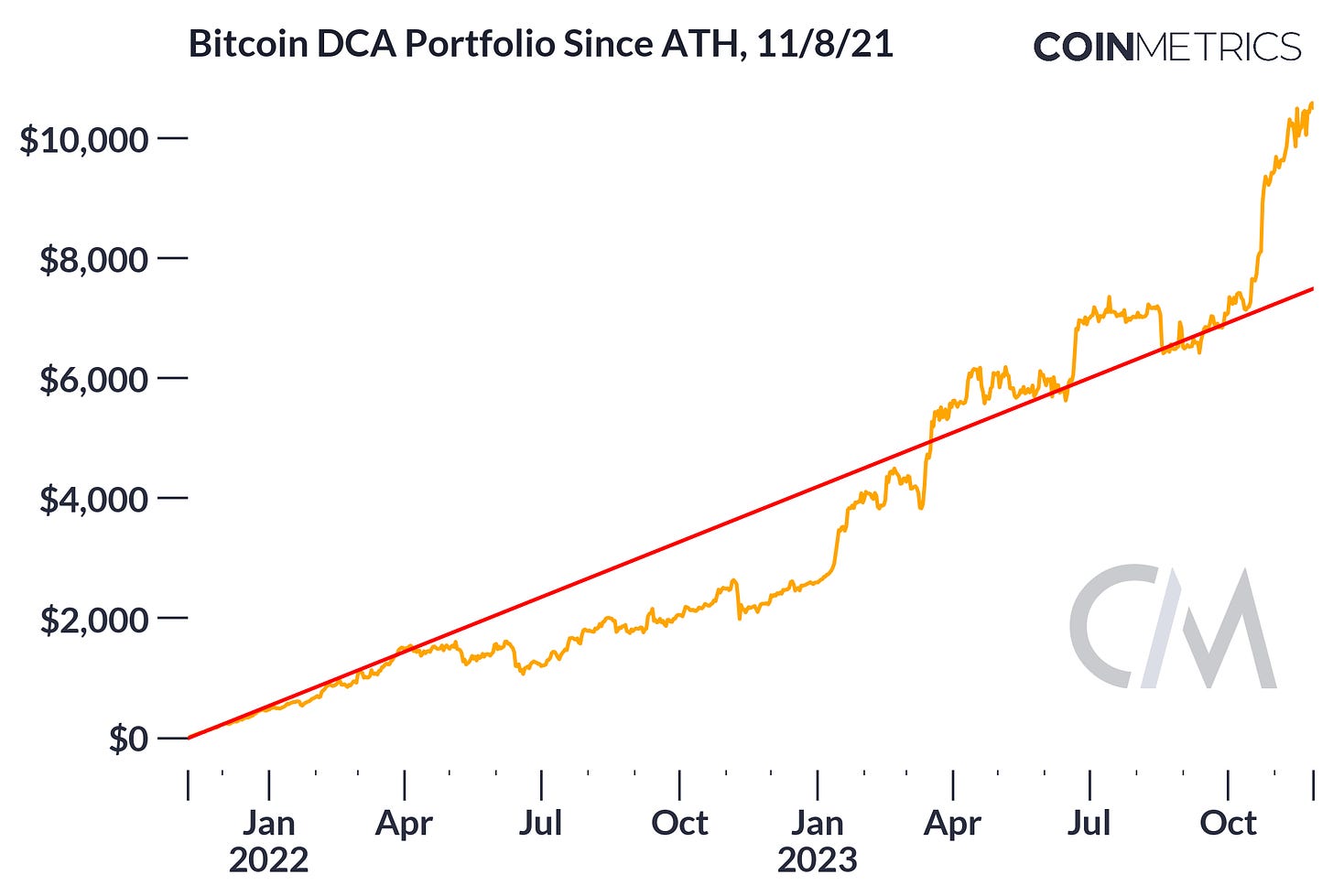

对数字资产持有者来说,2021年秋季至2022年秋季是一段艰难时期,加密市场的下跌可能极为严重。然而,比特币展现了DCA策略的威力。出人意料的是,即使是从比特币历史最高价67.5K美元(2021年11月8日)开始,每天投入10美元的DCA策略,到今天的投资组合也将增长约33%。这个假设的投资组合将完全投入7,500美元,并且今天的价值超过10,000美元(再次忽略交易费)。在2022年的大部分时间里处于亏损状态后,该投资组合实际上在今年春季变为正收益。

来源:Coin Metrics市场数据

虽然过去这种策略的成功不必然会延续,但这个例子突出了避免试图把握市场时机,而是选择长期持有的优势——即使是从牛市的局部高点开始。

结论

对数字资产市场内的美元成本平均(DCA)进行审视表明,DCA有助于管理波动,但并不保证正收益。尤其是在许多资产表现不佳的情况下,即便采用了严谨的投资方法,也突显了这种策略的局限性。DCA虽然缓解了一些风险,但并非适合所有情况的解决方案,也无法摆脱市场的复杂性。在实践中,投资者需要考虑交易费用,并确定在哪个交易所执行他们的订单是最佳的。

DCA在投资策略中的角色应由严谨的研究和对市场状况的理解来决定。随着数字资产领域的演变,特别是面对像即将到来的比特币减半事件这样的重大事件,投资者更需要在其投资决策中保持教育、灵活和警惕。

网络数据洞察

摘要指标

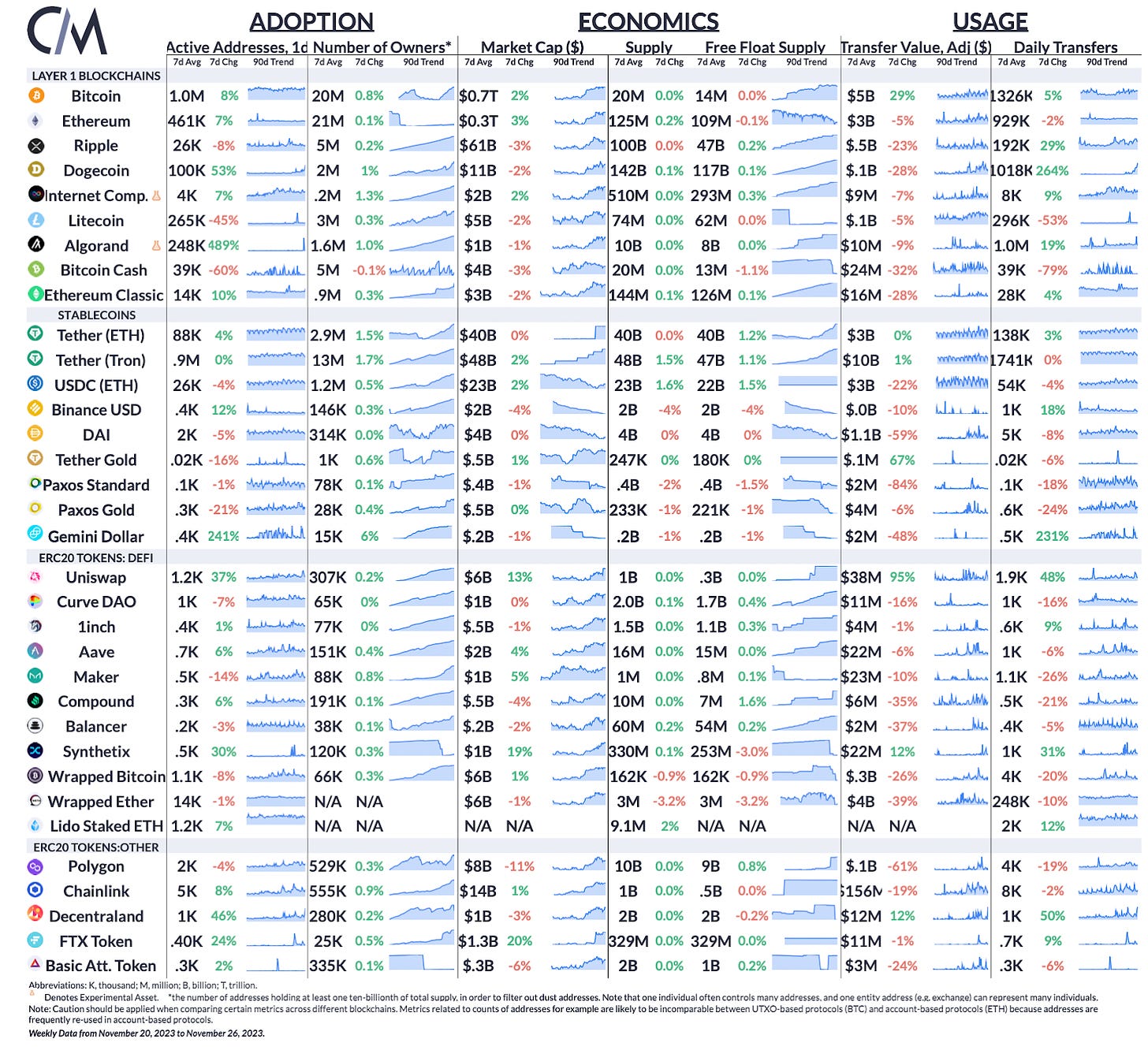

来源:Coin Metrics网络数据专业版

比特币和以太坊的活跃地址分别在一周内增长了8%和7%。以太坊上的泰达币(Tether)活跃地址增长了4%,而USDC的活跃地址则经历了4%的下降。USDC逆转了其供应量下降,其市值周环比增长了1.6%。泰达币的市值也创下了约870亿美元的新高。