glassnode 链上周报:往返之旅

本周比特币经历了一次"往返之旅",表明投资者可能出现疲劳迹象。比特币今年表现突出,超过了大多数其他资产。Glassnode提供的定价模型显示可能出现"高估"信号,短期投资者对价格走势有巨大影响力,STH-供应利润/亏损比率可以比较这些迹象。本研究旨在确定短期持有者实现的利润/亏损情况,以及交易所盈利/亏损交易量。本文提出了一系列指标和框架,以帮助识别基于短期持有者群体的支出行为的近期过热/超卖条件。

原文作者:Ding HAN, CryptoVizArt

原文来源:Glassnode

比特币本周经历了一次 "往返之旅",先是反弹至年内新高,然后又回落至接近其周初的开盘价。在经历了2023年至今如此强劲的涨势之后,这次上涨似乎遭遇了阻力,多个指标显示出短期内可能出现疲劳迹象。

执行摘要

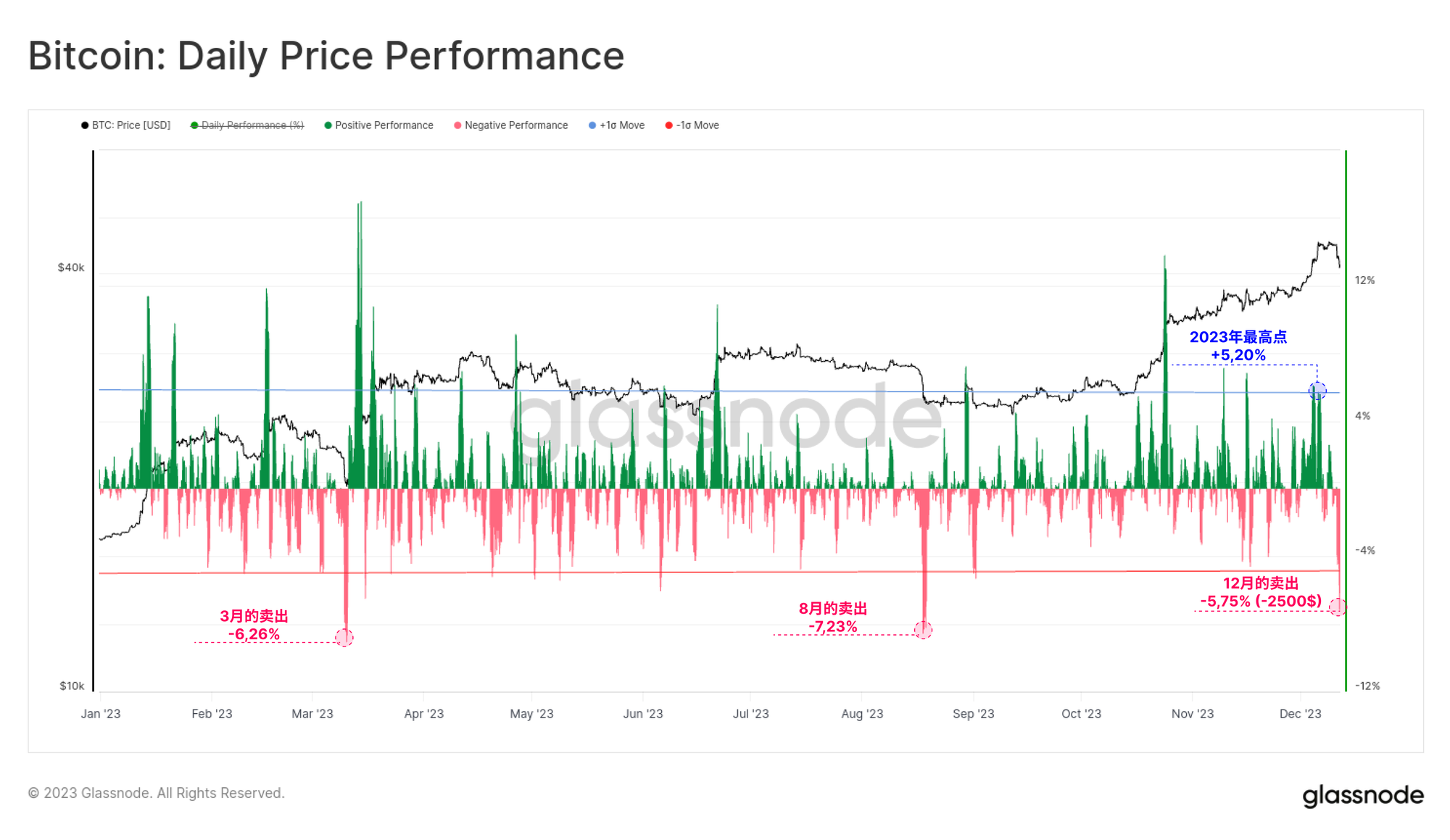

- 比特币强劲的上升趋势在本周遇到了阻力,突破了4.45万美元的年内新高,然后经历了2023年以来第三次最剧烈的抛售。

- 多个链上定价模型显示,基于投资者成本基础和网络吞吐量的“公平价值”正在滞后,徘徊在3万至3.6万美元之间。

- 作为对近几个月价格大幅上涨的反应,比特币短期持有者已经在统计上显著的程度上获利了结,暂时暂停了上升势头。

📊在本周链上控制面板中查看本报告涉及的所有图表。

本周,比特币市场上演了一出 "往返之旅":以40200美元开盘,随后反弹至4.46万美元的年内新高,然后在周日晚间大幅抛售至40200美元。进入年内高点的上行走势包括两次超过 +5.0%/天的反弹(+1标准差走势)。比特币的抛售同样强劲,跌幅超过2500美元(-5.75%),成为 2023 年第三大单日跌幅。

正如我们上周所报道的(第49周链上周报),比特币今年表现突出,在最高点时年涨幅超过 150%,超过了大多数其他资产。有鉴于此,在今年即将结束之际,我们有必要关注投资者对比特币新涨幅的反应。

通过链上定价模型驾驭周期

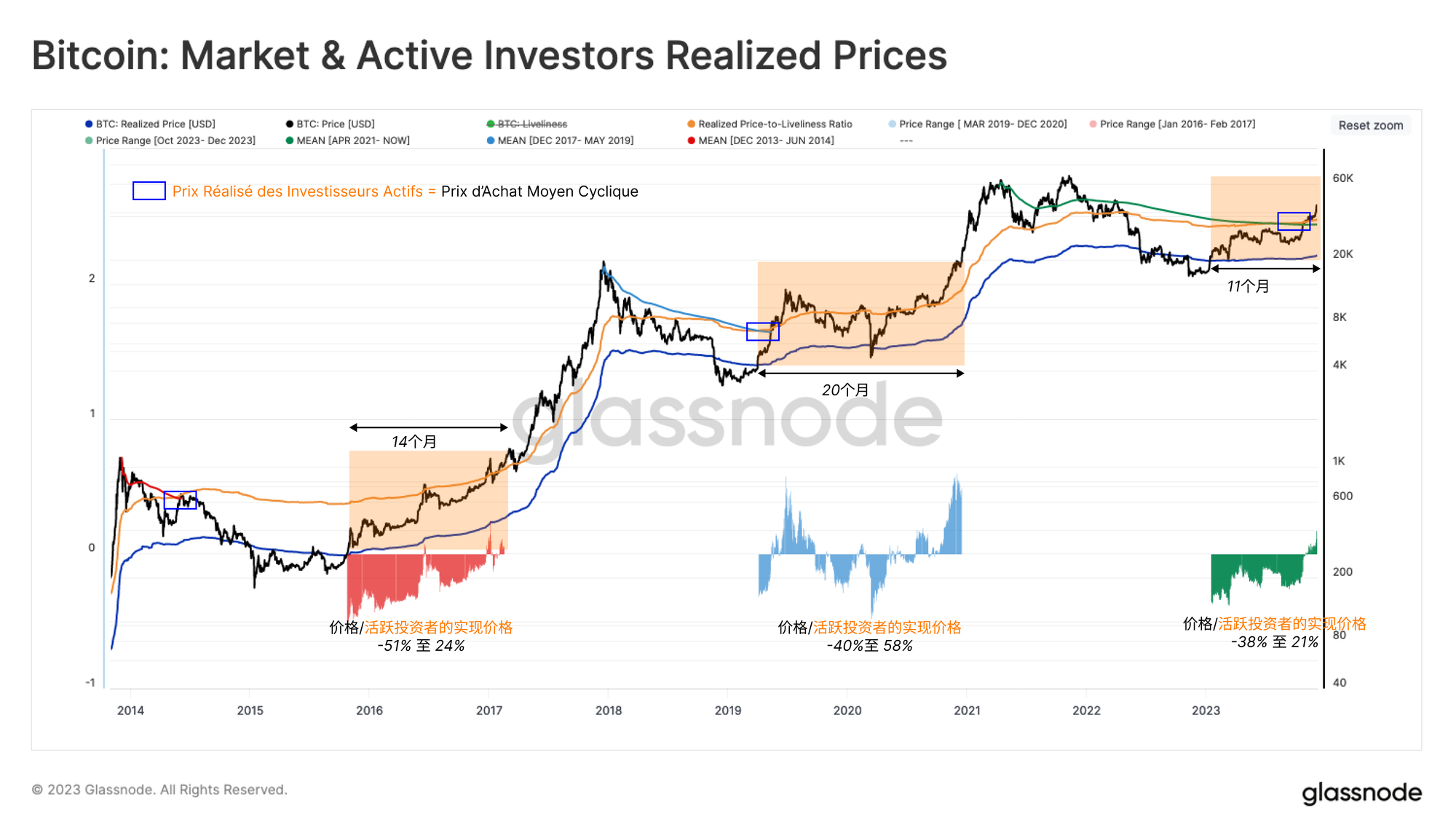

投资者成本基础是驾驭市场周期的一个有用工具集,它通过不同组群的链上交易来衡量。我们要考虑的第一个成本基础模型指标是 活跃投资者实现价格 🟠,它基于我们的 币时间经济学 框架计算出比特币的公允价值 。

该模型根据整个网络的供应紧张(持有)的成都,对实现价格应用加权系数。大规模的持有行为限制了供应,提高了估算的“公允价值”,反之亦然。下面的图表突出显示了现货价格高于经典实现价格🔵(一种底部模型)但低于周期性历史最高点的时期。由此我们可以得出几点观察:

1. 成功突破实现价格并创造新的历史最高点(ATH)之间的时间,在历史上通常为14至20个月(截至2023年目前为止已有11个月)。

2. 通往新的历史最高点的道路总是涉及围绕活跃投资者实现价格 🟠的±50%的主要波动(每个周期以振荡器显示)。

如果以史为鉴,我们将看到围绕这一 "公允价值 "模型(目前约为3.6万美元)的几个月波澜起伏的路线图。

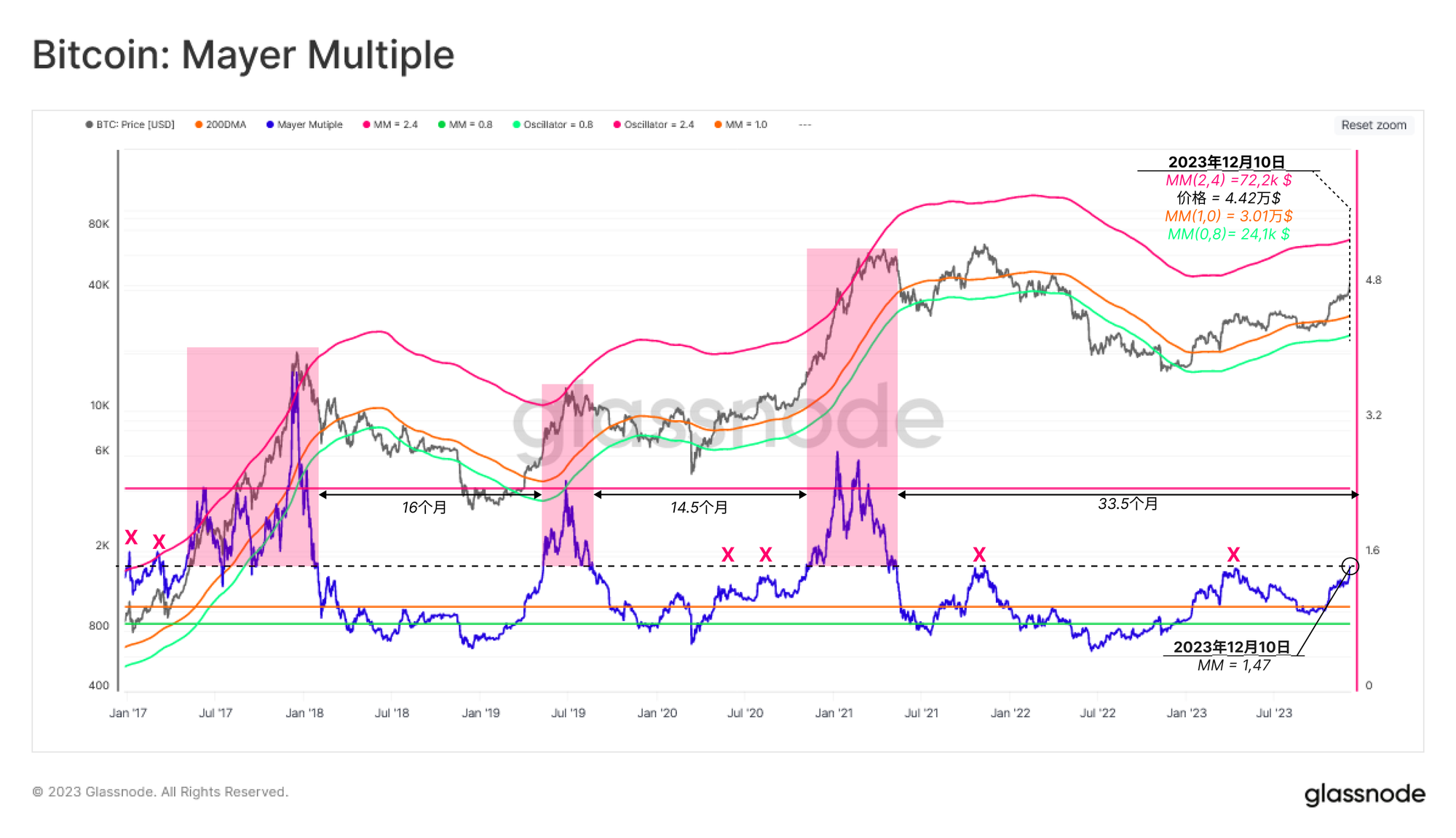

梅耶倍数是另一种流行的比特币技术定价模型,简单描述了价格与200天移动平均线之间的比率。200 天移动平均线是一个公认的指标,用于确定宏观牛市或熊市的倾向,使其成为评估超买和超卖条件的有用参考点。

从历史上看,超买和超卖条件分别与梅耶倍数值超过2.4或低于0.8相吻合。

梅耶倍数指标的现值为1.47,接近~1.5 的水平,在之前的周期(包括2021年11月的前高)中,该水平经常构成阻力位。也许可以作为 2021-22 年熊市严重程度的一个指标,自该水平被突破以来已有33.5个月,这是自 2013-16 年熊市以来最长的一段时期。

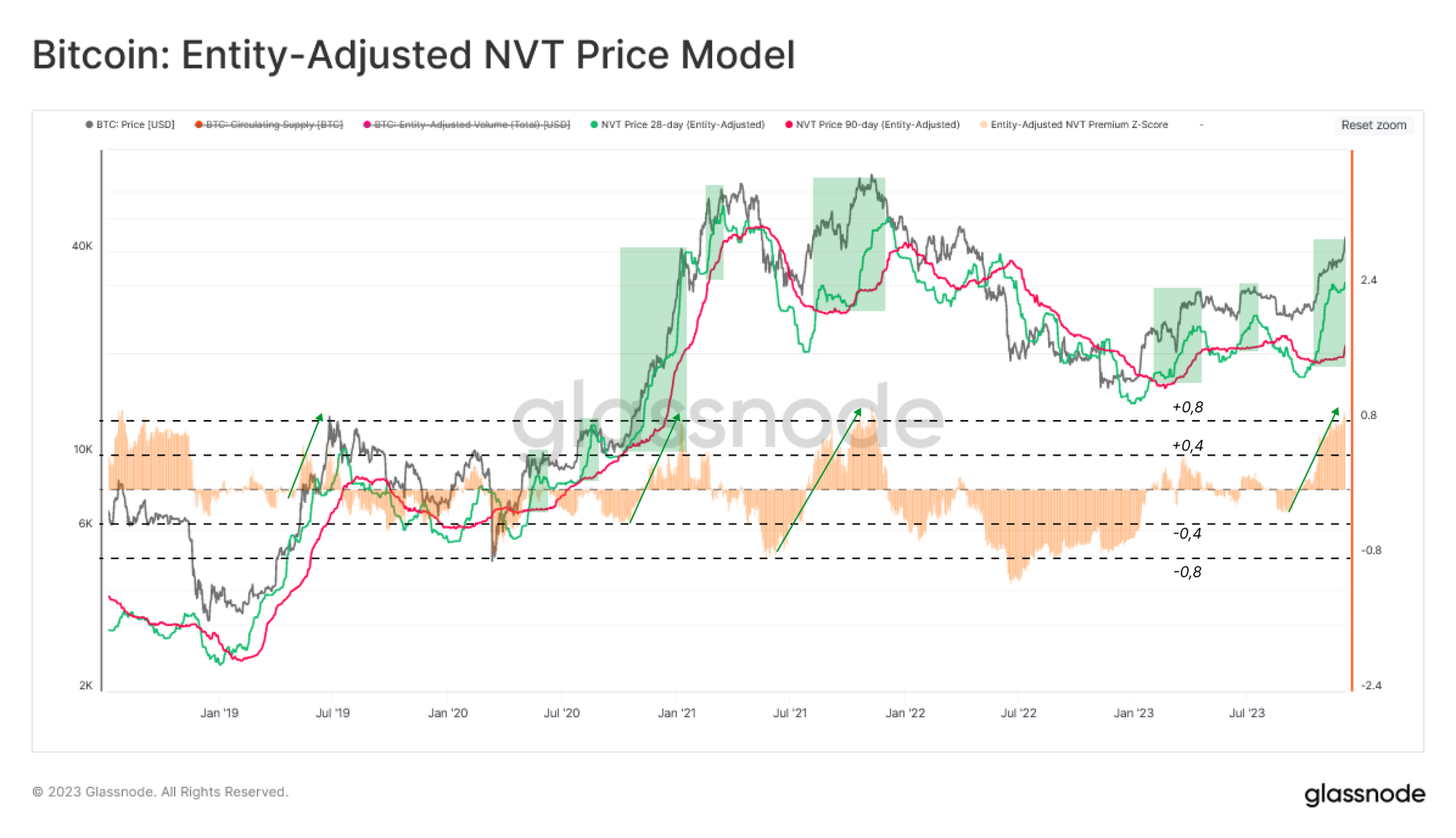

评估比特币 "公允价值 "的另一个视角是通过 NVT 价格模型将链上活动转化为价格领域。NVT价格试图基于其作为以美元计价的价值结算层的实用性,寻找网络的基本估值。

在此,我们考虑28天🟢和90天🔴 的变体,分别提供一对快速和慢速信号。在典型的熊市向牛市过渡阶段,速度较快的28天变体的交易量高于90天模型,这种情况自10月份以来一直存在。

NVT 溢价 🟠也可用于评估相对于较慢的90天NVT价格的现货定价。最近的涨势产生了自2021年11月市场顶峰以来NVT溢价指标最剧烈的上升之一。这表明,相对于网络吞吐量,近期可能出现 "高估 "信号。

💡该定价模型利用Glassnode 专有的 实体调整交易量 来获得最准确的经济转移视图。

边际投资者

在本通讯之前的版本(链上周报第39周)中,我们探讨了新投资者(也称为短期投资者)在塑造近期价格走势(如局部顶部和底部)方面的巨大影响力。相反,长期持有者的活动往往在市场达到宏观极端时,如突破历史前高或在痛苦的投降事件和底部形成期间(见 跟随聪明的钱 和 高买低卖)具有更重要的影响力。.

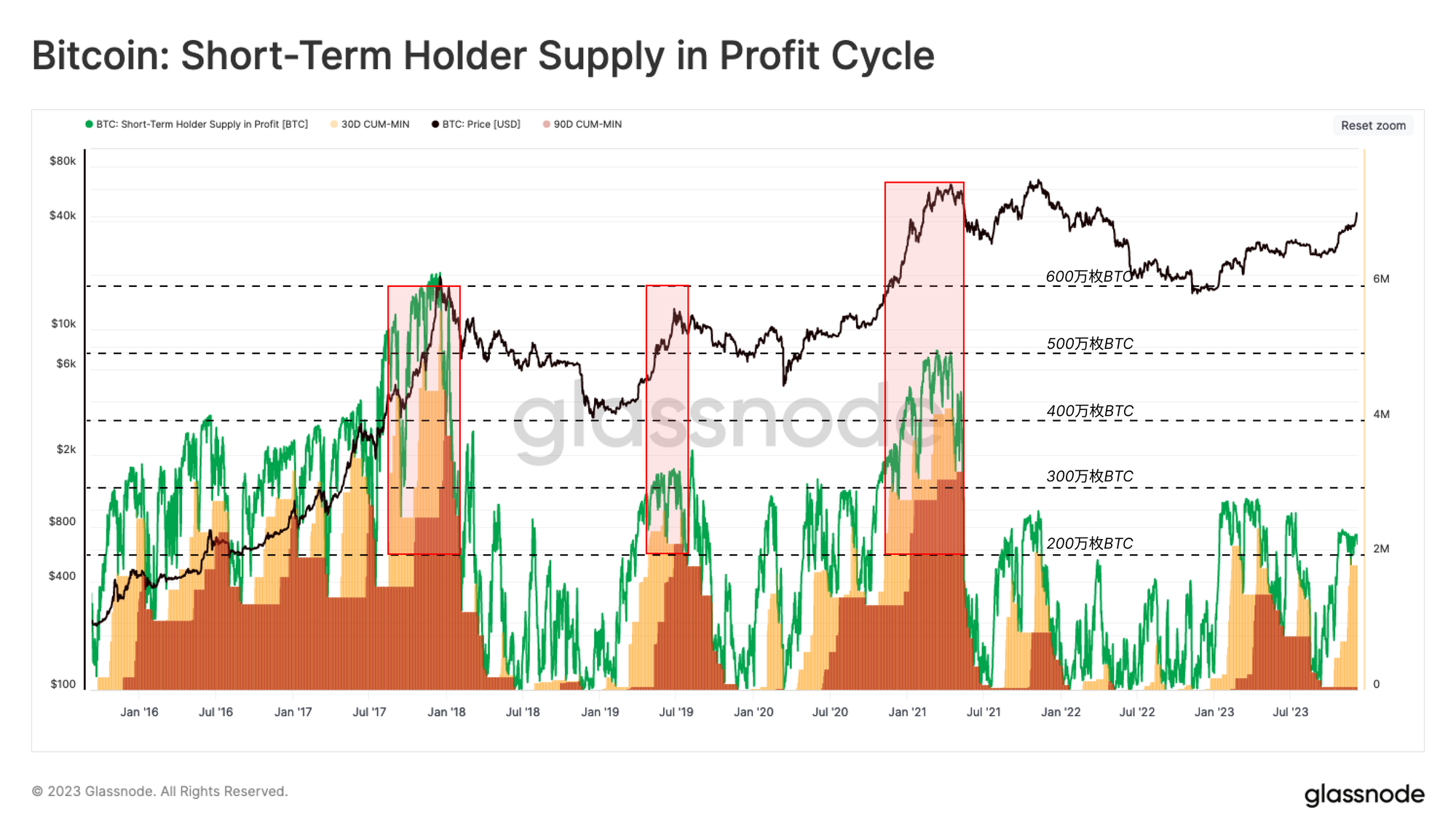

为了加强短期持有者行为的影响,下图突出显示了价格走势(趋势和波动)与这批投资者盈利能力变化之间的关系:

- 盈利中的短期持有者供应🟢 :短期持有者持有的 "盈利中的 "币数量,其成本基础低于当前现货价格。

- 30天最低点🟨:过去30天内 "盈利"的短期持有者的比特币最低供应量。

- 90天最低点🟥:过去90天内 "盈利"的短期持有者的比特币最低供应量。

这些30天和90天的指标让我们能够衡量不同时间窗口内处于"盈利"状态的短期持有者资本的比例。换句话说,我们可以比较这些迹象,以衡量多少短期持有者的币在30天内、30至90天内以及90天以上持有"盈利"。

历史上,向新的历史最高点的涨势与90天指标超过200万比特币相吻合,表明这个群体有较长的持有时间(稳固的投资者基础)。自去年10月以来的涨势主要提升了30天的变体,表明自超过3万美元的中期水平以来,尚未建立稳固的短期持有者基础(见 链上周报第43周)。

我们还注意到,2023年的迹象与过去周期相比相对较低,这强化了我们在 链上周报第46周中提到的相对供应紧缩的情况。

短期恐惧和贪婪

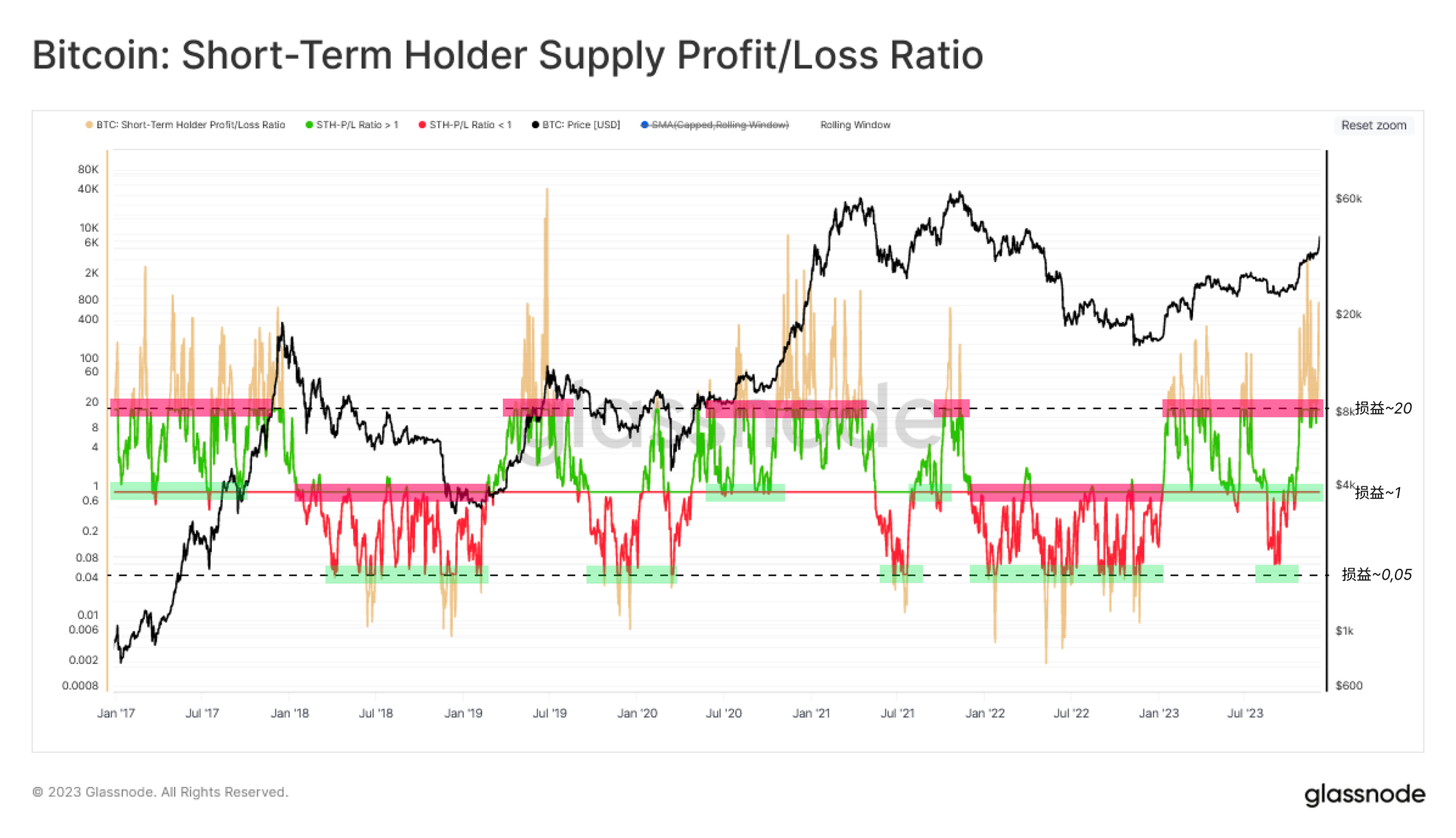

下一步是建立一个工具,用于识别这些新投资者中恐惧和贪婪的高涨时期,重点关注超买(顶部)或超卖(底部)信号。我们在 链上周报第18周中介绍了 STH-供应利润/亏损比率 ,它按比例显示了未实现利润与亏损。如下图所示:

- 利润/亏损比率 > 20 历史上与过热条件一致。

- 利润/亏损比率 < 0.05 历史上与超卖条件一致。

- 盈利/亏损比率 ~ 1.0 表示盈亏平衡,往往与当前市场趋势中的支撑/阻力水平一致。

自1月以来,这个指标已经交易在1以上,其中几次重新测试并在这个水平找到支持。这些情况历来与上升趋势中常见的 "逢低买入 "投资者行为模式有关。

我们还注意到,10月的涨势使这个指标远远超过了过热的20水平,这表明一个更高风险的结构,与NTV-溢价指标的类似"过热"条件。

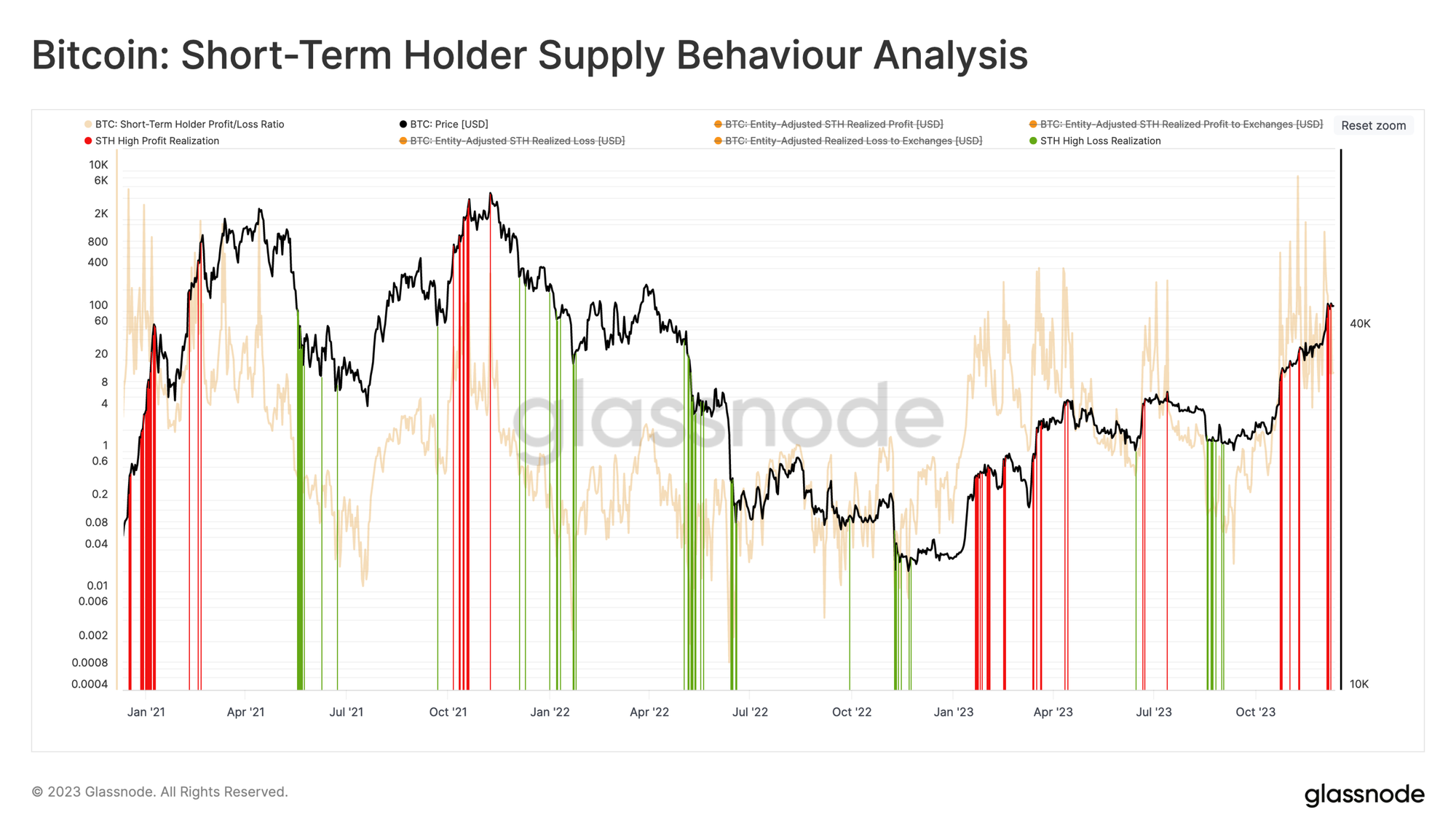

以上振荡器考虑了短期持有者持有的未实现盈亏,可以被视为他们的“卖出动力”。下一步是评估这些新投资者是否采取了行动并实现了利润(或亏损),将供应重新带回市场并创建卖方阻力。

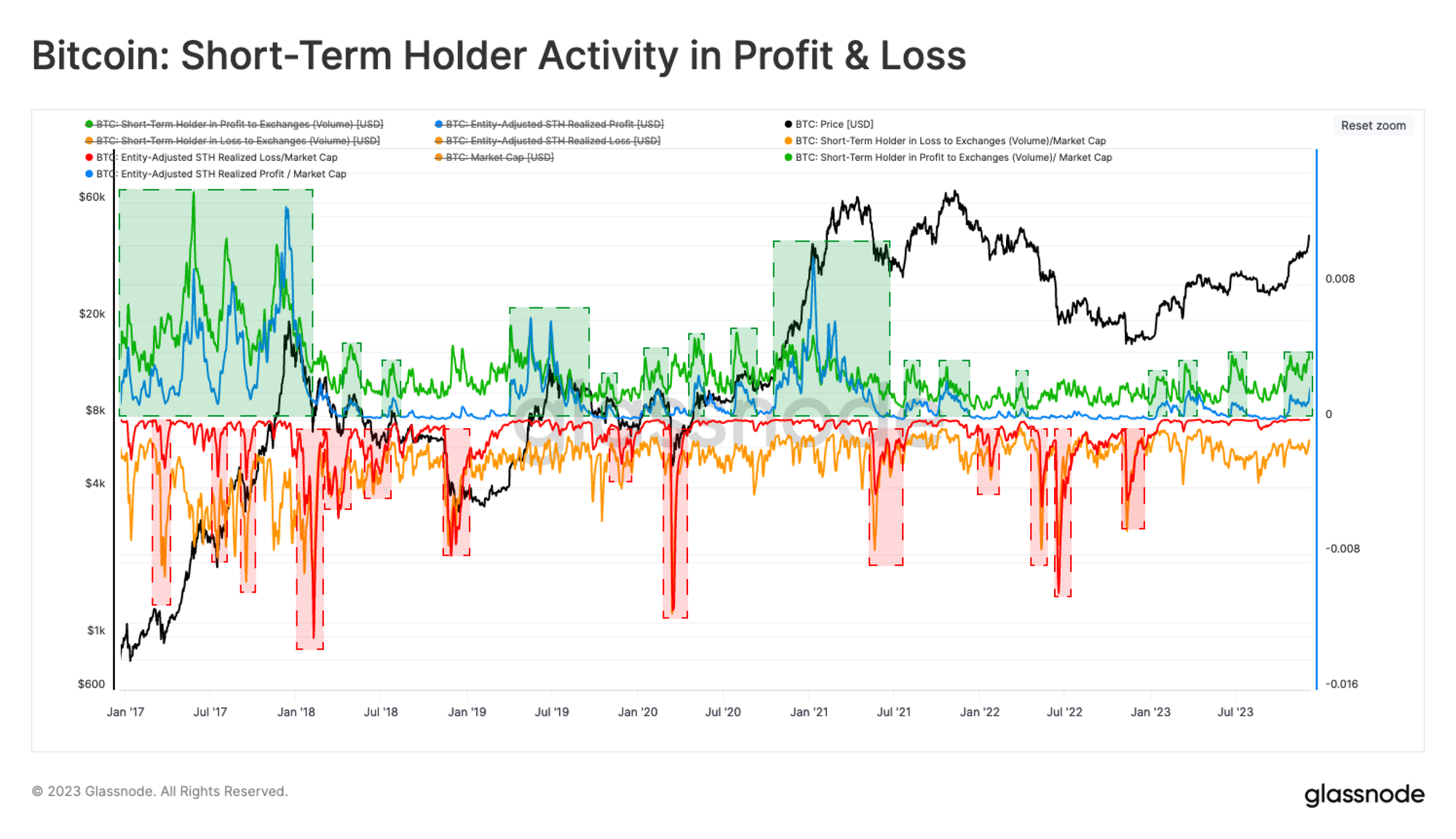

下图映射了 STH 实现利润/亏损的四种不同衡量标准(均按市值归一化):

- 🟢短期持有者向交易所的盈利量和🔵实现的利润

- 🟠短期持有者向交易所的亏损量和🔴实现的亏损

这项研究的关键在于确定哪些时段存在已实现盈利/亏损和交易所盈利/亏损交易量。换句话说,短期持有者向交易所发送了大量的币,而且,获得价格和处置价格之间的平均差额很大。

考虑到这一点,本周涨至4.42万美元的涨势引发了短期持有者高度获利的活动,表明这一群体利用需求流动性兑现了他们的账面收益。

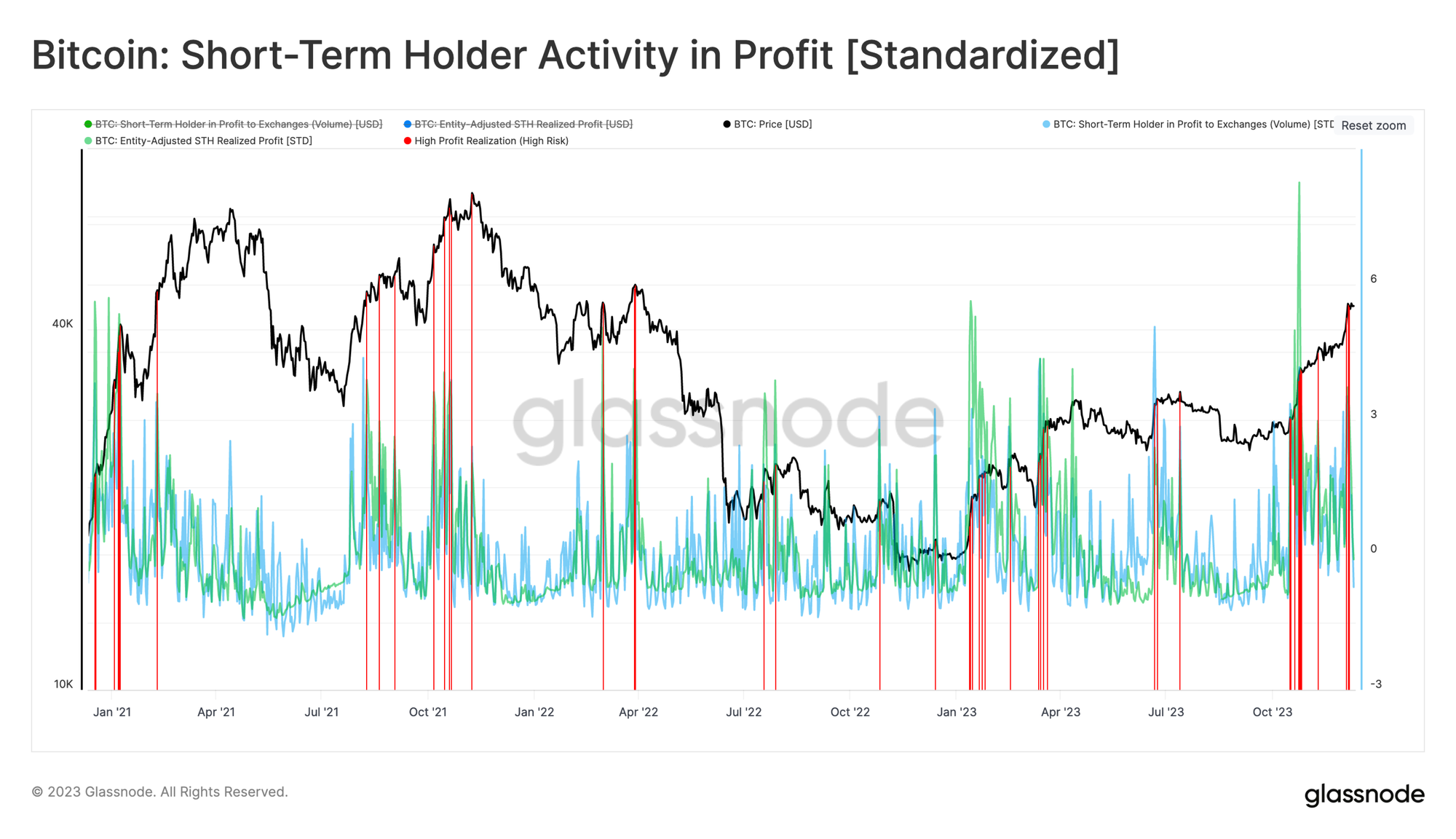

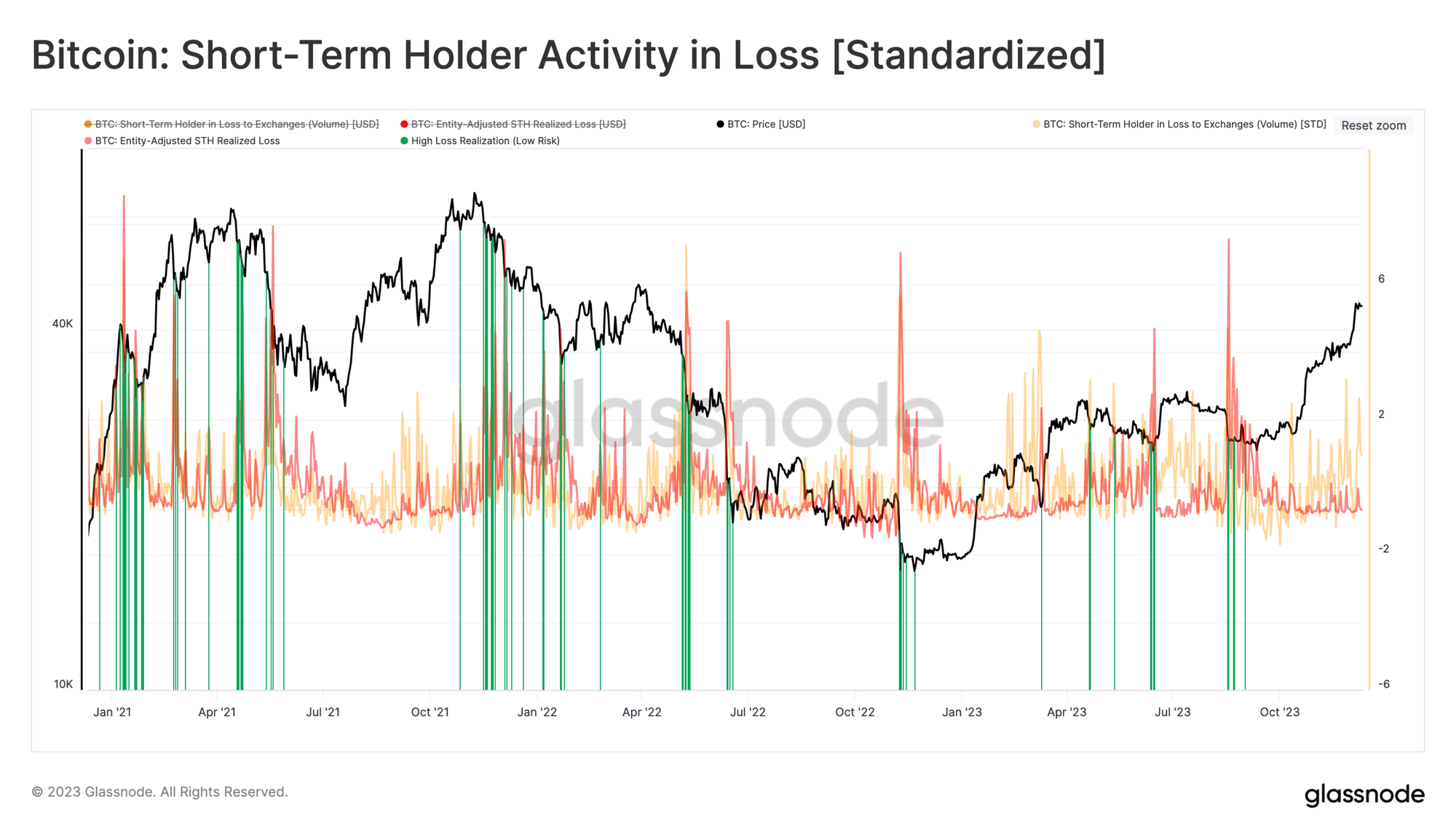

然后我们可以进一步提炼这一观察,突出显示短期持有者实现的利润超过过去90天平均水平🟥一个标准差的天数。我们可以看到,在过去三年中,该指标一直在标示局部峰值。

使用相同的工作流程,在重大抛售事件中,短期持有者的高亏损期通常达到一个标准差水平。这是投资者恐慌并将最近购买的币亏本送回交易所处置的信号。

我们当然可以将这两个指标合并到一个图表中,创建一个工具,以帮助识别基于短期持有者群体的支出行为的近期过热/超卖条件。

正如我们所看到的,在近期反弹至4.42万美元的涨势伴随着短期持有者一个统计意义上的获利行为。结合NTV溢价和延长的实现盈亏比率,我们可以看到一系列因素的汇合,表明可能存在需求饱和(耗尽)的情况。

结论

比特币本周经历了一次 "往返之旅",先是反弹至年内新高,然后又回落至接近其周初的开盘价。在经历了迄今为止如此强劲的2023年之后,这次反弹似乎遇到了阻力,链上数据显示短期持有者是主要驱动力。

我们提出了一系列指标和框架,强调比特币的局部高估和低估。这些指标借鉴了投资者成本基础、技术平均值和链上基本面(如交易量)。然后,我们可以在(未)实现的利润/亏损指标中寻找汇合点,这些指标显示了投资者何时开始抛出筹码。

实时标准工作台

实时标准工作台 实时高级工作台

实时高级工作台 实时标准工作台

实时标准工作台 实时专业工作台

实时专业工作台 实时高级工作台

实时高级工作台 实时专业工作台

实时专业工作台 实时专业工作台

实时专业工作台 实时专业工作台

实时专业工作台 实时专业工作台

实时专业工作台 实时专业工作台

实时专业工作台