Odaily重磅万字Web3研报:2023全景复盘,2024趋势展望

春眠觉晓时,等风等雨等花开。从宏观市场、到微观赛道,年度最全盘点。

原文作者:Odaily星球日报编辑部

原文来源:Odaily星球日报

2023 ,是时代急转、分化加剧的一年。

旧的硝烟尚未消弭,新战事再起。技术封锁和经济压制愈演愈烈。

ChatGPT 为代表的 AI 开启大规模商用,加速主义和技术悲观两派站在可能是人类最重大创新变革的前夜争论不休。两大社交巨头马斯克和扎克伯格间的约架止步于线上。与此同时,全球范围内现象级的文化、娱乐、流行、消费产物均乏善可陈。以上都似多元价值纵深发展的必然结果。

人口结构和宏观经济调转之下,房地产、(移动)互联网……曾经支撑了 GDP 高速增长的产业不复神采,智能制造、AI、材料、能源等行业迎接上升。这片土地上的人们终复“正常”线下生活,试着追回失去的几年,却不得不承受企业大规模裁员和缩减成本带来的冲击。

将视线收束至Web3领域,分化与变换的大背景下,弥合裂缝、适者生存的小动作不断。

与外部世界联动方面,BTC 现货 ETF 进度加速,大资金进场的利好不断消化;Crypto 作为支付手段的采用率稳步提升;Worldcoin 用 130 余天采集到超 253 万虹膜信息;表现良好的美债借道 RWA 耦合 DeFi; CZ 卸甲,其他合规参与者往后将摸着币安过湍急监管河;加密企业对峙美国监管之时,香港不断释放利好;SBF 被定罪, 2022 年留下的烂摊子正被逐步清扫;而硅谷银行破产,USDC 等稳定币脱锚,让我们重新审视传统金融与加密金融的风险距离。

比特币生态文艺复兴,资产发行方式和协议标准变革再起,新叙事回归到最古老、强共识的公链上;铭文、meme 之风吹向多链,“创新者”手持名为“公平”的通行证,试图重新分配利益。完成 Shapella 升级的以太坊告别挖矿,开放质押提款,LSD 龙头 Lido 跃升 DeFi TVL 之王;EVM 保持正统性基础,新老L2杀入底层竞争。

应用方面, 2023 年没有盛夏,DeFi、NFT、GameFi 低频微创新、格局稳固,勉强搅动起春水的,唯有 Blur+Blend+Blast 家族;所幸,AI+Crypto 接棒,在社交、问答、数据、交易等方向落地融合型应用。

也是在今年,人们质疑叙事,理解叙事,成为叙事。批评者、观察者、建设者抢夺指挥棒,将三组旋律的变奏拧成一首 2023 版Web3交响诗。

本篇报告长文,Odaily星球日报将从大事件回顾、数据解读、行业梳理等角度,从宏观市场、到微观赛道,与你一同全景回望 2023 ,预言 2024 。

监管政策:美国重拳压制,香港大步向前

2023 年,美国证券交易委员会(SEC)和司法部等其他监管机构对加密货币行业总体来说采取了更加严格的监管措施。

从 Genesis Global Capital 和 Gemini Trust Company 的加密借贷计划,到针对 Kraken 和 SushiSwap 的行动,再到对波场创始人孙宇晨的起诉,以及针对 Coinbase 和 Binance 的法律行动,这些事件凸显了美国监管机构对于加密市场在“狂野西部”状态的严厉态度,致力于让整个行业更规范化。

特别是 Coinbase 和 Binance 这样态度上拥抱监管的大型交易所未能幸免,显示了监管机构不仅关注小型或边缘公司,而是对整个行业进行全面审查。

在加密货币走向牛市的时候,来自大型公司法律团队、立法机构和舆论的压力让监管压力没有完全释放,因为大家都从中得利;而在熊市期间,监管机构则可以利用 FTX 等事件作为理由,放开手脚进行监管。

然而,从另一个角度来看, 2023 年的这些法律行动和裁决也为加密货币行业带来了一定程度的清晰度和确定性。

例如, Ripple 案中的裁决为 XRP 等数字资产提供了更明确的法律地位,而灰度赢得的诉讼则显示了一些成功的法律挑战。此外,Binance 和其 CEO CZ 与美国司法部达成的协议,表明当加密货币公司与监管机构合作时,可以找到解决争议的途径。这种监管环境的逐渐明朗化,对于加密货币公司而言是一个积极的信号,表明他们不再需要提心吊胆地运营,而是可以在更清晰、更稳定的法律框架内发展其业务。

虽然面临挑战,但加密货币行业在经历这一系列法律和监管事件后,似乎正在朝着更成熟和稳定的方向发展。

大洋的这一岸,香港,曾经的东西方金融重要枢纽,则对Web3张开怀抱。

特首李家超、财政司司长陈茂波等代表港府频繁发声,高调支持Web3落地香港,吸引各地加密企业、人才前去建设。政策扶植方面,香港引入虚拟资产服务提供者发牌制度,允许散户交易加密货币,启动千万美元规模的Web3 Hub 生态基金,并计划投入超 7 亿港元加快发展数码经济,推动虚拟资产产业发展,还成立了Web3.0 发展专责小组。

金融机构方面,首批 8 亿港元代币化绿色债券成功发售,合规代表 Hashkey Exchange 稳步推进产品服务的开放,并计划发行平台币 HSK,加密集团 BGX 投资了另一家持牌交易所 OSL,后者与胜利证券合作为香港零售客户提供 BTC 和 ETH 交易服务,富途旗下虚拟资产交易平台 PantherTrade 已向香港证监会递交牌照申请,多家虚拟银行、保险公司等也与交易平台达成合作。

而高歌猛进之时,风险事件也乘势而来。无牌加密交易所 JPEX 涉案逾 10 亿港元,HOUNAX 诈骗案涉案金额过亿元,HongKongDAO 及 BitCuped 涉嫌虚拟资产欺诈行为……这些恶性事件引起了香港证监会、警方等高度重视。香港证监会表示,将与警方制定虚拟资产个案风险评估准则,并每周进行资讯交流。

美国与香港地区之外:1 月,韩国放开发行证券型代币;8 月,欧洲首个现货比特币 ETF(Jacobi FT Wilshire 比特币 ETF)上线;9 月,日本政府允许初创企业以加密货币进行融资;10 月,G20领导人发布联合公报,一致通过加密货币监管路线图;而新加坡拟于 2024 年中禁止加密货币保证金或杠杆交易,以遏制散户投机。

二级市场:修复、蓄力,内部结构转换

2023 年,市场逐步从深熊中走出,从 FTX 暴雷事件之后的加密寒冬逐步迎来小阳春。

整体来看,Coingecko 数据显示,年初加密市场总市值约 8317 亿美元,此后,一路上涨,截至 12 月 12 日,总市值已突破 1.62 万亿美元,相较年初几近翻倍,已迫近全球市值第四大公司—— Alphabet (1.67 万亿美元)。

在牛熊交替的关键时期,BTC 和 ETH 的总市值占比也发生了较大变化:比特币从年初的 38.31% 一路走高至如今的 49.5% ;ETH 则从年初的 17.45% 上升至 18% 以上,随后回落至如今的 16.2% ,并未跟上 BTC 的吸金步伐。

价格方面,比特币从年初的 16, 615 美元逐渐上涨, 1 月 14 日突破 2 万美元, 4 月 11 日突破 3 万美元,之后经历了半年的调整于 10 月 22 日再次突破 3 万美元,并于 12 月 3 日正式突破 40, 000 美元大关, 12 月 12 日报 41, 890 美元,是年初价格的 2.5 倍。ETH 从年初的 1, 200 美元也逐渐突破, 4 月 13 日突破 2, 000 美元,之后一直在 1, 500 美元到 2, 000 美元的区间震荡,至 12 月,价格保持在 2, 000 美元以上, 12 月 12 日报 2, 232 美元,较年初涨幅为 86% 。

年末市值前百的代币中,基本都从小阳春中获益,经历了大幅上涨;仅有小部分代币如 SUI、BLUR、APE、CAKE、ALGO 等下跌。

在市值前二十的代币里面,以下三个代币上涨幅度较大:

1、Solana(SOL),主要受益于 FTX 重启等消息,从年初的 9.97 美元到现报 66 美元,增长率 579.57% ,现市值排名第 6 ;

2、 Chainlink (LINK),收益加密市场的回暖,从年初的 5.62 美元一路上行至现报 14.17 美元,增长率 154.46% ,现市值排名第 14 ;

3、 Bitcoin Cash(BCH),受比特币的热度影响,从年初的 95.96 美元上升至现报 227.48 美元,增长率 134.33% ,现市值排名第 19 ;

此外,今年与L2相关的概念火热,根据 Coingecko 的统计显示,L2代币现在市值总量达到了 167.8 亿美元,前五名分别是 Polygon (78.9 亿美元)、 Immutable (26 亿美元)、 Optimism (19.5 亿美元)、 Mantle (17.86 亿美元)、 Arbitrum (14.5 亿美元),其中 IMX 和 OP 等代币均出现 80% 以上的年增长。

模块化区块链方面,目前龙头项目 Celestia 在 10 月底已经上线了主网,代币 TIA 在一个月内上涨 188% 。

AI 方面,随着去年年底 ChatGPT 的发布, 2023 年堪称 AI 大模型应用元年。AI 相关的概念代币因此受益,在今年普遍出现了较高的涨幅。这一概念的高市值代表为 Bittensor(17.85 亿美元)和 Render(14.98 亿美元),涨幅分别为 178% 和 734% 。7 月,OpenAI CEO Sam Altman 的加密创业项目 Worldcoin 正式发币,发币时价格在 2 美元左右, 9 月触底 1 美元左右,随后缓慢上升,现报价 2.38 美元。

平台币方面,Coingecko 统计数据显示,截至 12 月 12 日,平台币总市值 653.21 亿美元,其中前五名分别是:BNB(379.62 亿美元)、UNI(45.8 亿美元)、OKB(36.05 亿美元)、LEO(34.49 亿美元)以及 CRO(25.84 亿美元)。今年涨幅较大的平台币分别为:RUNE(297.61% )、BGB(168.79% )和 OKB(117.03% )。值得一提的是,去年崩溃的 FTT,今年因为 FTX 重启的相关新闻上涨幅度较大,年初至今涨幅为 246.49% 。

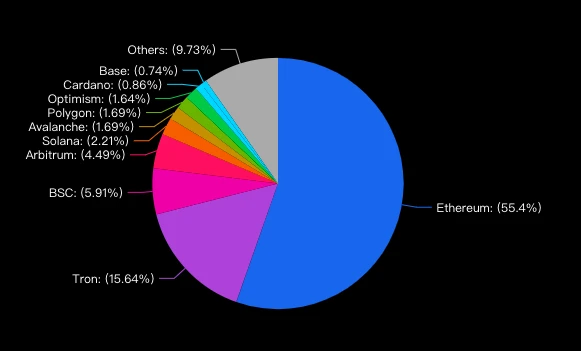

稳定币方面,截至 12 月 12 日,稳定币总市值达 1, 298 亿美元,占加密总市值的 8.0% 。从市场规模来看,目前 USDT(905 亿美元)、USDC(240 亿美元)、DAI(52.8 亿美元)、TUSD(26 亿美元)和 BUSD(14.7 亿美元)基本瓜分了稳定币市场的大部分份额。与去年的 Tether 、USDC 和 BUSD 分庭抗礼相比,今年 USDC 和 BUSD 的市场份额都出现了较大滑坡。

在 2023 年 3 月份,USDC 的发行方 Circle 和硅谷银行(Silicon Valley Bank,简称 SVB)发生了一起重大事件。由于硅谷银行遭遇了流动性危机和客户资金挤兑,而 Circle 在该银行存放的 33 亿美元面临风险。这导致 Circle 的稳定币 USDC 价格出现波动,并脱离了锚定状态。Circle 与美国银行系统紧密相连,硅谷银行的破产事件严重影响了其信誉,进而导致 USDC 的流通量大幅减少。Circle 和其竞争对手 Tether 都将其稳定币的储备金(分别为 240 亿和 870 亿美元)投资于美国国债等资产以赚取收益,但 USDC 市场份额的下滑让 Circle 面临更严峻的 IPO 挑战。USDC 的市值因此大幅减少,从 1 月的 440 亿美元逐渐降低到了 11 月底的 245 亿美元,降幅约 44.32% 。

在 2 月,美国证券交易委员会(SEC)向稳定币公司 Paxos 发出 Wells 通知,预示可能对其提起诉讼,理由是 Paxos 发行并上市的 Binance USD(BUSD)被视为未注册的证券。同一天,纽约州金融服务部(NYDFS)指示 Paxos 停止铸造新的 BUSD。Paxos 宣布自 2 月 21 日起停止发行新的 BUSD 代币,但将继续支持产品,确保至少在 2024 年 2 月之前可赎回。CZ 认为 SEC 将 BUSD 视为未注册证券可能会对加密行业产生深远影响,并预计用户会逐渐转向其他稳定币。此外,还有猜测称,SEC 对 BUSD 的打击可能与其存币生息产品有关,或者与“证券”这一更广泛的类别相关。在那之后,BUSD 的市值出现了较大下降,从年初的 160 亿美元下降至如今的 16.9 亿美元左右。11 月,币安宣布将移除 BUSD 并将 BUSD 兑换为 FDUSD。

与以上两者不同的是,USDT 的市值由于用户弃用其他稳定币转向 Tether 出现了较大增长,从年初的 660 亿美元逐渐上升至 11 月底的 905 亿美元,增长率为 37.12% 。同时,PayPal 发布的 PYUSD 和 Aave 的稳定币 GHO 等也在年内出现,让稳定币生态变得更加多样化。

一级市场:融资总额超 74 亿美元,身处低谷望反弹

经 Odaily星球日报不完全统计,截至 11 月 25 日, 2023 年加密行业公开披露了 1, 023 笔投融资事件,同比下降 38.3% ,已公布总融资额约为 74.4 亿美元,同比下降 78.74% 。

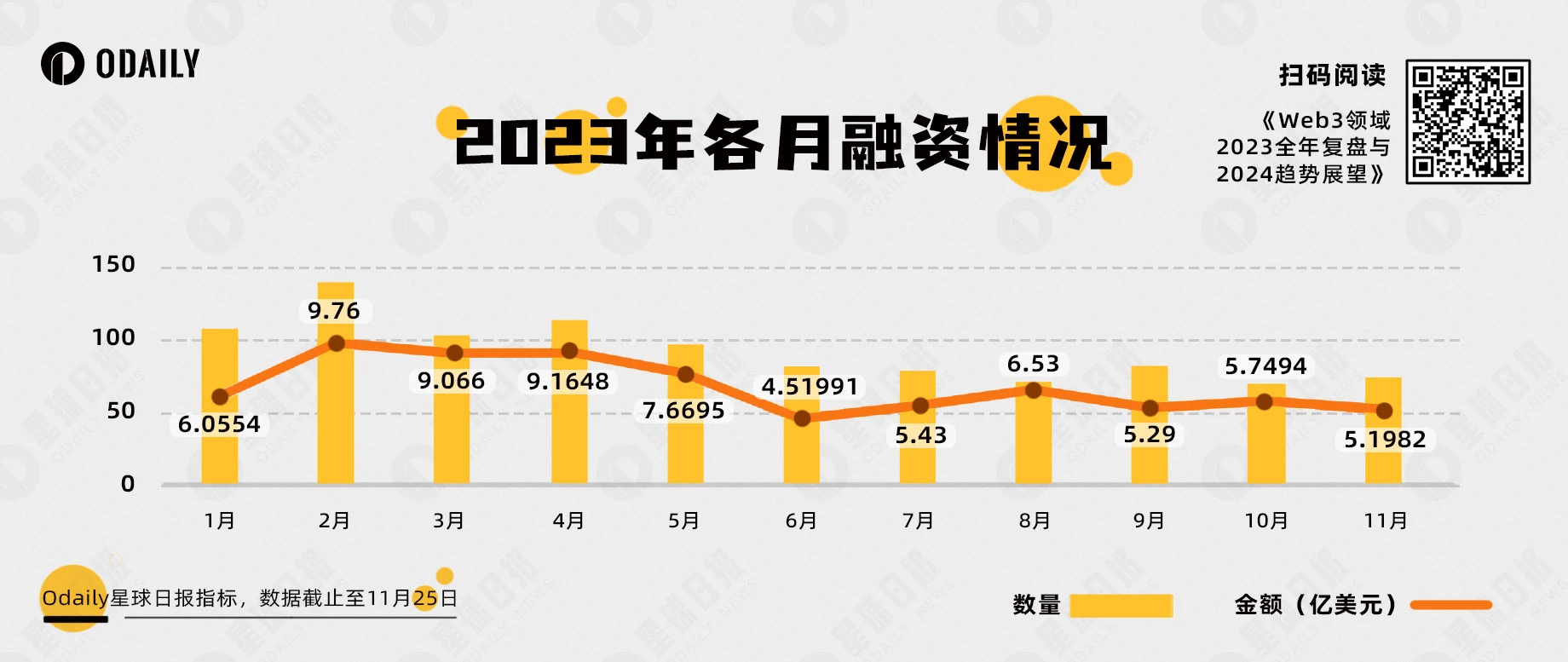

2023 年 1 月-11 月融资笔数与金额

2023 年Web3一级市场融资:从数量上来看,月均近 100 例,整体趋于均衡但下降;从融资额角度,前 5 个月高于后 6 个月。

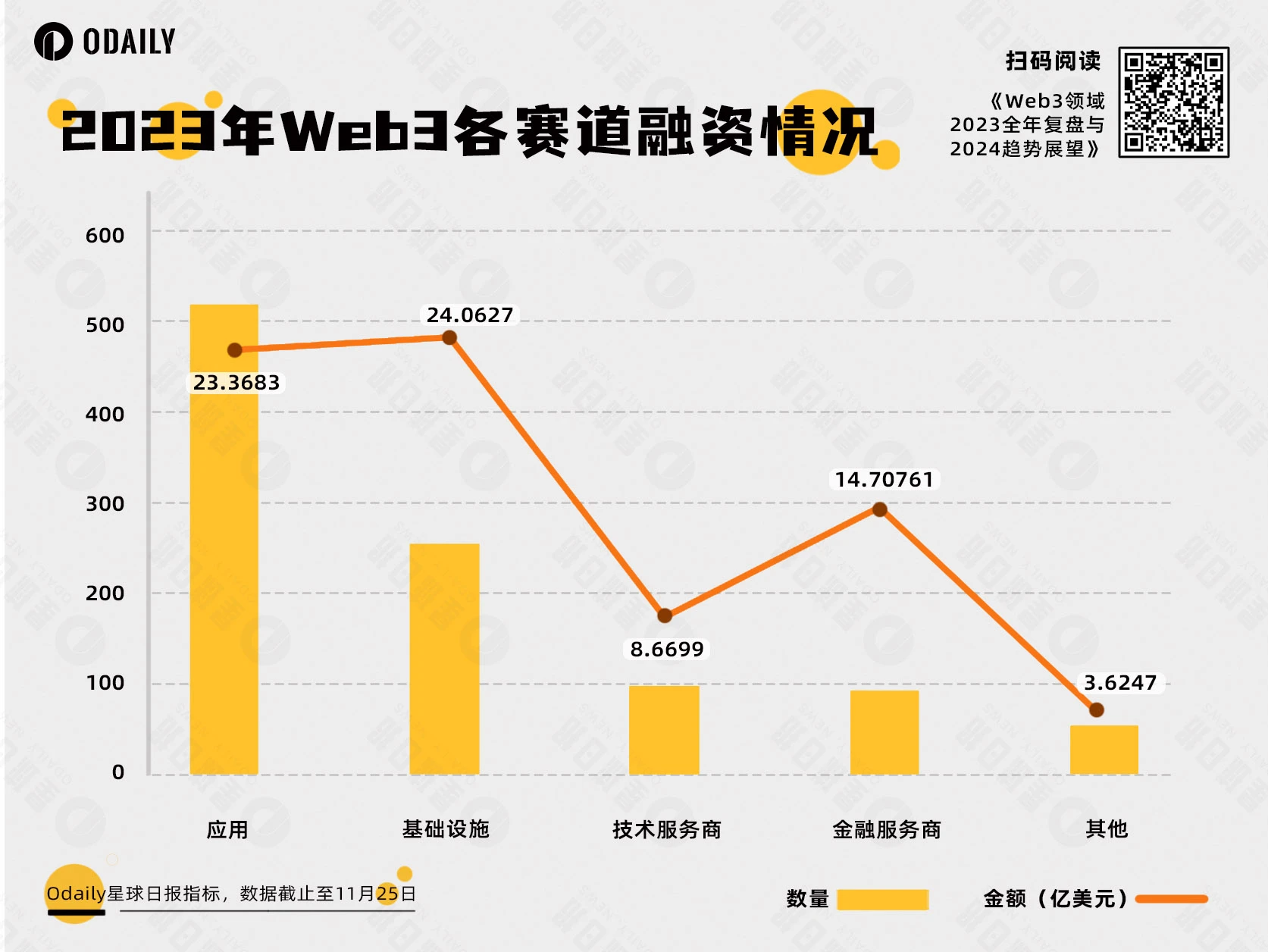

纵观 2023 年一级市场融资项目,Odaily星球日报根据获投项目的业务类型、服务对象、商业模式等维度将披露融资的所有项目划进 5 大赛道——基础设施、应用、技术服务商、金融服务商和其他服务商,并进一步标示 DeFi、底层设施、GameFi、CeFi、工具、NFT 和 Layer 1 等细分板块。

上图可见, 2023 年的热门融资赛道落在应用,全年融资数量突破 500 起。这也预示着Web3基础设施发展放缓,行业亟待有大规模采用潜力的“胖应用”。

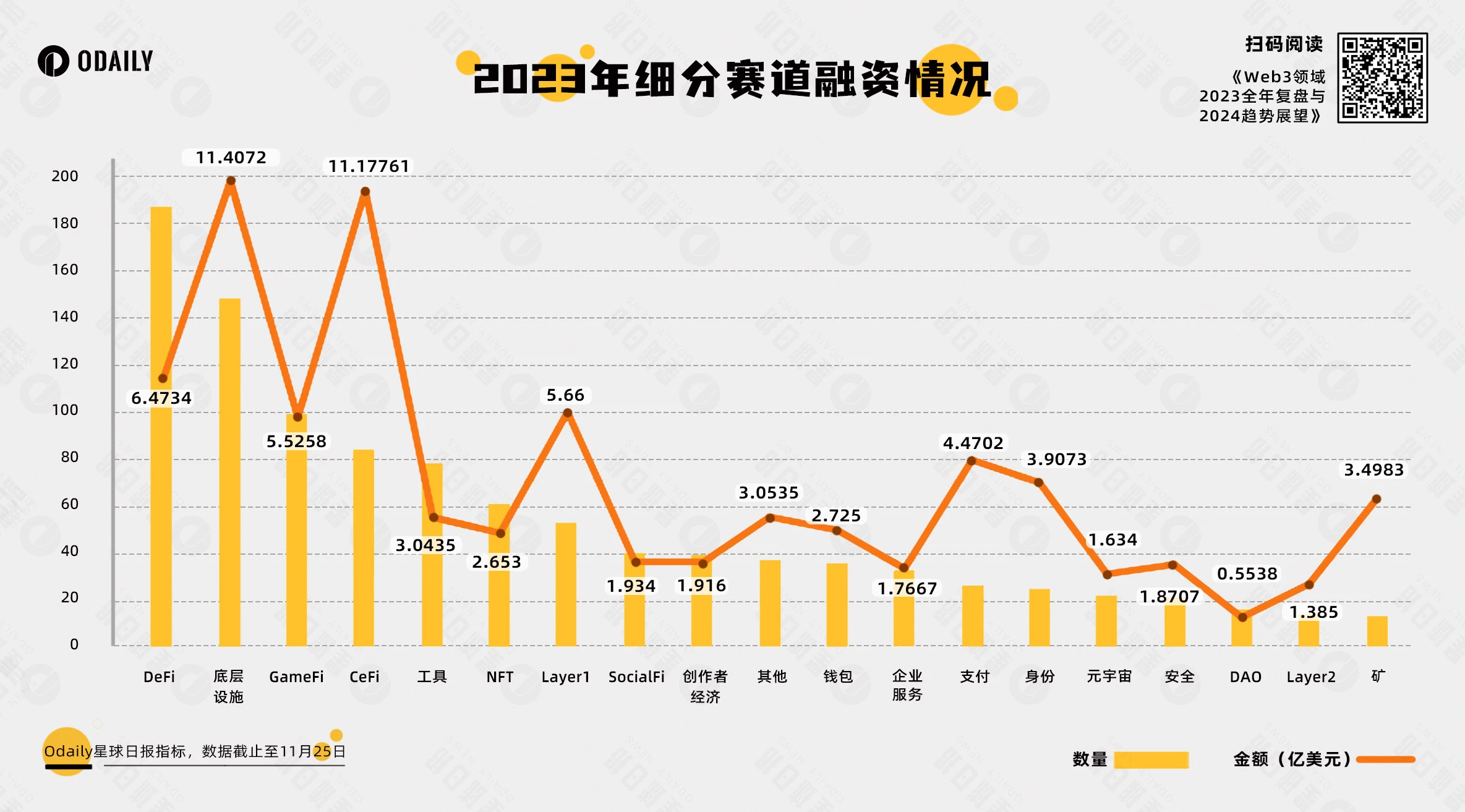

从细分板块融资数量来看,DeFi 版块凭借 187 笔融资,位居全年细分板块首位。其中服务于机构的交易平台以及基于高性能区块链的订单簿式 DEX 崭露头角。

其次,底层设施作为常年受资本青睐的板块,也获得 148 笔融资,同时更多的底层设施项目也在积极为传统领域服务,获利渠道更加多元。

GameFi 和 CeFi 板块紧随其后,分别获得 99 笔和 84 笔融资。GameFi 凭借着可玩性和回报率一直是承接Web3新人的前沿阵地,近两年,GameFi 项目融资数量都名列前茅,或许对于资本而言,GameFi 回报周期更短。

细分板块还涌现出一些新模式,如 Telegram Bot、门户入口级平台和 AI+等。Telegram Bot 和应用门户平台的兴起为新用户提供一个简单易用的Web3入口;AI+项目的兴起则受益于 AI 领域的高速发展。

在熊市阶段,资本的出手更为谨慎,融资金额超千万美元的项目数量约为 200 个,同比下降 58.68% 。但其中也有融资额过亿的项目。

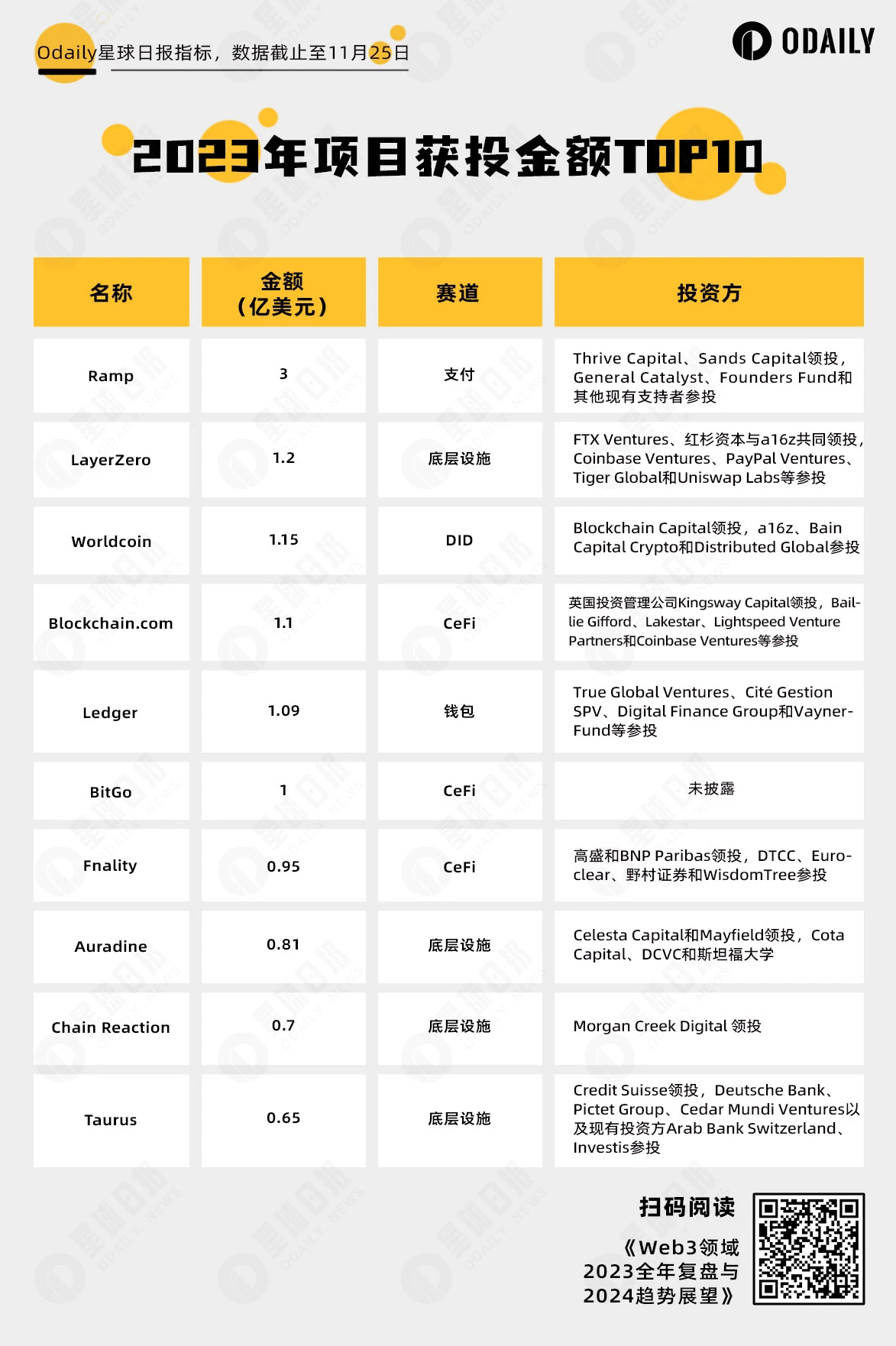

2023 年获投金额 TOP 10

Ramp 、 LayerZero 和 Worldcoin 为本年度的获投金额的前三甲:

Ramp 主要服务于加密市场与传统金融市场之间的法币支付渠道,为Web3的资金引入提供基础设施。

LayerZero 作为底层设施博得a16z、Coinbase Ventures 等Web3知名机构与红杉资本、PayPal Ventures 等传统机构的青睐。

Worldcoin 凭借其团队背景和独特的科技未来价值设定,引发加密市场的关注和追捧,作为 DID 赛道新龙头,让大众期待 AI 时代下身份系统与Web3的融合。

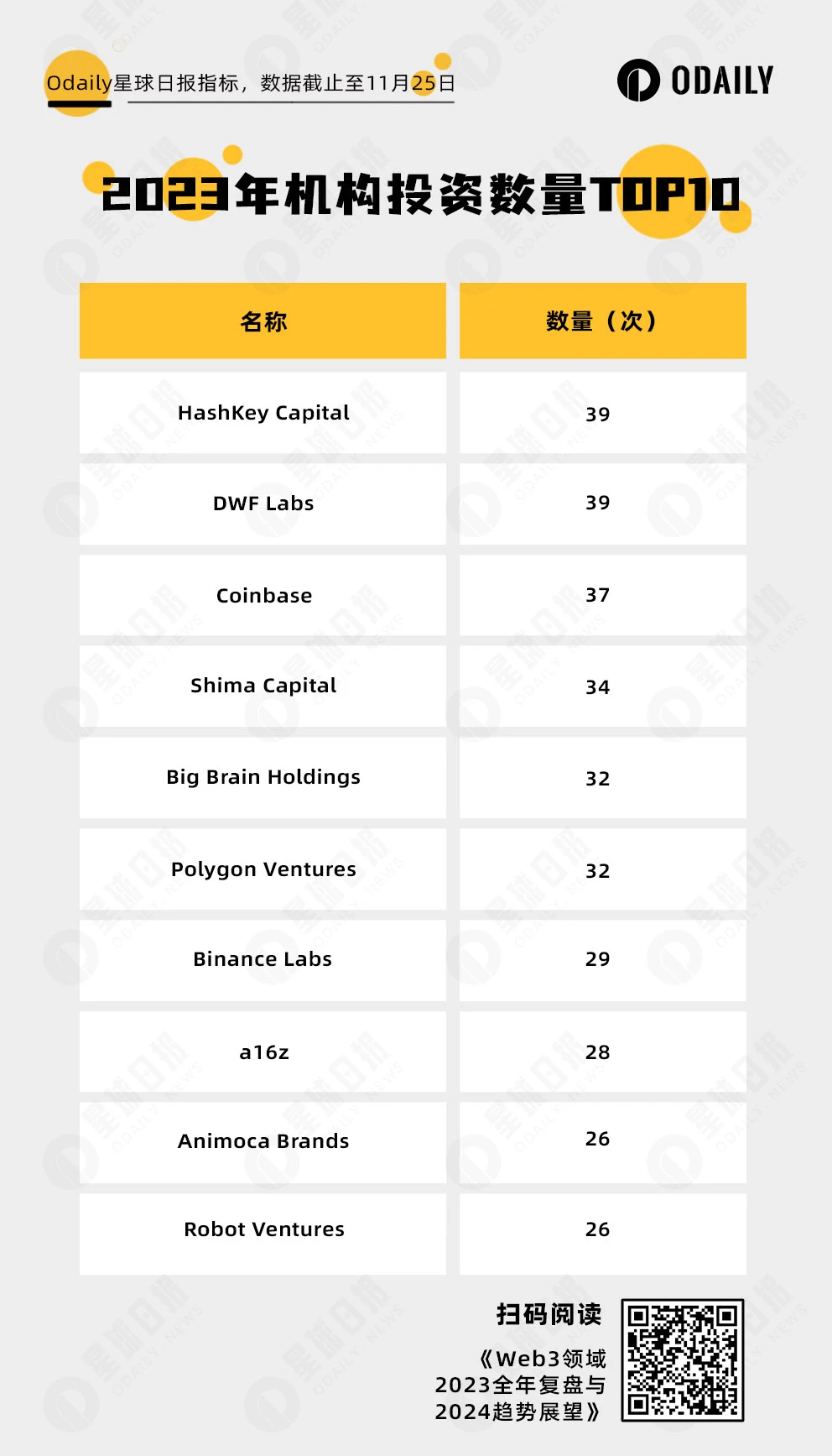

上图可见,HashKey Capital 和 DWF Labs 在本年度出手次数并列第一。在偏好上,基础设施和 DeFi 占 HashKey Capital 今年投资中近三分之二。因做市风格和纵向业务模式受关注的 DWF Labs,则专注 Layer 1 和 GameFi 赛道(合计 17 笔)。

同时,我们也看到众多去年就在榜的机构,例如a16z、Animoca Brands、Shima Capital、Coinbase。虽然相比去年出手次数大幅下降,但它们投出的项目依旧备受瞩目,如 Worldcoin、LayerZero、YGG 等。

最后,虽然有些机构并没上榜,但依旧取得亮眼的成绩,如 Paradigm 全年公开出手仅 6 次,但其中 Friend.tech、Blast 和 Flashbots 的关注度极高。

总的来说, 2023 年一级市场融资较去年相比,从数量和金额上都下滑严重,这多少离不开二级市场处于熊市阶段。但低谷已经形成,明年或将迎来反弹。种下种子的机构,也将亲见嫩苗成树。

比特币:生态自下而上、资金由外向内的两股力量

1 月 30 日,由 Casey Rodarmor 创建的“ Ordinals ”协议正式在比特币主网上启动,开辟了 2023 年波澜壮阔的比特币生态革新浪潮的航道。

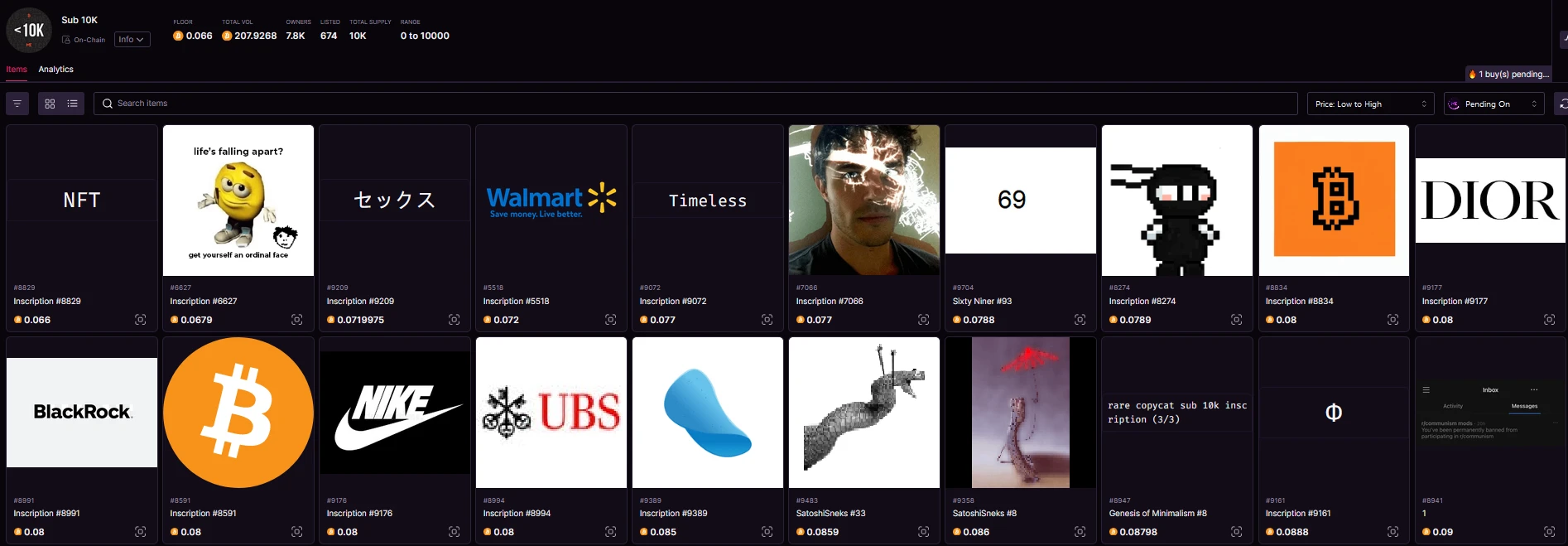

最初,Ordinals 以 NFT 项目为主,产生了 sub10K 的概念(序号前一万的铭文),此时的项目可谓千奇百怪,基本都为社区成员自行创造。

随后,Yuga Labs 作为早期正规军发布了 TwelveFold 系列,“Yuga Labs 为 TwelveFold 系列探索了时间、数学和可变性之间的关系”。与 BAYC 等 PFP 不同,构成 TwelveFold 系列的作品由 Yuga Labs 的艺术团队使用 3D 建模、算法构造和高端渲染工具在内部制作,以致敬目前手工完成的序号铭文。

而成系列的比特币 NFT 最初以搬运其他链的 NFT 系列为主,例如 Ordinal Punks 和 Bitcoin Punks 就是采用了以太坊 CryptoPunks 的图片。这个时代的 NFT 也非常质朴,Bitcoin Punks 的有效性检查是通过开发团队进行图片对比和哈希是否首发一一查验所得出的。

此时,浪成于微澜之间,随后,BRC-20 狂潮来袭。

Domo 于 3 月 9 日 提出的一种代币标准,将一段特定的文本铭刻至比特币上,并将其“视为”一种代币,第一个 BRC-20 代币 ORDI 随之诞生,随后生态参与者部署了 meme、punk、pepe 等无主社区代币,sats 也于 3 月 9 日诞生。

三月,BRC-20 代币并未为众人所关注,主要通过 OTC 交易,四月底 ORDI 价格来到 1 U,开始带动一系列 BRC-20 上涨,此时的主流交易品种仍为社区自发建立与传播,如前述的 meme、punk 等,Ordinals 创始人概念 domo、完整组合概念 nals 等。

随后,ORDI 上涨突破 4 U,BRC-20 热度愈发高涨,而各种具有项目方的代币开始诞生,例如 IDO 平台 TURT、游戏概念 ORDZ 等。

同时,一些 X 平台大 V 也开始参与进来,XEN 创始人 Jack Levin 的相关代币包括 PUSY、EPIC、DRAC 等,最后其公开发行了 VMPX,使得比特币网络的交易费用一度飙升至 400 sats/字节以上。同样地,名为 BitGod 的用户通过一系列运营爆红,其推行的代币 OXBT 也一度成为了最为热门的 BRC-20 。

极度的 FOMO 也预示着拐点的到来。5 月 8 日, Gate.io 宣布上线 ORDI,最高上涨至 29.5 USDT,当日收盘于 17.8 USDT。而链上因为网络过于拥堵,用户难以挂单,已有挂单被清空后 Unisat 上 ORDI 一度超过 30 USDT。5 月 20 日,OKX 宣布上线 ORDI,ORDI 最高上涨至 17.1 USDT,收盘于 12.5 USDT。

BRC-20 第二春起于 9 月 25 日 ,BRC-20 代币 sats 铸造完毕,总铸造次数达 21, 107, 258 次,持有人达 36, 061 人,铸造自 2023 年 3 月 9 日开始,共耗时 6 个月,铸造成本超 2000 万美元。而这一天,来自科西嘉的怪物在儒安港登陆,ORDI 收盘于 3.6 USDT。

10 月 30 日,比特币铭文钱包 UniSat Wallet 发文表示,决定将 14 种铭文资产纳入 brc 20-swap 主网上线首批支持名单,包括 sats、ordi、oxbt、meme、vmpx、pepe 等。

11 月初,sats 一路上涨,再次引发了 BRC-20 的热度,动物园概念开始兴起,包括 rats、cats、bear 等一系列动物代币开始占据交易榜前列。

至高无上的皇帝陛下于 11 月 7 日抵达自己忠实的巴黎:随着币安上线 ORDI,ORDI 也开始收复失地, 11 月 24 日最高上涨至 27.8 USDT,重新成为市值第一的 BRC-20 代币。12 月 7 日,ORDI 创下历史新高达到 69.7 USDT,市值超 10 亿美元。

11 月 16 日,比特币网络常规交易手续费升至 186 sats/字节。BRC-20 的铭刻成本愈发高涨,但未能阻止用户的热情,几个高总量的 BRC-20 包括 MMSS、Bear 等都快速完成全部铭刻。

随着 BRC-20 的蓬勃发展,各类竞品协议也逐步走入人们视野,相关的头部协议如下:

Taproot Assets(原 Taro),是一个由 Taproot 支持的协议,用于在比特币区块链上发行资产,通过其创建可在闪电网络传输的资产,从而实现即时、大容量和低费用的交易。

Atomicals Protocol,是一个简单而灵活的协议,用于在 UTXO 区块链(如比特币网络)创建、传输和更新数字对象(传统上称为 NFT)。不同于最初为 NFT 设计的 Ordinals,它从底层重新思考了如何在 BTC 上中心化的、不可篡改、公平地发行 token。

BRC-420 ,引入了一种元宇宙中的数字资产管理方法,为创作者提供了一个全面的系统,可以通过递归、许可和版税来管理、共享其创作并从中获利。

在比特币原生生态发展的同时,外部环境也发生了剧烈变化,比特币现货 ETF 的申请为比特币打开了合规化之路,另一方面顶级巨鲸也在使劲加仓,其持有量和相应的话语权进一步上升。

早在 2021 年 6 月 29 日,Cathie Wood 旗下 ARK Invest 就提交过比特币 ETF 申请文件,在多次延期后,22 年 4 月遭 SEC 正式拒绝。而后 ARK 申请在 23 年初第二次遭到拒绝,并在 5 月申请了第三次比特币现货 ETF。而一些资管公司也未对比特币现货 ETF 的出现报以希望。在这个时期,比特币现货 ETF 对市场影响程度不大。

直到 6 月 15 日,知情人士表示,资管规模第一名的贝莱德即将提交比特币 ETF 申请,这一消息引爆了市场热情,BTC 最低筑底于 24, 800 USDT,成为了 6 月以后的市场最底部。随后资管规模第三的 Fidelity (富达)也加入申请队列。在 9 月 12 日 Franklin Templeton 申请的消息传出后,市场完成最后一次筑底,这些资管巨头的预期资金量,使得现货 ETF 成为比特币短期和长期波动的重要因素。

虽9 月和11 月,SEC 多次推迟了对比特币现货 ETF 的决议时间, 10 月 16 日更传出了SEC 批准贝莱德旗下 iShares 比特币现货 ETF的假消息,但众多人士均认为比特币现货 ETF 的批准势在必行,只是何时的问题。

作为美国传统金融参与加密期权途径的 CME,其比特币合约未平仓头寸一路上升,超越币安位列第一,已接近 2021 年历史高点。

而作为巨鲸代表的 MicroStrategy,截至 12 月 7 日,已累计购入了 174, 530 个比特币,总成本为 52.8 亿美元,即持仓均价为 30, 252 USDT,按照目前 44, 000 USDT 的价格估算,已浮盈 24 亿美元。

MicroStrategy 曾因为一度浮亏甚多被视为反指,通过持续的加仓等到了市场的反转,而其对比特币后市仍十分看好。MicroStrategy 联创 Michael Saylor 参加了 CNBC 的一次访谈,其主要观点包括:

- 或将持续购买,你永远不会说“拥有太多的比特币”;

- SEC 批准比特币现货 ETF 不会威胁到 MicroStrategy,MicroStrategy 是差异化的产品;

- 减半后抛压将从每年 120 亿美元降为 60 亿美元,对未来十二个月相当乐观;

- SEC 对比特币现货 ETF 的批准时间预计在明年第一季度,或在未来 12 个月的某个时候。

以太坊:愈发成熟,勇敢面对老对手与新挑战

作为加密生态最重要的一支力量,以太坊在 2023 年表现得却并不尽如人意。特别是完成了 Shapella 升级(Shanghai+Capella)后坎昆升级(Cancun)一直推迟,技术面上都没有重大进展,消息面也缺乏炒作热点,币价一直萎靡,直到年底才跟随大盘开始反弹,但一直弱于比特币。

1、数据:价格萎靡,ETH/BTC 汇率不断走低

整个 2023 年,ETH 的价格表现都只能用“平淡”两个字形容,既没有 2021 年从 750 美元飙涨至 4, 860 美元的豪迈,也没有 2022 年从巅峰下行跌破 900 美元的惊悚。

2023 年年初,ETH 从 1, 200 美元发力,跟随大盘开始上行,但始终在 1, 500 美元左右上下浮动。似乎外界的利好和利空,都对它产生不了太大地影响。直到 4 月份完成上海升级,ETH 价格才短时冲破 2, 000 美元,最高上行至 2, 150 美元左右,但后继无力,慢慢又跌了回去,始终在 2, 000 美元下方震荡。直到年底这轮牛市信号得到确认,ETH 似乎才似乎“下定决心”,再入陆地神仙境界,重回 2, 000 美元,最高冲至 2, 400 美元,全年累计涨幅 83% 。

ETH 价格走势

ETH 的“平淡”,不止表现在价格上,在市值占比方面同样稳健。今年整整一年,ETH 的市值占比始终维持在 17% -18% 左右,同期的 BTC 市值则不断攀升并于年底超过 50% 。二者的差异,通过 ETH/BTC 汇率体现更为明显,汇率从年初的 0.072 一路下行,并于今年 12 月一度跌破 0.05 ,目前一直维持在 0.052 左右。虽然将视角放到更大的级别,可以看到 ETH/BTC 汇率已从底部走出,但能否“站稳”并继续上涨仍然值得观望。

ETH/BTC 汇率走势,周线图

以太坊 DeFi 总锁仓量(TVL)在今年涨幅基本与价格同步,从年初的 34 亿美元到年末 64 亿美元,涨幅不到 100% 。从数据面看,由于 2023 年行业整体寒冬,基于以太坊的 DEX、借贷等板块普遍趋冷,让以太坊引以为傲的 DeFi 生态,涨幅不再强劲。

另外一个注意的是,以太坊 LSD(流动性质押衍生品)板块在今年一季度成为市场热点,备受追捧。背后的原因是:随着以太坊主网从 POW 到 POS 的转变,用户可以质押 32 个 ETH 来作为质押节点,由于 ETH 质押给用户带来资产流动性的减少,随之而来的是对质押品流动性需求的旺盛,于是 LSD 服务应运而生。

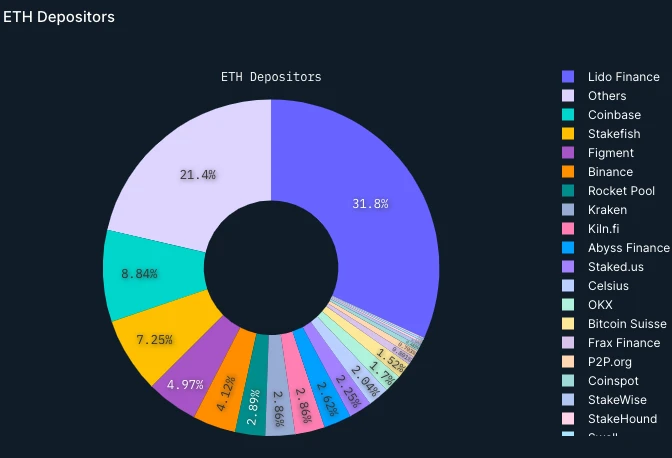

不过,在上海升级后,ETH 提款开放,LSD 板块很快迎来降温,除了头部几个项目,其他后进者基本很难再次获得市场份额。截至目前,流动性质押解决方案商 Lido 一骑绝尘,在诸多质押商中占比 31.8% ,位列第 1 ,而 Coinbase 以 8.84% 的占比名列第二, Stakefish 以 7.3% 的占比位居第三。

2、技术:两大升级,拉满期待

技术层面,今年以太坊最大的两件事都与升级有关:Shapella 升级以及坎昆升级。

4 月 12 日,在“合并”升级 7 个月后,以太坊同时进行上海升级与 Capella 升级,合称“Shapella 升级”。最终的改变是,升级后使初始存款时没有提供提款凭证的质押者有了提供凭证的能力,从而实现提款。将质押提现功能带到了执行层,使质押者能够将他们从 2020 年以来锁定的近 2, 000 万枚 ETH 从信标链提现到执行层,实现可选择的全额提现或者质押收益提现,释放了质押代币的流动性。

上海升级虽然不能降低 Gas 费,但实施的 EIP-3651 ,EIP-3855 和 EIP-3869 减少了以太坊开发人员和区块创建者的 Gas 费用。更重要的是,这是以太坊从工作量证明(PoW)向权益证明(PoS)转型的最后一个重要步骤。

上海升级实施完成后,虽然有部分早期质押者进行了提款操作,但随后两周形势逆转,质押的净流入开始增加,质押量和验证者数量呈现出加速上升的趋势。

另外一个备受期待的升级是坎昆升级 Dencun(Dencun+Cancun),这也是以太坊另一个里程碑式升级,其中坎昆(Cancun)升级侧重于以太坊执行层(Execution Layer),Deneb 升级侧重于共识层(Consensus Layer)。

坎昆升级将为以太坊网络带来实质性好处,包括:增强可扩展性、降低 Gas fee、加强安全性、高效数据存储、增强跨链连接等。升级完成后,有望刺激以太坊L1本身及L2生态应用的大爆发,以及跨链桥、存储、GameFi 等板块。

本来原定于 11 月进行的坎昆升级,还是延续了以太坊一贯的调性,不断推迟。目前,在以太坊核心开发者会议上,官方公开表示坎昆升级有可能延期至 2024 年初。在明年比特币减半以及现货 ETF 持续推动等多重因素下,以太坊届时如果完成升级,或许能获得更大的利好回报。

3、其他层面:V神开始焦虑,现货 ETF 等待落地

今年的以太坊,似乎真正的在“修炼内功”,将过去的成就充分吸收消化。与此同时,以太坊也没有停下对新技术的探寻。

比如,在 Odaily 今年以来收录的 Vitalik 的 30 条个人观点表达中,有 8 条与钱包,尤其是账户抽象钱包有关,甚至在今年中下旬,还引发了账户抽象钱包与 EOA 钱包到底谁更优秀的行业论战。相较于 EOA 钱包,账户抽象固然具有优势。但“账户抽象升级可以吸引数十亿人使用以太坊”这一 Vitalik 在以太坊社区会议中的表态,或许才是 V 神对其情有独钟的原因。

V 神也在焦虑。这种焦虑是多方面,一是近期比特币生态的崛起,各种共识协议的诞生,让比特币变得更快,部署应用更低成本,同时也开始瓜分市场对以太坊的注意力;再者,以 Aptos 、Sui、Ton 等为代表的高性能新公链,正在走向成熟,还有一些 Layer 2 也分走了原本属于以太坊的用户与资金。

今年年底,另外一个重磅消息是以太坊现货 ETF 也即将问世。伴随着比特币现货 ETF 的申请,贝莱德以及 ARK 等公司也开始申请以太坊现货 ETF。一旦前者获批,以太坊现货 ETF 问世的可能性将大大增加,最终带来更多的增量资金入场,或许能够让以太坊价格一飞冲天。

作为一个拥有 Web3 行业最完备体系的生态,同时最为向传统世界展现 Web3 产品形态的代表,经历一年厚积的以太坊,等到现实世界完全接纳它的那一天,会迎来真正地薄发。同时,它也将以一个新的姿态去面对自己的老对手和新挑战。

Layer 2 :百花齐放,潮涌将至

2023 年,Layer 2 已逐渐成为了执行层扩容的主流选择。

在过去的一年里,我们已看到了一批 Layer 2 在数据层面逐渐实现了对老牌 Layer 1 的赶超,也看到了 Coinbase、 ConsenSys 等中心化机构下场试水 Layer 2 ,甚至还看到了 Celo 等 Layer 1 开始朝着 Layer 2 转型。

Odaily星球日报注:主流 Layer 1/Layer 2 生态 TVL 对比状况,Arbitrum 已跻身前五, Optimism、Base 均位列前十

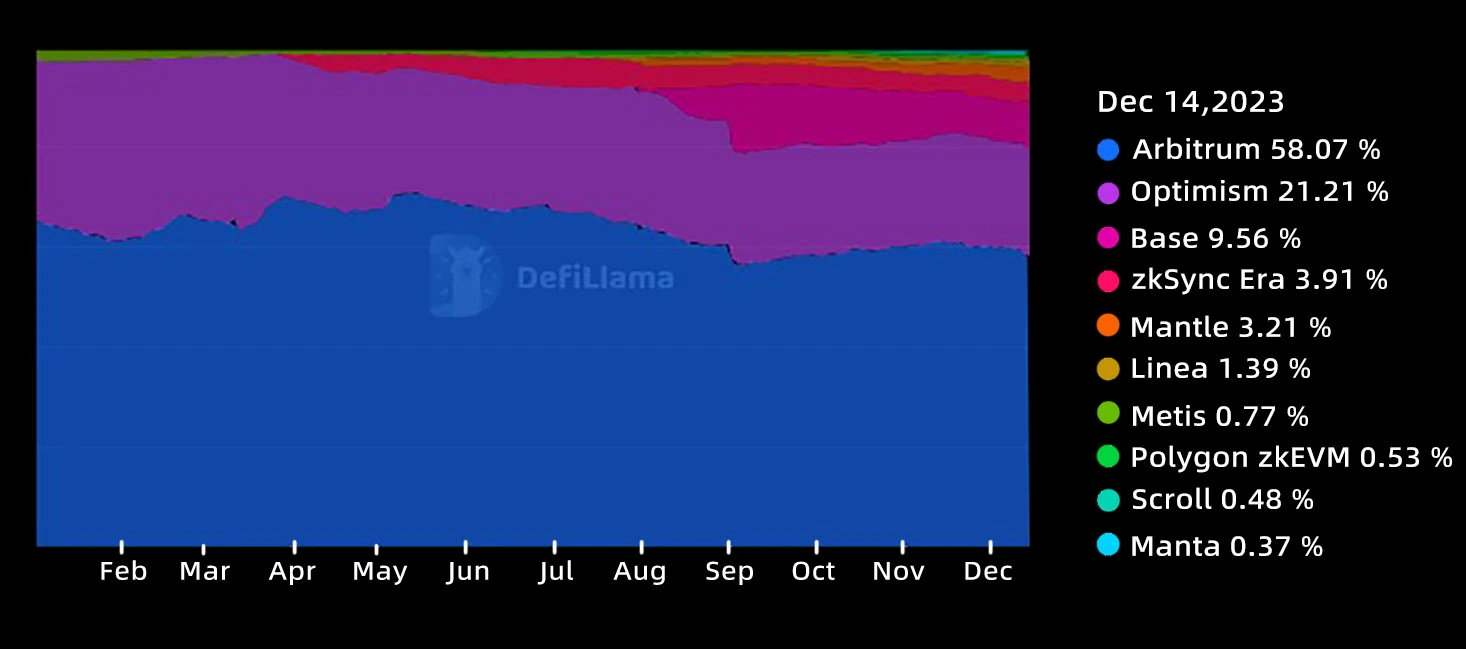

细看 Layer 2 赛道内部,凭借着先发优势,Optimismtic-Rollup 系的两大代表性项目 Arbitrum 和 Optimism 依旧在 TVL 方面领跑赛道,不过二者在发展策略上却已呈现出了鲜明差异。

Odaily星球日报注:十大主流 Layer 2 TVL 状况年内变化对比,Arbitrum 和 Optimism 依旧领跑,ZK 系于下半年左右开始逐步扩大份额

Arbitrum 于今年 3 月推出了治理代币 ARB,并随即启动了 Layer 2 乃内整个 Crypto 行业年内最大的一场空投活动。如今,Arbitrum 正在通过频繁的 ARB 激励继续刺激主链的活跃状况;同时亦在通过 Arbitrum Orbit 探索纵向扩容的可能性;此外,Arbitrum 还在积极构建新的开发环境 Stylus,试图通过对更多编程语言的支持来实现对 EVM 的扩容。

Optimism 方面则是在基于 OP Stack 构架继续推进其横向扩张,并于年内“喜提”了 Base、Zora 等强援的支持。8 月,Optimism 与 Base 签署了一项治理及收入共享协议,这也掀开了未来“超级链”生态协同运作的面纱 —— 基于 Law of Chain. 框架让 OP 实现对整个生态的治理效用;主链 Optimism 通过分发 OP 来扩张生态并推进去中心化;Base 等生态链则将利用收入持续性地回馈主链。

值得一提的还有 Blast,这个暂时仅有智能合约但号称将构建 Optimismtic-Rollup 的自动生息型 Layer 2 在年末突然搅乱了整个 Layer 2 市场,并靠着创始人铁山 CX 色彩极浓的营销大法成功吸引了数亿美元的真金白银,成为了 TVL 仅次于 Arbitrum 和 Optimism 的第三大“Layer 2 ”。

ZK-Rollup 方面,传说中的 zkEVM 已不再只是存在于叙事中的幻影。zkSync Era、Polygon-zkEVM、 Linea 、 Scroll 今年相继上线主网并实现了一定的生态规模, Starknet 也已完成了“量子跃迁”升级,大幅提高了网络执行效率。

如今,这几大网络已成为了空投猎手们的主要战场,无数羊毛党和机器人正在夜以继日地积累交互数据,试图从暂时仍未确定的未来空投中分一杯羹。

2023 年关于 Layer 2 的另一个焦点议题是,Celestia、Eigenlayer 等项目的发展推动了关于模块化的讨论,而随着部分 Rollup 转而采用第三方网络而非以太坊作为数据可用层(DA),究竟什么才算是“纯粹”的 Layer 2 随即引发了市场的激烈讨论。

对此,Vitalik 近期的文章似乎颇有指向性,先是对各类型的 Layer 2 进行了再定义,随后又提议市场探索 ZK+Plasma 的潜在可行性,明里暗里似乎都在刻意引导市场远离第三方 DA 方案。

回看整个 2023 年,比较遗憾的一件事是酝酿了近一年之久的坎昆升级最终遭遇了延迟,不过这也顺势成为了我们对于 2024 年 Layer 2 赛道发展的最大期待。

展望来年,坎昆升级预计推动 Layer 2 实现大规模的降费及增速,这或许将推动 Layer 2 迎来新一轮的增长高峰。

此外,来年关于 Layer 2 本身的去中心化进程也值得期待,这既包括了 ZK-Rollup 是否会普遍推出代币并完善治理系统,也包括了去中心化定序器(sequencer)的开发及落地进程。

潮涌将至, 2024 年会是属于 Layer 2 的年份吗?我们将抱着偏积极的态度一起去见证。

Layer 1 :市场多样性减小,“以太坊杀手”荣光不在

随着 Layer 2 的渐趋完善,当下市场上已经有多款 Layer 2 百舸争流。DeFiLlama 数据显示,目前在 TVL 前 10 大链之中,Layer 2 已跻身 3 席,而未来 Layer 2 或许仍能挤占更多 Layer 1 的位置。

而在这一背景之下,往日种种高光的“以太坊杀手”们,它们过得怎么样了?

在过去的一年里,大多数新兴 Layer 1 早已与自己的高光时刻渐行渐远。 但这并不代表着 Layer 1 市场的沉寂。目前来看,昔日的“新兴”Layer 1 仍然在过去的一年了出现了众多的变化和创新。

粗看 Layer 1 赛道,最值得关注的事件莫过于 Solana 的异军突起。在经历 FTX 崩溃事件之后,Solana 虽然经历了长时间的沉寂,但仍然在废墟中稳健重建着。

年初,Solana 的开局状况并不优秀。2 月,Solana 网络刚刚经历了一次分叉事件。该事件始于网络上的一个节点发生故障。该故障导致“分叉”,实质上创建了两个独立的 Solana 区块链版本。结果,网络中的节点无法达成一致,导致共识失败。在本次重大故障之下,Solana 网络的每秒处理能力一度跌至不足 100 笔交易。

网络故障持续了几个小时,对用户和开发人员造成了重大干扰。尽管开发人员能够迅速识别和解决问题,但该事件仍产生了负面影响。停机事件发生后,恐慌情绪引发了人们对该平台可扩展性和可靠性的质疑。社区的信心和信任受到了考验,该事件也一度让 SOL 代币的价格大幅下跌。

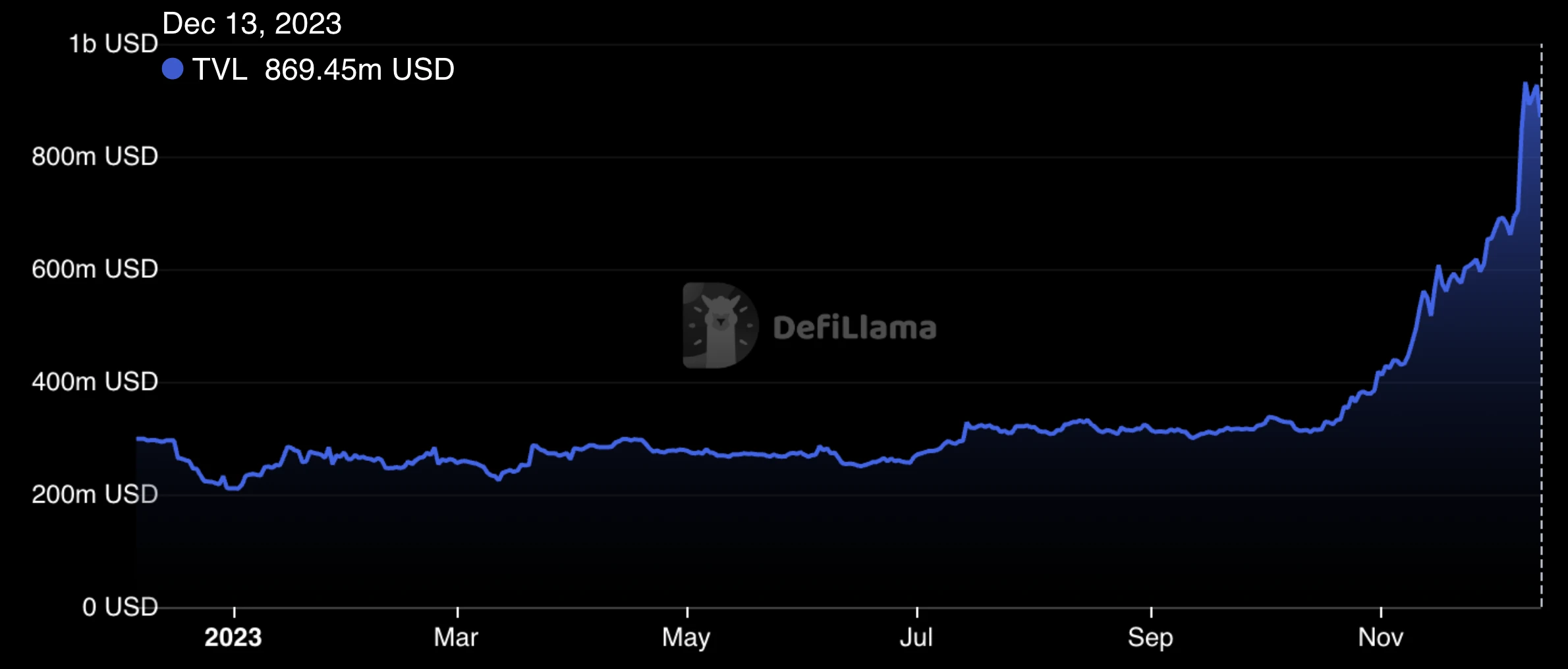

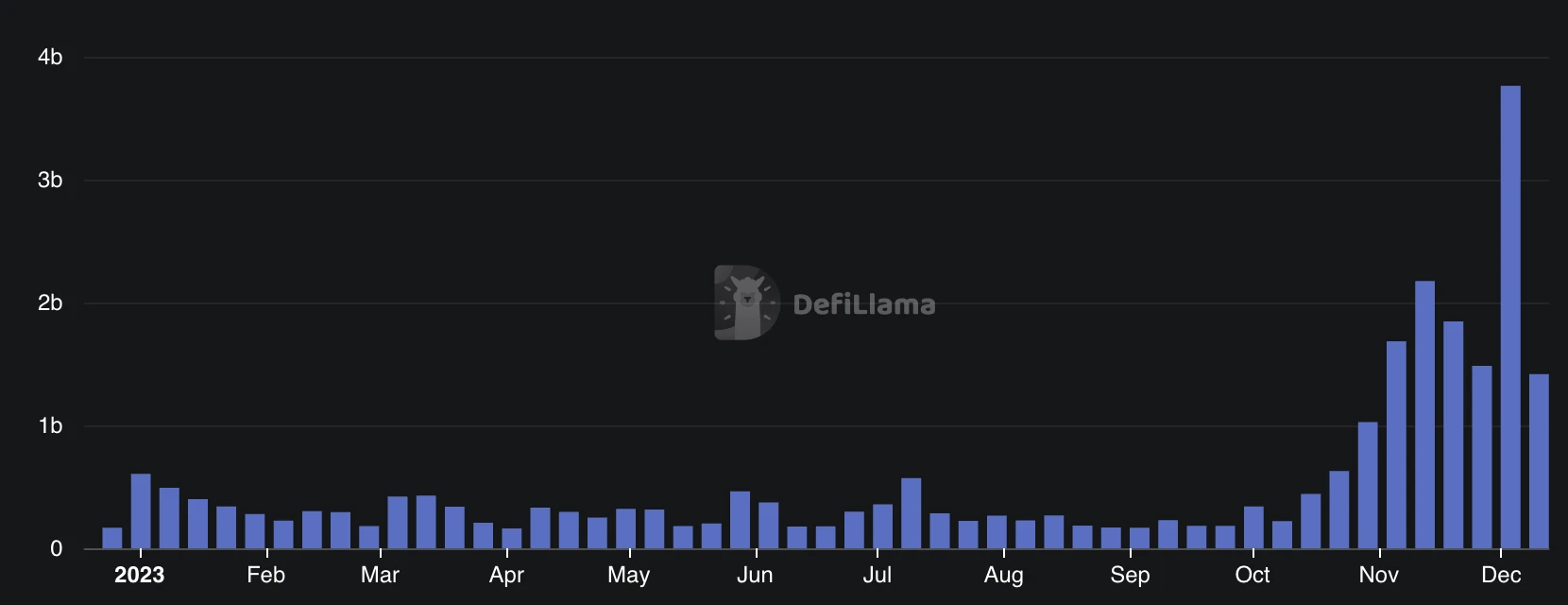

而自此以后,Solana 基金会和开发人员一直在加倍努力改善网络的稳定性和韧性。直至今年Q4 Solana 网络迎来了大幅回暖,并呈现了强劲的增长态势。

以 TVL 数据为例,DeFiLlama 数据显示,在 2023 年前三季度,Solana TVL 表现一直较为稳定,在 3 亿美元上下徘徊。但在进入Q4之后,Solana 的 TVL 迅猛增长,目前已突破 8 亿美元,比本轮上涨之前增加约 200% 。

Solana 的 DEX 交易量也快速上扬。而在 12 月中旬,周交易量更是创下历史新高,突破 37 亿美元。

在加密市场,取得一时的涨幅并不困难,大多代币都曾拥有过自己的高光时刻。而 Solana 的独特性在于,这一项目居然可以“二次”回潮。这对于加密项目来说,实属罕见。

在市场上零零散散的非 EVM 网络之中,“Move 系双雄”也是本年度盛极一时的新生公链。

4 月,Aptos 宣布推出委托质押功能,支持用户将质押权委托给受信任的网络验证器,并作为个人获得奖励。

5 月,Sui 主网上线。尽管落后于已在去年上线的 Aptos,但 Sui 的上线也取得了不错的成果。在 Layer 2 已经逐渐成为市场的焦点,Layer 1 叙事渐弱的今天,这两个被大量资本寄予厚望的 Move 系公链究竟有何特殊之处?

回想起“双雄”创立的故事,还要从当年的 Facebook 说起。作为社交巨头,Facebook 一度有意进军加密领域,他们研发了颇具独创性的 Diem 区块链。但随着在监管上的节节败退,Diem 最终并未取得预期的结果。Diem 开发者意识到,要想不在被监管掣肘,必须要从原领域脱离,因此一些更贴近加密“原生”的网络——Sui 和 Aptos 就这样诞生了。

而由于这两条网络或多或少都与 Facebook 的原 Diem 有一定关联,因此他们都继承了 Move 语言作为其智能合约语言。

Move 与 Solidity 存在很大的不同,在这里我们不做优劣判断,但巨大的差异让 Sui 和 Aptos 成为了市场中颇具特色的一组相似产品。

DeFiLlama 数据显示,Sui 目前 TVL 已达约 1.5 亿美元,而 Aptos 则为约 7, 800 万美元。链上浏览器显示,Sui 网络当前总账户数超过 911 万,Aptos 网络当前总账户数则超过 990 万。

总体而言,Sui 区块链在 2023 年取得了良好的开端。该平台在技术和生态系统方面都取得了进展,并获得了投资者和开发者的支持。

此外,其他一些“古早”Layer 1 也表现亮眼。

Filecoin 是在今年做出重大举措的一个非 EVM 网络。今年 3 月,Filecoin 虚拟机(FVM)成功启动。自此,Filecoin 区块链已经可以通过 FVM 支持智能合约和用户可编程性。

作为一条颇为成熟的网络,Filecoin 长期以来一直在存储板块独树一帜。而本次 FVM 更新之后,智能合约的引入让其拥有了计算能力。EVM 的兼容性也让其可以更方便的引入开发者和 dApp。这一重大举措为 Filecoin 未来的发展树立起新的里程碑。

与 Filecoin 相似,在紧随其后的 4 月,EOS EVM 主网 Beta 版本正式上线。这一上线也标志着 EOS 得以实现以太坊和 EOS 生态系统之间的互操作性。

回顾 2023 年的非 EVM Layer 1 ,我们还发现一个颇为有趣的现象。

Layer 2 的风头正盛,不仅带动着以太坊继续向前,更或多或少对 Layer 1 市场产生着微妙但长远的影响。Solidity 庞大的开发者生态让更多非 EVM 兼容的网络主动拥抱了 EVM 生态,一些小众、非主流的无法兼容 EVM 的网络,似乎在市场的生存挣扎逐渐走向艰难。

以太坊的引力太过于强大了,以至于其他公链或主动、或被动的受到以太坊生态的影响。今年 11 月,EVM Layer 1 Celo 更是做出了令人唏嘘的举措。该区块链的主要开发商 cLabs 在其论坛上发布“选择L2协议栈框架”的话题,邀请社区提供反馈意见、共同参与讨论。

Celo 正试图对自身进行重新定位。该网络试图在继承旧有资产的同时,采用成熟的堆栈开发一个 Layer 2 网络,并对生态进行迁移。在计划的框架中,将优先处理包括“简单迁移、最短停机时间、保持低 gas 费用、以太坊兼容性”。

这也意味着,当迁移完成,在 Layer 1 世界参与竞争的网络又减少了一条,而用户获得的是一条新的 Layer 2 。

通过 Celo 品牌生态位的改变我们不难预测,或许越来越多的 Layer 1 项目将迎来生命的倒计时。对于更多的小众网络来说,要么被以太坊所吞没,要么走向彻底的“特立独行”——就像 Solana、Aptos、Sui 那样。

类以太坊的 Layer 1 ,其生存空间已经愈发狭小了。

既然如此,那昔日所涌现的一大批高效率、低 gas、EVM 兼容的“以太坊杀手”又发展如何呢?

以 Fantom 为例,Fantom 在上一轮牛市之时背靠背 AC 而一度大放异彩。Fantom 采用了 Multichain 作为生态的主要跨链桥。今年 7 月,受 Multichain 事件的影响,Fantom 陷入了危险境地。约 1.18 亿美元资产从 Multichain Fantom 桥接合约中被转移,Fantom 之上由 Multichain 桥接合约发行的稳定币出现了大幅脱锚。

这次事件也为 Fantom 带来了沉重的打击,TVL 一蹶不振,至今尚难以恢复。

而另一个“以太坊杀手” Avalanche 的命运却颇为不同。尽管处于熊市,但今年以来,Avalanche 网络的 TVL 并未明显下降。有趣的是,在今年年底,AVAX 代币强势上涨,TVL 也随之明显上扬。

12 月中旬,AVAX 价格一度突破 40 美元。虽然距离上轮牛市高点仍差距悬殊,但已经创下了约 100% 的单月涨幅。而季度涨势则更为汹涌,今年Q3时,AVAX 代币长期在略超 10 美元的位置徘徊。

最后,BNB Chain 仍然是 EVM 网络中最值得关注的。尽管是一个老牌公链,但 BNB Chain 始终没有停下创新的步伐。随着 BNB Greenfield 和 opBNB 的上线,目前,BNB Chain 包括了计算、存储、Layer、zk 等多个领域。

当然,BNB Chain 品牌也不止一条链,而是一个由 5 条链构成的庞大家族。这也让其在 Layer 1 领域独树一帜,占据了一个极为不同的生态位。

Layer 1 领域选手众多,本文难以一一列举。除上述提到的主要几条,其他公链也有诸多进展。

如 11 月, Polkadot 开发机构Web3 Foundation 新任 CEO 表示,Polkadot 即将经历重大转变。此前曾多次引发市场热点的“插槽拍卖”将成为一种历史,Polkadot 即将放弃平行链的插槽拍卖,转而采用一种新机制,允许应用程序开发人员根据需要租用区块空间。11 月, NEAR 也宣布推出 NEAR 数据可用性(NEAR DA)层,这一网络为 ETH rollup 和以太坊开发者提供了强大、高性价比的数据可用性。NEAR DA 可降低成本,提高 rollup 的可靠性,同时保持以太坊的安全性。TON 网络也是与其他网络颇为不同的一朵奇葩。7 月,BOT 赛道的大火让 Telegram 成为了一个集钱包、交易为一身的另类加密应用。尽管人们交易的代币并为位于 TON 网络,但仍能引发人们对 TON 网络的遐想。9 月,Telegram 与 TON 基金会正式官宣合作,庞大的用户量为 TON 网络的用户增长带来了巨大的想象空间。

展望未来,我们很难预测 Layer 1 市场未来的具体走向。不过显然以太坊 Layer 2 的强势崛起,将进一步压缩其他 Layer 1 的生存空间。

对于公链来说,“像以太坊”在未来或许会越来越成为一个发展的掣肘——要么融入以太坊生态、要么与之彻底不同。

随着牛市的临近,Layer 1 的叙事会在本轮周期中被 Layer 2 彻底超越吗?在即将到来的 2024 年,我们将共同见证这一问题的答案。

DeFi:穿越寒冬,走向复苏

在 2022 的年终总结中,我们曾这样描述 DeFi 赛道 —— 这显然不是最好的一年。

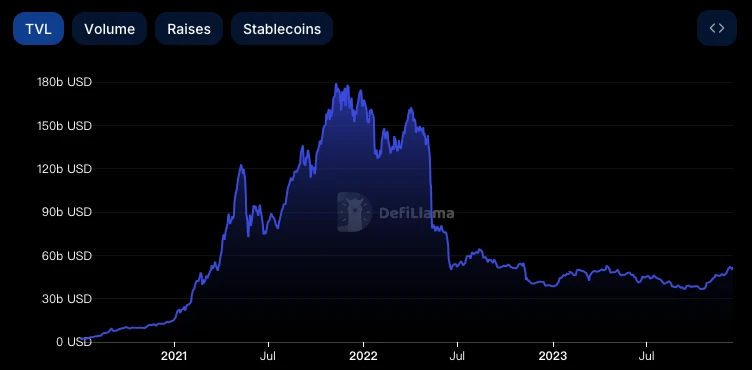

同样的话语依然适用于 2023 年,DeFi Llama 数据显示,截至 12 月初锁定在各大网络上所有 DeFi 协议内的 TVL 约为 508 亿美元,距离 2021 年 DeFi Summer 时的峰值 1, 785.4 亿美元仍有逾三倍的差距。

Odaily星球日报注:全网 TVL 距离历史峰值仍有相当大的距离。

不太一样的是, 2023 年显然也不是 DeFi 最坏的一年。迈过了 2022 年的寒冬,今年的 DeFi 已展现出了充足的复苏迹象,这不单单体现在全网 TVL 以及个体代币价格的相对复苏上,更体现在相较于 2022 年的整体沉寂,我们再次看到了多个子板块实现了小规模爆发,以及多个项目完成了突破性的迭代与创新。

4 月,以太坊顺利完成上海升级,并正式激活了质押赎回功能,这直接助推了 LSDFi 板块的启动。Lido 借此东风一跃超过交易、借贷等多个板块的老牌龙头,坐上了 TVL 排行榜上的头把交椅。与此同时,随着 LST “池子”规模的不断扩大,围绕着 LSD 场景也开始出现更多不同类型的上层应用,其中许多项目在二级市场都曾有过亮眼表现,比如希望借原生质押收益突围稳定币市场的 Lybra、以及围绕收益部分大做文章的 Pendle 等等。

除了 LSDFi 之外,RWA 亦是 DeFi 赛道今年最热门的板块。 Maker 作为先驱代表,通过 DSR 和新窗口 Spark Protocol 打通对美债的收益渠道,吃到了高息周期的时代红利,进而放大了 DAI 的市场需求,推高了 MKR 本身的市值,成为了今年较长一段内表现最亮眼的 DeFi 项目。

在 DAI 借高息强势的同时,一批项目却开始“挖起了墙角”。稳定币板块今年迎来了多位重量级的新玩家, Curve 和 Aave 预热已久的 crvUSD 和 GHO 双双上线,虽然暂时在规模上仍无法与 DAI 并论,但背靠龙头协议可获得的场景优势已注定了其后劲不容小觑。出于良性竞争的考虑,我们很乐于看到更多不同的稳定币涌现,毕竟年初在经历了因硅谷银行事件而引发的大规模脱锚风波后,市场早已意识到拥有更多可选项才是最优解。

老生常谈的衍生品是今年 DeFi 赛道内另一个比较亮眼的板块,从完成了自应用至网络转身的 dYdX,到即将启动 v3 版本的到在,再到于 Arbitrum 上雄踞一方的 GMX,我们正在见证 DeFi 的力量逐渐蚕食这个几乎曾被 CeFi 垄断的板块。

Paradigm 力推的“意图”是 DeFi 赛道新近的一项叙事,已有一小批涉足该板块的项目拿到了 VC 的早期投资。

继续向微观去看,许多项目也都在 2023 年交出了值得赞许的答卷。持续领跑交易赛道的 Uniswap 惊艳发布了 v4 的蓝图,旨在利用 hooks 实现更灵活、更全面的功能;全能生 Frax 在稳定币、借贷、LSD、RWA 等多个板块均有所表现,并在年中的 CRV 清算风波中展现出了优异的抗压能力;Aevo 通过主打 pre-TGE 代币的“早鸟”合约,成为了诸多热门代币上线之前的主要价值发现场所……类似的优秀代表仍有许多。

当然,除了这些积极向的复苏迹象外, 2023 年的 DeFi 世界内依然存在许多隐忧,比如前文曾提到的硅谷银行事件所引发的稳定币大规模脱锚风波,以及因 Curve 创始人 Michael Egorov “恶意借贷”而凸显的借贷系统脆弱性问题,再如 Uniswap Labs 屡遭诟病的中心化问题,以及以“Kyber 遭夺权威胁”事件为代表的黑客威胁持续升级问题……

这是 DeFi 作为一个完整叙事所经历的第一次熊市,可完整并不意味着成熟,DeFi 显然还面临着诸多待解难题,不过总体而言,走过了 2023 年之后,我们已看到了 DeFi 并未被寒冬打倒,反而正在抬脚迈向复苏。

展望 2024 年,虽然我们尚无法得知什么才是点燃 DeFi 再次大爆发的引信,但大趋势上看,随着链上生态因游戏、社交等不同类型 Dapps 的集体涌现而再度蓬发,DeFi 作为基础设施必定会迎来更多的用户和更大的流量。

那些勇于穿越穿越寒冬的项目们,注定会迎来岁月的嘉奖。

NFT:创新有限,少人问津,明年能否柳暗花明?

相比于大放异彩的铭文,NFT 在今年反而陷入了持续的低潮之中,全年除个别项目偶有亮点以外,头部蓝筹均陷入了反弹而非反转的困境之中,以 BAYC 为例,年初其均价一度在 71 ETH 左右,而到今年年底地板价仅剩 30 ETH 不到。

与此相反的例子是“小企鹅”Pudgy Penguins,从社区濒临解散到实体玩具在亚马逊被一扫而空到手,新团队有条不紊的推进着自己的布局,其地板价也在熊市中逆势突围,前几天更是突破了 10 ETH 的大关。

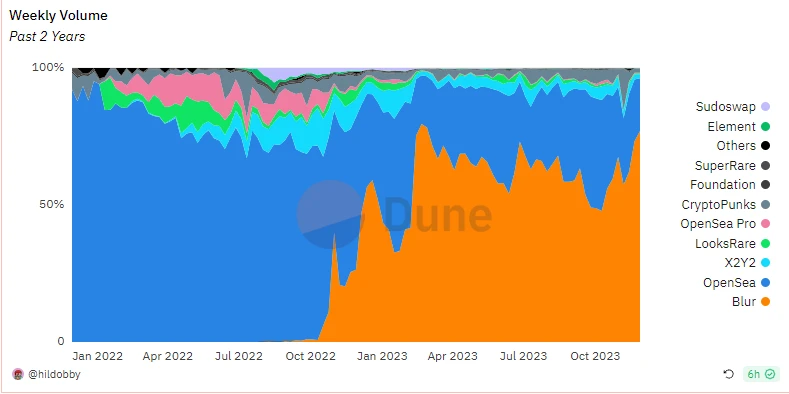

而 NFT 市场的格局也发生了较大改变,Blur 从年初的与 Opensea 分庭抗礼,到年底几乎已经吃下了绝大多数市场份额,而一时风光无两的 Opensea 到 12 月份在周交易量上仅占整个市场的 20% 。尽管为了应对 Blur 的冲击, OpenSea 也相应做出了一些产品回应和社区回馈,但仍然无济于事。零版税的争论也随着 Blur 的登顶而落下帷幕——少有人会再讨论“创作者是否应该获得版税”这件事情了。

而以挖矿交易为卖点的X2Y2和 LooksRare 也并未因模式而成为市场上的奇兵,今年九月末,LooksRare 率先对代币经济学进行调整,结束了长达 1 年多的交易挖矿模型,并通过游戏作为平台新的卖点。而X2Y2尽管保留了挖矿交易的模式,但也在 11 月宣布减少代币排放量并推出跨链聚合器。但尴尬的是,无论是前者还是后者,其交易量在市场的占比都越来越少,最终成为了无数分母中的一个。

但 Blur 的崛起背后,是鲸鱼们的纷纷出走。今年 2 月 15 日,Blur 发布第二季空投计划,鼓励用户进行竞价 bid 和挂单。第一季的暴富神话吸引了大量用户涌入,大家为了吃到肉开始更疯狂的卷 bid。同为 BAYC 巨鲸,Franklin 和 “麻吉大哥”黄立成开始了明争暗斗,两人的交易量一度占据市场 8% 。然而由于流动性过于充裕,巨鲸们在刷分的过程中也吃下了大量抛售的卖单,黄立成在这场刷分游戏中损失超 500 ETH。而曾在 BendDAO 集体清算事件中豪迈出手的 Franklin 则深陷链上赌场泥潭,最终清仓所有 NFT,并注销了自己的推特账号。

就连本应躺赚版税的蓝筹项目方也顶不住了, 6 月 28 日零点,头部 NFT 项目 Azuki 的新系列作品 Azuki Elemental Beans 正式开始发售。而这次起拍价为 2 eth 的销售为项目方带来了总共 2 W ETH 的收入,社区热情可见一斑。然而,开图后的 Azuki Elemental Beans 却几乎百分百复刻原来的 Azuki 原图,项目方的敷衍惹恼了支持者们,尽管 Azuki 官方在事件后提出空投方案试图进行弥补,但 Holder 们依然头也不回的将自己的小图片换成了真金白银,随后永远离开了社区。

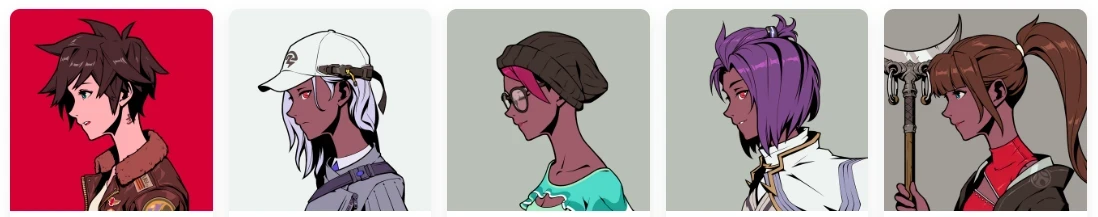

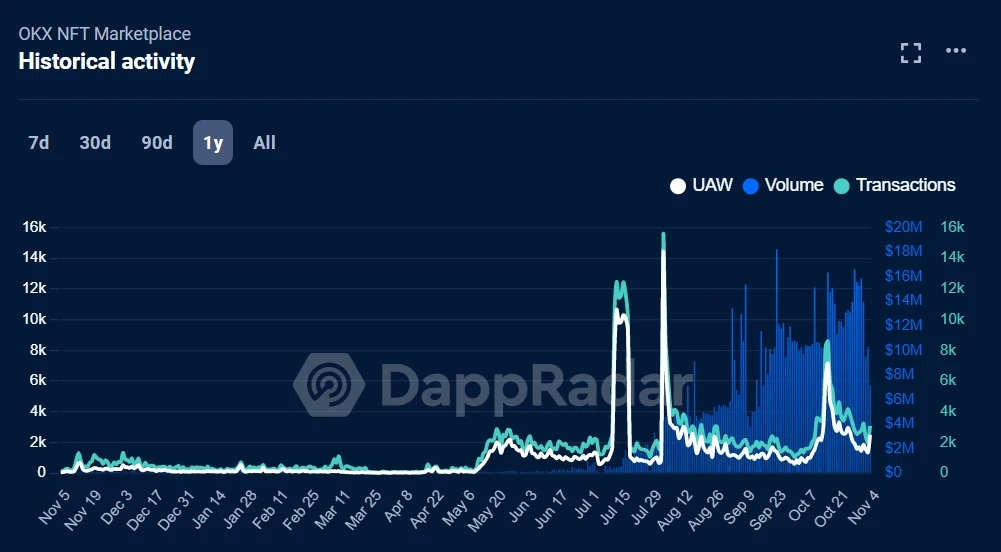

唯一有所收获的大概是走多链聚合路线的平台们,OKX NFT Marketplace、 Magic Eden 等平台逆流而上,尤其前者凭借其内置Web3钱包的优势,将聚合器的威力发挥到极致,更是借着 BTC 生态崛起的机会稳固了自己的地位,成为了市场上不可忽视的存在。但展望未来,原本人声鼎沸的 NFTFi 因市场热度的逐渐消退和 Blur 的充盈流动性成为了可有可无的鸡肋,聚合器恐怕也将成为 NFT 市场创新的终局。

GameFi:向左 Ponzi,向右全链

如果说 2021 和 2022 年的链游是五彩缤纷的,那么 2023 年的链游就是无尽的灰色——从“Play to Earn”到“X to Earn”,无数项目用花样百出的代币模型和粗制滥造的游戏画面吸引着一批又一批渴望复刻暴富梦想的投机者们,然而最终剩下的只有项目死亡螺旋后的一地鸡毛。

6 月,Bored Ape Yacht Club 官方推特发布了关于新游戏「HV-MTL Forge 」的宣传视频,并透露该游戏将于 6 月 29 日正式上线。这款围绕着 Yuga Labs 最新的机甲 NFT 系列 HV-MTL 展开的空间建造游戏,支持持有 HV-MTL 的玩家在游戏内搭建或者定制一个专属的特色空间,并通过游戏将自己的 HV-MTL 升级至新的形态。然而 Yuga 的新游戏却并未获得像以往牛市一样的高关注度——人们开始厌倦 NFT,也开始厌倦 NFT 的衍生游戏。

7 月,Solana 生态 3A 链游 Star Atlas 的开发公司 ATMTA 宣布大幅裁员,包括全职员工和被邀请共同开发游戏的合作工作室的承包商在内,团队总人数从 167 人削减至 45 人,裁撤比例高达 73% ,这个因 FTX 暴雷而元气大伤的项目靠着 NFT 交易市场的微薄收入勉强支撑,然而却并不足以覆盖团队所有人的薪水。 Illuvium 联合创始人 Kieran Warwick 在推特上更是直接表示“一年前的提醒是为了保护Web3投资者免受潜在陷阱的影响”,并且公开挖起了墙角。

另一款众人期待的3A链游怎么样了?

作为上一轮牛市的产物, 2021 年正式启动的 Bigtime 可谓是万众瞩目,其售卖的 NFT 更是迅速被一扫而空,如今游戏正式在今年 10 月 10 号开放季前赛版本,历经近 3 年的时间,Bigtime 的上线可谓备受期待。

然而,官方不断修改规则之下,许多新入场的工作室在权衡利弊之后选择了离开,甚至出现了“周一装好机,周二开始打金,周三全体撤退”的情况;而早早就布局这款大作的工作室,则依旧选择坚守,但收益也逐显颓势——项目方自主调控固然能够使得 Token 产出和币价维持在一个较为合理的水平,但过于集中的调控也使得玩家里回本远远无望——毕竟,大伙都不是真来玩游戏。

满目灰色中也不乏有一抹亮色,FOCG(Fully-on-chain Games、全链游戏)在今年备受关注,不同于资产上链的 GameFi 1.0 ,FOCG 所有的交互行为和状态全部都在链上完成,从而实现真正的去中心化游戏。Loot Survivor、Dark forest、Ryo、Skystrife 等一系列优秀作品迅速成为支持者们的心头好,社区更是三句不离全链“圣经”和“清真”。

“为什么人们要把游戏放在区块链上?”全链游戏尝试着将区块链的特性与游戏本身的可玩性所结合,意图给前面这一句话交上一份完美的答卷。

巧妇难为无米之炊。无论是极端考验性能的 FOCG,还是传统的 Ponzi-Game,都需要依靠基础设施来完成丰功伟业,而 Ronin 和 Starknet 各执一端:前者和各种游戏工作室达成协议,招徕着各路想法各异的链游开发者们,甚至还联系上了 Sandbox;后者因其性能优势和全链游戏引擎 Dojo 的出现而被打上“最受全链游戏欢迎的开发平台”,吸引着各路 Degen 前来大显身手。也别忘了 Sui——基于该区块链的小游戏 Sui 8192 简单、轻快,玩法和曾风靡一时的 2048 完全相同,只需使用方向键移动方块,将两个相同的数字重叠组合成更大的数字。这个简单易懂的小游戏一度帮助 Sui Network 日交易笔数突破 2000 万笔,并超过了 Solana。

无论是对于从业者还是普通用户,Crypto Game 的赛道已经再无中间选择:向左通往传统链游,在一波又一波的代币飞轮中和 Ponzi 一起浮沉,尽管要忍受时常出现的 Bug,但依然能够收获财富;向右通往全链游戏,在新奇体验中体会到游戏真正的快乐,但大概率赚不到钱。

你呢,站哪边?

SocialFi:黑马横空出世,赛道不再鸡肋

原本被视为鸡肋的Web3 Social 赛道今年异军突起。

2 月 1 日, Twitter 创始人 Jack Dorsey 发布推文表示,基于分布式社交媒体协议 Nostr 的社交产品 Damus 和 Amethyst 已分别在苹果 App Store 和谷歌 Google Play Store 上线。随后,Damus 宣布,将通过比特币闪电网络随机向用户发放小额比特币,并在下个版本推出针对帖子进行比特币打赏的功能。

一时间,微信朋友圈和推特时间线都被一长串字母刷屏,人们疯狂的转发着自己的公钥,在加密世界里重新建立起自己的关系。

而使用以太坊架构的 Farcaster 则更为小众,邀请制进入的方式使得这个应用内聚集了 VC、项目方创始人和以太坊社区用户,当然还有V神。这个由 Coinbase 前高管 Dan Romero 建立的协议完全去中心化,方便开发者构建去中心化的社交网络应用,且在 Farcaster 上创建个人资料会生成助记词和以太坊 Goerli 测试网上的身份。

如果说前两者都都只是一小部分人的圈地自嗨,那么横空出世的 Friend.tech(下文简称 FT)则彻底点燃了赛道。

这个建立于 Base 链上的社交协议通过 Key 给人脉关系定价的玩法充分结合了动态博弈和社交价值的体现,而其也采取了类似 NFT 的“版税”模式,项目对 Key 的每笔交易收取 10% 的费用,其中的 5% 分配给被买卖 Key 的本人,剩下的 5% 归于国库收入。高额的版税以及官方推出的积分空投机制,使得互相持有高价值 KEY(3, 3)成为了众人的最优选。

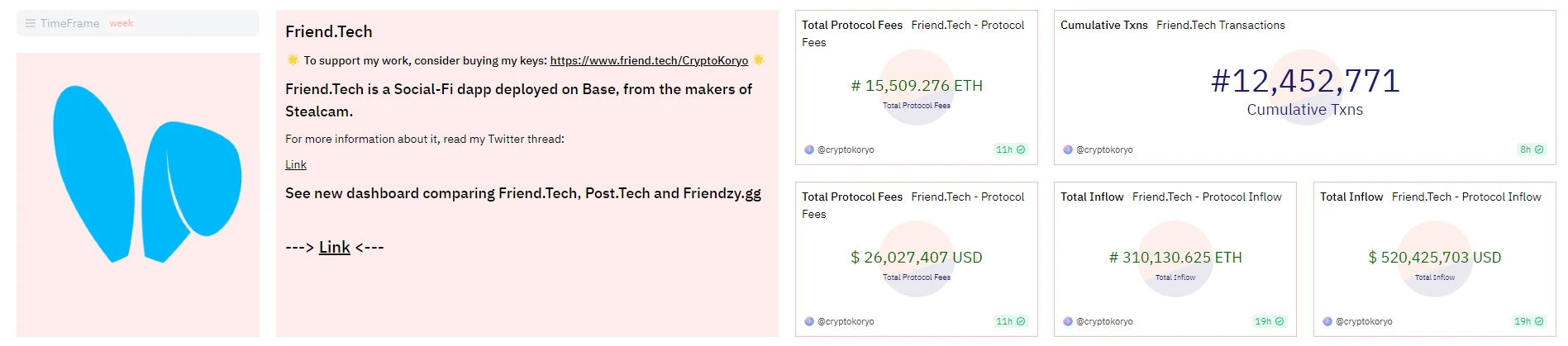

短短数日,FT 涌入了大量的新用户,而其协议收入和交易量也在激烈猛增。截止发稿前,FT 协议总收入达到 15, 509.276 ETH,累计发生 12, 452, 771 笔交易。

FT 的爆火也直接带动了整个赛道的流量,Stars Arena、Tomo、New bitcoin City 等竞争者先后加入战局,其中 AVAX 创始人亲自下场站台的 Stars Arena 先发夺人,抢下了市场老二的位置,然而协议被盗加上开发团队的迟钝反应使得其被随后更完善也更多项目站台的 Tomo 夺走了市场份额,最终悄无声息。

不过,创始人提现、机器人账户大量抢跑获利、积分规则变更频繁等一系列动作逐渐使 FT 失去了活力,而大量真实用户被误判为机器人给处于火上中的项目浇了一把油,创始人 Racer 在平台上留下的“家人们,谁懂啊?”更是彻底将这件事上升到了前所未有的地步。

至此大量用户砸盘出走已成定局。11 月 19 日,FT TVL 跌至 3604 万美元,相较于 11 月 18 日的 4, 225 万美元,跌幅达 18.13% 。

FT 在 SocialFi 赛道的尝试是正确的吗?

从机制设计的角度来看,FT 确实开创了一种前所未有的模式,并且日活和协议收入证明了这种(3, 3)飞轮的可行性。这种模式为用户提供了一种参与和分享价值的机会,从而在早期能够吸引大量的用户参与。然而,尽管 FT 在机制设计上具有吸引力,但它仍然是一个金融属性极强的产品,而非真正意义上能够拥有长期粘性用户的社交产品。社交产品的长期粘性通常建立在用户之间的真实社交关系、共同兴趣和价值共享上。参与到这场“交朋友”游戏中的 KOL 们,更多地还是从经济利益角度出发,而由 Key 构建起来的社交关系也在 TVL 下滑中不断被砸盘摧毁殆尽。

但这个赛道依然具有其存在的意义——在Web2,社交永远是攻城拔寨的巨头们不愿意放过的一块肥肉,而在Web3,尚未成熟的狂野西部也需要一群原生于区块链世界的协议以加强整个网络之间的联系,且“去中心化”、“打破数据垄断”、“自有资产”等叙事也一直是理想主义者们所追寻的目标。

新的一年即将到来,SocialFi 赛道还会给我们带来什么样的惊喜?

安全形势复杂化,引入风险的远不止技术漏洞

2023 年是加密世界产生多种创新的一年,但创新的背后,也发生了许多令人咂舌的安全事件。一系列安全事件不仅凸显了当前的系统漏洞,也为未来的安全策略和技术发展留下重要的教训。

回顾 2023 年,Web3行业在熊市中出现了多起大量安全事故,这些事件涉及多个方面,包括智能合约漏洞、钱包安全、跨链交易问题,以及针对去中心化金融平台的攻击。

正如此前历年一样,作为资产跨生态的中介,跨链桥中锁仓的大量资产无疑是黑客最好的目标。而在 2023 年,多款跨链桥攻击事件的单次损失金额依然名列前茅,其受损原因也多种多样。

7 月,跨链互操作协议 Poly Network 遭遇攻击。黑客通过 Poly 在数条链上增发资产,其中在 Metis 网络上增发近 1 亿枚 BNB 和近 100 亿枚 BUSD。黑客还在以太坊、 HECO 、Polygon、Avalanche、BSC 等链上增发多种资产。

此外, 2022 年发生的 BNB 天量攻击案有了喜人的进展。此前,利用 Binance Bridge 漏洞窃取了约 200 万枚 BNB 的(价值近 6 亿美元)攻击者在 VenusProtocol 上存入了 924, 821 个 BNB,价值 2.49 亿美元。而存入的头寸是否会清算,进而引发市场进一步的连锁反应,一直牵动着整个 BNB 生态的用户。

Venus 团队通过的提案显示,币安和其他 BNB 链生态系统参与者合作,在该头寸达到清算线时进行接管,并共同偿还债务。因此 BNB Chain 核心团队实际为此头寸的唯一清算者,以安全控制这一超大规模的 BNB 供应量,避免连环清算直接发生。在今年,该头寸已经进行了数次(相对总额而言的)小额清算,BNB 仍然平稳发展,无论是链上生态,还是 BNB 的币价,都未发生预期中最坏的情况——踩踏、连环清算、币价螺旋下跌。

若从生态影响来看,Multichain 事件或是过去一年里最为严重的事故。而这一事故也是跨链桥损失中最为离奇的一次事故。

2023 年 5 月,跨链桥 Multichain 的用户突然发现自己的转账无法到账,随着时间的发酵,Multichain 原生代币 MULTI 也遭遇了快速的下跌,代币价格一日就暴跌了 35% 。一系列问题导致部分跨链路由无法使用知。这一事件迅速引发了社区的广泛关注和担忧,并引发了加密社区的恐慌情绪。

7 月 6 日,超过 1.26 亿美元的资产从 MPC 托管地址中被人为转出,根据合约审计团队 Beosin 的分析,资金的转出完全是人为操作, Multichain 的 MPC 托管地址私钥已经被外力掌控。

然而,令人大跌眼镜的是。事后,根据官方的声明我们才得知——Multichain 的 24 个 MPC 节点私钥全部由 Zhaojun 一人掌握,且所有节点服务完全在其个人服务器中运行。

尽管本次事件,并非由于纯粹的漏洞或攻击等技术角度,但项目方的风险管理能力和高度的中心化仍然让人不禁唏嘘。这也仅进一步突显了项目治理的重要性——非技术领域的“漏洞”,远具有比代码漏洞更可怕的破坏性。

这一风险事件不仅仅只是危及到该项目本身,更对 Fantom 生态带来了沉重打击。Fantom 采用了 Multichain 作为生态的主要跨链桥。更为不幸的是,今年 10 月,Fantom 基金会以太坊和 Fantom 上的部分钱包遭攻击,已确认的损失超过 65.7 万美元。Fantom 陷入了比熊更“熊”的窘境。

JPEX 交易所的“暴雷”也进一步凸现了中心化运营的人为风险。这同样是另一起与技术无关的、却大量用户受损的风险事件。

9 月,就在 token 2049 大会举办期间,JPEX 交易所限制了提币。提币额度被限制至 1000 USDT,而手续费竟高达 999 USDT。而正在参会的 JPEX 展位也“人去楼空”。本次案件中有超过 2000 人报警声称受害,涉及金额 13 亿港元,这起案件也被一些香港媒体称为“史上最大金融诈骗案”。交易所相关人员、为其做推广的 KOL 们等大量人员涉案。

在港府鼓励支持 Web3,但政策仍未完善时,JPEX 大案的发生无疑是给香港 Web3 行业当头一棒,更透支了普通民众的信任。本次事件给刚刚推动监管合规的香港Web3画上了一个小小的注脚。

而其他老牌交易所也在安全管理上遭受着考验。

今年 11 月,孙宇晨旗下 Poloniex 遭到攻击。链上数据显示,黑客盗取资产累计约 1.14 亿美元,波场也及时出手冻结部分黑客链上资产,但效果并不显著。

孙宇晨发文劝告黑客尽快“退款”,并愿意拿出 5% 资产作为白帽奖励。戏剧性的是,黑客将绝大多数被盗资产都换成了 TRX 代币,居然可以让 TRX 代币迎来一波短时暴涨。

孙宇晨旗下另一交易所也遭遇厄运——同月,Heco 与 HTX 被攻击。

11 月,Heco Bridge 发生了一笔 10145 枚 ETH 的提款操作,而后不断有其他资产被转出,包括 4200 万枚 USDT、 489 枚 HBTC 等一系列资产。 HECO 桥之外,HTX 也出现了 2340 万美元的可疑转账。

目前这两家交易所已经从危机中恢复,运营并未受到严重影响,用户存续款也已有序恢复。

而对于那些知名 DeFi 项目而言,庞大的资金池让他们成为黑客垂涎的盛宴。3 月中旬, Euler Finance 遭到黑客攻击,损失金额接近 2 亿美元,之后攻击者归还全部盗取资金。被盗资产被归还,这在加密货币领域中极为罕见 。

新锐项目的安全性更值得关注。过快的发展、经验的不足、大量的资沉,让新锐明星项目成为了一个安全洼地。在今年 SocialFi 大火之时,Stars Arena 一时间出尽风头。但在今年 10 月初,该平台遭受了严重的漏洞利用,导致近 300 万美元的 AVAX 代币被盗,引发了人们对现有安全措施的担忧。

随后,团队将智能合约暂停,并表示将进行合约迁移。为此,原团队的所有成员均付出了被撤职的代价。11 月底,Stars Arena 完成密钥和资金的迁移工作,网站已经恢复。12 月初,团队表示将进行合约升级与迁移,当用户重新开始交易时,合约中的 TVL 将转移至新的智能合约中。

或许受加密市场回暖的影响,Q4安全事件频发。11 月下旬,老牌项目 dYdX 也发生了“攻击”事件。

YFI 在一日内创下约 45% 的跌幅。暴跌影响了 dYdX 上的多头头寸,让 dYdX 上的仓位产生了连环清算,近 3800 万美元的资金被清算。由于下跌速度极快,一度出现了资金缺口,dYdX 更是付出了 900 万美元的代价。

与其他知名项目的“被盗”不同,dYdX 的攻击者采用了纯金融手段进行攻击,所进行的操作均为公开市场的交易操作,并未利用任何安全漏洞。

而此类攻击并不是在加密市场第一次发生。 2022 年, Mango Markets 的 1.16 亿美元攻击事件就曾给市场敲响了警钟。攻击者更是直言,自己所进行的只是“高利润交易策略”,拒不承认外界施加给他的“攻击者”身份。

总体来看, 2023 年所面临的安全形势更为复杂。在探讨链上世界安全时,我们不得不面对一个现实:尽管“code is law”是加密世界的愿景和追求,但任何代码的编写、部署,项目的运营、维护,治理的议定、执行,都仍然是由人来进行的。

在今年的多起另类“安全”事件中,我们都可以观察到类似的现象——或许在技术上并无被发现的漏洞,但项目仍然由于技术之外的原因遭到了巨额损失,进而导致用户资产受损。而 dYdX 的攻击案更是直接暴露了链上世界“黑暗森林”的环境,无需破坏任何规则、完全公开的市场操作都足以让一个知名项目受损严重。

2023 年的这些安全事件展示了Web3行业在各种赛道面临的不同挑战,行业仍需在监管合规、机制设计、技术安全等不同方面进一步优化,以保护用户资产免受这些日益复杂的威胁的影响。

这种反复出现的问题提醒我们,加密生态系统还远未成熟,投资者和开发者都必须采取更加谨慎的策略。只有通过行业的集体努力和持续的创新,我们才能在实现加密世界潜力的同时最小化风险。

2024 ,回春之年

2023 年已经进入尾声, 2024 年的加密市场更加值得期待,Odaily星球日报为读者筛选了几个值得重点关注的维度信息。

第一是现货 ETF 即将问世,将为传统资金入场打开通道。目前,包括贝莱德、景顺在内的多个传统资管机构正在积极回应 SEC 相关要求,不断修改申请文件。从时间节点来看,明年 1 月中旬左右会有 8 个 ETF 等待决议,特别是 ARK 21 Shares Bitcoin ETF 的审批结果会成为一个风向标。

2024 年 1 月 10 日,是 ARK 21 Shares Bitcoin ETF 审批的最终时间节点。如果 ARK 21 Shares 成功被批准,则其他几家大概率也会被同时批准,SEC 不会允许某一家机构获得重要的先发优势;如果被拒,则 ARK 21 Shares 又要重走一遍流程,开启 240 天的漫长审查期;更深的影响是,其他几家也无法幸免,基本可以提前宣告这一轮现货 ETF 申请基本阵亡——虽然其他几家 ETF 的最终决议时间是明年 3 月中旬。

根据彭博分析师等多方预测,明年比特币现货 ETF 的通过概率超过 90% 。一旦正式通过,将有大量的场外增量资金进入加密市场,推动比特币价格攀升。

管理资金规模高达 700 亿美元的美国资管巨头 VanEck 发文称:“我们预计超过 24 亿美元将在 2024 年第一季度流入新批准的美国现货比特币 ETF,并推动比特币价格上涨。尽管存在大幅波动的可能性,但比特币价格在 2024 年第一季度不太可能跌破 3 万美元。”

第二是比特币将在明年 4 月进行历史上第四次减半,带来“减半行情”。在这一轮减半中,每创建一个区块的奖励减少到 3.125 个 BTC。历史上,比特币减半是推动比特币进入新一轮牛市的重要催化剂,前三次减半均迎来了 BTC 价格的大幅上涨。2024 年的比特币减半即将到来,无数项目方已经开始摩拳擦掌,在多方面的努力下,历史可能重演。不过,需要注意的是,比特币“减半行情”离不开宏观经济环境的改善,包括美联储采取放缓加息、停止加息以及启动降息等货币政策调整。

Kraken 策略主管 Thomas Perfumo 表示:“这次减半的特殊之处在于,比特币流通供应的通胀率将有史以来首次降至 1% 以下。”同时美联储可能会调整政策,美国现货 ETF 获得批准上市,在此大背景下,投资者可能会迎来一场“完美风暴”。

第三是以太坊坎昆升级以及以太坊现货 ETF 的问世。以太坊坎昆升级被视为以太坊升级路线的里程碑事件。该升级将通过引入分片技术(Sharding)与之前已经运用的 Rollup 解决方案形成一种“双轮驱动”的扩容模式。坎昆升级不仅能够解决当前以太坊网络面临的性能瓶颈问题,还为未来的深层次升级奠定了基础。另外,在明年的升级中,以太坊还将实施 EIP-4844 (proto-danksharding),这将降低交易费用并提高 Polygon、 Arbitrum、 Optimism 等 L2 的可扩展性。在升级的推动下,明年 ETH 价格可能有望大幅反弹,ETH/BTC 汇率也将企稳回升。

第四是交易所格局变化,更多新兴 CEX/DEX 可能崛起。随着今年币安、Coinbase 以及 kraken 等一众 CEX 巨头相继被起诉,合规性成为交易所发展面临的头号难题,可能会有一部分资金和用户转向 DeFi 世界,推动更多新兴 DEX 涌现。此外,OKX、 Bybit、Coinbase 和 Bitget 可能也会承接一部分用户,从而改变既有的 CEX 格局。更重要的是,以往每轮牛市都会新兴平台成为黑马抢占一定的市场份额,这次也不例外。投资者需要密切关注有潜力的新兴平台,其平台币可能会有更多超额价值。

第五是 Meme 文化发展,铭文将继续延续热潮。Ordinals 协议的诞生。推动了比特币生态的发展,也让矿工获得更多的收益。更重要的是,铭文等 Meme 文化主导下形成了较为公平的 Freemint 模式,打破了此前加密市场由 VC 把控的项目代币的局面,真正让价值回归社区,以共识推动价格。

DWF Labs 合伙人 Andrei Grachev 评价称,Meme 是加密货币的重要组成部分,是一种文化现象。小幽灵创始人 Sleepy 认为,Meme 是永远不会消失的,是永远都会层出不穷的, 2024 年 Meme NFT 生命周期会比现在还要短暂,个别项目的财富效应会更疯狂。

第六是区块链游戏板块可能出现爆款。前几年的 Axie Infinity、Stepn 等都曾火爆出圈,带动更多传统用户进入加密市场,下一轮牛市链游依然是打开增量的突破口之一。根据 VanEck 预测, 2024 年至少有一款区块链游戏日活跃用户超过 100 万,展现出人们期待已久的潜力,与链游有关的底层区块链也可以重点关注。

最后,关于比特币未来的价格,也是大家最关心的话题,许多加密市场大佬也给出了自己对未来行情的看法:

币安联合创始人何一表示,明后年市场将迎来高点。“加密周期依然存在。在明年到后年,市场将迎来高点。但随着行业的体量变大,增速会低于此前的周期。”

Galaxy Digital 首席执行官 Michael Novogratz 认为 BTC 价格明年将会大幅上涨,尤其是在美联储可能降息的情况下,并认为到明年年底,比特币可能达到历史高点。

Bitwise Asset Management 首席投资官(CIO)Matt Hougan 表示,最近比特币和其他加密货币价格飙升,同时黄金价格大幅上涨,这一趋势反映出投资者转向对通胀敏感、能够防范经济风险的资产。Hougan 对比特币的前景持乐观态度,预测未来 6 个月至 1 年内比特币价格将创下历史新高,他预期投资者将继续涌入加密货币市场。

Skybridge Capital 创始人 Anthony Scaramucci 预测比特币市值未来将达到 10 万亿至 12 万亿美元,而这与美国 SEC 是否批准现货比特币 ETF 申请无关。

新的一年将至,Odaily星球日报会继续坚守在Web3最前线,将个中变化与希望带给我们的读者朋友们。

愿熵增熵减中,万物生长。