订单簿 vs AMM——利用 Elixir 协议实现做市民主化

Elixir协议是一个无需信任的去中心化协议,将于2024年上线主网,整合新市场供流动性提供者进军,让用户获得更多收益。可以在Twitter上获取最新动态,请点赞并订阅每周研究报告,但不是财务建议。

原文标题:Orderbooks vs AMMs - Democratizing Market Making w/ Elixir Protocol🔮

原文作者:THOR HARTVIGSEN

原文来源:Substack

编译:Lynn,火星财经

永续合约仍然是 DeFi 中最大的垂直市场之一,自 Bitmex 多年前推出以来已经发生了很大的发展。如今,永续期货有许多不同的链上迭代,包括基于订单簿的协议,如 dYdX、Vertex、Hyperliquid 和 Aevo,以及基于 AMM 的协议,如 GMX、Gains 和 Synthetix。

所有这些的共同点是,对于交易者来说,深度流动性几乎比其他任何事情都更重要。然而,不同之处在于,订单簿流动性主要来自成熟的做市商,而 AMM 流动性以更无需许可的方式提供。Elixir是第一个向基于订单簿的永续交易协议(如 Vertex、dYdX 等)引入无需信任的流动性供应的协议。

我采访了Elixir Protocol 的I interviewed Cole0x Cole0x,了解有关协议设计、即将推出的集成和 $ELXR 代币发布的更多信息。

要点

- 订单簿与 AMM

- 订单簿设计

- 做市商的角色

- AMM 设计

- Elixir 协议

- 概述

- Dex集成

- 技术设计

- 2024 年即将到来的发展

订单簿与 AMM

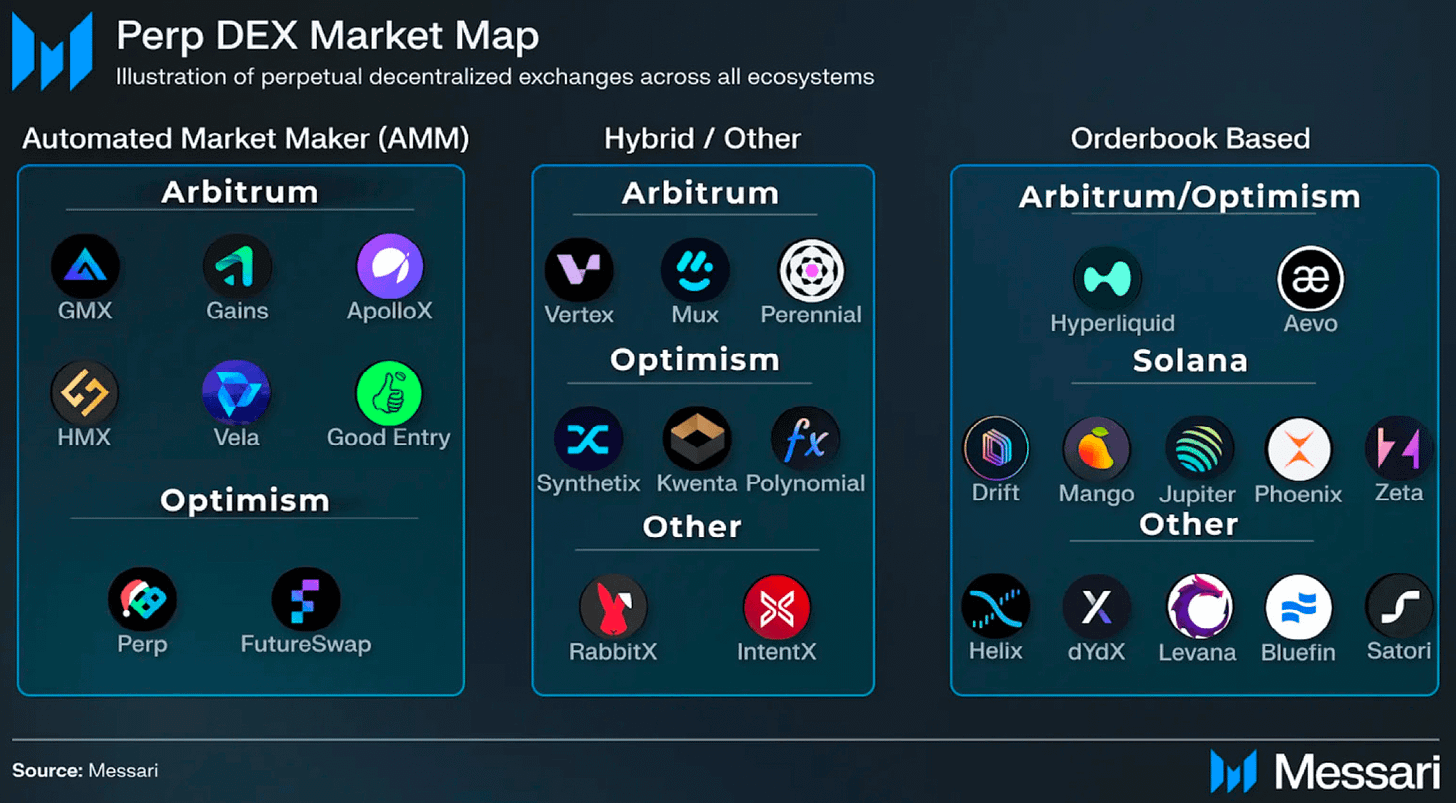

第一代加密货币永续合约平台(Bitmex、Binance 等)均采用传统金融中流行的 CLOB(中央限价订单簿)模型。虽然这种设计自从通过 dYdX 和 Hyperliquid 等协议转移到链上以来已经发生了改变和发展,但其他设计却朝着不同的方向发展。GMX、Gains 和 ApolloX 等采用更加去中心化的解决方案;AMM(自动做市商)模型。下图展示了许多不同的永续期货设计。

链上永续期货格局 - 来源

链上永续期货格局 - 来源

订单簿设计

几乎所有加密货币内外的交易所都使用订单簿,这是一种有效的设计,可以准确地为资产定价并确保良好的整体交易体验。在订单簿交易所,有两种类型的交易者:价格接受者和价格制定者。

- 价格接受者 - 想要以当前价格购买或出售资产,因此下达市价订单

- 价格制定者 - 希望以特定价格购买或出售资产,因此下达限价订单

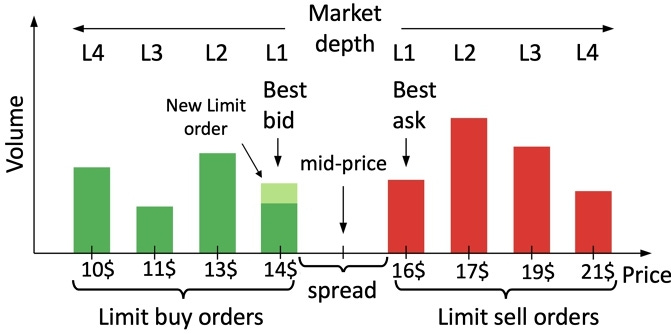

此外,如果交易者想要购买资产,则称为“出价”,如果交易者想要出售资产,则称为“询问”。

订单簿是限价订单总量的集合。因此,下达限价订单会加深订单簿的流动性,而接受订单则会消除订单簿的流动性。这也是为什么挂单订单的费用通常低于吃单订单的原因。

交易所的限价订单越多(且越大),流动性和交易体验就越好。订单簿交易所的点差是最高买入限价订单和最低卖出限价订单之间的差额。点差越低,流动性越好。

订单簿示例

订单簿示例

基于订单簿的永续交易协议通常比自动做市商更加集中,因为订单簿是从单个控制点运行的。dYdX V4 是第一个完全去中心化其订单簿的协议之一,因为链上的验证者现在完全控制。

做市商的角色

做市商的作用是以限价订单的形式确保订单簿上有深度的流动性。从技术上讲,任何下达限价订单的交易者都是做市商,但该术语通常指的是规模更大、更成熟的参与者,其唯一目的是确保深度的订单簿流动性。其中包括像 Wintermute 和 Jump Trading 这样的公司,他们能够通过做市以各种方式产生巨额利润。由于交易所对深度流动性感兴趣,因此它们通常与做市商合作,为他们提供费用回扣等福利。

大多数做市商都是Delta中性的(无定向敞口),并从订单价差中赚取费用,但有些做市商还通过某些优势(例如复杂的做市算法或特权信息)更积极地进行市场交易。

做市还有很多内容,但这是对业务总体结构的介绍

AMM 设计

自动做市商首先由 Uniswap 在其 V2 现货市场上推出,后来在 Synthetix 和 GMX 等协议的各种迭代中作为永续期货推出。AMM 允许更高程度的去中心化,因为订单簿上的中心化做市商被一组流动性提供者所取代。在AMM上,用户可以以一种简单且无需许可的方式向现货和期货市场提供流动性,而无需进行大规模操作并直接与交易所本身在幕后合作。

总而言之,如果做得正确,做市(提供流动性)可以带来很高的利润和利润,但从零售角度来看,这以前主要是在 AMM 而非订单簿交易所上实现的。

这就是 Elixir 正在改变的。

Elixir 协议

概述

我很高兴与 Cole0x 讨论Elixir 协议的设计和即将推出的开发。

简而言之,Elixir 是一个与链无关的 DPoS 网络,它位于链外,允许用户以类似于 Uniswap V2 等 AMM 上的流动性提供者的方式向订单簿提供流动性。Elixir 几乎可以利用任何区块链,并为本地 DEX 提供流动性,无论是 Arbitrum、以太坊主网、Solana、Injective 还是其他地方。

我们的目标不是提供具有高风险的专有高阿尔法交易策略。相反,Elixir 提供了一个无需许可且无需信任的流动性网络,允许用户一键提供 USDC 流动性,以订购 Perps 和现货的账本对,并通过交易所获得其流动性的报酬。

去中心化交易所集成

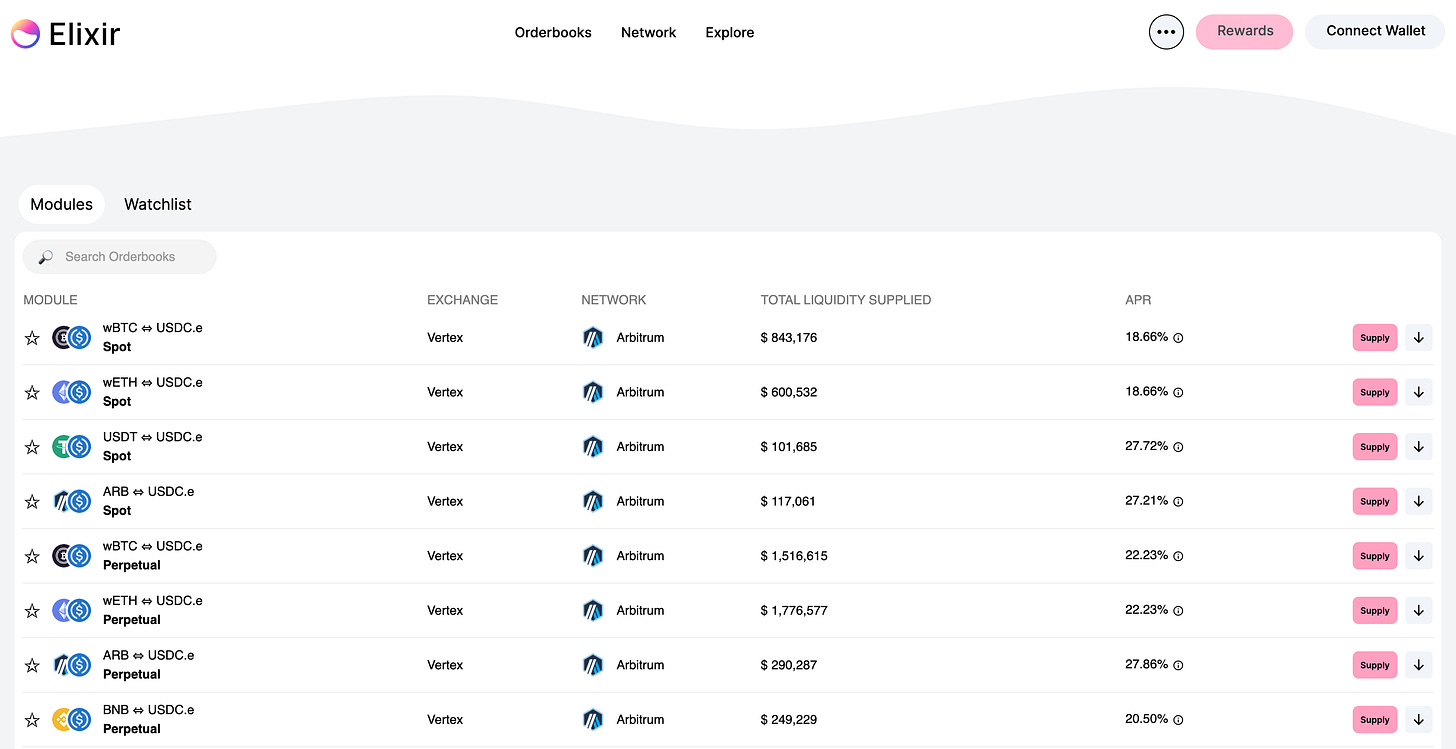

Elixir 目前在 Vertex Protocol上运行,这是一个混合订单簿和 Arbitrum 上的 AMM DEX。用户可以充当现货和期货市场 Vertex 订单簿上的流动性提供者,如下所示。

Elixir 上的流动性提供者赚取的收益取决于综合 DEX 运营的特定做市效益。就 Vertex 而言,奖励是正常运行时间(订单在订单簿上的存活时间)以及所提供的流动性大小(数量)的函数。

“我想说,归根结底,最重要的是我们占交易所总流动性的百分比。对于 Vertex 来说,我们代表了他们订单簿流动性的大约一半,这奖励了我们(我们的用户),并且可以轻松地在一定范围内报价并避免出现有毒订单流,但仍然捕获了相当数量的交易量。”

由于 DEX 的做市要求以及 Elixir 链下同步的 1 秒延迟,流动性最终报价比账面顶部大约低两到三个点。这使得 Elixir 能够积极地从做市计划、费用分配和代币激励中赚取奖励,并将其传递给用户。

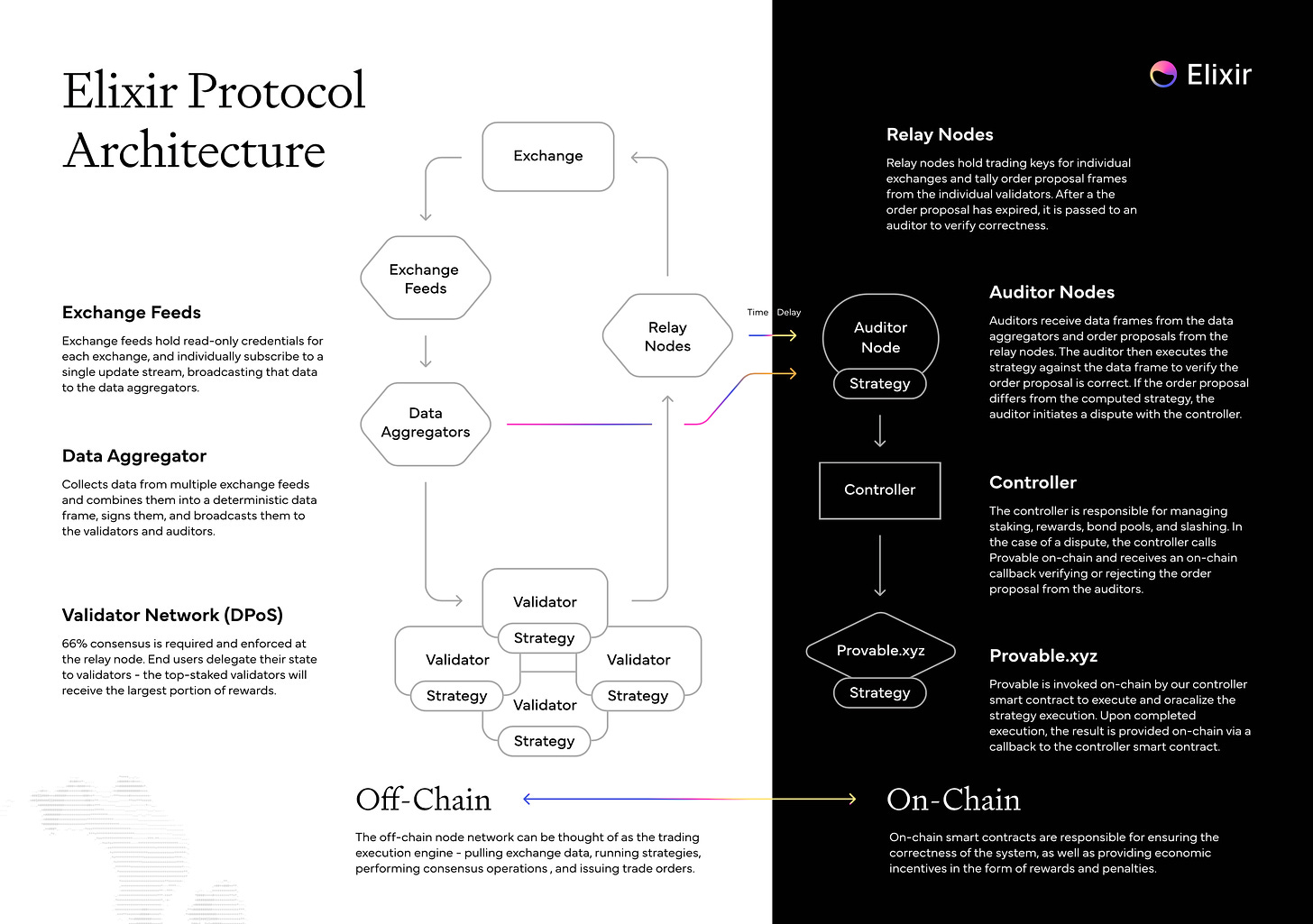

技术设计

Elixir 由协议验证器提供支持,并将通过引入原生 Elixir 代币转向完全去中心化的结构。验证者启动服务器来运行 Elixir 网络,所有服务器都运行该协议的单独实例。然后,Elixir 从集成交易所中提取订单簿数据,并通过一组验证器运行该数据,这些验证器都单独计算相同的信息。如果验证者达成共识,协议就会将订单转发回交易所级别。由于此过程发生在链外,因此需要不到一秒钟的时间。

下图中可以更详细地看到该设计。

Elixir 协议架构 - 来源

Elixir 协议架构 - 来源

2024 年即将到来的发展

随着 Elixir 于 2024 年全面推出,多个新市场将被整合,为用户提供流动性。短期到中期,这些包括 RabbitX、Starknet 原生订单簿 DEX、dYdX V4、Bluefin on Sui、Injective 等。

除此之外,网络代币 $ELXR 将于明年某个时候上线。那时,必须质押 $ELXR 才能启动验证器,并且用户可以将其 $ELXR 委托给活跃的验证器以获取一部分网络费用。Elixir 主网目前计划于第一季度末上线,届时验证器网络和 $ELXR 代币将上线,从而完全去中心化协议。

就其流动性设计的可能性而言,Elixir 还处于冰山一角。我很高兴看到 Elixir 明年推出主网,并整合新市场供流动性提供者进军。如果您想了解 Elixir 的最新动态,您可以在 Twitter 上找到它们。

如果您喜欢这篇文章,请考虑点赞并订阅此类免费的每周研究报告。

不是财务建议!

应用程序

应用程序