LD Capital: Sei的加速发展,并行EVM新叙事叠加积极运营

Sei是一条基于Cosmos SDK和Tendermint Core构建的Layer 1区块链,旨在将订单簿模型带到链上,解决DeFi网络流动性碎片化的问题。通过智能区块传播和乐观区块处理技术,Sei提高了可扩展性,并允许多个交易同时进行。Sei V2将于2024年发布,支持并行EVM,提高了性能和灵活性。Sei已经完成数千万美元的融资,团队背景强大,代币具有多种用途。近期交易量有所下降,但V2升级可能会带来利好。

原文作者:LD Capital

原文来源:LD Capital

一、基本面分析

1、基本情况

Sei 基于 Cosmos SDK 和 Tendermint Core 构建,是针对 DeFi 领域的 Layer 1 区块链,旨在将订单簿模型带到链上,进而缩小 DEX 和 CEX 之间的速度差距,成为“加密纳斯达克”。

Sei是一条专注于交易的通用链,而不是专门针对特定应用程序的应用链。换句话说,Sei 是一个针对交易优化的区块链,通过订单匹配系统,原生撮合引擎,双涡轮共识、交易并行性等特点来实现该定位:

(1)核心-订单匹配系统与原生撮合引擎:

作为一个 “为交易而生” 的 Layer1,在处理交易时 Sei 并没有单一采用 AMM 或传统订单簿机制的任何一种,而是选择了一组折衷方案 — — 中央订单簿(CLOB)。CLOB 在链这一更底层的结构中构建了订单撮合引擎,通过在链 “内置” 订单簿来试图解决这一问题(Sei 不管理订单簿,但它只是提供一个订单匹配框架)。Sei 之上的各种 DeFi 协议都可以利用这个订单匹配引擎,现有 DeFi 生态系统的一大问题是每个 DeFi 协议的流动性都是碎片化的,但有了 Sei,所有 DeFi 协议共享一个可以提供深度流动性的订单撮合引擎。

举一个简单的例子,假设 SEI 上有“Red Dex”和“Blue Dex”。如果用户 A 在 Red Dex上提交了以 2,000 美元的价格出售 1 ETH 的订单,而用户 B 在 Blue Dex上提交了以市场价格购买 1 ETH 的订单,Sei 的订单撮合引擎将匹配这两个订单。一般来说,DeFi 网络存在流动性碎片化的问题,因为每个 DeFi 往往都维持自己的流动性,但 Sei 提供了一个非常深的流动性池,将所有与撮合引擎相关的流动性汇集在一起,最大限度地减少用户因滑点等附带影响而造成的财务损失。

(2)双涡轮共识:Twin-Turbo 共识包括两个功能:1)智能区块传播,用于高效区块传播;2)乐观区块处理,通过减少区块时间来提高可扩展性。

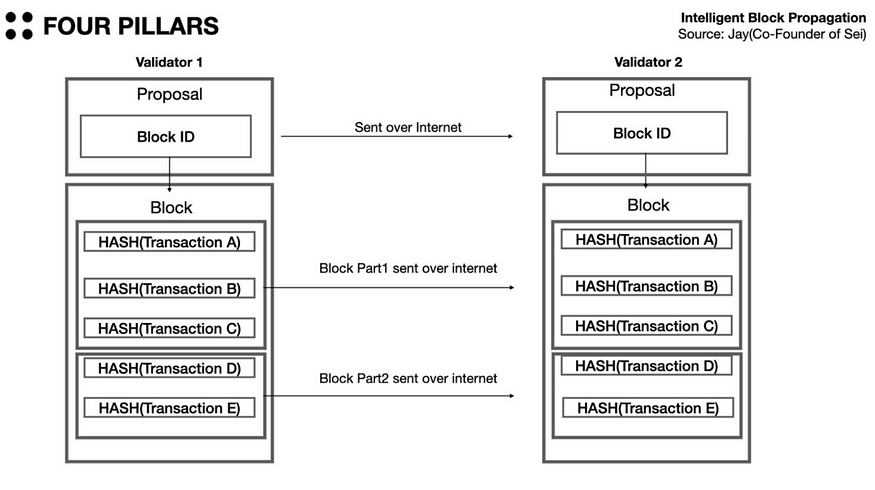

1)智能区块传播:在典型的区块链网络中,区块提议者将交易收集在其本地内存池中,将它们形成一个区块,并将其传播到网络。在此过程中,包含所有交易数据的单个块被传播到网络,这意味着即使全节点已经拥有几乎所有交易,常规区块链网络仍然在传播具有相同交易数据的块。这是对带宽的一种浪费。

在 Sei 中,区块提议者在区块提案中不包含交易数据,而是交易的哈希值,以及 区块 ID,它是对区块的引用。交易的哈希值是对现有交易数据进行汇总的哈希函数,因此具有体积小的优点。区块提议者首先将区块提议传播到网络,如下图所示,然后将完整的区块分成小块传播。如果从区块提议者接收到区块提议的验证者已经在其本地内存池中拥有与该哈希值相对应的所有交易,那么他们将从本地内存池中重建该区块,而不是等待完整的区块到达它们。如果某个特定验证器在其本地内存池中丢失了一笔交易(概率非常小),那么它可以等待整个区块到达它。

来源:Four Pillars,Jay-Sei Labs

来源:Four Pillars,Jay-Sei Labs

这种智能区块传播过程的好处是,它大大减少了验证者接收区块所需的时间。据联合创始人Jay称,这一过程已被证明可以将 Sei 的整体可扩展性提高 40%。

2)乐观区块处理:

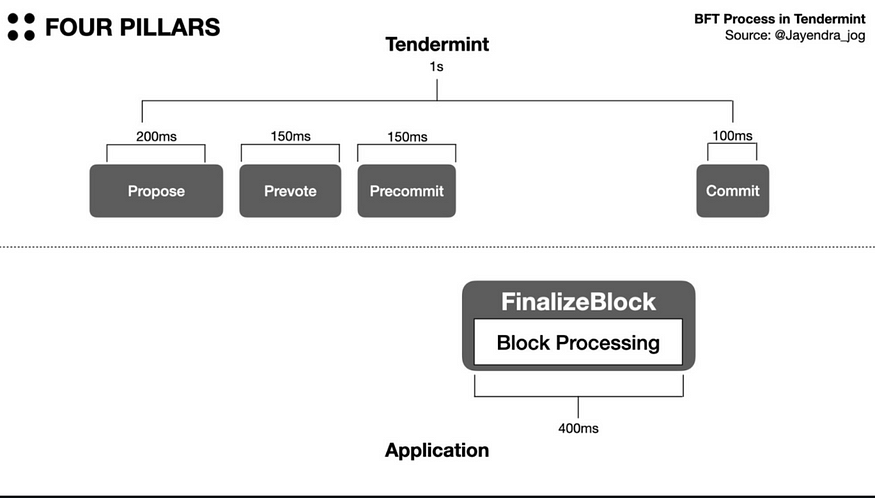

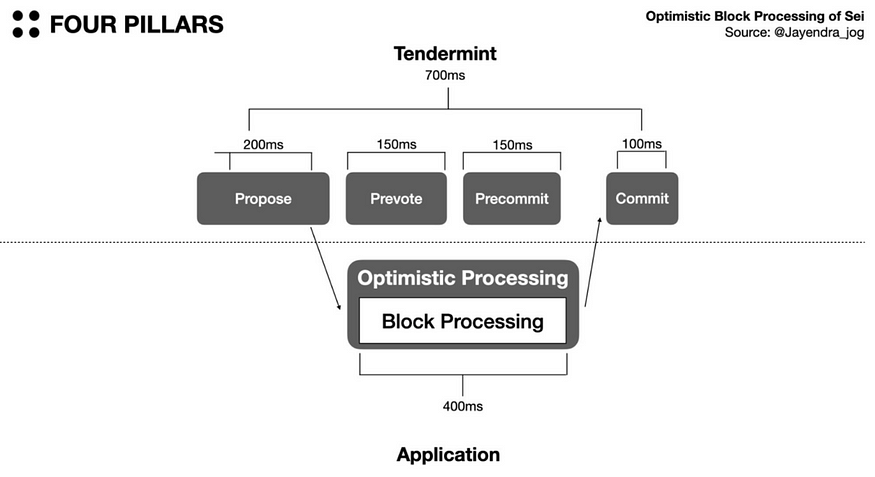

Sei 使用 Tendermint 核心,但进行了一些修改,以显着减少出块时间并提高可扩展性。Tendermint 核心是一个共识引擎,结合了委托权益证明 (DPoS) 和 PBFT 共识算法。Tendermint BFT 共识流程为:Propose — — Prevote(2/3共识) — — Precommit(2/3共识) — — Commit

Sei 的 Optimistic Block Processing 将Tendermint BFT 流程修改,在BFT的一般流程中Precommit和Commit之间有一个块处理过程,假设恶意节点很少,验证者已经从 Prevote 阶段收到了在 Propose 阶段计算所需的数据。因此,为了进一步减少出块时间,Sei开始与Prevote并行处理计算。通过乐观块处理减少块时间应该不是问题,因为大多数时候块的有效性没有问题,但如果在执行计算时的预投票和预提交过程中块被网络拒绝,可以简单地丢弃。

来源:Four Pillars,Jay-Sei Labs

来源:Four Pillars,Jay-Sei Labs

举一组Sei的数据,按照正常的 Tendermint BFT 方法,总出块时间为 200+150+150+400+100,即 1000ms。如果进行乐观块处理会节省了300 毫秒的预投票和预提交时间,将出块时间减少到 700 毫秒。如果区块大小不变,出块时间从 1000ms 减少到 700ms 意味着在相同的时间内有 1000/700 个区块,即多出约 1.43 倍,可扩展性提高了 43%

(3)事务并行化处理:

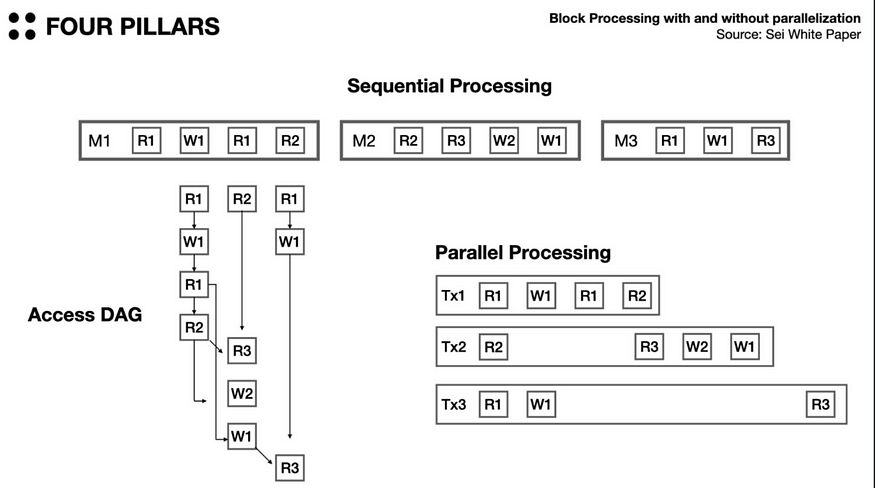

Sei 用来增强可扩展性的另一种方法是事务的并行化。以太坊虚拟机(EVM)是区块链行业最流行的虚拟机,它按顺序处理交易,这本质上限制了可扩展性。默认情况下,Sei 所基于的 Cosmos SDK 也以串行方式处理交易。在 Cosmos 应用链中,当收到区块时,验证器按顺序执行 BeginBlock 逻辑、DeliverTx 和 EndBlock 逻辑,而 Sei 则修改 DeliverTx 和 EndBlock 以并行处理交易。

首先,DeliverTx 流程处理代币转移、治理提案和智能合约调用等交易,重要的是要确保并行处理的交易不会引用相同的密钥。例如,A向B发送X代币和C向D发送Y代币的两笔交易可以并行处理,但A向B发送X代币和B向C发送X代币的两笔交易不能并行处理,因此它们将被连续处理。

为了并行化多个事务,需要确保它们不引用相同的键,为此,Sei 构建了一个 DAG(有向无环图)来在执行事务之前检查事务之间的依赖关系。在下图中,假设 DAG 显示中间的 R3 依赖于第一列中的 R2,第三列中的 R3 依赖于中间的 W1。结果,交易将如右图所示进行处理。

来源:Four Pillars,Jay-Sei Labs

来源:Four Pillars,Jay-Sei Labs

在区块的最后一部分EndBlock中,与撮合引擎相关的交易由原生订单撮合引擎执行。同样,与匹配引擎相关的交易不是按串行顺序处理的,而是在确认它们彼此不相关后并行处理。

默认情况下,网络被设计为假设所有交易都是不相关的,并立即处理它们,如果存在相关交易,则只有这些交易会失败。因此,基于 Sei 订单匹配引擎的应用程序开发人员必须首先过滤掉哪些交易相关,哪些交易不相关。在 Sei 上进行并行化实验的数据,与没有并行化的情况相比,它在出块时间、TPS 等方面的性能提高了 60–90%。

2、并行EVM新叙事

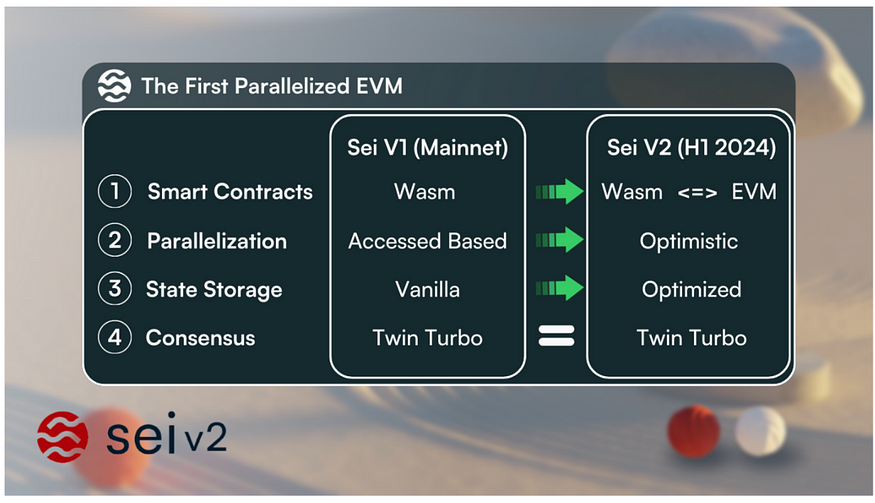

自2023 年 8 月 16 日Sei 的公共主网Pacific-1 的正式上线,2023 年 11 月 29 日发布了Sei-V2版本的规划,将支持第一个并行EVM。

Sei 目前允许使用用 Rust 编写的 Cosmwasm 智能合约,随着 Sei 继续吸引更多开发人员的兴趣和生态拓展,开发人员最大的要求是 Sei 支持的执行环境具有更高的灵活性。通过并行EVM的支持,Sei可供全球 EVM 开发人员使用。

来源:Sei Labs

来源:Sei Labs

(1)什么是并行evm?

并行 EVM( Ethereum Virtual Machine)是一个旨在改进现有 EVM 性能和效率的概念,EVM 是以太坊的核心,负责运行智能合约和处理交易。目前的 EVM 有一个非常重要的特征:交易是按照顺序执行的。

顺序执行确保了交易和智能合约能够以确定性顺序执行,从而更容易管理和预测区块链的状态。这个设计选择优先考虑了安全性,并减少了与并行执行相关的潜在复杂性和漏洞,但在面临高负载的情况下,可能会导致网络拥堵和延迟。

将 EVM 的原始设计想象成单车道上的车辆一辆接一辆地前进,每辆车辆都必须按照前车的速度行驶,一旦有车辆(交易)发生拥堵,后续其他车辆就会全堵在路上;而并行 EVM,就像是将这条单行道扩展成多车道高速公路,允许多辆车同时行驶。从技术角度说,并行 EVM 允许不同的独立交易或智能合约同时进行,大大提高了 EVM 处理速度和系统吞吐量。

一般性的并行 EVM 处理方法:

- 分区或分片:将交易分区或分组,使得它们可以并行执行。这意味着不同的交易可以同时在不同的处理单元上执行,而不是一个接一个。此外, Solana 的 SVM 就采用了类似的处理逻辑。

- 优化算法:开发新的调度算法和优化技术,以有效管理和执行并行任务,同时保持交易的正确性和顺序。

- 安全和一致性保障:实现复杂的同步机制和一致性模型,确保即使在并行处理的情况下,也能保持整个系统的安全和数据一致性。

总之,通过并行处理交易,可以让 EVM 在同一时间处理更多的交易,显著提高 TPS,减轻网络拥堵情况,并且提高扩展性。

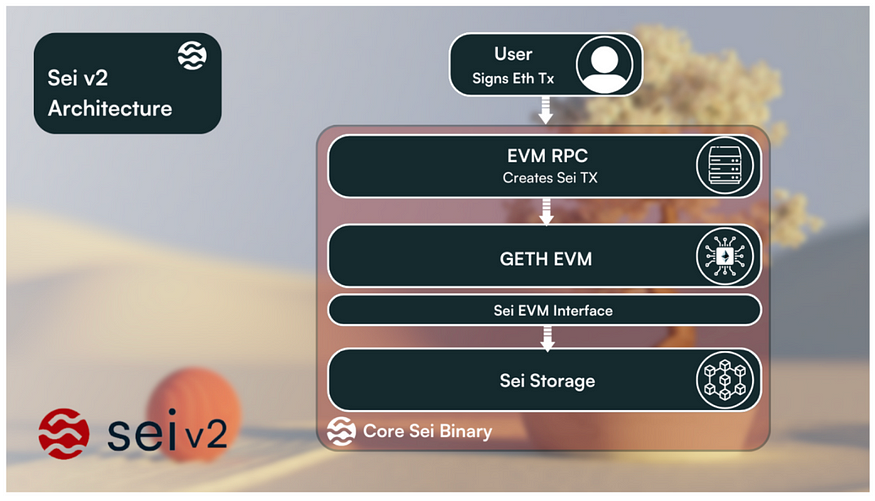

(2)sei v2实现的关键

1)EVM 智能合约的向后兼容性 — 允许开发人员从 EVM 兼容的区块链部署经过审计的智能合约,而无需更改代码,支持熟悉且广泛使用的应用程序和工具(例如 Metamask)的可重用性:

向后兼容性意味着新产品在设计时考虑了以前的产品,并且可以按原样使用,即使它是为以前的产品制作的。Sei V2 的设计中的向后兼容性,意味着以太坊上现有的大多数智能合约都可以部署在 Sei 区块链上,而无需更改任何代码。

来源:Sei Labs

来源:Sei Labs

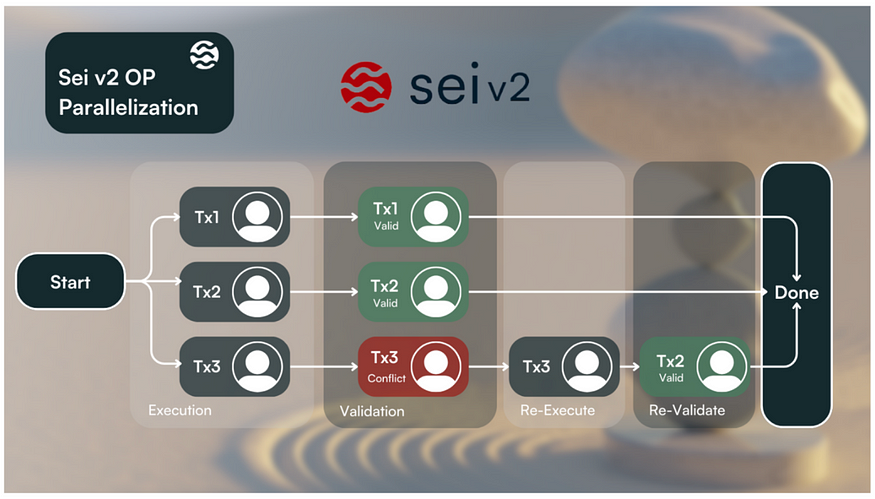

2)乐观并行化 — — 允许链支持并行化,而不需要开发人员定义任何依赖项:

Sei V2 并行处理事务,假设所有操作都有效,首先执行它们,然后在验证过程中出现问题时重新运行。处理的结果应该与顺序处理的结果相同。简而言之,Sei V2 采用乐观的方法,首先处理交易,并利用出现的任何问题的信息来处理交易,而不是提前验证交易的关系。乐观并行化将适用于在 Sei 上运行的所有事务,包括 Sei 原生事务、Cosmwasm 事务和 EVM 事务

来源:Sei Labs

来源:Sei Labs

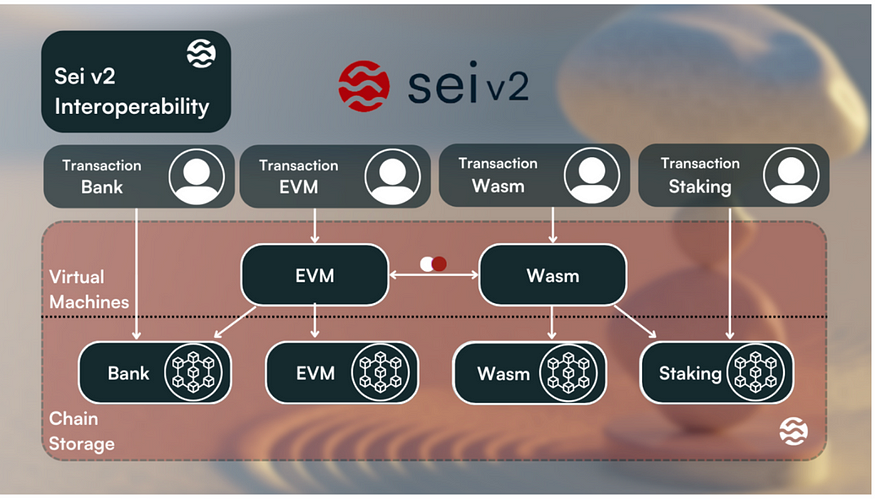

3)与现有链的互操作性,允许 EVM 与 Sei 支持的任何其他执行环境之间的无缝组合

由于 Sei 是一条集成链,所有进入 Sei 不同组件(Cosmwasm、EVM、银行、质押)的交易都能够相互通信。尽管这些交易服务于不同的目的,但它们最终具有许多相似的特征,例如gas、发送者和交易主体。当链接收到这些交易时,它们被作为 Sei 本机交易进行处理,并转发到适当的存储部分(即 CosmWasm 交易被发送到 wasm 模块并执行)。这带来了更加无缝的开发人员体验 — EVM 开发人员可以轻松访问本机代币和其他链功能(例如质押)

来源:Sei Labs

来源:Sei Labs

4)SeiDB — 对存储层的改进,以防止状态膨胀,提高状态读/写性能,并使新节点更容易状态同步和赶上

(3)并行EVM的的意义在哪里

前 Polygon 联合创始人 JD 此前曾在社媒上表示,预感 2024 年每一个 L2 都会将自己重新进行品牌包装,贴上“并行 EVM”的标签,而 Paradigm 的 CTO Georgios 也认为, 2024 将会是“并行 EVM 之年”,同时表示 Paradigm 内部也在做相关技术的探索和设计。

对于开发者而言,区块链开发一直相当不友好,每次出现不同的虚拟机或使用不同的语言时,构建者都必须适应新的环境。如果区块链的客户是建设者,那么这些行为就没有考虑到客户的便利性,最终,区块链注定会改变它们所提供的内容,以适应构建者的需求和环境,而目前,EVM 生态系统是最活跃的,而并行EVM可以解决该问题。

Sei V2支持 EVM 并不意味着放弃 WASM。它计划同时支持这两个虚拟机,甚至支持这两个虚拟机之间的互操作性,从而提供无缝的开发环境。如果 V2 成功,Sei V2 可能成为支持多个虚拟机的最成功的集成区块链。

Sei Labs 联创 Jay23年末 在社交媒体发文表示,Sei v2 通过使用有状态预编译和链级消息调度,EVM 和 Cosmwasm 合约也将能够相互调用。审核完成后,该升级将于 2024 年第一季度在公共测试网中发布,并将于 2024 年上半年部署到主网。

3、链上生态发展

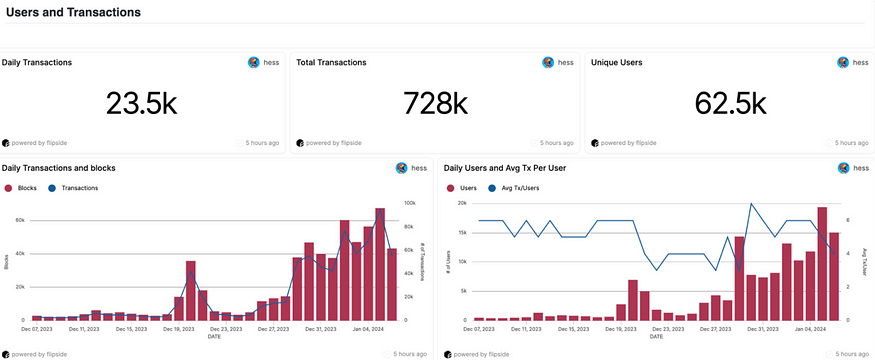

Sei Mainnet近30日数据中,总交易量72.8万,独立用户6.25万,平均每日交易2.35万笔,交易数和用户数呈现上涨状态。

来源:Flipside

来源:Flipside

近30日数据中显示,Sei Mainnet上当前用户与交易量较大,比较活跃的应用排名前四的为Astroport、Tatami、Dagora、Webump。

来源:Flipside

来源:Flipside

Astroport(Dex):Astroport 的愿景是成为主流的下一代 AMM,为 Cosmos 生态系统提供深厚的流动性池和巨大的交易量。更好的定价将使 Astroport 吸引更多的流动性,从而形成自我强化的循环。最终,Astroport 的目标是作为 Cosmos 的基础流动性层来运作。当前Astroport在Sei、Neutron、Terra2、Injective四条链上运行。

Tatami(Gaming):Tatami 满足了 Web3 领域的一个突出需求 — — 专门的游戏发行商。由于无数游戏分散在各个链中,Tatami 为用户提供了一个在单一平台上玩游戏、收集资产和完成任务的独特位置, 带来了游戏开发、市场集成和启动板服务的独特融合,旨在改变游戏在 Web3 空间中体验、创建和分发的方式。

Dagora(NFTs):是 Coin 98 生态多链 NFT 市场,支持 BNB Chain、Polygon、Sei 等。Dagora 的功能包括 Marketplace(NFT 交易市场)、Launchpad(NFT 发布平台)和 Hot Drops (免费铸币板块)。此外,Dagora 允许 C 98 代币持有者可以参与拍卖、Launchpad 和 Hot Drops 等各种活动

Webump(NFTs):Webump 致力于支持 Sei 区块链上的开发团队和创作者社区,并与 Lighthouse 合作,提供开源智能合约,这些智能合约专为在 Sei 上无缝创建 NFT 而设计。Lighthouse 是其的开放协议和工具集,它增强了 NFT 创建过程,使 NFT 创建者和开发者更容易访问、更高效。

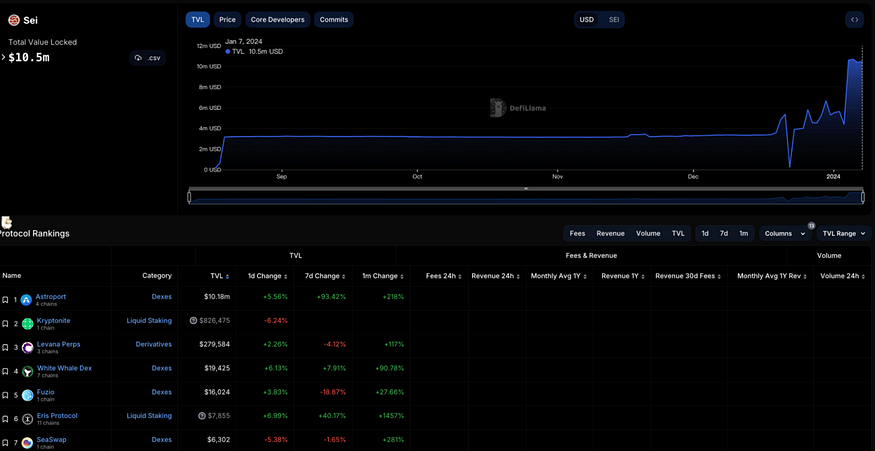

Sei作为一条专注于提供高性能DeFi的区块链,当前链上DeFi的TVL无论从整体还是单个项目上的数据表现和产品建设都处在早期阶段。

来源:Defillama

来源:Defillama

Kryptonite:Kryptonite 是一种基于 Sei 的去中心化 AMM 和质押协议,可与 Cosmos 区块链及其他区块链上的任何 bAssets 配合使用,旨在为 Cosmos 生态系统带来强大的原生货币市场,推动金融创新和灵活性。用户可以质押 Sei Network 代币 SEI 并获得流动性质押代币 bSEI,之后可以将 bSEI 作为抵押品,以 200% 的抵押率铸造稳定币 kUSD

Levana Perps:Sei 上的永续合约交易平台,支持最高 30 倍杠杆。目前 Levana 支持包括 BTC、ETH、ATOM 和 OSMO 的杠杆合约交易。

Yaka Finance:即将上线的Sei上原生Dex,目前可以在官网进行交互,未来或会有空投。

Sushiswap与Vortex Protocol:2023 年 2 月 23 日Sushi宣布收购衍生品Dex- Vortex 并与Sei合作,计划在未来在Sei上推出去中心化衍生品交易所,但该项目至今没有新的进展披露,Vortex 的最近官推停留在2023 年 2 月。

二、团队、融资与合作

1、团队背景

Sei Network 由Jeff Feng 与Jayendra Jog 于2022年创立。Jeff Feng 是 Sei Labs 联合创始人,毕业于美国加州大学伯克利分校,于2017–2020年在高盛TMT投资银行部门任职,与Jay在2022年创立Sei Labs 。

Jayendra Jog是Sei Labs 的联合创始人,毕业于加州大学洛杉矶分校,曾在2018–2021年在Robinhood担任软件工程师。

Phillip Kassab 是 Sei Network 增长与市场主管,毕业于密歇根大学斯蒂芬罗斯商学院。,此前是 Trader Joe 和 Swim 营销主管。

其他团队成员曾 Google、Amazon、Airbnb、Goldman Sachs 等公司工作过。

2、融资历程

2022 年 8 月,Sei Network 背后的团队 Sei Labs 完成 500 万美元种子轮融资, Multicoin Capital 领投, Coinbase Ventures、 GSR 等参投。

2023 年 2 月,Sei 宣布正在以 4 亿美元进行 A 轮融资,并称有空投计划。4 月,Sei Network 宣布以 8 亿美元估值完成 3000 万美元融资, Jump Capital 、 Distributed Global 、Multicoin Capital、 Bixin Ventures 等参投,本轮资金被用于开发与亚太地区市场推广。同月,Sei Labs 生态基金完成 5000 万美元新一轮融资, 包括OKX Ventures、Foresight Ventures等。

2023 年 11 月, Circle 战略投资 Sei Network,支持该网络上线原生 USDC。

来源:Rootdata

来源:Rootdata

3、运营与合作

(1)测试网活动和空投:在Atlantic 2 测试网阶段Sei明确表示会分配代币激励,奖励使用该链的 Sei 社区早期成员,Pacific-1 主网公开发布时**,**奖励开放领取,鼓励用户进行网络交互。

(2)Sei大使计划:推Sei Marines大使计划,并为不同贡献的大使设计了等级和梯度奖励,刺激相关地区的宣传推广。

(3)Sei Launchpad 加速器计划:推出 sei/acc 计划,通过提供资源、指导和激励措施来投资与扶持链上生态项目,并将指派一名产品经理协助制定战略路线图并与 Sei 基金会团队的关键成员合作。

(4)亚太地区扩大推广:2023 年 12 月,Sei 赞助了 Binance 的马尔代夫活动;12月21日Sei宣布与KudasaiJP建立战略合作伙伴关系,以扩大在日本的市场份额;2024年1月韩国投研机构Four Pillars表明和Sei目前正在准备各种举措,进一步扩大在韩国市场的影响力和合作实例。

三、代币情况

1、基本情况

SEI当前市值16.74亿,FDV79.47亿美金,总供应100亿,流通率23%,24小时交易量7.93亿美金,主要交易场所在币安(26.91%)、Upbit(25.85%)、Coinbase(8.37%)。

与其他新公链对比,Sei的市值低于Aptos,高于Sui,占Eth市值的0.5% ,Solana市值的3.9%左右。在Defi应用的TVL上,Sei远小于Sui与Aptos,仅有12.19million,处在较为早期的阶段。

来源:LD Capital

来源:LD Capital

2、代币经济学

SEI的代币用例具有如下功能:

网络费用:支付 Sei 区块链上的交易费用。

DPoS 验证器质押:SEI 持有者可以选择将其持有的资产委托给验证器,或者质押 SEI 来运行自己的验证器以保护网络。

治理:SEI 持有者可以参与协议的未来治理。

原生抵押品:SEI 可以用作原生资产流动性或基于 Sei 区块链构建的应用程序的抵押品。

费用市场:用户可以向验证者支付小费,以获得优先处理的交易,这些小费可以与委托给该验证者的用户共享。

交易费用:SEI 可以用作基于 Sei 区块链的交易所的费用。

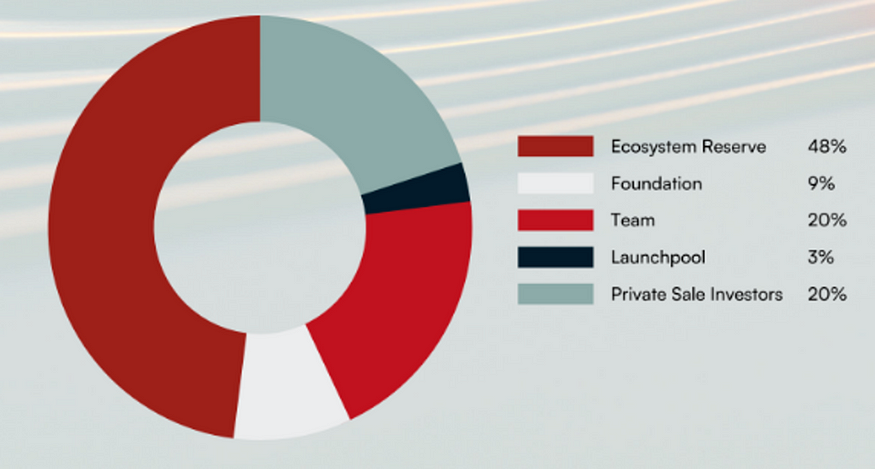

代币总供应量上限为 100 亿枚,51%代币将分配给社区,生态储备占48%,基金会9%,团队20%,launchpool3%,私人销售20%,团队和投资人比重占40%。其中,48%的生态系统储备将分为三部分分配:

质押奖励

作为 Sei 去中心化权益证明机制的一部分,验证者负责保护 Sei 区块链并确保其准确性。验证者运行称为全节点的程序,使他们能够验证 Sei 网络上进行的每笔交易。验证者提出区块,对其有效性进行投票,并将每个新区块添加到链中。用户可以将他们的 Sei 质押给验证者并获得质押奖励,而验证者自己可以设置费用以对其重要角色进行补偿。验证者在 Sei 协议的治理中也发挥着重要作用。

生态系统倡议

SEI 代币将通过赠款和激励措施分发给贡献者、构建者、验证者和其他在 Sei 上做出贡献或有意义的构建的网络参与者。

Sei 空投和奖励:

SEI 供应的一部分被分配给空投、激励性测试网奖励以及旨在将 SEI 快速分发到用户和社区手中的持续计划。

来源:Sei Labs

来源:Sei Labs

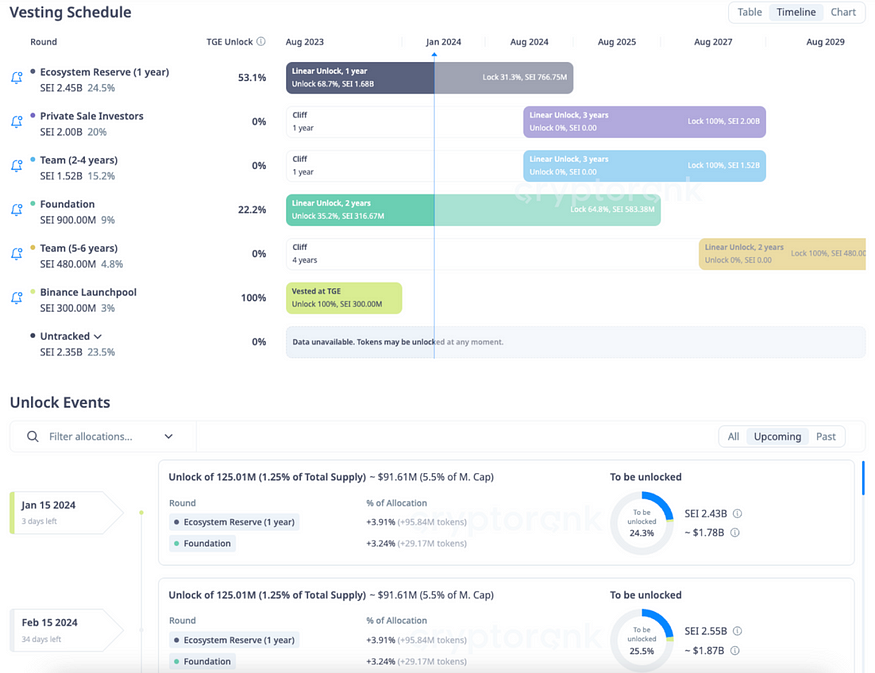

解锁情况

SEI在2024年8月15日迎来第一次私人投资者与团队大额解锁,当前在每月15号进行常规解锁主要为生态系统释放与基金会解锁,每月解锁量为1.25亿枚代币,约9161万美金。

来源:CryptoRank

来源:CryptoRank

3、近期交易情况

SEI自2023年8月15日上线后币价持续走低,持续了3个月左右的时间,自11月22日开始从0.14美金左右显著拉升至近期最高0.88的位置,1月3日触及布林带上轨回落,日交易量出现小幅下降。

来源:Binance

来源:Binance

在合约表现上,近日随着币价的拉升,多空合约爆仓量均有显著上涨,合约持仓量下降,近日主动买卖数和买卖额差值均为负,多空比呈现上涨。

来源:Binance

来源:Binance

四、总结

1、基本面:Sei与其他链核心的不同在于其中央订单薄为基础的底层架构非常适合Defi的搭建,但从链上生态来看,其链上的整体应用和TVL处于早期阶段,更缺少出色的Defi应用。Sei V2中并行EVM的推出给了新的叙事,但未来会有很多其他的链和L2等或也将逐渐支持并行EVM,SeiV2的推出若能有效地将资金,优质项目和用户引入Sei上便具有一定的先发优势。V2升级将于 2024 年第一季度在公共测试网中发布,并将于 2024 年上半年部署到主网。

2、团队背景与近期发展:核心团队年轻但具有良好的背景,资方实力雄厚,近期在亚太地区的推广和运营上不断发力。

3、代币经济学:代币总供应量上限为 100 亿枚,51%代币将分配给社区,团队和投资人比重占40%。市值与其他新公链对比,Sei低于Aptos,高于Sui,占Eth市值的0.5% ,Solana市值的3.9%左右。在2024年8月15日迎来第一次私人投资者与团队大额解锁,当前在每月15号进行常规解锁主要为生态系统释放与基金会解锁,每月解锁量为1.25亿枚代币,约9161万美金。

4、近期交易情况:自11月22日币价开始上涨,从0.14美金左右显著拉升至近期最高0.88的位置,近日价格触及布林带上轨有所回落,日交易量和合约交易量出现小幅下降。

5、代币近期解锁后一季度将迎来V2的并行EVM升级,或利好生态发展与价格。