glassnode 链上周报:利用链上数据追踪市场动态

本文深入探讨使用链上数据监测比特币市场动态,通过链上活动、市场盈利能力、卖出行为和财富分配四个维度,揭示投资拐点和积极动能持续期。介绍了各种分析工具和综合动能指标,为分析师提供了洞察市场趋势的新方法。

原文作者:Ding HAN,CryptoVizArt

原文来源:Glassnode

链上数据能够提供关于数字资产表现的卓越透明度,通常这种程度的透明度对于传统金融资产来说是不常见的。这种透明度的一个好处是,它允许分析师和投资者通过非常广泛的指标和指示器来监控市场趋势和动态。

在这篇文章中,我们将探讨如何使用链上数据来识别拐点,以及比特币市场积极动能的持续时期。我们将通过四个链上分析类别来探讨这一概念:

- 🟢链上活动:使用网络活动和采用率来识别增长和用户基础扩展的时期。

- 🔵 市场盈利能力:识别投资者持有的未实现利润正在改善的时期。

- 🔴 卖出行为:在现有持有者获利了结时,发现有足够的需求流入来吸收的时期。

- 🟠 财富分配:考虑新老持有者之间的财富平衡和转移。

虽然每个指标都可以单独考虑,但我们也将构建一个如下所示的综合指数,以评估市场动能的强度和方向。

在本文中,我们还将展示各种链上数据解析和规范化技术,这对分析师很有启发。

链上活动和采用率

比特币网络使用率的增加是增长期的典型特征,其中用户群扩大,网络活动增加,价格趋于升值。因此,我们可以通过描述链上活动上升的指标来确定积极动能的时期。

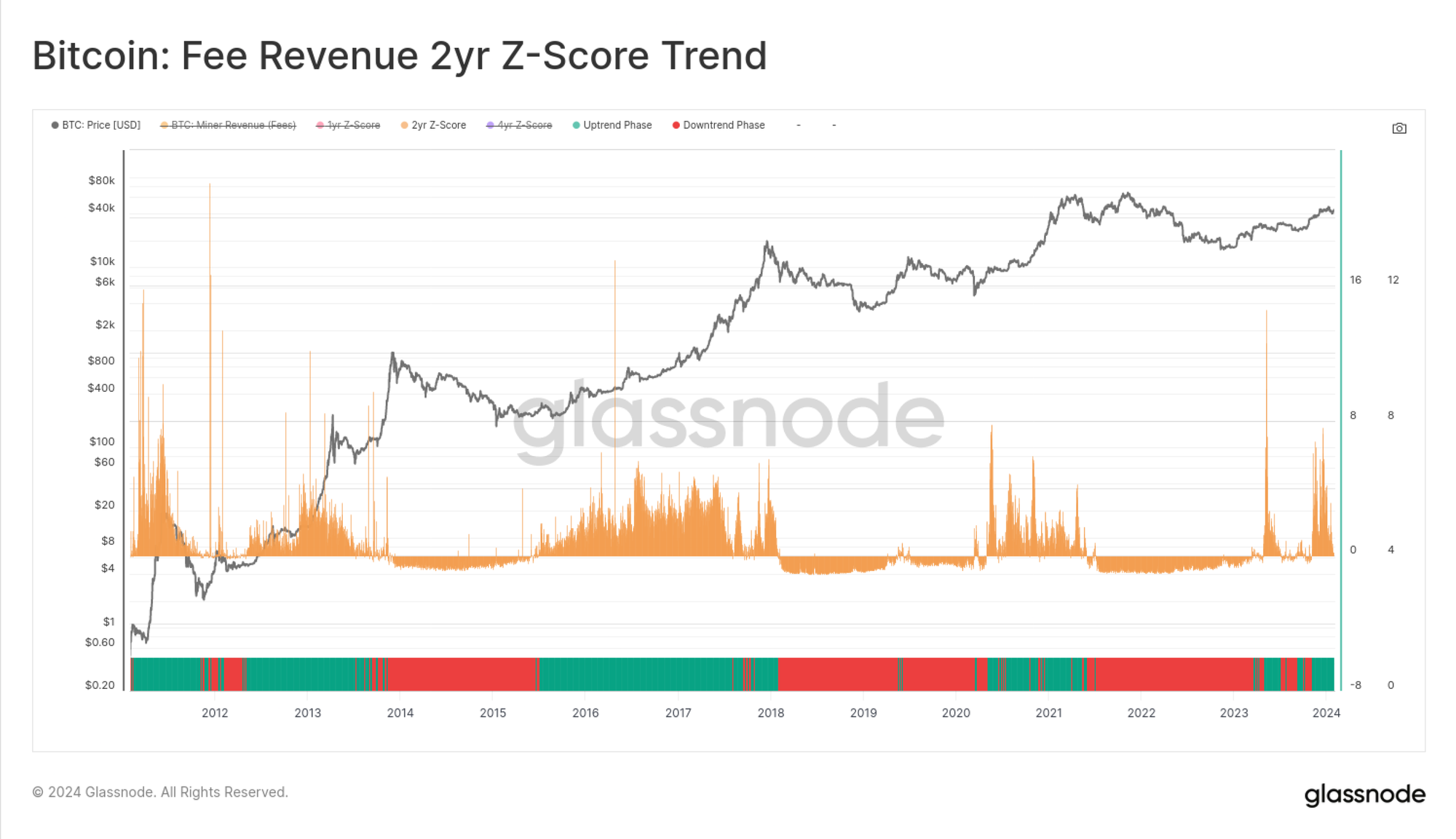

上升的转账手续费

第一个例子使用链上费用收入作为区块空间需求的代理。当用户表达出更高的紧迫感和愿意为包含在下一个区块中支付更高的费用时,费用压力会增加。

在这个实例中,我们对矿工从费用中赚取的收入比例应用了2年滚动的Z-Score。这种度量选择和Z-Score转换实现了两个目标:

- 跨周期的标准化数据集。

- 相对于最后一个2年半周期发现拐点(例如,与衰退的熊市相比费用的上升,或者在周期高点之后费用的下降)。

💡矿工收入动能:

- 基础指标:矿工手续费收入

- 转化:2年滚动Z-Score

- 积极动能: Z-Score > 0

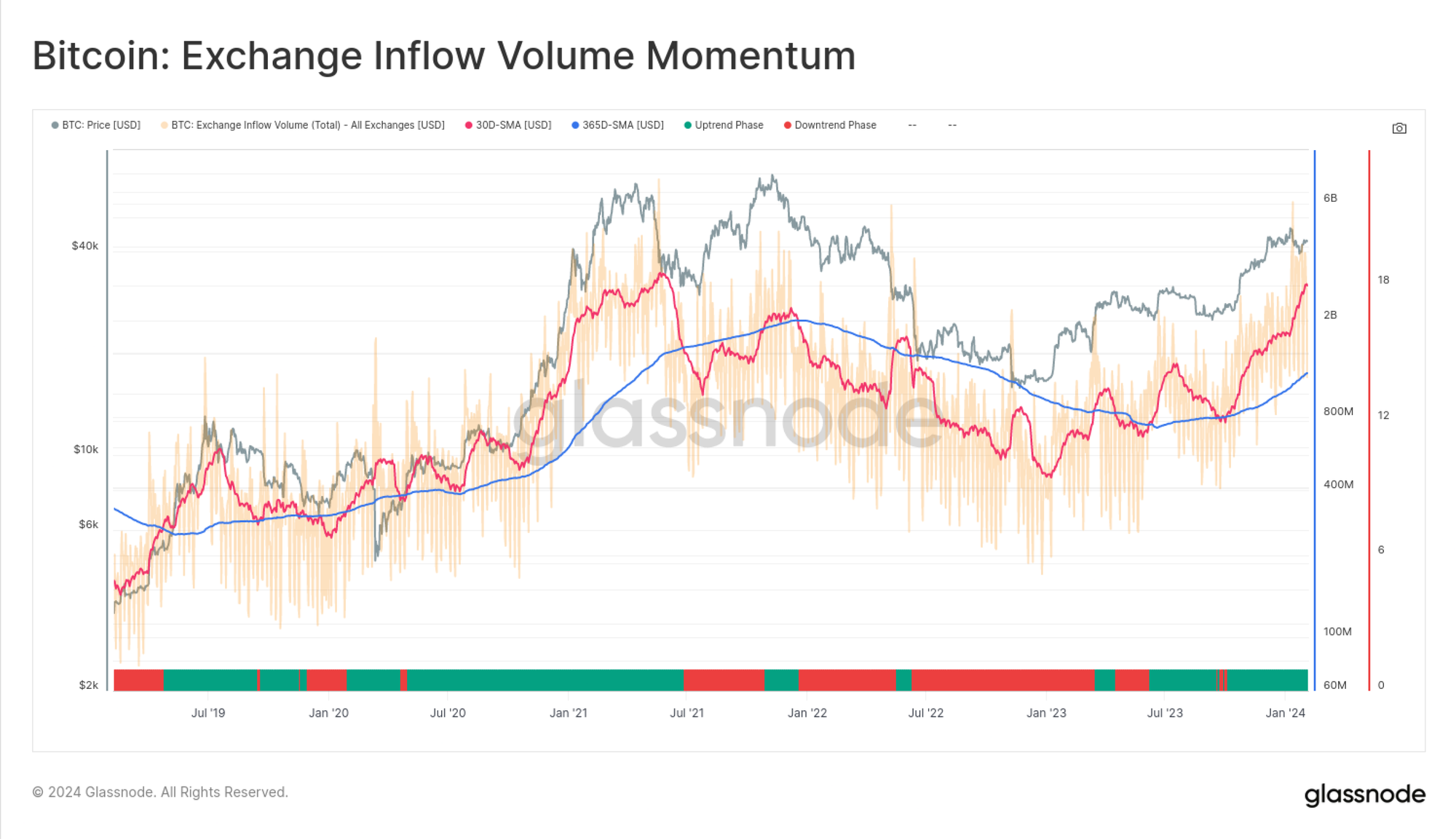

交易所流入量动能

交易所流入量动能

在网络增长期间,与交易所相关的交易量和交易活动通常也会攀升。在此,我们考虑交易所流入量,因为它受益于Glassnode的实体调整启发法,是现货交易活动更直接的代表。

我们将对这个指标使用简单的快/慢移动平均线交叉转换方法,寻找30天简单移动平均(SMA)高于365天简单移动平均(SMA)的时期。这表明近期活动高于较慢的长期基线。

分析师还可以考虑这些移动平均线之间偏差的大小,以及它们的梯度,以识别更高级的指示和分歧。

💡交易所流入动能:

-基础指标:交易所流入量 美元

- 转换: 30D-SMA和365D-SMA交叉 -🟩 积极动能:30d-sma > 365d-sma

未实现利润和定价

链上分析的一个主要优势是能够根据最后交易的价格戳来监控每枚比特币的成本基础。我们可以利用未实现损益这一工具包来确定大量供应易手的价格区域。

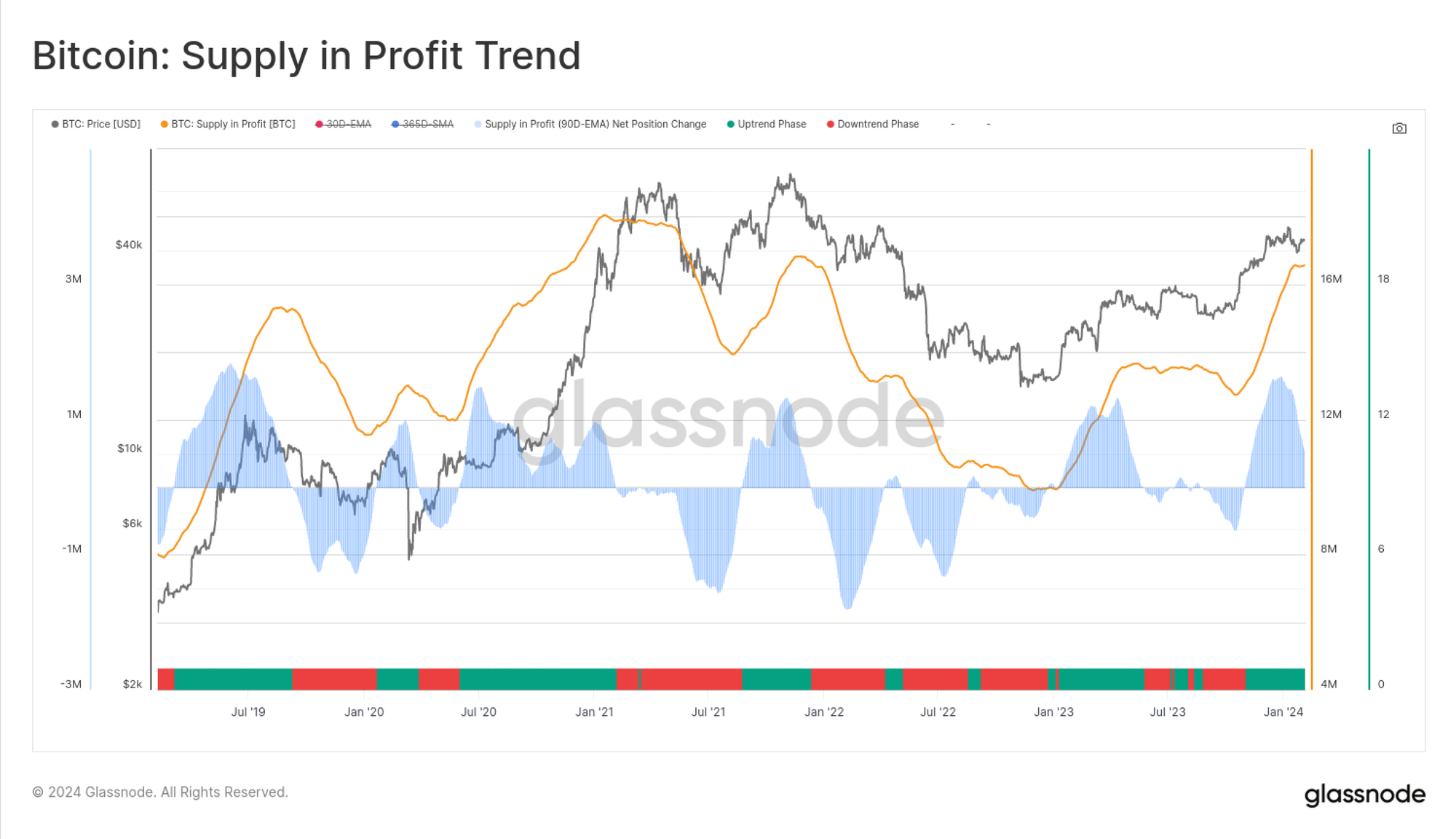

盈利趋势中的供应

在持续的市场上涨趋势中,现货价格继续上升,超过越来越多的比特币供应量的成本基础(使该供应处于“盈利”状态)。为了平滑日常波动,我们对盈利中的总供应[BTC]指标应用了90天指数移动平均(EMA)。

然后,我们可以识别出盈利中供应的90天EMA正在增加的积极动能时期。这里我们使用30天差异函数,并将其显示为🔵振荡器。正值表示过去30天内盈利的总供应量增加。

更高级的分析可以考虑这个振荡器的大小和分歧,特别是它与周期极值的关系(在所有时间高点时100%的供应在盈利,以及在周期低点附近大量转手时)。

💡利润供应动能:

- 基本指标:[ 获利供应量 BTC]

- 转换:处于盈利中的供应量30天差值 (90D-EMA) - 🟩积极动能:处于盈利中的供应(90D-EMA)在过去 30 天内增加。

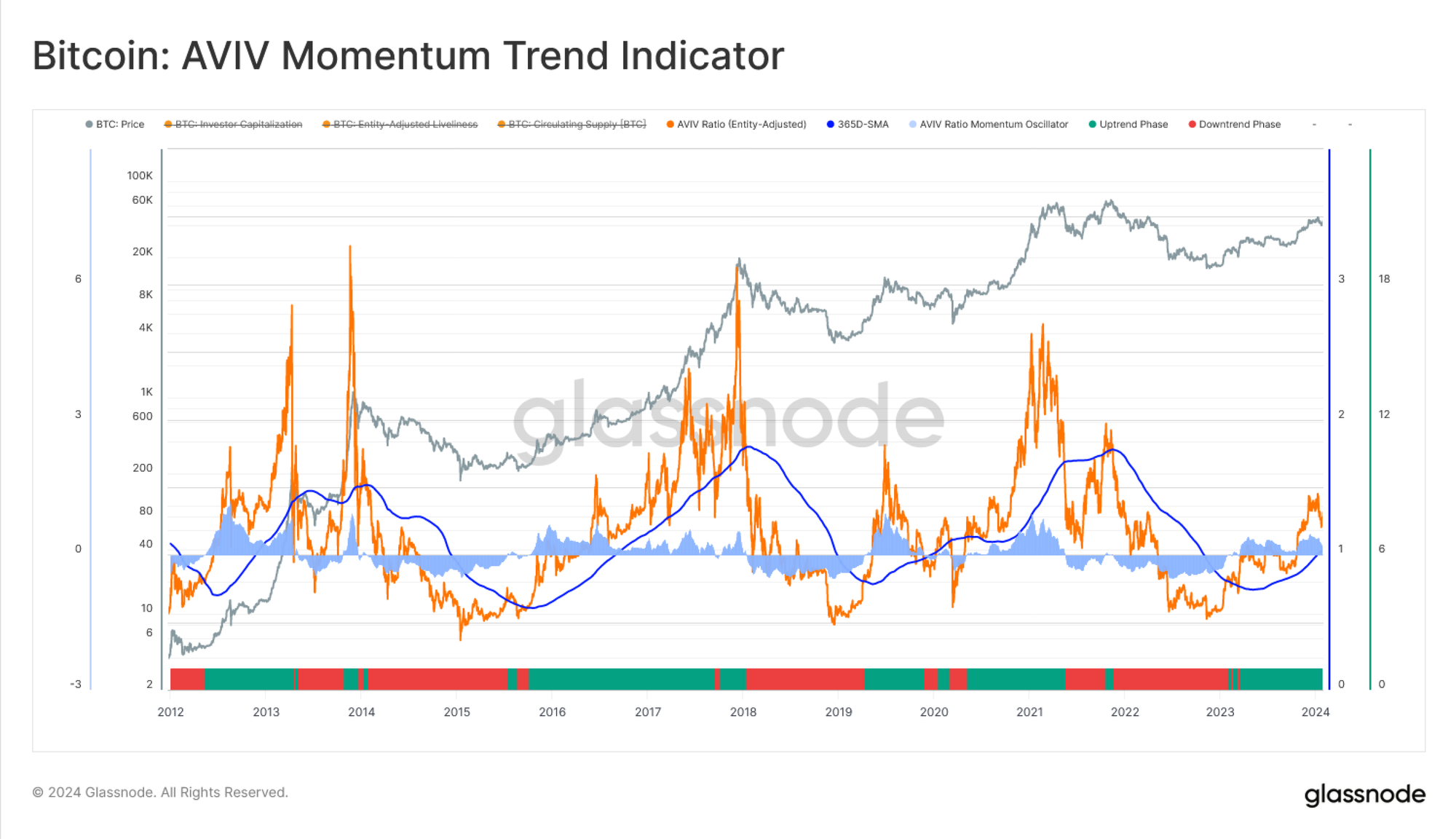

MVRV和AVIV拐点

另一个监测投资者盈利拐点的有力工具是MVRV比率。在我们之前的报告 《掌握 MVRV 比率》中,我们根据365D-SMA交叉方法建立了一个跟踪市场动能的指标。

最近,我们与 ARK Invest 一起开发了AVIV比率,作为 币件经济学框架的一部分。我们认为,AVIV对于活跃投资者来说是更具代表性的未实现利润/亏损振荡器。由此,我们可以确定市场拐点:

• 积极动能:随着投资者盈利能力的提高,AVIV在 365D-SMA 上方交叉,这通常表明许多投资者持有的比特币币现在具有有利的成本基础。

• 负动能:AVIV在365D-SMA 下方交叉,投资者盈利能力下降,通常表明许多投资者因成本基础升高而被套牢。

💡MVRV或AVIV动能:

- 转换:365D-SMA

- 积极动能: MVRV 或 AVIV 比率 >365D-SMA

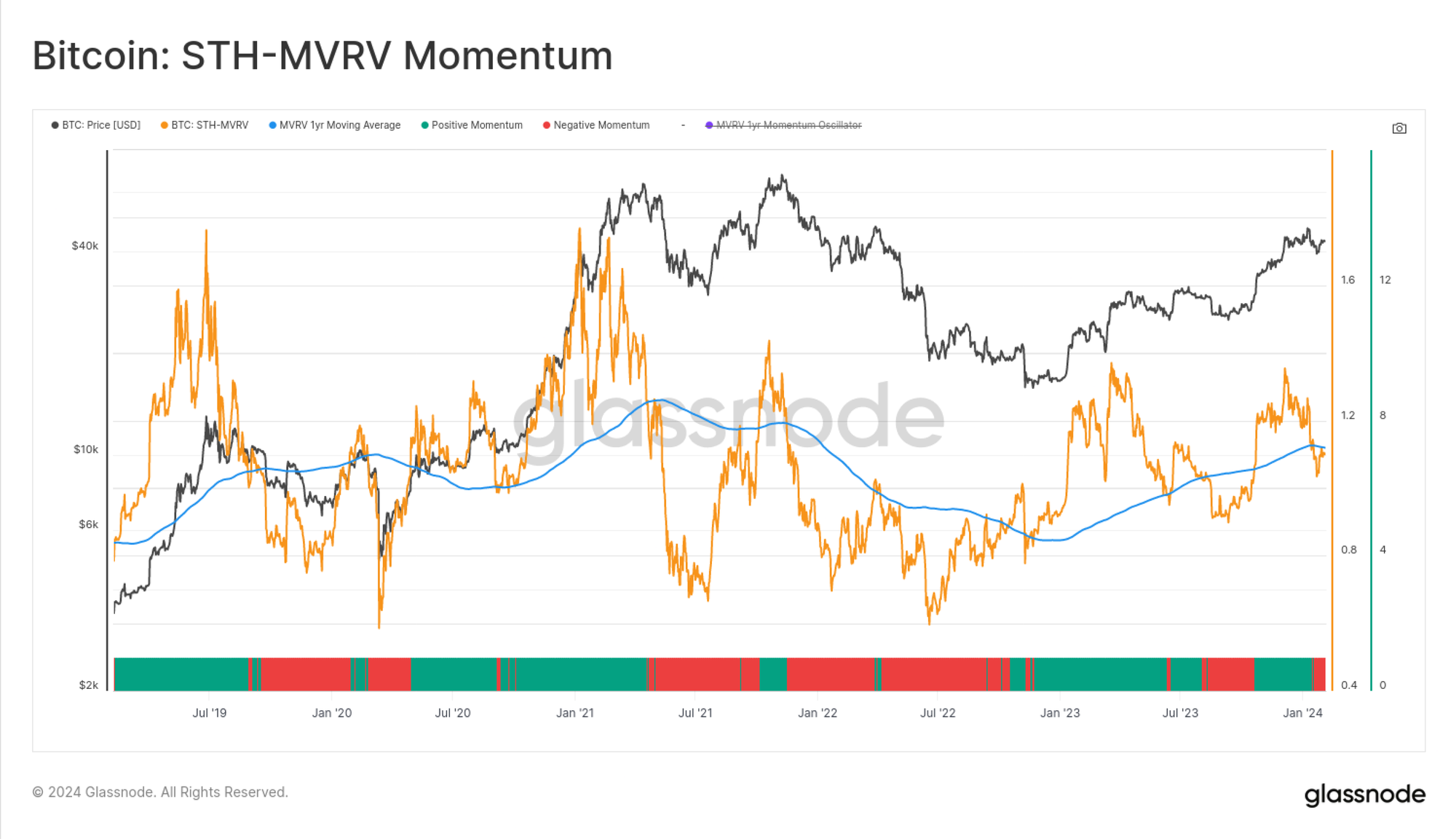

短期持有者处于盈利

我们还可以利用短期持有者 MVRV 来专门跟踪进入市场的新需求的未实现利润或损失。将短期持有者(STH)的成本基础与现货价格进行比较,可以洞察新市场参与者经历的压力程度,不论是以损失认输还是获利了结。

通过追踪STH-MVRV交易在1.0以上或以下的时期,可以实现一个非常简单的动能指标。

与MVRV和AVIV相比,这种特定的变体更为敏感,因为它只考虑过去155天内移动的比特币。因此,它对于大量比特币最近在特定价格范围内转手的时期非常敏感。随着价格偏离那个聚集区,它会显著改变STHs的未实现利润/损失状况。

💡STH-MVRV的动能:

- 基础指标:短期持有者 MVRV 比率

-转换:365D-SMA

- 🟩积极动能: STH-MVRV > 365d-SMA

已实现利润/亏损和卖出活动

在上一节中,我们评估了促使市场参与者做出决策的未实现盈亏激励因素。这些观察结果与描述投资者是否实际采取行动来应对这些激励因素的衡量标准相得益彰。

因此,下一个合乎逻辑的步骤就是评估市场对这些压力的实际反应。

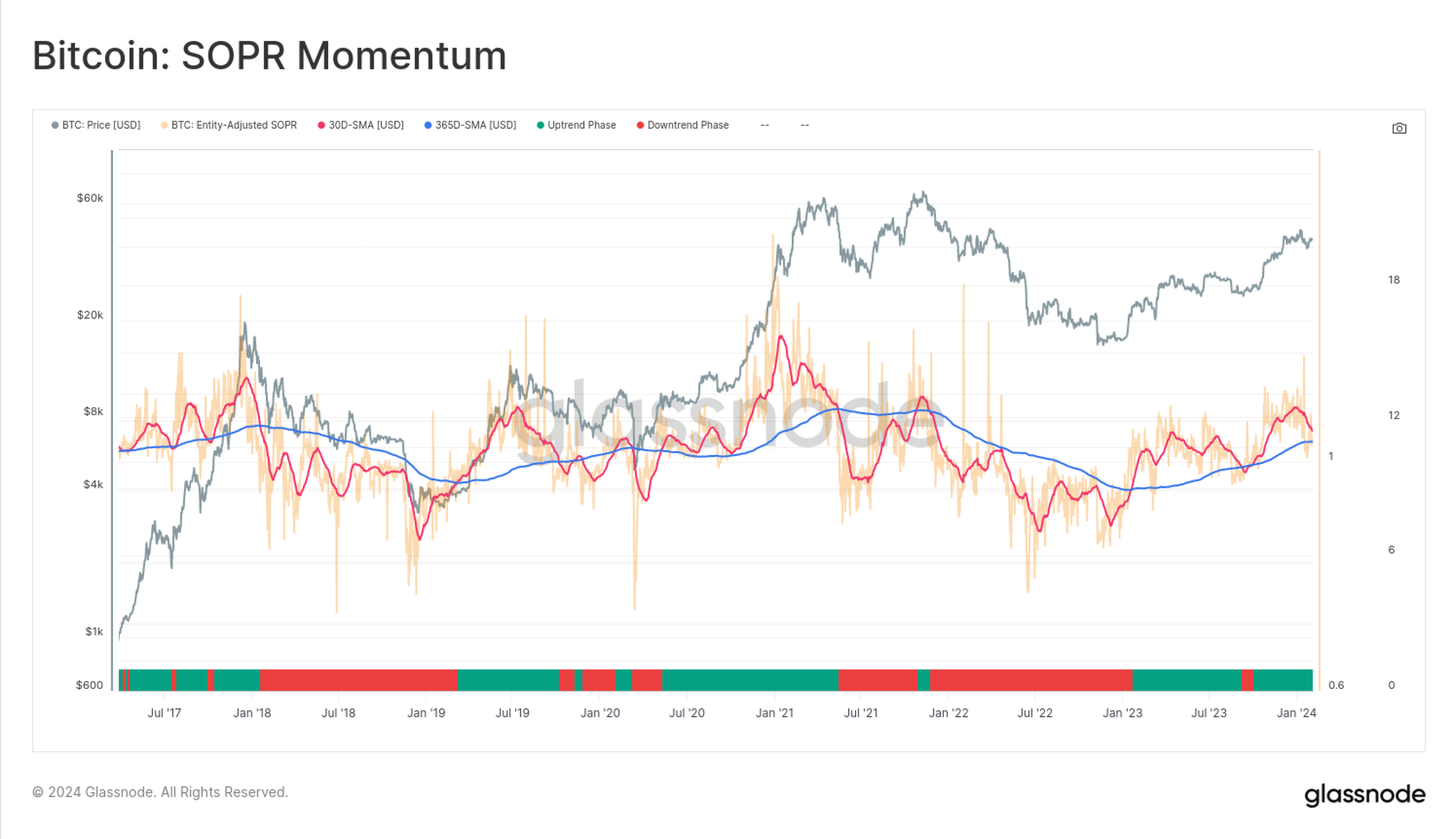

SOPR动能

我们考虑的第一个指标是SOPR指标,它评估的是任何给定日期内参与者获利和亏损事件的平均规模。目的是识别相对于长期基线而言获利回吐增加的时期。

为实现这一目标,我们将再次采用快速/慢速动能交叉策略,并将其应用于SOPR指标。我们还将采用实体调整SOPR变体,以确保我们只捕捉具有经济意义的交易,而不包括内部交易和自我卖出。

💡SOPR动能:

- 基础指标:实体调整后的SOPR

- 转换:30D-SMA和365D-SMA

- 积极动能:30d-SMA > 365d-SMA

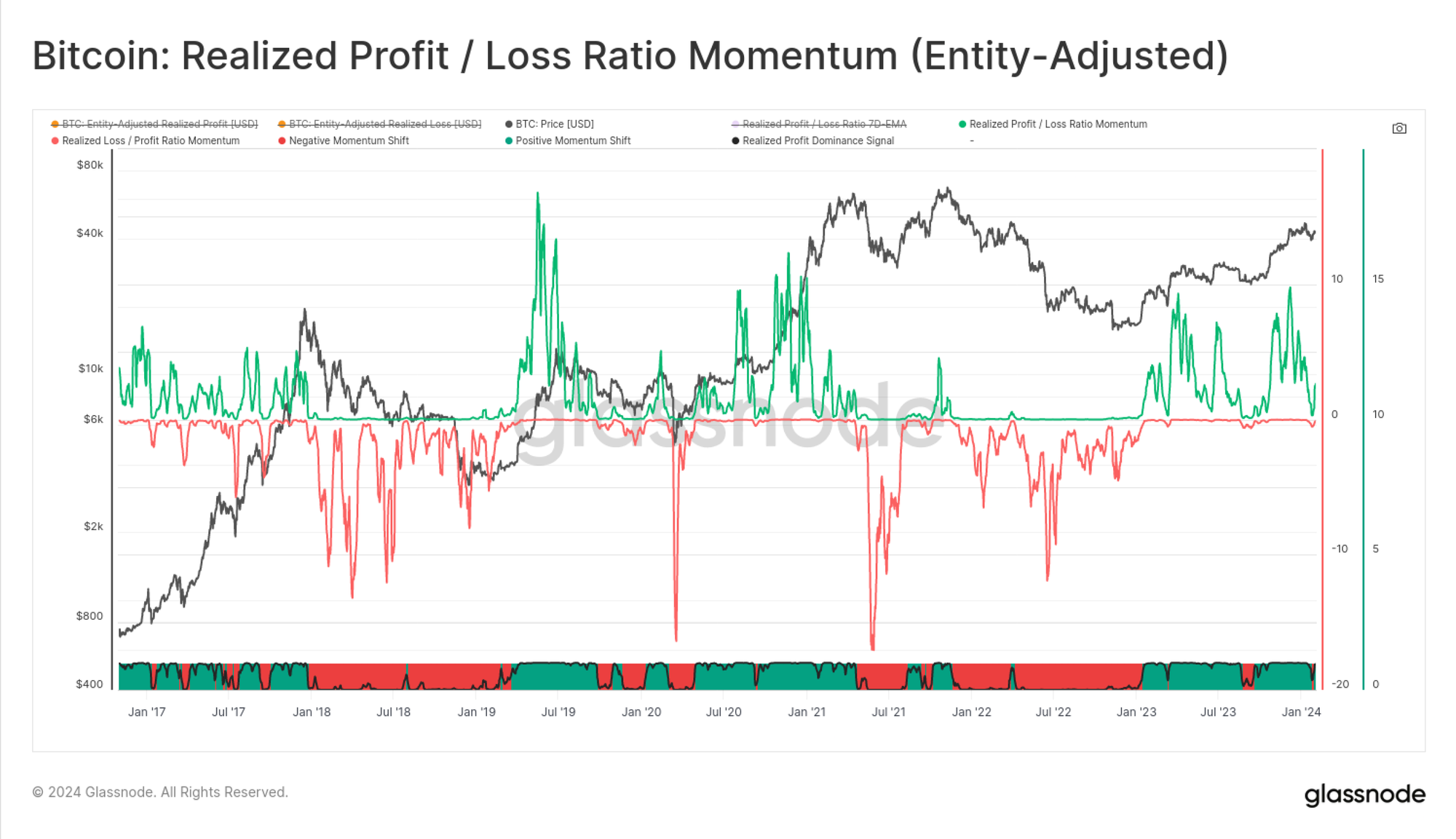

第二个要考虑的指标是已实现利润与已实现亏损之间的比率。这一工具在制度转变期间尤为敏感,例如在强劲的上升趋势中,处于亏损状态的比特币相对较少:

• 在强劲的上升趋势中,亏损的比特币相对较少。然而,在调整期间,这种情况会迅速改变,因为最近的买家恐慌并以亏损出售之前盈利的比特币。

• 接近熊市周期低点时,许多投资者以巨大损失认输,盈利的比特币相对较少。随着市场开始恢复,相对于之前的熊市趋势,已实现利润出现戏剧性上升。

我们将再次采用动能交叉方法来突出利润/损失比率在任一方向上经历快速加速的时期。这有助于识别趋势拐点。

💡实际利润/亏损比率动能:

- 基础指标: 已实现利润 与 已实现亏损 之间的比率(实体调整后)

- 转换:30D-SMA和365D-SMA

- 🟩 积极动能:30d-SMA > 365d-SMA

财富转移

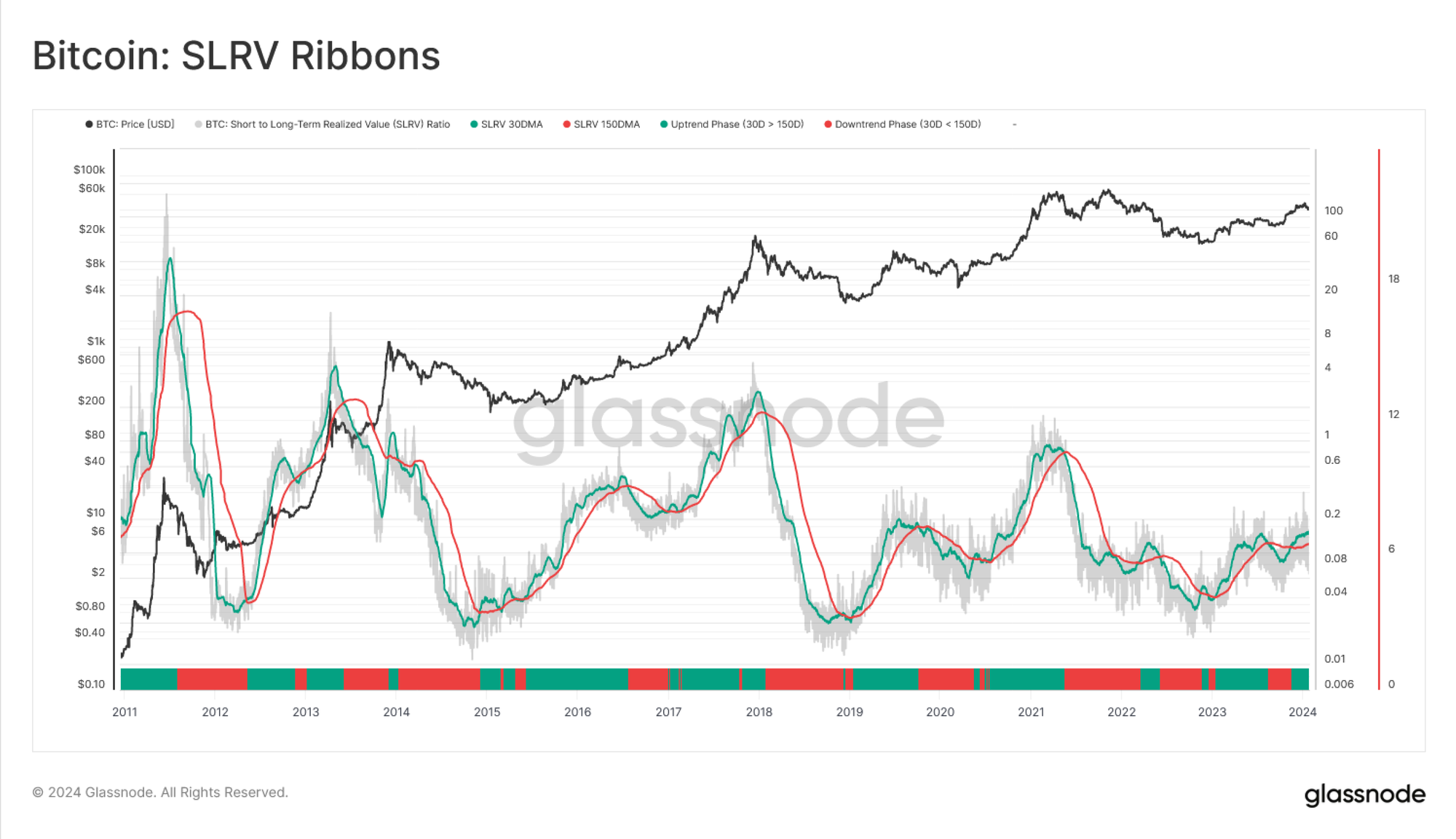

SLRV带状动能

我们要讨论的最后一个特征是财富从长期投资者转移到较新的投资者(通常是经验较少的投资者)手中。通常,周期底部的特点是长期持有者持有不成比例的财富量。相反,在周期顶部,短期投资者持有的财富往往会大幅饱和。

这两个群体之间持有的财富平衡可以用来洞察当前周期的位置。

为了模拟这一现象,我们将使用SLVR指标,比较24小时币龄和6个月-1年币龄的币持有的财富。根据指标作者 Capriole Investments的最初提议,使用30天至150天的动能交叉。

💡SLRV带状动能:

- 基础指标:24 小时已实现的囤币波动与6个月至1年币龄已实现的囤币波动之间的比率 (SLRV)

- 转换:30D-SMA和365D-SMA

- 🟩 积极动能: 30D-SMA > 150D-SMA

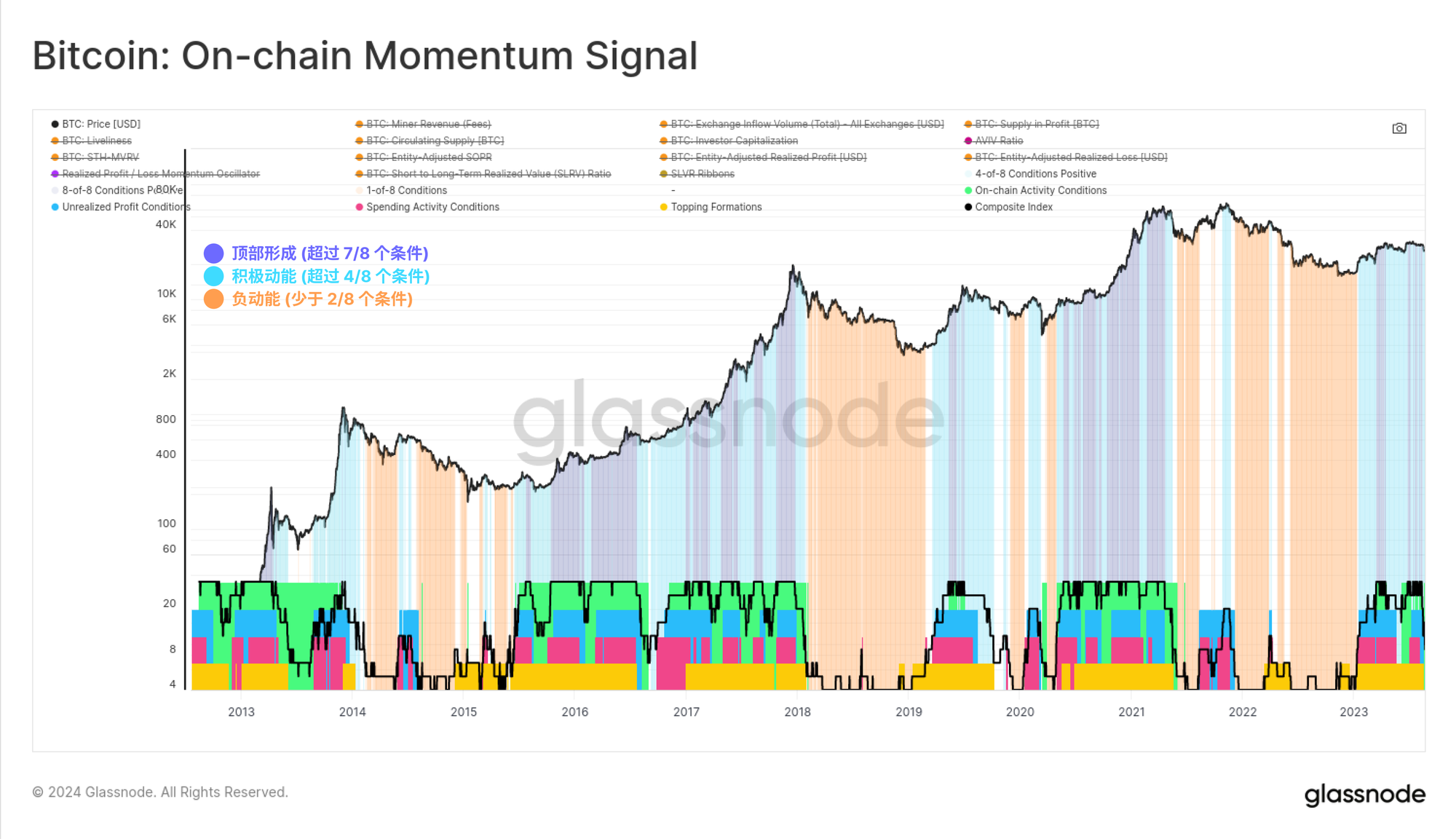

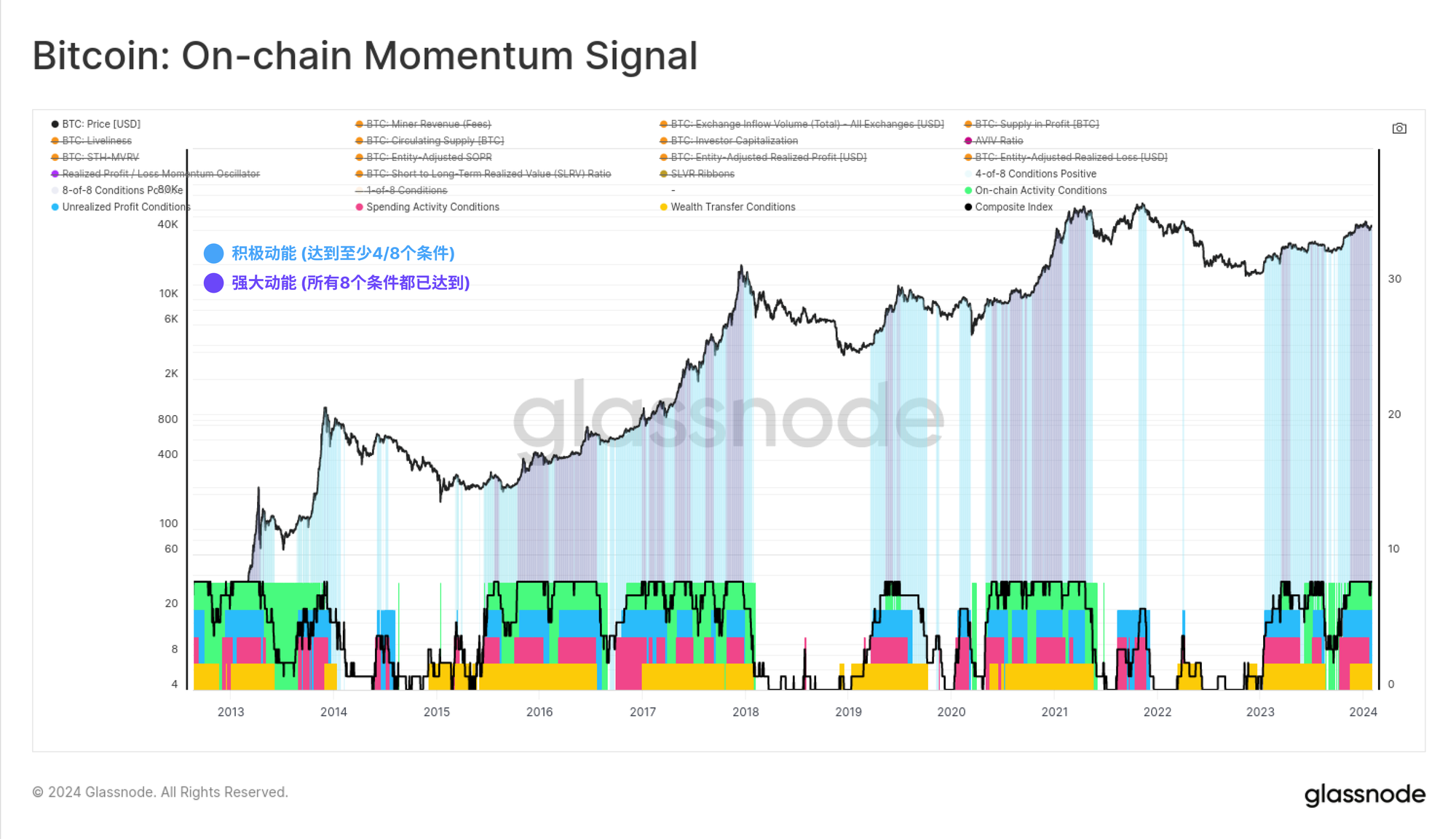

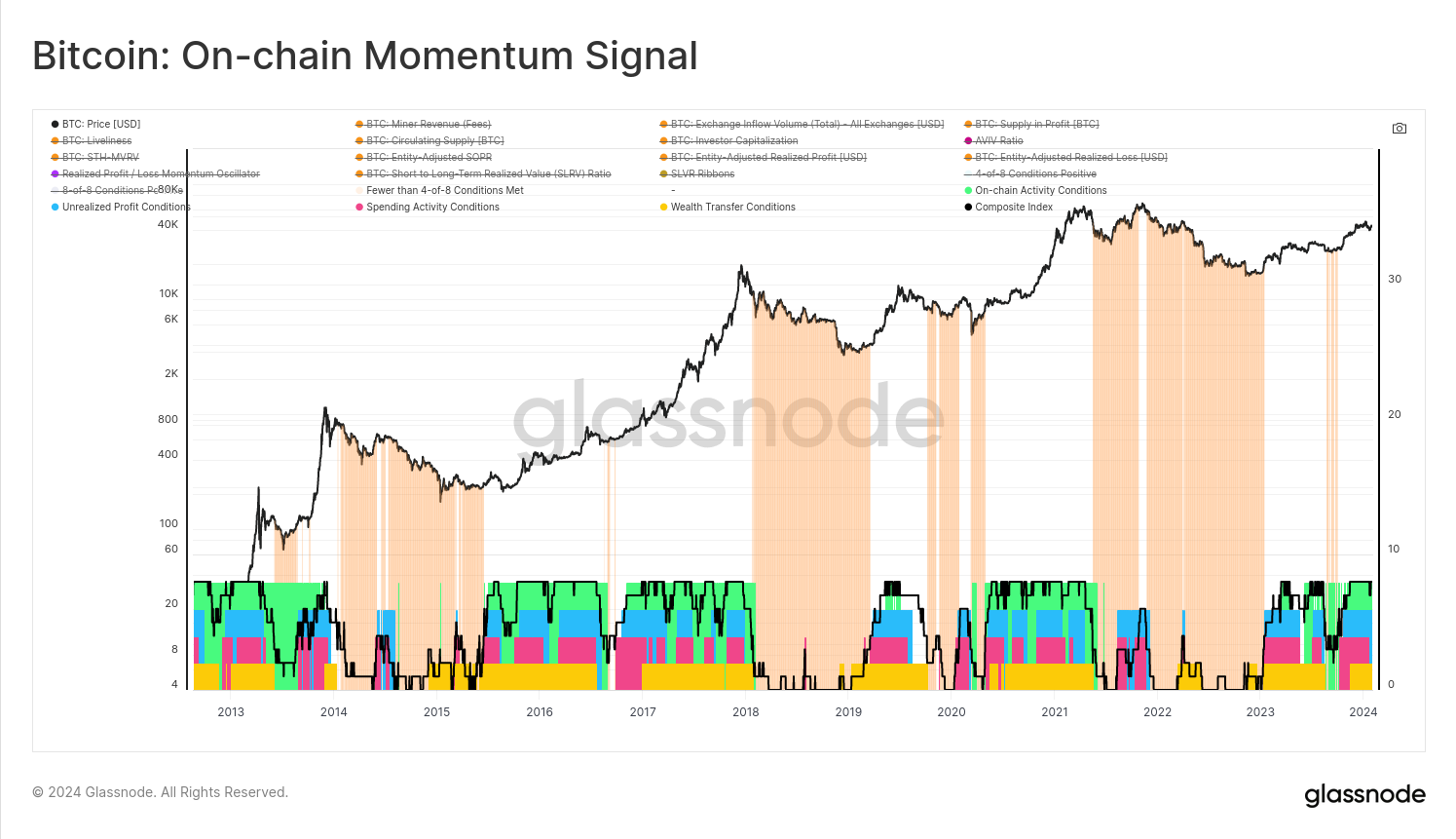

构建综合动能指标

最后,可以构建上述几种条件的综合指数,以产生一个整体模型。目标是评估不同类别的汇合情况: 盈利能力、 卖出行为、 链上活动和财富转移。

在这里,我们对每一个单独的组成部分进行了平均加权,并应用了一个简单的条件,即当8个条件中有4个条件满足时,则标记为蓝色。这在历史上已经确定了比特币市场处于可持续上升趋势的时期。我们还可以用紫色标记出满足所有八个条件的时期,这表明所有类别的积极动能都非常强劲。

相反,如果综合指数值小于4,则表示这些动能条件中的大部分都是负动能。这表明市场正在经历整体的负动能,通常在整个熊市中都会出现这种情况,包括最初的拐点。

总结和结论

链上数据为分析师和投资者提供了数字资产的表现、采用率和投资者定位方面的卓越透明度。在这篇文章中,我们突出了几种评估各种数据类别市场动态的方法和框架。