Staking, Restaking, and LRTfi:可组合的资本效率与中立性

本文介绍了加密领域的可组合性和质押作为加密原生基准利率的重要性。主要层面如以太坊、Solana和Polygon正在成熟,比特币和Cosmos的质押机制也在发展。Staking是一种安全的收益来源,可以与其他DeFi活动结合进行收益堆叠。验证者存入原生Token来保护PoS网络并获得交易费用,是最安全的收益来源。随着时间推移,Staking市场将继续扩张。质押分为集中化、准去中心化和去中心化,其中去中心化最安全。验证者需要发布保证金,可获得6-7%的ETH奖励和7.39%的质押池Token奖励。LST可减轻机会成本,质押者可能会继续存款并参与DeFi。以太坊质押收益降低,可能导致中心化。

原文标题:Staking, Restaking, and LRTfi: Composable Capital Efficiency and Neutrality (Part I)

原文作者:LongHash Ventures

原文来源:medium

编译:白话区块链

本文要点:

可组合的资本效率和质押作为加密原生基准利率

Staking, Restaking, and LRTfi

解决 Staking 和 Restaking 中的集中化和外部性问题

在我们的研究中,以太坊、Solana和Polygon的主要层面正在成熟,而比特币和Cosmos的质押机制也在不断发展。在以太坊中,最终的结果可能有两种可能性:如果以太坊的价值得到保持,那么可能形成寡头垄断,即顶级参与者的份额接近33%,但不超过这个比例;或者,如果以太坊的价值没有得到保持,可能会导致LST(Layer 2网络)的确立。而在Cosmos中,ICS(Inter-Chain Standard)正处在初期阶段,而Solana的质押率已经达到了90%。

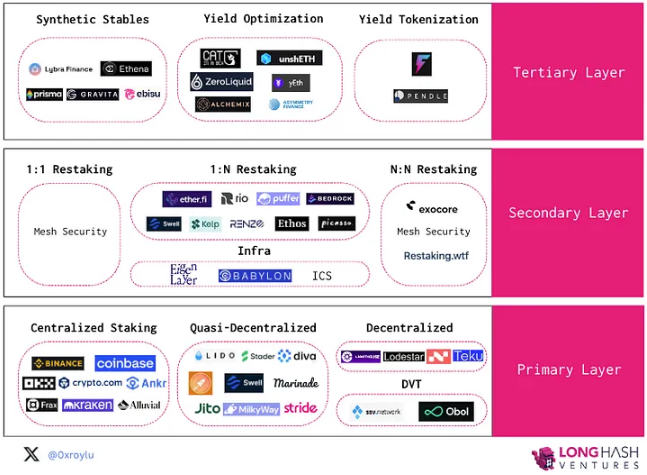

再质押的次级层面引发了一场争夺高收益的竞赛,资本流向具有最高收益的项目,特别是流向LRT(Layer 2质押Token)池。作为第一个采用质押机制的Layer 2网络,Blast和Manta在全球范围内引起了轰动,瞬间吸引了超过10亿美元的总锁定价值。然而,在供应充足且需求旺盛的情况下,从AVS(Automated Vault Strategies)和Restaking的Layer2网络中预期的收益尚不明确。此外,比特币、Cosmos和Solana中的Restaking机制都处于早期阶段。

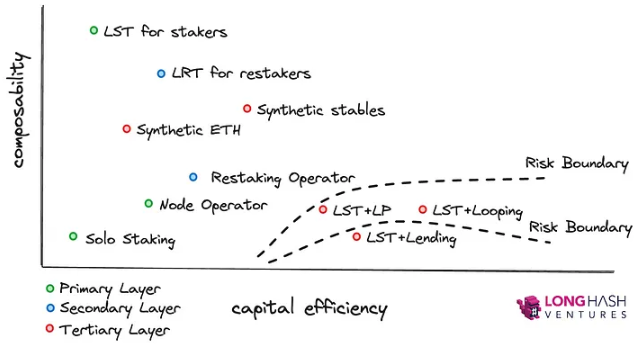

在第三层面上,合成稳定币、收益优化和收益Token化是为了增加创新多样性的方向。在这一层面上,资本效率和风险超过了可组合性。在此层面上,关键成功因素是在最低风险的情况下实现最广泛的可组合性。

1、可组合的资本效率和 Staking 作为加密原生基准利率

可组合性是Web3的标志,具有无摩擦、低最低要求和自我托管的特点。相比之下,在传统金融中,收益堆叠面临着高摩擦。例如,用国债作为抵押品借款会产生多个摩擦点,比如第三方托管人、LTV比率的逐案评判以及高最低要求来证明涉及的劳动成本,仅举几例。

LST(Layer 2稳定币)的出现解锁了共识层收益与执行层DeFi活动的可组合性。这种可组合性使得2020年的DeFi夏季成为可能。时光飞逝,三年过去了,可组合性现在感觉是如此自然,以至于几乎被视为理所当然。我们已经习惯了无摩擦的收益堆叠来提高资本效率。例如,我们期望通过铸造LPToken进行 Staking(超流动性质押superliquid staking)或铸造LST来存入LP头寸来堆叠收益。

自我托管、低最低要求和无摩擦——这些特点是Web3独有的,并突显了对更广泛金融市场效率提升的潜力。想象一下,如果您可以将自己的股票持仓进行Token化,并用它来参与股票交易平台的LP。想象一下,如果您可以将自己的房地产权益进行Token化,并轻松地将其用于再质押收益。通过LSTfi,我们可以一窥可组合性对传统金融意味着什么。

通过LSTfi,我们对可组合性对于传统金融意味着什么有了一瞥。

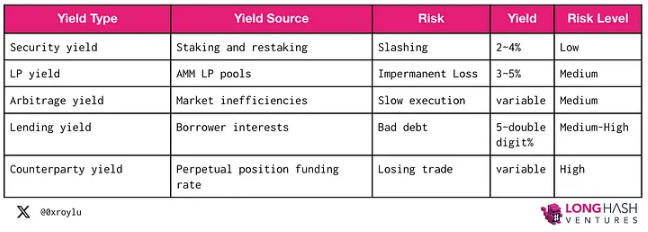

从根本上讲,加密领域有五种类型的收益来源,而且它们是可以堆叠的,换句话说,是可组合的。一个收益来源的IOUToken可以作为另一个收益来源的输入Token使用。

当然,风险与收益是相伴相生的。在这五种基本收益中,Staking收益是最安全的。自以太坊开始 Staking 以来,仅有959000个节点操作者中的226个节点操作者遭到了惩罚。另一方面,虽然主权国债通常被吹捧为最低风险的投资,但最近意大利、西班牙、葡萄牙、爱尔兰和希腊(更不用提连续违约的委内瑞拉和厄瓜多尔)都有债券违约情况。即使是黄金标准的美国债券,在上世纪30年代脱离金本位以无限制印钞来偿还债务时也曾“违约”。国债违约与一个国家偿还债务的能力有关。它的风险程度更类似于“借代收益”的风险,而不是“Staking收益”的风险。而主权债券收益是基于对未来债务偿还的预期,Staking收益则与当前网络使用水平相关。

正因如此,我们认为Staking是加密领域的基准利率。

在Staking之上,是推动收益堆叠火箭的资本效率引擎。我们已经开始看到一些创新,比如类似于Blast和Manta的Staking保证的L2网络,类似于Picasso和Babylon的跨域Restaking,以及类似于Gravita的LST循环。

LST的可组合性特性将推动收益堆叠设计的进一步创新。

2、Staking, Restaking, and LSTfi/LRTfi

Staking 是POS链的安全基石,也是Web3中无风险的基准利率。

Justin Drake将ETH归因于两个目的,经济安全和经济带宽。通过与各种DeFi和 Restaking 活动的组合,LST和LRT使得同一ETH可以同时参与这两个目的。

在涉及经济安全的地方,为了减轻潜在的串谋行为,PoS链必须保护去中心化和中立性。在博弈理论上设计协议以保持去中心化和中立性是一种平衡行为。我们很快将回到这种紧张关系。

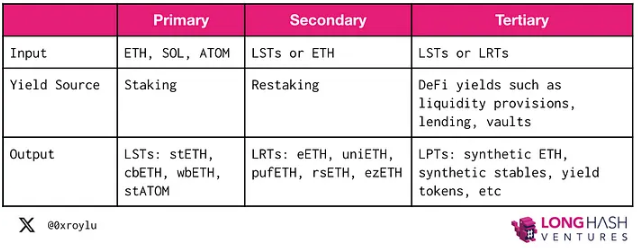

首先,让我们以以太坊作为PoS链的例子来了解这个堆叠过程。主要层允许用户Staking他们的ETH,并获得像stETH、cbETH、wbETH和rETH这样的LST。在次要层中,LST或ETH可以 Restaking,以为其他Staking服务提供安全性,并获得像eETH、uniETH和pufETH这样的LRT。然后,第三层将LST和LRT与各种DeFi活动组合在一起进行收益堆叠。

为了理解推动采用的激励机制,我们回答了三个问题:

哪种策略组合能够产生最高的收益?这涉及到资本效率。

哪种输出Token可以获得最深的流动性,并参与最广泛的DeFi活动?这涉及到可组合性。

哪种策略是最安全的收益来源?这涉及到风险缓解。

因此,可组合性和资本效率是主要的采用推动因素,而风险是限制选择范围的边界条件。

3、主要层 - Staking

在主要层中,验证者存入原生Token,例如ETH、ATOM和SOL,以保护PoS网络,并作为奖励获得交易费用。

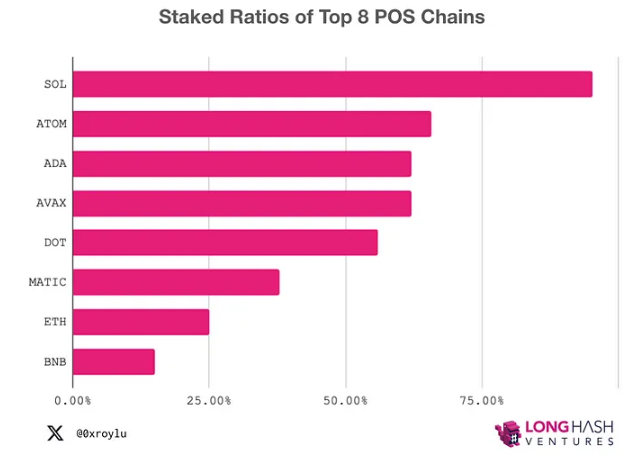

由于在加密领域中,Staking 是最低风险的收益生成形式,随着时间的推移,我们预计以太坊(质押率为23%)将赶上Solana(质押率为90%)和Atom(质押率为70%),这代表了数千亿乃至数万亿的市场扩张。

质押分为三个类别:集中化、准去中心化和去中心化。集中化和准去中心化的 Staking 以方便性和可组合性为代价进行托管交易。去中心化 Staking,即独立 Staking,对于协议来说是最安全的,但难以维护且缺乏可组合性。理论上,自托管节点也可以发行LST,但由于缺乏可组合性,没有理性的思考者会购买它。

1)发布保证金

在普通的独立 Staking 中,验证者创建两对密钥,一个作为验证者密钥,一个作为提款密钥,然后将32个ETH发送到以太坊1.0存款智能合约。基本费用被销毁,交易小费被发送给验证者。每个时期只有8个验证者或每天1800个验证者能够被激活。

Rocket Pool、Diva和Swell等质押池允许独立节点操作者支持由质押者的存款组成的质押池。从操作者的角度来看,保证金越低,资本效率越高,因为他们可以从存入的ETH中获得一部分佣金。在本质上,降低保证金要求可以提供更大的杠杆。

Rocket Pool:8 ETH保证金

Stader:4 ETH保证金

Puffer:1 ETH保证金

据估计,节点操作者可以获得高达6-7%的ETH奖励和高达7.39%的质押池Token奖励。

在Polygon上,验证者需要获得许可。验证者必须申请加入验证者集合,并且只有在已批准的验证者解除绑定时才能加入。在Solana上,验证者可以无需许可加入,并且Solana基金会为验证者提供可供选择的集群。Solana还正式跟踪超过33%的质押SOL所持有的少数派验证者数量。

在中心化交易平台(CEX)的质押中,发布保证金的机制不透明。零售质押者可以提供全部保证金,而中心化节点操作者可以将所有潜在的惩罚转嫁给零售质押者。然而,质押者也自动受益于平滑效应,通常会产生比独立质押更高的收益。

2)获取奖励

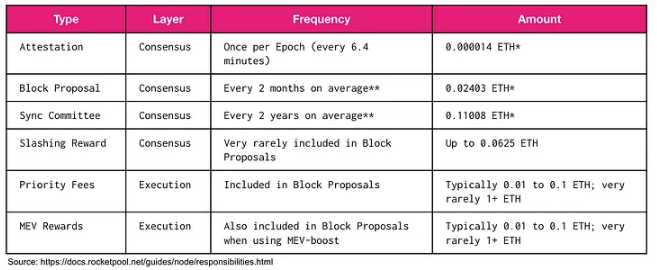

每隔2到3天,以太坊信标链对验证者进行清算并分发奖励。除了共识层之外,验证者还可以通过优先费用和MEV获得执行层奖励。Solana中的Jito等协议利用MEV来提高其LST的收益。

MEV增加将MEV从区块生成者重新分配给验证者,然后验证者可以将奖励分发给质押者。最终,可能会实施MEV销毁来将价值返还给ETH持有者。在本质上,MEV的重新分配是围绕公平性的哲学问题。但目前,MEV可以用来增加质押奖励。

验证者奖励通常波动较大。由于验证者选择的固有随机性,奖励可能不均匀。在以太坊中,使用涉及上一个区块的哈希和种子的确定性随机性来选择下一个验证者。

为此,Rocket Pool基于选择加入的方式提供了一个平滑池。平滑池将积累选择加入的验证者的奖励。作为经验法则,如果验证者的小型池数量少于平滑池中的节点数量,它更有可能从平滑池中获得更大的收益。对于像Lido这样的项目,平滑功能已嵌入智能合约中。

在中心化交易平台(CEX)中,平滑是自动进行的,质押者可以期待随着时间的推移获得稳定的收益。

3)处罚

处罚是非常罕见的事件。自以太坊质押开始以来,共有959,000个节点操作者中只有226个节点操作者受到了处罚。

当验证者1)未能生成区块,或者2)未能在预期时间内生成认证时,他们可能会受到处罚。处罚金额较小。通常情况下,验证者可以在与其离线时间相同的几个小时内重新获得收益。另一方面,处罚惩罚更为严重。

当满足以下三个条件之一时,将发生处罚。1)双重签名:为同一时隙签署两个不同的信标区块。2)签名包装:认证者在另一个认证周围签署认证。3)双重签名:为同一目标签署两个不同的认证。验证者将在一个区块中包含不当行为的证据,与验证者集合进行社交,并在所有验证者对该证据签署后开始处罚。

在处罚事件中,可能出现以下后果:

初始处罚:有效余额的1/32被削减

相关性处罚:如果在短时间内存在多个违规行为,则可能削减多达有效余额的数量。二次方处罚可以阻止勾结。

退出:验证者将在8192个时期(36天)内进入提款状态

DVT(分散式验证技术)旨在通过保护验证者免受无法生成区块或认证的风险,减少处罚风险并提高质押池的安全性。DVT采用分布式密钥生成(DKG)、多方计算(MPC)和阈值签名方案(TSS)在冗余的验证者集合上实现。

SSV(社会化安全验证)作为DVT网络的一部分,是一个完全开放、去中心化和开源的公共产品,目前正在为Lido等协议进行试验。Obol利用Charon作为非托管中间件,负责验证者客户端和共识客户端之间的通信。Diva使用自己的DVT实现以无需许可的方式支持其LST,任何人都可以运行节点。Puffer的Secure-Signer是一个远程签名工具,由以太坊基金会资助,旨在使用Intel%20SGX防止可被处罚的违规行为。Puffer的Secure-Signer代表共识客户端管理验证者密钥。

从资本效率的角度来看,通过DVT运行多个客户端会消耗计算资源。在实际实施中,同一硬件可以参与多组DVT。重要的是,DVT增强了协议的安全性,因此即使一组节点操作者离线或行为异常,质押池仍能正确运行。

Cosmos%20Interchain%20Security对于处罚有一种有趣的方法(提案#187)。由于ICS尚处于初期阶段,治理投票需要解决所有可能的可处罚事件。尽管这旨在防止来自消费链的任何安全传染到中心枢纽,但治理目前仍然将决策权交给人工仲裁,而不是代码。

4)提款

在以太坊中,每个时期允许进行4次退出。由于进入和退出限制不匹配,分别为每个时期的8个验证者和4个验证者,可能会出现长时间的退出队列。一旦发起提款,验证者必须等待256个时期。

在Solana中,委托是被确立的。向质押池进行标准委托需要一个冷却期才能提款。然而,通过质押池进行的流动性质押不需要提款冷却期。

4、展望未来

随着以太坊质押比率的增加,网络使用保持不变的情况下,基本收益率应逐渐趋近于1.8%,这是以太坊基金会设定的最低收益率,但是gas费用和MEV的增加可能在一定程度上抵消这一趋势。

通常情况下,机会成本会促使质押者在收益低于其他可用收益来源时停止 Staking。然而,LST(Liquid Staking Tokens)可以减轻机会成本,因为持有者可以同时参与经济安全和经济带宽。因此,尽管回报率低,质押者很可能会继续存款,并使用他们的LST参与DeFi以获得额外的收益。

由于以太坊质押收益的降低,另一个现象是中心化。独立质押者会发现他们的收益持续减少,最终会超过硬件成本。