Paradigm:Power Perp 的设计空间

本文介绍了一种利用稳定以太币和抵押品进行杠杆交易的方法,可以建立10倍的头寸。作者提出了一种新的永续合约,可以将Uniswap等恒定产品的流动性头寸价值与资产价格的平方根成正比。同时,作者还提出了一种新的永续合约,结合高阶幂永续合约和抵押品,实现更精确的收益。

原文标题:Everything Is A Perp

原文作者:Joe Clark,Andrew Leone,Dan Robinson

原文来源:Paradigm

编译:Lynn,火星财经

内容

- Power Perp的设计空间

- 主张 1:稳定币的收益为 0

- 主张 2:保证金期货的收益率为 1

- 从代币化空头资产到保证金空头永续资产

- 做多而不是做空

- 主张 3:Uniswap 和其他恒定产品 CFMM(几乎)是 0.5 perp

- Power Perp一路下滑

- 少了什么东西?

- 下一步是什么?

- 脚注

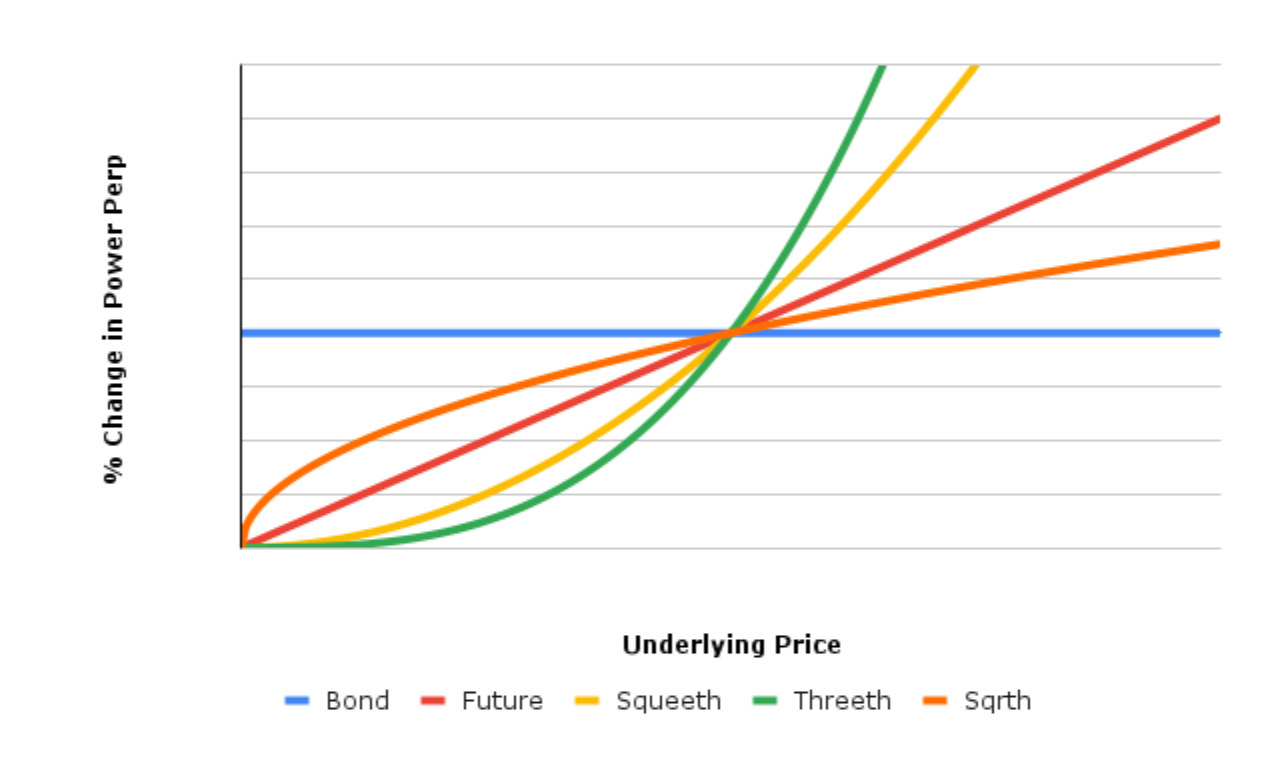

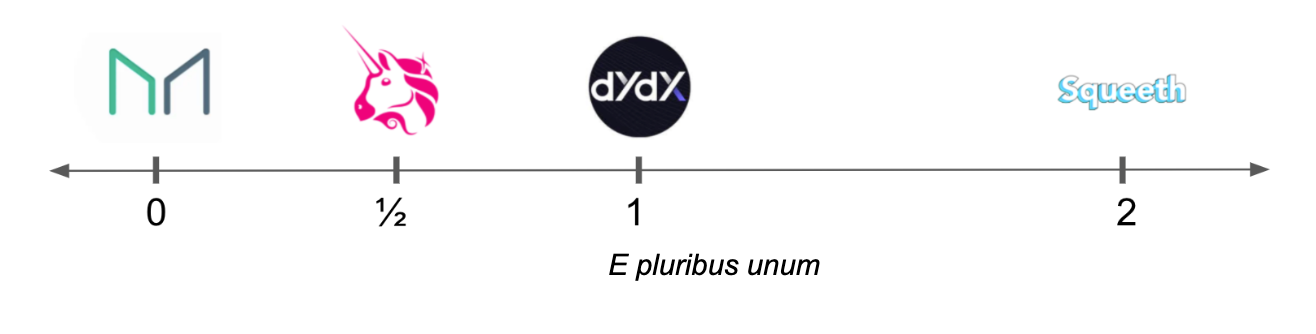

我们一直在思考Power Perp的问题 。Power Perp指数是指以指数价格的强力为目标的资产,例如指数2或指数3。这是一个有趣的兔子洞。你思考Power Perp的时间越长,你就越会发现一切都与Power Perp相似。

在这里,我们提出三个令人惊讶的主张:

- 加密货币抵押的稳定币(如DAI或RAI)就像 0-perps。

- 保证金期货(如dYdX)是 1-perps。

- Uniswap等恒定乘积 AMM是 0.5 perp 的复制投资组合,Balancer等恒定几何平均 AMM是 0 到 1 之间任何值的功率 perp 的复制投资组合。

这很酷,因为它揭示了 DeFi 中三个主要基元的令人惊讶的紧凑设计空间。让我们逐一看一下,但首先我们需要定义 perps 和 power perps。

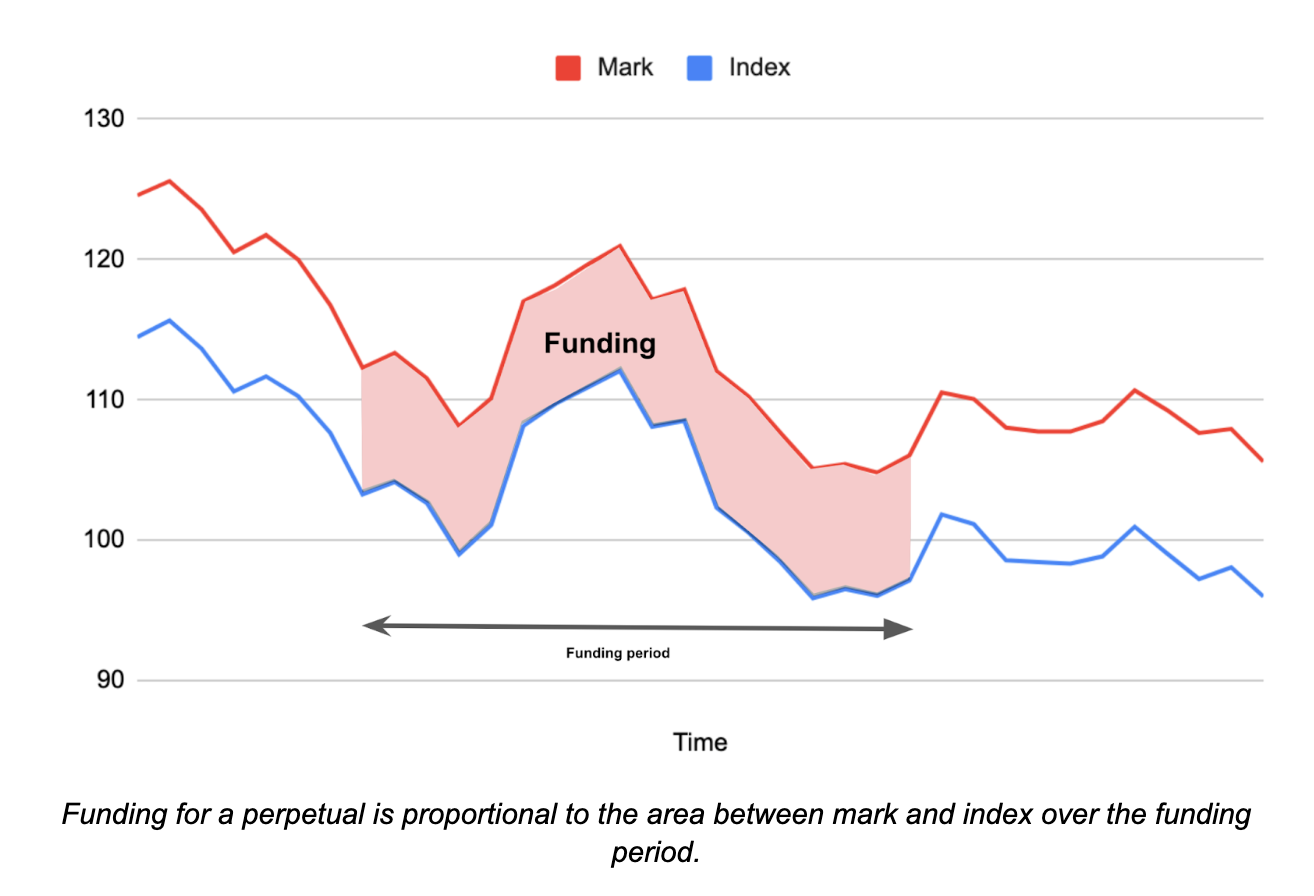

定义: 永续合约是一种跟踪指数1并提供风险敞口的合约,交易价格(标记)距离目标价格(指数)越远,定期支付的金额就越大。(有关更详细的解释,请参阅《犯罪者卡通指南》 。)

定义: 永续合约是一种跟踪指数1并提供风险敞口的合约,交易价格(标记)距离目标价格(指数)越远,定期支付的金额就越大。(有关更详细的解释,请参阅《犯罪者卡通指南》 。)

从图形上看,资金支付随着资金周期内标记价格和指数价格之间的区域变化而变化(见图)。如果标记价格高于指数,则多头支付空头费用。如果标记价格低于指数,则空头支付多头。

有各种转移资金支付的机制(例如,现金或实物支付、定期或连续资助、自动或通过治理等),以及根据价格设定利率的各种机制(包括 Squeeth 使用的比例机制)以及 Reflexer 使用的更复杂的 PID 控制器)。所有机制都实现了这样的理念:当标记高于指数时,多头应该向空头支付,反之亦然。

有各种转移资金支付的机制(例如,现金或实物支付、定期或连续资助、自动或通过治理等),以及根据价格设定利率的各种机制(包括 Squeeth 使用的比例机制)以及 Reflexer 使用的更复杂的 PID 控制器)。所有机制都实现了这样的理念:当标记高于指数时,多头应该向空头支付,反之亦然。

定义: 幂永续合约是指对于某个幂 p 具有指数价格^p 的永续合约。

要在电力永续合约中创建空头头寸,请将一些抵押品锁定在金库中并铸造(即借入)一些电力永续合约。出售这种铸造的永久电力以做空。要想做多,就从拥有一些的人那里购买。

该机制由所需的抵押品与债务比率驱动:

抵押品比率 = 权益/债务 = ((抵押品数量) * (抵押品价格)) / ((永续数量) * (指数资产价格)^p )

该比率必须安全地保持在 1 以上,以便有足够的抵押品来偿还债务,否则合约会通过购买足够的永续合约来平仓来清算抵押品。

Power Perp的设计空间

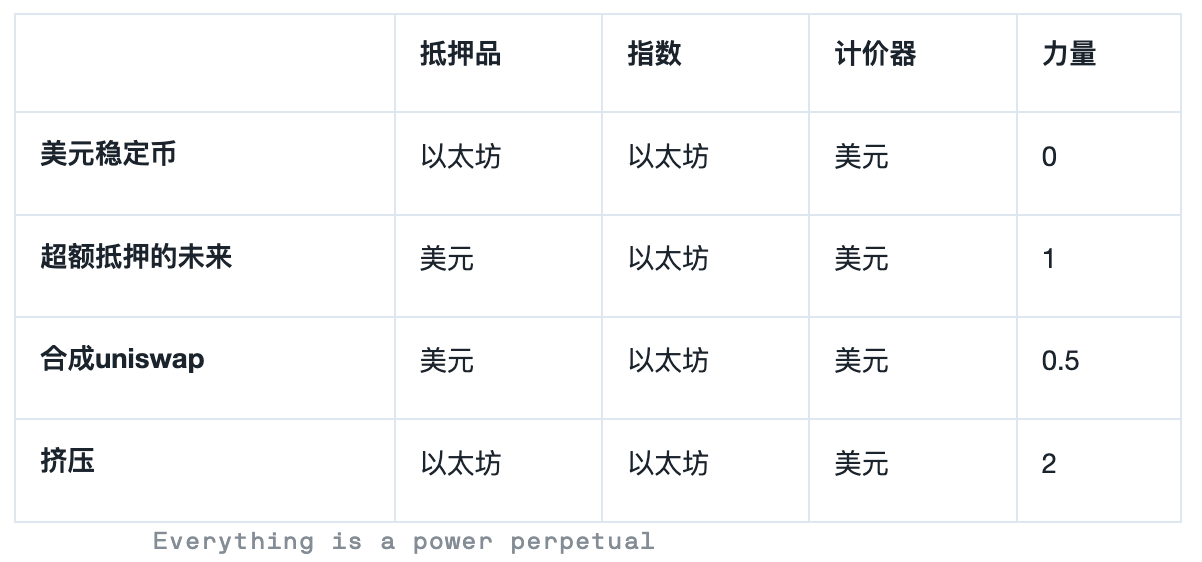

权力永续合约的设计空间涉及权力p、最小抵押比率c>1和三种资产选择:

- 抵押资产:例如美元

- 指数资产(价值被代币化的资产):例如,ETH

- 计价资产(我们衡量价值的单位):通常为美元

现在我们提出三个主张。

主张 1:稳定币的收益为 0

稳定币是一种以可靠定价的抵押品为铸造代币的贷款。以下配置给出了美元稳定币:

- 抵押资产:ETH

- 指数资产:ETH

- 计价资产:美元

- 抵押比例:1.5

- 功率:0

这意味着我们正在发布 ETH 抵押品并铸造稳定币代币。该指数是 ETH 价格的零次方,即 ETH^0 = 1 时的 1。

如果我存入 1 ETH 作为抵押品,而 ETH 的交易价格为 3000,我最多可以铸造 2000 个代币。这提供了 1.5 倍的抵押品:

抵押比例 = 权益/债务 = ((抵押品数量) * (抵押品价格)) / ((永续数量) * (指数资产价格)^p )= 1 * 3000/ (2000 * 1) = 1.5

资金是稳定币当前的美元交易价格(马克)减去目标指数价格^0。

资金 = 马克 - 指数 = 马克 - 价格^0 = 马克 - 1

融资机制为稳定币的交易价格接近 1 美元提供了良好的激励。如果其交易价格大幅高于 1 美元,则出售您持有的任何稳定币,然后铸造并出售更多稳定币并获得资金将是有利可图的。如果低于 1 美元,则可以购买稳定币以获得正利率,并可能在未来以更高的价格出售。

并非所有的稳定币都使用这种精确的(标记 - 指数)融资机制,但所有有抵押的稳定币都共享这种基本结构,将稳定币作为良好抵押品的贷款。即使是具有治理设定利率的稳定币也会将其设置为类似于 mark - 1 的水平,以将其与 1 美元挂钩。

主张 2:保证金期货的收益率为 1

如果我们将上一节中的稳定币修改为1的幂,并将抵押品改为美元,我们就得到了代币化的ETH资产:

- 抵押资产:美元

- 指数资产:ETH

- 计价资产:美元

- 抵押比例:1.5

- 功率:1

我以 3000 美元的 ETH 价格抵押 4500 美元,并铸造了一枚稳定的 ETH 代币。

抵押比例 = 权益/债务 = ((抵押品数量) * (抵押品价格)) / ((永续数量) * (指数资产价格) p ) = 4500 *1 / (1 * 3000 1) = 1.5

该永续合约的资金是永续合约的美元交易价格(标记价格)减去目标指数价格^1。

资金 = 马克 - 指数 = 马克 - 价格^1 = 马克 - ETH/USD 价格

融资机制很好地激励了 Perp 进行接近 ETH 价格的交易。如果价格大幅上涨,资金将鼓励套利者购买该资产并做空永续合约。如果大幅降低,就会鼓励他们卖空该资产并购买永续合约。对于马克应该基于提供 ETH 价格敞口的即将到期的工具,有一个精确的复制论证(请参阅有关“永恒期权”的论文)。

我可以出售这种稳定的 ETH 资产来做空 ETH 的价格,并以美元抵押品作为支持。

从代币化空头资产到保证金空头永续资产

我们构建的稳定 ETH 资产的资本效率不是很高。我们投入了 4500 美元的抵押品,以做空价值 3000 美元(或 1 ETH)的 ETH 敞口。我们可以通过出售美元稳定币的代币,然后使用它作为抵押品来铸造更多的永续币,从而提高资本效率。

如果最低抵押率为 1.5,ETH 为 3000,我们有以下序列:

- 存入 4500 美元并铸造 1 个稳定币

- 以 3000 美元的价格出售稳定币,存入收益,并铸造 1/1.5 = 0.666 稳定币

- 以 2000 美元的价格出售稳定ETH,存入收益,并铸造 (1/1.5)^2 = 0.444 stableETH

- 以 = 1333.33 美元的价格出售稳定ETH,存款收益,并铸造 (1/1.5)^3 = 0.296 稳定ETH

- 等2

总结交易,我们最终铸造并出售了 3 个稳定的 ETH。这是 4500 美元抵押品的 9000 美元空头 ETH 敞口。该头寸相当于开立 2 倍杠杆空头 ETH/USD 永续合约。

如果我们能够使用闪电掉期或闪电贷款,这个过程就会简化。我们可以将 3 个稳定以太币闪现兑换成美元,并用所得收益作为抵押品来铸造稳定以太币来偿还。

如果抵押品要求是 110%,我们就可以建立 10 倍的头寸。

做多而不是做空

要做多,请购买稳定的 ETH 以换取美元。要进行多头杠杆操作,请使用稳定的 ETH 抵押品借入更多的美元,并使用借入的美元购买更多的稳定的 ETH,然后借入更多的美元并重复该过程,最高可达 2 倍 ETH。如果可以使用快速掉期或快速贷款,则可以在单笔交易中完成。

所有这些意味着由超过 100% 抵押品支持的超额抵押永续合约可以转换为抵押不足永续合约,就像在 dYdX 上交易的那样。

主张 3:Uniswap 和其他恒定产品 CFMM(几乎)是 0.5 perp

Uniswap 池中的流动性头寸的价值与两种资产相对价格的平方根成正比。对于 ETH/USD 池中的全系列 LP,LP 的价值为

V = 2 * (k * (以太坊价格))^0.5

其中k是两个代币数量的乘积。该池每个周期都会产生一定数量的交易费用。

现在考虑一下罪犯:

- 抵押资产:美元

- 指数资产:ETH

- 计价资产:美元

- 抵押比例:1.2

- 功率:0.5

该 Perp 将跟踪价格^0.5 的值,反映 AMM 的收益。

投资组合短期永续基金和有限合伙人的单位将获得永续基金和 AMM 费用之间的差额。由于此交易抵消了价格风险,因此 0.5 的永久收益应低于确切地说:

预期 Uniswap 费用 = 指数 - 马克

Uniswap v3 的扩展很简单,留给读者;)

这给了我们一个很好的结果,即均衡 Uniswap 费用3应该是 0.5 永续合约的资金费率。在零利率的简化情况下,这是

均衡 uniswap 回报 = σ²/8

其中σ²是一种池资产相对于另一种资产的价格回报的方差。我们也纯粹从 Uniswap 的角度得到了这个结果(更直接的构造请参见此处的附录 C)。我们在这里还从权力者的角度进行详细介绍。

Power Perp一路下滑

因此,稳定币(以及更广泛的抵押贷款)、保证金永续期货和 AMM 都是一种权力永续合约。

少了什么东西?

高阶幂永续——从二次幂永续开始。Squeeth 是第一个二次幂永续合约,提供价格风险二次成分的纯敞口。通过将高阶权力永续债券和 1-perps(期货)与 0-perps 作为抵押品相结合,我们可以得到许多收益的良好近似值。

如果我们需要更精确,我们可以使用泰勒级数权重中具有整数幂的幂 perps 组合来近似任何函数:sin(x)、e x 2、log(x) – 无论您喜欢什么。

下一步是什么?

一个允许Power Perp、抵押资产和 Uniswap 有限合伙人和谐相处的世界可能真的很有趣。

脚注

- 指数通常是价格,但也可以是任何以数字形式衡量的东西,例如旧金山的平均气温或当今存活的长颈鹿的数量。↩

- 更一般地,当 i=0 时,杠杆为 1/c^i,因此在我们的例子中为 1/(1.5-1)=2x。在大多数情况下,多步骤过程可以被单个闪速交换所取代(例如,如果 Perp 与其在 Uniswap v3 池中的抵押资产进行交易)。↩

- 实际上,这意味着如果货币对的年化波动率为 90%,您需要从 LP 费用中获得 1/8 * 0.9^2 = 10.125% 的回报。因此,如果您拥有 100 美元的全系列 Uniswap LP,您每天需要赚取 0.028 美元的费用来支付无常损失。0.5 perp 的资金利率为每天 2.8 个基点,复制了这一点。↩