灰度:比特币与美国大选宏观政策

即将到来的选举可能会影响比特币的表现,因为政府赤字和债务、通货膨胀和美联储独立性以及美国在世界上的角色都是重要的宏观政策问题。比特币被视为一种对冲美元贬值的资产,可能受到下一任总统对美联储独立性的影响。此外,特定行业立法和地缘政治也可能影响比特币的走势。投资者可以从候选人的言论和行动中评估连任的影响。政府过度借贷可能导致货币贬值,中央银行独立性也非常重要。最近,美国有线电视新闻网报道了旨在推动负责任金融创新的两项综合法案。

原文标题:Bitcoin and the Macro Policy Issues of Biden v Trump

原文作者:Zach Pandl,Will Ogden Moore

原文来源:GRAYSCALE

编译:Lynn,火星财经

- 在即将到来的选举中,重要的宏观政策问题将包括政府赤字和债务规模、通货膨胀和美联储独立性以及美国在世界上的角色。

- 比特币是一种与美元竞争的替代货币系统。因此,影响经济和/或美元前景的美国政府政策也可能对比特币产生影响。

- Grayscale Research 认为,美元可能会贬值,而我们认为比特币可能会受益于政策变化,这些政策变化会导致 (i) 美国政府债务增加,(ii) 美联储独立性受到侵蚀和通胀风险加大,和/或(iii) 美国在海外的领导地位下降。

随着比特币接近历史新高,参加 2024 年选举的候选人已经开始权衡加密货币市场话题。例如,前总统特朗普在本周接受CNBC采访时表示,比特币已经“获得了生命”,他允许支持者用比特币购买商品。[1]在选举之前,Harris Poll代表 Grayscale 进行的一项调查表明,加密货币投资者可能会关注候选人对比特币的看法,以及有关下届国会可能出台的加密货币立法的任何线索。

但比特币也是一种宏观资产:它是一种替代货币体系和与美元竞争的“价值储存手段”。因此,美国大选中的宏观经济和地缘政治问题(例如赤字支出金额和美国在世界上的角色)可能会影响对最大加密货币的需求。我们认为,增加美元贬值风险的选举结果可能在中期内对比特币有利。

宏观问题#1:政府赤字和债务

在一定程度上,政府债务上升可能会对一国货币产生负面影响。[2]对于经济规模大、制度成熟的美国来说,美元面临的风险主要来自“双赤字”机制。该理论认为,由于政府债券的边际需求可能来自外国投资者,因此预算赤字和贸易赤字往往会同时扩大。

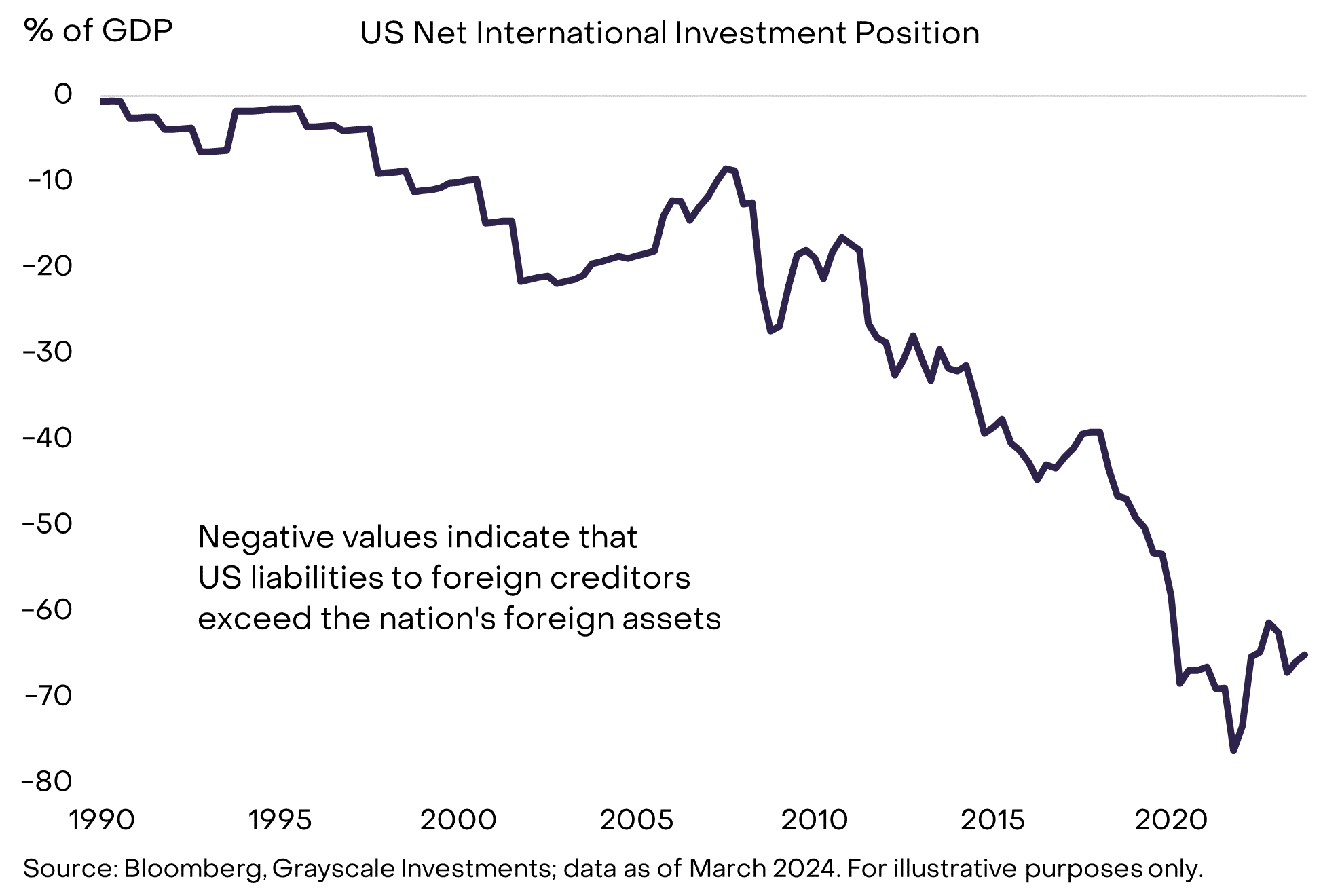

美国政府债务的一半左右由海外投资者持有,联邦政府预算赤字历来导致贸易赤字扩大。[3]此外,对于整个国家来说,国际负债(即外国人的债务)数量远远大于国际资产数量,美国的净负债目前总计占GDP的65%(图表1)。由于联邦债务存量预计在未来几年将大幅增加[4],海外投资者对美国政府债券的兴趣可能会更加有限或没有兴趣,并开始远离美元,可能转向其他替代品,例如比特币。

图表1:外国投资者可能失去购买美国国债的兴趣

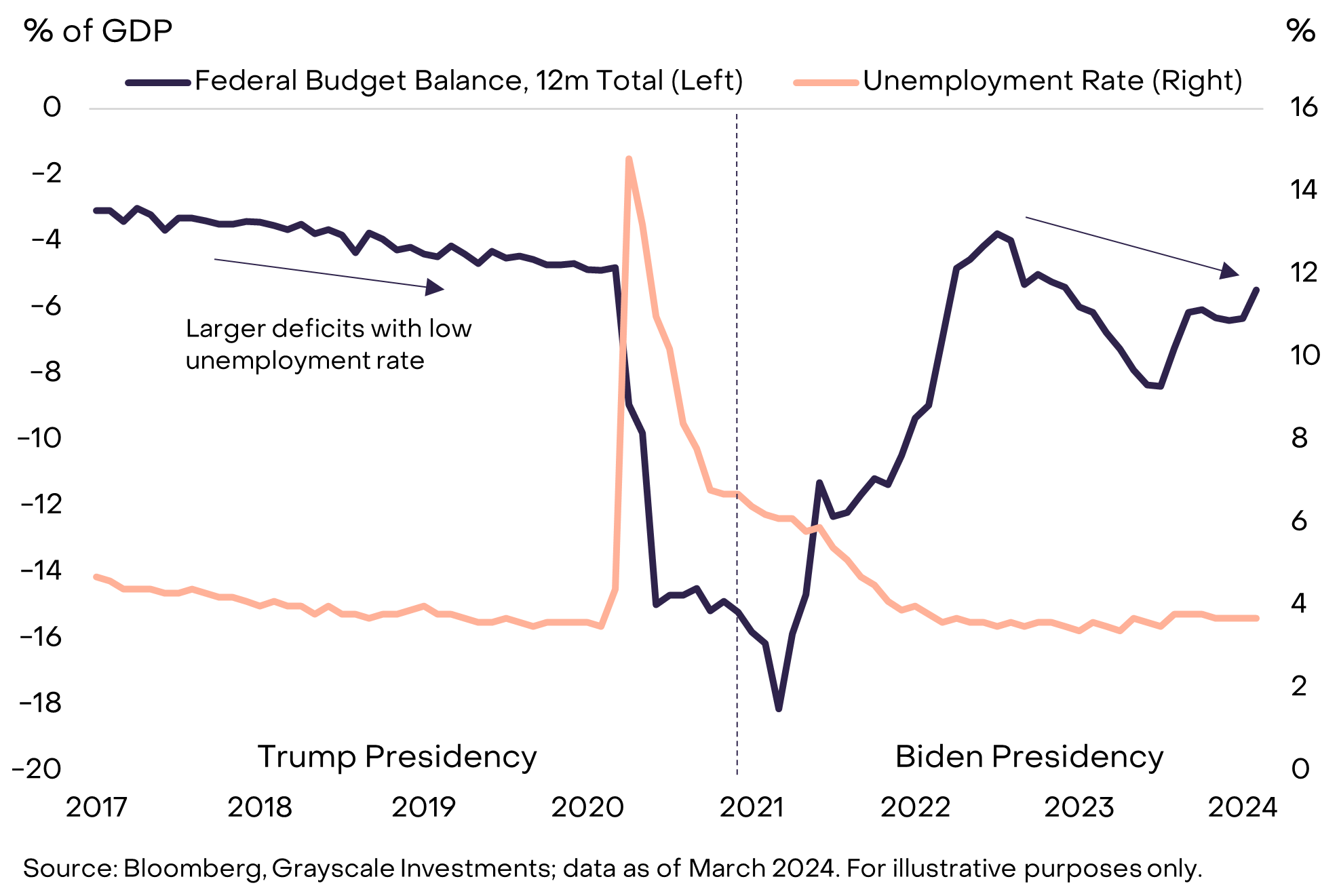

特朗普总统和拜登总统都留下了政府债务不断上升和顺周期预算赤字的记录,尽管新冠疫情大流行使解读这两种情况的历史记录变得更加复杂。在新冠疫情爆发之前[5],尽管失业率下降,但特朗普总统仍导致公共债务水平上升以及预算赤字扩大(图表 2)。[6]政府分析师还估计,2017 年税法在中期增加了预算赤字。[7]新冠疫情之后,拜登总统在联邦预算赤字增加、失业率保持在历史低位的时期也进行了类似的执政。此外,两位候选人都没有在第二任期内优先考虑平衡预算。特朗普总统表示,他希望实施额外减税,而估计拜登总统的绿色能源投资计划将大幅扩大赤字。[8]

图表 2:特朗普总统和拜登总统均在巨额预算赤字下执政

由于两位候选人领导下的公共债务都可能增加,因此更重要的考虑因素可能是任何一方是否同时控制白宫和国会。根据目前的做法[9],在国会获得简单多数的政党就可以通过财政政策立法,特朗普总统和拜登总统在任期开始时都在统一政府下颁布了重大立法。对比特币的影响:如果一党同时控制白宫和国会,需求可能会上升,因为通过扩大赤字的立法会更容易。

宏观问题#2:通货膨胀和美联储独立性

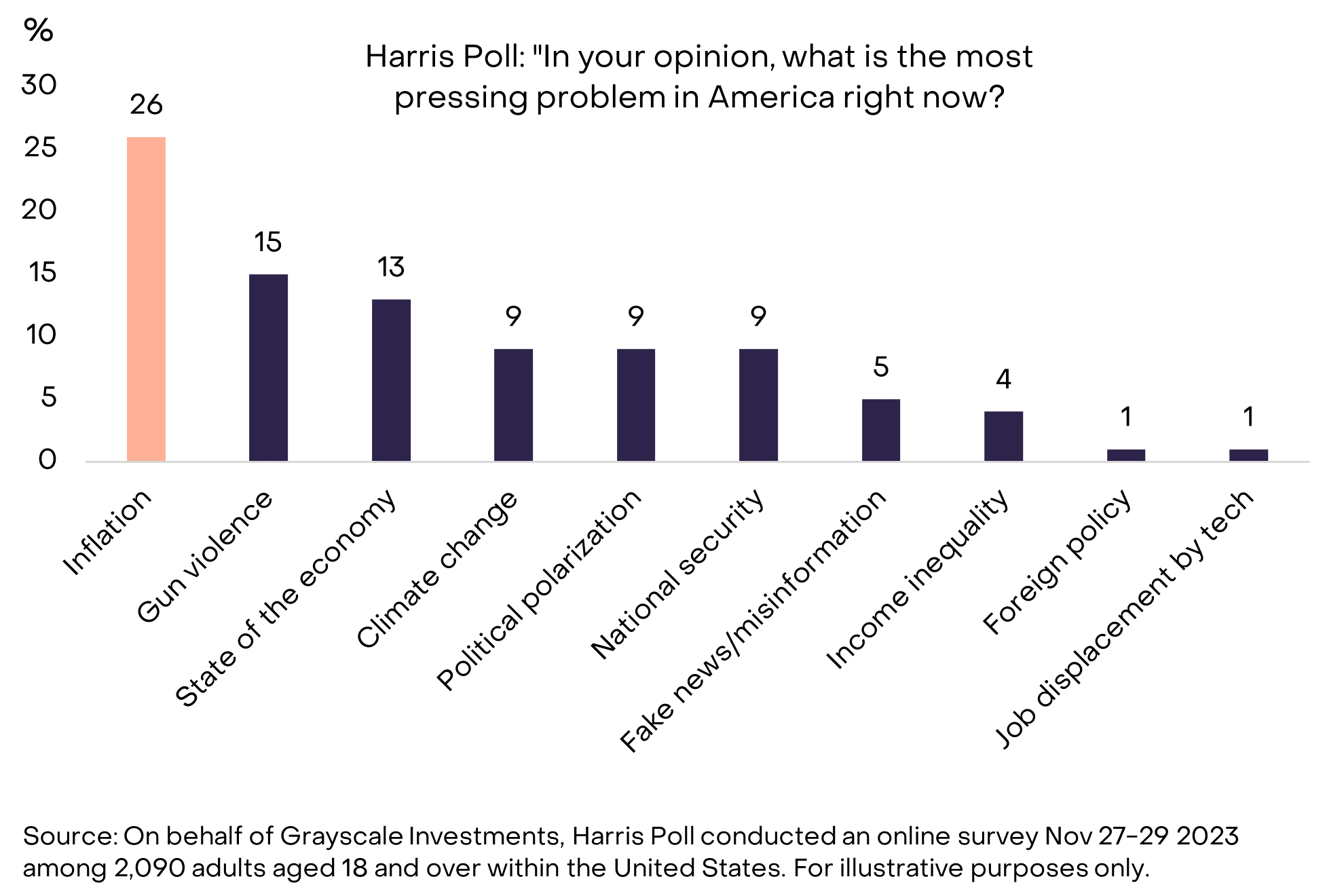

灰度与 Harris Poll 合作,调查了可能的选民对加密货币和即将到来的选举的看法。引人注目的是,受访者表示,通货膨胀是该国最紧迫的问题(图表 3)。

图表 3:通货膨胀是美国最紧迫的问题

我们认为,比特币可以被视为一种“价值储存”资产,可以对冲美元贬值——通货膨胀和/或名义贬值导致购买力受到侵蚀。这次选举可能影响美元贬值风险的一种方式是通过其对美联储独立性的影响。学术研究发现,独立的中央银行——那些负责维持低而稳定的通胀且不受民选官员日常控制的中央银行——更有能力实现价格稳定。[10]因此,削弱央行独立性的行动可能会增加中期高通胀和美元贬值的可能性。美联储主席杰罗姆·鲍威尔的任期将于 2026 年到期,因此下一任总统将有机会塑造该机构。

在任期间,特朗普总统经常公开批评美联储,例如,他对鲍威尔的选择“一点也不高兴”,并称 FOMC(联邦公开市场委员会)的政策选择“相差甚远”。根据”。[11]他最近继续批评,称鲍威尔是“政治性的”,并表示任何降息举措都旨在“帮助民主党”。[12]相比之下,拜登总统采取了更为传统的路线,称他降低通胀的方法遵循以下原则:“尊重美联储,尊重美联储的独立性”。[13] 对比特币的影响:如果特朗普总统当选,并且市场认为他有可能在第二任期内削弱美联储的独立性,那么需求可能会上升。

宏观问题#3:美国在世界上的角色

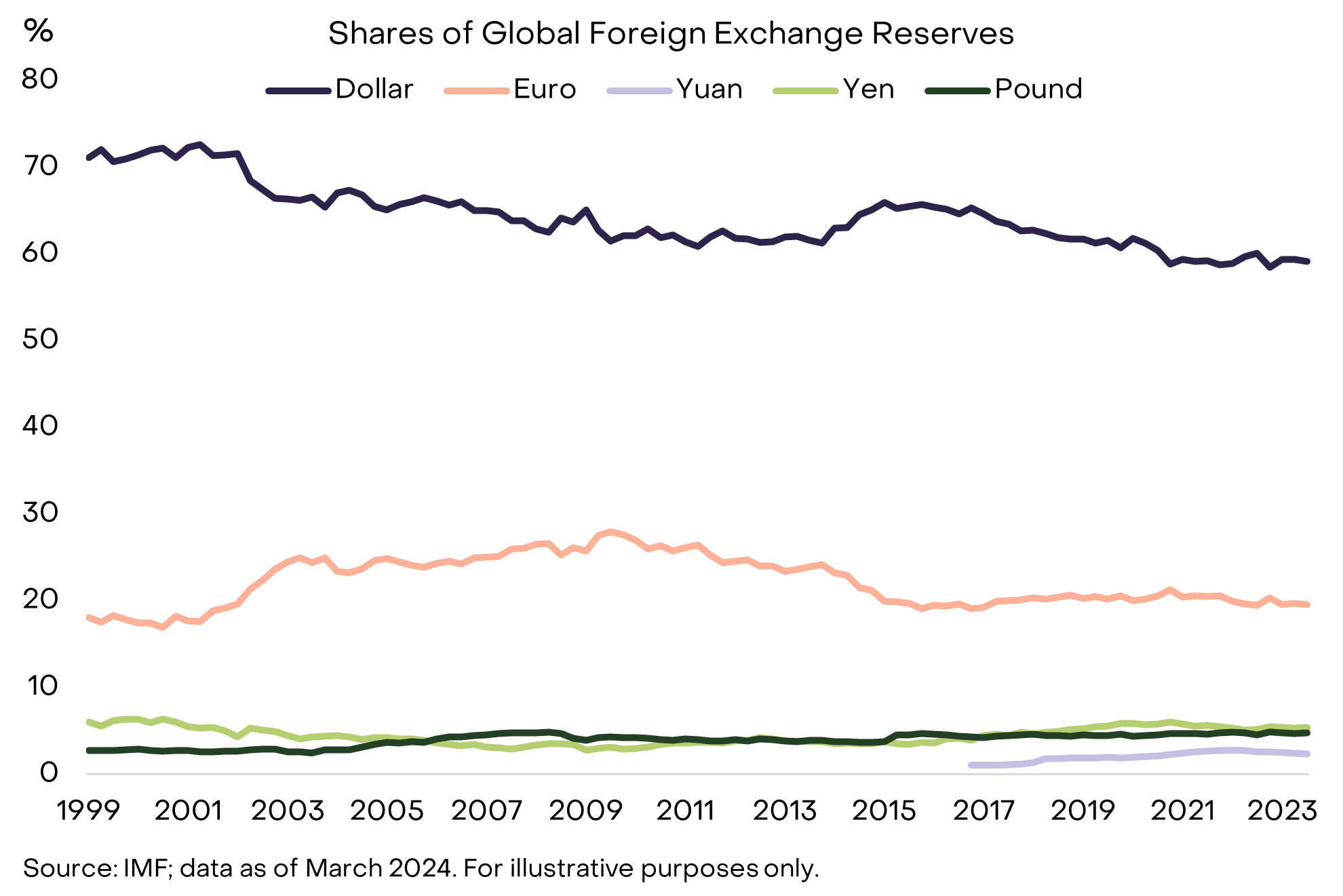

在美国以外,许多最大的美元持有者都是外国政府。例如,对于大多数国家来说,美元在其外汇储备(政府官方持有的外国资产)中占据最大份额(图表 4)。因此,国际对美元的需求可能受到经济和政治因素的影响。例如,拥有美国军事基地的国家通常在外汇储备中持有更多美元。[14] 由于对美元的需求取决于政治和经济,下一任总统减少美国地缘战略影响力的行动可能会削弱对美元的需求,而这反过来又可能为比特币等竞争对手的货币体系打开空间。

图表 4:美元主导全球贸易和金融

特朗普总统对美国国际承诺的负面看法比拜登总统更多,他的言论和行动偶尔会引发与盟友的摩擦。特朗普经常批评北约,让美国退出跨太平洋伙伴关系协定(TPP),对多种进口商品(包括来自加拿大、墨西哥和欧盟的产品)征收关税,并向日本和韩国施压。韩国将为美国军事保护提供更大的财政激励。[15]作为候选人,特朗普曾提出全面提高10%的关税,并表示对中国的关税将超过60%。[16]

拜登政府为现有联盟和多边机构提供了更多支持。例子包括对北约和乌克兰资金的支持(在他最近的国情咨文中得到了强调)以及对 TPP 的更积极的态度。拜登政府还放弃了主要的新关税。然而,在俄罗斯入侵乌克兰后,美国及其盟国制裁了俄罗斯央行——这或许是近年来美元国际角色最重要的政策决定。这一行动导致俄罗斯经济“去美元化”——从美元转向黄金和其他货币。未来,其他面临制裁风险的国家也可能会尝试摆脱美元,实现多元化。对比特币的影响:更多的孤立主义政策和/或积极使用域外制裁可能会打压美元并支持比特币等替代品。

选票上的比特币

除了 11 月份投票中的宏观政策问题外,加密货币投资者还将关注特定行业立法的指导。上届国会辩论了几项加密立法。其中包括两项综合法案[17],即 McHenry-Thompson 法案和 Lummis-Gillibrand 法案,两者都涉及加密资产交易所的注册要求以及 SEC 和 CFTC 对加密资产的管辖权。加密货币投资者将关注的另外两项重要法案包括“稳定币法案”,该法案旨在为稳定币提供更大的监管清晰度[18],以及“数字资产反洗钱法案”,其重点是防止加密货币中的非法金融活动。[19]

无论美国的加密货币监管环境如何演变,推动美元和比特币上涨的宏观经济和地缘政治趋势似乎都可能会持续下去。我们认为,这些趋势包括巨额政府预算赤字和债务上升、通胀上升且波动更大以及对机构的信任度下降。比特币是与美元竞争的另一种“价值储存手段”。如果美国经济和美元的长期前景恶化,我们预计对比特币的需求将会上升。

对于总统选举,两位候选人都曾担任过总统,因此投资者可以从他们之前的言论和行动中部分评估连任的影响。鉴于历史记录,如果特朗普或拜登也控制国会,政府债务可能会继续上升。尽管美国经济健康,但再次出现巨额赤字可能会给美元带来下行风险。同样,任何增加通货膨胀风险和/或减少外国政府对美元需求的政策都可能导致货币贬值,并可能使美元的竞争对手(如其他国家货币、贵金属和比特币)受益。

[2]经济学家认为,政府过度借贷可以通过三个主要渠道影响一国货币:(i) 由于违约风险而产生“财政风险溢价”,(ii) 由于政府所坚持的“财政主导地位”央行将利率维持在过低的水平,以帮助政府借贷融资,或(iii)通过“双赤字”效应。有关这些主题的代表性研究文献,请参阅 Carlson 和 Osler,《货币风险溢价的决定因素》,纽约联邦储备银行工作文件,1999 年 2 月;Calomiris,《财政主导地位和零利率银行准备金要求的回归》,圣路易斯联邦储备银行评论,2023 年第 4 季度;Bluedorn 和 Leigh,《重新审视双赤字假说》,国际货币基金组织财政政策会议,2011 年 6 月。

[3]例如,参见 Kumhof 和 Laxton,《财政赤字和经常账户赤字》,国际货币基金组织 2009 年 10 月工作文件。

[4]资料来源:国会预算办公室,“预算和经济展望:2024 年至 2034 年”,2024 年 2 月。

[5]我们认为美国新冠肺炎疫情爆发期为 2019 年 3 月至 2022 年春季。

[6] 2016年12月至2019年2月,公众持有的联邦政府债务从占GDP的76%增加到占GDP的80%;资料来源:Grayscale Investments 根据彭博社数据计算。

[7]资料来源:国会预算办公室,《预算和经济展望:2018 年至 2028 年》,2018 年 4 月。

[8]资料来源:国会预算办公室,《预算和经济展望:2024 年至 2034 年》,2024 年 2 月。

[9]通过调节过程,该过程通常要求扩大赤字的政策变化在十年预算评分窗口结束之前到期。

[10]有关该主题的介绍,请参阅《为什么中央银行独立很重要》,世界银行研究和政策简报,2021 年 11 月。

[14]资料来源:Eichengreen、Mehl 和 Chitu,《火星还是水星?国际货币选择的地缘政治》。NBER 工作论文,2017 年 12 月。另请参阅 Goldberg 和 Hannaoui,《外汇储备中美元份额的驱动因素》。纽约联邦储备银行员工报告,2024 年 3 月。

[17]两项综合法案指的是1.《21世纪金融创新与技术法案》(McHenry-Thomson Bill)和《负责任的金融创新法案》(Lummis-Gillibrand Bill)。