公链生态的“土地财政”与“盐碱化困局”

本文探讨了公链生态类似于土地产业的发展模式,通过发行新资产来推动生态发展。但这种做法也存在争议,有人认为是繁荣生态的体现,有人则认为是未来的负担。比特币生态是当前最大的机会,ETH仍处在正确道路上,重资产DeFi即将发起变革生产力的工业革命。ZK硬件加速和预言机对于DeFi的重要性相当,是目前ZK赛道最迫切且刚需的基础设施。资产效率的提升和流动性层的构建是未来发展的重点,BTC Restaking与流动性层建设存在更大的非共识机会。

原文作者:Loki

原文来源:BeWater Community

本文借鉴产业发展思路,探讨了目前L1与L2生态建设过程中的潜在瓶颈以及未来的方向。

Let's Dive Deep into the Water🌊

1️⃣ 永恒的驱动力:资产发行

最近看到一个很有意思的概念--【公链的土地盐碱化】开垦大量土地(L2)却没有种植树苗(Dapp)。如果把公链比作土地,生态系统就相当于土地上的产业,进而可以抽象出一个“财政主体”。在这种视角下,类比政府,ETH(或者其他公链)的系统收入(或可分配价值)也可以划分为三部分:

(1)直接收入/税收(Gas fee)

(2)财政赤字(区块奖励)

(3)非税收入,主要是土地财政(资产发行)

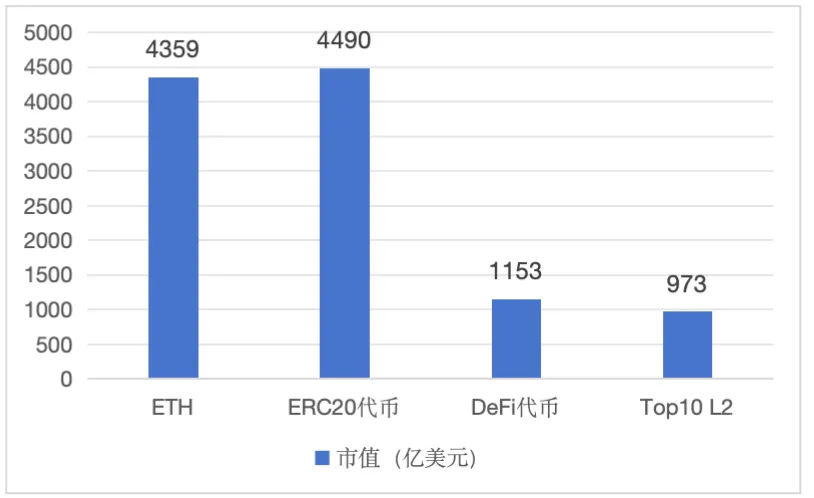

根据Tokenterminal数据,当前ETH的年化费用(对应税收)约69亿美元,而非税收入部分:

(1)2020年5月(DeFi Summer之前),ERC20代币总市值接近ETH市值的100%,约1000亿美元;当前总市值4490亿美元,为ETH总市值的103%。

(2)DeFi代币总市值1153亿美元,约为ETH市值的26%。

(3)Top10 L2 FDV合计973亿美元(其中流通市值300亿+),约为ETH市值的22%。

Data source: Coingecko

ERC20代币、DeFi代币、Top10L2的市值分别为年化费用的65x、16x、14x,所以到目前为止,ETH生态甚至于整个Crypto的驱动力都不是大规模应用,而是资产创造/资产发行。ETH的发展脉络是这样,从大规模ICO,到DeFi Summer,NFT Summer、再到L2,再到现在的Restaking。非ETH生态也是一样,RWA、Meme、Socialfi、铭文,无一不是围绕资产发行,区别只是【发行什么资产?】和【用什么方式发行资产?】

2️⃣ 土地财政视角下的ETH生态建设

土地财政源于税制改革引起的地方政府财力缺口。不可否认的是,土地财政在很长一段时间内对经济增长起到了积极作用,完成了初始资本积累和城镇化过程。在最简化的模型下,土地相关收入成为政府收入,再被用于投资、转移支付(包括公医教的薪酬),并进一步撬动消费并带动就业,而房价的【虚市值】上涨让增发出来的价值被固定,所有人都获得了财富(静态)或者收入(动态)。

公链的生态发展有些相似,最初的ICO更像是无规律的城镇化,而DeFi Summer、Gamefi、NFT更像是有规划的城镇化,而竞争性L1和L2则更像在主城区承载力饱和以后通过建设一个又一个的新区来疏解需求。

这个过程的好处是可以不断地创造新资产,特别是建设新区的时候,不仅需要建设住房,还需要配套商业、交通、医疗、学校,带来大规模的投资热潮,反映在公链生态就是不断地发行新的协议与新的资产,这些新的资产在牛市中将会加速生态的繁荣。

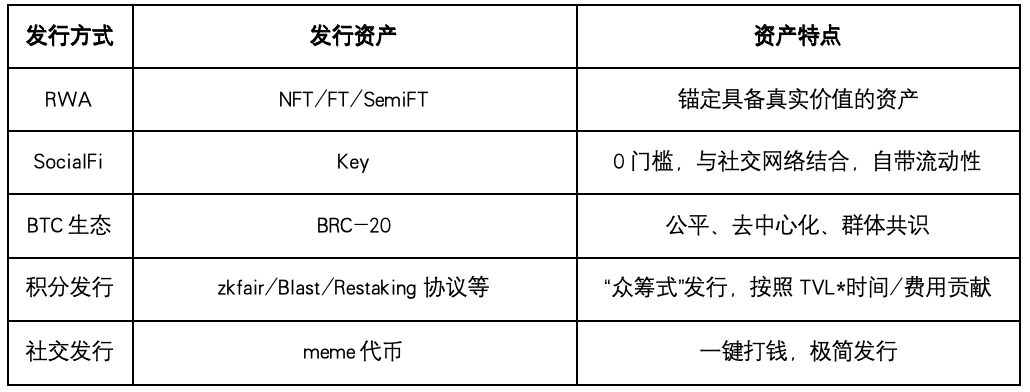

最典型的案例是Curve生态,如果我们把Curve类比成一个小区,会发现这个小区不仅住房可以被出售,物业、车位、底商,甚至门口小卖部都被当做资产进行了证券化(发币上市)。这种做法是有争议的,支持者会认为【这是繁荣生态和高效率分工的体现】,而反对者会认为【鹅城的税已经收到了90年以后】。

Source:区块先生

3️⃣ 滥用土地财政带来盐碱化问题

2022年是竞争性L1与L2的一个发展拐点,其背景是2017年1至2021年11月,ETH月总gas使用量增长了62.3倍。所以竞争性L1与L2本质上都是承接了ETH的外溢需求。同样代入土地财政视角,主城区无法承接外溢的投资和居住需求,卫星城和新区建设开始出现,新区捕获的土地出让金又可以用于基础设施建设,经济循环再次启动。

Source:Glassnode

但这种循环并不是没有终点的。第一个问题是2022年市场转熊以后需求外溢不再存在。第二个问题是不能重复造太多轮子,市区的学校都可以去郊区开分效区,ETH主链上的DeFi、Infra协议也可以迁移到其它L1和L2。所以我们可以看到许多L2出现了盐碱化的现象,这种现象的本质是ETH的大部分需求都是为【资产发行】服务的,不具备资产发行能力的L2存在天然缺陷。

一个最直观的例子是拥有真正意义成功Meme代币(市值、持续时间、社群热度)的公链只有ETH、BTC和Solana,L2上较为知名的AIdoge当前市值仅1.2亿美元。

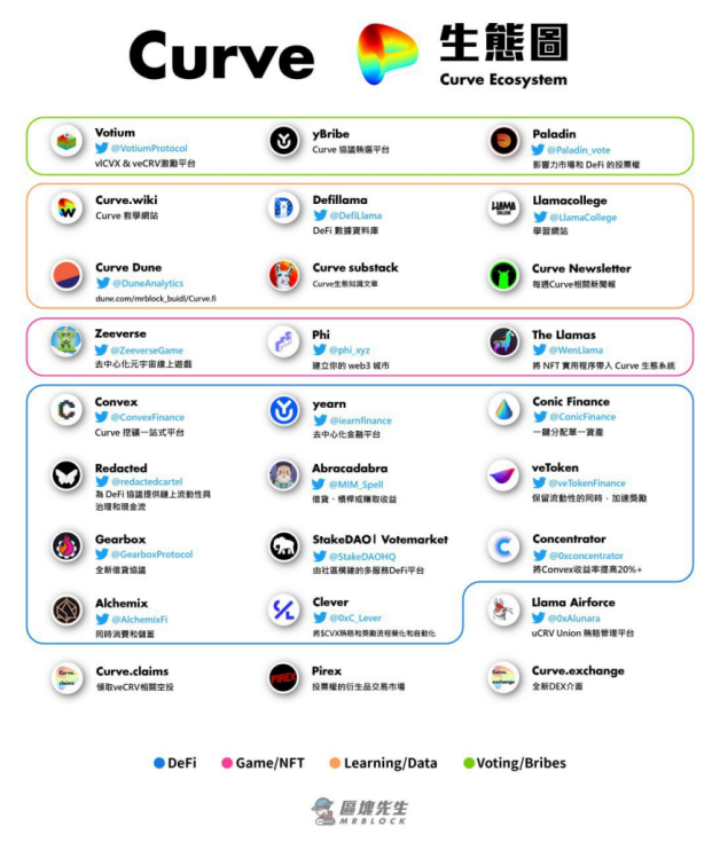

另外,这种围绕资产创造的生态发展过程中也衍生出了一些有意思的模式。

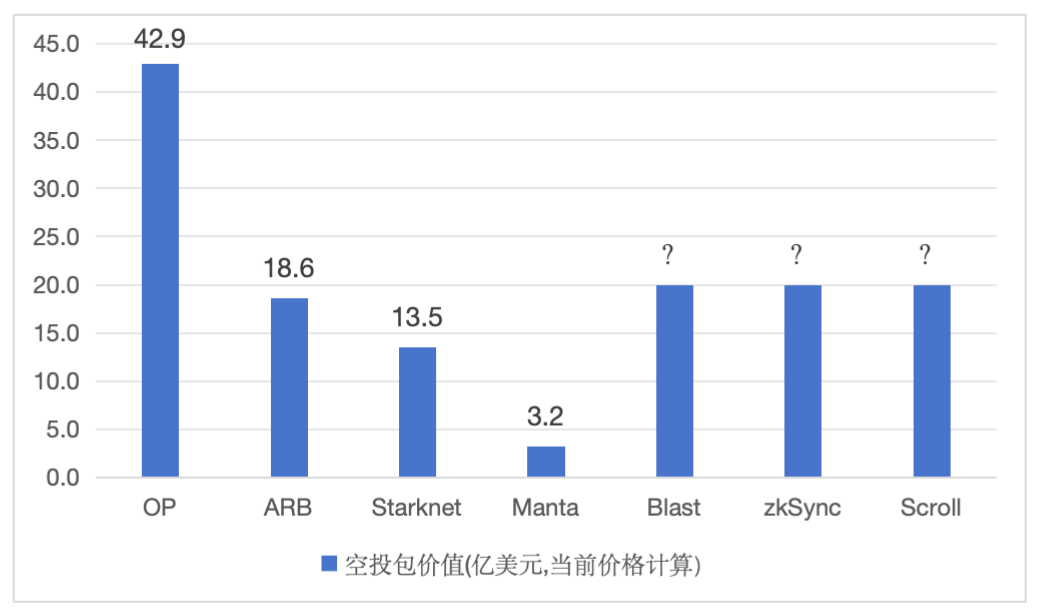

第一种是Airdrop Hunter的兴起。类比土地财政,to C空投的做法有些像【货币化棚改】,首先出让土地获得发展资金建设基础设施,并向早期居民(用户)发放奖励,这些居民的活动、居住吸引更多经营者,生产生活的繁荣又会让土地变得更有价值。所以我们可以看到,公链的激励变得越来越慷慨,也出现了zkfair、Blast、Manta这样的搅局者,但这也是一个逐步内卷的状态,短期激励的效果持续性变得越来越差,更多无情的收益耕种者开始出现。

第二种是开发者激励的出现。类比土地财政,to B的空投更像产业政策。政府为入驻新产业园区会提供一系列优待政策,例如几乎免费的土地、低息贷款、行政事务的优待等,唯一的要求就是企业在某一个时间点开始,需要贡献足够多的税收。而在Crypto行业,公链可以提供投资、孵化、市场合作、代币激励等一系列服务,但协议需要为公链贡献TVL、用户数、交易笔数。典型的案例有许多,部分公链甚至还会成立一个单独主体(例如Near的Proximity Labs)来促进生态的发展。

但很显然,无论是To C还是To B,在很长一段时间内补贴带来的产出都会是无法覆盖成本的,带来一些问题:1)面向补贴编程,例如Blast上项目同质化严重 2)激励发放后用户骤减,沦为“鬼链”。这个问题在产业政策中也普遍存在,最近一个就职于某电子元件独角兽的朋友告诉我,他们在过去的几年与许多地方政府签订了产业合作条款,低价拿到了很多土地,但现在公司并没有足够多的资源扩大生产,未来几年要兑现的税收/就业目标已经很难完成。

4️⃣ 寻找沃土

芒格的投资原则之一是【在有鱼的地方钓鱼】,在加密世界中鱼意味着资产创造(或者发行)能力,只有大生态或者有新资产创造能力才会有大机会。

Bitcoin生态是当下最大且唯一的全赛道级别机会。铭文的出现和发展是比特币版的【文艺复兴】,艺术并不会带来直接生产力的提高,铭文也是如此,但是它能够带来发行方式的变革,能够让Bitcoin回归Crypto注意力中心并凝聚社区共识与参与者。现在的比特币生态恰如几百年前的西欧,以Merlin、Bitlayer、BSquare、RGB++为代表的Bitcoin L2,以BitSmiley为代表的重资产DeFi即将发起变革生产力的工业革命。

ETH的增长速度在本次周期可能会慢一些,但并未改变它仍然处在正确道路上的事实。尽管重复创造DEX、动物头像或是P2E的小游戏没有意义,但仍然存在一些结构性的机会,这些赛道有点像传统世界里的“新基建”,第一个确定性的机会是Restaking。关于Restaking我们已经谈论了很多,但LRD只是一个开始,其下游和衍生服务领域还有一系列需求尚未被满足。

第二个值得关注的子赛道是ZK硬件加速。未来1-2年很可能是ZK的大规模爆发期在,但实际业务中大多数项目需要将ZK 证明的生成限制在数秒和数分钟内,如果完全使用CPU进行计算在当前情况下几乎无法实现,而通过高性能硬件加速 ZK 证明生成的方式是目前的首选。

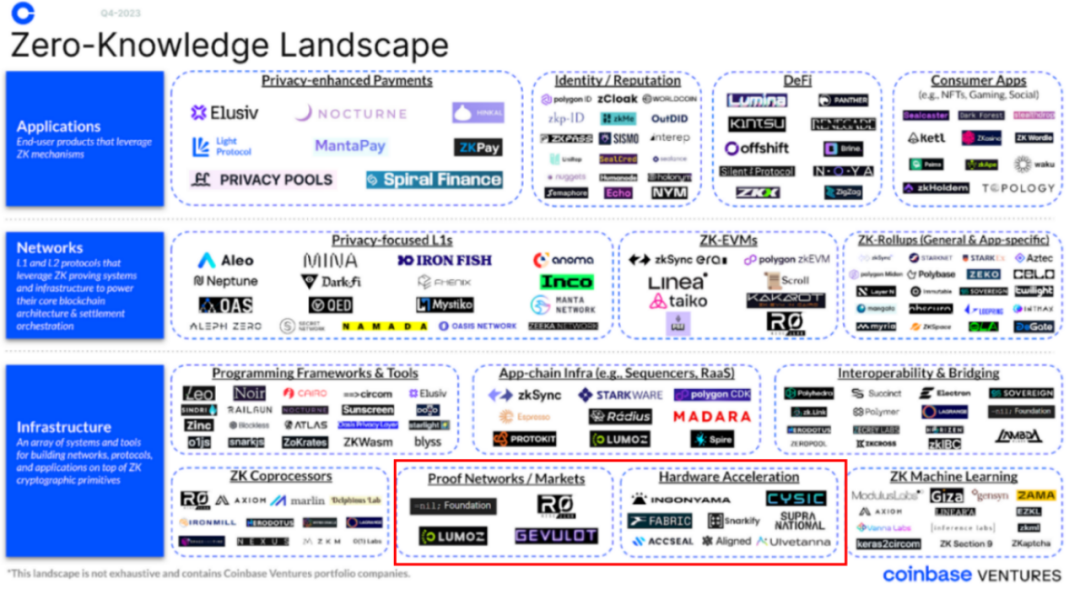

硬件加速对于ZK的重要性,等同于预言机对于DeFi的重要性,是目前ZK赛道最迫切且刚需的基础设施,出现百亿级别项目的概率非常大。目前我们已经看到了许多相关项目正在稳步前进。

Source: Coinbase Ventures

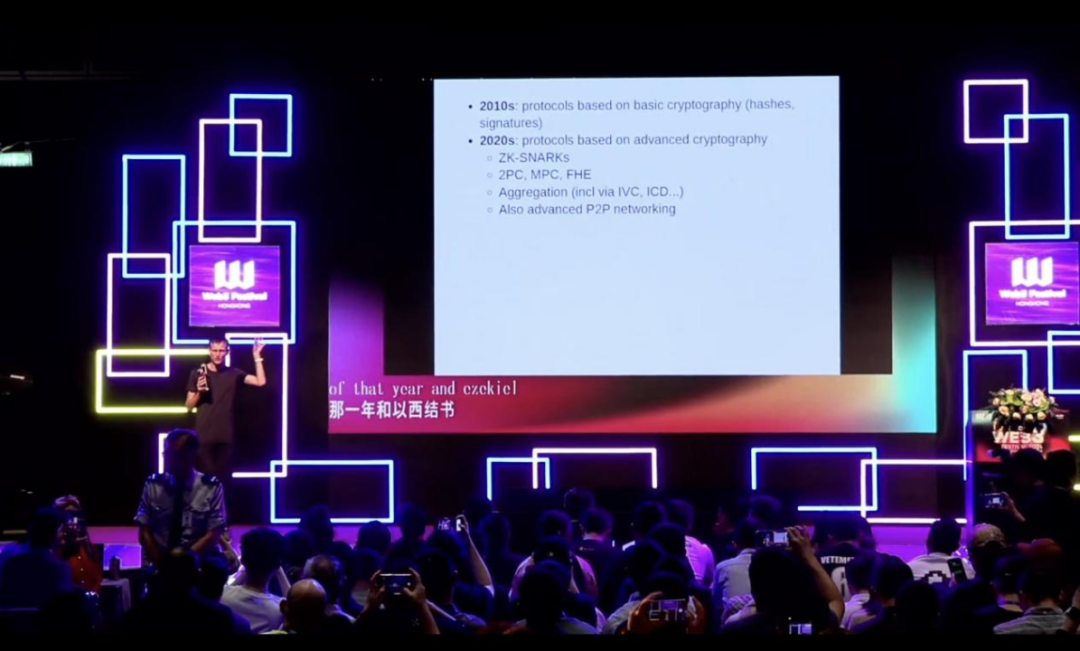

Vitalik在今年的香港Web3 Festival上也指出ZK-SNARK证明生成的效率低下,需要使用硬件加速证明生成。

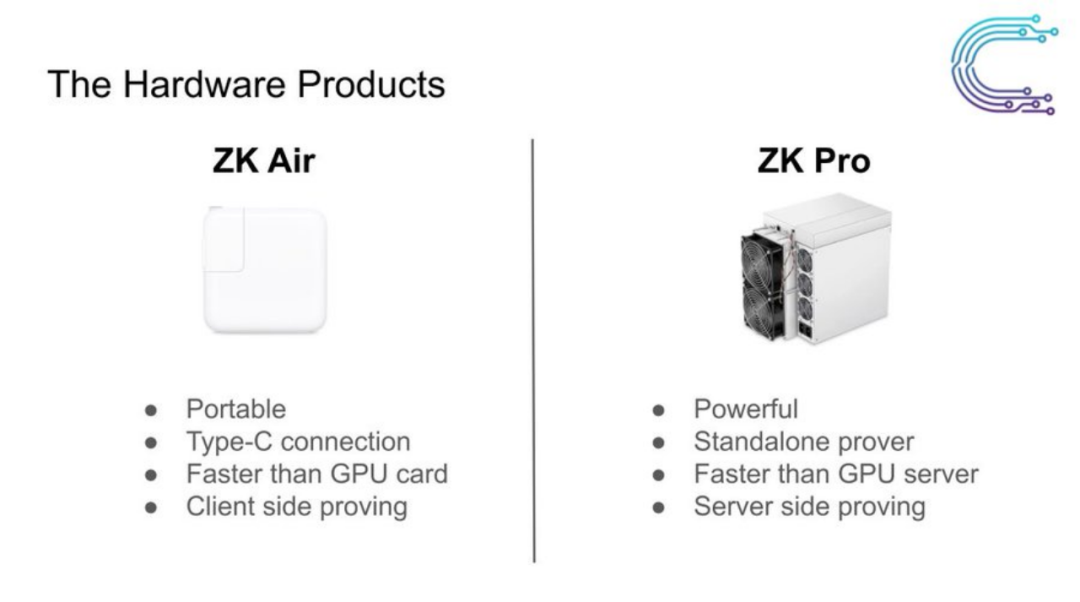

其中典型代表是Cysic(@Cysic_xyz),他将作为第一条ZK proof generation and verification layer, 从硬件和算力网络两方面(这也是ZK硬件加速的两大核心需求)为ZK的大规模应用提供real-time proof的解决方案。

Source:Cysic

另外,我们可以看到,一些其它生态也展现了差异化的生态结构,例如Solana的DePin和Meme生态,Near的AI Meme化和DA叙事,StarkNet的游戏生态活跃度,这些拥有资产创造能力并且尚未完成“城镇化”的公链值得我们给出更高的期待。

最后一个值得关注的主题是资产效率的提升和流动性层(或者说资产复用)的构建。当2023年MakerDAO引入大量RWA和Blast横空出世时,流动性层的种子就已经埋下。

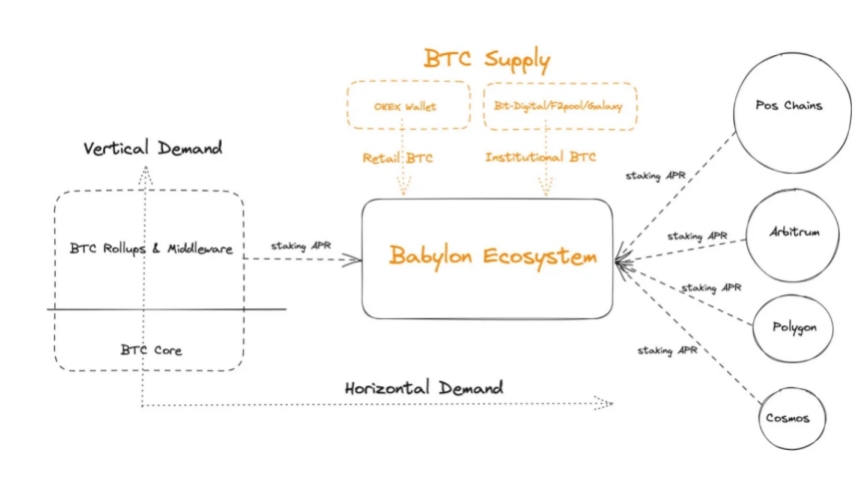

当前真正意义上的大类资产只有三个:BTC、ETH、Stablecoins。广义角度看,Restaking已经构筑了ETH的流动性层雏形,Ethena也绘制了稳定币流动性层的蓝图,但最大的资产--BTC,却处于一个更早的阶段,而最近这个趋势变得更加明显,Lorenzo、StakeStone、Solv等项目都取得一些新的进展。尤其是即将上线的Babylon将有可能彻底改变BTC的“低利率”现状,首次为BTC带来链上需求侧收益,再次基础上Lorenzo和其他潜在竞争队友则会为资产使用潜力释放提供了可能性,相比ETH和Stablecoin,BTC Restaking与流动性层建设存在更大的非共识机会。

Source:Babylon

Source:Babylon