Glassnode链上周报:应对牛市回撤

本文分析了比特币市场自历史最高点7.3万美元以来的修正阶段,指出市场已转入净卖出阶段。通过NUPL指标和实现亏损细分指标,可以识别出影响市场卖方活动最大的短期持有者子集。使用新的Breakdown指标套件可以发现这一群体在局部低点时卖方耗尽的可能性,帮助识别市场的拐点。

原文作者:Ding HAN, CryptoVizArt

原文来源:Glassnode

比特币继续盘整期间,我们研究了哪一群投资者对卖方活动贡献最大。我们还使用我们的新型细分指标套件,构建了一套在调整期间跟踪本地市场低点的规则。

执行摘要

- 自从3月比特币市场达到73,000美元的历史新高之后,市场已经转入广泛的净卖出阶段,比特币利用流动性和流入需求获得优势。

- 根据NUPL指标,比特币周期仍处于狂热阶段,但自从调整开始以来已经有所降温。

- 我们开发了一个示例程序,用于识别潜在的拐点和局部低点,这一程序由短期持有者群体的不同子集驱动。

💡在本周链上控制面板中查看本报告涉及的所有图表。

在恐惧中卖出

比特币市场仍在6万美元中段范围内盘整,自从3月中旬达到73,000美元的历史高点以来,价格一直受到限制。在本期中,我们将评估在这种盘整期间,投资者的行为倾向更多是卖出还是积累模式。

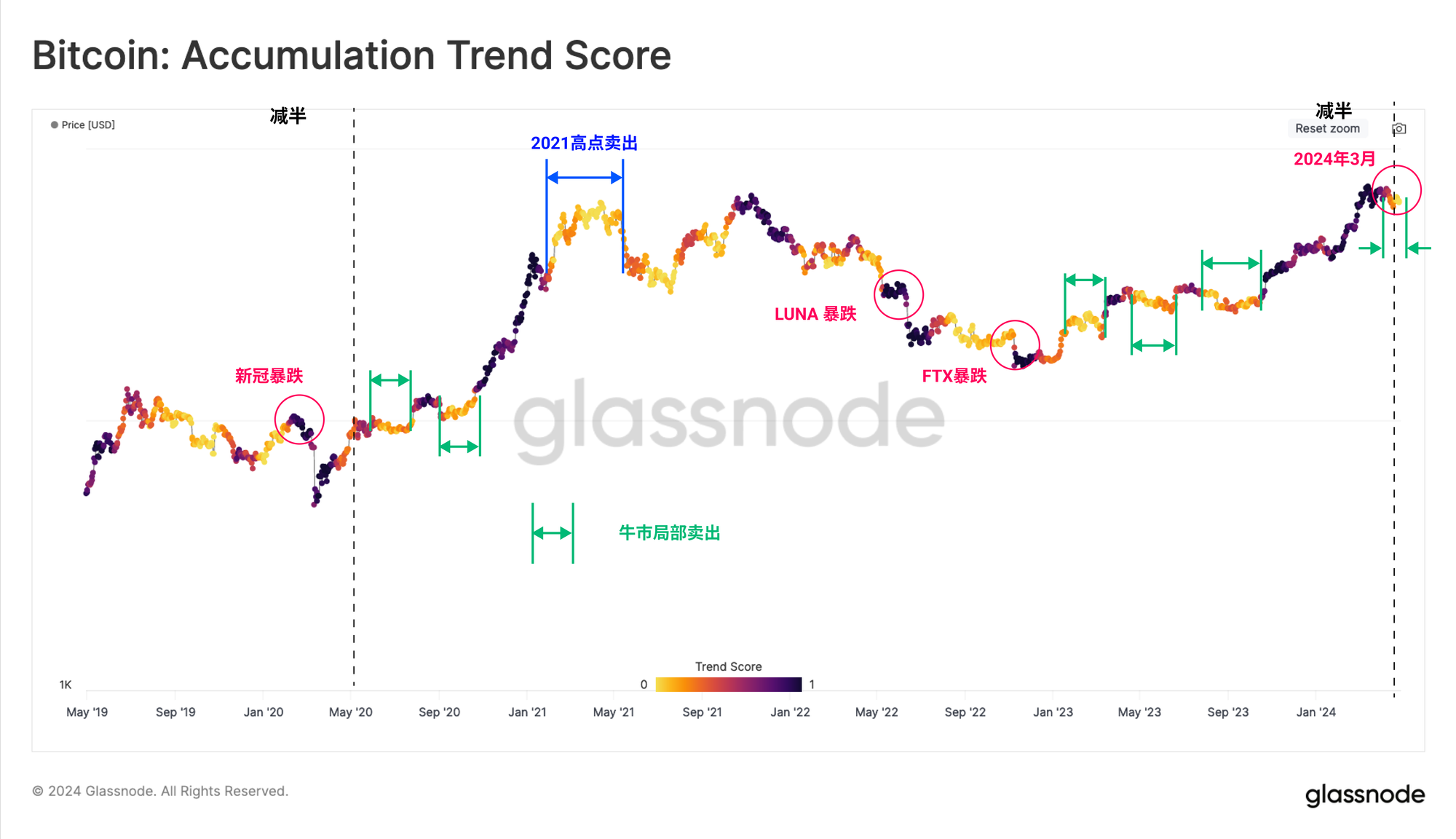

首先,我们将使用积累趋势得分来说明自FTX崩溃以来,投资者的积累模式如何塑造了局部顶部和底部。

在2020-21年和2023-24年牛市的早期阶段,我们可以看到卖出局部(浅色)和价格收缩间隔之间的交汇。随着市场向新高点反弹,卖压重新激活,因为投资者将休眠的供应重新带回市场以满足流入的需求。

当现货价格在3月中旬达到新的历史高点时,出现了同样的局部卖出模式,随着中东冲突的消息传出,这种模式加剧,导致价格调整至60,300美元。

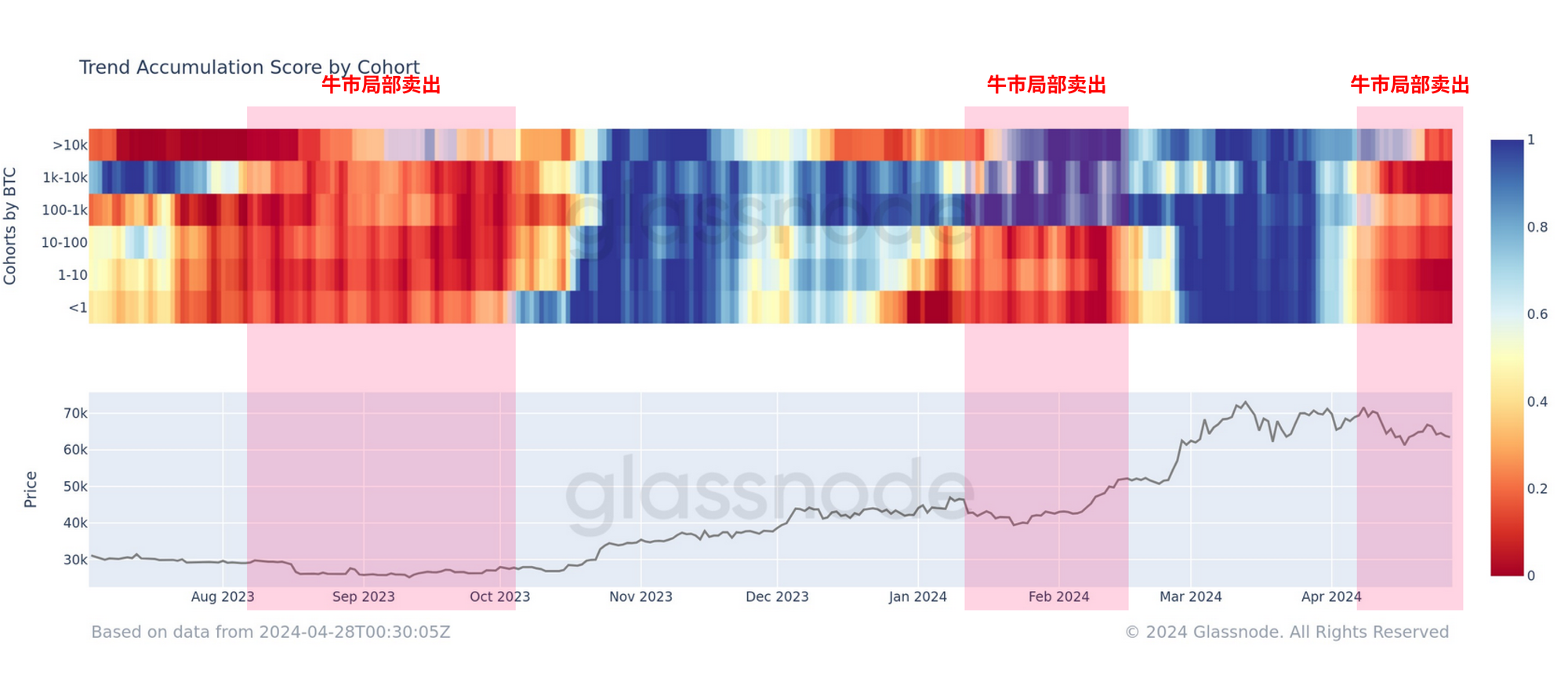

实时高级图表如果我们按钱包大小详细检查这个指标,我们可以完成更详细的评估。在整个四月,我们看到所有群体的净流出量🟥明显增加,这表明整体上存在持续的卖方压力。

实时高级图表如果我们按钱包大小详细检查这个指标,我们可以完成更详细的评估。在整个四月,我们看到所有群体的净流出量🟥明显增加,这表明整体上存在持续的卖方压力。

实时专业控制面板未实现的痛苦与收益周期

实时专业控制面板未实现的痛苦与收益周期

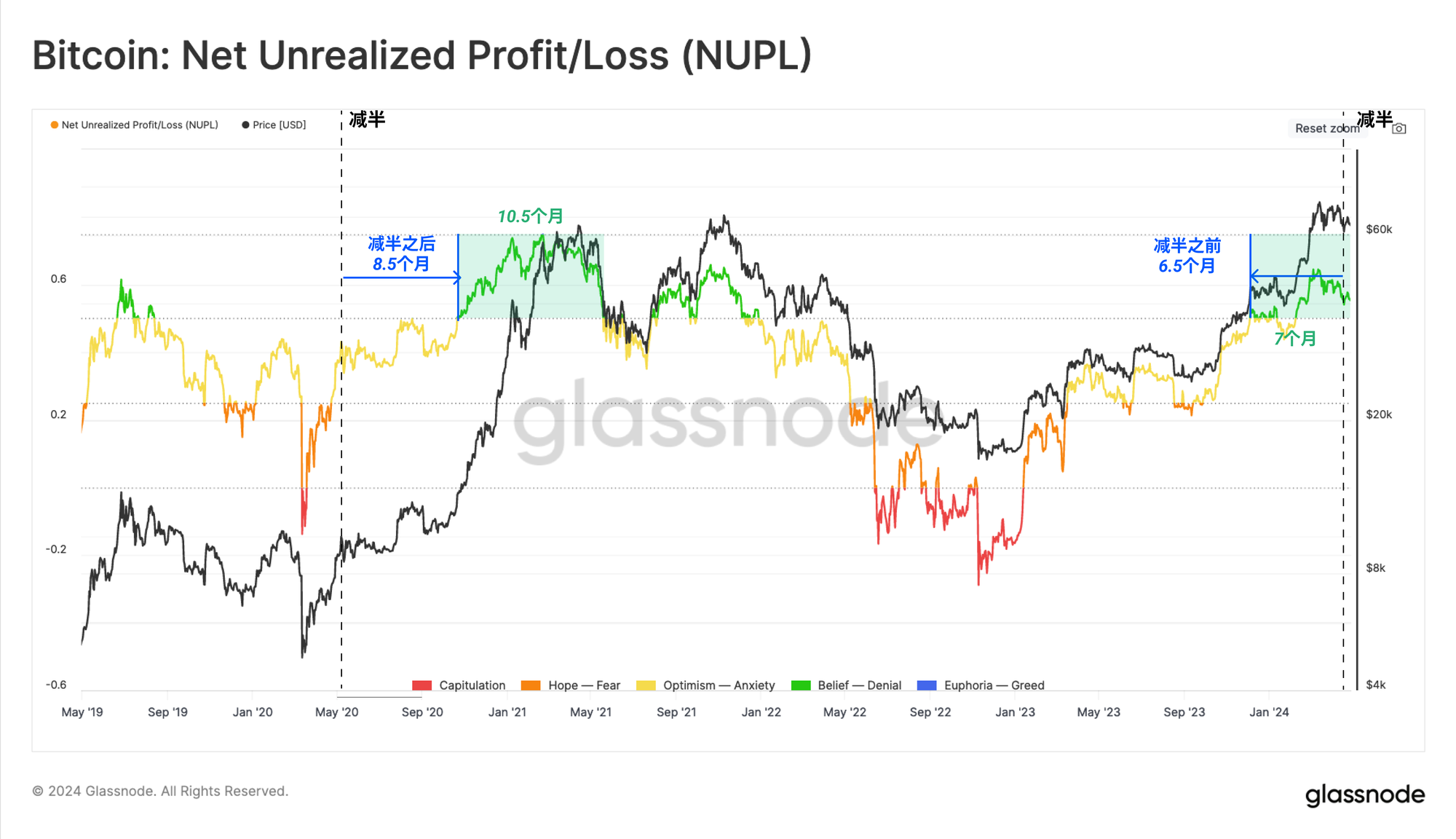

当前牛市的一个独特特征是美国现货ETF动能对价格行为的积极影响。ETF对投资者行为的影响可以通过净未实现利润与损失(NUPL)指标来解释,该指标测量市场持有的净账面利润(或损失)的大小(按市值标准化)。

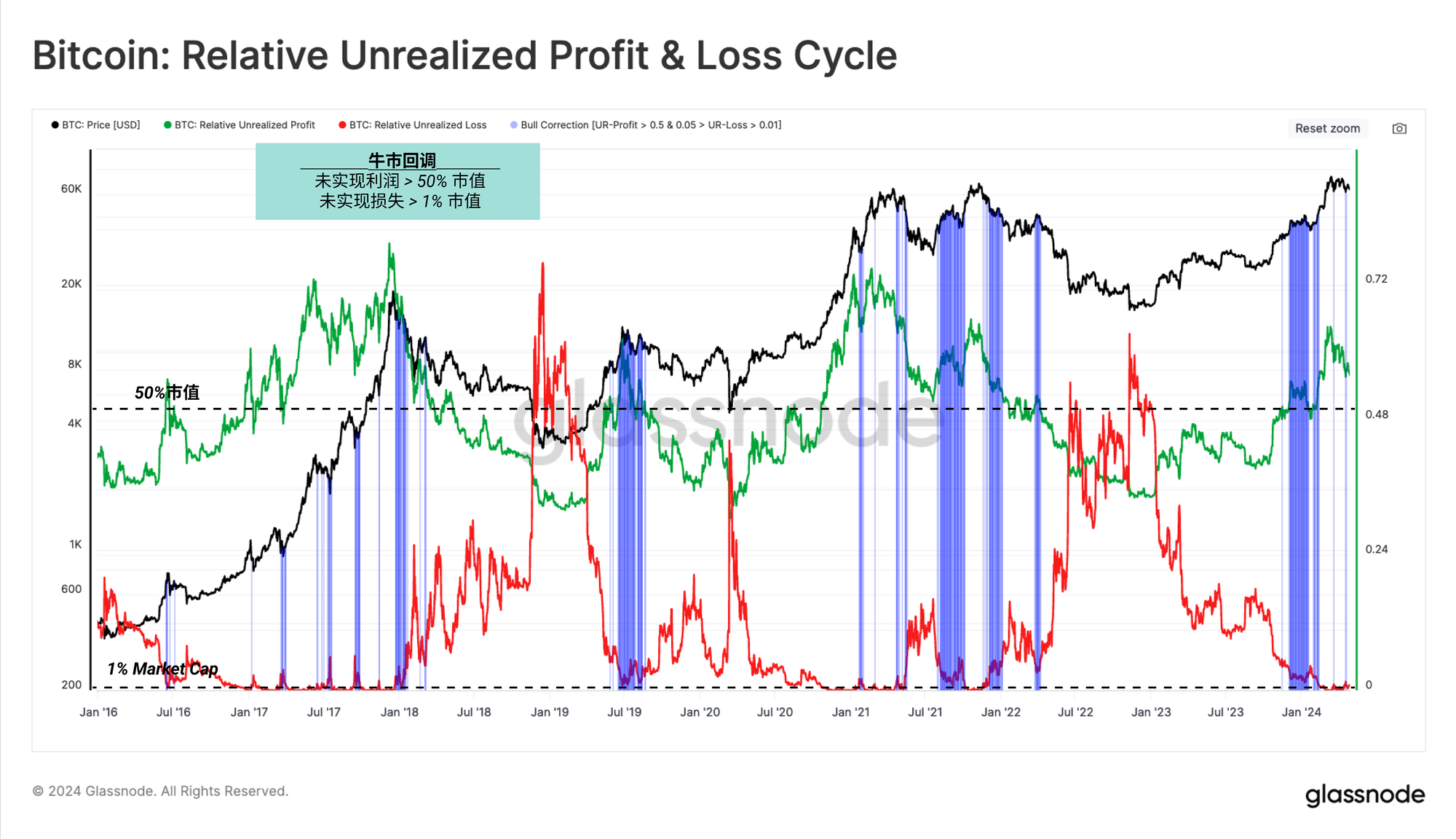

使用NUPL,我们可以识别牛市的典型狂热阶段,即未实现利润超过市场资本化规模的一半以上(NUPL > 0.5)。

在2020-21周期中,这一阶段在比特币减半后的8.5个月触发,并在之后的近10.5个月持续上涨。然而,在这个周期中,NUPL在减半前约6.5个月突破了0.5。这一显著变化突显了美国ETF在通过引入强大需求来塑造和加速价格行为方面的重要性。

实时高级图表按照这个指标,这个牛市的狂热阶段(NUPL>0.5)已经持续了过去7个月。即使是最强的上升趋势也会经历调整,这些事件提供了关于投资者定位和情绪的宝贵信息。

实时高级图表按照这个指标,这个牛市的狂热阶段(NUPL>0.5)已经持续了过去7个月。即使是最强的上升趋势也会经历调整,这些事件提供了关于投资者定位和情绪的宝贵信息。

为了深入了解牛市调整的动态,我们使用了两个条件。

• 相对未实现利润 > 0.5🟢,显示市场广泛承担了大量账面收益。

• 在市场修正期间,相对未实现亏损 > 0.01🔴,意味着投资者经历了显著的财务压力,持有大量未实现的亏损。

如下图所示,这些修正事件在所有牛市中都是常见且可预期的。自从触及7.31万美元的历史最高点以来,这种结构已经在三次回撤中出现,均回落至大约6万美元区域。

寻找局部低点

确认我们目前处于狂热区,并预期会有修正,报告的下一部分专注于在这些收缩发生时构建导航工具。

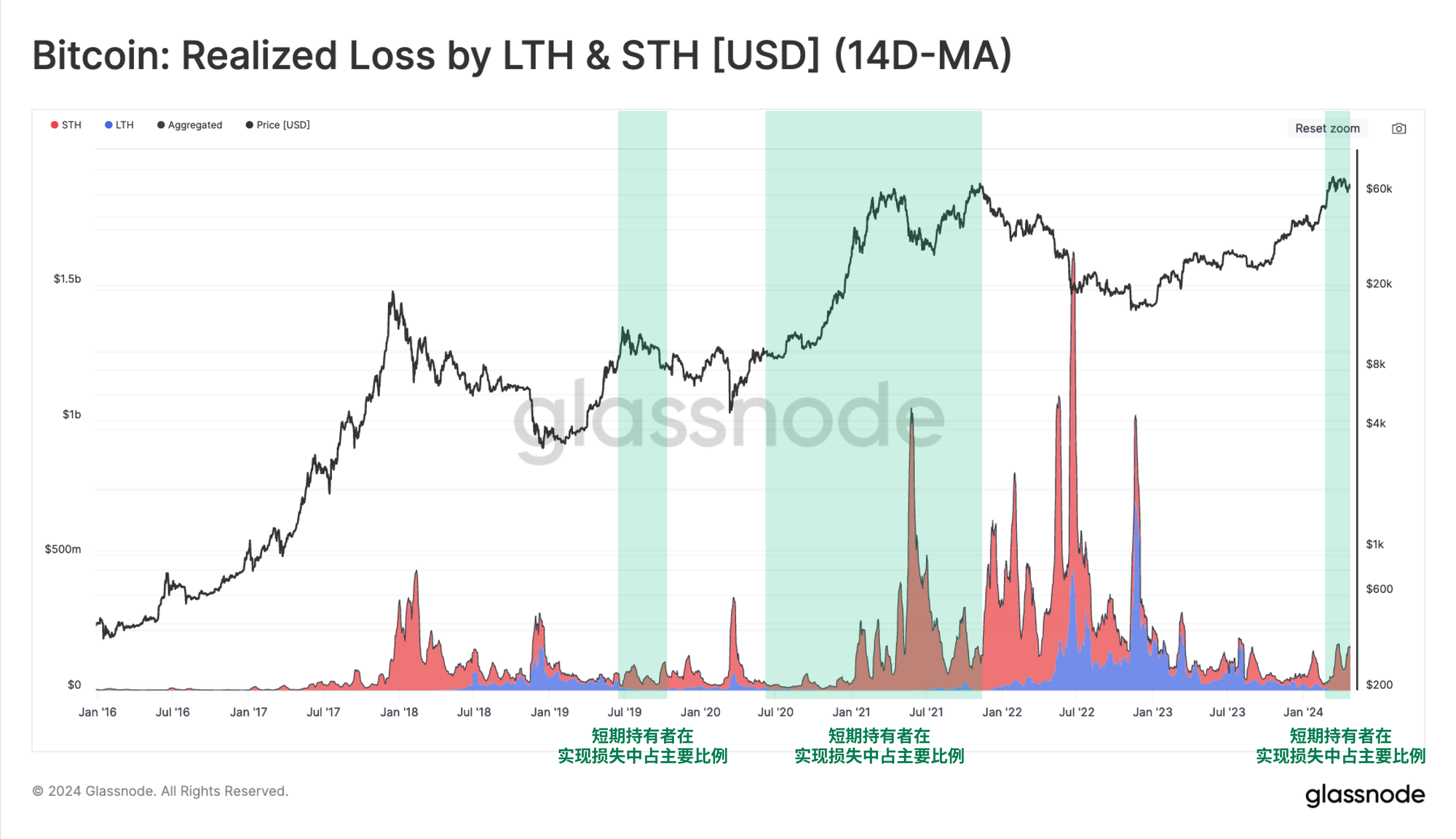

第一步是在修正期间识别市场的积极方,我们将其定义为对每次回撤的持续时间和深度贡献最大的群体。

我们可以使用实现亏损细分指标(以美元计)来识别短期持有者(最近的买家)目前显示出显著的支配地位。

确定短期持有者处于亏损状态是一个感兴趣的群体后,我们将使用Glassnode的新细分指标套件来解析这些近期买家的成本基础。

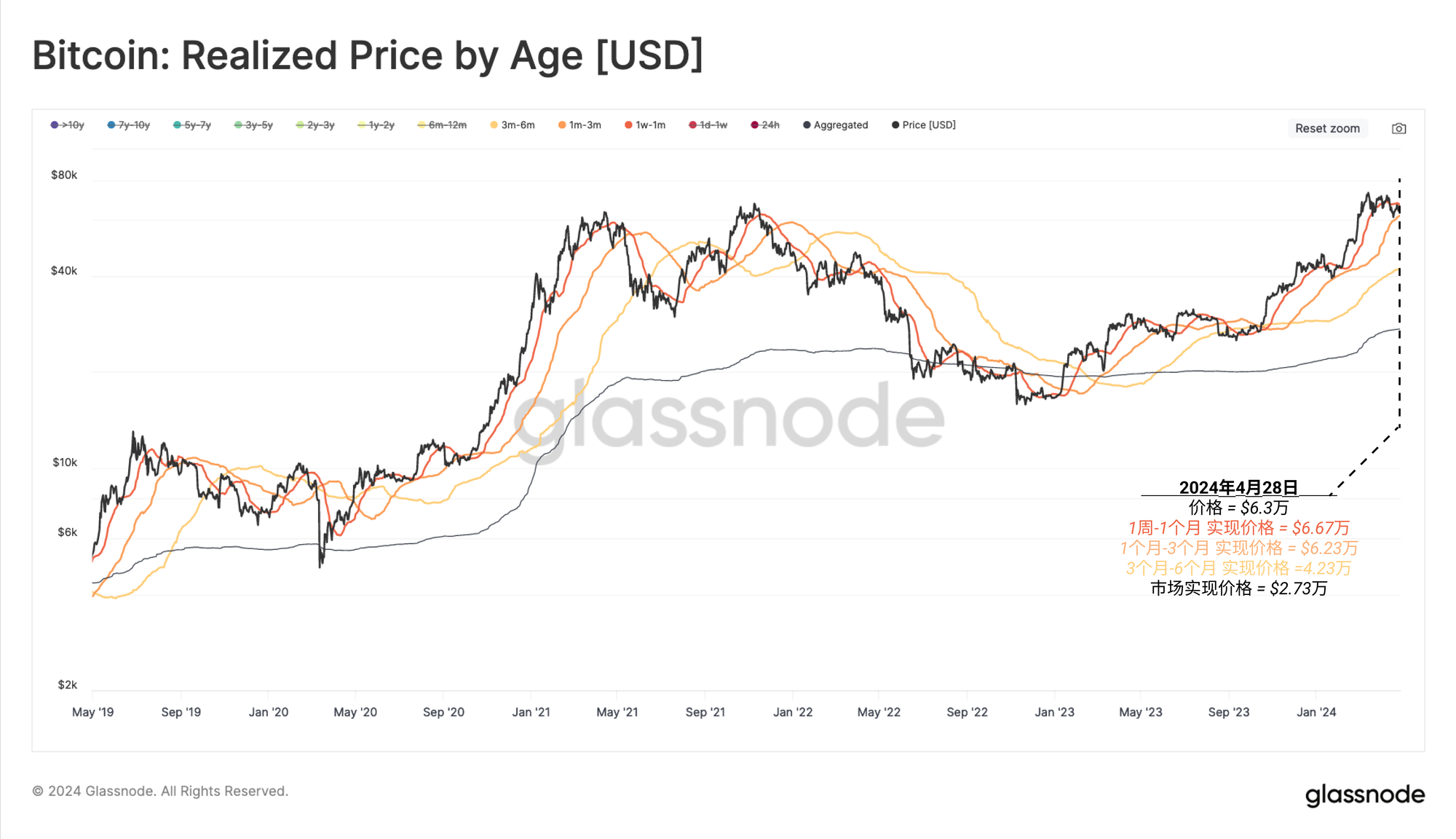

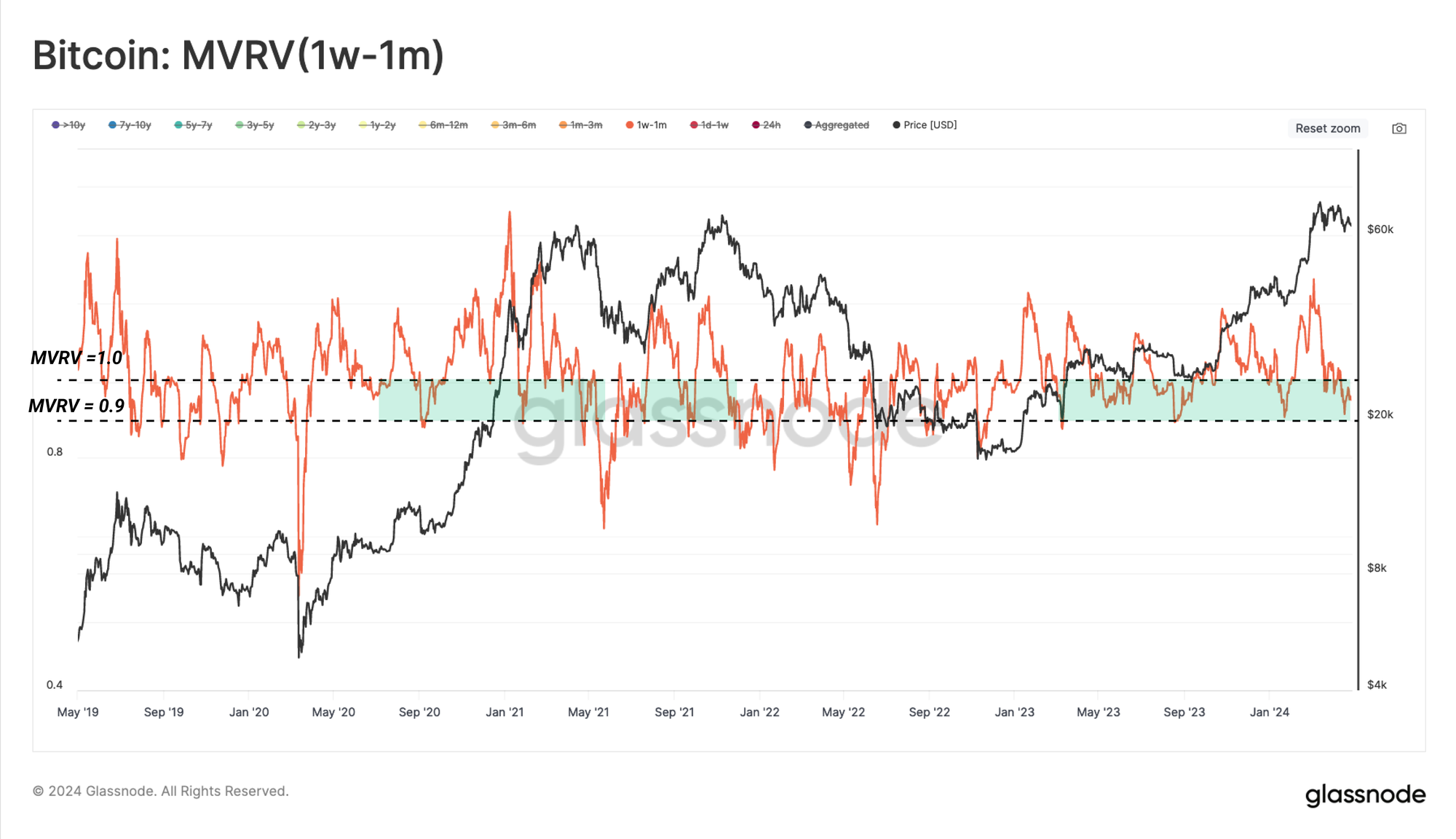

在这些较年轻的年龄段中,1个月至3个月🟠 和3个月至6个月🟡的群体的成本基础被证明是区分牛市和熊市结构的有价值工具。然而,1周至1个月🔴的成本基础已显示与市场拐点相对应,帮助我们发现潜在的局部低点(在牛市中)和局部高点(在熊市中)。

实时专业图表现货价格经常对1周至1个月的成本基础做出反应,这是我们在研究文章 中最初探索的短期持有者和长期行为分析的一个观点。这是因为近期买家对价格更敏感,且在短期内卖出的可能性更高。

实时专业图表现货价格经常对1周至1个月的成本基础做出反应,这是我们在研究文章 中最初探索的短期持有者和长期行为分析的一个观点。这是因为近期买家对价格更敏感,且在短期内卖出的可能性更高。

因此,在牛市修正期间,随着市场开始抛售,短期持有者倾向于增加他们的卖出。随着市场价格接近每个子群体的成本基础,可以预期他们的卖出速度会放慢(卖方耗尽)。

在此,我们选择了1周至1个月实现的价格(成本基础)作为识别近期潜在卖方耗尽点的指南针。

我们可以使用现货价格与每个群体成本基础之间的MVRV比率来衡量修正期间的典型偏差。

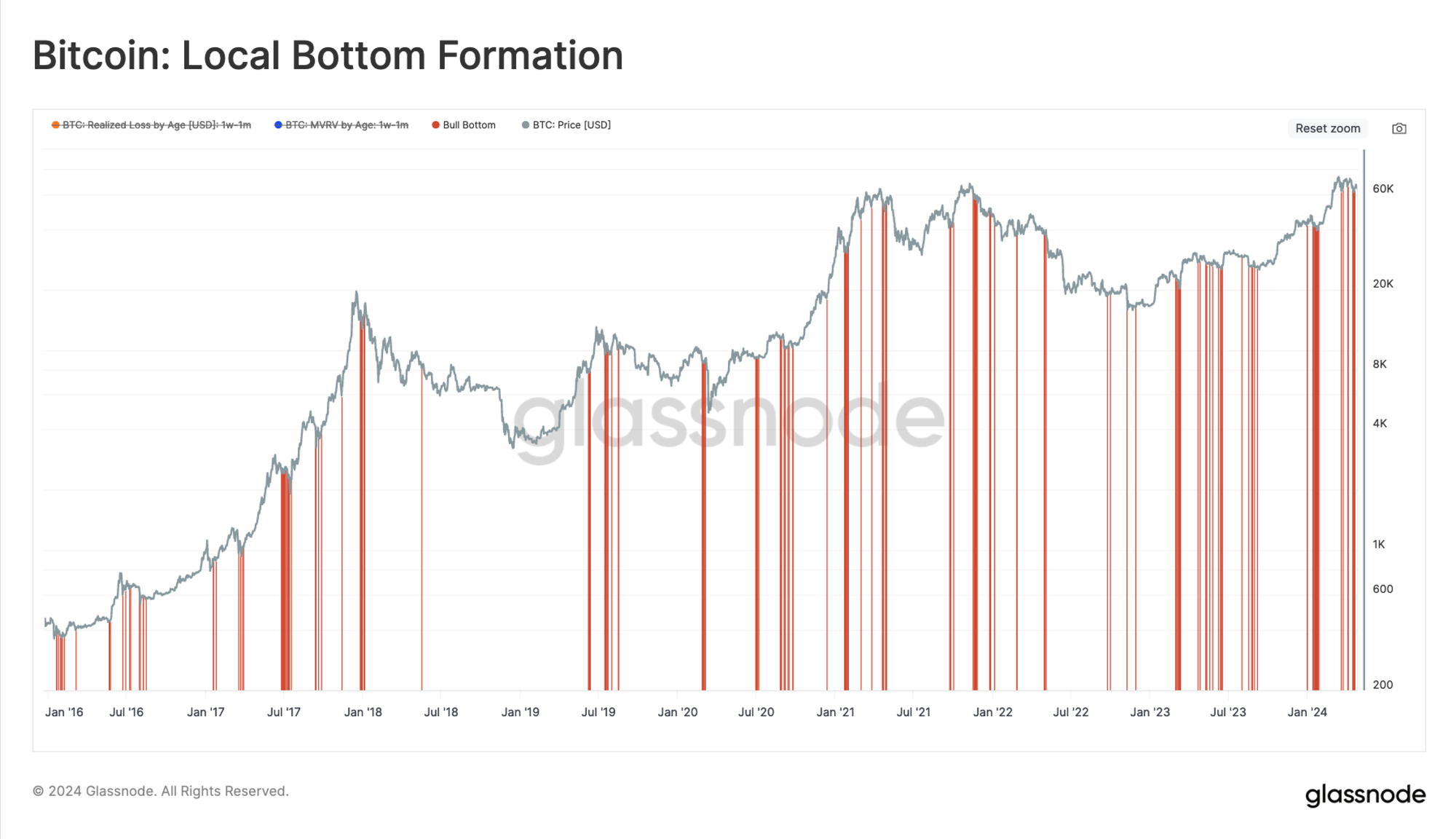

以下图表显示,牛市回调期间MVRV(1周至1个月)比率通常会下降到0.9至1的范围。这意味着市场通常会跌至1周至1个月投资者的平均成本基础以下0%至-10%。

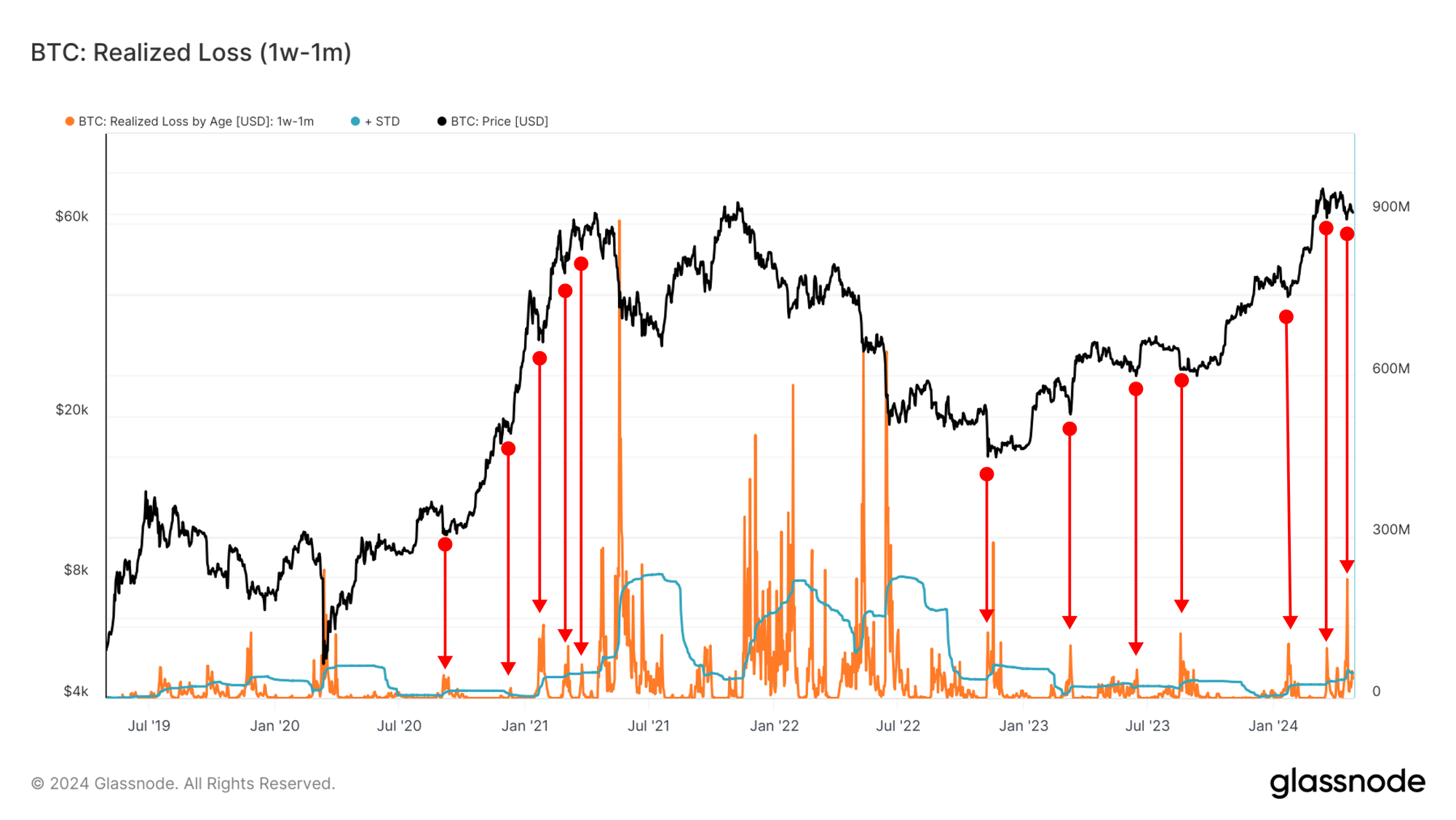

现在,我们已经评估了对1周至1个月投资者的隐含压力,我们可以直接追踪他们的恐慌和恐惧的强度(通过实现亏损测量)。我们的方法是突出显示受到问题的投资者群体激烈的卖压。

在这里,我们展示了以美元计的1周至1个月年龄的实体的实现亏损。接下来,我们使用一些简单的统计方法(> 1标准差)确定了高亏损实现间隔的点。

注意,这个群体的实现亏损往往在局部市场低点附近达到高峰,因为近期买家恐慌性抛售他们的比特币。

如果我们结合上述两种情况,我们可以制定一个条件工具包,用于发现潜在的局部低点拐点:

1. MVRV(1个月至1周)低于1,但高于0.9,并且,

2. 实现亏损(1周至1个月)在90天窗口期内超过+1sd。

我们现在有了一个工具,可以发现短期持有者可能达到卖方耗尽的结构。

在撰写本文时,1周至1个月持有者的成本基础为6.67万美元,而自3月中旬以来,他们的实现亏损已多次超过90天+1标准差水平。话虽如此,持续低于该MVRV水平的突破可能会引发恐慌的连锁反应,并迫使市场找到并建立新的平衡。

结论与总结

在这篇文章中,我们确定比特币市场自3月以来的历史最高点7.3万美元转入广泛的净卖出阶段。NUPL指标表明我们处于狂热阶段,然而自从修正开始以来,它已显著冷却。

修正提供了有关投资者情绪和卖方活动的宝贵信息。我们制定了一个示例程序,用于识别影响市场卖方活动最大的短期持有者子集。基于此,我们使用Glassnode的新Breakdown指标套件开发了一些简单规则,这可能有助于识别这一群体在局部低点时卖方耗尽正在成为一个因素。

实时高级工作台

实时高级工作台 实时专业图表

实时专业图表 实时专业图表

实时专业图表 实时专业工作台

实时专业工作台 实时专业工作台

实时专业工作台 实时专业工作台

实时专业工作台