长推:解读 FIT21 法案影响加密世界下一个10年

本文介绍了FIT21提出的数字资产监管框架,将数字资产分为商品和证券两类,由CFTC和SEC共同监管。数字资产被定义为可交换的数字表征形式,包括加密货币和代币化实体资产。法案提出了几个关键要素来区分数字资产的分类,如投资合同、使用与消费、去中心化程度等。未来,类似于ETH的数字资产可以作为范本,建立CFTC和SEC的联合咨询委员会来研究去中心化金融和非同质化代币,并为市场参与者提供指导和资源。这表明未来DeFi和NFTs可能会迎来明确的监管策略。

原文作者:@cmdefi

原文来源:X

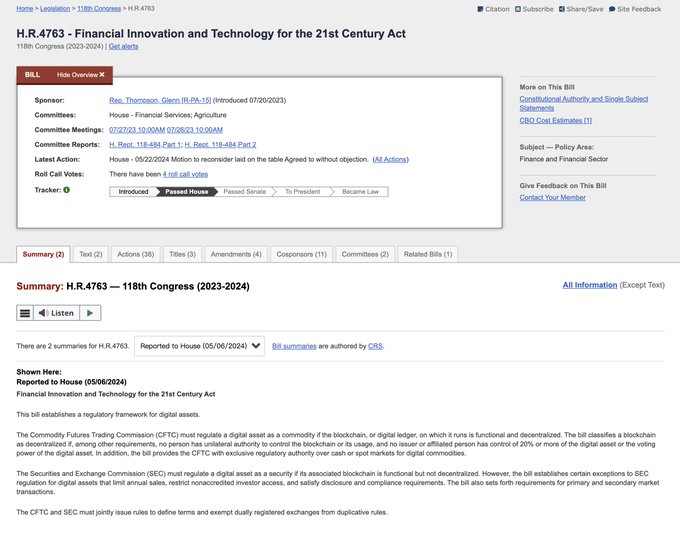

本文主要解读在 FIT21 提出的监管框架中如何定义数字资产,以及划分商品和证券的边界。2024.05.22(🍕),FIT21 法案以279票对136票在众议院通过,该法案建立了数字资产的监管框架,并可能成为目前对Crypto影响最深远的法案之一。

FIT21,全名为 - 21世纪金融创新与技术法案。该法案的关键之处在于恰逢 ETH 现货 ETF 申请(19b-4表格)批准之际,规范了数字资产的监管框架,为未来更多加密资产申请现货ETF,以及合规化道路做出了指引,几乎可以宣布Crypto诞生以来长达十多年的灰色时代已经结束,正式进入新世界。1/9 · 注册和监管责任数字资产有两种定义方向,分别是数字商品和证券。法案规定,根据定义方向不同,数字资产的监管由两个主要机构共同负责:

FIT21,全名为 - 21世纪金融创新与技术法案。该法案的关键之处在于恰逢 ETH 现货 ETF 申请(19b-4表格)批准之际,规范了数字资产的监管框架,为未来更多加密资产申请现货ETF,以及合规化道路做出了指引,几乎可以宣布Crypto诞生以来长达十多年的灰色时代已经结束,正式进入新世界。1/9 · 注册和监管责任数字资产有两种定义方向,分别是数字商品和证券。法案规定,根据定义方向不同,数字资产的监管由两个主要机构共同负责:

- 商品期货交易委员会(CFTC):负责监管 数字商品 交易和相关的市场参与者。

- 证券交易委员会(SEC):负责监管那些被视为 证券 的数字资产及其交易平台。

2/9 · 数字资产的定义法案中定义“数字资产”为一种可交换的数字表征形式,可以在不依赖中介的情况下由个人到个人转移,并且在密码学保护的公共分布式账本上进行记录。这种定义包含了广泛的数字形态,从加密货币到代币化的实体资产。3/9 · 商品或证券(数字资产的分类)法案提出了几个关键要素用于区分数字资产是否属于证券或商品:

- 投资合同(The Howey Test):如果一个数字资产的购买被视为投资,且投资者期待通过企业家或第三方努力获得利润,该资产通常被视为证券。这是根据美国最高法院在SEC v. W.J. Howey Co.案中制定的标准,通常称为Howey测试。

- 使用与消费:如果数字资产主要被用作消费品或服务的媒介,如代币可用于购买特定服务或产品,它可能不会被归类为证券,而是作为一种商品或其他非证券资产。

- 去中心化程度:法案特别强调了区块链网络的去中心化程度。如果某个数字资产背后的网络高度去中心化,没有中心权威控制网络或资产的功能,这种资产可能更倾向于被视为商品。

- 功能与技术特性:数字资产的技术构建和功能实现方式也是分类的依据。

- 市场活动:资产如何在市场上推广和销售也是一个重要因素。如果资产主要通过投资的预期回报进行市场营销,它可能会被视为证券。

这里的内容极其重要,因为它的意义在于规范了数字资产的监管框架,并且会影响到下一个可能通过现货ETF的数字资产是什么。

4/9 · 标准1:使用与消费,而非作为投资来期待资本增值从目前这个角度来说,公链、PoW代币、功能性代币更加符合标准。(注意这仅是从使用与消费角度去举例,定义证券/商品需要从多维度考虑,并不代表这类资产完全符合标准)这些数字资产的共同特点是它们主要被用作交易媒介或支付方法,而不是作为投资来期待资本增值。虽然在实际市场中,这些资产也可能被投机性购买和持有,但从设计和主要用途的角度来看,它们更倾向于被视为商品。5/9 · 标准2:去中心化程度的界定

- 控制权和影响力:在过去12个月内,没有任何个人或实体具有单方面的权力,直接或通过合约、安排或其他方式,来控制或实质性改变区块链系统的功能或运作。

- 所有权分布:在过去12个月内,没有任何与数字资产发行者相关的个人或实体,在合计中拥有超过20%的数字资产发行总量。

- 投票权和治理:在过去12个月内,没有任何与数字资产发行者相关的个人或实体能够单方面指导或影响超过20%的数字资产或相关去中心化治理系统的投票权。

- 代码贡献和修改:在过去3个月内,数字资产发行者或相关人员没有对区块链系统的源代码进行过实质性的、单方面的修改,除非这些修改是为了解决安全漏洞、维护常规、防范网络安全风险或其他技术改进。

- 市场营销和推广:在过去3个月内,数字资产发行者及其关联人没有将数字资产作为一种投资来向公众市场营销。

在这些界定标准中,比较硬性的标准是,所有权分布和治理权,20%的边界线对于数字资产定义为证券或商品意义重大,同时因为受益于区块链的公开透明、可追溯、不可篡改的特性,这个界定标准的量化也会变得更加清晰和公平。6/9 · 标准3:功能与技术特性法案中对数字资产的定义以及如何将它们与底层的区块链技术连接起来,是决定这些资产如何被监管的基础。数字资产的定义我们在上面已经阐述过,这里具体说一下,在符合数字资产定义的范畴内,它们与底层区块链技术的联系是如何决定监管方向的,这种联系通常包括资产如何被创建、发行、交易和管理:

- 资产发行:许多数字资产是通过区块链的程序化机制发行的,这意味着它们的创建和分配基于预设的算法和规则,而不是人工干预。

- 交易验证:数字资产的交易需要通过区块链网络中的共识机制来验证和记录,确保每一笔交易的正确性和不可篡改性。

- 去中心化治理:部分数字资产项目实现了去中心化治理,持有特定代币的用户可以参与到项目的决策过程中,比如对项目未来发展方向的投票。

这些特征直接影响资产如何被监管。具体来说:

- 如果数字资产主要是通过区块链的自动化程序提供经济回报或允许投票参与治理,它们可能被视为证券,因为这表明投资者在期待通过管理或企业的努力获得利益。

- 如果数字资产的功能主要是作为交换媒介或直接用于商品或服务的获取,则可能更倾向于被分类为商品。

7/9 · 重点问题1:资产的程序化发行特性倾向于定义为商品这部分内容是关于如何界定某些通过区块链技术,特别是通过智能合约或去中心化应用(DApp)发行的数字资产是否构成证券的重要指导。在传统意义上,证券通常涉及投资者投资资金,期望通过企业或第三方的努力获取利益。然而,在区块链和加密货币的世界中,很多资产是通过自动化的程序或算法发行和管理的,这些资产的特性和目的可能与传统的证券不同。根据法案的说明,即使一个数字资产是按照某种投资合同的条款被出售或转让,如果这些资产是通过程序化的区块链系统自动发行的,它们本身并不因此自动成为证券。这是因为:

- 程序化操作:区块链技术允许资产的发行和管理通过代码自动执行,而不依赖于传统的企业结构或外部管理者的干预。这种自动化降低了个人或团体对资产运作的直接控制。

- 去中心化特性:很多基于区块链的资产发行利用了去中心化的特性,如智能合约和DApp。这些工具确保资产的操作和管理遵循预设的规则,而非单个管理实体的决策。

- 编程透明性:通过智能合约等方式发行的资产,其规则和逻辑通常是公开和透明的,投资者可以直接访问这些规则,并基于这些程序化的逻辑作出投资决策。

8/9 · 重点问题2:如何处理具有治理和投票功能的数字资产法案中提到,如果数字资产或与之相关的去中心化治理系统在过去12个月内没有任何相关人员单独拥有或通过相关人员控制超过20%的投票权,这可能表明资产具有去中心化特征,但是在数字资产与区块链系统的关系中,又有提到如果数字资产主要是通过区块链的自动化程序提供经济回报或允许投票参与治理,它们可能被视为证券,因为这表明投资者在期待通过管理或企业的努力获得利益。这里出现了矛盾点,如果一项数字资产具有投票权,且在过去12个月内没有任何相关人员单独拥有或通过相关人员控制超过20%的投票权,这项资产更加可能被定义为商品还是证券?它触及了数字资产监管中的一个复杂领域,即如何处理具有治理和投票功能的资产。理解这一点需要分清楚两个关键概念:资产的去中心化程度和资产提供给投资者的控制或经济利益期望。(1) 去中心化与投票权法案提到,如果在过去12个月内没有任何相关人员单独拥有或通过相关人员控制超过20%的投票权,这表明该数字资产具有较高的去中心化程度。这通常意味着没有单个实体或小集团可以控制资产的运作或决策。从这个角度看,高度的去中心化是推动资产被视为商品的一个因素,因为它降低了单个实体对资产价值和运作的控制,符合商品的特征,即主要用作交换或使用,而非为了投资回报。(2) 投票权与证券属性另一方面,如果数字资产允许持有者通过投票权参与治理,尤其是对经济决策有重大影响的治理,这可能使得资产被视为证券。这是因为投票权和治理参与通常意味着持有者在期待通过管理或企业的努力(包括其他持有者的努力)来获得利益,这符合证券的基本定义。(3) 理解矛盾这里的潜在矛盾在于,一方面资产的高度去中心化通常与商品属性相符,另一方面资产的治理和投票权功能又可能使其被视为证券。解决这种矛盾的关键在于评估:

- 投票权的实质影响:投票是否对资产的价值和运作有实质性的直接影响?如果投票主要影响的是技术设置或非核心经济决策,资产可能仍趋向于商品。

- 经济回报期望:持有者持有资产的主要目的是为了获取经济回报(例如,通过资产增值或分红),还是为了使用资产在平台或网络上进行交易和其他活动?

在 ETH 现货 ETF 申请(19b-4表格)被批准的背景下,对于 ETH 的定义则是更加倾向于功能性的使用,其存在的质押和治理性质更多是维护网络运行而非经济回报,所以未来与 ETH 情况类似的数字资产,在满足去中心化程度等前置条件的情况下,理论上都可以依靠本次的批准为范本。从这个角度来说,通过 DAO 治理的 DeFi 协议,在治理方向上如果更趋近于获取经济回报或分红,则其定位更有可能被定义为证券,如果治理方向上趋于功能性、技术升级等方面,则被定义为商品的概率更大。9/9 · 技术和创新支持

- 法案提议固化和扩展SEC的创新和金融科技战略中心(FinHub)以及CFTC的实验室(LabCFTC)。其任务是促进与金融科技相关的政策制定,并为市场参与者提供关于新兴技术的指导和资源。

- 建立一个CFTC与SEC的联合咨询委员会,专门聚焦于数字资产的问题。这个委员会的目标是促进两大监管机构在数字资产监管方面的合作和信息共享。

- 研究去中心化金融(DeFi):要求SEC和CFTC研究去中心化金融的发展,评估其对传统金融市场的影响及潜在的监管策略。

- 非同质化代币(NFTs)的研究:探索NFTs及其在金融市场中的作用和监管需求。

在这部分内容中,基本奠定了将Crypto合规化的态度,比较明确的方向就是DeFi和NFTs的研究,意味着DeFi和NFTs在未来也可能迎来逐步明确的监管策略。