香港将退出「Web3 之都」战场?

香港虚拟资产交易平台清退政策已实施,非合规交易所停止运营。监管逐步深入垂直领域,本地企业受青睐。香港作为东方Web3桥头堡,监管态度从"拥抱"变为"谨慎",全球范围内监管趋于精准。香港先持牌再展业的原生式监管模式已吹响Web3行业合规号角。美国也开始重视加密货币,两地监管博弈将引领全球Web3发展。香港率先推出以太坊现货ETF,有望吸引更多机构入场。Hashkey Exchange等持牌交易所将成为香港Web3生态重要基石,为个人提供安全、便捷的Web3业务支持。

原文来源:行业观察

香港虚拟资产交易平台清退政策在 5 月 31 日正式落地,此后非合规交易所将停止展业。限期临近,包括 OKX、Kucoin 等近一半的 VATP 申请者已经退场,引发了市场讨论。其中,不乏部分 FUD 香港的声音:「香港已是金融中心遗址」、「香港 Web3 刚开始就结束了」,但真的是这样吗?监管究竟应以什么姿态来迎接 Web3?

结论放在最前面,香港作为东方 Web3 桥头堡,之于西方的博弈,才刚刚开始。

Web3 下一个十年,全面合规

如果拿 2022 年和现在对比,香港的态度似乎确实从「拥抱」变为了「相对谨慎」。但从历史维度来说,香港现在处于什么阶段?我们可以从全局的视角,先对全世界几大主要的 Web3 金融市场进行横向对比。

最早是日本,是 Web3 监管领域妥妥的先行者。在 2014 年发生了著名的 Mt.Gox 比特币交易所倒闭事件后,日本就已逐步启动监管,并于 2017 年引入了数字货币交易所牌照制度,由日本金融厅审批。10 年过去了,日本共有 23 家数字货币交易所获得批准并展业,其中包括币安,但其他大多是本土企业。

在日本运营一家交易所和在香港有一定相似性。例如,需要遵守有关资产分离和冷钱包的规定,进行定期审计等。但也是得益于相对严苛的规定,让日本的交易所在 FTX 暴雷时,得以不受牵连——因为相当部分用户的钱都被放在了冷钱包里。除此外,日本的 ICO 、IEO 、STO、CBDC 等多个监管框架都已推进至相对完善的阶段。

新加坡和美国则是在三箭以及 FTX 交易所暴雷之后,于 2022 年启动了强监管。

美国虽然是没有正经「合规」交易所的,但上市公司 Coinbase 比其他交易所'看起来'更合规,其也于今年来获得了显著的业绩增长,打得一手「奉旨展业」的生意。而币安、Kucoin 等其他离岸交易所在 22 年 FTX 事件之后,逐渐受到美国监管挑战。

可以看到的共性是,监管正在逐步深入垂直领域,成为一个「精细活」。

期间,日本、新加坡其实也传出过「太过严格」、「唱衰」的声音,但随着监管条例不断完善,这两地 Web3 生态都在越来越活跃。

一度「重拳出击」的美国监管则一改强压态势。近期,美国也最新发布了 FIT21 (21 世纪金融创新与技术法案)监管框架,其中提出了如何定义数字资产(包括 Defi 和 NFT),以及划分商品和证券的边界,这也可能成为后续对 Crypto 影响最深远的法案之一。

紧跟在美国之后,东南亚地区、迪拜、印度、伊朗等地都在几年内计划推出 Web3 的监管政策。甚至是此前并未在加密货币行业活跃的欧洲、尼日利亚等原本没有明确监管态度的国家,也纷纷加入到了本轮清理整顿中。

全世界的监管机构都不想错过 Web3。合规态势已经形成,无论是以拥抱还是暴雷作为起点,每个司法管辖区最终都会逐步走向精准监管。

而从交易所持牌数量来看,各地离岸交易所占总持牌比几乎不超过 30%,监管方更倾向于本地企业。

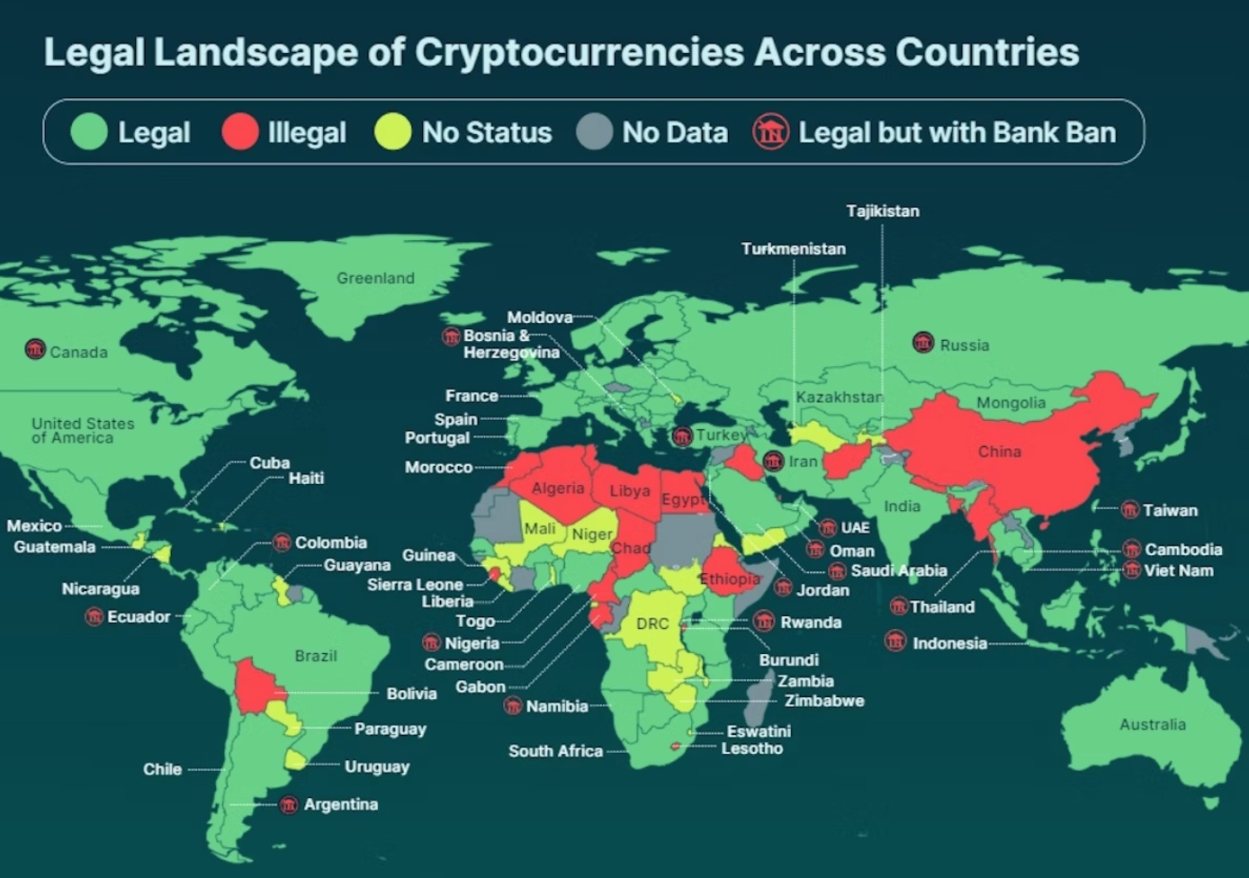

2023 年至 2024 年合法加密货币景观图(CoinGecko 绘制)

这其实不是监管难题,而是离岸交易所的难题。回顾草莽时代,离岸交易所可以在宽松的监管环境下,服务近 2 亿用户。但这已成为过去式。除了众所周知交了天价罚款也要合规的币安,在此次撤回申请的交易所中,OKX 已逐步布局,几年间获得新加坡、迪拜等地牌照,但 Gate、Kucoin 则相对获牌数较少。

打一个不恰当的比方,「由奢入俭难」。离岸交易所想要「上岸」,谋求进入各个主要金融监管辖区中,看来颇有坎坷。

周期更迭,加密市场蛮荒时代的「监管套利」,已经一去不复返。

转了一圈再来看看香港。比起美国先展业、再挨罚的「延展式监管」,香港采取的则是先持牌、再展业的「原生式监管」。直接跳过了野蛮生长阶段。

自 2022 年香港出台 Web3 监管政策,已经开始吹响 Web3 行业全面合规的号角,至 2024 年 6 月 1 日,AMLO 牌照正式落地,非正规交易所正式完成清退,目前还有超过半数的申请者在场。已展业的交易所诸如 HashKey Exchange 等,交易量已破 4400 亿港币,呈现出良好发展业态。

因此看来,部分交易所的退出并不值得过度悲观。纵观历史全局,这只是一个香港和其他监管辖区一样,正在经历的清本溯源的必然阶段。

更重要的是,531 政策同时也标志着香港已经啃下了「交易所」这块,行业中资金集中度最高,同时最复杂的「硬骨头」,完成了全面监管。

香港、美国,东西方的博弈桥头堡

监管了,然后呢?起势期已过,博弈期才刚刚开始。

4 年前,PayPal 创始人就曾预估,未来政治的重大冲突将落在共产主义的人工智能,和自由主义的加密技术之间。

而如今 AI 和 Web3 势头均已起,美国和香港被视为 Web3 行业东西方的桥头堡,两地监管态度的博弈将引领全球 Web3 发展方向。

为何要博弈?与 AI 不同的是,在 Web3,垄断式监管行不通了。Web3 时代搭建了更多基于网络经济的商业体,可以轻易的跨越物理边界为客户提供服务。

曾启发中本聪发明了比特币的 Web3 圣经《主权个人》曾描绘过此场景,「由于信息技术的发展,很快你就可以在网络空间创造财富,并且完全不受民族国家的掠夺。这将会形成一种事实上的元宪政要求, 也就是说,政府在要你支付账单之前,必须真正地提供令你满意的服务。」

未来,政治领导力可能变得越来越类似企业家精神,只有足够友善,才能吸引到资金与人才流入。不是 Web3 需要被监管,而是监管方需要 Web3。

美国的近期的态度已经很明显了。今年,加密货币话题被首次放到了美国政坛舞台中央。据 CoinDesk,约三分之一的美国选民在做出投票决定之前,会考虑政治候选人对加密货币的立场。77% 的选民认为美国总统候选人应该至少了解加密货币。44% 的选民在某种程度上认为「加密货币和区块链技术是金融的未来」。特朗普甚至大呼:「确保加密货币的未来发生在美国!」

东西方博弈格局已成型,一个比较明显的战场是 ETF。此次美国对于 ETH ETF 批准态度的急转弯,除了本土因素外,还有可能是由于香港在 4 月,已经相对先锋的推出了 ETH ETF。

虽然目前来看,香港与美国 ETF 目前存在较大的规模差距,但香港作为世界上最大的离岸金融中心之一,预计未来随着生态完善,将吸引到更多的机构入场,形成一轮机构牛。

而接下来, ETH ETF 作为可质押的生息资产,其发展预期将成为博弈的下一个重点。

以太坊自 POW 转向 POS 后,可质押后产生类似于利息的被动收入,目前市场年利率约为 4.5% 左右,如果香港率先落地带 Staking 的以太坊现货 ETF,在获得质押收益后,认购 ETF 将不再是一个付费行为,而是盈利行为。其也可在一定程度上成为「数字美债」,其吸引力甚至将超过比特币 ETF。

Web3 行业的发展与其当地文化底蕴也有关系。虽然比起相对外向、多元的西方,东方人显得更加内敛,谨慎,但并不代表其已掉队。

香港目前已发布《虚拟资产交易平台营运者指引》、《打击洗钱及恐怖分子资金筹集指引(适用于持牌法团及获证监会发牌的虚拟资产服务提供者)》、《证券及期货事务监察委员会发出适用于持牌法团及获证监会发牌的虚拟资产服务提供者的有联系实体的防止洗钱及恐怖分子资金筹集的指引》及《证监会纪律处分罚款指引》等多份监管文件。

监管政策比起美国此前沿用的《商品期货条例管理条例》,显得更为清晰成熟,也不需要在加密货币到底是「证券」还是「商品」的问题上多费口舌。

而随着牛市逐渐到顶,行业造富效应将显现,新的一批富豪即将诞生。香港,这个天生拥有「东方神秘力量」优势的地区,也将随着行情,流入更多大陆、华侨 Web3 的中坚力量,以及其资金。

未来下个周期,将是 Web3 与传统金融在多维度上的融合,盘活香港金融市场。目前,香港证监会已表示可能对散户投资者开放 STO 和 RWA 投资,进一步拓宽虚拟资产市场。除此外,香港的港元稳定币和场外虚拟资产商店(OTC)进行监管框架也在推进中。全链路打通后,Web3 将为整个香港市场注入新的活力。

历史浪潮滚滚前行,什么企业会留在牌桌上?交易所,正是香港 Web3 生态中最重要的基石。

在可预见的未来里,Hashkey Exchange 等持牌交易所,除了本身的交易业务,也将成为香港 Web3 打通各个金融行业的关键。例如,在此次 ETF 发行中,Hashkey Exchange,还扮演了托管方的角色,为发行方提供底层基础设施支持。未来诸如 RWA、STO 以及 OTC 业务中,其都将扮演不可或缺的角色。

也正是因为此,部分离岸交易所,被赶下了香港的牌桌。这也叫,「出来混,迟早要还的」。

HashKey 其实下了一步很聪明的棋。对于离岸交易所来说,合规上「由奢入俭」难,但如果是原生合规交易所,从司法管辖区展业至离岸交易所,「合规性」甚至会成为一个捷径。HashKey 也获得离岸中心百慕大的牌照,月前推出了国际站 HashKey Global,将面向海外用户。也期待未来中,诸如 HashKey 等此类有实力的交易所,将更多的突破物理边界,为个人带来更多安全、便捷的 Web3 业务支持。