Bitfinex分析师:BTC本轮抛压或已接近尾声!

周一,金融市场波动,美股高开低走,加密市场跟随。美国制造业数据不及预期,引发关于美联储是否会在9月降息的争论。美元指数下跌,比特币从低点反弹,山寨币大多上涨。分析师认为,比特币可能处于重新积累阶段,ETF需求增加,交易所储备下降。本周美国关键通胀数据和美联储会议可能会对市场产生影响。

原文作者:Mary Liu

原文来源:Bitpush

周一,金融市场再次出现波动,美股高开低走,加密市场走势继续跟随美股。

波动性主要源于美制造业数据弱于预期,这再次引发了关于美联储是否会最早在 9 月启动降息的争论。芝加哥商品交易所的 FedWatch 工具显示,对 9 月降息的预期已从一周前的 49% 上升至 59%。

美债收益率呈下降趋势,10 年期美国国债收益率下跌约 10 个基点,至 4.394% 附近。美元指数也下跌 0.50%,截至本文撰写时交易价格为 104.107。

收盘时,标普500指数和纳斯达克500指数分别上涨0.11%和0.56%,道琼斯指数则下跌0.3%。

比推数据显示,比特币(BTC)从周一凌晨的 67,582 美元的低点攀升至 70,300 美元的日内高点,此后回落至 69,000 美元的支撑位。截至发稿时,BTC 交易价格为 69,133 美元,24 小时上涨 2%。

山寨币市场方面,市值排名前 200 位的代币大多数都实现上涨。Meme 币继续受到交易者的青睐,其中 DOG•GO•TO•THE•MOON (DOG) 领涨,涨幅达 21.5%;FLOKI (FLOKI) 涨幅 16%,Kaspa 则以 14% 的涨幅位列第三。Highstreet (HIGH) 跌幅最大,下跌 8.6%,其次是 Safe (SAFE) 和 Aveo (AVEO),跌幅达 6.3%。

目前加密货币整体市值为2.57万亿美元,比特币的市场占有率为53.2%。

新一轮抛压即将结束?

Secure Digital Markets 分析师表示:“尽管 BTC 经历了四个月以来的最低周末交易量,但 BTC 周末从周五的 66,700 低点反弹。BTC 一直在测试更高水平,但过去两周一直无法突破 72,000 美元大关。与此同时,ETH/BTC 在自 5 月 23 日以来维持高位后趋于走低,BTC的表现自最近的抛压高峰以来比 ETH 高出 5%。”

尽管比特币一直难以突破 72,000 美元,但 Bitfinex 分析师表示,由于现货 BTC 交易所交易基金 (ETF) 的需求不断增长,这一轮的调整阶段可能很快就会结束。

Bitfinex 分析师表示:“在 3 月份比特币创下 73,666 美元的历史新高后,长期持有者 (LTH) 出售了大量 BTC,导致供应增加,并出现了一段时间的价格调整和盘整。现在看来,这一调整阶段即将结束。”

他们表示:“在过去两周内,比特币 ETF 的需求复苏,每天的净流入量达到 1.36 亿美元,是减半后矿工每天 3200 万美元的抛售压力的四倍多。”

分析师还指出,在高峰期出售大量持仓的 LTH 正在重新积累比特币,这是自 2023 年 12 月以来的首次。这一趋势反映了持币者的长期看涨情绪。现在正处于重新积累的阶段,因为我们看到卖压几乎被完全释放,而买入行动变得越来越一致。”

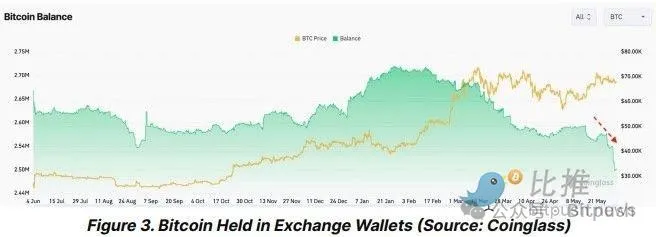

Bitfinex 分析师看好的不仅仅是 ETF 流量,交易所钱包中比特币储备也在下降。

Bitfinex 表示:“过去一个月,比特币的交易所储备一直在下降,而新的积累地址一直在增加。

该指标的下降被视为利好,因为它减少了可用供应量,该指标的上升则被视为利空,因为它表明有更多比特币可供出售。自 2 月以来,比特币交易所储备急剧下降,导致近期价格上涨。由于投资者预期比特币可能创下历史新高,供应量进一步减少,并可能为另一次反弹奠定基础,最近几天这种下跌趋势进一步加剧。

市场分析师 Kaleo 在X平台写道:“现在是Round 2的时候了,上涨至 10 万美元的动力很大。”

加密分析公司Swissblock 指出,70,000 美元和 73,000 美元的水平构成了限制 BTC 价格的重大阻力。Swissblock 在一份报告中表示:“短期回调被视为买入机会,67,000 美元的水平被证明是一个可靠的支撑位”。

从宏观因素来看,下周美国关键通胀数据的发布和美联储会议也可能会造成市场波动。