Glassnode链上周报:市场成长空间

比特币市场经历冷淡后,投机交易回归。Mt.Gox比特币供应分配引发市场警报,但也提供新视角。大多数投资者未实现利润,市场形成新均衡。Mt.Gox资产分配开始,市场指标飙升。新需求占比41%,资产分配朝满足新需求方向发展。短期持有者扭亏为盈,持有成本低于当前价格。长期投资者持有比特币较少,市场供应量小。短期持有者损失减少,长期持有者损失少。长期持有者持有的亏损资产仅占市场总亏损资产的0.3%,而盈利资产占总盈利资产的85%。市场上升空间取决于投资者行为,高卖方风险比率意味着不稳定,低比率表示平衡。近期,市场投机迹象回归,卖方风险比率重置,可能导致大幅价格波动。

原文标题:Room to Grow

原文作者:UkuriaOC, CryptoVizArt

原文来源:Glassnode

经过长达数月的相对冷淡的比特币市场反应和价格横盘后,投机活动的第一丝曙光开始重新出现。在此背景下,市场对来自 Mt.Gox 的比特币供应分配所引发的错误警报做出了一系列反应,尽管这一反应本身并不正确,但它为我们如何使用链上数据来考虑这些事件提供了一个视角。

摘要

- 当前,大多数比特币投资者都持有未实现利润。在经历了长达两个多月的比特币价格横盘之后,投机交易初始萌动的信号开始重返市场。

- 短期持有者群体承担了绝大多数市场损失,这种情况通常在牛市期间,比特币价格突破历史新高并在此基础上进行盘整时出现。

- 长期和短期持有者的卖方风险比率都随市场重整而经历了重置,这表明新的均衡也已在市场中形成。同时,这也表明市场已经准备好“再次出发”,而近期的波动预期应该会增强。

Mt.Gox 的活动

2024 年 5 月 28 日,市场因为受到隶属于「Mt.Gox 受托人」的钱包的内部整合这一事件的影响而产生异动。其中,「Mt.Gox 受托人」是保管属于已破产的 Mt.Gox 的共计 141,000 枚比特币的剩余资产的法人实体。这表明在 Mt.Gox 破产十年之后,其剩余资产的分配这一长期以来备受期待的事件终于将姗姗来迟。

Mt.Gox 的前首席执行官 Mark Karpeles 证实,这些钱包中的资产开始流动是因为它们将被重新分配并偿还给 Mt.Gox 的债权人。而这一分配过程预计将在今年 10 月完成。

我们可以利用 Glassnode 时间点 (PiT) 这一指标来借由估算 Mt.Gox 的资产余额来可视化这一事件。PiT 指标是恒定不变的,它记录在观察我们所有的已知的钱包集群的时候,这些钱包的各个指标当前所处的瞬时状态。而另一个指标——标准 Mt.Gox 余额指标则是可变的,它展示了这些钱包的指标在每一个时间点的最佳估计值。它们共同展示了这些 Glassnode 指标在跟踪钱包实体时所展现的自适应学习行为和对这些钱包的各项指标的聚类分析。

在此,我们可以看到这些钱包内的资产产生了流动,有超过 141,000 枚比特币在 5 月 28 日当天分几个批次进行了转移。

资本的构成及其流动

如此大量的原本处于长期休眠状态的比特币突然流入市场,其造成的主要影响是使得那些未经过滤的市场指标(如已实现市值、SOPR 和 CDD)将因此受到影响并随之大幅飙升。从理论上讲,在这些钱包内的资产出现流动的这一期间,这些比特币资产已被重新估价到一个更高的成本基础之上。

我们可以利用和已实现市值相关的那部分经过市场实体调整的参数来过滤掉那些“不经济”的资产转移,以期保证我们始终能够对比特币市场当前的资产流入有清晰的了解。尽管在当前,市场的已实现市值处在 5,800 亿美元的历史最高点上,但我们仍然可以看到,随着市场进一步整合,自 4 月下旬以来,新的流动性资产的流入速度已经放缓。

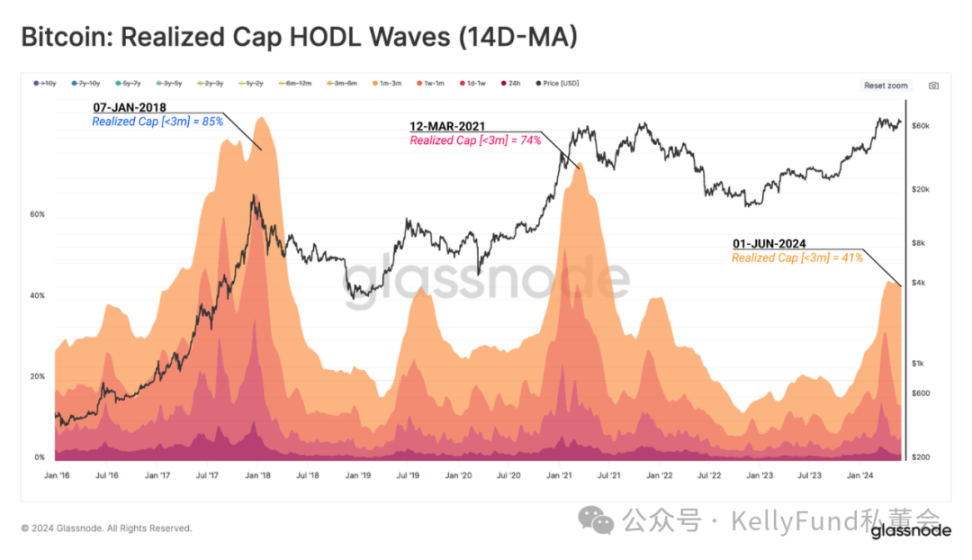

我们可以使用已实现市值的静持波段这一指标来分析分属不同“年龄层”的比特币资产,借以一窥整个市场中的比特币资产的结构。通过单独分析那些被持有时间在 3 个月以下的比特币,我们可以估算市场中的“新需求”所持有的流动性的比例。

这一部分资产目前占全网总资产的 41%,这证明资产分配正在朝着满足新流入市场的需求的方向发展。相对于各个周期的历史终值,这一部分资产的分配和转移通常会因新需求的不断涌入而达到 70% 以上的饱和度(即满足 70% 左右的新涌入市场的需求),这一现象表明长期投资者因花费和出售比特币所产生的市场供应量相对较小。

虽然在过去两个月中,新进入市场的流动性资产和投资者进行投机交易的冲动都有所减弱,但随着比特币价格重新回升至 68,000 美元的水平,大多数短期持有者已经得以扭亏为盈并且已经开始持有尚未实现的利润。

这表明,尽管最近价格仍旧呈现横盘震荡走势,但大多数在近期才买入比特币的投资者已经获得了较先前更加有利的成本基础,且该基础低于当前现货价格。

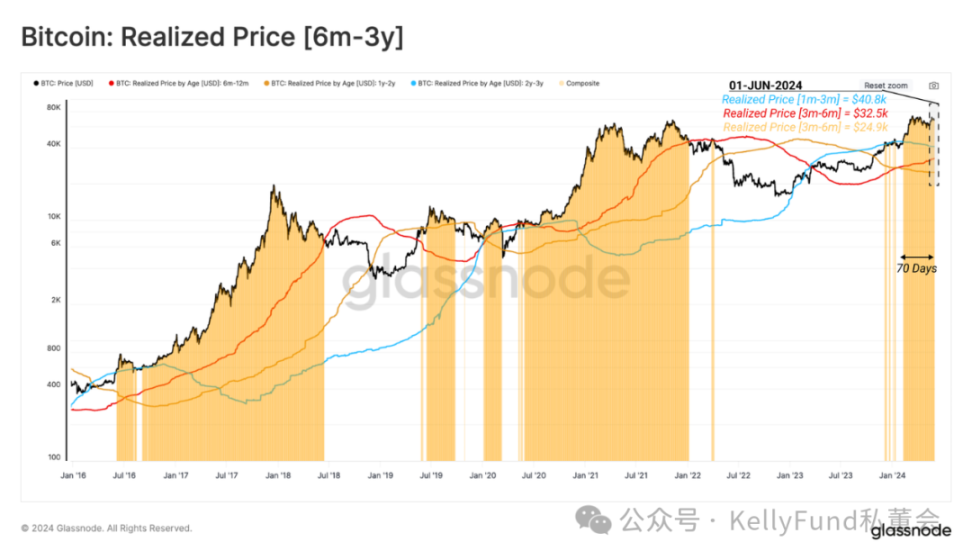

接下来,我们可以继续研究分别处于不同“被持有时长”的比特币资产的平均买入价格,而在此之中,一个格外值得关注的群体是单周期持有者(他们持有比特币资产的时间在 6 个月至 3 年不等)。我们注意到,自比特币价格突破 40,000 美元以来,这一群体的所有成员都持有大量未实现的利润。

随着比特币价格上涨至 73,000 美元的高点,市场吸收了由该群体大量抛售出的比特币资产。我们可以预期,如果比特币价格继续上涨,那么该群体会有更强烈的动机进一步抛售他们手中的比特币,而这将会将他们持有的未实现利润水平推向更高处。

长期持有者市场

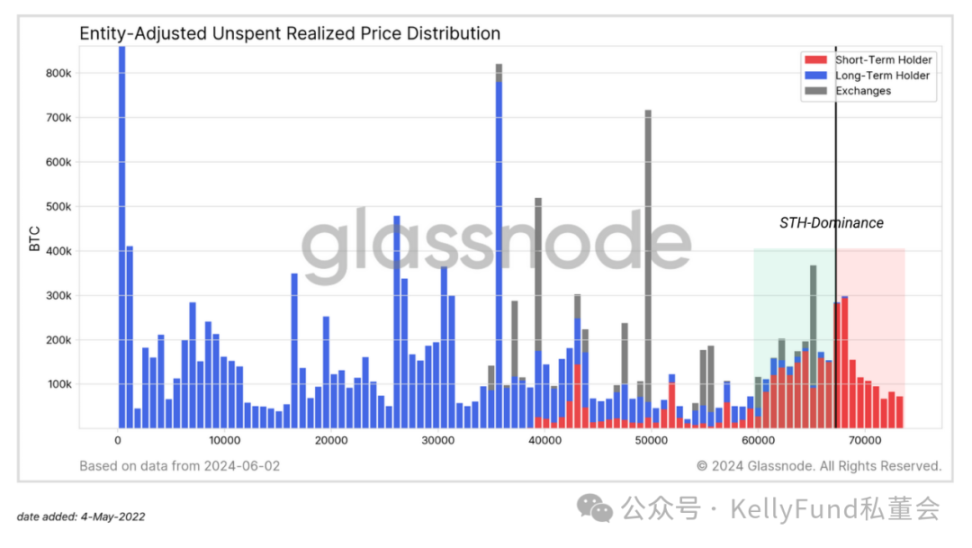

在市场在比特币价格的历史峰值下方附近进入盘整的情况下,我们可以使用 URPD 指标来进行市场分析,该指标能够根据获得比特币的成本基础来可视化市场中的比特币资产供应情况。

当前,有大量短期持有者以接近当前现货价格的成本价买入了大量比特币资产,换而言之,即是在这一价格区间内发生了大量的交易行为。这一事件本身为市场带来了一定的风险,因为投资者对向任意一个方向的价格波动的敏感性都会增加。

几乎所有仍在蒙受未实现亏损的比特币资产都属于短期持有者群体,考虑到在前几个周期中,当比特币价格接近历史峰值的时候都会出现类似的情况,因此这一次的历史重演也并不足为奇。

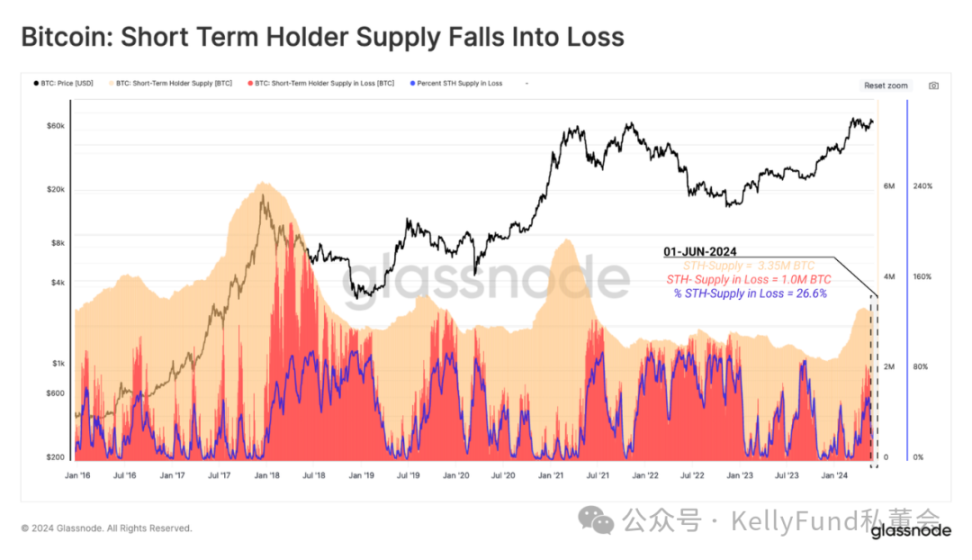

下图是我们用以描述短期持有者损失比例的工具。此工具可用于观察该群体何时会对比特币的价格变动表现出高度敏感性,尤其是当大量的市场供应在短时间内陷入亏损状态时,这一工具的表现尤为卓越。

比特币价格在之前一度回落至 58,000 美元,这一回撤的幅度高达 21%,这是自 FTX 崩盘以来最大的价格回落。在此走势的低点,有高达的 56% 的来自短期投资者的比特币供应(190 万 BTC)进入亏损状态,这一比例可谓是相当惊人。

虽然大量的比特币资产供应在技术面上仍处于水下,但未实现损失的幅度仍与之前典型的牛市调整期出现的情况相一致,并且它已开始随着市场渐趋稳定而逐步减弱。

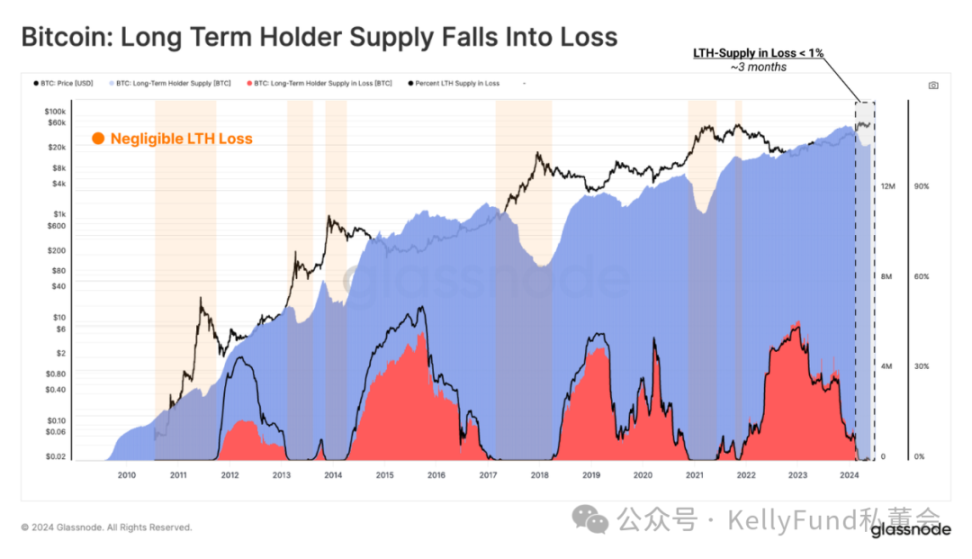

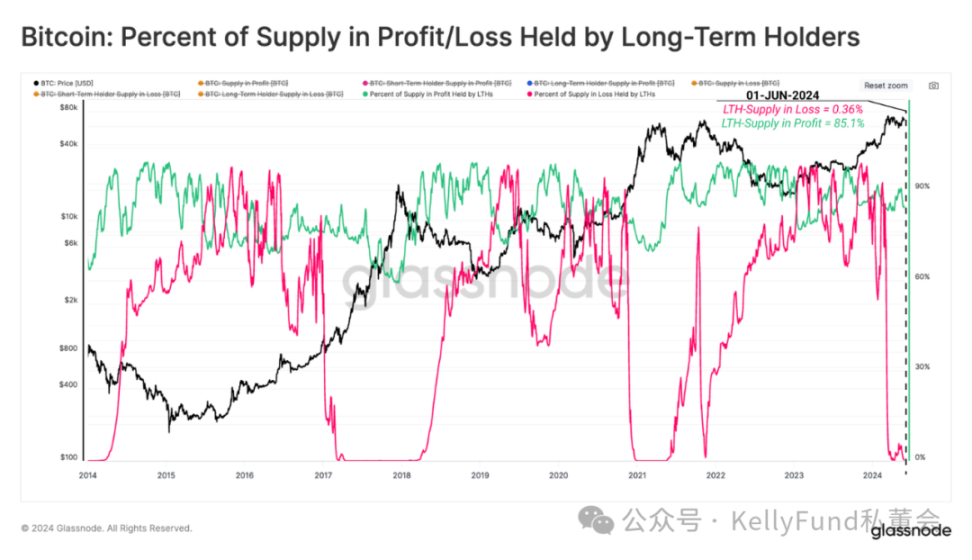

我们现在回过头来研究长期持有者的情况,我们可以看到仍旧处于亏损状态的那些来自长期持有者的比特币资产供应量可谓少到可以忽略不计——只有 4,900 枚比特币(占长期持有者总供应量的 0.03%)的成本基础高于当前现货价格。鉴于比特币价格在 3 月即告冲上新的历史高值(距今尚不足 155 天),显而易见,这些仍旧处于亏损状态的,来自长期持有者的资产的拥有者是那些少数在 2021 年周期顶部购买并一直持有它们的投资者。

另一种可视化方法是通过蒙受损失的全部供应的比例来进行衡量。毫无疑问的,这一类损失几乎都属于长期持有者群体。在熊市的底部,长期持有者群体往往会承担大部分未实现损失,因为这一阶段,投机者最终将因为信心崩溃从而被赶出市场,这将导致这些比特币资产的所有权大量地被转移到坚定持有者的手中。

相反,在牛市的狂热阶段,长期持有者与那些处于亏损状态的比特币资产供应却风马牛不相及。在此时,绝大多数市场损失是由短期持有者所承担的,这是因为源源不断涌入市场的新需求令新投资者在比特币价格接近区域和全球市场的峰值时大量买入这些比特币资产。

目前,由长期持有者所持有的处于亏损状态的比特币资产供应量仅占市场中全部亏损资产的 0.3%,而来自他们的处于盈利状态的比特币资产供应量占总盈利供应量的 85% 以上。

市场的上升空间

我们可以通过分析长期和短期持有者群体花费他们的比特币资产的行为来分析他们的投资活动。为此,我们可以利用卖方风险比率来评估投资者锁定的盈亏的绝对值的总和,及其与资产规模(以已实现市值衡量)的关系。我们可以在以下框架下考虑这一指标:

- 高值表示投资者在出售代币时,相对于其成本基础而言获得(承受)了较大的利润(损失)。这种情况表明市场当前可能并不稳定——它亟需重新找到平衡。而这种情况通常会在高波动性的价格走势之后出现。

- 低值表示大多数比特币资产的支出相对接近其成本基础并近似于盈亏平衡,这种情况表明市场已达到一定程度的平衡——即当前价格范围内的“盈亏势能”已经耗尽,我们通常用这种情况来描述低波动的市场环境。

值得注意的是,来自短期持有者群体的盈利和亏损状况均已重置,这表明市场在最近的横向价格盘整期间已建立起了一定程度的平衡。

对于长期持有者群体而言,随着比特币的价格向 73,000 美元的历史高值高歌猛进,他们不断地获利出局,这使得他们的卖方风险比率显著上升。

然而,从历史角度来看,当前他们的卖方风险比率与之前的周期中比特币价格突破历史高值时的情况相比仍处于较低水平。这意味着长期持有者群体获利的相对幅度相对于之前的牛市而言仍然较小。这可能表明该群体正在等待更高的价格,然后再伺机加大其资产分配的压力。

总结

经过数月的价格盘整后,市场投机的曙光似乎正在回归。新入局的投资者和单周期持有者所持有的资产已经大部分扭亏为盈。以下的事实毫无疑问地支持我们的观察结果:只有 0.03% 的长期持有者处于亏损状态,这是牛市早期欣快阶段的典型特征。

在过去 2 个月中,长期和短期持有者的卖方风险比率已重置并再次恢复到平衡状态。这表明,在这个价格范围内可能获得的大部分利润和损失已经得以兑现,而这暗示着市场近期可能出现大幅价格波动的风险有所增加。