灰度:智能合约平台的价值之战

智能合约平台的加密货币领域价值累积的驱动力是费用收入、代币估值、网络安全性和去中心化。投资者可以通过比较交易量、用户数量和总锁定价值等指标来评估平台价值。文章介绍了以太坊、Solana和Near三个示例,强调了网络费用收入对代币价值累积的重要性。Solana虽然市值高,但长期未能转化为收入,而Near则表现出吸引力但尚未实现有意义的收入。监控基本指标对指导投资决策至关重要。

原文标题:The Battle for Value in Smart Contract Platforms

原文作者:Will Ogden Moore

原文来源:GRAYSCALE

编译:Lynn,火星财经

- 在智能合约平台加密货币领域,价值累积是一个飞轮,将费用和网络使用与代币估值以及网络的安全性和去中心化联系起来。

- 智能合约平台加密货币领域内的网络采用不同的方法来竞争费用收入:一些网络以相对较高的交易成本来追求费用收入,而另一些网络则寻求以相对较低的交易成本来获取更多的交易量。

- Grayscale Research 认为,费用收入可被视为该细分市场代币价值累积的主要驱动力,但其他基本面也需要监控,因为它们会随着时间的推移影响费用收入。

- 虽然行业领导者以太坊已经建立了数年的网络费用收入来源(2023 年超过 20 亿美元),但 Solana 等其他智能合约平台也正在走向成熟(截至 2024 年,收入约为 2 亿美元)。[1]

人们普遍误以为加密资产没有基本价值,无法像传统投资那样进行分析。Grayscale Research 认为这根本不是事实。例如,以太坊和 Solana 等智能合约平台从其网络上发生的经济活动中产生费用收入。Grayscale Research 认为,投资者评估智能合约平台加密领域资产的一种方法是看它们随着时间的推移产生费用收入的能力。

智能合约平台基础知识

以太坊和 Solana 等智能合约平台是开发人员可以构建去中心化应用程序的网络,这些应用程序的性质从游戏到金融再到 NFT。智能合约区块链的作用是以安全且抗审查的方式处理其服务的应用程序的交易。

因此,智能合约平台的价值与其网络上的活动有着内在联系。网络活动的关键指标包括它可以处理的交易量、它可以支持的用户数量(通常以每日活跃地址衡量);它支持的资产价值,即总锁定价值 (TVL);以及网络将其区块空间或网络费用收入货币化的能力——稍后将详细介绍。

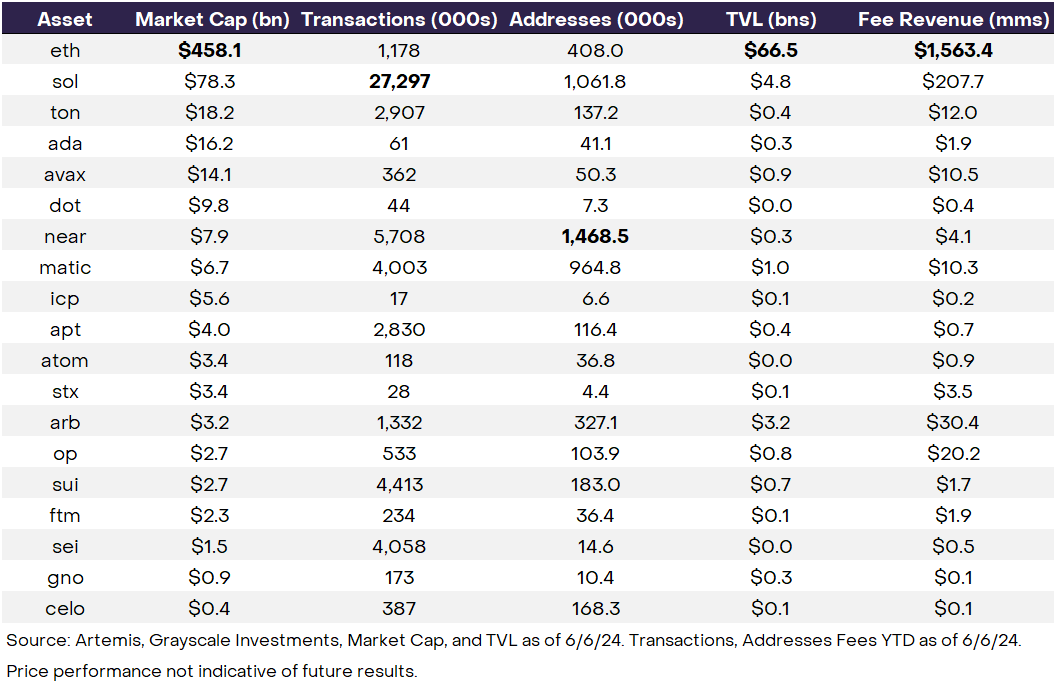

这些指标中的每一个都讲述了一个故事。例如,以太坊在 TVL 方面的领先地位(660 亿美元,是下一个竞争对手的 7 倍多),说明了其流动性优势和金融应用的价值主张(图 1)。[2]此外,其在生态系统应用程序总数方面的优势创造了网络效应,吸引了新的开发人员、应用程序和用户。与此同时,Solana 的每日交易数量(象征着其吞吐量优势和低成本)使其链更适合 DEPIN [3]等大容量用例和 NFT 和 memecoin 等零售友好型用例。

除了比较和对比不同资产的这些基本指标外,投资者还可以将这些数字放在市值的背景下,或者市场当前对特定资产的估值中。例如,如图 1 所示,虽然 Solana 的 TVL(47 亿美元)目前高于 Arbitrum(32 亿美元),但 Arbitrum 的市值-TVL 比率(1 倍)远低于 Solana(16 倍)。这些指标不仅使投资者能够了解不同资产的相对优势和劣势,而且还可以帮助他们发现价值。

图 1:智能合约平台基本面[4]

(粗体表示同类中最大的基本面指标)

费用的核心作用

尽管从理论和经验上看,衡量网络活动的方法有很多种,但智能合约平台估值最重要的单一基本变量是网络费用收入(图 2)。该指标可以视为用户使用网络所支付的费用总额。智能合约平台有许多不同的收入模式,但最终需要产生费用才能为代币持有者带来价值。

与传统行业的中心化实体类似,去中心化网络也有不同的方式竞争费用收入。例如,一些智能合约平台以相对较高的交易成本追求费用收入,而另一些平台则试图以相对较低的交易成本获得更多交易量。这两种方法都是有效的。考虑两个假设的区块链:

示例链 1:用户和交易量较少,每笔交易成本较高

5 位用户,共 10 笔交易,每笔交易 10 美元

网络费用收入=100美元

示例链2:用户和交易量大,每笔交易成本低

100 位用户,共 100 笔交易,每笔交易 1 美元

网络费用收入=100美元

这个示例表明,尽管链 2 的用户和交易总量明显更多,但两条链产生的网络费用收入相同。虽然用户和交易等指标也很重要,但它们需要与交易成本一起考虑,因为这将决定费用收入。

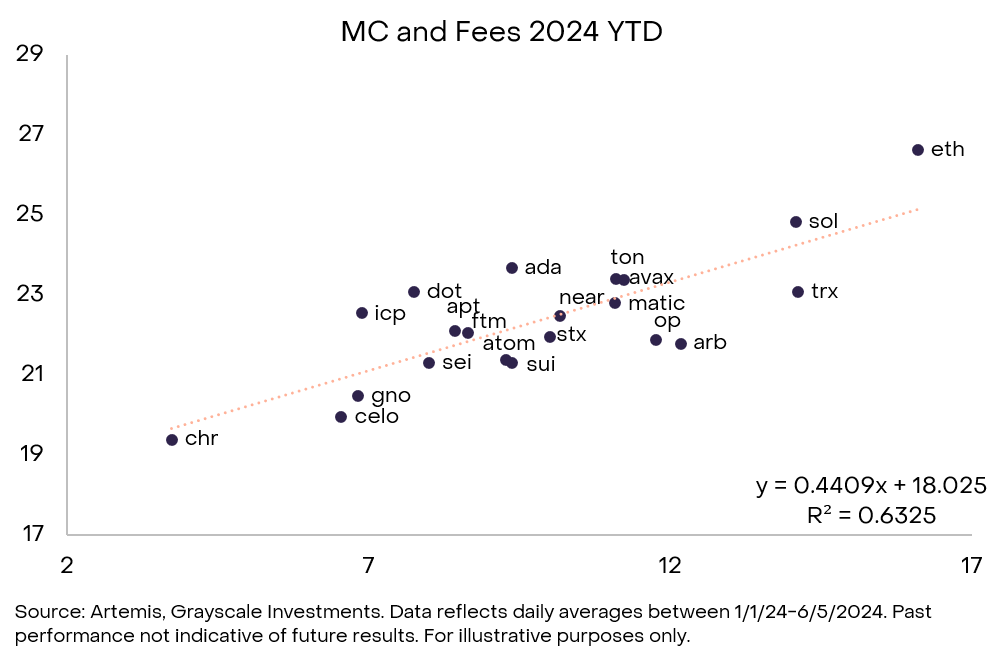

费用收入的重要性不仅在概念上,而且在经验上也同样重要。例如,图表 2 显示了我们智能合约平台加密部门各组成部分的费用收入与市值(以对数标度)之间的关系。尽管加密市场仍在成熟,但投资者已经根据基本面对项目进行了区分。Grayscale Research 的分析表明,费用收入与市值之间的关系随着时间的推移相对稳定,并且与其他智能合约平台基本面指标相比,费用收入与市值的相关性更高。[5]

图 2:网络费收入与市值相关性最密切

Grayscale Research 认为,费用与市值之间存在密切关系的原因之一,部分是因为网络费用收入对于代币价值累积至关重要。价值累积意味着协议以将网络活动与该代币的长期可持续价值联系起来的方式构建其代币。可以通过以下三个示例找到价值累积的不同阶段:以太坊、Solana 和 Near。[6]

以太坊:具有可靠价值累积的“优质链”

以太坊是首个也是市值最大的智能合约区块链,它在 2022 年开始面临有关扩容的严重问题。使用量的增加导致网络拥堵,使用户的交易成本高昂:2022 年 5 月 1 日,其平均每日网络费用达到每笔交易 200 美元的高位。[7]

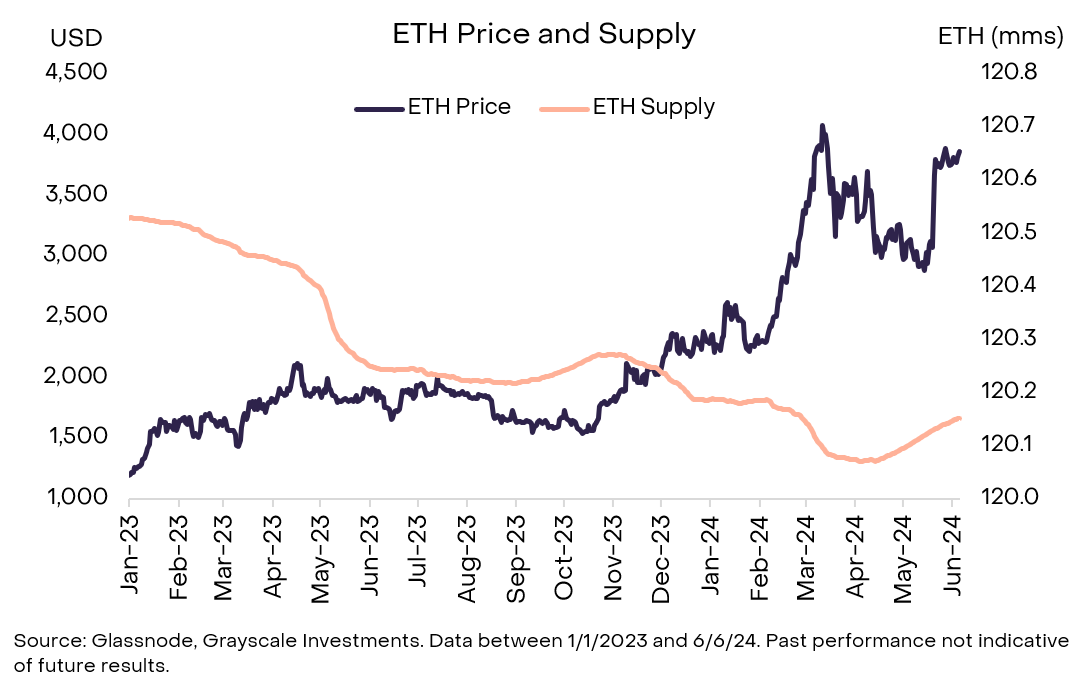

然而,使用量的增加和高平均交易费也转化为显著的价值累积,因为以太坊在 2023 年产生了超过 20 亿美元的网络费用总收入。[8]以太坊网络的网络费用收入由两部分组成:基本费用和小费。每次用户支付交易费用时,基本费用都会被“烧掉”,从而从网络中移除以太币供应。同时,为优先处理交易而支付的小费会作为奖励发放给帮助保护网络安全的验证者和质押者。

因此,2023 年以太坊网络的巨额收入导致 200 万以太币 (ETH) 被销毁(占供应量的 1.7%),为 ETH 持有者带来了价值,同时为验证者和质押者带来了 3.9 亿美元的奖励,从而激励了更高水平的网络安全。[9]

以太坊已经达到了成熟的阶段,证明了其产生价值累积的能力。在以太坊的主网上,用户为优质产品支付高额费用——在这种情况下,区块空间由具有最大网络安全性的智能合约平台支持。这对于涉及大额交易价值并优先考虑网络安全的应用程序尤其重要,例如稳定币或代币化金融资产。其将用户货币化的能力的成熟度反映在其估值上,为 4580 亿美元(截至 2024 年 6 月 6 日),几乎是任何其他智能合约平台的六倍。[10]

图 3:网络使用量的增加(反映在供应量消耗较大的时期)往往与更高的估值相对应

Solana:实现价值累积的“高性能链”

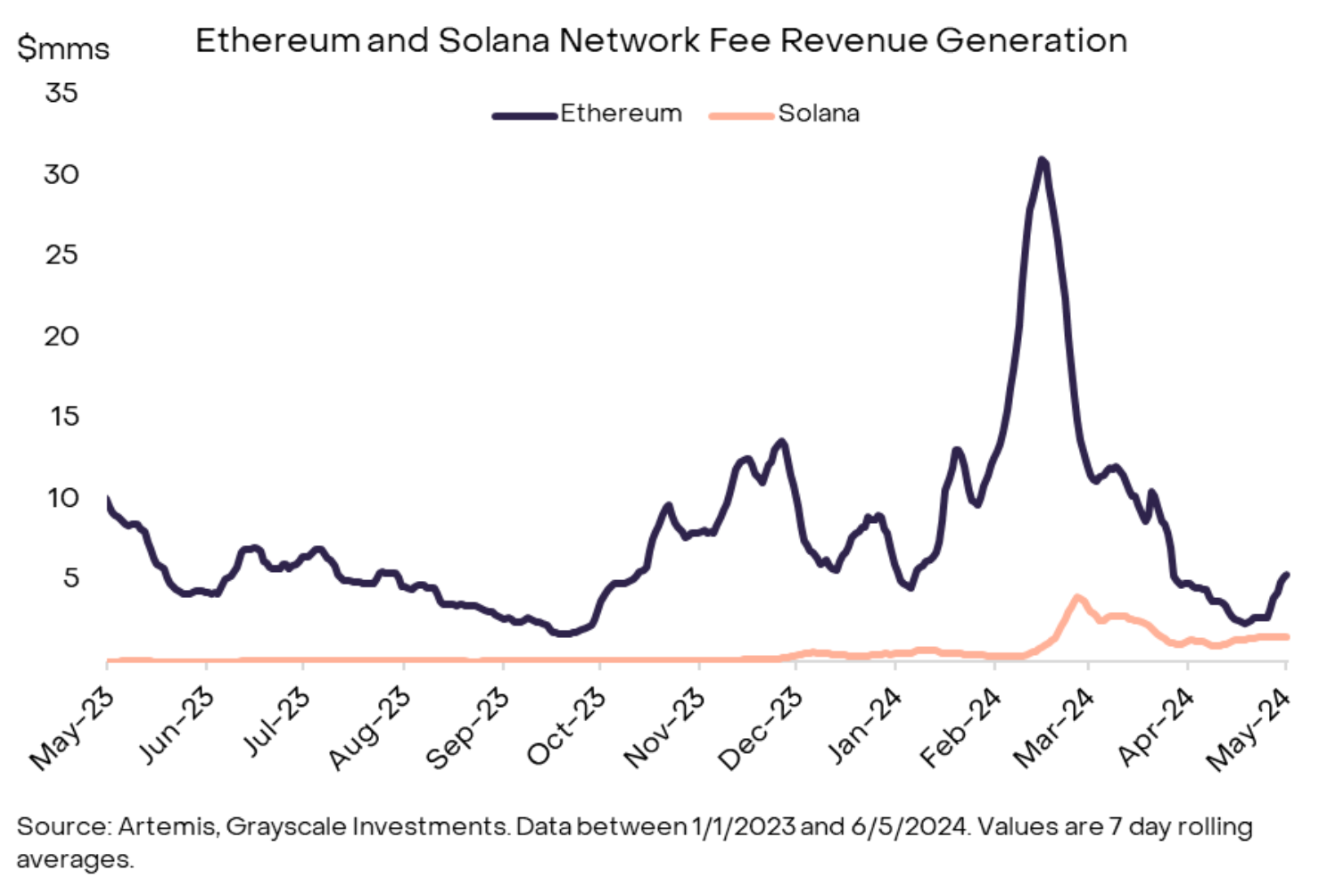

以太坊有一种获取费用收入的模式,而 Solana 则采取了不同的方法,并且最近在缩小与市场领导者的差距方面取得了进展。Solana 是按市值计算的第二大智能合约平台,长期以来一直被认为是以太坊更快、更便宜的替代品,速度惊人(每秒 335 笔交易)且成本低廉(平均每笔交易 0.04 美元)。[11]然而,在前几年,它无法将其转化为费用收入。2023 年,尽管 Solana 处理的交易量明显更多,但它的网络费用收入仅为 1300 万美元,而以太坊为 20 亿美元(少了 154 倍)。[12]

过去,这种价值累积不足反映出 Solana 的相对劣势;然而,在 2024 年,这种情况正在发生变化。今年迄今为止,Solana 产生的费用已是 2023 年全年的六倍,将以太坊和 Solana 之间的费用差距从 2023 年的 154 倍缩小到 16 倍(图表 4)。这表明 Solana 模型(低交易成本和高吞吐量)也可以帮助创造经济价值。

图 4:Solana 已开始通过其费用计算价值累积

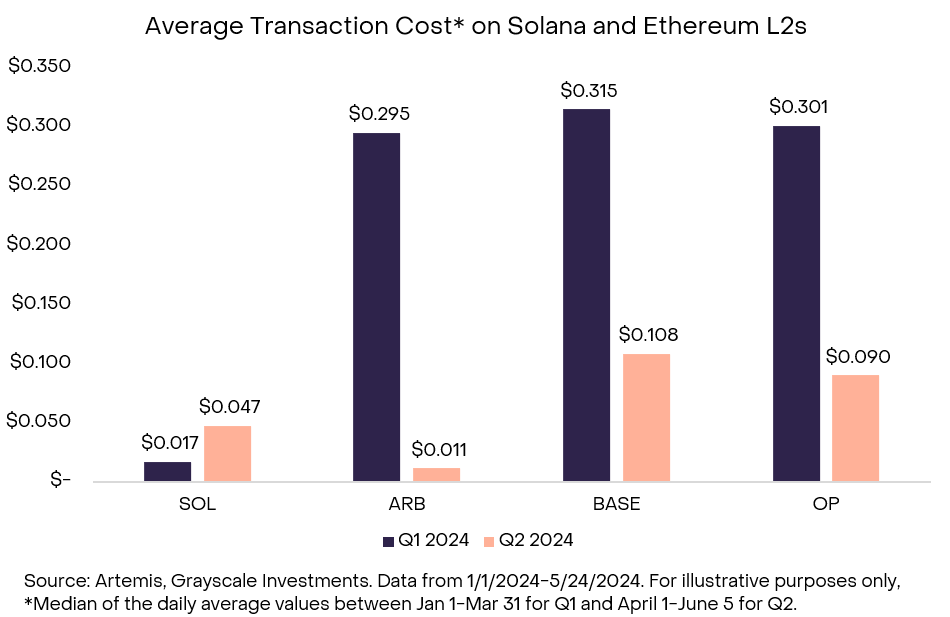

值得注意的是,费用的大幅增加与市值的大幅增长相吻合。[13]网络费用收入的大幅增长主要归因于平均交易费用的大幅增加(较去年增长了 37 倍),而不是交易量的整体增长(较去年仅增长了 33%)。[14]具有讽刺意味的是,传统上被称为“廉价选择”的链的平均费用增加的同时,由于以太坊的 Dencun 升级,以太坊第 2 层交易费用也下降了(图表 5)。自 4 月 1 日以来,Solana 用户的平均交易费(0.04 美元)仍然比以太坊(4.80 美元)便宜,但比第 2 层 Arbitrum(0.01 美元)贵。[15]

图 5:ETH 的 Dencun 升级使 Layer 2 变得更便宜;费用的增加帮助 Solana 实现了价值累积

由于 Solana 对用户而言,每笔交易的费用比以太坊第 2 层 Arbitrum 更高,这可能会使其作为首选廉价、高吞吐量链的定位面临风险。尽管如此,Grayscale Research 认为,总体而言,费用的增加是一个净积极发展,因为 1) 它反映了高水平的用户活动,2) 它表明质押者和代币持有者的价值增加。

近:在加密货币入门方面已被证实,但还处于网络货币化的早期阶段

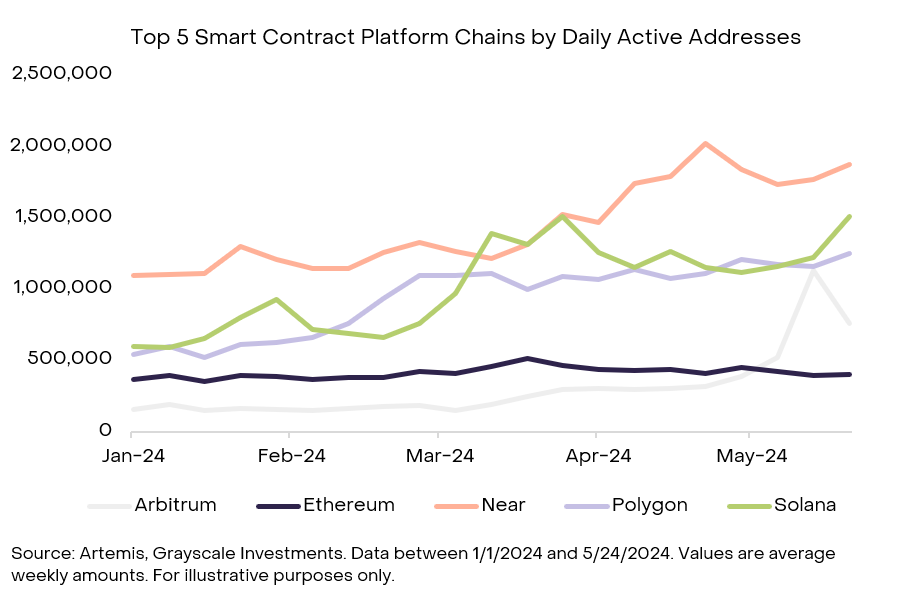

与上述两个示例形成鲜明对比的是 Near,这是一个智能合约平台,最近在非投机用例中获得了广泛采用,但尚未展示出价值增值。Near 是 KaiKai 和 Hot Protocol 的底层平台,这两个平台是加密货币领域用户最多的两个去中心化应用程序 (dApp)。Near 以 140 万日活跃用户领先所有智能合约平台,在吞吐量方面与 Solana 等该领域最快的区块链不相上下(图 6)。

图 6:Near 在每日活跃用户方面领先于所有智能合约平台

尽管在用户数量上领先,但在用户群货币化方面,Near 仍远远落后于竞争对手,今年迄今仅产生了 410 万美元的费用。[16]这表明它目前处于相对不太成熟的发展阶段,这也体现在其相对于竞争对手的估值上(市值为 79 亿美元,而以太坊为 4580 亿美元,Solana 为 780 亿美元)。[17]虽然 Near 网络已显示出以高速率处理交易的能力,但它目前并没有为代币持有者或质押者带来足够的价值,以表明其估值与其较大的竞争对手相当。

尽管 Near 到目前为止还无法实现盈利,但其大规模采用是一个重要的起点。如果该网络能够继续扩大网络采用率,或者在不减少网络活动的情况下提高平均交易费用(类似于 Solana 最近的进展),它就可以实现有意义的价值累积。

这三个智能合约平台(以太坊、Solana 和 Near)分别代表了去中心化网络在网络费用收入方面的不同成熟阶段。以太坊已经实现了多年的收入和增长。Solana 拥有强大的用户基础,但才刚刚开始产生可观的收入。最后,Near 的产品表现出吸引力,部分原因是成本低廉,但尚未显示出有意义的收入。

费用和估值的注意事项和细微差别

可以肯定的是,在智能合约平台加密货币领域,费用和估值存在许多警告和细微差别。首先,每个协议都涉及不同形式的价值累积和不同的代币发行(通货膨胀)和代币销毁(通货紧缩)率。在代币通胀率高的情况下,费用带来的价值累积影响可能会因代币发行而显著稀释。每个协议都有自己的费用结构。在以太坊上,交易费有助于销毁代币,使所有代币持有者受益,而优先费用则分配给验证者和质押者。在 Solana 上,分配方式有所不同:50% 的交易费被销毁,剩下的 50% 归质押者。最近,一项治理投票决定,Solana 的 100% 优先费用将直接支付给验证者。[18]这些政策反映了 Solana 对验证器硬件的更大要求。此外,Solana 上高水平的 MEV [19]活动为验证者和质押者提供了额外的奖励,并作为代币持有者的“间接”成本。因此,一般代币持有者可以从以太坊的费用结构中获得更多价值,而 Solana 的验证者和质押者也可以在 Solana 上获得更多价值。

与传统资产的估值可能涉及将未来现金流折现回现在的方式类似,加密资产的估值也可能涉及将未来预期的网络费用产生折现回现在的方式。此变量考虑了特定网络未来在采用、使用或货币化方面的潜在增长,其方式不同于目前产生的总费用。例如,人们可以合理地认为,以太坊 4580 亿美元的估值不仅考虑了其当前的费用产生量,还考虑了其利用网络效应并在未来增加第 2 层采用、使用和费用收入的潜力。

最后,某些加密资产的估值可能包括“货币溢价”。换句话说,用户可能愿意持有该资产作为货币媒介的功能——作为交换媒介和/或价值存储——超出网络产生费用收入的能力。特别是对于以太坊,货币溢价的概念对于考虑其估值可能很重要(特别是如果该代币在整个行业中被广泛用作抵押资产)。

结论

如果在协议中正确实施价值累积,网络使用量的增加不仅会激励用户持有代币,将其从流通中取出并可能提高其价值,而且还会激励用户成为验证者或质押代币,从而帮助提高网络安全性。除了网络安全之外,费用还会激励更多验证者上线,从而提高去中心化程度和抗审查能力。因此,价值累积是一个飞轮,将费用和网络使用量与代币估值以及网络的安全性和去中心化联系起来。

虽然必须承认费用可以作为网络成熟度的指标,但这个飞轮中还有许多其他因素可以影响网络的增长及其估值。例如,如果某个特定应用程序在采用中迅速发展,则可能会带来更多用户,从而吸引更多开发人员在同一生态系统中构建。因此,应在其他基本指标和特定生态系统的相对估值(市值)的背景下看待网络费用。

展望未来,关注这些增长故事将非常重要。尽管用户的平均交易成本相对较高(4.80 美元),但以太坊能否通过代币化金融资产等高价值交易用例继续提高主网上的费用?以太坊能否随着第 2 层活动的增加而提高费用?Solana 将如何在货币化和保持其链足够低成本之间找到平衡,以免用户流失到其他廉价、高吞吐量的链上?Near 会尝试货币化吗?还是会继续放弃有意义的费用收入水平,同时优先考虑用户群的增长?

这些动态强调了监控基本指标(包括费用、交易、活跃用户和 TVL)的重要性。Grayscale Research 认为,随着加密资产类别的不断成熟和采用率的提高,这些基本指标的重要性也将继续增长。这些指标将提供对智能合约平台加密领域相对优势和机会的更深入洞察——最终通过促进对网络价值的更细致的理解,帮助指导明智的投资决策。