Mt.Gox赔付会把BTC砸到多少?加密市场还能上演五穷六绝七翻身?

Mt.Gox赔付对加密市场影响巨大,赔付方案已获批准,债权人需在2023年前登记选择还款方式。赔付将以BTC、BCH形式进行,持有的141686枚BTC占比特币流通总供应量的0.72%,价值约85.4亿美元。赔付可能对加密市场造成巨大影响,比特币价格可能回落至47000美元附近。比特币缺乏持续上涨动力,面临巨大抛压,可能会出现一段较长时间的回调盘整。比特币提案值得关注,但短期内不会有重大突破。Mt.Gox赔付可能是最好时机,美国华尔街等机构可以低位吸筹。

原文作者:Asher Zhang

原文来源:比推

Mt.Gox赔付之路尤为漫长,最近再次引发热议。那么,此次Mt.Gox赔付将对加密市场产生怎样影响?BTC价格有可能被砸到多少?加密市场能否上演五穷六绝七翻身?为什么说此时Mt.Gox赔付或是最好时机?

赔付之路漫且长,Mt.Gox债权人这次终于熬出头了

2014 年,作为曾占比特币交易量 70% 的全球第一大交易所Mt.Gox 被曝遭遇黑客攻击,3 天后 Mt.Gox 申请破产。随后,Mt.Gox 开启漫长的破产赔付之路,在上一轮牛市进入到实质性阶段。

据《比推》报道,已经破产的比特币交易所 MT.Gox (外号门头沟)原计划于2020年 3 月 31 日提交交易平台清算赔偿方案,但随后该计划被再次推迟到2020 年 7 月 1 日。2021年10月20日,Mt.Gox赔偿方案终于获得绝大多数索赔债权人的批准。

根据官方信息,Mt.Gox提供的赔付方式包括基础偿付和比例偿付。在2021年赔付方案确认后,Mt.Gox并未立即开启赔付。根据 Mt.Gox 官网公告,债权人要想获得赔偿,需在 2023 年 3 月 10 日前登记并选择还款方式,首批赔付的最后期限为 2023 年 9 月 30 日。Mt.Gox 面向债权人提供的最新偿付方案包括基础偿付和比例偿付。基础偿付部分允许每个债权人索赔的前 20 万日元将以日元支付,比例偿付则为债权人提供了两种灵活选择,即“早期一次性还款”或“中期还款和终期还款”。其中,一次性还款的赔付方式仅能让债权人获得部分赔付(黑客攻击时他们锁定在平台上的资金约为 21% ),超过 20 万日元的部分可允许债权人选择 BTC、BCH 和日元的混合方式或者以法定货币支付全部金额,据一位债权人透露,比例大概为 71% 的加密货币和 29% 的现金。“中期还款和终期还款”则较前一种方式的偿还额更多,但仅在 9 月 30 日获得中期付款,终期付款将在未来几年内支付。

Mt.Gox债权人被动锁仓,这次终于熬出头了。根据日本破产法规,Mt.Gox 的 BTC 债权价值将以 2014 年 4 月该公司破产之时的价格计算 —— 每个 BTC 的债权价值固定为 50058.12 日元(当前汇率约合 314 美元)。这个主要用于基础偿付,对于比例偿付而言,每个债权人将按照债权占比获得赔付。目前,比特币价格是62059美元(截止6月26日),相较于日本法院认定的债权固定价值上涨197.6倍。

抛压巨大,BTC价格有可能被砸到多少

Mt.Gox这是第一次以 BTC、BCH 形式进行还款,其持有的141686 枚 BTC(还有数量基本相同的BCH)占比特币流通总供应量的 0.72% ,价值约合 85.4 亿美元。从数字上看,这次抛压很大,但具体会有多大影响呢?下面我们从数据维度进行对比来进行分析。

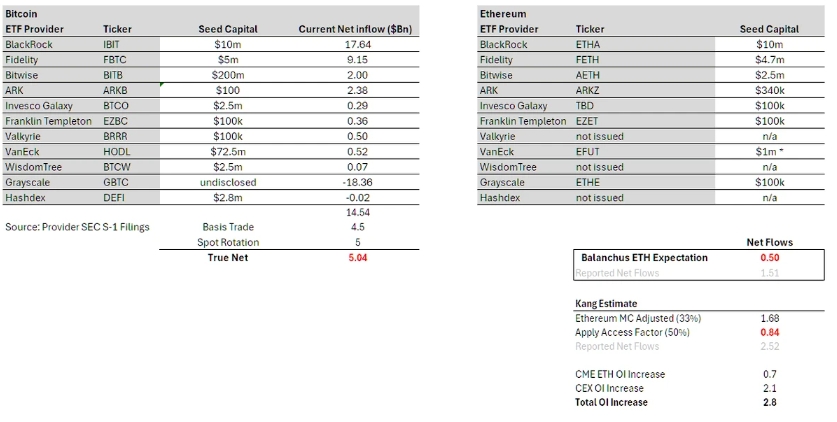

Mechanism Capital 联合创始人 Andrew Kang此前在一篇文章中大致估算了本轮机构增持的BTC资金流入量。Andrew Kang认为,总体而言,比特币现货 ETF 如今已经累积了超 500 亿美元的 AUM(资产管理规模)。这是一个令人相当乐观的数字。然而,如果将与 GBTC 相关的资金流转剥离而出,推算之后你会发现净流入的资金规模将缩减至 145 亿美元。实际上,该数字仍需进一步删减,因为这里边仍然包括了许多“德尔塔中性”(delta neutral)的交易,特别一些“基差交易”(Basis Trade,比如在卖出期货的同时买入 ETF)和“现货轮换”(Spot Rotation,即卖出现货转而买入 ETF)。依据 CME 数据和对 ETF 持有者的分析,大约有 45 亿美元的资金流入与“基差交易”相关;此外还有一些 ETF 专家曾指出,BlockOne 等大型机构进行了巨额的“现货轮换”操作,预计此类交易的规模约为 50 亿美元。去除这些“德尔塔中性”的交易,我们可以推测比特币现货 ETF 的实净流入约为 50 亿美元。

北京时间1月11日凌晨,美国证监会(SEC)史上首次批准比特币现货ETF,授权11只ETF周四开始上市交易。消息公布后,比特币价格一度飙涨超2000美元,重新站上47000美元关口之上。随后,受获利盘抛压,比特币再次回落至43000美元附近,盘整一段时间后,BTC再次开启一轮大幅上涨之路,一度突破70000美元。

这也就意味着,美国华尔街机构或许用50亿美元左右把比特币从43000美元推高到70000美元附近。而目前,Mt.Gox的BTC赔付价值高达85亿美元,这其中如果有一半左右的BTC被抛售到市场,那么BTC价格大概率将跌至47000美元附近。

市场中有一种观点认为,这批BTC的债权人都是老OG,可能抛压相对可控。但事实上,2014年时,有很多投机的人参与比特币交易,而且本文认为二八定律普遍存在,很多人并不是待的够久就能改变其本身投机的心性,笔者也看到不少币圈老人最终收获惨淡,而且期间去去来来也是寻常。所以,当一笔巨大财富降临的时候,其抛压甚至不排除超过50%,如果出现恐慌抛售和连环清算就更是可怕。整体上看,本文认为,BTC被砸到47000附近很有可能,而具体区间或许在42000-48000美元。为什么是这个区间呢?下文将进一步对这个区间预测进行详细解读。

加密市场能否上演五穷六绝七翻身

上文通过简单的数据对比,我们认为比特币是有可能被砸到47000美元的。下面,我们从更宽广的视野来探讨这一问题。

笔者曾在《比特币反复横跳,四大推手左右行情》一文中探讨了四个影响比特币行情的因素:比特币ETF、比特币矿工、宏观金融、比特币技术发展。整体上看,目前宏观市场预计美联储大概9月降息,市场预计七月整体保持疲弱;从比特币ETF资金流入看,笔者认为华尔街机构已经从抢筹阶段逐步进入洗盘期,其中标志性事件就是贝莱德的比特币持仓超越灰度,这也就意味着短期内机构持续增持的动力在明显减弱;从比特币技术发展角度,比特币生态中的OP_CAT 提案值得关注,但短期还不会有重大突破;从数据上看,目前矿工存在持续抛售,这无疑也增加BTC上攻压力。从整体上看,BTC缺乏推动其持续上涨的动力;与此同时面临巨大抛压,一段较长时间的回调盘整是很有可能的。

从技术图上看,本文认为57600美元(MA200)附近存在较强支撑,与此同时Avalon A1366矿机的关机价在57000美元附近,这也为比特币提供了第一重支撑。

但是如果正如我们预料的那样,Mt.Gox的债权人出现抛售,MA200这一防线本质上很可能被突破。那么从技术图上看,比特币在43000-47000美元区间是比特币ETF通过后形成的更强支撑区间,也是很多机构建仓的最低成本区间。与此同时,43000-47000美元更是绝大多数的关机价。理论上讲,如果BTC暴跌至此,BTC将会获得强大支撑,这种情况不会持续很长时间,这意味着很可能出现“V”型反弹,随后较长时间或许是维持在MA200一线。从某种意义上讲,“V”型反转之后,将使得机构能够更为彻底的进行洗盘,对于抄底用户则可能是一场翻身仗。

Mt.Gox此时赔付或也是最好时机

Mt.Gox此时赔付从某种意义上其实是相对较好的时机,其核心原因就在于美国华尔街等机构大量入场,这样Mt.Gox赔付的比特币流入市场后才会有接盘。对于债权人而言,BTC的价格目前仍然处于历史相对高位区间,其虽然币本位出现亏损,但被动锁仓的收益非常可观。

对于当前的行情而言,减半之后比特币成本提升,从某种意义上决定了比特币的最大下跌空间。除此之外,目前美联储还没有降息,市场仍然保持着乐观态度。对华尔街而言,正好可以再一次低位吸筹,其或也乐见此事。整体上讲,Mt.Gox此时赔付或也是最好时机。