Mendi 和 zerolend 如何通过 Linea 再质押提升TVL

杠杆再抵押在 Linea 上成为流行策略,不仅带来质押奖励,还能获得 LRT 空投。Mendi Finance 和 zerolend 因此策略提升了 TVL。关键经济风险指标包括可用流动性、鲸鱼退出模拟和抵押品分布。可用流动性大于鲸鱼头寸,降低借贷利率影响;抵押品分布可帮助预测市场表现;未平仓清算量为协议健康指标,减少趋势显示用户积极清算或还债。通过这些指标,投资者可更好管理杠杆再抵押头寸。

原文标题:Leveraged Restaking On Linea

原文作者:IntoTheBlock

原文来源:IntoTheBlock

编译:火星财经,Eason

杠杆再质押已成为一种流行的策略,除了杠杆质押奖励外,还可以从 LRT 获得空投。L2 及其协议充分利用了这一点,迅速将 LRT 纳入其生态系统。

Mendi Finance和 zerolend 通过此策略获得了可观的 TVL。让我们来研究一下管理杠杆再抵押头寸的关键经济风险指标,重点关注$WETH

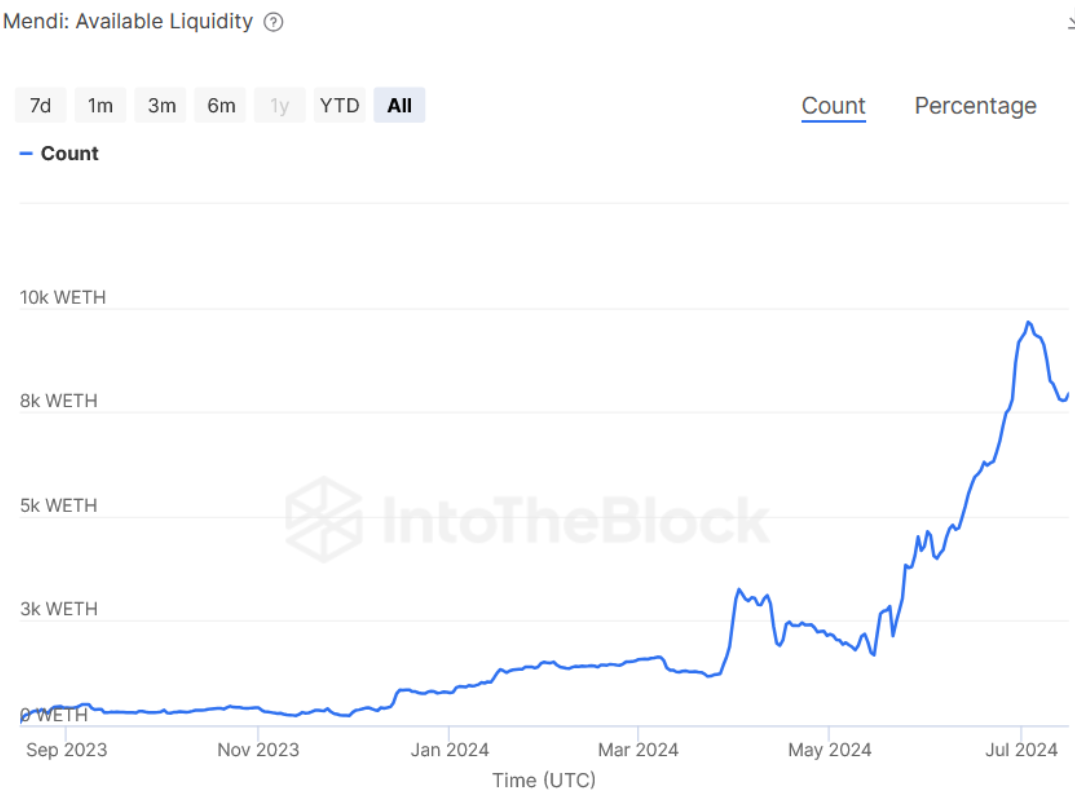

可用流动性是评估用户可以进入的头寸规模的最佳初始指标之一。可用流动性告诉您在 WETH 市场中还有多少供应的流动性可供借用。

了解可用的流动性总量以及已借入的百分比,有助于用户在利率模型出现问题(导致借贷成本飙升)之前确定可以进入的规模。

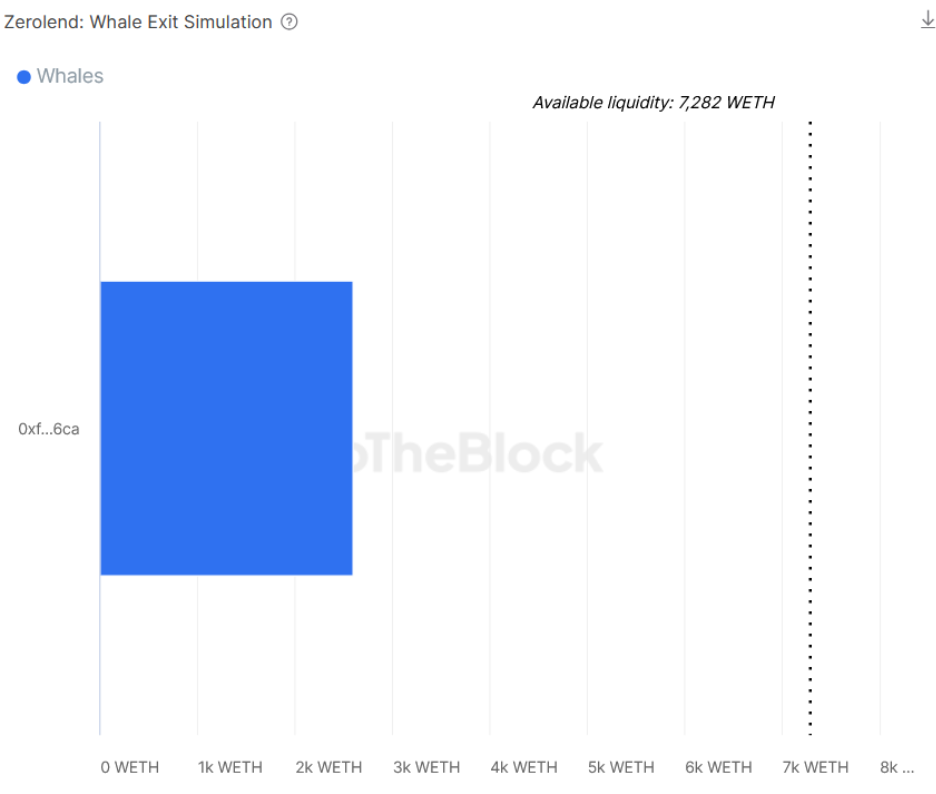

鲸鱼退出模拟显示了鲸鱼从市场上撤出其贷款供应的影响。对于借款人来说,了解贷款方鲸鱼的规模和数量有助于预测借款头寸和利率的变化。

对于 Mendi 和 Zerolend 来说,可用的流动性远大于鲸鱼的头寸。这表明鲸鱼的退出对杠杆再抵押者的借贷利率影响很小。

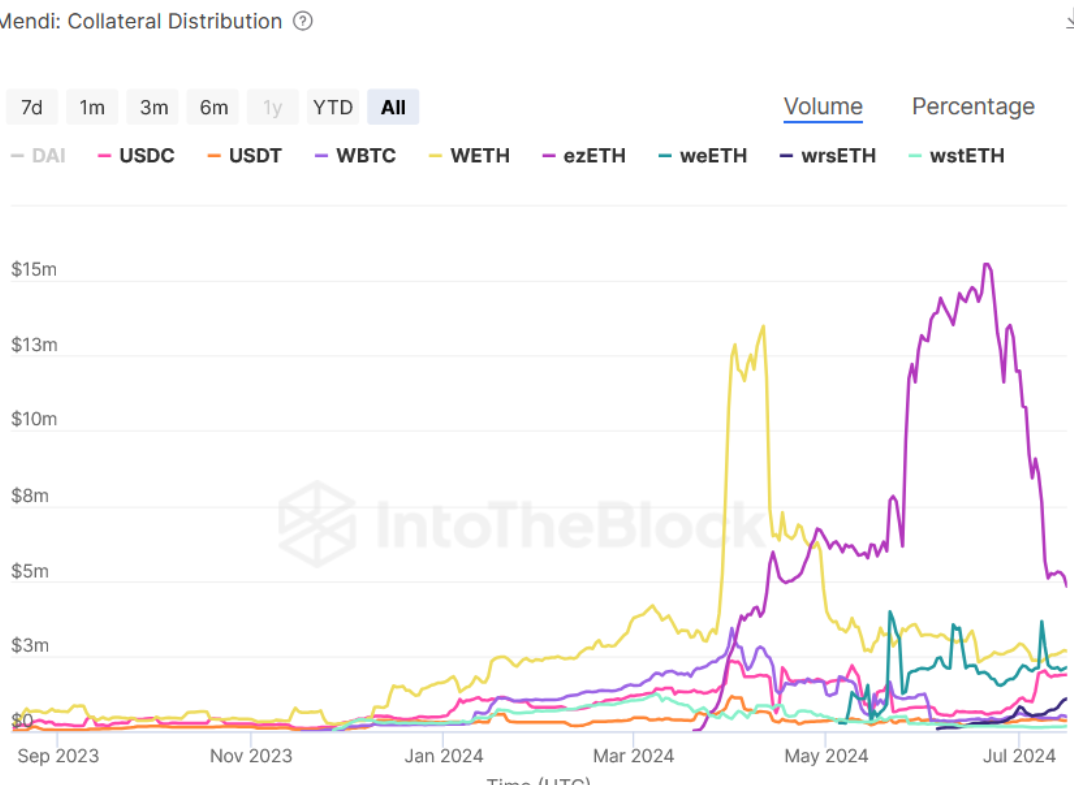

抵押品分布指标可帮助所有市场参与者了解他们对生态系统中其他资产的敞口。对于杠杆再抵押,它表明贷款人可能会如何表现,尤其是在抵押品脱钩的情况下。

例如,如果像ezETH这样的抵押品(两种协议中的主要资产)被脱钩,借款人可能需要去杠杆以避免被清算,因为借款利率可能会飙升。

未平仓清算是协议的一般健康指标,除短暂波动高峰期间外,应始终为零或接近零。持续增加表明存在坏账,导致贷方撤资并阻止新贷方。

Zerolend 和 Mendi 在其 WETH 市场中拥有类似数量的未平仓清算。虽然没有未平仓清算是理想的,但两种协议都显示出稳定的下降趋势,表明用户正在积极清算或偿还债务。

通过关注这些指标,投资者可以更好地管理其杠杆重新持仓头寸并应对所涉及的经济风险。