被称为链上币安的Hyperliquid 是什么?

Hyperliquid是一个领先的CLOB perp DEX,具有高性能的L1和链上币安的特点。它与其他项目最大的区别在于透明的订单簿和匹配引擎,可以节省额外的验证。随着EVM工具的推出,它具有与领先的链上订单簿的可组合性,可能成为DeFi中的新原语。HL积分目前价值5美元,但可能被低估,估值范围为10-30美元。HL有可能成为加密货币的链上和无需许可的BNB版本,现货市场提供了参与潜在上涨的机会。完整报告中还讨论了HL的中心化问题。

原文标题:What's the HYPE with Hyperliquid?

原文作者:MONK

原文来源:x.com

编译:火星财经,Eason

Hyperliquid 有什么好炒作的?我最新的 Messari 报告的要点

@HyperliquidX存在叙事问题(这不是坏事)。我们将介绍:

- Hyperliquid L1

- Hyperliquid 作为链上币安

- 如何找到曝光

- 积分估值

在这一点上,我们都应该知道 Hyperliquid 是一个领先的 CLOB perp DEX。然而,了解其 L1 的全部潜力很重要。更重要的是,甚至没有足够多的人知道它是一个 L1。我看到 Hyperliquid 在这里通常被称为 L3 或 Arbitrum 上的应用程序,因为存款是通过 Arbitrum 桥路由的。此外,有些人仍在将 Hyperliquid 与其他 perp DEX 和单一用例 DeFi 协议进行比较,我认为团队现在已经表明他们有更大的计划:

- 增加了现货市场

- 即将推出 EVM 兼容性

- 来自应用程序的兴趣,例如@rage_trade和@hyperlendx

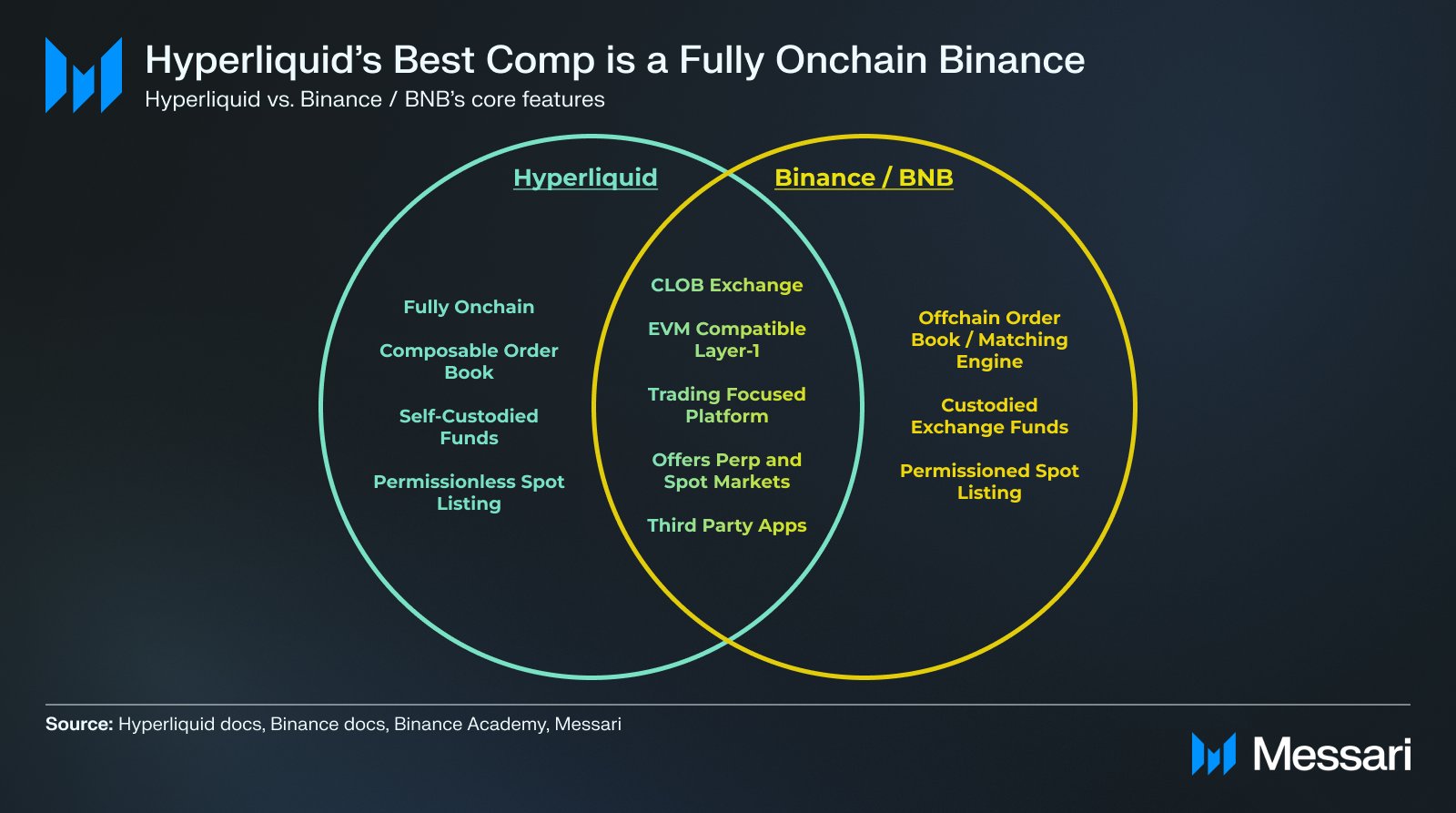

我认为 Hyperliquid 需要一个新的共识叙述来反映其独特的特征,到目前为止,我看到它与完全链上版本的币安有一些相似之处。Hyperliquid

Hyperliquid L1

Hyperliquid 构建了一个高性能的 L1,为其订单簿和 perp DEX 进行了端到端优化和配置。他们为什么需要 L1?简而言之:- 如果有其他通用交易占据对区块空间的需求并争夺 gas,则高频交易 (HFT) 的利润是有限的(相比之下,Hyperliquid 的交易体验是无 gas 的;只有在增加状态膨胀的交易中才会产生 gas,即现货上市或转移到新钱包)。- 链必须允许特定的订单优先级,例如取消和仅发布限价订单,以确保做市商不会受到太多有毒流的影响。此外,量身定制的解决方案有助于优化特定功能,如原子清算、资金分配和验证偿付能力。

@chameleon_jeff团队从第一原则出发,推出他们自己的定制共识算法(HyperBFT)以最大限度地提高性能。将其与使用开箱即用的 Cosmos SDK 和 Tendermint 的$DYDX进行比较(没有讨厌$DYDX - 好项目)。在某个时候,你外包的技术的局限性会成为你自己的局限性。在内部构建他们所有的技术(包括桥接和预言机)是一项相当大的成就。

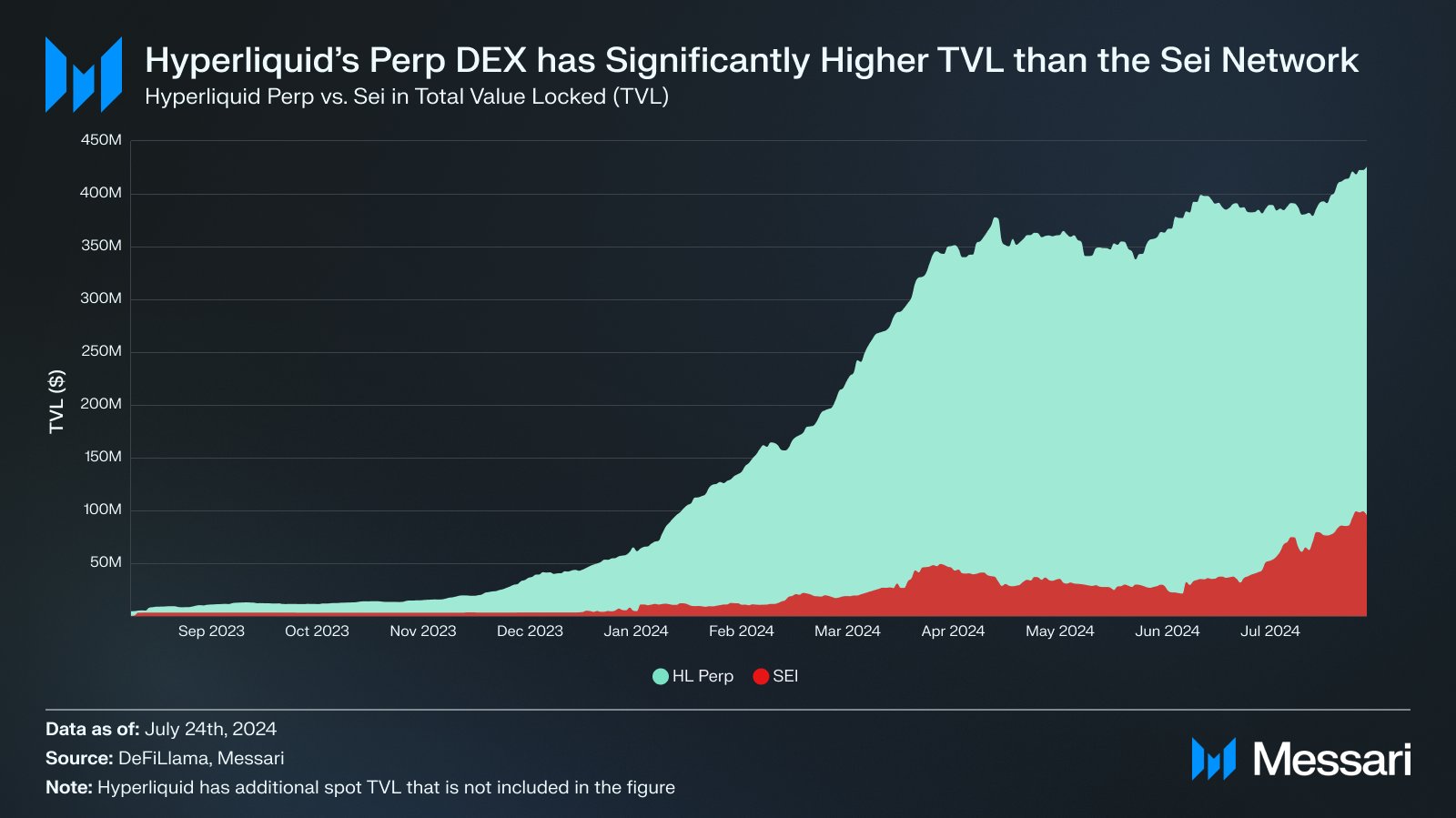

Hyperliquid - 链上币安?

让我们来看看 Hyperliquid 的一些叙述性比较。dYdX : Hyperliquid 和 dYdX 之间的主要区别在于 Hyperliquid 已将其订单簿完全构建在链上。它完全透明(没有抢先交易或 PFOF)。拥有链下订单簿/匹配引擎可以节省额外的验证,但并不能提供有意义的长期 CEX 替代方案。Hyperliquid 在其生态系统方面也更进一步,有迹象表明它希望成为一个成熟的网络,可以提供的不仅仅是一个 perp DEX。 高性能 L1 和并行 EVM 您还可以将其与高性能 L1(如 Solana)和并行 EVM(如 Monad 或 Sei)进行比较。我在报告中更多地谈到了这一点,但与$SOL相比,EVM 是一个有趣的区别,与 Sei 和 Monad 等并行 EVM 相比,Hyperliquid 已经拥有杀手级应用(perp DEX)和更粘性的用户。见下文:

然而,与所有其他同类产品相比,Hyperliquid 最大的护城河是该网络与领先的链上订单簿的可组合性。

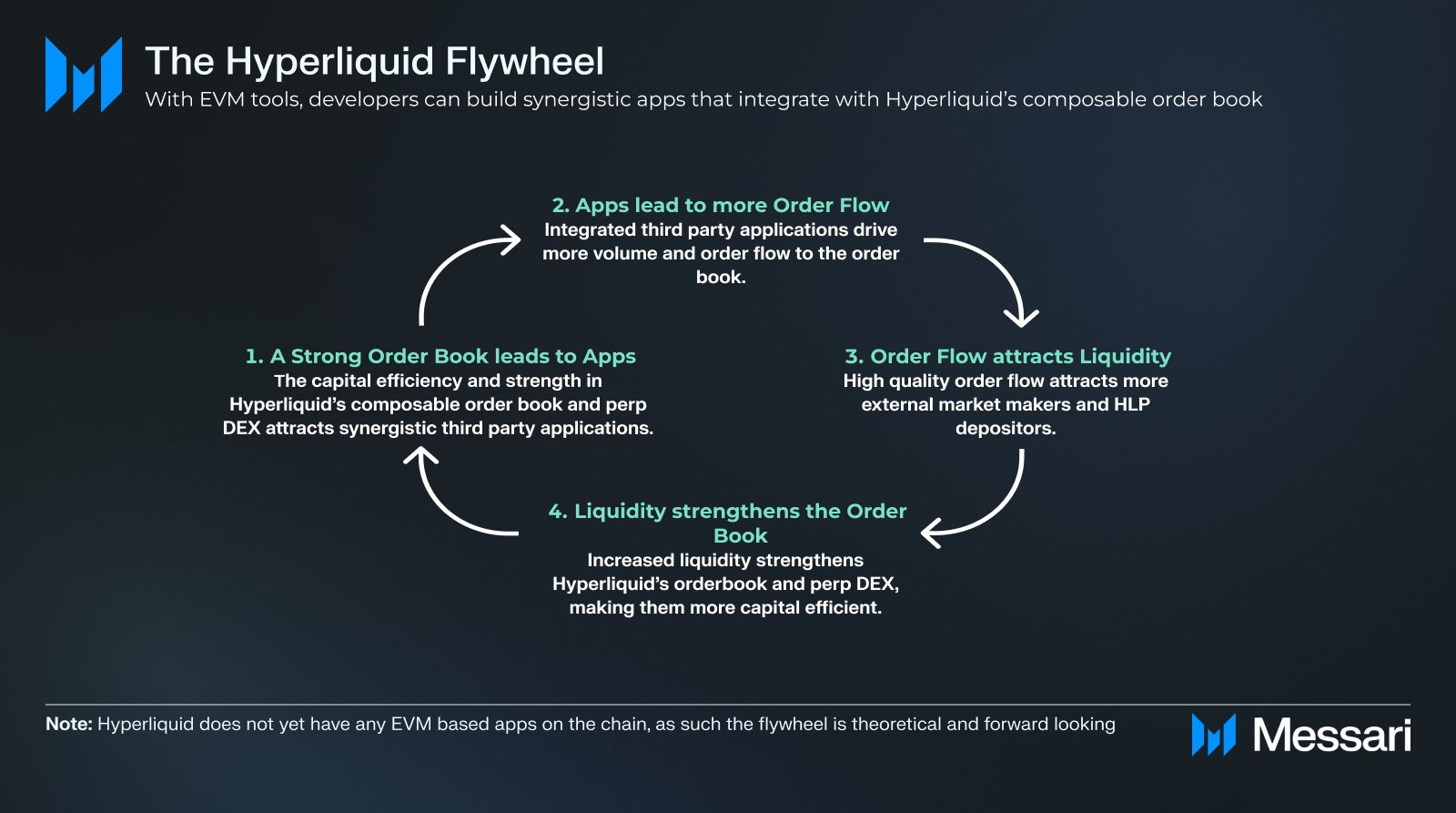

随着 EVM 工具即将推出,您可能会看到许多创新的原生 DeFi 应用程序对集成这种可组合性感兴趣。一些例子:-类似 Ethena 的协议可以利用原生的 perp DEX 来对冲对波动性抵押品的风险敞口,而不必依赖链下 CEX。-建立在 Hyperliquid 上的期权协议可以利用 Hyperliquid 的原生 perp 资产来创建高级交易策略。-借贷协议可以使用原生预言机来评估抵押品,然后在 Hyperliquid 的现货市场执行清算。这可能会为 Hyperliquid 的生态创造以下飞轮:

Hyperliquid 不是一块空白的通用 L1。它针对链上订单簿上的 HFT 进行了优化。其技术和可组合订单簿的结合意味着它可以成为志同道合的 DeFi 应用的中心。该生态系统还拥有一个独特的以交易为导向的社区,一些团队可能希望加入。

也许 Hyperliquid 更类似于完全链上的币安。

请记住,CZ 也有为 TradFi HFT 构建的背景,而币安最初是一个订单簿,后来才添加与 EVM 兼容的 BSC 链(现已纳入 BNB)。

我们认为,如果 Hyperliquid 开始流行,这种说法可能会流行起来。我见过@kelxyz_采取这种立场。

你如何获得曝光?

你可以在 Hyperliquid Stats 上查看 Hyperliquid 的一些令人印象深刻的链上指标。我在报告中绘制了一些 perp DEX 的成功。在交易量方面,它仍然远远落后于币安,6 月份约占 CEX 交易量的 6%。如果链上、透明和无需许可很重要,那么随着越来越多的用户加入加密货币,HL 有望获得份额。

能在 TGE 后保留这些指标吗?

我们认为可以,原因如下:

- 鉴于不透明的分配规则,目前耕种积分极其困难。奖励权重不断变化,看起来相当复杂。

- Hyperliquid 在 5 月份暂停了其积分计划,但其相对于币安的交易量份额保持相对稳定。这是一个好兆头。

- 最后,HL 团队尚未从平台上的任何交易活动中获利。他们唯一的报酬形式可能就是既得代币,这意味着他们的激励与长期持有者一致,他们不关心短期虚荣指标。

为了提高曝光度,我们强调新兴的现货市场

是一个机会来源。其 TVL 约为 2000 万美元,相对于 Hyperliquid 的 perp TVL 而言,渗透率明显不足。拍卖部署也有限,这限制了资本可以流向的地方(稀缺的代币数量),而 HIP-2 保证您的流动性不会被抽走。持有现货可提供一些积分,这些积分在积分计划期间可作为额外收益。如果您押注 Hyperliquid 的增长,请继续关注现货市场以寻找可投资的机会。如果币安愿景开始发挥作用——Hyperliquid 现货市场上的拍卖部署可能会非常昂贵。这有助于筛选出潜在的高价值团队。关注 chad@0xPasteke感谢他对 HL 现货的全面报道。HL

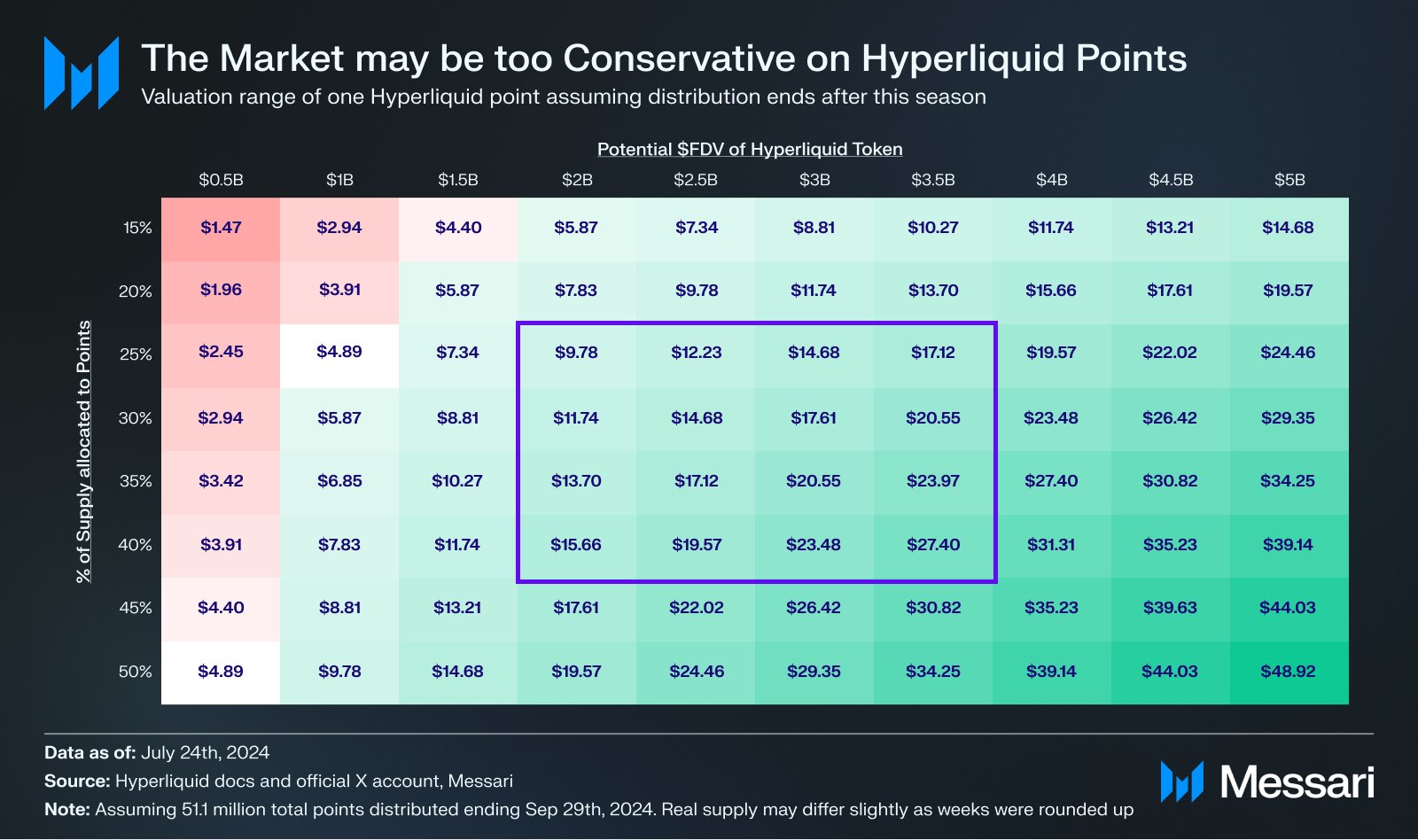

积分值多少钱?

目前,积分在鲸鱼市场上价值 5 美元。我认为这太保守了。这可能是因为:- Hyperliquid 代币的 FDV 仍然被索引到更有限的 DeFi 平台,例如其他 perp DEX,而不是更可比的协议,例如其他 L1(蓝天场景,甚至可能是$BNB的百分比)。- 空投预期太低。Hyperliquid 尚未从私人投资者那里获得资金,核心团队的贡献者不到 10 人(据我所知)。我认为他们今年的供应量比其他 TGE 都要多。- 在第一季意外延长后,市场可能仍在为未来计划外的稀释定价。但是,我认为随着最近添加了更多节点,很快就需要一种质押资产。我们采取了广泛的假设来得出估值范围。我们在报告中探讨了推动他们的原因。以下是结果:

在我看来,重点介绍了一些可能情景的结果,这些情景产生的每个点的价值在10 美元到 30 美元之间。NFA综上所述: 我认为市场对 Hyperliquid 的看法是错误的。高性能的 L1 和即将到来的 EVM 兼容性将使其有别于其他 DeFi 应用,可组合订单簿可能代表 DeF i 中的新原语。我们必须看看网络上会构建什么。Hyperliquid 有可能成为加密货币的链上和无需许可的 Binance + BNB 版本。点在场外交易所似乎被低估了,我们的估值范围显示出正向不对称。如果你想在代币发行前参与潜在的上涨,现货市场提供了一些诱人的道路。 我们还在完整报告中讨论了 Hyperliquid 的中心化问题等。