Vitalik Buterin谈DeFi:寻找可持续的长期金融模式

Kain在播客中谈到Vitalik对DeFi的负面看法,引发了社区讨论。Vitalik认为DeFi需要外部价值来实现可持续发展,流动性挖矿只是短期吸引用户的手段。讨论还涉及DeFi的意义和局限,以及如何解决流动性提供者的激励问题。Vitalik认为DeFi是以太坊市场的附属结构,但也提供了重要的价值。其他人也提出自己的意见,强调链下和链上整合的重要性,并指出DeFi实验是探索可编程资产多种可能性的重要案例研究。因此,我们应该集中于通过Web3原生实验来验证外部有效性,找到更有效的交叉点。

原文标题:Vitalik Dislikes DeFi?

原文作者:G_Gyeomm

原文来源: x.com

编译:火星财经,Daisy

在一档播客中,Synthetix和Infinex的创始人Kain提到了有关Vitalik Buterin或以太坊基金会对DeFi(去中心化金融)持负面看法的内容。这引发了社区的强烈反应,进而展开了关于DeFi的各种讨论。这些讨论清晰地展现了Vitalik对DeFi的观点,并提供了与DeFi相关的多个话题和见解,因此有必要仔细研究这些内容。

1. 背景——Vitalik指出的“仅有DeFi”局限性

1.1 DeFi与去中心化技术的交叉点将变得非常重要

Vitalik在8月25日回应了一个关于他或以太坊基金会为何似乎不鼓励DeFi的问题。他表示,他想要看到的应用程序是那些在可持续的方式下有用的,并且不牺牲去许可性和去中心化等原则的应用。他非常重视去中心化交易所(DEX)、去中心化稳定币(如RAI)以及Polymarket,但他“并不尊重那些仅通过临时因素吸引用户的不可持续协议”。例如,他提到2021年的“流动性挖矿”热潮并没有引起他的兴趣,因为这主要来自于临时的代币发行。他强调,了解DeFi的利息收入来源、交易的另一方是谁、谁在支付利息收入等问题非常重要。

此外,他还补充说,金融本身是不够的,找到DeFi与技术的交汇点很重要。随着当今技术的快速发展,许多集中化的风险(信用评分、社交媒体、人工智能、大脑-计算机接口等的集中化)正在出现,而去中心化金融在解决这些问题中扮演着重要角色。例如,去中心化的金融基础设施是必要的,因为如果VPN的支付方式不能确保隐私,那么VPN就不是匿名的。同样,像Farcaster这样的去中心化社交应用通过去中心化金融元素作为可持续的货币化策略,而非传统的广告收入模式。总的来说,他认为DeFi与去中心化技术的交叉点非常重要。

1.2 DeFi市场依赖于ETH市场的存在

在接下来的讨论中,围绕DeFi的结构性限制展开了辩论。针对Vitalik的观点,有人指出“DeFi”不仅仅意味着2021年的“庞氏经济”,还包括像Aave这样的借贷协议、RAI这样的CDP(抵押债仓)、合成资产等。这些协议的利息收入来自借款人和交易费,使其成为可持续的模型,因此是DeFi的积极用例。

对此,Vitalik表达了对利息收入仅来自借款人和交易费的担忧。他指出,DeFi的代币价值来自能够获得利息收入,但这种结构是有限的,因为利息收入是由交易这些代币的人支付的。例如,获得8%年利率的人是由以2倍杠杆做多ETH的人支付8%的年利率。这种现象的问题在于,这意味着DeFi市场的存在仍然依赖于以太坊市场,暗示DeFi在根本上是有限的,无法成为推动加密货币扩展至10-100倍采用的因素。

从这些不同的讨论中总结 Vitalik 对 DeFi 的看法:

- 可持续的 DeFi 协议不仅仅是暂时吸引用户,就像流动性挖矿热潮一样,显然是有意义的。

- 然而,仅靠 DeFi 本身在结构上不足以充当将加密货币扩大 10-100 倍的催化剂。DeFi 作为实现去中心化技术的组件之一发挥着重要作用,并且重要的是从外部带来价值(利息),而不依赖于以太坊经济。

2. 总结——关于流动性挖矿和DeFi存在的意义

对于Vitalik的观点,我们可以从多个角度补充我们的看法,从利息收入来源和可持续DeFi协议等小话题,到DeFi存在的意义及其结构性局限等大话题。

2.1 关于流动性挖矿的误解

正如Vitalik提到的,要判断DeFi协议的可持续性,关键在于检查其所保证的利息收入来源。特别是在2021年的“流动性挖矿”热潮中,DeFi协议向用户提供的利息收入是以没有独立价值积累机制的治理代币支付的。结果,这些治理代币无法维持稳定的价格,导致流动性挖矿激励减少,操作不可持续。事实上,大多数DeFi协议在流动性挖矿活动结束后未能证明其后续的产品市场契合度(PMF),失去了用户留存,最终从市场上消失。

然而,这并不意味着所有进行过流动性挖矿的DeFi协议都是不可持续的。相反,那些完全依赖流动性挖矿的DeFi协议由于未能开发出足够好的产品来实现可持续增长而被市场淘汰。换句话说,流动性挖矿本质上不是可持续模型的一部分,而是为了成功引导流动性和用户的“临时”活动。因此,我认为对流动性挖矿的评价需要更加多维度。

Source: Gauntlet - Flywheel effect of Liquidity Mining

回顾过去的流动性挖矿热潮,借贷服务Compound在2020年6月率先开启了流动性挖矿活动。此后,Aave等货币市场协议和Uniswap等DEX不仅从贷款利息和交易费中为流动性提供者提供奖励,还分发原生代币或通过其他渠道获得的代币(Uniswap分发了其在流动性挖矿中的份额)。美股市场Arbitrum 推出后向流动性提供者提供的空投)作为额外激励,稳定保障用户和流动性。

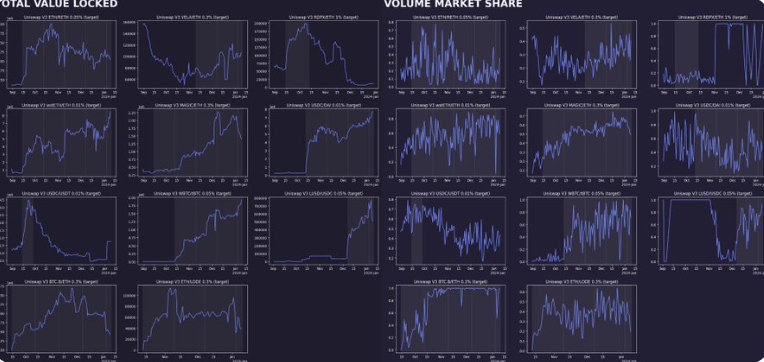

Source: Gauntlet - TVL(left) and Volume market share(right) for Incentivized pools of Uniswap

事实上,在启动初始 DeFi 协议或将业务领域扩展到新链时,流动性挖矿在稳定确保流动性和用户方面表现出了很高的有效性。因此,通过开设临时矿池等提供额外激励的方法,流动性挖矿已成为一种有效的引导策略。此外,需要对流动性挖矿进行多方面评估的另一个原因是,与在链下不透明发生的“Pointnomics”或最近由高 FDV 的 VC 领导的代币分配方法相比,流动性挖矿是一种相对透明的方式来分配治理权,并有效地将为协议流动性做出贡献的用户的激励与协议的激励相结合。总结一下,确实,没有技术或产品优势的过度供应的 DeFi 协议只能通过流动性挖矿吸引到一时的用户兴趣。然而,Compound、Aave、Uniswap 和 SushiSwap 等各种 DeFi 协议都以可持续的模式保持了稳定的活跃度,通过借款人提供的利息或交易费作为解决冷启动问题的引导策略,解决了流动性提供者的激励问题。因此,虽然 Vitalik 对 2021 年流动性挖矿热潮的看法有一定道理,但在判断流动性挖矿和 DeFi 协议的可持续性时,存在误解的空间,这就是我在这件事上发表我的看法的原因。

2.2 DeFi本身已足够,但仍可扩展

在讨论Vitalik认为DeFi的存在只能定位为以太坊市场的附属结构之前,有必要澄清他引起争议的观点。

首先,他将DeFi利息的生成和接收结构比作“蛇吞尾”的形象。虽然这可以看作是对从借贷中产生的利息来源稳定性的担忧,但借款人向贷方提供利息的资金流动与银行系统的机制并没有显著区别。因此,他并未对Aave和Spark等货币市场协议的利息支付能力或财务稳健性表达担忧。此外,从他提到依赖预言机的Polymarket是一个积极用例并承认USDC的实用性这一事实来看,他并未因是“纯粹”的DeFi倡导者而对DeFi持负面看法。

信息的核心似乎是强调DeFi作为支持去中心化技术或应用的金融基础设施的重要性,因为DeFi仅限于以太坊经济内部的内在需求和供给互动。此外,这也可以合理地看作是应为更广泛的加密货币采用打开可能性,而不仅限于当前偏向于DeFi的以太坊网络使用。

从这个角度来看,可以同意他的观点,不应将以太坊的可用性,甚至区块链的可用性,仅限于DeFi。DeFi本身提供了重要的价值,因为它可以大大降低传统金融基础设施的高准入门槛。此外,DeFi允许通过不同类型的DeFi协议之间的互操作性构建“乐高金融”,从货币市场和去中心化交易所到合成资产和收益市场等衍生产品,展示了其在传统金融基础设施中无法找到的独特价值,证明了DeFi存在的不可替代意义。

然而,值得记住的是,即使在传统市场中,“金融”最初也是一个只有少数专业人士能够参与并进行经济互动的领域。因此,当我们期待区块链被更多用户采用时,也很难将DeFi视为催化剂。这也是为什么与DeFi相比,像Polymarket或Farcaster这样的面向消费者的应用程序最近受到更多关注的原因之一,以及为什么指出DeFi的存在不可避免地具有依附于以太坊经济的结构并非没有意义。

2.3 结论:对以太坊和DeFi的发人深省的挑战

众所周知,对Vitalik的意见是存在分歧的。在极端情况下,这些评价可以分为两种观点:一种高度评价他作为“中立”以太坊网络的创始人以及隐私和去中心化技术的倡导者,另一种则认为他是一个故意忽视市场逻辑和社区实际需求的理想主义者。同样,今天讨论的他关于DeFi的最新声明也在社区内引发了不同的看法。

在Layer 1区块链的成长过程中,通常会看到CEO或创始人积极与社区沟通,提及生态系统中的应用程序,并强调更新。这在Solana、Monad、Sui和Injective等大多数Layer 1项目中很常见。在这种背景下,当创始人似乎对占以太坊一年网络费用三分之一的DeFi表达负面意见时,可能会引起社区的担忧。特别是在由于L2为中心的路线图和ETH通货紧缩减少而导致生态系统碎片化的情况下,人们已经担心以太坊的地位。在此背景下,Vitalik可能低估了推动生态系统发展的DeFi应用的重要性。

然而,看来他并不是仅仅在对DeFi表达负面看法,而是在提出关于DeFi在区块链网络扩展中的作用及其理想发展路径的方向。虽然不是每个人都需要同意这一信息,但可以说,这次讨论至少为加密市场抛出了一个具有一致方向的建设性话题,这具有一定的意义。

3. 其他人的意见

3.1 来自“四大支柱”Jay的意见

Vitalik指出,迄今为止,许多DeFi实验主要集中在链上资产上,导致了无价值资产的泛滥,并经常演变为零和游戏。同时,他强调了链下和链上整合的重要性,并与现实世界技术寻找交汇点的重要性。

我认为这一声明与区块链更广泛采用的一个重要转折点密切相关。例如,通过为特定资产的引入和互动优化的基础设施(如Plume Network的RWAFi或Story Protocol的IPFi)在区块链上启用金融活动,这与区块链的本质——促进与各种现实世界资产的可信互动——紧密契合。

然而,与此同时,我希望这一观点不会导致误判所有Web3原生实验都是无意义的。特别是在DeFi领域,这些实验作为重要的“实证案例研究”,探索了可编程资产的多种可能性。不同策略的众多DeFi项目的兴衰为如何实施针对特定目标的创意激励机制提供了宝贵的教训,无论结果是积极的还是消极的。简而言之,虽然找到这些交叉点是必不可少的,但我们不应被局限于此。换句话说,我们应该集中于通过不断进行的Web3原生实验来验证外部有效性,从而找到更有效的交叉点,而不是仅仅专注于交叉点本身。