宏观数据及链上数据研究:比特币接下来如何走,衰退or冲顶回落?

本文介绍了宏观环境数据对市场的影响,预计美联储将在9月份降息,比特币和黄金等硬资产可能受益。经济衰退迹象不明显,但财政支出和全球流动性增加可能利好加密货币等风险资产。近期比特币和以太坊的抛售现象引起关注,但也可能为下一轮牛市奠定基础。长期来看,货币宽松政策和全球流动性增加将提振市场。我们将继续监测数据,及时提供信息。

原文作者:Michael Nadeau,The DeFi Report

1、宏观数据更新

经济衰退还是冲顶回落?

在本节内容中,我们将介绍一些宏观环境相关数据及其对市场的意义。

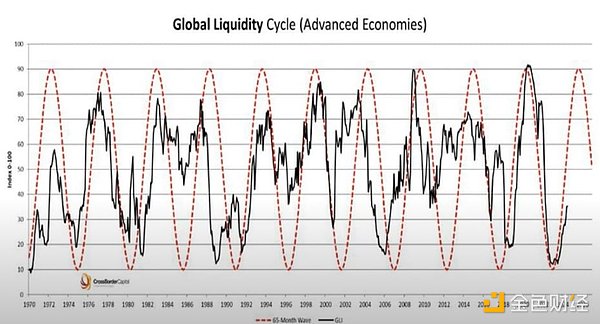

1.全球流动性

全球流动性上升,并且看似此势头将一直持续到2025年上半年。

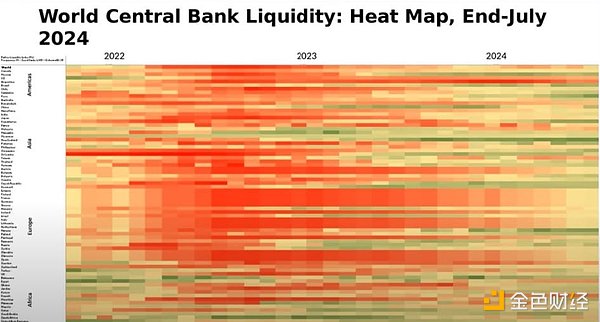

世界各地的央行都在转向鸽派(2024年赤字减少=流动性增加)。

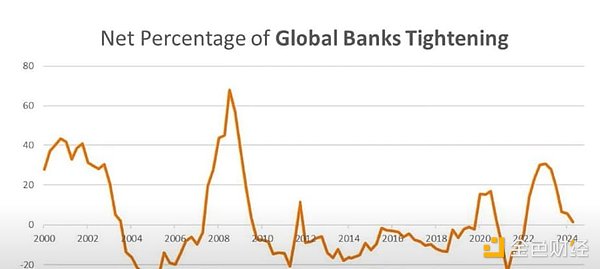

下图显示的是实施货币紧缩政策的央行的净占比:

小结:全球央行似乎正在进行一场协调一致的宽松运动,美联储预计将在9月份降息。

2.商业周期

下图是用于衡量制造业状况的ISM指数,如新订单、生产、就业、供应商交付和库存情况等。

这一指标似乎正在触底:商业周期触底,失业率上升(4.3%),通胀率下降(Truflation给出的数据为1.47%)。

小结:ISM指数触底通常伴随着经济衰退(上图灰色条形图)。然而,财政支出额出自财政部,我们没有看到经济衰退的迹象——这一点我们将在本文稍后讨论。

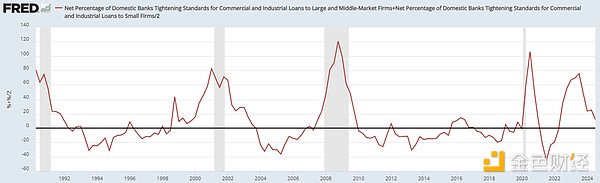

3.信贷市场

下面是收紧贷款标准的美国银行的净占比。

目前,在接受调查的银行中,只有不到12%的银行正在收紧贷款标准,因此没有见到经济衰退的踪影。

下图显示的是信贷利差:

小结:当利差扩大时,表明高风险公司进入信贷市场变得越来越困难,成本也越来越高(这是金融体系面临压力的一个迹象)。同样,由于信贷息差接近历史低点,没有经济衰退的迹象。

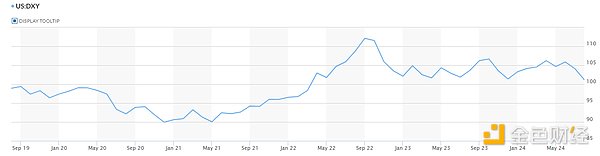

3.美元

在2022年10月达到112的峰值(恰逢全球流动性触底)之后,DXY美元指数现跌至101。

随着美联储货币政策的转变,我们预计下行趋势将继续,DXY指数将在2025年跌至90-95。

小结:美元的进一步下跌可能会有利于比特币和黄金等硬资产。如果比特币表现良好,我们预计山寨币和加密市场的表现将普遍优于传统资产。

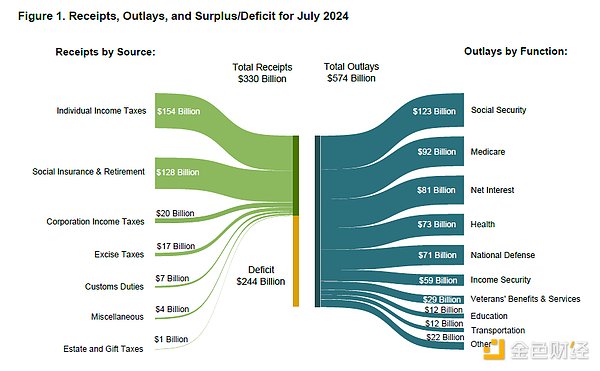

4.财政政策

如前所述,联邦政府继续花着它口袋里并没有的钱。仅在7月份,就累积了2440亿美元的赤字。

与此同时,预计年度预算赤字最近从6月份的1.6万亿美元增加到了1.8万亿美元。

当财政部像这样注入资金时,经济很难出现衰退。

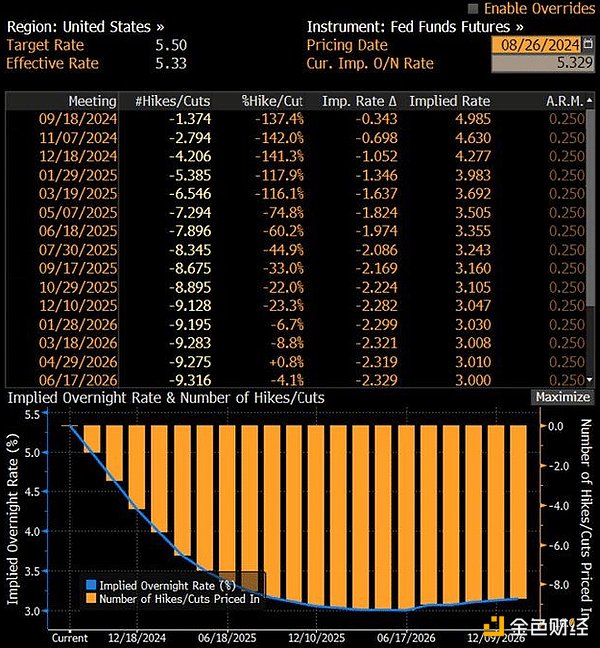

5.美联储前瞻指引

美联储主席杰罗姆·鲍威尔的Jackson Hole演讲总结主要内容如下:

通货膨胀:鲍威尔表达了对通货膨胀已被成功控制的信心,2%的目标近在眼前。

失业率:随着失业率上升至4.3%(2023年8月为3.8%),美联储的重心似乎已经从对抗通货膨胀转向保持强劲的劳动力市场。我们的猜想是,美联储正在密切关注萨姆法则(Sahm Rule)——当失业率的3个月移动平均值比前12个月的最低点上升0.5%或更多时,就会引发经济衰退。7月份该数据为0.53%。

即将降息:鲍威尔无疑肯定会在9月份降息。与此同时,期货市场预计到2025年底将经历9次降息,最终利率为3%。

小结:如果比特币能够在5.5%的联邦基金利率下以7.3万美元的价格交易,那么当利率降至3%时,你认为比特币的交易价格会是多少?我们认为比特币会走高,当然这其间也少不了波动。

6.总结

这些天来,唱衰经济的专家们纷纷上阵,但很难看到任何经济衰退即将到来的迹象。

我们看到的是财政支出、货币贬值和全球流动性增加的迹象——随着我们进入今年的下半年,以及在我们迈入2025年的时候,这些迹象应该会利好加密货币等风险资产。

现在,让我们来到链上,看看投资者的行为能告诉我们什么。

2、链上数据

一如既往,我们使用BTC来衡量链上发生的一切。为什么?

因为比特币仍然是推动其他加密市场发展的鼻祖。在这一局面发生改变之前,我们打算一直使用BTC作为我们的参考点。

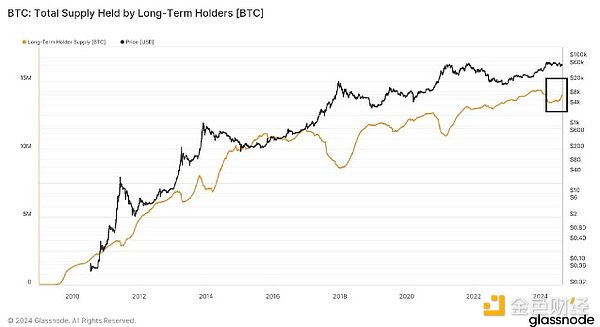

1.长期持有者

我们看到比特币的长期持有者,即“聪明的钱”,在第一季度末和第二季度收获一些利润,因为上面的黄线下降了。到目前为止,市场已经经历了大约5个月的震荡(包括两次20%以上的下跌和一次30%以上的下跌)。

过去几周,我们一直都看到有初步迹象表明,长期持有者已作为买家重返市场。

小结:聪明的投资者认为我们会看涨比特币?

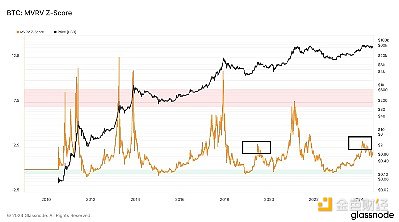

2.MVRV比率

3月份,比特币的MVRV(市值与实现价值比,代表流通中所有比特币的成本基础市值)达到了3(中度超买)。

我们在2019年年中达到了类似的水平,然后重新调整,最终在21年达到了7.5的峰值。

目前的MVRV比率为1.6,既非超买也非超卖。

我们是否会看到2019年的重演,今年晚些时候在第一季度出现更大的波动?请继续关注,我们将在稍后的报道中分享我们的结论。

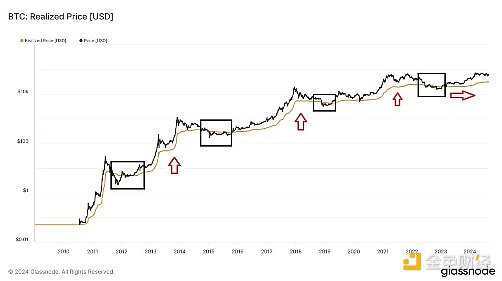

3.已实现价格

比特币的已实现价格(上图中的黄线——代表网络中每个比特币的成本基础)目前为3.1万美元。正如我们从红色箭头中看到的,在过去的周期中,实现价格有很大的波动:

在2017年的周期中,已实现价格上涨了1000%以上。

在2021年的周期中,已实现价格上涨了242%。

在当前周期中,已实现价格只上涨了55%。

最近55%的波动处于我们在2019年看到的波动区间,随后是盘整期,并最终在2020年末至2021年呈抛物线走势。

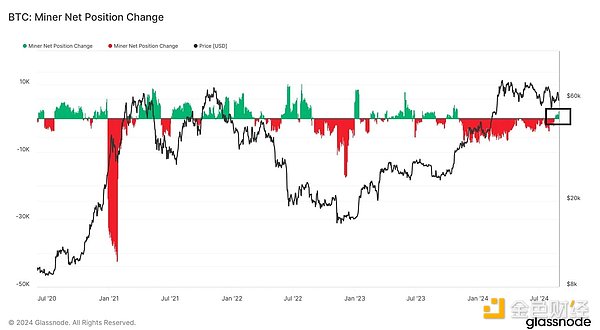

4.比特币矿工

上图显示了比特币矿工的30日净头寸总体变化。图上部的绿色部分表示比特币矿工近一年来BTC累积量首次超越了他们的BTC出售量,我们正在密切关注这一趋势。

再加上德国政府在7月份抛售了25亿美元的BTC,矿工们从净卖家转为买家,可能会稳定市场,为下一波上行奠定基础。

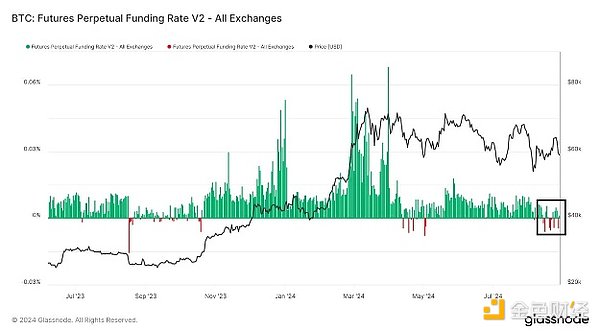

5.融资利率

融资利率可以让我们了解市场的情绪(以及杠杆量)。正如我们所看到的,市场情绪在第一季度末达到顶峰(融资利率为6.8%),最近该数据实际上已转为负值。

作为参考,2021年周期的融资利率峰值为16.6%。

小结:虽然这看起来有些矛盾,但在牛市期间看到这样的负面情绪却是健康的。市场不可能永远直线上升。在盘整期间,交易者经历频繁波动,变得不耐烦,最终态度转为看跌——为轧空创造了条件。

这是一个必要的过程,这个过程结束,我们才能有望得见牛市到来。

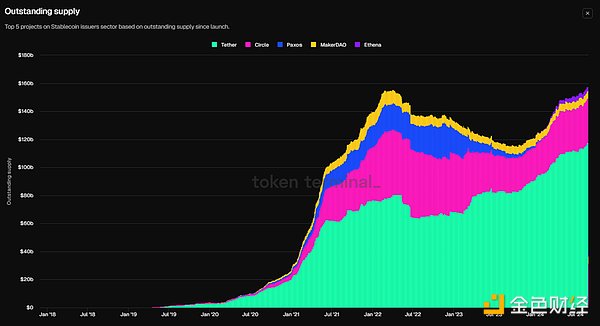

6.稳定币

稳定币总余额现在刚刚回归到2021年底的高点。我们认为这是比特币难以突破历史高点的部分原因。

这个体系的流动性不充足。

即将到来的降息和不断增加的流动性表明,伴随着投资者有可能从货币市场账户(目前持有近6.5万亿美元)迁移,稳定币余额将向图表的右侧移动。

7.Forced Sellers(被迫的卖家)

我们还应该提及最近大量有大量较大实体出售大量BTC和ETH:

德国政府在今年6月和7月出售了价值25亿美元的BTC。

Jump Crypto在今年7月和8月出售了近4亿美元的ETH。

迄今为止,Mt. Gox的债权人已经收到了约30亿美元,还有58亿美元有待分配(我们假设其中很多都被出售了,债权人可能坐拥巨额收益)。

法院于8月9日批准向客户分配127亿美元的FTX,所有5万美元或以下的索赔(98%的索赔人)将在10月9日之前获得索赔支付。

当然,从长远来看,这些都是噪音,但我们认为这是我们在这个夏季看到的盘整和动荡的影响因素。随着抛售的减少,可能形成通往下一轮牛市的坚实基础。

3、结语

在许多方面,我们看到比特币从去年第四季度到今年第一季度的走势(2.7万美元至7.3万美元)与我们在2019年看到的情况(4000美元至1.4万美元)相似。2019年,加密原生用户十分兴奋,认为我们将回到历史高点。但现实情况是,当时还没有新用户进入加密领域。最终,比特币经历了整整一年的盘整(以及从新冠疫情的恐慌中恢复),终于在2021年第二季度突破历史高点,达到6.6万美元,与降息、货币贬值和大选周期相吻合。

在BTC坚定地突破历史高点之后,我们看到了新用户数量呈爆炸式增长,无数DAO出现,DeFi兴起,稳定币发行量增长10倍,NFT爆发,加密原生用户对加密货币市场具有高度信心和乐观态度,显现“WAGMI”情绪。

如果历史重演,这种狂热可能会在今年晚些时候出现,一直延续到2025年。

风险是什么?

经济衰退?在某些经济领域,比如商业地产领域,的确如此。但从更广泛的角度来看,财政支出不太可能导致经济衰退。

如果哈里斯在11月胜利当选,可能会对本轮周期不利,但从长远来看影响不大。

欧洲、中东的更多战斗可能会扰乱市场(同样是短期影响)。

由于对经济衰退的担忧,美联储转变货币政策,传统市场出现重大调整。如果这种情况发生,从长远来看,美联储的货币宽松政策和全球流动性的增加最终将提振市场。

我们将继续监测数据,如果我们转为看跌,也一定会告知大家。