比特币作为通胀对冲工具:历史或将重演

美联储的利率决策对全球市场和加密货币有重大影响。降息会提高市场流动性,增加对高风险资产的需求,导致比特币价格上涨。相反,加息会降低市场流动性,减少高风险资产的吸引力,导致比特币价格下跌。比特币被视为对冲通胀的工具,分析师预测其未来有望继续增长,但也可能出现修正。机构投资者对比特币的兴趣不断增加,这可能推动其未来的增长。总的来说,比特币具有保值和增值的潜力,预计到2024年底会有显著收益。

原文标题:How Will the US Interest Rate Cut Affect the Crypto Market?

原文作者:CoinGecko

原文来源:https://www.coingecko.com/

编译:火星财经,Daisy

介绍 美国联邦储备局的关键利率决策具有广泛的影响力,波及全球市场,包括比特币等加密货币。加密货币市场通常被视为传统资产的对冲工具,对加息和降息表现出动态反应。当美联储调整其货币政策时,会在加密货币的需求、波动性和流动性上引发连锁效应,投资者需要密切关注这些变化。

美国联邦储备局的关键利率决策具有广泛的影响力,波及全球市场,包括比特币等加密货币。加密货币市场通常被视为传统资产的对冲工具,对加息和降息表现出动态反应。当美联储调整其货币政策时,会在加密货币的需求、波动性和流动性上引发连锁效应,投资者需要密切关注这些变化。

利率如何影响加密货币

加息和降息对加密货币市场的影响各不相同,主要取决于投资者情绪和更广泛的经济环境。降息往往会带来乐观情绪,因为它增加了市场流动性,促使更多风险投资,并提升对比特币等投机性资产的需求。相反,加息通常会减少市场流动性,使高风险资产的吸引力下降。接下来,我们来仔细看看这两种情形——加息和降息,以及它们对加密货币市场的不同影响。

降息期间会发生什么?

2020 年降息后比特币价格上涨

央行或美联储的降息决策通常是经济疲软的信号。当美联储降息时,借贷成本降低,这往往会鼓励包括加密货币在内的高风险投资。

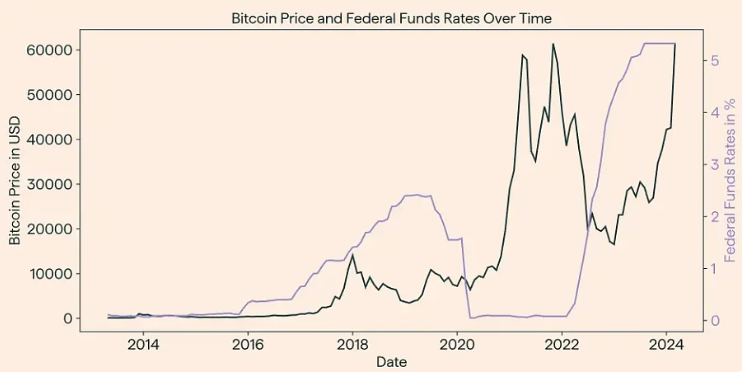

历史数据显示,2020年美联储降息0.25%时,比特币最初经历了60%的回调,随后在当年出现了惊人的1600%涨幅。较低的利率往往会使投资者从传统的储蓄工具转向更具投机性的资产,如加密货币。尤其是在通胀担忧与利率下降同时发生时,比特币作为避险资产的吸引力会显著提升。

标普全球(S&P Global)的一份研究报告支持这一观点,并强调了比特币价格波动与货币政策调整之间的显著相关性。确实,低利率时期通常伴随着比特币价格的上涨,而快速加息则导致价格下跌,这反映了更广泛的市场趋势。

为什么加息会导致加密货币下跌?

2022 年加息后比特币价格下跌

另一方面,加息则会产生相反的效果。正如Cointelegraph指出的那样,加息会压缩金融市场中的流动性,使加密货币等高风险资产的吸引力下降。加息提高了低风险固定收益工具的回报率,从而促使投资者将资金从波动性较大的资产(如比特币)中撤出。

加密货币对流动性减少的反应与其他风险资产类似:当美联储在2021年11月宣布有意加息时,加密货币出现下跌,随后在美联储于2022年大幅加息时,市场持续走低。此外,LUNA/UST等加密货币的崩盘以及FTX等交易所的倒闭进一步削弱了交易者对这些虚拟资产的信心。当时,比特币价格下跌了约65%。

目前,由于降息速度和美国经济状况尚不明朗,市场正处于盘整阶段。

比特币的价格正在根据市场预期波动:当市场预期加息时,比特币价格下跌;而当美联储停止加息时,市场开始消化降息预期,比特币价格随之上涨。

目前,市场处于盘整阶段,因为降息速度和美国经济状况尚不完全明朗。但随着美联储在经历了一段紧缩周期后开始放松货币政策,比特币价格上涨似乎是不可避免的。然而,从短期来看,比特币仍可能进入回调阶段。

因此,当市场预期经济将改善时,股票和加密货币等风险资产类别也有望在积极的投资者情绪和流动性增加的推动下一同上涨。然而,当加息主要由于美联储紧缩货币政策以应对通胀时,资本成本上升,导致比特币等风险资产的吸引力下降,随着利率持续上升,其价值也会随之下跌。

其他因素

美国国债

加密货币经常被宣传为解决所有问题的灵丹妙药,无论是通货膨胀、低利率、购买力不足还是美元贬值。这些积极因素很容易让人相信,而加密货币似乎独立于其他资产而增长。

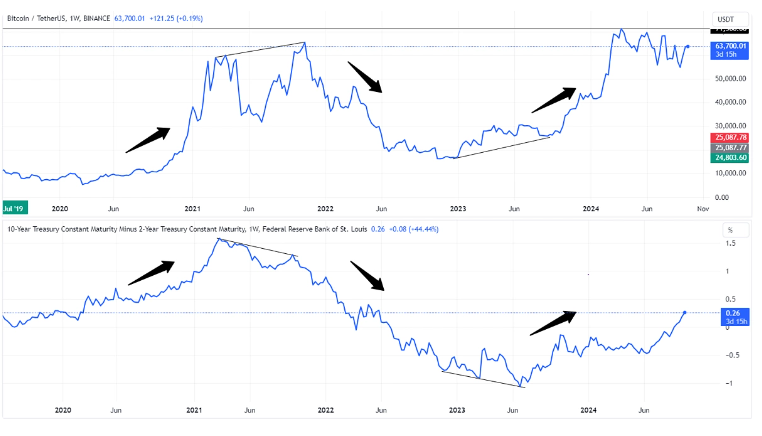

观察比特币价格与 10 年期美国国债和 2 年期美国国债收益率曲线利差之间的相关性是很有趣的。资产之间的差异导致比特币价格的相应调整。

据我们所知,当短期美国债券的收益高于长期债券时,这被称为收益率曲线倒挂。在正常情况下,长期债券的收益率更高,因为投资者在短期内更关注风险较高的资产,例如比特币、2 年期债券、股票等。然而,当收益率曲线倒挂时,即短期债券收益率高于长期债券,这表明投资者对经济状况感到不安,可能会退出包括比特币在内的风险资产。

相反,长期债券收益率高于短期债券收益率(我们现在看到的)为加密货币等风险工具发出了积极信号。

美国国债和比特币之间的差异

仔细观察就会发现,比特币的波动范围也落后于收益率曲线利差(出现分歧)。这些资产的进一步同步,加上通胀率下降以及相应的利率下降,可能会给比特币中长期增长带来希望。

机构投资者购买比特币

机构投资者对比特币的兴趣激增,对冲基金和资产管理公司将其视为对冲法定货币贬值的工具和重要的多元化工具。随着机构投资者寻求受监管的投资机会,对比特币 ETF 的需求不断增长凸显了这一趋势。据路透社报道,这种机构支持预计将支持比特币的价格稳定和未来增长,从而推动潜在的牛市反弹。机构资本的涌入对比特币的市场增长至关重要,有助于维持高价格水平并为该资产的价值提供长期信心。

这表明,尽管比特币确实会响应联邦基金利率的变化,但它并不是孤立地做出反应。利率的影响必须从更广泛的市场条件、机构利益和监管变化的角度来看待。

宏观经济因素

中国最近推出了一项大规模刺激计划,包括降低利率和抵押贷款利率、释放流动性,并承诺投入超过 1000 亿美元支持股市。这一全面举措可能会对全球市场产生重大影响,提振股票、黄金和比特币等风险大、流动性敏感的资产类别。分析师认为,如果成功,它还可能推高通胀率,目前通胀率一直徘徊在零以上。这一与中国通常的渐进式方法不同的举措标志着其经济战略的重大转变,其全球连锁反应将受到密切关注。

比特币作为对冲通胀的工具

比特币的固定供应量为 2100 万枚,使其成为抵御通胀的强大对冲工具。与政府可以印制的法定货币不同,比特币的稀缺性确保其价值不受通胀压力的影响。这一点在 2021 年变得显而易见,当时美国通胀率飙升至 7%,比特币升值超过 300%,成为防止货币贬值的保障。

比特币与黄金有着共同的特征,通常被称为“数字黄金”,因为在高通胀时期,两者似乎都充当了价值储存手段。比特币的去中心化特性确保它不受经常引发通胀的政府货币政策的影响。

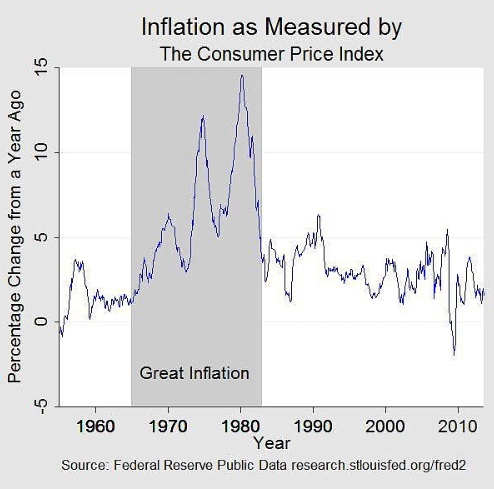

20 世纪 70 年代的三次通货膨胀

从 1970 年代的历史趋势来看,通货膨胀会分三波发展,专家认为历史可能会重演。这可能会导致比特币进一步上涨,类似于黄金在通货膨胀时期的上涨。

比特币和美元指数之间的逆相关性

比特币与美元之间的逆相关性也至关重要。当美元走弱时,比特币往往会走强,使其成为一种有吸引力的替代品。这种逆相关关系与黄金和美元之间的逆相关关系非常相似,表明比特币可能继续充当对冲法定货币波动的工具。

尽管短期加密货币市场波动受美联储利率政策影响,但比特币的中长期前景看好,因为它可以抵消通胀成本并保持其作为安全投资的价值。这一特性使其对那些希望在经济不确定时期保持购买力的人具有吸引力。

对加密货币的中期影响

基于以上基本面分析并关注图表上的技术数据,我们可以看到以下情况:在中期内,按日线图来看,比特币自2024年3月以来一直在一个下降通道内波动。

当前价格在黄金斐波那契区域面临重要阻力,若突破通道上边界,可能会发出对加密货币市场的看涨信号,并有可能回归至73500的历史最高点(ATH)。然而,如果出现修正情景,价格可能会跌至58500的支撑位,与38.2%的斐波那契比率相一致。

对加密货币的长期影响

2024年,渣打银行分析师多次发布对比特币汇率走势的预测。今年4月,他们假设BTC的价格将在今年年底增长至15万美元。

经纪公司伯恩斯坦的专家也认为,到第四季度末,主要加密货币的报价将突破 80-90,000 美元的历史最高水平。

此外,对冲基金SkyBridge Capital创始人安东尼·斯卡拉穆奇(Anthony Scaramucci)表示,到今年年底,比特币价格可能达到创纪录的10万美元。

这与 FBS 分析师根据每周比特币图表的技术分析得出的预测相吻合。100,000 美元的水平与杯柄形态突破时的 161.8 斐波那契水平相吻合。然而,潜在的修正走势可能首先达到 50,000 区域,然后升至新的 ATH。

结论

美国利率的变化,特别是降息,往往会推动比特币和更广泛的加密市场,因为较低的利率鼓励风险投资。历史数据表明,比特币在降息后通常会反弹,受到投资者对投机性资产的兴趣和对通胀的担忧所驱动。虽然加息会收紧流动性并导致价格下跌,但比特币的长期潜力依然强劲,分析师预计到2024年底会有显著收益。作为对抗通胀的工具和投机性资产,比特币的未来在很大程度上取决于更广泛的经济趋势和美联储的政策。