比特币昨夜暴跌的原因找到了

10月21日,比特币价格跌至6.7万美元,回吐了前三天的涨幅。尽管投资者因担心传统市场影响而减少了对比特币的敞口,但比特币衍生品市场仍表现出韧性,期货溢价保持在9%以上,未显示出看跌押注的迹象。比特币与标准普尔500指数的相关性超过80%,显示出两者走势的紧密一致。此外,比特币与黄金的相关性也在增强。总体来看,衍生品交易员对比特币的近期下跌并未表现出恐慌。

原文标题:Bitcoin falls under $67K as stocks sell-off, but BTC derivatives are stable

原文作者:MARCEL PECHMAN

编译:Lawrence,火星财经

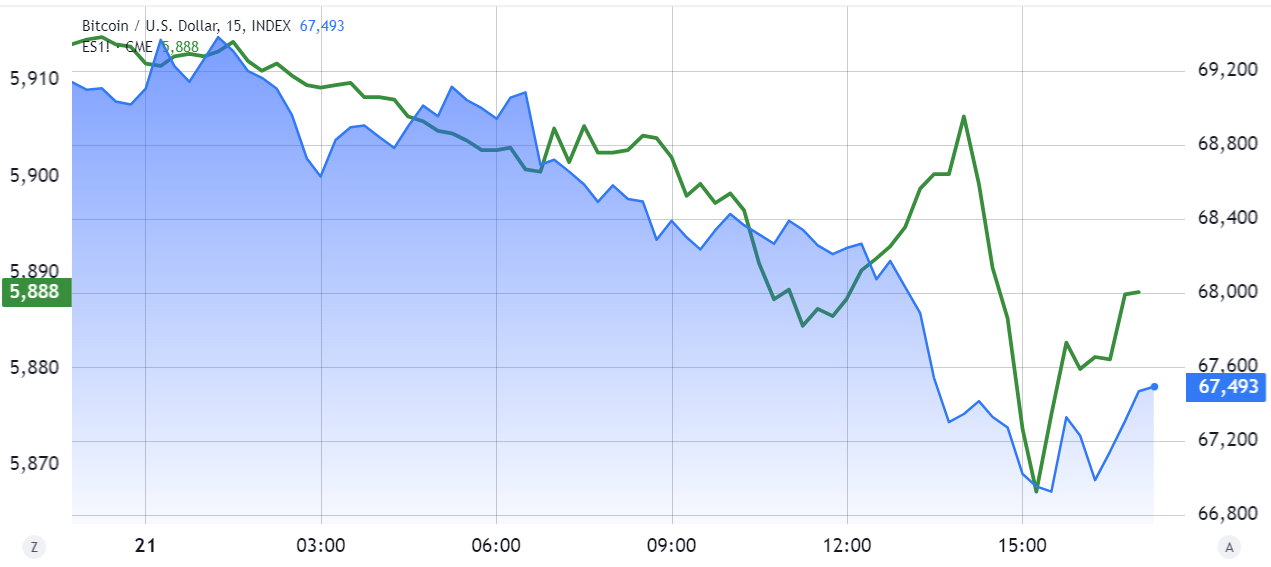

昨夜,比特币价格跌至6.7万美元,抹去了前三天的涨幅。一些分析师表示,出现回调的一个原因是,由于担心传统市场的影响,投资者减少了对比特币的敞口。然而,比特币衍生品的指标仍然非常稳定。

尽管人们担心许多经济体可能会失去发展动力,或者对政府债务再融资能力的信心正在减弱,但对比特币衍生品作为对冲工具的需求仍然稳定。如果鲸鱼或套利者预计会进一步下跌,这些指标将反映出更大的波动性。

比特币期货没有显示看跌押注的迹象

在中性市场,比特币期货溢价通常在5%至10%之间,10月21日仅受到轻微影响。每月BTC期货价格的上涨反映了结算周期的延长,溢价超过10%时表明看涨情绪。

比特币 2 个月期货年化溢价。资料来源:laevitas.ch

10月21 日,比特币重新测试了 67,000 美元的支撑位。年化溢价(基准利率)仍保持在 9% 以上。然而,在得出结论之前,重要的是要确认这种情绪是否仅限于比特币期货市场。仅根据价格图表来看,比特币的价格走势似乎反映了美股的盘中表现。

标准普尔 500 指数期货(绿色)与比特币/美元(蓝色)。资料来源:TradingView

普信固定收益主管阿里夫·侯赛因 (Arif Husain)向彭博社表示,受通胀预期上升和对政府财政支出的担忧推动,美国 10 年期国债收益率“将在未来六个月内测试 5% 的门槛”。当投资者出售债券时,收益率会上升,表明交易员正在寻求更高的回报。

侯赛因指出,政府将向市场“大量发行新债”,而美联储则试图缩减资产负债表以抑制通胀,防止经济过热。美国债务利息成本按年率计算已超过1万亿美元,促使央行考虑降低利率。

比特币价格尚未与美股脱钩

在宏观经济环境不确定的情况下,恐惧、不确定性和怀疑 (FUD) 显著影响了比特币的价格趋势。

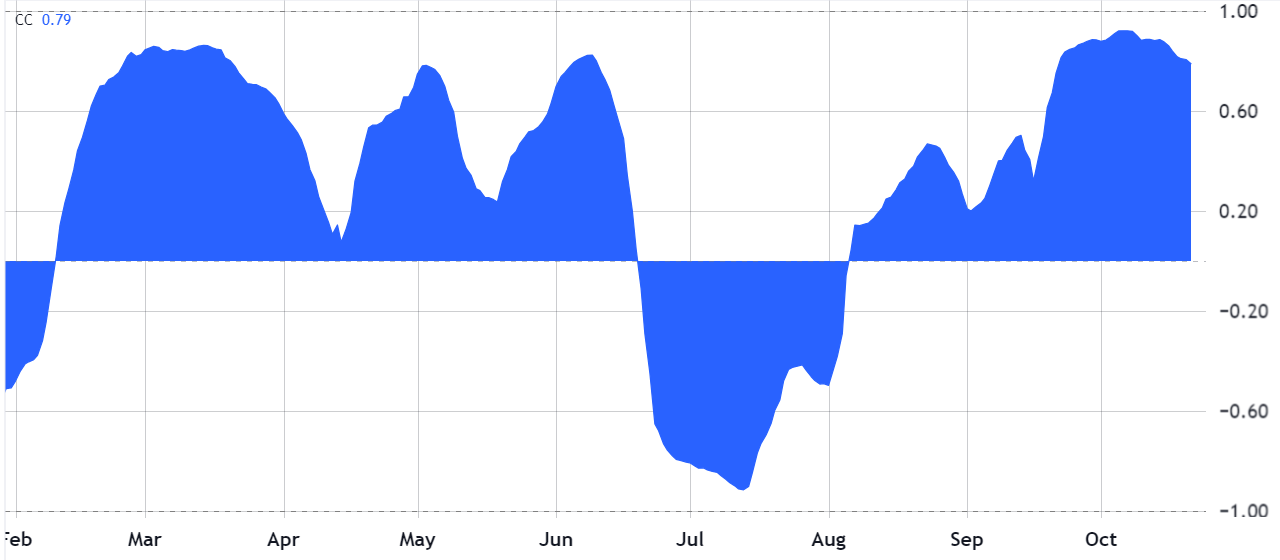

尽管比特币通常被视为与传统市场不相关(曾表现出与标准普尔 500 指数完全脱钩的时期),但过去一个月 40 天的相关性仍然保持在 80% 以上,表明这两种资产类别的走势紧密一致。

比特币 40 天相关性与标准普尔 500 期货。资料来源:TradingView

与 6 月中旬至 8 月中旬比特币与标准普尔 500 指数呈现负相关或可忽略不计的相关性不同,最近的数据表明,这两个市场都受到类似因素的推动。比特币与黄金之间的相关性不断增强,10 月 3 日超过 80%,进一步证实了这一假设。

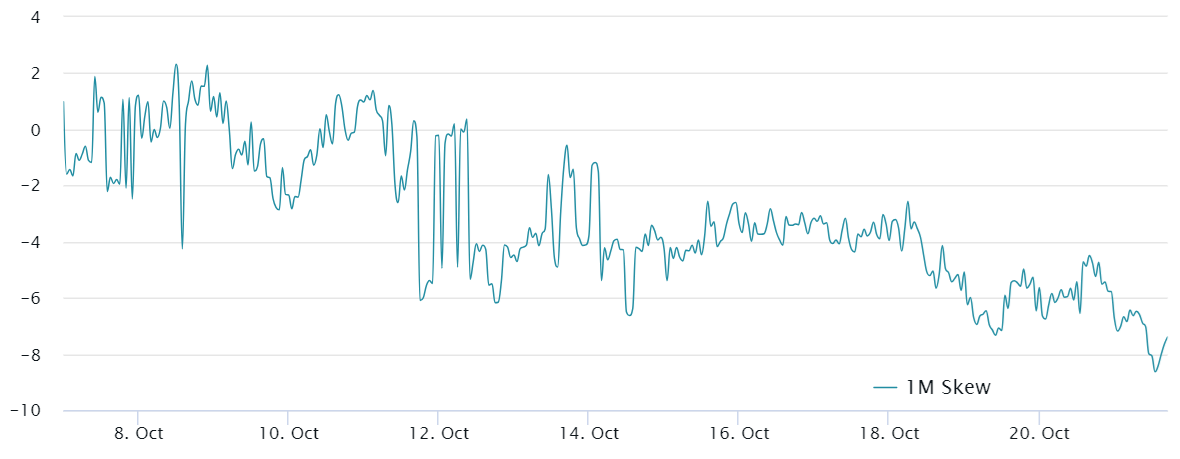

比特币期权市场也强化了衍生品韧性的论点。25% 的 delta 偏差指标表明,看跌(卖出)期权的交易价格低于同等看涨(买入)期权。

比特币 1 个月期权倾斜度、看跌/看涨期权。资料来源:Laevitas.ch

通常,-7% 和 +7% 之间的偏差被认为是中性的,当前指标处于中性到看涨市场的边界。

简而言之,衍生品交易员并未对比特币近期的价格下跌表现出恐慌。如果交易员预计价格会进一步下跌,那么偏差将转向零或更高。总体而言,比特币衍生品继续表现出韧性。