“不生产,只屯币”:MSTR最新财报发布,揭秘MicroStrategy的资本增厚与高溢价估值模型

MicroStrategy通过巨额投资比特币,打破传统估值规则,成为全球最大的比特币持有者之一。创始人Michael Saylor将公司从商业智能软件转型为“囤币银行”,视比特币为未来的核心资产。公司计划在未来三年内融资420亿美元继续增持比特币,以此增强财务灵活性和市场竞争力。尽管其策略引发争议,但MicroStrategy通过高溢价率融资模式实现了资本增厚,成为传统金融与数字资产市场的桥梁。

历史上,每当一个传统行业走向巅峰时,往往会出现一些极具突破性的公司,它们在市场的夹缝中找到独特的“生产方式”,依靠独到的策略吸引资本。这些公司很少“生产”实际的东西,却将资源集中到一种核心资产上——像过去的壳牌石油公司通过石油储备维持估值、金矿公司依靠黄金开采和储备主导价格。而今天凌晨,MicroStrategy的财报发布,让人再次看到这样一家公司:它不以“生产”著称,却凭借对比特币的巨额投资,打破了传统估值规则,并成了全球最大、最独特的比特币持有者之一。

从软件公司到比特币巨鲸:MicroStrategy的转型之路

MicroStrategy(微策略),股票代码MSTR,这家公司原本是靠商业智能软件打下的江山,然而创始人Michael Saylor却在2020年踩了油门,直接驶上了比特币的“快车道”。这年起,Saylor不再让公司停留在传统的“生产”上,而是看中了比特币作为核心资产的潜力,开始将公司储备金一点点换成比特币,甚至押上了自己的身家,一步步把MicroStrategy打造成了比特币的“囤币银行”。在Saylor眼里,比特币就是数字世界的黄金,是全球金融未来的锚点。有人觉得他疯了,也有人称他是比特币的“狂热传教士”,但他却坚信,自己是在为公司赢得“新金本位”。

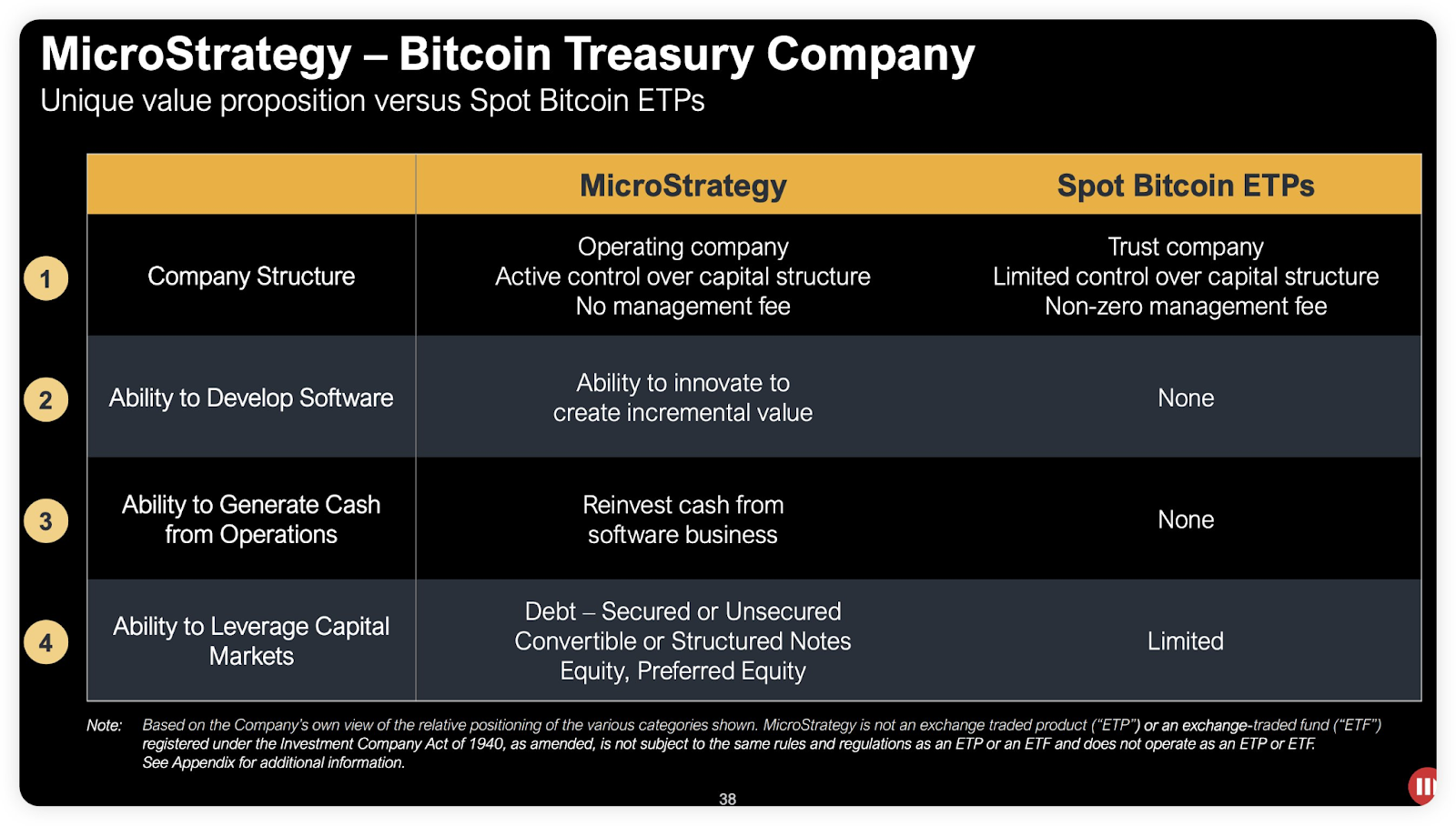

Saylor并不打算走老路,他给MicroStrategy的定位更像是“空运快递”:相比传统ETF的“地面物流”,MicroStrategy通过发债、借贷、股权增发等方式融资来直接购买比特币,灵活、高效,还可以追逐比特币市场的涨势。这让MicroStrategy不仅是一个股票代码,更成了比特币市场的“快车标的”,公司市值直接与比特币的涨跌挂钩。Saylor的操作引起了不小争议,知名投资人Peter Schiff甚至在社交平台X上调侃,“公司不生产任何产品,却靠囤比特币实现了超高市值”。他指出,MicroStrategy的市值已超过大多数黄金矿业公司,仅次于纽蒙特公司。

对此,Saylor的回应十分简单:“比特币是我们的未来储备资产。”在这种坚定信念的推动下,MicroStrategy已积累超过25万枚比特币,还计划在未来三年内融资420亿美元用于继续增持。MicroStrategy的“生产”方式不是传统的物质制造,而是围绕比特币的“基础设施”构建一种新型金融系统。

有人说Saylor是在赌,但或许,这不仅是赌注,而是一种信仰。他用一场冒险走出一条另类之路,让MicroStrategy成为了金融市场中的另类标的。正如他所说的那样:“我们不生产,我们只是‘屯币’。”

MSTR最新财报解读:资本增厚与比特币储备再加码

1. 财报整体概况与融资计划

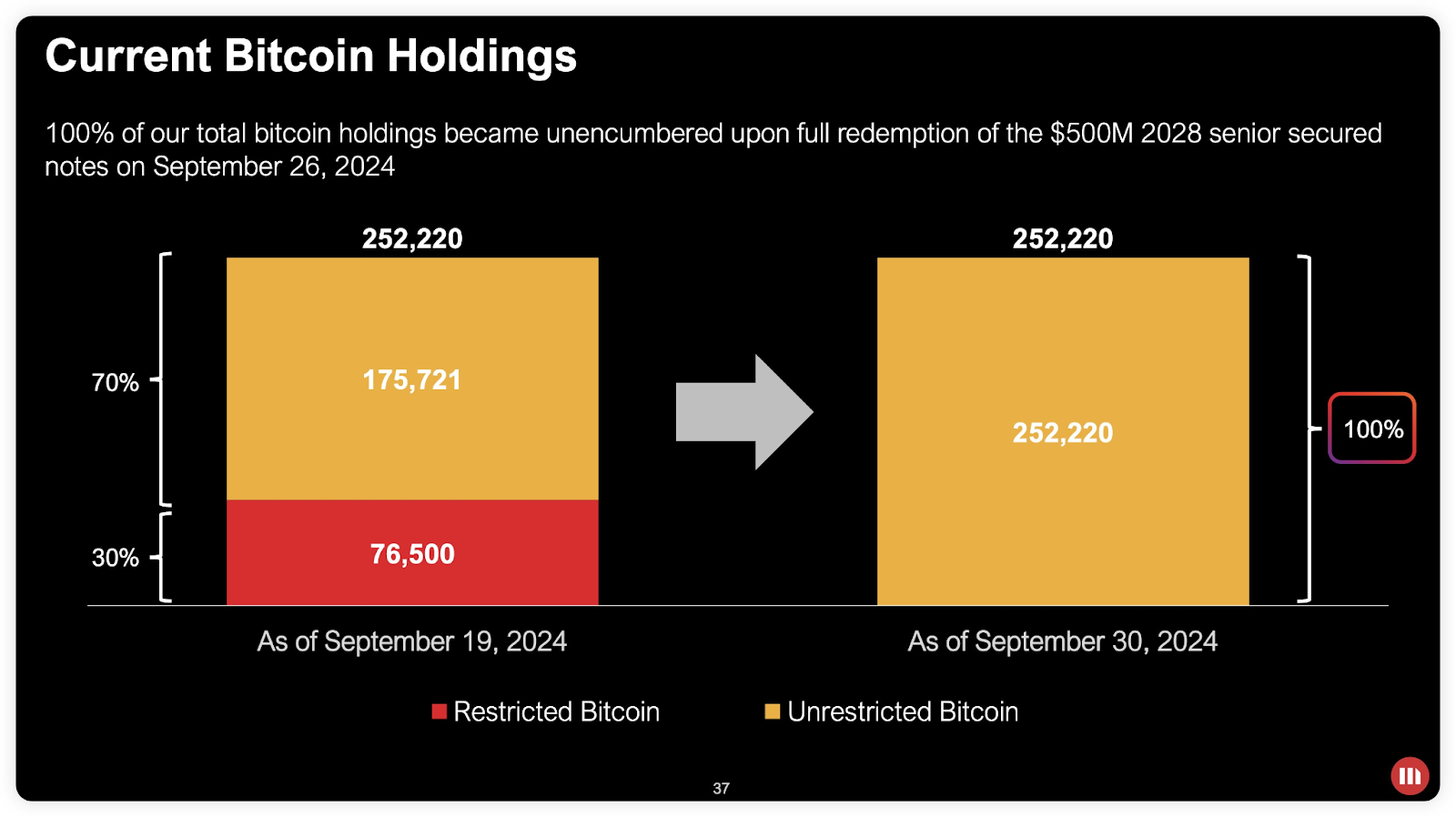

MicroStrategy本次发布的财报整体呈现出利好预期。公司计划在未来三年内融资420亿美元,用于继续增持比特币,同时已完成对之前质押比特币的回购。截至财报日期,MicroStrategy共持有252,220枚比特币。

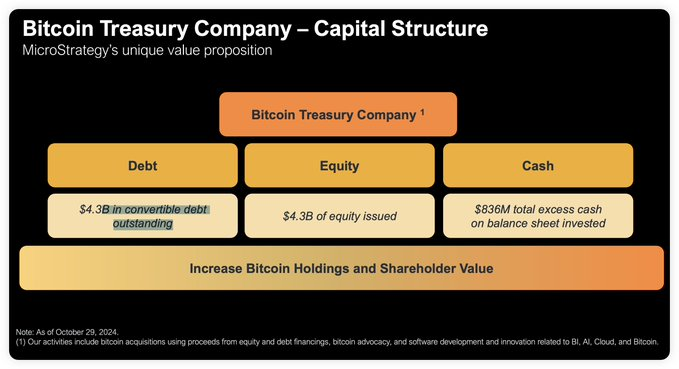

自2024年第二季度结束以来,公司新增购入25,889枚比特币,总成本约为16亿美元,平均价格为每枚60,839美元。目前持仓总市值约为180亿美元,累计购入比特币的成本为99亿美元,平均价格约为每枚39,266美元。公司还通过A类普通股销售筹集了11亿美元,并通过发行2028年到期的可转换债券再筹集了10.1亿美元,同时偿还了5亿美元的高级担保票据,解除所有比特币资产的抵押。这一解除抵押的举措显著增强了公司的财务灵活性,降低了其在极端市场条件下的风险。

2. 现金储备与未来融资目标

MicroStrategy当前持有8.36亿美元的现金,为未来进一步购买比特币提供了稳定的资金支持。公司还发布了分阶段的融资目标:2025年计划融资100亿美元,2026年为140亿美元,2027年为180亿美元,总计420亿美元。CEO Michael Saylor的这一计划旨在通过分步增持比特币强化公司的核心资产储备,这无疑被市场视为利好,而非负面消息。

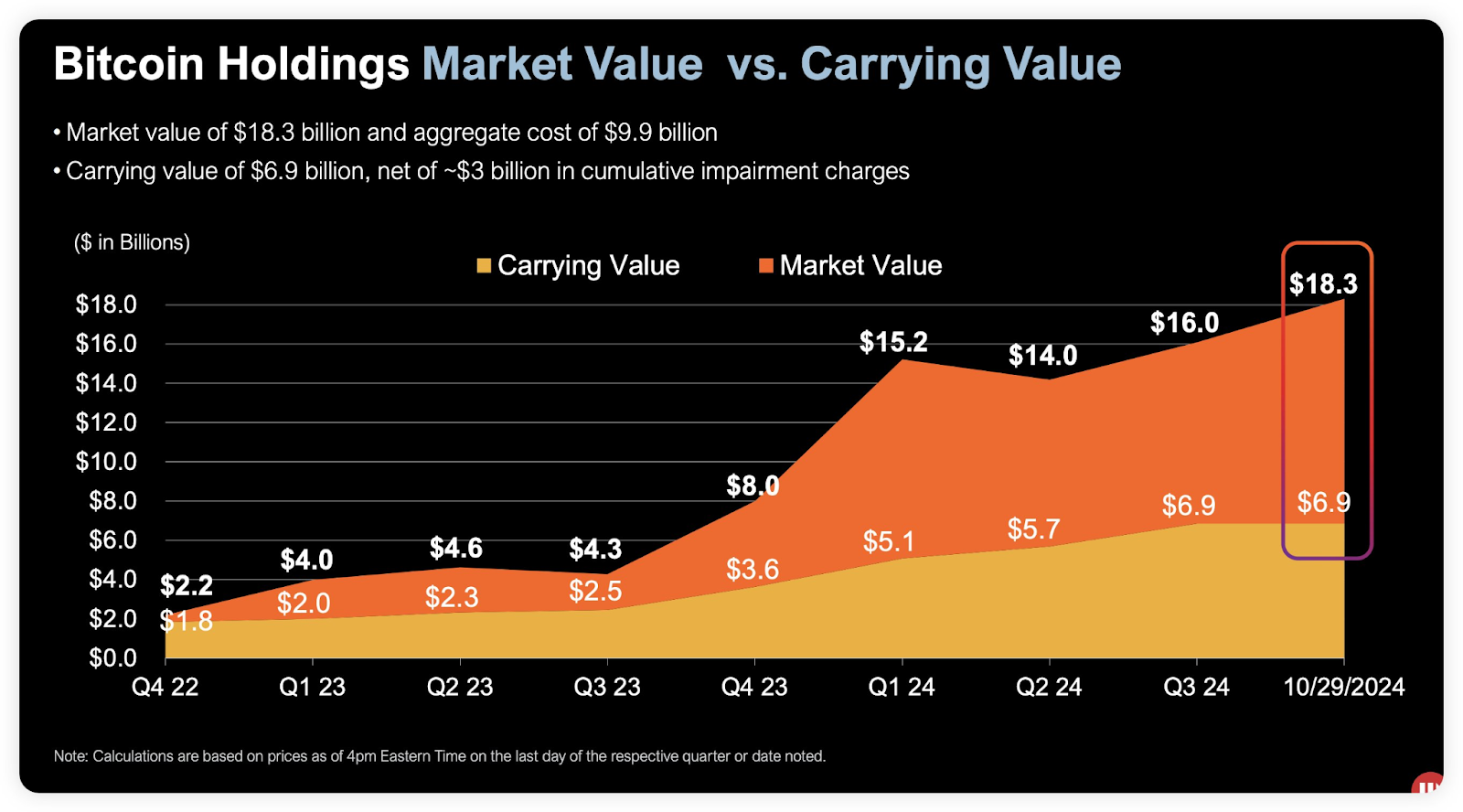

3. 市值与账面价值

截至2024年10月29日,MicroStrategy的市值约为180亿美元,账面价值则为69亿美元,这一数据已扣除30亿美元的累计减值损失。减值原因并非MicroStrategy出售了比特币,而是基于现行会计准则下的账面调整。根据会计规定,如果比特币在某一季度的市场价格下跌,公司必须将这些资产的账面价值调低,并计入减值损失。然而,即便后续价格回升,账面价值不会自动恢复,只有在出售时才能体现升值。若未来会计准则的修改(如FASB的公允价值计量通过)得以落地,这一问题将有望得到改善。

4. BTC作为核心资产的灵活性优势

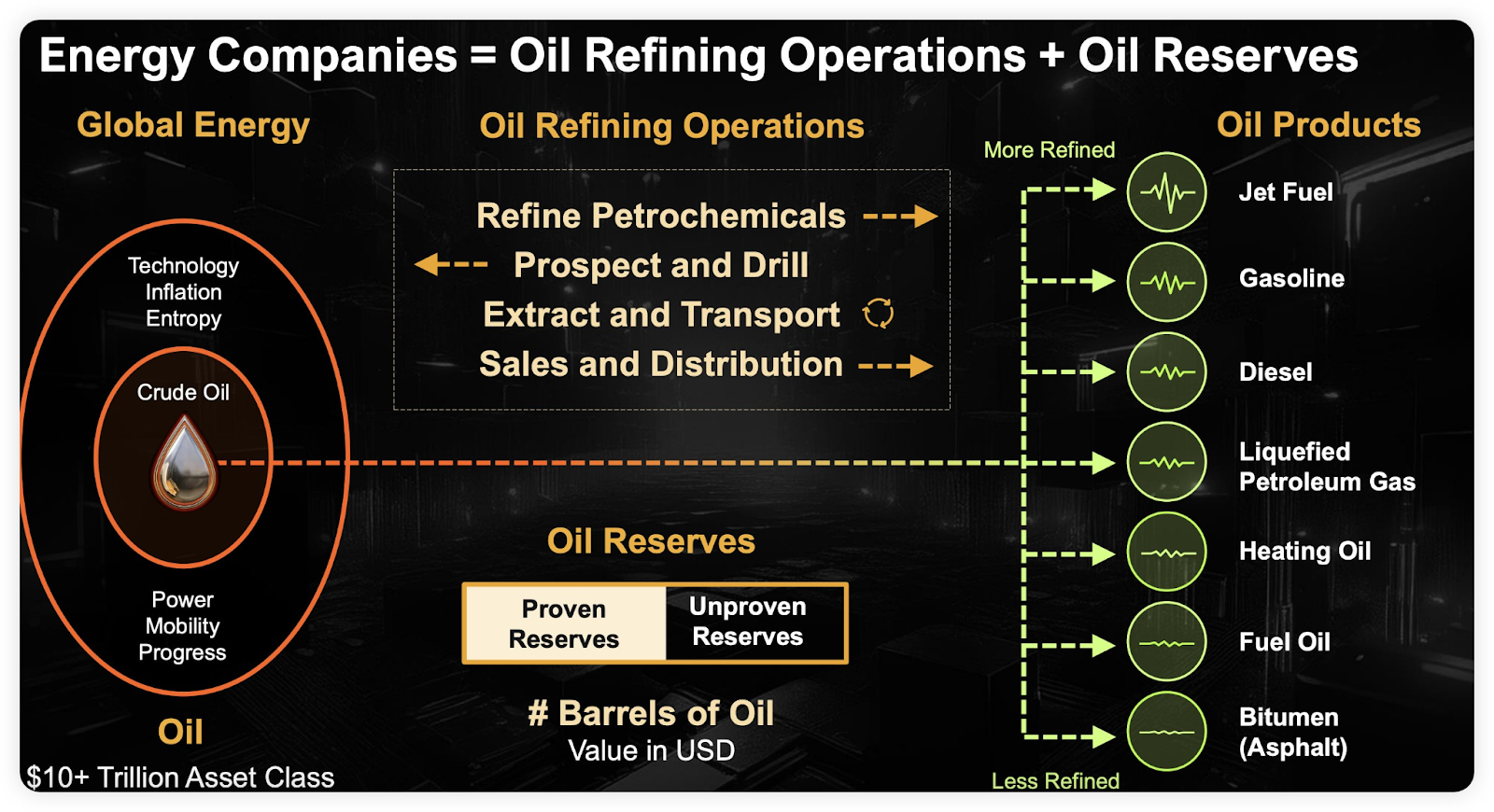

作为核心资产,比特币相比现货ETF赋予MicroStrategy更高的资本运作灵活性。公司将其比特币储备运营比作石油公司的石油储备。就像石油公司处理未提炼与已提炼产品(如汽油、柴油、航空燃油)一样,MicroStrategy也将比特币储备视作一种资本保值工具,通过这一核心资产,公司得以提升生产力并实施创新的金融策略。

5. MicroStrategy的比特币持有原则

MicroStrategy对比特币持有制定了八项核心原则,反映出其长期投资策略和市场导向:

- 持续购买和持有比特币,聚焦长期收益;

- 优先保障MicroStrategy普通股的长期价值;

- 保持对投资者的透明度与一致性;

- 运用智能杠杆,确保公司表现优于比特币市场;

- 快速且负责地适应市场动态,持续增长;

- 发行创新的比特币支持固定收益证券;

- 维持健康稳健的资产负债表;

- 推动比特币成为全球储备资产。

6. MicroStrategy与比特币现货ETF的区别

与比特币现货ETF相比,MicroStrategy的独特之处在于其融资方式。ETF投资者需主动购买ETF份额,而MicroStrategy则是通过股权、无抵押或有抵押债务、可转换债券及结构化票据等多种渠道来融资,从而用于直接增持比特币。这一“卖股融资”模式使公司可以主动筹集资金来实现对比特币的长期战略持有。

资本与高溢价率的循环:MicroStrategy的估值密码

溢价率越高,越适合大规模融资

MicroStrategy的估值模型依赖于市值溢价率,通过股本稀释融资来增厚比特币(BTC)持仓量,提升每股BTC持仓,从而推高公司市值。以下是这一模型的详细分析:

溢价率和增厚效果的简化分析

假设比特币价格为72,000美元,MicroStrategy持有252,220枚BTC,总持仓价值约为181.6亿美元。在当前公司市值为480亿美元(当前MSTR收盘价为247美金)的情况下,MicroStrategy的市值是比特币持仓总价值的2.64倍,换算得出当前溢价率为164%。

假设公司目前的总股本为10,000股,每股对应的BTC持仓量约为25.22枚。

如果MicroStrategy计划通过增发融资100亿美元,那么增发后的总股本将变为12,083股(计算方法:用融资金额100亿美元除以当前市值480亿美元,结果为0.2083倍,即股本将增发20.83%,总股本变为10,000股乘以1.2083,约等于12,083股)。在这种情况下,公司可以用100亿美元以72,000美元的价格购入大约138,889枚比特币,将比特币总持仓提升至391,109枚。这样,每股BTC持仓量也随之增厚至32.37枚(用391,109枚比特币除以12,083股),增厚幅度达到约28%。

同理,若按照计划融资420亿美元

进一步假设MicroStrategy增发87.5%的股本,即通过增发8,750股来融资420亿美元,那么增发后的总股本会增加到18,750股(计算方法:将10,000股乘以1.875倍)。若以72,000美元的价格购入比特币,公司可以增购约583,333枚BTC,使得总持仓达到835,553枚比特币。此时每股BTC持仓量将增厚至44.23枚(即835,553枚比特币除以18,750股),相较之前的25.22枚,增加了约75%。

若该增厚效应在三年内实现,那么每年平均增厚为25%。

当然,在最终再投资时,比特币价格会有所变动,可能更高或更低,但这不会改变增厚结论。在MicroStrategy极高溢价率(当前约180%-200%波动)情况下,公司应尽可能利用溢价率最大化融资。因此,CEO Michael Saylor的420亿美元融资计划虽然在最初引起市场恐慌,但很快市场情绪恢复,表明公司对当前模式的清晰认知,这是一个理性的决定,最大限度地增厚了股东权益。

MicroStrategy的优势与高溢价率背后的逻辑

许多投资者可能会疑惑,为何市场愿意以高溢价购入MicroStrategy的ATM或可转债,而不选择直接购买比特币ETF?这涉及MicroStrategy的几个独特优势:

持续增厚收益

通过不断融资增厚BTC储备,MicroStrategy实现了年化6%-10%的收益增厚,2024年迄今已实现17%的年化增厚。在当前高溢价率融资模式下,年化增厚有望达到15%以上。以10倍至15倍的估值计算,MicroStrategy的溢价率对应150%-225%的估值。

波动性与市场桥梁

Michael Saylor认为,MicroStrategy充当了传统资本市场和比特币市场的桥梁。当前比特币市值约为1.4万亿美元,渗透率相对较低。若渗透率提升,即使全球300万亿美元的债券市场中仅有1%的资金配置到比特币,也将为MicroStrategy带来约3万亿美元的潜在增量资金。此外,公司发行的可转债不仅提供一定的下行保护,还提供了比特币价格上涨的潜在期权。

结论:高溢价率在牛市中的自我增强效应

在牛市环境中,MicroStrategy的估值模型和高溢价率融资模式形成了一种自我增强的正循环。溢价率越高,公司融资金额越大,从而增厚每股BTC储备,进一步推高公司市值。这种市场效应如同雪球般滚动,尤其在比特币价格有望升至90,000-100,000美元区间的情况下,MicroStrategy或许能够在高溢价率的护航下继续加速前行。

Michael Saylor的押注和市场的回应,似乎正预示着传统金融和数字资产之间的某种微妙博弈。在这场资本与技术的双重较量中,MicroStrategy究竟会成就一场财务革命,还是仅仅昙花一现?我们所见证的,可能正是未来金融变革的某种预兆。