波场TRON行业周报:XRP、TRX等老牌币接棒轮涨,AI meme板块TVL下降明显

上周美国就业市场回暖,但失业率上升引发经济忧虑,市场预期美联储将采取宽松政策。比特币价格突破10万美元,但未能稳定,TRX等加密货币表现强劲。XRP因法律胜利和市场信心回升,超越Tether成为第三大加密货币。BitGo推出零售平台,提供多项加密服务。模块化协议Lumoz即将上线,吸引广泛关注。Sonic Labs的L1公链即将发布。监管方面,美国、俄罗斯、捷克等国在加密货币政策上有新动向。

一.前瞻

1. 宏观层面总结以及未来预测

上周美国宏观经济数据显示出就业市场有回暖的态势,然而失业率的略微上升却引发了人们对未来经济走向的忧虑。市场普遍认为美联储在即将举行的会议上会施行宽松政策,以此来应对经济的不确定性。在未来几个月,特别是即将公布的通胀数据,会对美联储的决策起到重要作用。

2. 加密行业市场变动及预警

12月5日,比特币这一全球知名的加密货币价格首次冲破了10万美元的大关,一度攀升至大约10.4万美元的高位。这一令人瞩目的价格跃升,主要是由市场普遍的乐观情绪以及投资者对比特币未来价值的坚定信心所推动的。然而,由于10万美元这一价位具有重要的心理压力线意义,比特币并未能够在此价位稳固立足,而是多次上下波动,反复试探这一关键的整数价位。后续TRX在比特币进入不确定性行情时接过了牛市发动的大旗,仅仅两天便接近翻倍并创下历史新高,并引起了其他平台币的普涨效应,这是过去不可想象的,后续随着Tron生态持续蓬勃发展,TRX的持有者或迎来及其可观的回报。

在比特币价格突破10万美元之际以及山寨币高位盘整之际,投资者应充分考虑市场的阶段性止盈策略,以确保投资收益的最大化及风险的可控。

3. 行业以及赛道热点

近期,XRP成功逆袭并超越Tether,重返加密货币市值排行榜第三位;TRX不到两天接近翻倍,数字资产基础设施巨头BitGo宣布推出全新的零售平台,该平台集交易、质押、借贷、钱包、冷存储及自托管服务于一体,旨在为全球零售用户提供与机构级客户同等的安全性、透明度及合规性保障。

模块化算力层与RaaS平台Lumoz的主网上线和TGE(Token Generation Event)日益临近,其空投活动已吸引数百万用户的关注。另一方面,从Fantom网络分拆的Layer 1区块链项目Sonic Labs也传来好消息,其新区块链已成功生成首个交易区块,预计即将公开发布。

二.市场热点赛道及当周潜力项目

1.热点赛道表现

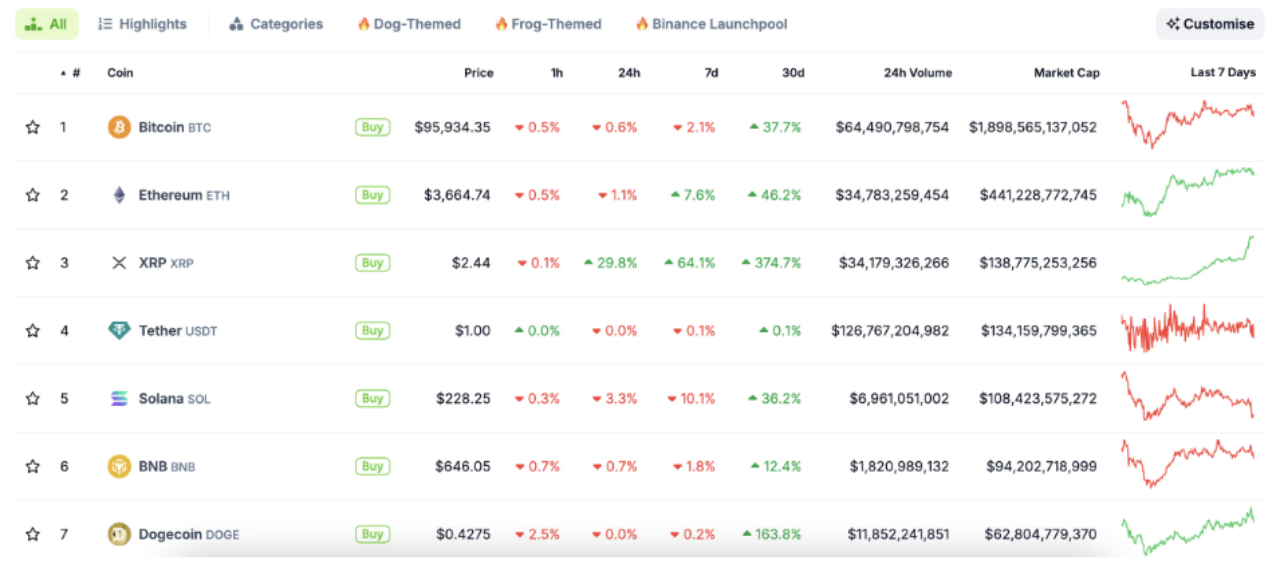

1.1. XRP ETF有戏?XRP逆袭超越Tether回归加密第三大币种

XRP的暴涨,超越Tether成为第三大加密货币,主要有以下原因:

a) Ripple与美国证券交易委员会(SEC)的法律胜利

如前所述,Ripple Labs与**美国证券交易委员会(SEC)**之间的长期法律争斗取得了积极进展。2023年7月,法院裁定XRP在零售市场上的交易不构成非法证券销售,这对Ripple来说是一次重大胜利,也使得市场对XRP的信心大增。这直接推动了XRP的价格上涨,增强了投资者的信心。

b) XRP价格暴涨

在法律进展的推动下,XRP的价格大幅上涨。随着零售和机构投资者的重新投入,XRP的市场资本化迅速增长。Ripple在跨境支付领域的潜力继续被看好,这为XRP提供了强大的支持。

c) Tether的稳定性和USDT的增长停滞

Tether(USDT)是一个稳定币,其价值与美元挂钩(1 USDT ≈ 1 USD)。由于稳定币不会像XRP或比特币那样经历价格波动或增长,因此,当XRP经历暴涨时,其市场资本化迅速上升,而Tether则保持稳定。此外,USDT的市场资本化增长较为平稳,且由于监管担忧等原因,Tether的增速相对较慢。

d) 加密市场情绪变化

在整体加密市场中,投资者情绪有所变化,许多人开始将资金从稳定币转向L1区块链(如以太坊和XRP),这些区块链有着实际应用场景。随着XRP表现强劲,更多资金涌入,推高了其价格。

1.2. BitGo推出专门的零售平台,用于购买、销售、交易、托管和质押加密资产

数字资产基础设施提供商 BitGo 已推出一个专门的零售平台,首次向全球用户提供其受监管的数字资产交易、质押、借贷、钱包以及冷存储和自托管服务。

BitGo 成立于2013年,直到目前主要服务于机构客户,提供托管、交易和结算等服务。该公司还是帮助已破产的Mt. Gox交易所进行客户赔偿的批准公司之一,并为Ark Invest/21Shares和Valkyrie(现为CoinShares)的美国现货比特币交易所交易基金(ETF)提供托管服务,目前还是最大以太坊链上包装比特币资产 WBTC 的托管方。

BitGo 声称,已为机构客户保护了数十亿美元的加密资产,而其新的零售解决方案旨在为零售用户提供与机构客户同样级别的安全性、透明度和合规性。

BitGo 的首席执行官 Mike Belshe 表示:“我们非常高兴推出BitGo的专属零售平台,并为零售投资者提供我们自2013年起为全球机构市场提供的同样的白手套加密原生解决方案。零售投资者需要一个以安全为首的加密原生平台,我们很高兴能成为他们值得信赖的合作伙伴。我们期待着为全球投资者提升零售投资、交易、存储和质押的体验。”

该平台现已为全球投资者上线,美国符合条件的用户有机会在注册后赢得一枚完整比特币。

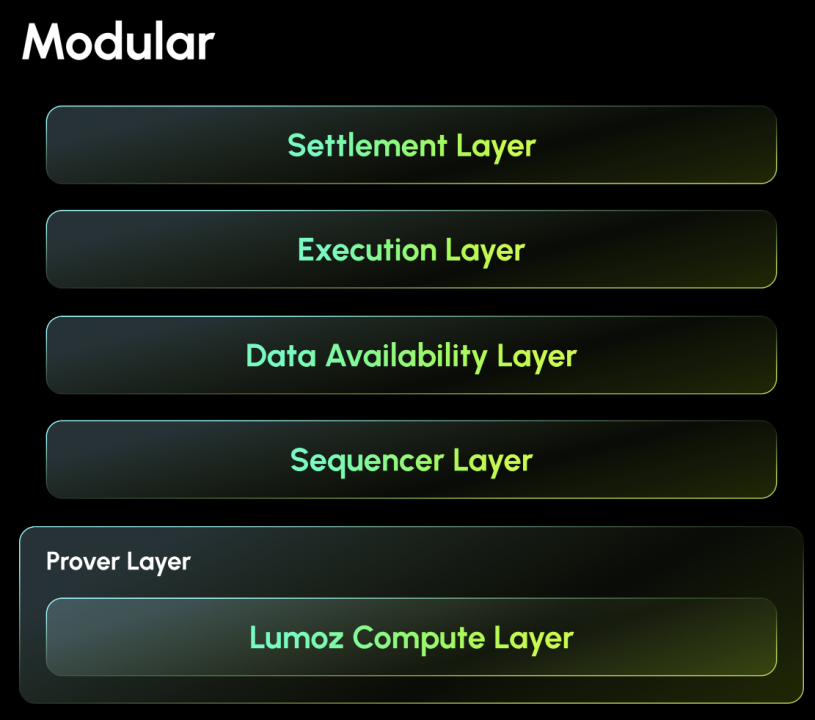

1.3. 模块化协议Lumoz TGE 在即,能否成为板块龙头?

加密市场热度不断回升,2024 年最后的大毛姗姗来迟。模块化算力层与 RaaS 平台 Lumoz 即将迎来了主网上线和 TGE。其 11 月 5 日推出的空投活动,占代币总供应量的 10%(代币总量为 100 亿枚),按上一轮融资估值,此次总空投价值约 3000 万美元。ETH 生态、Move 生态等都在空投范围内,本次活动覆盖之广,金额之大引起了市场广泛关注,吸引了超 500 万用户查询并确认了 esMOZ 数量。

Lumoz的核心就是其独特的计算层,作为计算模块,具备以下特点:

1. 去中心化计算:Lumoz计算层作为区块链网络运行,采用混合共识机制(权益证明POS和工作量证明POW)来确保去中心化的计算能力。这种架构为zkRollups提供持续的ZKP计算能力,并为AI应用提供安全的数据处理和模型训练环境。

2. 强大的计算稳定性:Lumoz计算节点由成千上万的GPU/CPU节点组成,确保不仅为ZKP和ZKFP提供持续的计算能力,还支持AI所需的大规模并行计算,保证计算任务的高效执行。

3. 广泛兼容性:Lumoz与区块链行业中的主流Rollup解决方案高度兼容,如Polygon zkEVM、zkSync、Scroll和Starknet。它还满足AI领域各种计算需求,通过其独特的计算机制为不同技术栈提供强有力的支持。

4. 成本效益:Lumoz的去中心化计算层结合了全面的经济模型,带来了低成本的ZKP生成。这种成本效益同样适用于AI计算任务,为用户提供了一种经济高效的AI与区块链计算解决方案。

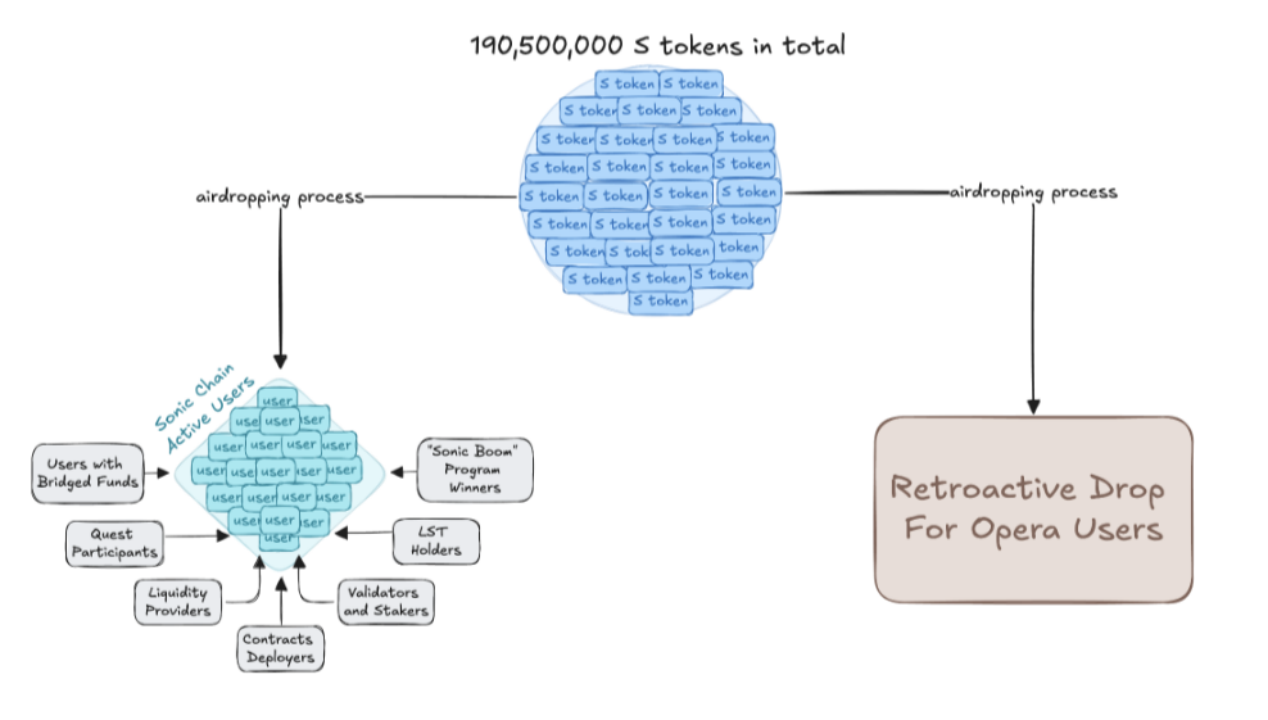

1.4. Sonic Labs 表示,其 L1公链将在进行空投快照后不久“公开发布”

Sonic Labs,一个从现有的 Fantom 网络 分拆出来的 Layer 1 区块链 项目,宣布其新区块链已成功生成了首个交易区块。随着“Genesis”的达成,该网络预计将在不久后“公开发布”,公司在周一的一则 X 帖子中表示。

此消息发布几天后,Sonic Labs 揭示了一个升级版的默认 “testnet 2.0”,名为 Blaze,这是为其 EVM 兼容 区块链所开发的。根据11月底的声明,Sonic 测试网在 前 221,000 个区块 中实现了“惊人的性能提升”,包括平均区块时间为 1.17 秒,最终确认时间为 0.85 秒。

Sonic 的最终目标是实现 亚秒级确认,并以每秒 10,000 笔交易 和 一秒内确认 的速度,设立高性能链的新标准。

Sonic 的原生代币是 S,用于支付交易费用、质押、运行验证节点以及参与治理。在新网络上线时,持有 FTM 的用户将能够以 1:1 的比例将 FTM 转换为 S 代币。

Sonic团队设计了一个通缩性空投系统,采用独特的线性衰减机制,并引入博弈论来应对在活跃链上空投激励的挑战。具体而言,这个空投需要战略性设计,以最小化在短时间内流通供应量的剧烈波动,而我们认为线性衰减和销毁机制能够解决这个问题。

该空投模型采用了独特的销毁因素,鼓励接收者在等待其首选退出销毁时增加链上活动。接收者可以选择等待其空投位置的完全成熟,或者选择提前领取但需支付销毁惩罚。对于那些既不选择这两种选项的接收者,将有一个市场供其将S空投份额出售给投机买家。

该项目源自 Fantom 的 Opera 区块链,后者于2019年底推出。Sonic Labs 已从知名投资者那里筹集了 1,000 万美元,其中包括 Stani Kulechov、Robert Leshner、Michael Egorov 和 Tarun Chitra,并且 Andre Cronje 担任首席技术官,投资者可在近期关注其空投细节。

2. 当周潜力项目盘点

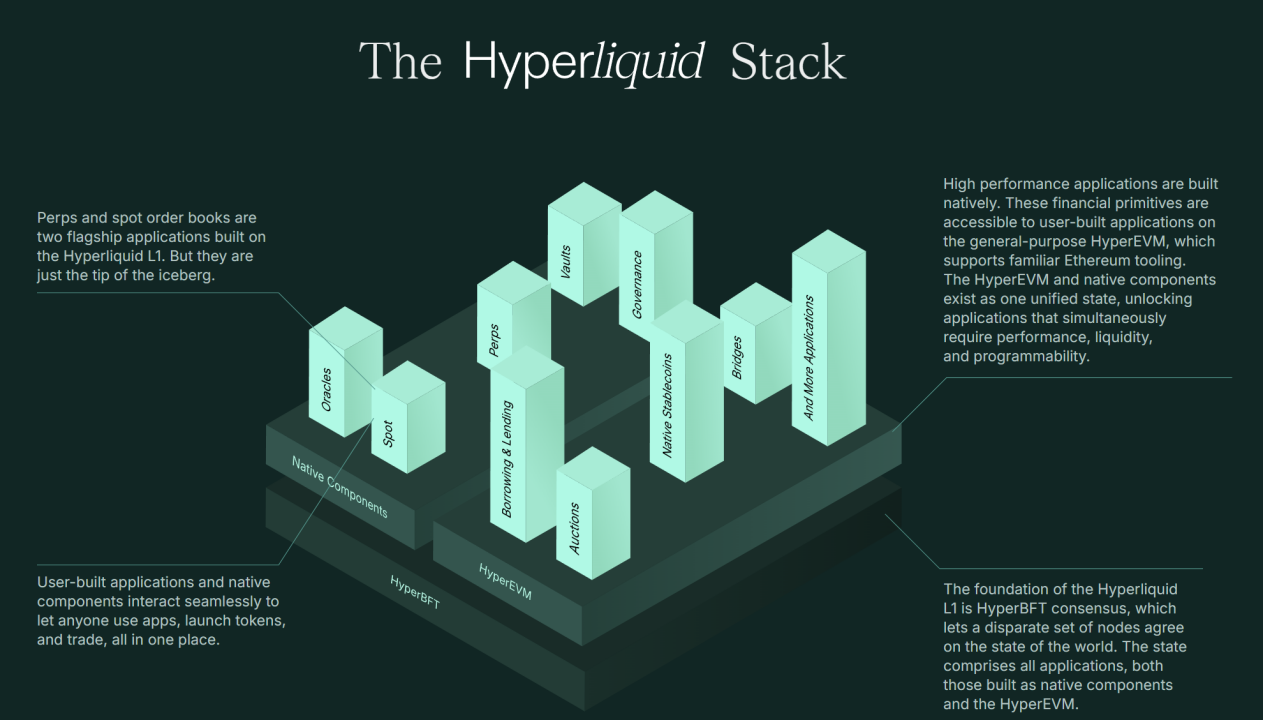

2.1. DEX黑马Hyperliquid缘何霸榜本周最红协议

简介

Hyperliquid 是一个从底层优化的高性能 L1 公链,其愿景是打造一个完全链上开放的金融系统,用户构建的应用程序与高效的本地组件进行交互,且不妥协最终用户体验。Hyperliquid Labs 是 Hyperliquid 的核心贡献者,由 Jeff 和 iliensinc 领导,他们是哈佛大学的同班同学。团队的其他成员来自 Caltech 和 MIT,曾在 Airtable、Citadel、Hudson River Trading 和 Nuro 等公司工作过。

Hyperliquid L1 的性能足以支持一个完全开放的金融应用生态系统——每一笔订单、取消、交易和清算都在链上透明地发生,区块延迟低于 1 秒。目前该链能够支持每秒 10 万笔订单。

Hyperliquid L1 使用了一种名为 HyperBFT 的自定义共识算法,灵感来源于 Hotstuff 及其后继算法。该算法和网络栈从底层进行了优化,专门支持 L1 的运行。

其旗舰本地应用是一个完全链上的订单簿永续合约交易所——Hyperliquid DEX。未来的开发计划包括原生代币标准、现货交易、无权限流动性等。

技术解析

Hyperliquid L1 是专门围绕高性能衍生品交易所构建的,其旗舰本地组件是一个永续合约订单簿交易所。选择这一应用的关键原因如下:

1. 它是一个现实世界中的实际应用,所需的基础设施要求超过了任何现有的 L1 能够处理的能力。

2. 它是去中心化金融(DeFi)中最具价值的垂直领域,绝大多数用户构建的应用都能从中受益。

3. 它能吸引真实用户与底层 L1 基础设施进行互动。

Hyperliquid L1 不断通过其旗舰本地的永续合约 DEX 推动着链的优化,这些优化是一般目的链在设计中缺失的关键部分。

需要注意的是,L1 状态包括所有的保证金和撮合引擎状态。重要的是,Hyperliquid 不依赖链下订单簿。一个核心设计原则是完全去中心化,并通过 BFT 共识实现一个一致的交易顺序。

延迟

当前的共识算法使用了一种名为 HyperBFT 的优化共识算法,专门优化了端到端的延迟。端到端延迟是指从发送请求到接收确认响应的持续时间。

对于来自地理位置相近的客户端的订单,端到端延迟的中位数为 0.2 秒,99 百分位为 0.9 秒。这种性能使得用户可以将其他加密交易平台的自动化策略轻松迁移过来,且几乎不需要做任何修改,同时也能通过 UI 提供即时反馈。

吞吐量

主网目前支持约 10 万笔订单/秒。当前的瓶颈是执行。共识算法和网络栈能够扩展到每秒百万笔订单,一旦执行能力得到提升,吞吐量将进一步增加。计划在需求出现时进一步优化执行逻辑。

HyperEVM(仅限测试网)

Hyperliquid L1 包含一个通用的 EVM(以太坊虚拟机),作为区块链状态的一部分。值得注意的是,HyperEVM 不是一条独立的链,而是由与 L1 其他部分相同的 HyperBFT 共识机制提供安全保障。这使得 EVM 能够直接与 L1 的本地组件(如现货和永续订单簿)交互。

例如,ERC20 代币与其关联的本地现货资产是可互换的。用户可以在本地现货订单簿上以最低的费用和深厚的流动性交易项目代币,同时可以无缝地在基于 EVM 构建的应用程序中使用相同的资产。

Bridge

Hyperliquid 使用一个由与 Hyperliquid L1 相同的验证者集保障的 EVM 桥接。

● 存款:存款由 L1 上的验证者签名,当超过 2/3 的质押力量签署存款时,存款将被记入。

● 提款:从 L1 提款时,资金立即会被托管在 L1 上,且验证者会签署提款作为单独的 L1 交易。当 2/3 的质押力量签署 L1 提款时,可以发送一个 EVM 交易请求提款。

● 提款争议期:在提款请求之后,有一个争议期,在此期间,桥接可以被锁定,以防止恶意提款,确保提款与 L1 一致。要解锁桥接,需要 2/3 质押加权验证者集的冷钱包签名。

● 提款确认:争议期结束后,系统会发送最终确认交易,将 USDC 分发到相应的目的地地址。

● 验证者集维护:有类似的机制用于维护桥接合约中的活跃验证者集及其对应的质押。

● 提款费用:用户提款时无需提供 Arbitrum ETH,而是需在 L1 上支付 1 USDC 的提款费用,用于支付验证者的 Arbitrum gas 费用。

该桥接及其与 L1 质押相关的逻辑已经通过 Zellic 审计。

Clearinghouse

永续合约清算所是 Hyperliquid L1 交易所状态的核心组件。它管理每个地址的永续合约保证金状态,包括余额和仓位。

● 存款:存款首先会记入地址的跨保证金余额。默认情况下,仓位也会以跨保证金模式打开。

● 孤立保证金:同时也支持孤立保证金,这允许用户将保证金分配到特定仓位,将该仓位的清算风险与其他仓位分离。

● 现货清算所:类似地,现货清算所管理每个地址的现货用户状态,包括代币余额和持仓。

Oracle

验证者负责每 3 秒发布每个永续合约资产的现货 oracle 价格。这些 oracle 价格用于计算资金费率,并且是标记价格(mark price)的组成部分,标记价格用于保证金、清算以及触发止盈/止损(TP/SL)订单。

现货 oracle 价格由每个验证者计算,方法是根据 Binance、OKX、Bybit、Kraken、Kucoin、Gate IO、MEXC 和 Hyperliquid 的现货价格,使用加权中位数的方式进行计算。各平台的权重分别为:3、2、2、1、1、1、1、1。

最终由清算所使用的 oracle 价格是每个验证者提交的 oracle 价格的加权中位数,验证者的权重按其质押量分配。

Order Book

Hyperliquid L1 状态包括每个资产的订单簿。该订单簿的运作方式与所有中心化交易所基本相同。订单的价格必须是最小价格变动单位(tick size)的整数倍,订单的数量则必须是最小交易量(lot size)的整数倍。订单按照价格-时间优先的规则进行匹配。

订单簿的操作需要引用清算所,因为所有仓位和保证金检查都由清算所处理。保证金检查会在新订单开立时进行一次,在每次订单匹配时,对挂单方再次进行检查。这确保了即使在挂单后,由于 oracle 价格波动,保证金系统依然保持一致性。

总结

对于平台token HYPE来说, 在 HyperLiquid 生态系统中扮演着关键角色,具备多重功能,增强了平台的实用性和去中心化特性。HYPE 可以被质押来保障 HyperBFT,一种优化的权益证明(PoS)共识机制,确保网络安全并促进去中心化。此外,HYPE 还是 HyperEVM 的原生燃料代币,用于支付交易费用。HYPE 启动时的高交易量标志着去中心化交易所(DEX)和永续合约平台日益崭露头角。DEX 正越来越成为代币发行的首选平台,绕过了那些因缺乏透明度和社区对接而受到批评的中心化交易所(CEX)。

三. 行业数据解析

1. 市场整体表现

1.1 现货BTCÐ ETF

解析

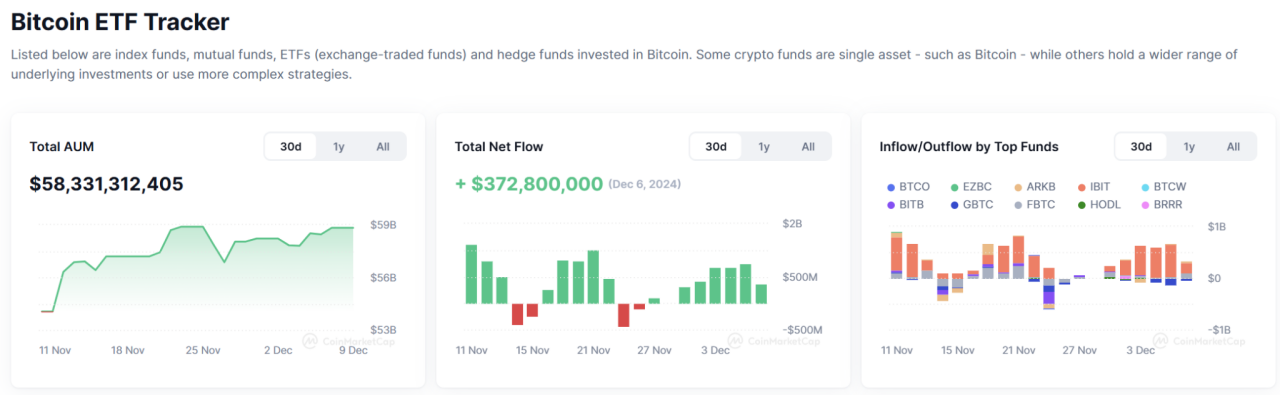

上周交易日(北京时间 12 月 02 日至 12 月 06 日)比特币现货 ETF 上周单周净流入 27.3 亿美元,达到周净流入历史次高。其中灰度(Grayscale)ETF GBTC 周净流出 3.03 亿美元,目前 GBTC 历史净流出为 208.2 亿美元。上周单周净流入最多的比特币现货 ETF 为贝莱德(BlackRock)ETF IBIT,周度净流入为 26.3 亿美元,目前 IBIT 历史总净流入达 343.7 亿美元。其次为富达(Fidelity)ETF FBTC,周度净流入为 2.62 亿美元,目前 FBTC 历史总净流入达 117.2 亿美元。

解析

解析

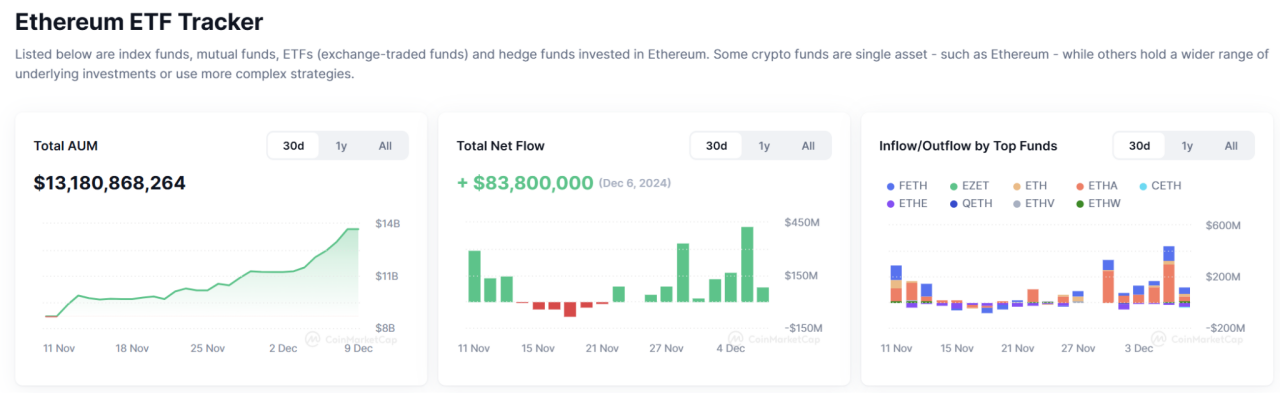

上周交易日(北京时间 12 月 02 日至 12 月 06 日)以太坊现货 ETF 上周单周净流入 8.37 亿美元,达到周净流入历史新高。其中灰度(Grayscale)以太坊信托 ETF ETHE 周净流出 1.01 亿美元,目前 ETHE 历史净流出为 34.7 亿美元。上周单周净流入最多的以太坊现货 ETF 为贝莱德(Blackrock)以太坊 ETF ETHA,周度净流入为 5.73 亿美元,目前 ETHA 历史总净流入达 26.8 亿美元。其次为富达(Fidelity)以太坊 ETF FETH,周度净流入为 2.96 亿美元,目前 FETH 历史总净流入达 11.2 亿美元。

1.2. 现货BTC vs ETH 价格走势

解析

上周BTC巨鲸们终是开启了价格突破10万美元后的获利了结,当然,从周中的插针幅度看,这波了结仅仅只占小部分,而且去杠杆的操作才刚刚开始,因此近期合约交易者无论开多还是空,中长期持有都具备被插针爆仓的风险,因此选择短线以及超短线操作或为上策。

而对于现货持有者来说,过去两周的探底持续保持在90000美元上方意味着多头当前处于休息状态,若在接下来的一周甚至一个月价格在90000~103800美元区间形成震荡箱体,那么后续继续上行并创新高的概率是有的,但这个周期或较久。一旦跌破箱体底部90000美元,那么可直接关注86000~88000美元支撑区间,若价格运行至该区间则不失为一个成本偏低的买入点。

解析

以太坊在比特币进入冲高失败的回调期后开启了相对稳定的上涨态势,但鉴于目前价格触及今年三月高点4100美元高点阻力后失败回撤,意味着至少短期内该阻力成为多头当前最大阻碍。但若短线回撤能够企稳于3880美元支撑上方,那么本周再冲新高的概率是偏高的,但若接下来的反弹成交量持续萎缩那么有概率形成阶段性顶部然后开启一段时间的小箱体震荡行情,只要后续回撤不会低于3550美元附近,则以太坊看涨态势不变,反之则进入3000美元保卫战。

1.3. 恐慌&贪婪指数

解析

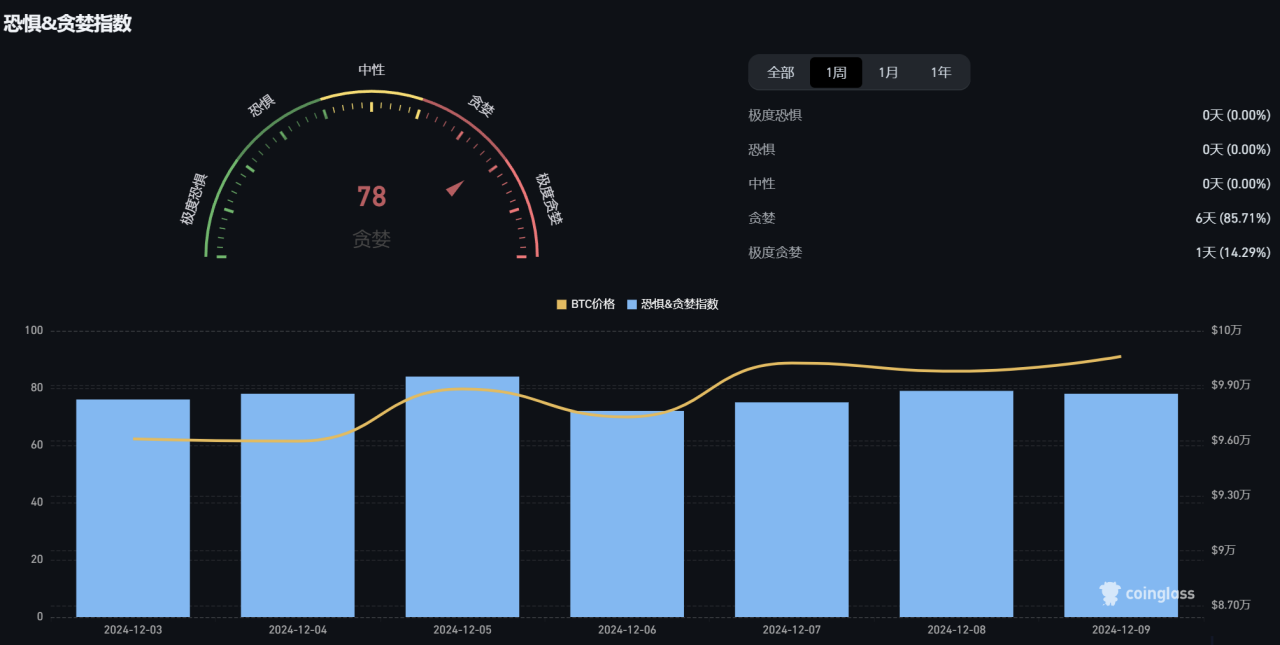

本周比特币和其他主要加密货币在价格上有较大波动,这影响了市场情绪。尽管比特币和一些主流加密货币近期表现较好,价格持续上涨,但相较于"极度贪婪"阶段,市场仍存在一定的不确定性和恐慌情绪。2024年11月和12月初,比特币价格出现上涨的过程中伴随一定的回撤,导致部分投资者开始警觉,不敢完全放开手脚,这样的谨慎情绪让市场处于“贪婪”但并非“极度贪婪”的状态。

2.公链数据

2.1. BTC Layer 2 Summary

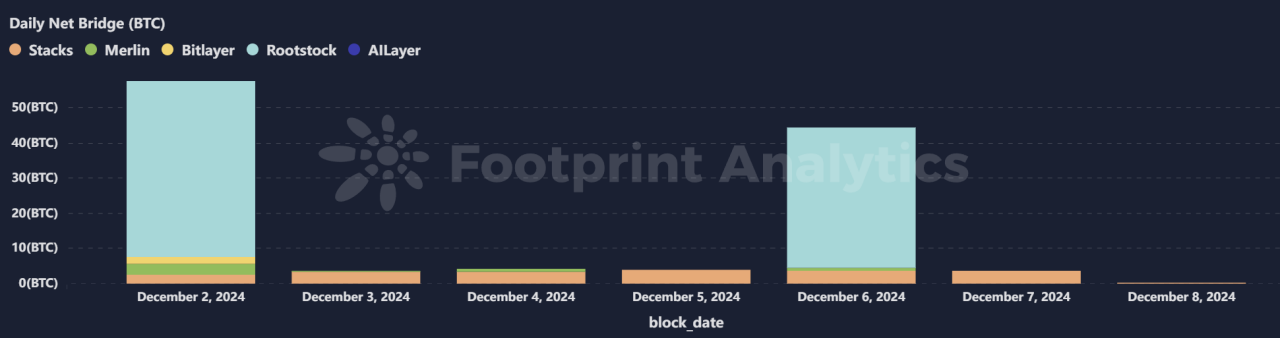

解析

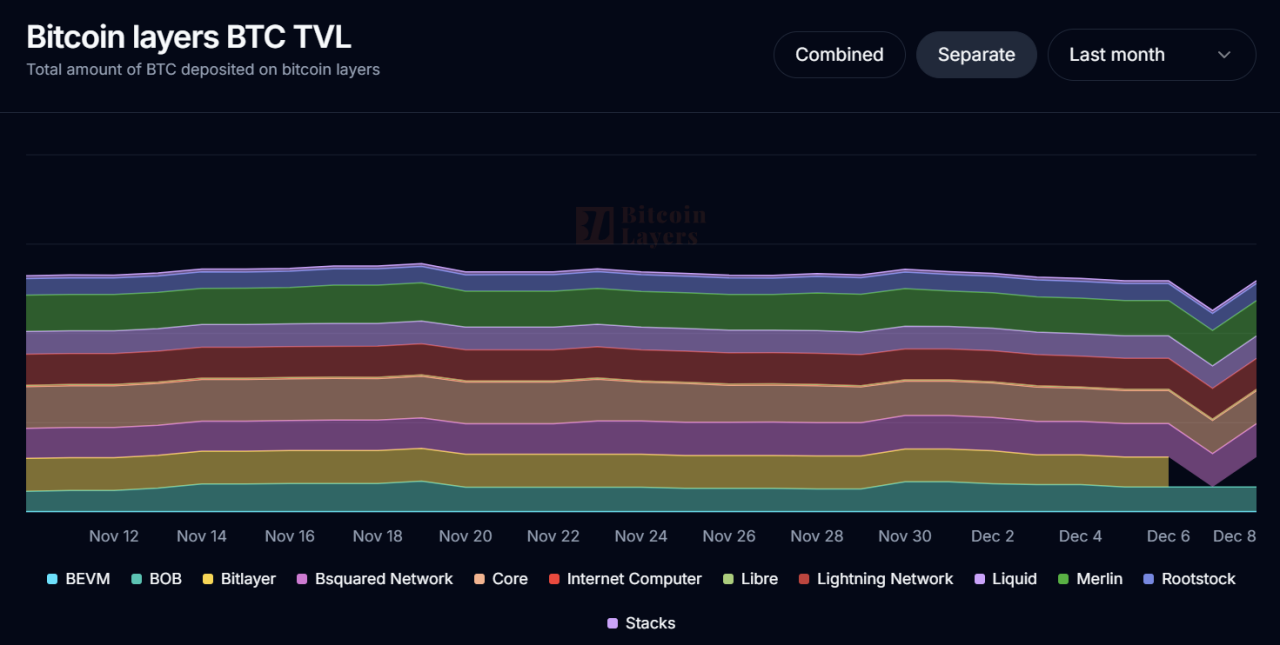

本周BTC L2 TVL先抑后扬,7日当天除开BEVM外,其余头部L2均有不同程度的下降,但随即在第二天反弹。而从桥接的BTC数量上看,上周Rootstock成为耀眼明星。

与其他Layer 2 解决方案(如以太坊或Polygon等)不同,Rootstock的目标是将智能合约和DeFi功能带到比特币生态系统,同时保持比特币网络的安全性。它通过侧链(sidechain)技术实现这一目标,使得比特币能够更加轻松地与DeFi和智能合约交互。Rootstock在设计上利用了比特币的安全性和去中心化特性,这对于那些希望使用比特币而不愿意完全脱离比特币生态的用户具有重要吸引力。因此,更多的比特币持有者愿意选择Rootstock作为桥接通道。

Rootstock近期可能在桥接服务方面进行了技术升级或加强,使得比特币的跨链转移更加高效和低成本。这种技术改进和网络的流畅性可能吸引了更多的BTC持有者参与Rootstock的L2生态,促进了比特币桥接的数量。

随着Rootstock上的DeFi应用和流动性池的增加,BTC持有者可能看到了更为多样的投资和收益机会,进一步推动了Rootstock成为BTC桥接L2的首选平台。

2.2. EVM &non-EVM Layer 1 Summary

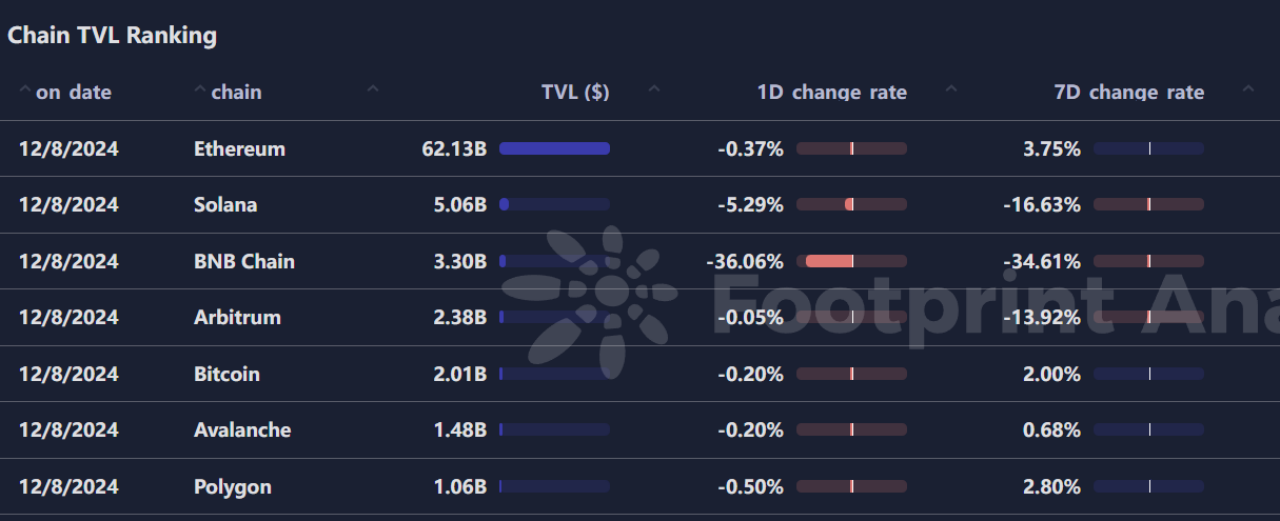

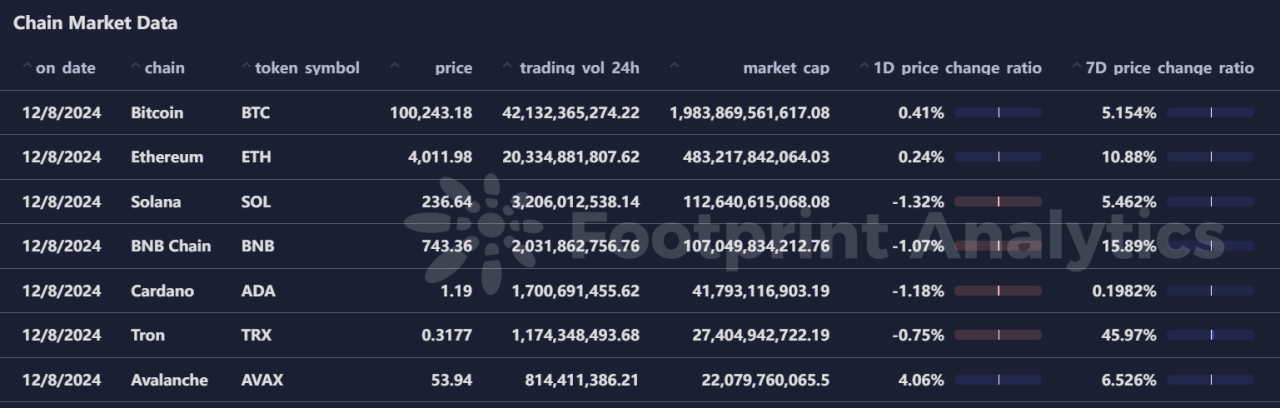

解析

上周公链尽管再TVL上有一定程度的负增长,Solana、BNBchain链上资金流出较多,但从平台Token价格上,头部L1协议全部正增长,其中BNB与TRX成为最耀眼的明星。

Tron区块链在去中心化金融(DeFi)和NFT领域的扩展加速,吸引了更多开发者和用户的参与。TRX的涨幅部分来源于其在这些领域中获得的更多市场份额。例如,Tron生态中的去中心化借贷、交易和NFT市场的活跃度上升,都直接推动了TRX的需求。

Justin Sun在市场中的影响力也对TRX价格产生了积极影响。Sun近年来通过收购其他项目(例如收购BitTorrent)并不断推动Tron与其他主流区块链项目的合作,增强了Tron生态的综合实力。这些举措有助于提升TRX在市场中的地位,进而推动其价格上涨。Tron的跨链功能和与其他区块链的合作(例如与Ethereum、Binance Smart Chain等的跨链桥接)提升了TRX的市场需求。这种跨链能力为TRX提供了更大的市场空间,推动了价格上涨。

BNB和TRX价格在2024年12月第一周的大幅上涨,受到了多重因素的推动,包括各自平台的创新和扩展、市场情绪的复苏、投资者的风险偏好提升以及与比特币和整体市场的联动。BNB的上涨受益于Binance的合规性进展和去中心化平台的扩展,而TRX的上涨则与Tron区块链在DeFi和NFT领域的增长密切相关。

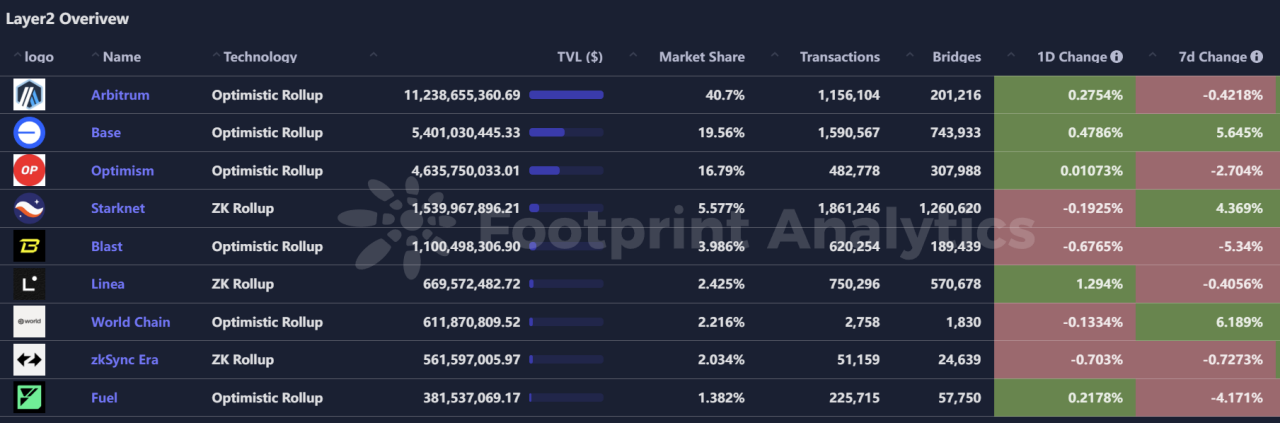

2.3. EVM Layer 2 Summary

解析

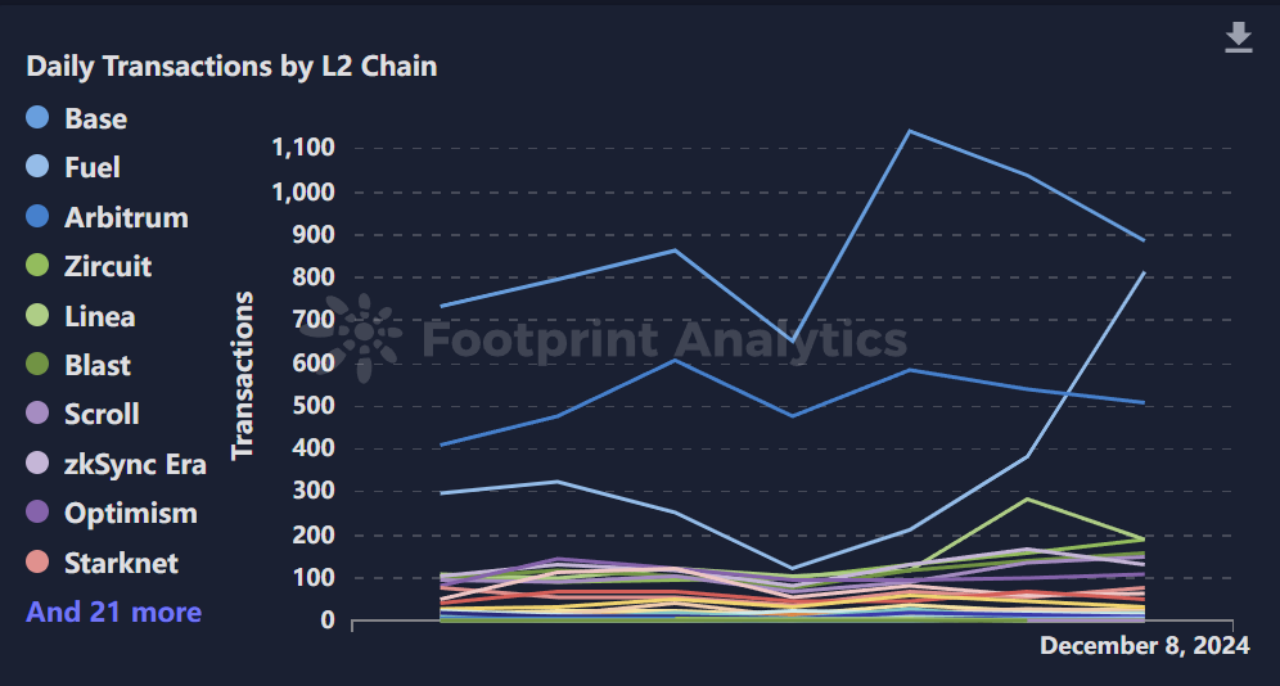

上周L2中,Base, Starknet以及Worldchain成为TVL头部正增长协议。

其中,以Base网络最为活跃。而Clanker无疑成为贡献链上大部分活跃度的主要功臣,自上线以来,Clanker 交易量达 10 亿美元,收入达 1000 万美元。Base 生态 AI 代理 aixbt 通过 Simulacrum AI 代理在 Base 网络启动Meme 代币 CHAOS,CHAOS 代币市值一度到 2000 万美元。

Base 信用货币市场 3Jane 将于明年第一季度开启私人测试。3Jane 旨在为加密用户提供即时、无需许可的信用额度,并以其信用度和未来现金流为担保。其基于链上资产、可验证的 Coinbase 余额、银行现金和现金流以及FICO 分数进行承保,将链上和链下信用数据统一起来。USD3 将作为其收益稳定币,并由信用额度池支持,允许储户提供 USDC 铸造。

而对于Starknet来说,Lido 宣布 wstETH 已在 Starknet 上线是最大利好,支持用户使用 StarkGate 跨链桥将 wstETH 跨链到 Starknet 生态。而后续跨链桥 StarkGate v2.0 正式在主网上线。该版本改进了用户体验、增加了对更多代币的支持以及所有 bridgoooors 的附加功能。此版本将让 Starknet 的数据效率更高,主网上的 Blob Gas 成本降低了约 5 倍,这意味着所有 Starknet 用户的费用会变得更低。

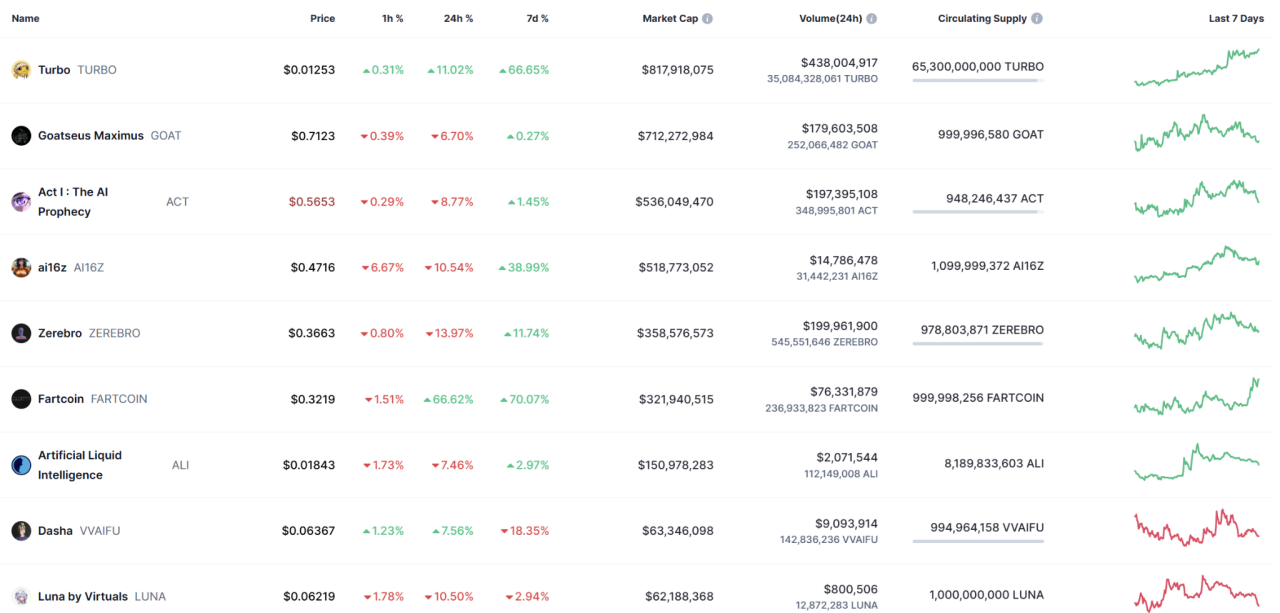

2.4. AI meme Summary

解析

由于Hashkey Global, Coinbase国际站以及Bithumb在最近两个月上线了Turbo,与许多其他memecoin不同,TURBO可能在某种程度上与人工智能技术相关联。这种结合使其不仅仅是一个单纯的娱乐性代币,还可能通过AI的应用、技术背书或者品牌影响力吸引那些对AI有兴趣的投资者。虽然它属于memecoin类别,但TURBO可能也会通过某些去中心化金融(DeFi)应用或AI驱动的智能合约提供额外的价值。比如,可能有某些应用场景将AI技术与TURBO代币结合,以增强其在区块链生态中的实用性。

而对于另一个明星Fartcoin, 是一种典型的memecoin,具有高度的娱乐性和社交驱动的特性。它的名字和概念都充满幽默和恶搞色彩,旨在通过社区支持和社交媒体的传播来吸引投资者。与其他memecoin一样,Fartcoin的价值可能主要受到投机资金和社交媒体效应的影响,而非技术或实际应用的支持。投资者对这种代币的兴趣通常是短期的,更多关注的是价格波动和投机机会,而非代币的长期潜力。

四.宏观数据回顾与下周关键数据发布节点

11 月份新增非农就业岗位达 22.7 万,大大超出市场预期的 20 万,跟前值 3.6 万相比有显著提升。此数据显示美国劳动力市场正逐步恢复,即便在经历飓风和波音罢工的干扰后也是如此。

失业率微升至 4.2%,与预期相符,不过较前值 4.1%有所上升。分析指出,这种上升或许更多是短期波动,整体就业市场依旧向好。

本周(12月9日-12月13日)重要宏观数据节点包括:

12月11日:美国11月未季调CPI年率

12月12日:美国至12月7日当周初请失业金人数(万人)

五. 监管政策

受特朗普提名Paul Atkins任SEC主席等利好消息影响,比特币于12月5日突破10万美元大关,市场预测特朗普上任之后,针对加密企业在美股上市的审核将会简化,加密行业在整个金融领域的影响力将会进一步放大,随之后来的宽松监管已经逐渐浮出水面。

美国

12月5日,美国当选总统特朗普宣布,提名Paul Atkins担任美国证券交易委员会(SEC)的主席。如果这一提名获得参议院确认,Atkins将接任这一美国主要监管机构的领导职位,肩负着广泛的使命,包括保护投资者、监控市场以及打击欺诈。

12月6日,特朗普提名 David O. Sacks 为「加密沙皇」(Crypto Czar),具体职位为白宫加密货币和人工智能主管,负责领导美国在加密货币领域的政策和监管事务。

俄罗斯

12 月 4 日,普京在莫斯科举行的投资论坛上发表讲话,主张将 BTC 作为全球储备资产,而非美元。此外,普京还对美国政府提出了批评,称其利用美元的主导地位,进一步控制其他国家的货币,进而影响其政治。

捷克

12月6日,据 Cointelegraph 报道,捷克共和国经议会一致同意,对持有 3 年以上的比特币免征资本利得税。

印度

12月4日,据 Cointelegraph 报道,印度政府发现包括币安和 WazirX 在内的主要加密交易所拖欠大量商品及服务税 (GST)。印度财政部国务部长 Pankaj Chaudhary 表示,政府发现几家加密货币交易所欠缴 824 亿卢比(9700 万美元)的商品及服务税。 报道称,当局已对加密货币交易所展开多项相关调查,包括 WazirX、CoinDCX 和 CoinSwitch Kuber。印度执法机构曾在 8 月份要求币安缴纳 722 亿卢比(8500 万美元)的欠税。

中国香港

中国香港将于 12 月 18 日向立法会提交《稳定币条例草案》进行首读。该草案旨在完善虚拟资产活动的监管框架,以应对法币稳定币对金融稳定所构成的潜在风险,确保用户有足够的保障,并发挥虚拟资产及其相关科技可带来的效益。根据拟议的发牌制度,任何人进行以下任何活动,须先获金融管理专员批发的牌照:在业务过程中,在香港发行法币稳定币;在业务过程中,发行宣称锚定港元价值的法币稳定币;或向香港公众积极推广其法币稳定币的发行。