2024 年加密产业 VC 投资低迷不敌 Meme 币

2024年加密市场显著复苏,总市值达3.4万亿美元,但风险投资活动仍低迷。比特币涨势强劲,迷因币和AI代币引领叙事,但对风险投资吸引力有限。全年风险投资额达115亿美元,早期交易占主导。稳定币、DeFi和AI交叉领域展现潜力,预计2025年投资活动将显著回升。美国仍是主要投资地,监管变化或推动传统金融进入加密领域。

原文标题:Crypto & Blockchain Venture Capital – Q4 2024

原文作者:Alex Thorn,Gabe Parker

原文来源:https://www.galaxy.com/insights/research/crypto-blockchain-venture-capital-q4-2024/

编译:Tom,MarsBit

加密风险投资迎来复苏

引言

2024 年是加密市场的丰收之年,以 1 月推出基于现货的比特币 ETP 和 11 月美国历史上最支持加密的总统及国会当选为始终。全年,加密货币市场总市值增加了 1.6 万亿美元,同比上涨 88%,年终达到 3.4 万亿美元。其中,比特币单独增加了 1 万亿美元,总市值接近 2 万亿美元。2024 年的加密市场叙事一方面由比特币的惊人涨势主导(占总市值增长的 62%),另一方面则由迷因币和人工智能驱动。大部分时间里,迷因币是热门主题,链上活动主要发生在 Solana 网络。下半年,由人工智能代理操作的代币成为比特币之外的焦点。

然而,2024 年的加密风险投资仍面临困境。这些主要趋势——比特币、迷因币和 AI 代理代币——对风险投资并不友好。迷因币的发行仅需几个简单步骤,而迷因币和 AI 代理代币几乎完全依赖链上现有的基础设施。此前市场周期的热门领域,如 DeFi、游戏、元宇宙和 NFT,要么未能吸引显著市场关注,要么已趋于成熟,所需资本减少,新创业者竞争更加激烈。加密市场基础设施的“镐头与铲子”式投资大多已完成,且已进入后期阶段,随着下一届美国政府可能出台的监管变化,这些领域可能面临传统金融服务中介的竞争。尽管有迹象表明一些新的趋势正在形成,这些可能成为新资本流入的重要驱动因素,但它们目前尚处于初级或非常早期阶段,其中包括稳定币、代币化、DeFi 与传统金融的整合,以及加密与 AI 的交叉点。

宏观和更广泛的市场力量也继续构成阻力。高利率环境仍对风险投资行业施加压力,分配方更不愿冒险。这种现象挤压了整个风险投资行业,而由于被认为风险更高,加密风险投资可能受到更大影响。同时,大型综合性风险投资公司仍大多避开该领域,可能仍对 2022 年多家知名风险投资支持的企业爆雷感到谨慎。

因此,尽管未来无论是通过现有基础设施的复苏或新叙事的出现都存在显著机遇,但 2024 年的加密风险投资依然较为低迷,与 2021 年和 2022 年的狂热相比显得竞争激烈且活跃度有限。尽管交易数量和投资资本有所增加,但新基金数量保持停滞,分配给风险投资基金的资本减少,形成了一个对创业者有利的竞争环境,使他们在估值谈判中占据优势。总体而言,风险投资的规模仍远低于上一市场周期的水平。

比特币和数字资产的日益机构化、稳定币的增长,以及新的监管环境可能最终推动 DeFi 与传统金融的整合,这些因素也为创新提供了新机会。我们预计 2025 年加密风险投资活动和兴趣可能会显著复苏。

关键数据

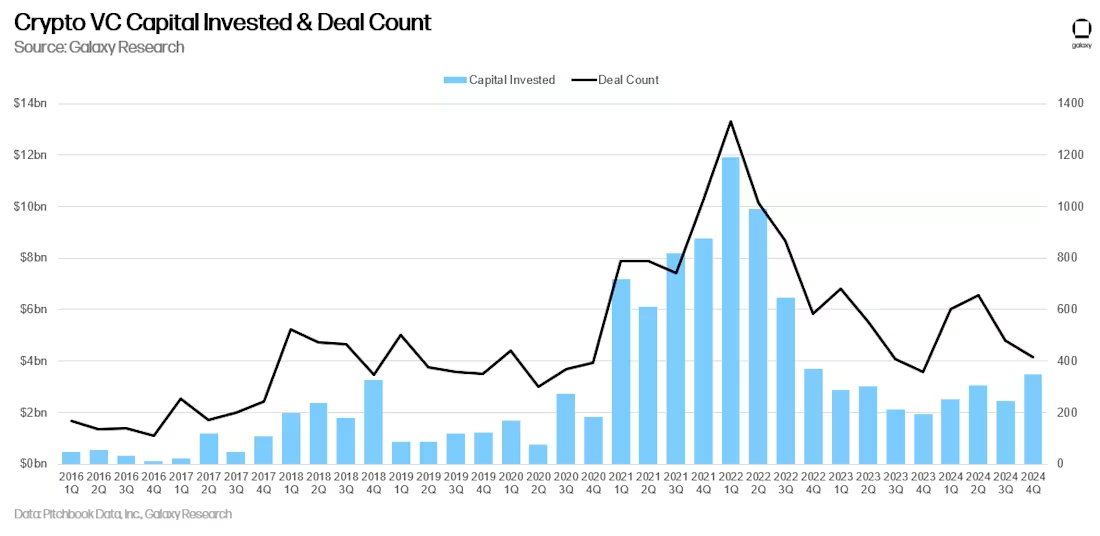

- 2024 年第四季度,加密初创企业的风险投资额为 35 亿美元(环比增长 46%),涉及 416 笔交易(环比减少 13%)。

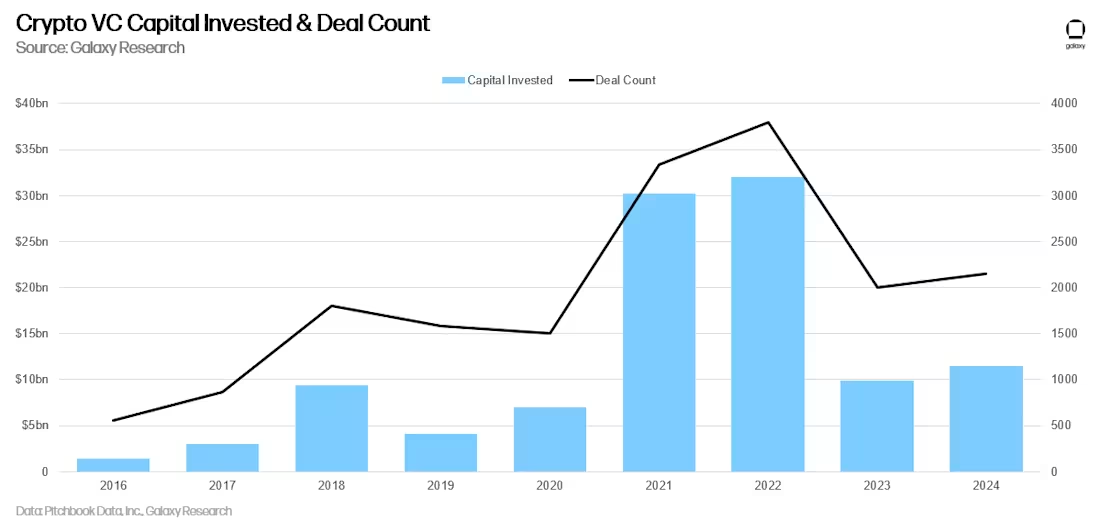

- 整个 2024 年,风险投资者向加密和区块链初创企业投资 115 亿美元,共计 2153 笔交易。

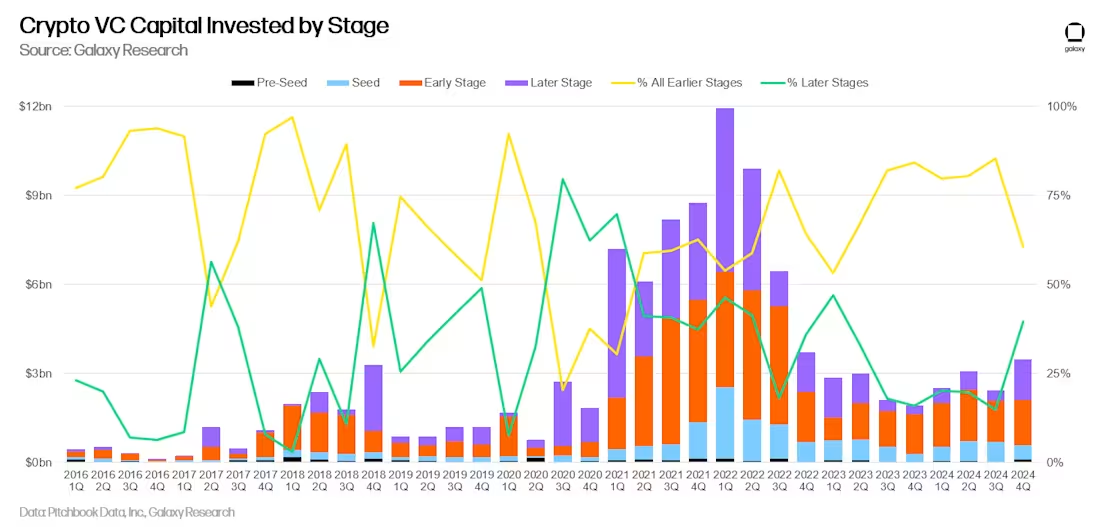

- 早期阶段交易吸引了最多的资本投资(60%),而后期阶段交易占 40%,显著高于第三季度的 15%。

- 风险投资交易的中位估值在第二季度和第三季度上升,其中加密相关交易的估值增速高于更广泛的风险投资行业,但在第四季度环比持平。

- 稳定币公司获得了最多资本投资,Tether 从 Cantor Fitzgerald 筹集了 6 亿美元,基础设施和 Web3 初创公司紧随其后。Web3、DeFi 和基础设施公司占据了最多交易数量。

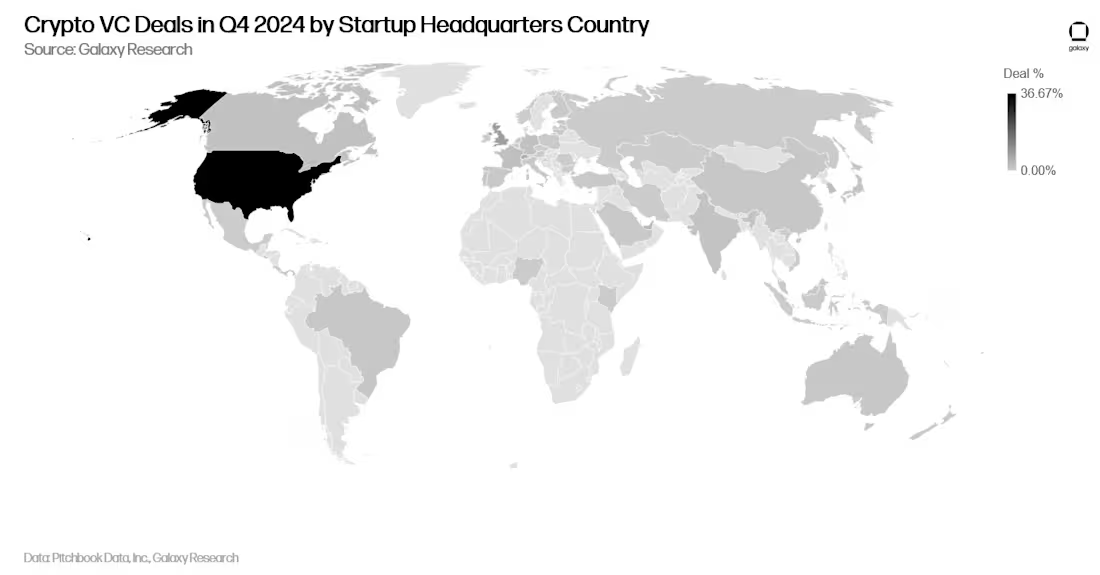

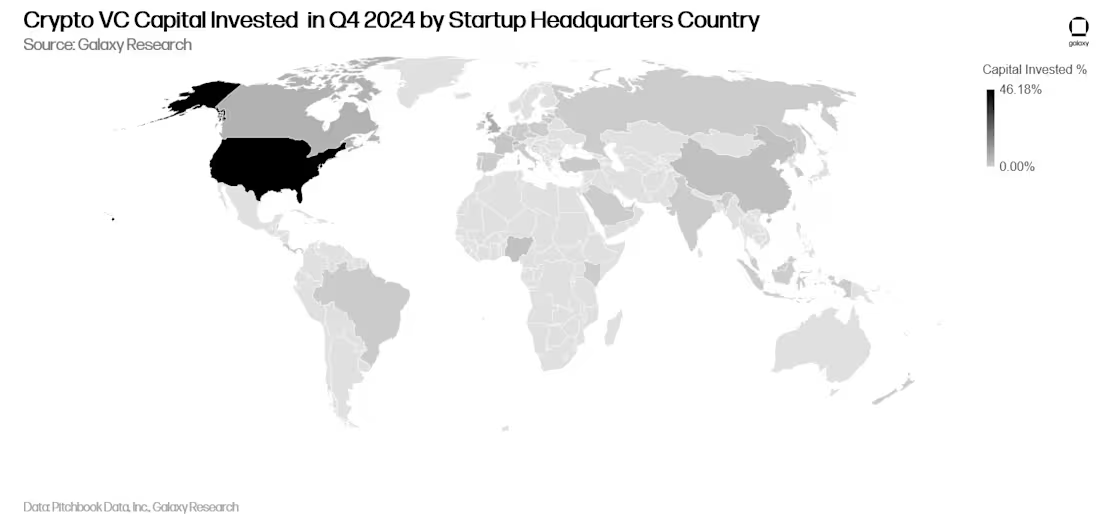

- 从地域分布来看,美国初创企业在第四季度获得了 46% 的投资资本,香港企业紧随其后,占比 17%。从交易数量来看,美国占 36%,新加坡占 9%,英国占 8%。

- 在募资方面,投资者对加密风险基金的兴趣有所下降,新设基金共募集 10 亿美元,涉及 20 只基金。

- 至少有 10 只加密风险基金在 2024 年募集资金超过 1 亿美元。

风险投资分析

交易数量与投资资本

2024 年第四季度,风险投资者向加密和区块链初创企业投资了 35 亿美元(环比增长 46%),涉及 416 笔交易(环比减少 13%)。

2024 年全年,风险投资者共向 2153 笔交易投入 115 亿美元。

投资资本与比特币价格

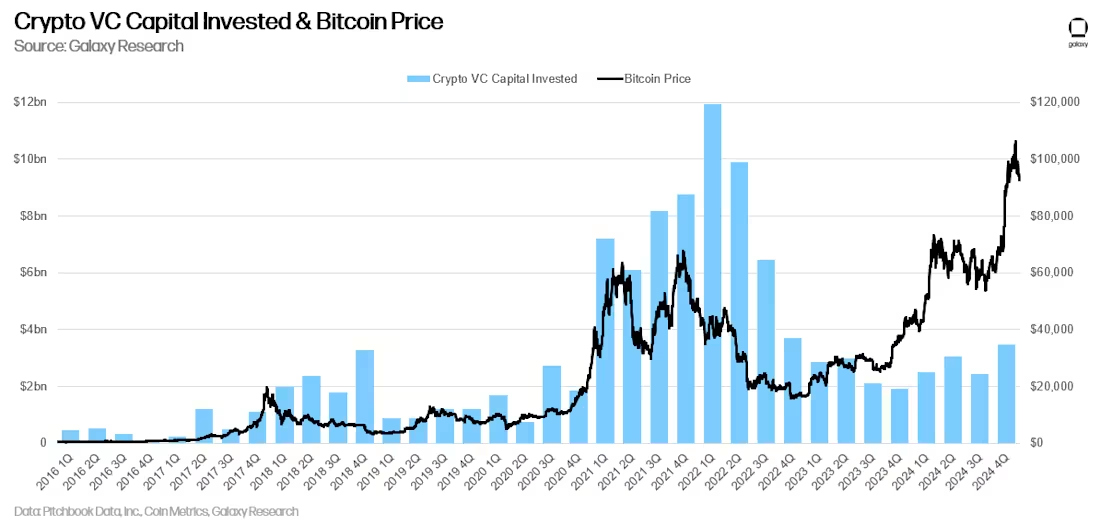

比特币价格与加密初创企业投资资本之间的多年关联性在过去一年中表现不佳。尽管自 2023 年 1 月以来比特币大幅上涨,但风险投资活动未能跟上节奏。分配方对加密风险投资及整体风险投资的兴趣较弱,加上市场叙事更偏向比特币而忽略了 2021 年的许多热门叙事,这可以部分解释这种背离现象。

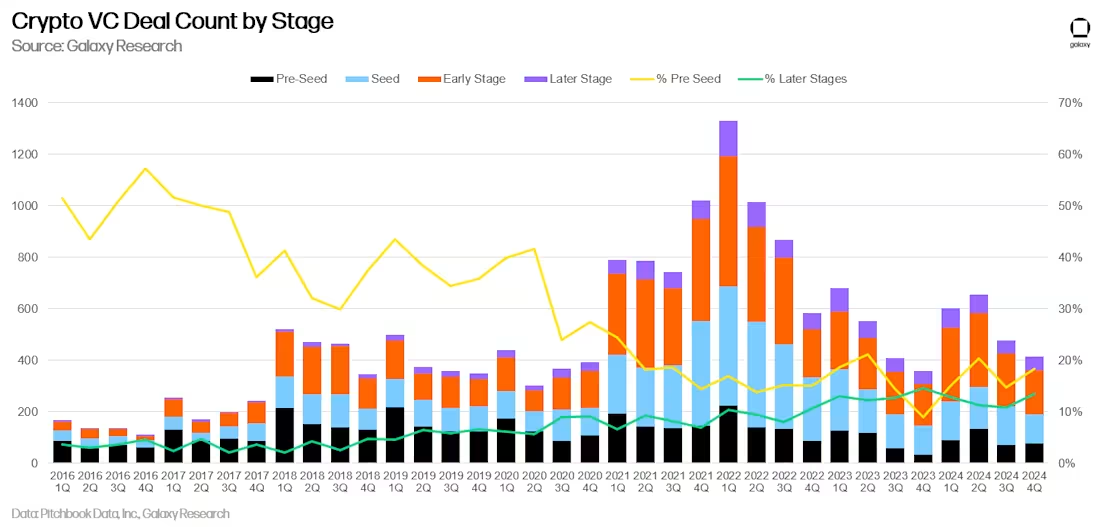

按阶段划分的投资

在 2024 年第四季度,60% 的风险资本投资于早期阶段的公司,而 40% 则流向了后期阶段的公司。2024 年,风险投资公司筹集了新资金,而以加密货币为主的基金仍可能利用几年前的大规模筹资所积累的干粉。从第三季度到第四季度,更多的资本流向后期阶段公司的趋势部分可以通过 Tether 从 Cantor Fitzgerald 筹集的 6 亿美元资金来解释。

在交易方面,前种子轮交易的份额略有上升,并且相较于以往周期仍然保持健康。我们跟踪前种子轮交易的百分比,以此作为衡量创业者行为强劲程度的一个指标。

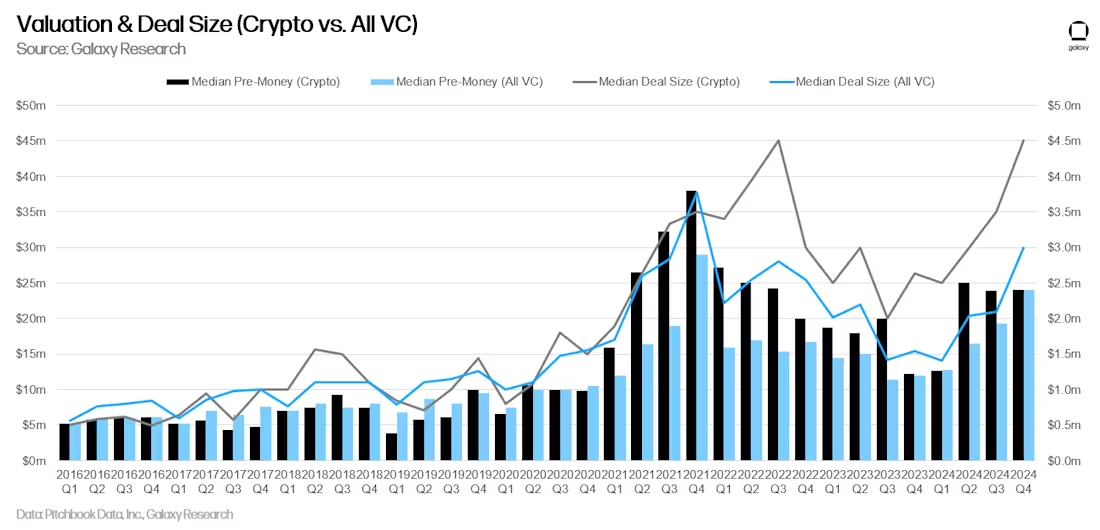

估值与交易规模

2023 年,风险投资支持的加密公司估值显著下降,其中 2023 年第四季度的估值达到自 2020 年第四季度以来的最低点。然而,随着比特币在 2024 年第二季度创下历史新高,估值和交易规模开始回升。在 2024 年第二和第三季度,估值达到了自 2022 年以来的最高水平。加密交易规模和估值的上升趋势与更广泛的风险投资行业类似,但加密行业的反弹幅度更大。2024 年第四季度交易的中位估值为 2400 万美元,平均交易规模为 450 万美元。

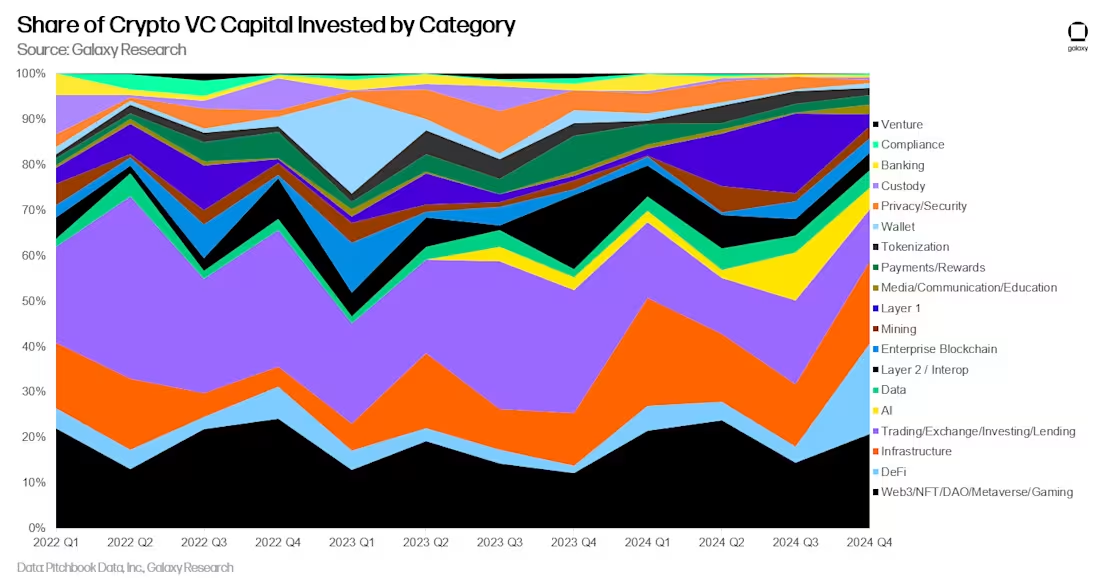

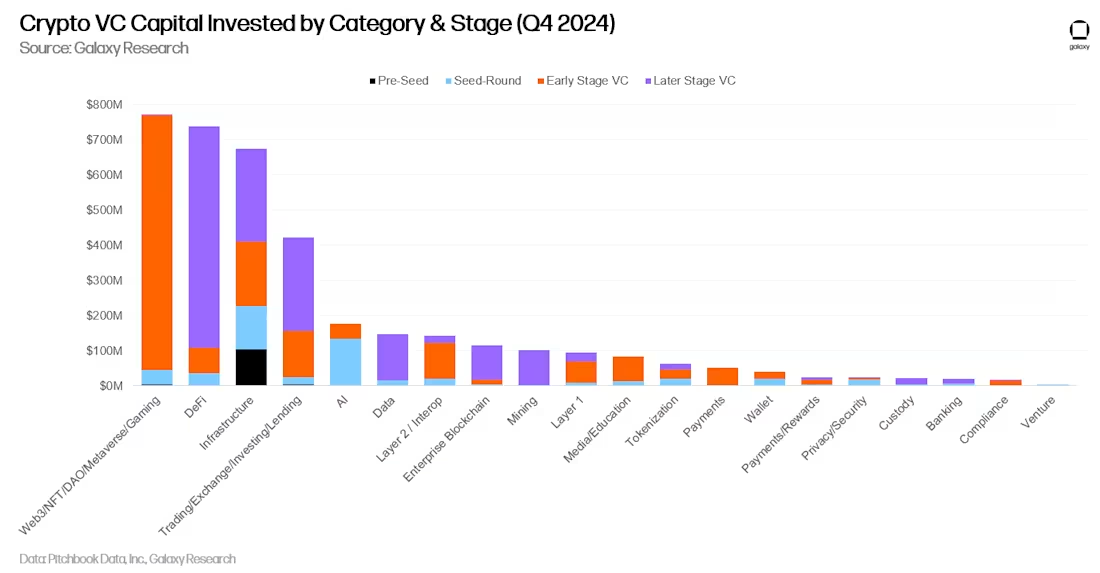

按类别划分的投资

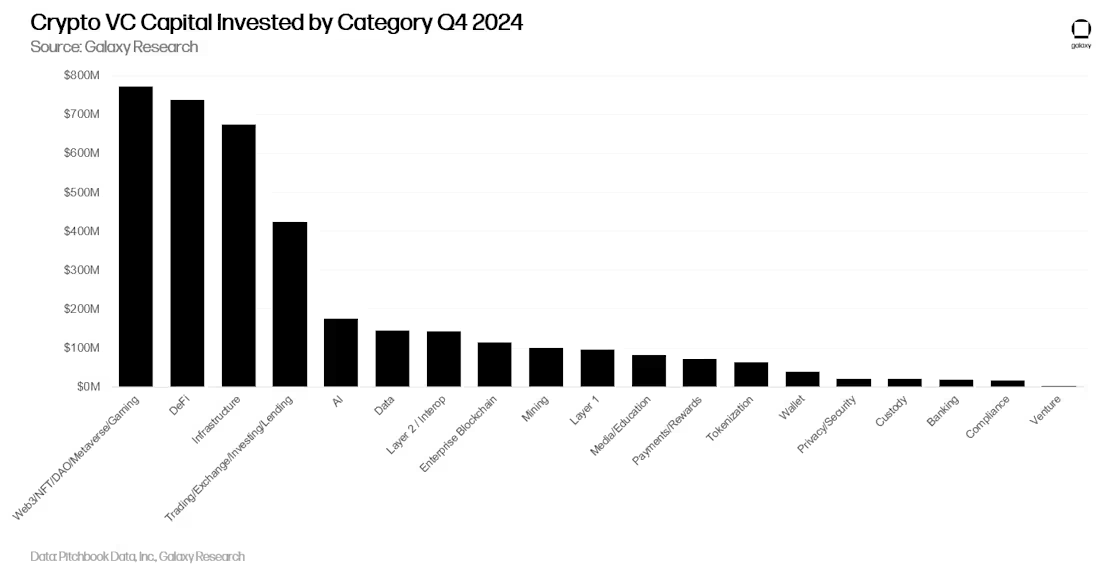

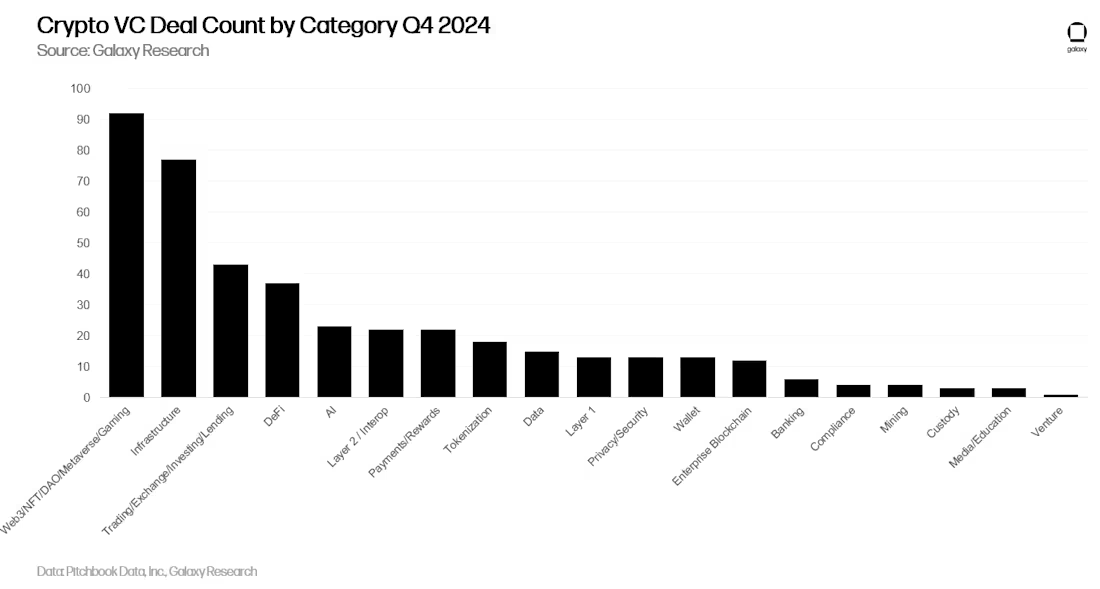

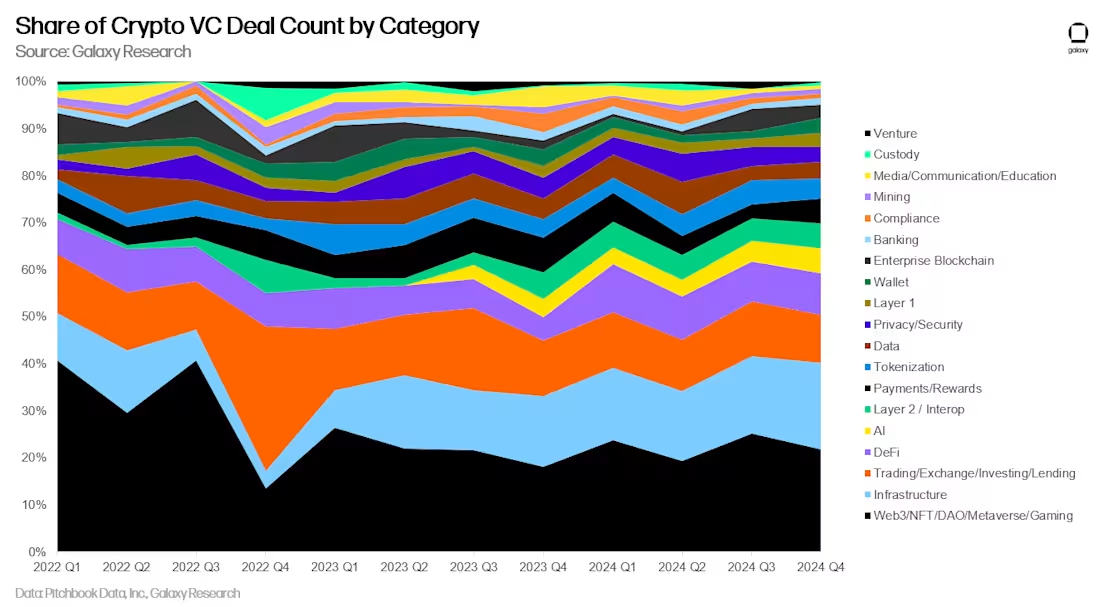

2024 年第四季度,“Web3/NFT/DAO/ 元宇宙 / 游戏”类别筹集了最多的加密风险投资资金(20.75%),总额为 7.713 亿美元。该类别中规模最大的三笔交易是 Praxis、Azra Games 和 Lens,分别筹集了 5.25 亿美元、4270 万美元和 3100 万美元。DeFi 在加密风险投资中的占比显著提高,主要得益于 Tether 与 Cantor Fitzgerald 达成的 6 亿美元交易(后者获得 Tether 公司 5% 的股份)。虽然这笔交易并非传统风险投资结构交易,但我们仍将其纳入数据集。如果排除 Tether 的交易,DeFi 类别在第四季度的投资金额排名将降至第七。

2024 年第四季度,专注于 Web3/NFT/DAO/ 元宇宙和基础设施产品的加密初创企业分别实现了 44.3% 和 33.5% 的季度环比增长。这种资本分配比例的增加主要归因于 Layer 1 和加密 AI 初创企业的风险投资资金分配较第三季度分别下降了 85% 和 55%。

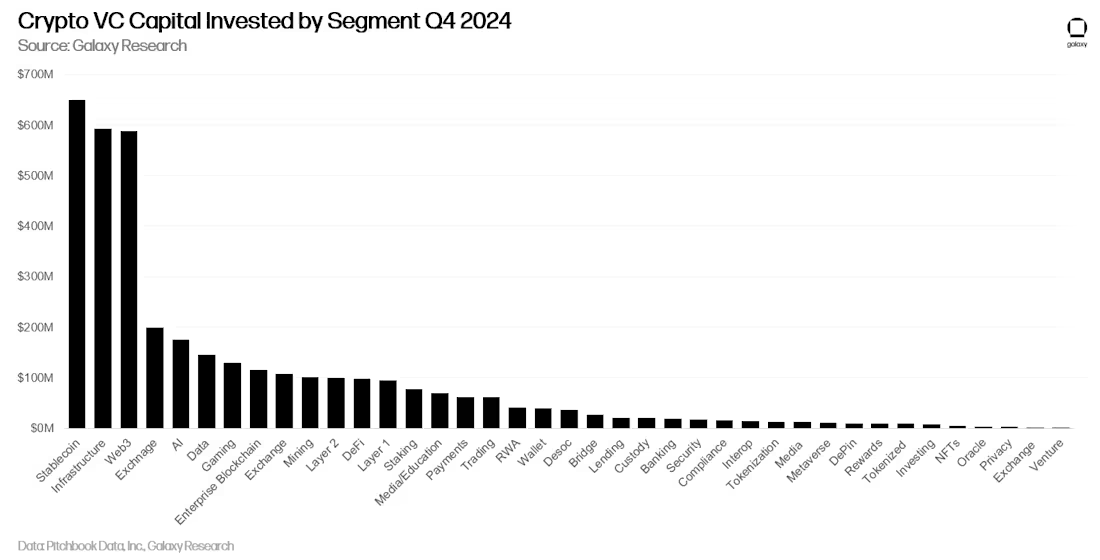

如果将上面图表中的较大类别拆解成更细化的细分领域,构建稳定币的加密项目在 2024 年第四季度吸引了最多的风险投资,占总投资的 17.5%,共计 6.49 亿美元,涉及 9 笔交易。然而,Tether 的 6 亿美元交易占据了 2024 年第四季度稳定币企业所有资本投资的大部分。开发基础设施的加密初创企业以 5.92 亿美元(16%)的资金量位居第二,共完成了 53 笔交易。前三大加密基础设施交易分别为 Blockstream、恒丰集团和 Cassava Network,分别筹集了 2.1 亿美元、1 亿美元和 9,000 万美元的资金。紧随其后,Web3 初创企业和交易所分别获得了第三和第四多的风险投资,分别为 5.876 亿美元和 2 亿美元。值得注意的是,Praxis 是 2024 年第四季度最大的 Web3 交易,也是第二大交易,筹集了惊人的 5.25 亿美元,用于建设“互联网原生城市”。

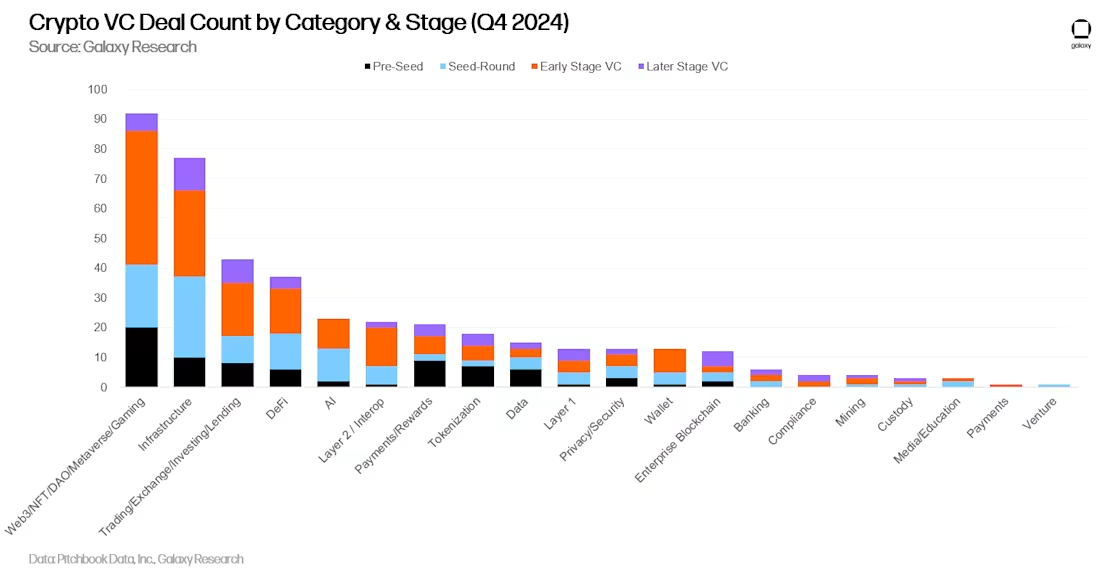

在交易数量方面,Web3/NFT/DAO/ 元宇宙 / 游戏领域的交易数量领先,占总交易的 22%(92 笔),其中包括 37 笔游戏交易和 31 笔 Web3 交易。2024 年第四季度最大的游戏交易是 Azra Games 在其 A 轮融资中筹集的 4,270 万美元。基础设施和交易 / 交易所 / 投资 / 借贷领域的交易数量分别位居第二和第三,分别为 77 笔和 43 笔交易。

提供加密基础设施的项目和公司在交易数量方面排名第二,占总交易的 18.3%(77 笔),比上一季度增长了 11 个百分点。紧随其后的是构建交易 / 交易所 / 投资 / 借贷产品的项目和公司,在交易数量中排名第三,占总交易的 10.2%(43 笔)。值得注意的是,构建钱包和支付 / 奖励产品的加密公司,在交易数量方面的季度环比增幅最大,分别为 111% 和 78%。尽管这些季度增幅较大,但钱包和支付 / 奖励初创企业在 2024 年第四季度的交易数量仅分别为 22 笔和 13 笔。

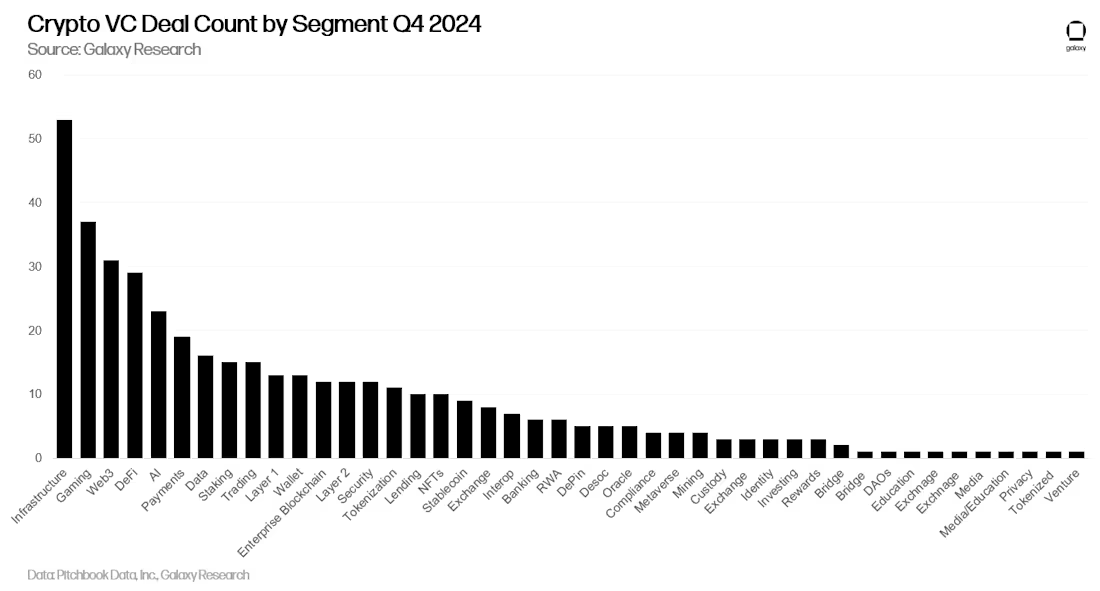

将上面图表中的较大类别拆解成更细化的细分领域,构建加密基础设施的项目和公司在所有领域中交易数量最多,共完成了 53 笔交易。紧随其后的是与游戏和 Web3 相关的加密公司,分别完成了 37 笔和 31 笔交易,交易数量几乎与 2024 年第三季度相同。

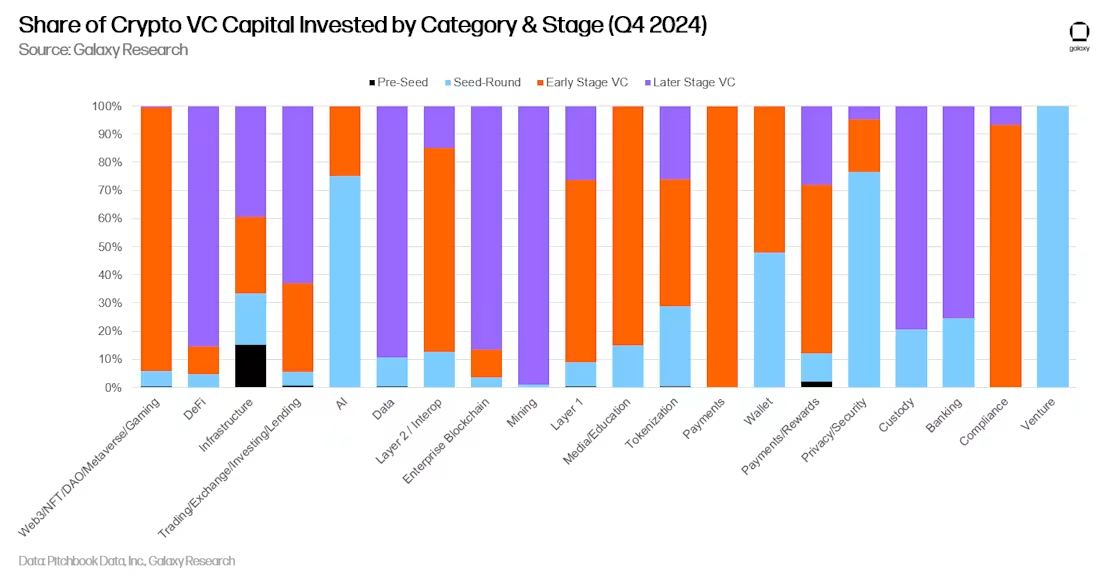

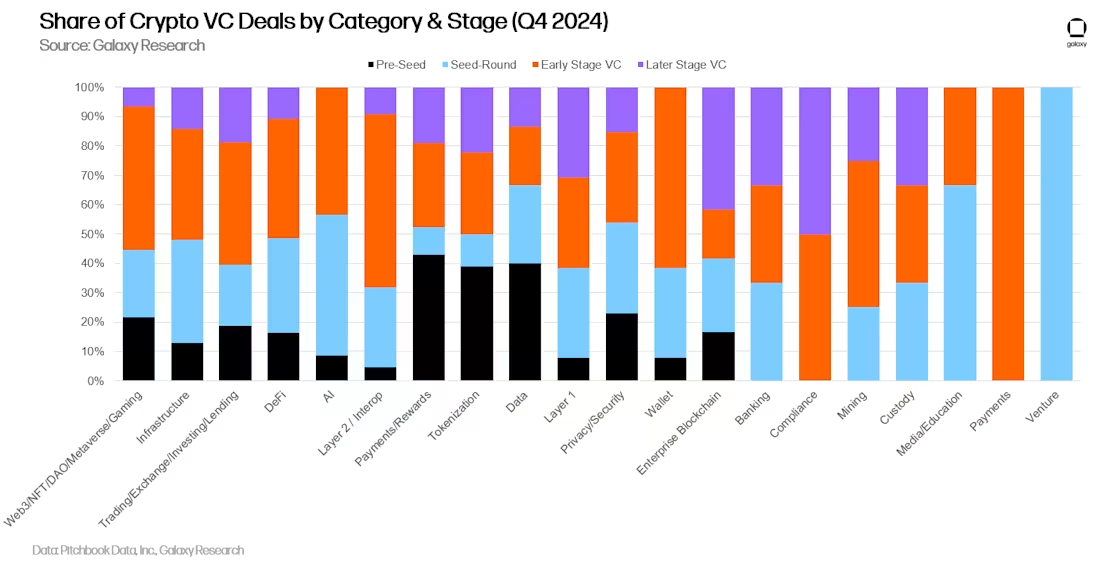

按阶段与类别划分的投资

按类别和阶段拆解投资资本和交易数量,可以更清晰地了解每个类别中的哪些公司正在募集资金。在 2024 年第四季度,Web3/DAO/NFT/ 元宇宙、Layer 2、Layer 1 的绝大部分资本都流向了早期阶段的公司和项目。相比之下,DeFi、交易 / 交易所 / 投资 / 借贷以及矿业等领域的加密风险投资资金大部分流向了后期阶段的公司。这是可以预见的,因为后者相对于前者在成熟度上较高。

分析各类别不同阶段的投资资本分布揭示了各类投资机会的相对成熟度。

与 2024 年第三季度的加密风险投资资本类似,2024 年第四季度完成的交易中,有相当大一部分涉及早期阶段的公司。2024 年第四季度跟踪的加密风险投资交易包括 171 起早期阶段交易和 58 起后期阶段交易。

通过分析每个类别中不同阶段的交易份额,可以深入了解每个可投资类别的不同阶段。

按地理位置划分的投资

2024 年第四季度,36.7% 的交易涉及总部位于美国的公司。新加坡排名第二,占 9%;英国占 8.1%;瑞士占 5.5%;阿联酋占 3.6%。

从资本分配来看,总部位于美国的公司获得了 46.2% 的风险投资资金,但环比下降了 17 个百分点。与此同时,总部位于香港的初创企业吸引的资本显著增加,占总投资的 17.4%。英国占 6.8%,加拿大占 6%,新加坡占 5.4%。

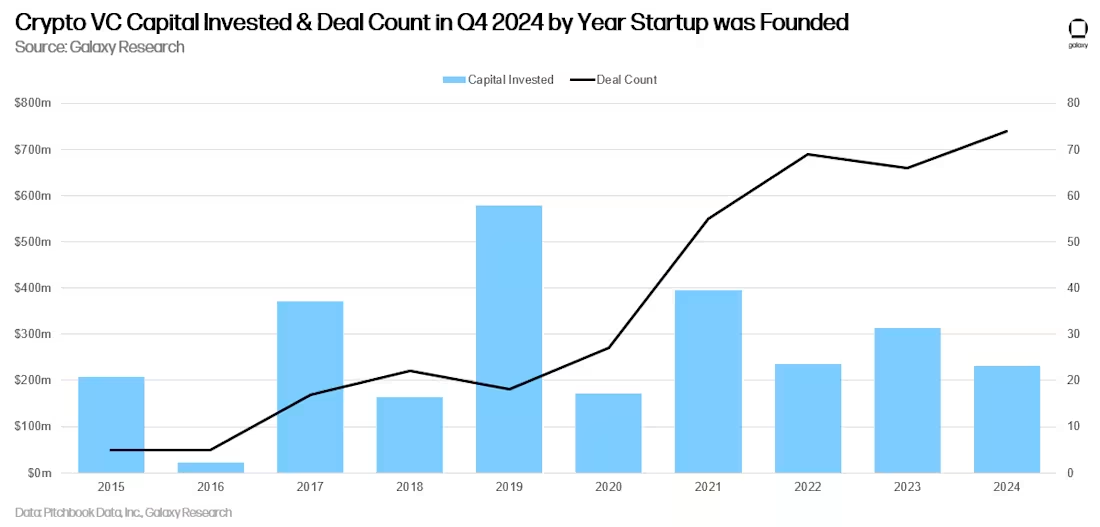

按公司成立年份划分的投资

成立于 2019 年的公司和项目获得了最多的资本,而成立于 2024 年的公司完成了最多的交易。

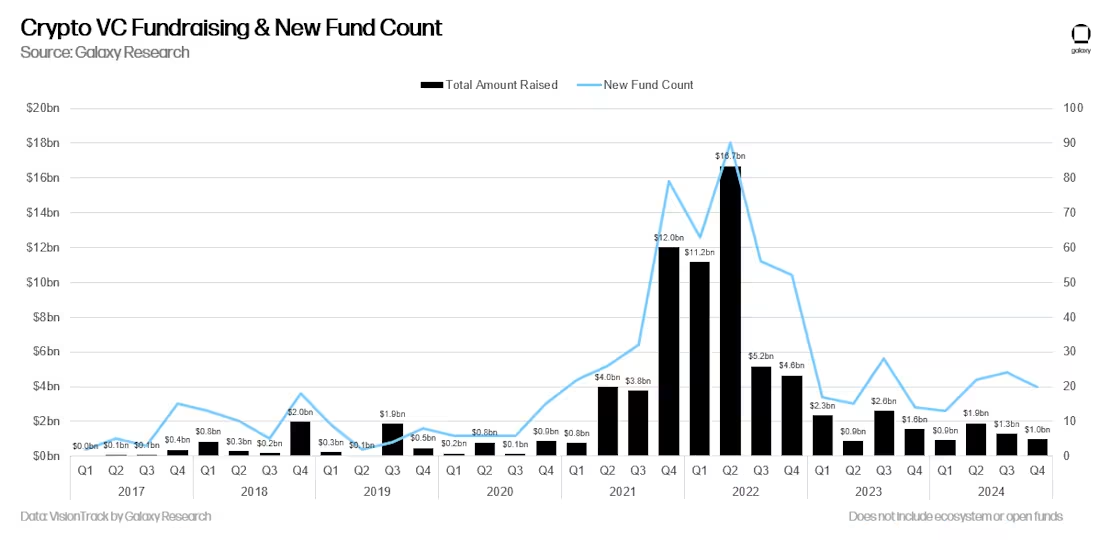

风险投资基金募资

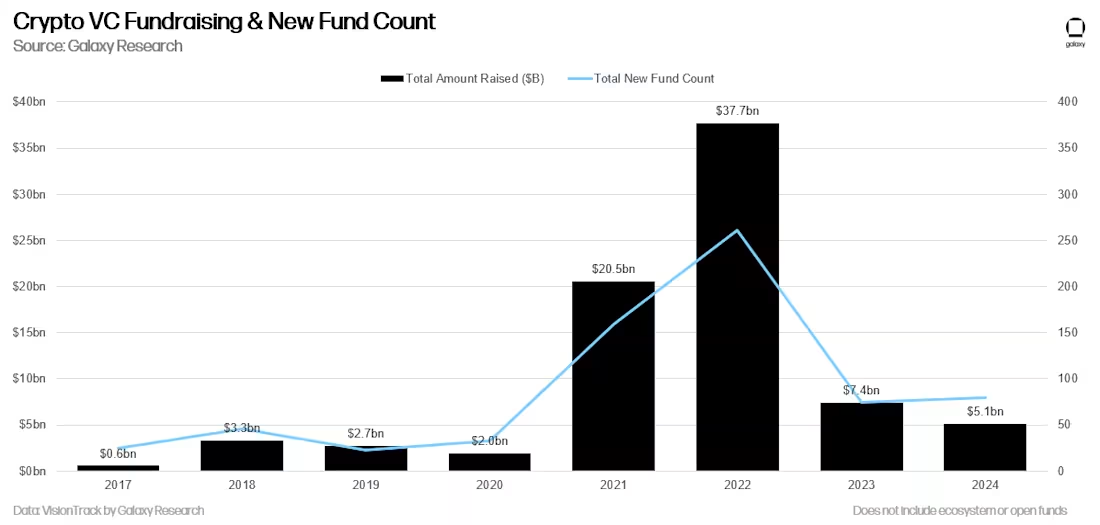

加密风险投资基金的募资依然充满挑战。2022 年和 2023 年加密市场的动荡以及宏观经济环境的变化,令一些资金分配方对加密风险投资的承诺不如 2021 年和 2022 年初的高峰时期。在 2024 年初,投资者普遍预期利率将在全年大幅下降,但降息仅在下半年才开始显现。从 2023 年第三季度以来,分配给风险投资基金的总资本继续环比下降,尽管 2024 年全年新增基金数量有所增加。

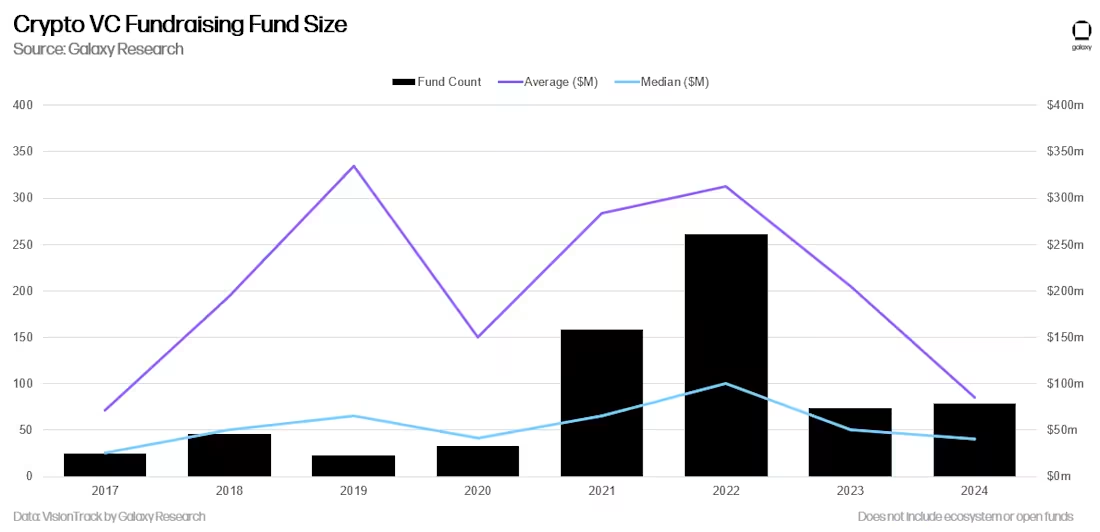

2024 年是自 2020 年以来加密风险投资基金募资表现最弱的一年,共有 79 支新基金募集了 51 亿美元,远低于 2021-2022 年的狂热水平。

尽管新增基金数量同比略有上升,但分配方兴趣的下降也导致风险投资基金规模缩小,2024 年的中位和平均基金规模达到了自 2017 年以来的最低水平。

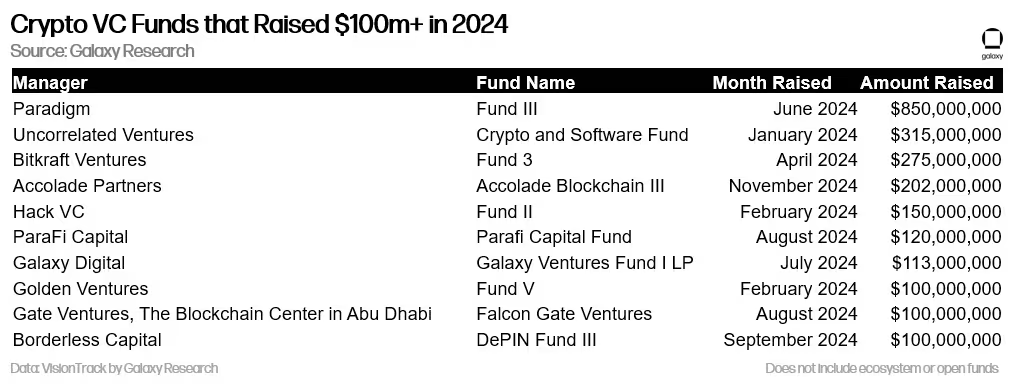

至少有 10 支专注于加密和区块链初创企业投资的风险基金在 2024 年为新基金筹集了超过 1 亿美元。

总结

- 尽管市场情绪有所改善,活动也有所增加,但二者仍远低于以往的高点。虽然流动性加密资产市场从 2022 年底和 2023 年初的低谷显著反弹,但风险投资活动依然远低于此前的牛市水平。2017 年和 2021 年的牛市期间,风险投资活动与流动性加密资产价格之间的相关性较高,而过去两年尽管加密资产价格反弹,风险投资活动却一直低迷。这种停滞现象的原因包括“哑铃型市场”:比特币(及其新推出的 ETF)成为市场焦点,而新增活动主要来自迷因币,但迷因币因融资难度较大且寿命存疑,未能形成强劲支持。与此同时,对于 AI 与加密交叉领域的项目热情正在升温,预期中的监管变化可能为稳定币、DeFi 和代币化领域带来新机遇。

- 早期交易继续引领风险投资领域的发展。尽管风险投资面临阻力,但对早期交易的兴趣表明加密生态系统的长期健康发展前景良好。虽然第四季度后期阶段的交易有所增加,但这主要得益于 Cantor Fitzgerald 对 Tether 的 6 亿美元投资。尽管如此,创业者仍能为新的创新理念找到愿意投资的支持者。稳定币、人工智能、DeFi、代币化、Layer 2 以及比特币相关产品的项目和公司预计将在 2025 年表现出色。

- 现货 ETF 可能对基金和初创企业造成压力。在美国,分配方对现货比特币 ETF 的几笔高调投资表明,一些大型投资者(如养老金、捐赠基金、对冲基金等)可能更倾向于通过大型流动性工具来接触该行业,而不是选择投资早期风险企业。随着现货以太坊 ETF 的兴趣上升,如果其他替代 Layer 1 区块链的 ETF 推出,DeFi 或 Web3 等领域的资金需求可能会更多地流向 ETF,而不是风险投资领域。

- 尽管 2024 年新增基金数量同比有所上升,但分配给加密风险投资基金的总资本略低于 2023 年。宏观经济环境依然对资金分配方构成压力,但监管环境的重大变化可能推动分配方对这一领域的兴趣复苏。

- 尽管美国的监管环境复杂且充满挑战,总部位于美国的公司和项目仍然占据了完成交易数量和吸引资本总额的主要份额。即将上任的总统政府和国会被认为是历史上最支持加密的,我们预计,如果某些监管问题(如稳定币框架和市场结构立法)按照预期得到解决,美国的主导地位将进一步增强。这些变化可能促使传统的美国金融服务公司正式进入该领域。