比特币跌破8万美元,下一步是Strategy 6.6万的爆仓价?

2025年2月28日,比特币价格跌破8万美元,创下自2024年11月以来最大单日跌幅,24小时内下跌超5.7%,引发市场恐慌和18.7亿美元爆仓。暴跌由杠杆泡沫破裂、矿工抛售和宏观经济压力等多重因素推动。尽管市场担忧“6.6万美元爆仓价”,但MicroStrategy持仓并无清算风险。投资者可通过降低杠杆、定投布局和对冲策略应对波动。历史表明,比特币深跌或为新一轮上涨积蓄力量。

撰文:Luke,火星财经

北京时间 2025 年 2 月 28 日上午,比特币(BTC)价格击穿 8 万美元心理关口,最低触及 78,258 美元,短短 24 小时跌幅超 5.7%,创下自 2024 年 11 月以来的最大单日跌幅。这场暴跌不仅冲击了市场信心,还导致加密市场全网爆仓 18.7 亿美元,其中 多头仓位占比高达 83%。

然而,更令市场忧虑的是,流传已久的 “Strategy 6.6 万爆仓价” 话题再次成为热议焦点。许多投资者担心,如果比特币继续下跌,是否会引发更大规模的连锁反应,甚至触发机构资金的抛售潮?我们将在本文深入剖析 比特币本轮下跌的背后因素、6.6 万“爆仓价”的真相以及市场是否接近底部。

一、暴跌原因:流动性踩踏与宏观环境夹击

比特币的下跌并非毫无征兆,而是受多重因素交织影响,形成了一场 “完美风暴”:

1. 杠杆泡沫破裂:技术面失守

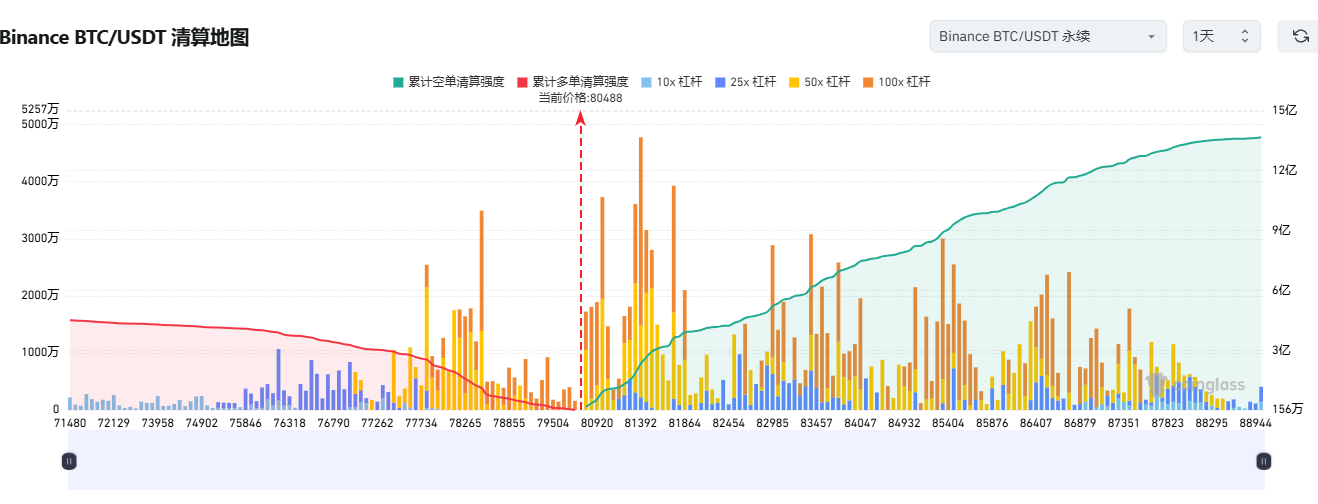

- 8 万美元上方的“流动性真空”被击穿:Kaiko 监测数据显示,该区间内积累了价值 74 亿美元 的期权未平仓合约。当价格跌破 8 万美元后,止损盘被连续触发,形成 连锁清算效应,加剧了抛压。

- Bitfinex 杠杆率超高:暴跌前 BTC 永续合约资金费率高达 0.12%/日(年化 43.8%),套利盘大规模平仓砸盘。

- 矿工抛售压力陡增:F2pool 数据显示,比特币跌破 8 万美元后,超 50% 矿机 触及关机价,导致每日额外 900 枚 BTC 被强制抛售,进一步加剧下行压力。

2.宏观经济环境恶化:美元流动性紧缩

美联储货币政策收紧:

- 利率水平:截至2025年1月,美联储将联邦基金利率维持在4.5%的水平。此前,2024年美联储曾连续三次降息,每次下调25个基点,但在2025年初暂停了降息步伐。

- 通胀压力:2024年第四季度,美国核心个人消费支出(PCE)物价指数年化季环比上升2.7%,高于美联储2%的目标。这表明通胀压力仍然存在,限制了美联储放松货币政策的空间。

美国经济增长放缓:

- GDP增长:2024年第四季度,美国实际GDP年化增长率为2.3%,低于前一季度的3.1%。全年经济增长率为2.8%,略低于2023年的2.9%。

- 未来预期:根据美国国会预算办公室(CBO)的预测,2025年美国经济增长率将放缓至1.9%。 这反映出市场对未来经济前景的担忧。

3. CME 期货缺口:历史重演?

值得关注的是,比特币价格下跌后往往表现出回补“缺口”的倾向,尤其是在CME(芝加哥商品交易所)比特币期货市场中。所谓“缺口”,是指现货市场在周末或其他休市期间持续交易,而CME期货因闭市形成的价格断层。历史经验表明,比特币常会回补这些缺口。例如,2021年11月,比特币在突破6万美元后迅速回落至5.5万美元附近,填补了CME图表上5.7万至5.9万的缺口。当时的下跌源于市场过度杠杆化遭遇监管压力——中国加强加密交易限制,导致投资者恐慌性抛售,价格下探至缺口区域后逐步企稳反弹。当前,若价格继续下行,比特币可能回补7万至7.2万美元的潜在缺口,原因或与高杠杆清算和市场恐慌情绪有关。不过,历史也显示,回补缺口后往往伴随着企稳迹象,投资者不妨密切留意这一动态。

4.对冲基金套利平仓:隐秘的抛压引擎

Matrix on Target报告揭示,比特币ETF资金流入中暗藏结构性风险:

- 套利资金占比:390亿美元ETF资金中,至少25%(约97.5亿美元)来自对冲基金的「现货-期货」套利策略,部分模型测算该比例可能达55%

- 操作机制:对冲基金通过做空永续合约(负资金费率时)同时买入ETF现货,赚取日均0.03%-0.15%的费率差

- 策略反转:2024年12月FOMC会议后,资金费率均值从0.12%暴跌至0.02%,套利年化收益从43.8%降至7.3%,触发大规模平仓

市场传导路径:

- 期货抛压:对冲基金解除套利需先平仓空头合约,引发期货市场抛售

- 现货抛售:部分基金同步卖出ETF兑现收益,2月最后一周ETF净流出24亿美元

- 流动性抽离:套利交易曾日均贡献12亿美元成交量,策略退潮导致市场深度下降37%

二、MicroStrategy 6.6 万美元“爆仓价”是伪命题?

Strategy(前身为 MicroStrategy)因其 巨额 BTC 持仓 而备受市场关注,传闻其 6.6 万美元是“爆仓价”,但这一说法并不完全准确。

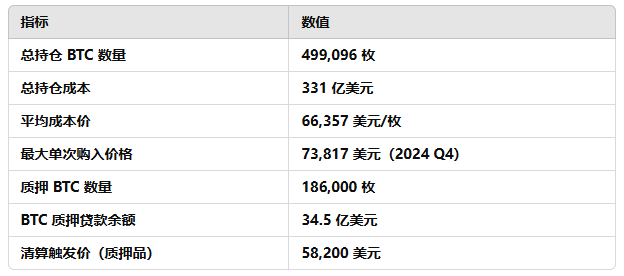

1. Strategy 真实持仓情况

首先,“6万6爆仓价”的假设存在明显漏洞。Strategy的比特币持有并非通过高风险杠杆融资积累。根据其公开财报,公司主要通过发行股票(ATM发行累计筹资188亿美元)和固定收益工具(如可转换债券)购置比特币,而非依赖传统抵押贷款。这意味着,即便价格跌破6万6千美元,Strategy不会像杠杆交易者那样面临即时清算——除非债权人明确要求以比特币抵债,但目前并无迹象显示这一风险迫在眉睫。其次,公司管理层对比特币的长期信念坚如磐石。Michael Saylor曾在财报会议上明确表示,Strategy定位为“比特币财务公司”,目标是2025年实现15%的比特币收益率和100亿美元收益。这种战略眼光表明,他们更倾向于将短期波动视为长期布局的插曲,而非致命威胁。此外,首席财务官安德鲁·康透露,自2025年第一季度起,公司采用新的会计准则,允许比特币按公允价值计量,不再计提减值损失。这一调整显著减轻了价格下跌对财务报表的冲击,进一步削弱了“爆仓”传言的可信度。

在加密衍生品交易中,“爆仓”通常指杠杆头寸因价格触及清算线被强制平仓。然而,Strategy持有的是实实在在的现货比特币,不存在杠杆交易的清算机制。因此,即便价格跌至6万6千美元以下,也不会自动触发“爆仓”,其影响更多体现为账面亏损,而非资金链的直接断裂。当然,若比特币价格长期低迷,持续徘徊在6万6千美元之下,Strategy可能面临间接压力——股价可能进一步下滑(目前已较去年高点显著回落),投资者信心或受挫,甚至可能影响未来融资能力。但这些都是市场情绪与外部环境交织的结果,而非6万6千美元这一单一价格点能直接引发的“爆仓”危机。归根结底,这个所谓的“爆仓价”更像是恐慌情绪下的标签,而非基于事实的定论。

三、投资者策略:如何应对剧烈波动?

降低杠杆:将永续合约杠杆率降至 5 倍以下,避免 Gamma 挤压清算风险。

定投布局:当 BTC 价格低于 200 日均线(当前 82,100 美元)时,可分批买入。

对冲风险:买入 3% 仓位的 6.5 万美元看跌期权(2025 年 6 月到期),年化保费成本约 8.7%。

结语:黑暗中的光?

历史多次证明,每一次比特币的深蹲,都是为下一轮跃升积蓄力量。2020 年 3 月暴跌至 3,800 美元后,比特币迎来 20 倍大牛市。如果历史重演,今天的7.8 万美元,或许正站在新一轮周期的起点。