四大即将TGE的收益型稳定币协议,谁能定义DeFi新范式?

本文探讨了四种即将推出的收益型稳定币协议(CAP、Resolv、Noble、Level),它们通过创新的收益来源(如做市、MEV、国库券和链上借贷)为用户提供被动收入,同时避免传统稳定币依赖代币激励的弊端。这些协议旨在弥合加密货币与传统金融的差距,推动稳定币成为核心金融工具。

原文作者:Marco Manoppo

原文编译:Golem,Odaily 星球日报

转载:Luke,火星财经

四大即将 TGE 的收益型稳定币协议,谁能定义 DeFi 新范式?(附积分计划介绍)

在 USDC、USDT 真正与 CEX 和 DEX 整合之前,我们不得不通过做空 1 倍 BTC 期货的方式才能在 BitMEX 上获得 delta 中性风险敞口。这基本上是当时「获得中性收益」最有资本效率的方式,无需在 CEX 之间反复转移资金。

但如今那些日子已经一去不复返了,稳定币成为加密市场的避风港,提供了一种在没有相对波动的情况下保持资本的方式。稳定币逐渐主导了加密市场的交易对,如 XXX/ETH、XXX/BTC 等交易对已不再常用,除非你是经验丰富的交易员,正在向特定的方向进行押注。

这些稳定币已经能够说服如此多的用户(约 1000 多亿美元资产)放弃收益率,以换取快速的数字美元敞口。回想起来,当利率为 2% 或更低时,放弃收益率更容易,但在新冠疫情加息后一切都变了。

除了作为将价值转移的出色工具外,老式(第一代)稳定币几乎没有太多其他用途。新一波的稳定币项目正在改变这一现状。

想象一下,如果你拥有的美元能自动为你工作,从储备、做市、再质押、借贷甚至 AI 驱动的基础设施中赚取收益会是多么不可思议。

稳定币的第一个版本只是单纯由美国国库券支持(如 ONDO、Mountain 等),然后 Ethena 推出了一种由基础交易支持的能产生收益稳定币。如今,新的稳定币协议在收益来源和分配方面不断创新,为用户提供更好的体验。

下一代的稳定币不只是放在用户的钱包里,它们还能以曾经只有对冲基金、做市商和机构参与者才能获得的方式产生收益。从 DeFi 原生借贷池到 AI 驱动的金融网络,这些产生收益的稳定币正在解锁一种新的被动收入(也有一定风险)。

我们正处于山寨币熊市,在较稳定的环境下寻求较高的收益成为主流需求,本文将介绍 4 个能产生收益并可能即将 TGE 的稳定币协议。

CAP(cUSD)

CAP 是一种基于 MegaETH 构建的新稳定币协议,它允许用户获得实际收益,而无需依赖常见的 DeFi 技巧(例如通过代币发行)。相反,它利用外部收益来源,如做市、MEV 和套利,这些都是「大玩家」多年来一直从市场中获利的方法。

其具有吸引力的关键是,现在日常用户无需内部联系或一定的金融知识即可享受相同的赚钱策略。cUSD(CAP 的稳定币)由 USDC/USDT 以 1: 1 的比例支持,这意味着它是完全抵押且始终可赎回的。

与其他依赖 DeFi 流动性激励的收益稳定币不同,CAP 将风险转移给再质押者(通过 EigenLayer 质押 ETH 以保护协议的人)。

cUSD 有两个版本:

- 计息:从代理策略中获得被动收益。

- 无息:与美元挂钩,使其更容易在 DeFi 中使用。

CAP 还将推出与 BTC 和 ETH 挂钩的稳定币,因此未来用户可以选择不同的资产,同时仍能获得收益。

关键统计数据

不依赖于代币发行

大多数 DeFi 协议都依赖代币发行来吸引流动性,但这种模式是不可持续的。市场前 5 个 DEX 每年发行约 4.62 亿美元,只是为了保持流动性提供者的参与度。

许多稳定币依靠这些激励措施来维持其挂钩或产生收益,但这会产生飞轮问题,即当发行枯竭时,流动性就会消失。

CAP 不依赖于代币激励,相反,它从 MEV、套利和 RWA 等外生来源获得实际收益。这使得 CAP 的稳定币更具可扩展性和弹性,避免了扼杀许多激励驱动协议的流动性流失。用户无需依赖新的代币发行即可获得收益,使其在任何市场条件下都可持续。

做市、MEV 和 RWA

去年市场做市收入整体超过 20 亿美元。仅以太坊上的 MEV 利润就达到 6.86 亿美元。大多数稳定币忽略了公司债券,这是一个 40 万亿美元的市场。虽然有些稳定币使用美国国库券,但它们依赖于中心化托管人。

CAP 不依赖 TradFi 中间人,相反,它将 RWA 收益流与加密原生策略(如 MEV 和套利)相结合。运营商可以将资本部署到债券、RWA 和结构化收益产品中,而再质押者则提供风险保障。

这种方法提供更高、更稳定的回报,而无需依赖不可持续的 DeFi 激励措施——将实体金融与 DeFi 联系起来。

积分和空投计划

CAP 目前还未提供明确的积分系统。

Resolv(USR)

Resolv 是发行 USR 的稳定币协议,USR 与美元挂钩。与由法定储备或国库券支持的传统稳定币不同,Resolv 将其系统保持在链上,同时通过永续期货对冲 ETH 价格波动。USR 由 ETH 100% 支持,并通过称为 RLP(Resolv 流动性池)的保险层进行超额抵押。主要特点如下:

- ETH 支持:该协议持有 ETH 抵押品,并通过短期期货对冲价格风险;

- 链上质押:大多数 ETH 都被质押以产生收益;

- 机构托管:一部分作为期货交易的保证金持有。

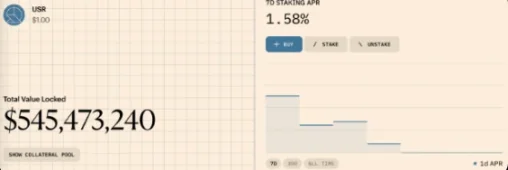

关键统计数据

- 总锁定价值 (TVL): 5.45 亿美元

- stUSR 收益率 (APR):~ 2%

- RLP 收益率 (APR):~ 1.5%

- 新收益率来源:Lagoon Finance 为 WETH 存款提供 ~ 11% 的基本 APR

收益和利润分配

用户可以质押 USR (stUSR) 来赚取奖励,而 RLP 持有者则获得额外的基于风险的溢价。利润来自于 ETH 质押奖励、期货头寸和协议费用(即时赎回的 0.05% )。如果协议发生损失,则由 RLP 持有者吸收,确保稳定币得到完全支持。

积分和空投计划

Resolv 有一个积分系统,根据用户的活动进行奖励,不同活动积分奖励如下:

- 基本费率:每 1 USR 每天获得 15 点积分奖励;

- Epoch Boost:早期采用者可获得 150% 额外积分,使每 USR 每天总计可获 37.5 点积分奖励;

- 额外 Boost:用户可以通过各种活动获得更多积分,详细信息可在 Resolv 的社交媒体渠道上查看。

项目最新更新和集成

- 开启即时兑换:现在可供白名单用户使用,每日上限为 100 万 USR。

- 成为超级大州工业委员会成员:加强 TradFi 和 DeFi 之间的联系。

- 币安钱包集成:简化对 Resolv 的访问。

Noble(USDN)

Noble 发行 USDN,这是一种只需持有即可获得收益的稳定币。USDN 完全由短期美国国库券支持,在保障用户资金安全的情况下,无需质押或锁定任何东西即可获得现实世界的收益。主要特点如下:

- USDN 通过 M^ 0 协议 100% 由美国国库券担保;

- 完全由美国国库券支持——没有算法支持或风险资产;

- 资产管理人持有经过审计和验证的抵押品;

- 无限制,即可随时购买、出售、转让或赎回 USDN。

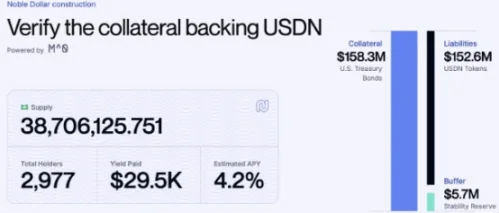

关键统计数据

- 总供应量: 3770 万枚

- 总持有者: 2, 972

- 抵押品(美国国债): 1.583 亿美元

- 负债(未偿还 USDN): 1.526 亿美元

- 储备缓冲: 570 万美元

- 估计 APY: 4.2% (每日支付)

- 支付的总收益(每日): 3, 216.41 美元

积分和空投计划

USDN 基本 APY 为 4.2% (从持有 USDN 的那一刻开始累积),Noble 会用积分奖励将 USDN 存入积分保险库的持有者。

每 100 USDN 每天可获得 1 积分,乘数根据持有期限增加:

- 30-59 天:x 1

- 60-89 天:x 1.25

- 90-119 天:x 1.5

- 120+ 天:x 1.75

当 USDN 的总锁定价值 (TVL) 达到 1000 万美元、 5000 万美元和 1 亿美元等里程碑时,可获得额外奖励。

项目最新更新和集成

- USDN StableSwap 发布——支持稳定资产之间的原生兑换。

- 跨链转移——USDN 通过 Wormhole NTT 完全实现多链。

- 经过审计且透明——由顶级安全公司支持。

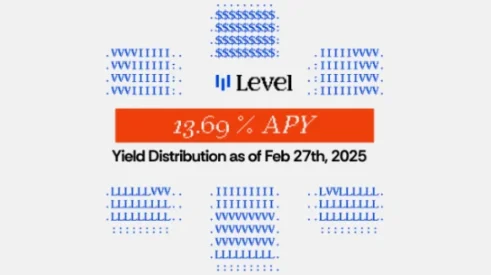

Level(lvlUSD)

Level 是一种去中心化的稳定币协议,发行 lvlUSD,完全由 USDC 和 USDT 支持。与传统稳定币不同,lvlUSD 通过向 Aave 和 Morpho 等借贷协议提供抵押品来产生 DeFi 原生收益。这种收益会回馈给用户,使 lvlUSD 成为无缝集成到 DeFi 中的收益稳定币。主要特点如下:

- lvlUSD 100% 由 USDC 和 USDT 支持,储备金部署到蓝筹 DeFi 借贷协议中以产生收益;

- 借贷收益:USDC 和 USDT 存入 Aave 和 Morpho 等借贷市场;

- 再质押奖励:部分借贷收据代币(如 aUSDC)在 Symbiotic 中再质押,获得额外奖励;

- 完全链上透明度:用户可以随时验证储备。

积分和空投计划(Level XP)

质押 lvlUSD 获得 slvlUSD,它会自动累积收益。同时 Level 提供 Level XP,这是一个针对活跃用户的积分奖励系统。赚取 XP 的方式如下:

- 在 XP farm 存入 lvlUSD

- 持有 Pendle、Spectra 或 Curve LP 代币

- 在 Morpho 上使用 lvlUSD 作为抵押品

乘数系统:

- LP 或 YT 代币赚取 40 倍 XP

- slvlUSD 赚取 20 倍 XP

- lvlUSD 赚取 10 倍 XP

- 来自合作伙伴协议的奖励 XP:用户从 Resolv、Frax、Elixir 和 Angle 等协议中可获得额外积分。

项目最近的更新和集成

- 扩展借贷收益来源——Aave 以外的更多协议即将推出。

- 再质押集成——lvlUSD 收益通过 Symbiotic 再质押得到提高。

- 跨链扩展——lvlUSD 在 DeFi 生态系统中变得更加可组合。

稳定币未来的路在何方

坦率地说,这些稳定币收益中的大多数并不一定来自新类型的资产。除了可能包括 MEV 和对冲基金金库策略之外,大多数稳定币都在使用相同类型的生产性资产与老牌参与者竞争。

但稳定币协议如何输入新类型的资产(有形和无形),需要查看链上原生财富是否有足够的需求。例如,我们过去曾看到过一些项目试图通过私人信贷或中小企业贷款产生收益,但结果并不好。沉重的链下组件阻碍了协议创建链上资本飞轮的能力,而加密原生鲸鱼的需求也不够(非加密原生鲸鱼不需要链上途径来获得这些风险敞口)。

稳定币距离成为安全的价值存储场所还有很长的路要走。下一代稳定币旨在通过提供所谓生产性资产的实际收益来改变游戏规则。随着 DeFi 的成熟,产生收益的稳定币将成为核心金融原语,弥合加密货币和传统金融之间的差距。

不过,还有待观察的是,可以通过哪些其他类型的资产将这种产生收益的稳定币提升到一个新的水平?也许我们只需要扩大规模,而不必引入新类型的资产,只有时间才能告诉我们答案。