站到机构的视角,ETH为什么可能还要下跌?——一场被华尔街操控的价值重构博弈

2025年,以太坊面临信仰崩塌,价格波动沦为机构博弈筹码。ETF质押提案失败、资金流向分化、质押机制缺陷及竞争链围攻暴露其生态困境。开发者流失、技术升级迟滞及叙事坍塌进一步削弱其价值支撑。尽管面临至暗时刻,未来技术创新与资金重构或为其带来新生契机。

撰文:Lawrence,火星财经

引言:当信仰崩塌后的生存法则

2025年3月31日,以太坊迎来两个标志性事件:市场对铁头巨鲸爆仓的集体期待落空,以及ETF质押提案审批的"静默式流产"。这两件事撕开了加密市场最残酷的真相——当以太坊褪去"公链之王"的光环,其价格波动已完全沦为华尔街机构间的博弈筹码。本文将从资金流向、质押机制、市场叙事、竞争格局、监管动向五大维度,剖析机构视角下ETH尚未见底的深层逻辑。

一、资金流向:机构冷落背后的战略意图

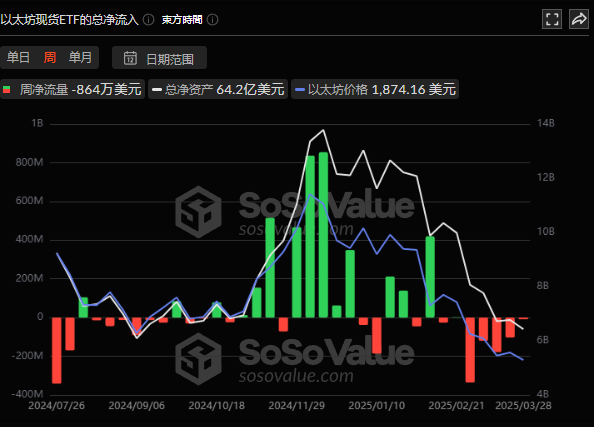

1.1 ETF资金流动的"冰火两重天"

根据SoSoValue数据,2025年前三个月,美国以太坊现货ETF累计净流出2.4亿美元,而比特币ETF同期净流入仍保持7.9亿美元。这种分化绝非偶然:

- 机构避险偏好:比特币"数字黄金"的定位更符合传统资管机构的配置逻辑,而以太坊复杂的智能合约属性使其难以纳入传统估值框架

- 质押收益缺位:现有以太坊ETF无法提供质押收益(年化约3.12%),相比Solana等竞争链的5-8%质押回报毫无吸引力

- 流动性陷阱:以太坊主网Gas费降至历史新低(0.758Gwei1),看似繁荣的Layer2生态实则分流了价值捕获能力

1.2 贝莱德的"沉默阴谋"

市场观察者普遍困惑:作为持有5亿美元ETH的资管巨头,贝莱德为何至今未提交任何质押申请?这暴露了顶级机构的深层考量:

- 成本控制策略:通过压制市场情绪制造恐慌性抛售,为后续低价吸筹创造空间。数据显示,当ETH跌破2000美元时,贝莱德曾逆势加仓

- 监管套利空间:等待Pectra升级(EIP-7251)将验证节点质押上限提升至2048 ETH,大幅降低操作成本后再进场

- 时间差战术:利用21Shares等"小机构"测试监管底线,自身保留后发优势。正如Bitwise采用"point-and-click"质押模式规避风险,顶级机构需要更安全的入场姿势

二、质押机制:被阉割的价值捕获工具

2.1 ETF质押的"三重悖论"

尽管市场将ETF质押视为救命稻草,但其设计缺陷注定难以扭转颓势:

- 收益归属错位:21Shares等提案规定质押收益归信托所有,投资者仅能通过净值变化间接获益,这直接削弱了3.12%年化收益的吸引力

- 流动性枷锁:以太坊质押需57.69天进入/28.47天退出周期,在波动剧烈的加密市场,这种低效机制等同于风险放大器

- 中心化困局:Coinbase托管占比超27%,与"去中心化"叙事背道而驰。机构更倾向Lido等流动性质押方案,但SEC的监管禁令封死了这条路径

2.2 质押经济学的结构性缺陷

从PoW到PoS的转型,彻底改变了以太坊的价值支撑逻辑:

- 矿工护城河消失:PoW时代矿工的法币成本构成价格底线(约800/ETH),而PoS验证者仅有0.12/天的服务器成本,导致支撑力度脆弱

- 通缩机制失效:Layer2导致主网Gas燃烧量暴跌,年通胀率回升至0.76%,失去EIP-1559创造的稀缺性溢价

- 质押收益陷阱:当前3.12%的年化收益远低于美国国债收益率(4.8%),机构更愿持有生息美债而非承担波动风险

三、叙事坍塌:当技术创新沦为资本游戏

3.1 失落的"杀手级应用"

以太坊曾凭借DeFi(2020)、NFT(2021)、Layer2(2023)三次叙事浪潮登顶公链之王,但2025年的生态呈现:

- 开发者流失:Solana日处理量6500万笔远超以太坊主网+Layer2的2000万笔,导致DApp开发向高性能链迁移

- 资本迁徙潮:MEME币、RWA等新热点集中在Solana、Ton等链,以太坊TVL占比从56.37%暴跌至32%

- 技术升级迟滞:Pectra升级延期暴露开发瓶颈,Verkle Trees等关键创新停留在路线图阶段

3.2 被解构的估值逻辑

机构正在用全新模型重估ETH价值:

- 现金流贴现法失效:网络收入(Gas费)同比下降82%,难以支撑DCF估值

- 梅特卡夫定律逆转:活跃地址数跌至年内新低,网络效应呈现负增长

- 存货模型陷阱:27.85%的ETH被质押锁定,本应推高价格,但巨鲸持有量集中度上升至61%,反而加剧流动性危机

四、竞争格局:四面楚歌中的价值稀释

4.1 Layer1围攻下的生存危机

- 性能碾压:Solana 6500TPS vs 以太坊15TPS(含Layer2)

- 合规优势:Ripple与SEC和解塑造新监管范式,而以太坊仍陷"证券化"争议

- 资本扶持:Jump Trading等做市商全力扶持Solana生态,形成机构抱团效应

4.2 Layer2的"割据叛乱"

繁荣的Layer2生态正在反噬母体:

- 价值外流:ARB、OP等Layer2代币捕获生态增长红利,ETH沦为"燃气费代金券"

- 结算层危机:zkSync等Validium方案直接绕过主网结算,动摇以太坊根本定位

- 开发者叛逃:Base链上DApp数量3个月增长300%,远超主网增速

结语:至暗时刻的价值重构

当ETH/BTC汇率跌破0.022,当Gas费燃烧量创历史新低,当贝莱德们冷眼旁观质押审批...这一切都昭示着:以太坊正在经历区块链史上最残酷的价值重构。机构们如同盘旋的秃鹫,等待这个曾经的王者流尽最后一滴血后再分食其尸体。

但历史的诡谲之处在于,往往在最黑暗的时刻孕育新生。Pectra升级可能重振开发者信心,ETF质押若解决收益分配问题或将吸引千亿美元传统资金,而V神团队正在酝酿的"秘密武器"——据传涉及ZK-EVM与AI代理的融合创新——或许能再次点燃市场热情。这场机构与技术的博弈远未终局,唯一确定的是:当华尔街完成筹码收集,以太坊的凤凰涅槃才会真正开始。