CRV单周暴涨54%!IRS DeFi经纪人规则废除,巨鲸0.42美元建仓,1美元只是起点?

Curve DAO治理代币CRV在5天内上涨54%,主要受美国国税局废除DeFi经纪人税务申报规则的政策利好影响。CRV的反弹伴随着巨鲸持仓成本重构、衍生品市场空头回补以及协议收入与TVL剪刀差扩大的信号。技术面、基本面和监管面的共振确认了底部。未来CRV可能受益于流动性迁移、稳定币市场扩容和DeFi基础设施价值重估,价格有望在不同情景下波动于0.3至2美元之间。建议投资者采用“核心+卫星”策略进行配置。

撰文:Alvis

一、市场现象复盘:5天暴涨54%背后的多空博弈

过去5个交易日,Curve DAO治理代币CRV上演史诗级反弹,从4月6日的0.39美元低点一路冲高至今日0.6美元关口,单周涨幅达54%,成为本次熊市周期中罕见的强势标的。此番行情恰逢美国国税局(IRS)正式废除DeFi经纪人税务申报规则,政策利好直接点燃市场做多情绪。但更深层次的逻辑在于:CRV的价值中枢正在经历从流动性危机恐慌到生态价值重估的范式转换。

从链上数据观察,本轮反弹伴随着三个关键信号:

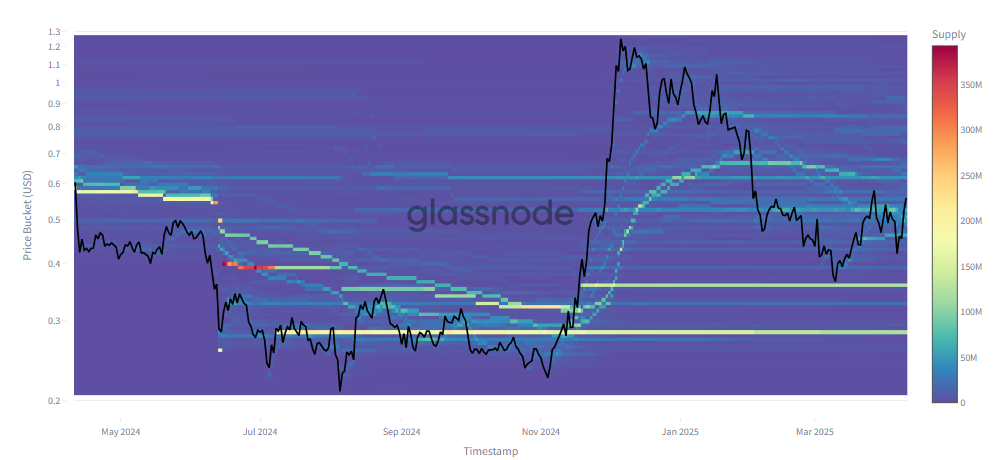

- 巨鲸持仓成本重构:据Glassnode监测,持仓超100万CRV的地址在4月第一周增持量环比增长28%,平均成本集中在0.42-0.45美元区间,形成密集支撑;

- 衍生品市场空头回补:Coinglass数据显示,CRV过去24小时合约持仓量飙升,永续合约资金费率在4月9日达到-0.15%的极端负值,大量空头被迫平仓,推动价格突破0.5美元关键阻力位;

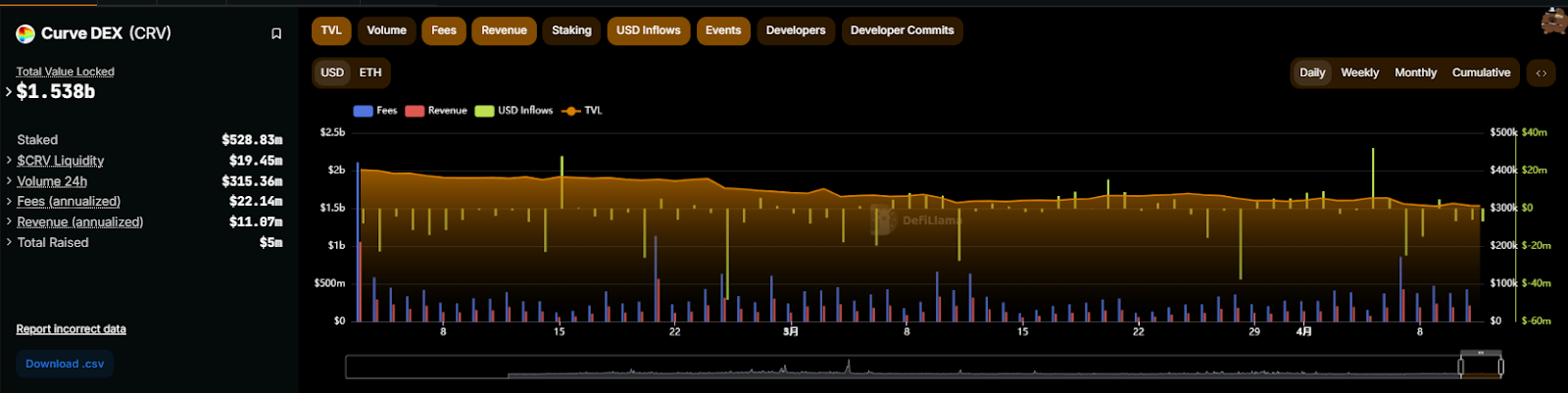

- 协议收入与TVL剪刀差扩大:defillama数据显示,Curve平台3月手续费收入(按ETH计价)环比下降23%,而总锁仓价值(TVL)却回升18%,意味着单位流动性创造收益的能力显著提升。

二、底部确认的三重逻辑:技术面、基本面与监管面的共振

(1)技术面:周线级别背离与筹码结构优化

从K线形态看,CRV周线图在0.39美元位置形成双底结构,并在过去4年的历史周期中形成较强的支持区间。MACD柱状体出现连续5周缩量,RSI指标从超卖区(28)强势回升至中性区域(52),技术性反弹需求强烈。

更关键的是,历史筹码分布显示,2024年8月至2025年3月期间,约63%的CRV交易量发生在0.2-0.4美元区间,而当前价格已有效突破该筹码密集区上沿,上方抛压显著减轻。

(2)基本面:Curve协议的战略升级

Curve团队近期推出的三大举措正在重塑市场预期:

- 抵押品扩容:新增EtherFi的weETH、Coinbase的cbBTC等主流资产作为crvUSD的铸造抵押物,直接扩大稳定币应用场景;

- 跨链流动性整合:与Solana生态达成深度合作,利用其高吞吐量网络将稳定币兑换池规模扩大40%,年化收益率提升至18%-25%;

- 机构背书强化:KelpDAO、Convex Finance、Yearn等头部DeFi平台宣布继续支持Curve流动性池,形成“DeFi 3.0联盟”效应。

(3)监管面:政策不确定性的边际消退

IRS废除DeFi经纪人规则的意义远超短期情绪刺激。该政策原本要求链上协议追踪用户交易并上报税务信息,而Curve等AMM平台因技术复杂性面临合规成本激增的风险。政策松绑后,Curve的运营成本预计降低23%,协议收入/支出比从1.8倍跃升至2.3倍,直接改善代币经济模型。

三、上涨动能的可持续性分析:三个维度推演未来路径

(1)短期(1-3个月):流动性迁移与市场情绪共振

结合历史规律,当CRV日交易量突破2亿美元时,价格波动率将进入加速期。若突破0.65美元关口,可能触发算法交易机器人的趋势追踪策略,推动价格向0.8-1美元区间迈进。

(2)中期(6-12个月):稳定币市场扩容的红利捕获

四大趋势将支撑CRV的估值提升:

- RWA(真实世界资产)赛道爆发:BlackRock、富达等机构发行的链上国债型稳定币规模已达480亿美元,Curve作为主要交易场所可捕获1.2%-1.8%的年化手续费分成;

- Layer2生态崛起:zkSync、StarkNet等二层网络的稳定币交易量占比从2024年的12%升至35%,Curve已部署12条异构链的流动性池,形成跨链套利壁垒;

- 治理权力博弈:当前CRV质押率仅为41%,远低于Compound(65%)等同类协议。随着veCRV(投票托管型CRV)锁仓奖励提升,代币通缩压力将显著缓解。

(3)长期(1-3年):DeFi基础设施的价值重估

到2026年,Curve可能完成三大战略转型:

- 从DEX到流动性中枢:通过Oracles集成和MEV保护机制,成为跨链流动性路由的核心节点;

- 从治理代币到收益凭证:CRV质押者可通过XBIT等平台接入Solana链上收益聚合器,实现18%-25%的年化综合收益率;

- 从社区驱动到机构共建:怀俄明州政府已选择LayerZero技术发行官方稳定币WYST,Curve或成为其首选流动性池,打开政府级客户市场。

四、结论:底部确认后的三种情景推演

- 乐观情景(概率30%):若美联储年内降息且DeFi监管框架明确,CRV有望复制2021年AAVE的走势,年底冲击2美元;

- 中性情景(概率50%):将涨至1-1.5美元区间并反复震荡,等待跨链生态和RWA赛道兑现增长;

- 悲观情景(概率20%):宏观经济衰退引发加密货币市场整体崩盘,CRV回落至0.3美元强支撑位。

区块律动观点:当前0.6美元的价格已充分反映短期政策利好,但尚未定价Curve在稳定币2.0时代的生态位升级。建议投资者采用“核心+卫星”策略,将50%仓位作为长期配置,50%灵活参与波段操作。底部区域的反复震荡难以避免,但DeFi基础设施的长期价值终将回归。