DeFi决战TradFi:千亿美元利率缺口如何被一个合约引爆?

本文探讨了DeFi与传统金融(TradFi)利率市场的联动问题,指出当前DeFi缺乏有效工具来对冲利率风险。通过引入利率永续合约(Perpetual Swaps),可以帮助借贷双方锁定固定利率,降低波动风险,并促进DeFi与TradFi的整合。这种机制不仅提升市场效率,还能吸引更多传统金融参与者进入DeFi生态。

原文标题:Interest Rate Perpetuals: DeFi's missing piece

原文作者:@defiance_cr

编译:Lawrence,火星财经

在芝商所(CME),利率期货的日交易量超过一万亿美元。这个庞大的交易量主要来自银行和资产管理人,他们通过对冲浮动利率与已发放的固定利率贷款之间的风险来进行操作。

在 DeFi 中,我们已经建立了一个繁荣的浮动利率借贷市场,总锁仓价值超过了 300 亿美元。Pendle 的激励式订单簿在某个单一市场中的流动性超过了 2 亿美元,已经展示出市场对利率现货的强烈需求。

但我们仍然缺乏一个像 CME 利率期货那样的 DeFi 原生工具,用于为借贷双方对冲利率风险(IPOR 掉期不算,因为它太复杂了)。

要理解我们为什么需要这个工具,首先得了解 DeFi 中利率是如何运作的。

以 AAVE 为例,它的利率是基于供需动态调整的。但 AAVE 的供需并不是孤立存在的,而是嵌套在全球经济的大背景之下。

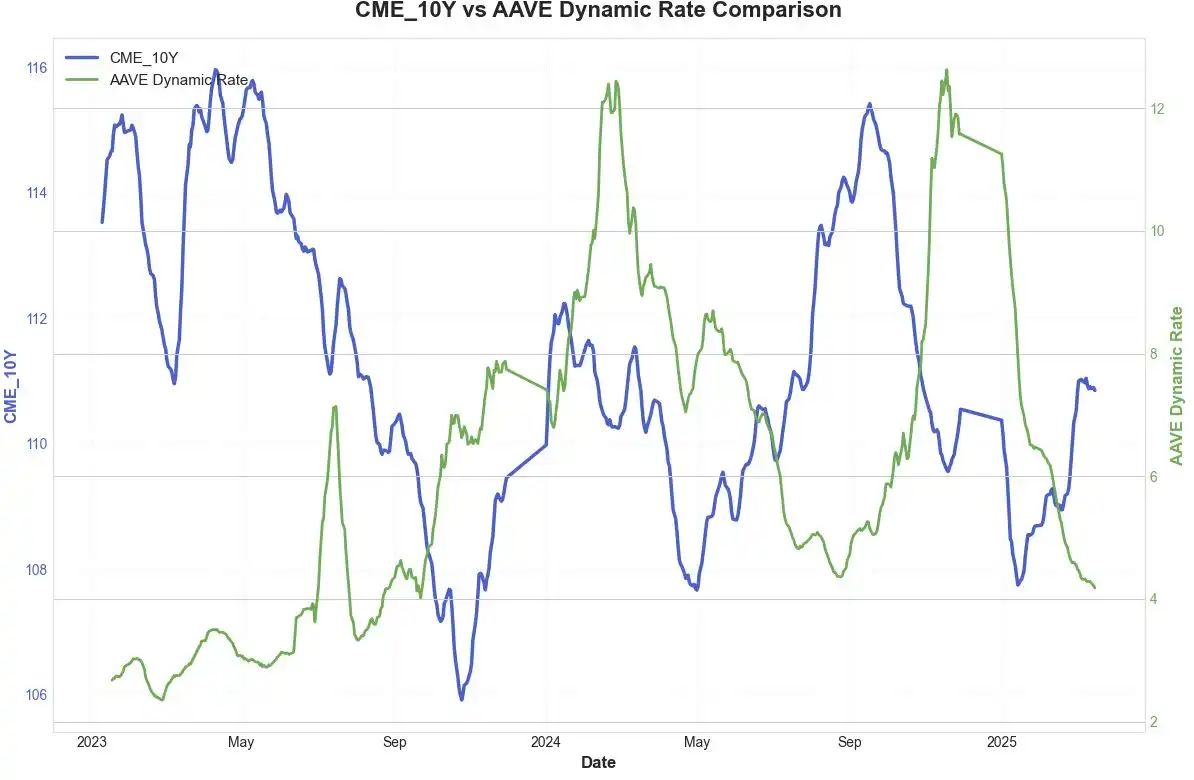

将 AAVE 的平滑化 USDC 浮动利率与 CME 的 10 年期国债期货价格作图对比后,我们就能看出这种宏观经济关联:

AAVE 的 USDC 利率走势与全球利率保持一致,但存在一定滞后。这种滞后的主要原因,是全球利率与 AAVE 利率之间缺乏即时联动机制。

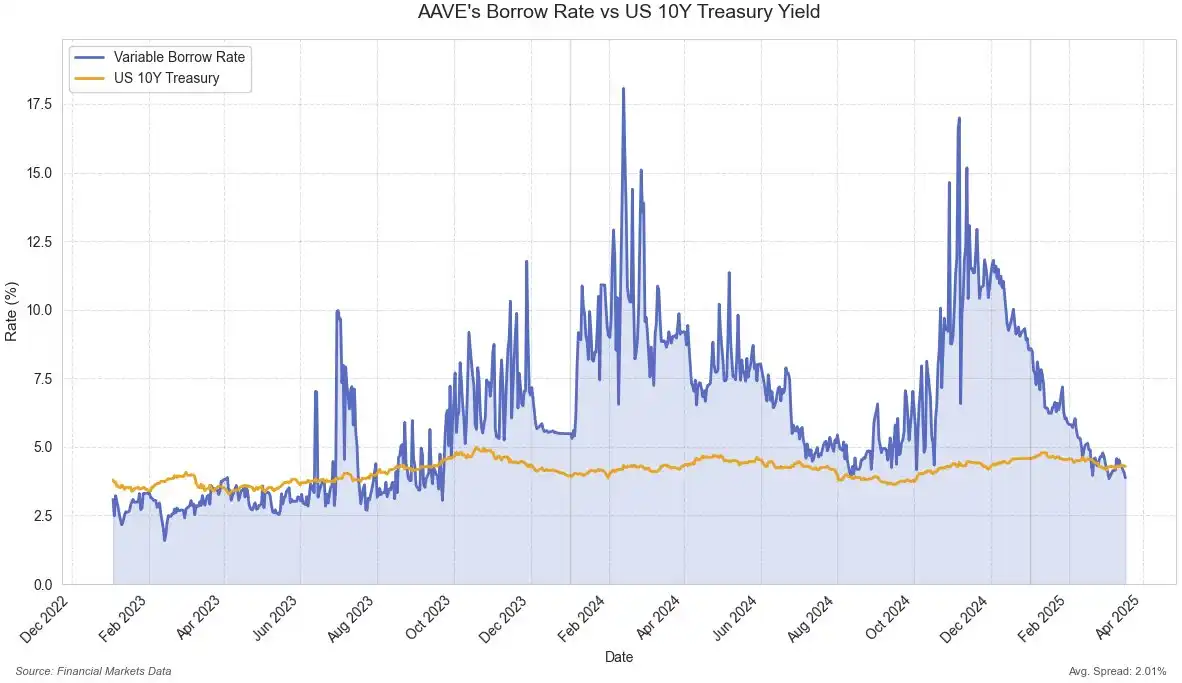

也正因为这种断层,使得加密市场自身的供需动态在利率形成中扮演了更强的角色。当我们取消平滑处理,直接将 AAVE 的利率与全球 10 年期国债利率作图对比时,这种现象更加明显:

AAVE 的利率波动非常剧烈,而且在大多数时间里,它的利率相比美国 10 年期国债利率有着显著溢价。

这种溢价的根本原因,依然是这两个市场之间缺乏直接关联。如果 DeFi 和 TradFi 的利率之间有一个简单、双向的连接机制,能够对冲或套利,就能更好地把两个生态整合起来。

而**利率永续合约(Perpetual Swaps)**正是实现这一点的最佳方式。Perp 已经被市场验证过产品契合度(PMF),如果能建立一个涵盖 AAVE 利率和美国国债利率的永续市场,将带来巨大变革。

举个例子:

·对借款人来说,他们可以做多一个锚定 AAVE 借款利率的利率永续合约。如果借款年化利率从 5% 飙升到 10%,这个永续合约的价格会上涨,从而对冲成本上涨的风险。

相反,如果利率下跌,借款变便宜了,但永续头寸亏损,这就像是支付了一笔「保险费」。这样一来,借款人等于通过借款+做多永续合约,锁定了一个有效的固定利率。

·对稳定币出借人而言,他们可以做空一个基于稳定币出借利率的利率永续合约。如果出借收益下滑,永续合约的空头获利,抵消贷款收益减少带来的损失;如果收益上涨,空头亏损,但利息收入增加,形成对冲。

而且,这些合约还可以使用高杠杆。CME 上的利率市场,10 倍杠杆是常规配置。

拥有一个流动性良好的利率市场,还能在市场压力时减少踩踏式连锁反应。如果市场参与者提前做好对冲,就不会因为利率波动被迫大规模提款或平仓。

更重要的是,这也为真正长期固定利率贷款打开了大门——如果这个利率永续合约是完全 DeFi 原生的,那就可以被各种协议拿来做长期利率对冲,从而给用户提供固定利率贷款。

传统金融里,对冲利率风险是常规操作,大部分长期贷款背后都有利率对冲工具。

把这种机制引入 DeFi,不仅能提升效率,还能吸引更多 TradFi 玩家进入这个市场,真正打通 DeFi 和 TradFi 之间的桥梁。

我们可以让市场更高效,而这一切,只需要一个利率永续合约的出现。