八大新生代Perp DEX差异化综述,谁能冲出合约竞赛的下半场?

去中心化永续合约交易所(Perp DEX)因杜绝资金托管风险而崛起,成为中心化交易所的强劲竞争者。新一代 Perp DEX通过链上结算、低延迟匹配和订单簿流动性优化,力求实现「CEX级速度」与「DeFi级安全」。未来12个月是关键期,项目需填补行业空白并构建差异化护城河,领先者有望垄断流动性并定义赛道格局。

原文作者:arndxt

转载:Oliver,火星财经

去中心化永续合约交易所(Perp DEX)的崛起是必然的,因为它们从经济机制上杜绝了中心化平台暴雷的可能性。

当前的技术架构正趋向于一种设计 —— 在保留币安级用户体验的同时,彻底消除资金托管风险。未来 12 个月将是这一赛道发展的关键期,赢家将能够通过优化该设计结构垄断流动性,而输家则只沦为靠代币激励撑场的又一个平庸项目。

必要的设计使命

2022 年 11 月 FTX 的崩溃打断了曾被业界默认的发展趋势 —— 用资金托管权限换取速度和流动性。突然之间,在资金本身的安全性面前,执行速度再快也显得毫无意义。

然而,第一代 Perp DEX(如 GMX V1 和 Gains)速度过慢且僵化,难以在执行质量上与中心化交易所(CEX)竞争。「CEX 级速度」与「DeFi 级安全」之间的鸿沟成为了业界亟待解决的核心问题。

如今,一大批新的 Perp DEX 正在正面回应这一问题,它们的交易匹配速度普遍低于 10 毫秒,资金完全于链上结算,且绝不托管用户资金。

流动性正围绕订单簿引擎(而非 vAMM 模型)聚集。谁能率先突破 10 亿至 50 亿美元的日交易量门槛,谁就能构建护城河 —— 套利者和跟单机器人将在此扎根。

除了热议的 Lighter 和 Ostium,Ethereal 同样值得关注。若其团队能实现低于 5 毫秒的匹配速度并保持非托管,它可能成为首个直接接入意图路由(而非孤立订单簿)的“高频交易级” DEX。

新晋者如何构建护城河

越来越清晰的一点是,新一代 Perp DEX 的竞争维度已不仅是交易量,也是在于意图交易、垂直场景深耕,以及填补 Hyperliquid 等行业龙头尚未解决的系统性空白。

在该背景之下,新晋 Perp DEX 的发展策略非常清晰—— 先是识别 Hyperliquid 未能满足的交易需求,之后围绕其构建专属执行层,再以两年前尚不可行的新技术基元作为核心支撑。

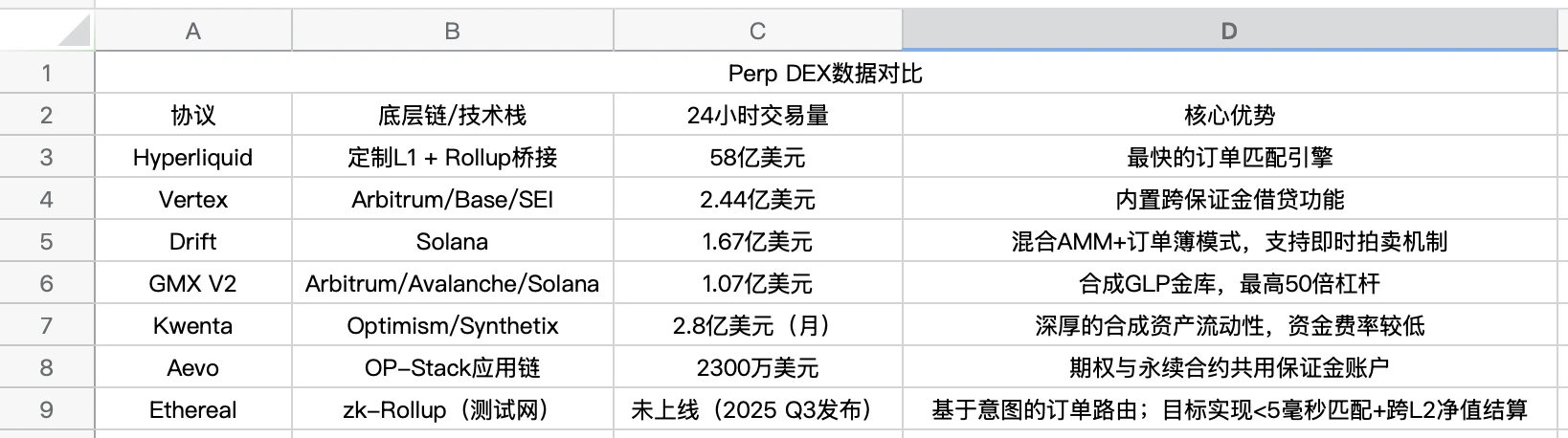

当前,以下项目正在瞄准 Hyperliquid 尚未覆盖的空白领域:

- Ostium:传统金融资产(TradFi Assets);

- Lighter:密码学公平性(Cryptographic Fairness)

- edgeX:超隐私吞吐(Ultra-Private Throughput);

- Ethereal:跨 L2 意图路由(Cross-L2 Intent Routing);

在评估 2025 年第三季度各大 Perp DEX 发展状况之时,我倾向于以差异化订单流(而非单纯交易量)作为核心评级指标。

- Hyperliquid:仍然是无可争议的王者,期待第二季空投。

- Vertex Protocol + Drift Protocol:两大最快区块链(Arbitrum 和 Solana)上的跨保证金先驱。

- edgeX + Lighter:一旦 zk-proof 吞吐量经实战检验,或成为机构级的选择。

- Ostium:黑马选手,RWA 永续合约的名义交易量可能碾压原生加密资产。

- 传统 vAMM 型 Perp DEX(GMX、Gains):仍有强大的散户基本盘,但必须推出订单簿,否则必将流失交易量。