IOSG:消费者应用赛道的洞察与思考

当前加密市场基础设施已趋饱和,未来增长将由消费者应用驱动,重点在于吸引Web2用户并优化用户体验(UX)。叙事和注意力成为核心竞争力,成功项目需具备真实收入、用户基础和明确的市场定位。投资应聚焦于消费者应用及其支撑的超级链生态,而非单纯的技术创新。

撰文:Max Wong @IOSG

转载:White55,火星财经

TL;DR

基础设施已趋饱和;消费者应用是下一个前沿。在经过多年向新 L1、Roll-up 和开发工具倾注资金后,技术边际收益已微乎其微,用户并未因「技术够好」就自动涌入。现在创造价值的是注意力,而非架构。

流动性停滞,散户缺席。稳定币总市值仅比 2021 历史高点高约 25 %,近期增量主要来自机构为资产负债表购入 BTC/ETH,而非在生态内循环的投机资本。

核心论断

- 监管政策友好将解锁「第二波」发展浪潮。更明晰的美国政策(特朗普政府、稳定币法案)扩大 TAM,并吸引只关心可触碰的应用、而非底层技术架构的 Web2 用户。

- 叙事市场奖励真实使用。具有可观营收与 PMF 的项目——如 Hyperliquid(约 9 亿美元 ARR)、Pump.fun(约 5 亿美元 ARR)、Polymarket(约 120 亿美元成交量)——远胜过高融资但缺乏用户的基础设施项目(Berachain、SEI、Story Protocol)。

- Web2 本质是注意力经济(分发 > 技术);随着 Web3 与 Web2 深度融合,市场也将如此——B2C 应用将做大蛋糕。

当前已达 PMF 的消费者赛道(加密原生):

- 交易/永续合约(Hyperliquid, Axiom)

- Launchpad/迷因币工厂(Pump.fun, BelieveApp)

- InfoFi 与预测市场(Polymarket, Kaito)

下一波上升赛道(Web2 编码):

- 一站式入金 / 出金 + DeFi 超级应用——集钱包、银行、收益、交易于一体(Robinhood 式体验但无广告)。

- 娱乐/社交平台,用链上变现(兑换、下注、奖池、创作者代币)取代广告,优化 UX 并改善创作者收益。

AI 与游戏仍处于 PMF 前阶段。消费者 AI 需更安全的账户抽象和基础设施;Web3 游戏受「羊毛党」经济困扰。待某款以游戏性为核心、而非加密元素的链游爆发后才会突围。

超级链(Superchain)论。活跃度正向少数对消费者应用友好的链集中(Solana、Hyperliquid、Monad、MegaETH)。应挑选这些生态的杀手级应用及直接支撑它们的基础设施。

投资消费者应用的视角:

- 分发与执行 > 纯技术(网络效应、病毒循环、品牌)。

- UX、速度、流动性、叙事契合度决定胜负。

- 以「企业」而非「协议」评估:真实收入、可扩展模式、明确的行业支配路径。

底线:纯基础设施交易难再复制 2021 式估值倍增。未来 5 年超额回报将来自把加密底层转化为数以百万 Web2 用户日常体验的消费者应用。

引言

过去业界高度关注技术 / 基础设施,专注于构建「轨道」——新的 Layer-1、扩容层、开发者工具和安全原语。驱动力是「技术为王」的行业信条:只要技术够好、够创新,用户自然会来。然而事实并非如此。看看 Berachain、SEI、Story Protocol 等项目,融资估值离谱,却被吹捧为「下一件大事」。

本轮周期中,随着消费者应用项目登上聚光灯,讨论已明确转向「这些轨道究竟用来干什么」。当核心基础设施达到「够用」的成熟度、边际提升趋于递减,人才与资本开始追逐面向消费者的应用 / 产品——社交、游戏、创作者、商业场景——向零售与日常用户展示区块链的价值。消费者应用市场本质是注意力经济,这也使整个加密市场成为叙事和注意力的战场。

本洞察报告将探讨:

1. 总体市场背景

2. 市场中的消费者应用类型

a. 已具 PMF 的赛道

b. 可借助加密轨道升级、最终达到 PMF 的赛道

3. 针对消费者应用提出框架与投资论——机构如何识别赢家?

叙事——为什么是现在?

本周期缺乏 2021 年级别的散户 FOMO 与 NFT/Alt 炒作,加之宏观环境收紧限制了 VC 和机构的资本投入,新流动性增长陷入「滞涨」局面。

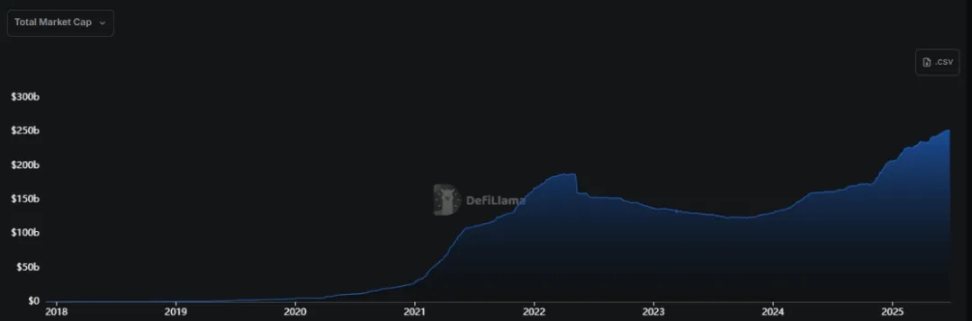

▲ 稳定币市值走势图

如上图所示,2021-2022 年稳定币总市值约增长 5 倍,而本轮(2023 下半年 -2025)仅增长 2 倍。乍看之下似乎是有机且健康的稳步增长,但实际具有误导性:当前市值仅比 2021 高点高 ~25 %,以 4 年维度看任何行业都属低速。这还是在稳定币迎来最明确监管顺风、且出现强力挺币总统的背景下。

资本流入增速显著放缓,而且主要从 2025 年 1 月特朗普当选后才开始。至今,新资本并非投机或真正「活水」,更多是机构将 BTC/ETH 纳入资产负债表,以及政府、企业扩大稳定币支付所致。流动性并非因市场对新产品 / 解决方案的兴趣,而是监管利好;这些资金非投机性,不会直接注入二级市场。这不是免费资本,也非散户驱动,因此即便价格创高,行业仍未重现 2021 狂热。

总体可类比 2001 年 .com 泡沫后,市场寻找下一增长方向——这一次方向将是消费者应用。过去的增长同样由消费者应用驱动,只是产品是 NFT 和山寨币,而非应用。

核心论断

未来 5 年,加密市场将迎来由 Web2/ 散户推动的第二波增长

- 特朗普政府更清晰的加密政策为创始人开绿灯

- 稳定币立法显著扩大所有加密应用 TAM

- 过去流动性瓶颈在于缺乏清晰框架、市场孤岛效应明显;如今因稳定币法规明朗而利好流动性

- 政治层面的强烈正面情绪对消费者应用的影响更大,高于对基础设施的影响,因为消费者应用能吸引大量 Web2 用户

- Web2 用户只在乎能直接交互的应用层、能为自己带来价值的产品——他们要的是 Web3 的「Robinhood」,不是「加密版 AWS」

- Robinhood

- Google/YouTube

- Snapchat

- ChatGPT

市场成熟 → 关注真实用户 + 收入 + PMF > 基础设施 + 技术

- 叙事市场中,资本持续流向有真实收入、真实 PMF 的项目,且绝大多数为消费者应用,因为它们拥有真实用户

- Hyperliquid

- Pump.fun

- Polymarket

- 意义:技术重要,但光有好技术不吸引用户;把好技术落地才行 → 最易路径是消费者应用

- 方法:统一的极致 UX + 价值捕获机制的项目将吸引用户。用户并不关心技术是否稍好,除非能「体感」到

- Builders 正从 2019-2023 「技术为王」转向「用户至上」。具备实际需求、而非只靠补贴生态或工具可得的链,才吸引开发者

- 过去市场让开发者为了补贴去给 Firefox 写扩展,而不是在 Chrome 上获取真实用户

- 典型反例:Cardano

Web2 一贯是注意力经济(分发 > 技术);Web3 与 Web2 深度融合后亦会如此——B2C 应用将扩张整体市场

- 病毒传播与注意力才是胜负手 → 消费者应用最易实现

- 因为网络效应在消费者应用中极易嵌入 → 如绑定 Twitter 并因发帖获协议奖励(Loudio、Kaito)

- 因此消费者应用内容极易产生 → 易病毒式传播、占领心智

- B2C 应用亦可借用户行为、激励或社区轻松制造话题(Pump.fun vs Hyperliquid)

- 病毒传播带来注意力,注意力带来用户 → 病毒式应用将吸引新散户并扩大市场

市场中的消费者应用类型

已达 PMF 的垂直赛道 – Crypto Coded

交易

- Hyperliquid:约 9 亿美元 ARR;融资 0

- Axiom:约 1.2 亿美元 ARR;融资 2100 万美元

Launchpad

- Pump.fun:约 5 亿美元 ARR;融资 0

- BelieveApp:年化费用约 6000 万美元;融资 0

InfoFi + 预测市场

- Polymarket:年成交量约 120 亿美元(0 % 费率);融资 0

- Kaito:约 3300 万美元 ARR;融资 1080 万美元

此类赛道项目应被重点关注。

对比 :

- Berachain:自上线以来费用仅 16.5 万美元;融资 1.42 亿美元;距 ATH 跌幅 85 %+

- SEI:年化费用仅 6.8 万美元;融资 9500 万美元;跌幅 75 %+

- Story Protocol:自上线以来费用仅 2.4 万美元;融资 1.34 亿美元;跌幅 60 %

缺乏实际用例的纯技术 / 基础设施已不再是出路。机构无法再依赖此类标的复制 2021 式超额收益。

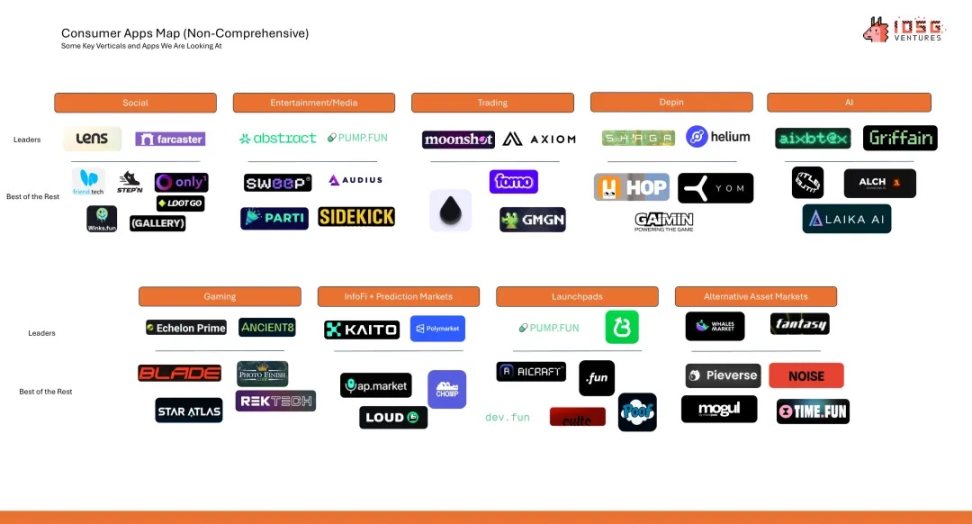

从这些平台可见,多数更偏 Web3 原生,符合其加密功能定位。但也有传统消费者赛道(见下文)被加密轨道颠覆并走向大众。

可借「加密技术」升级并最终达到 PMF 的垂直赛道 – Web2 Coded

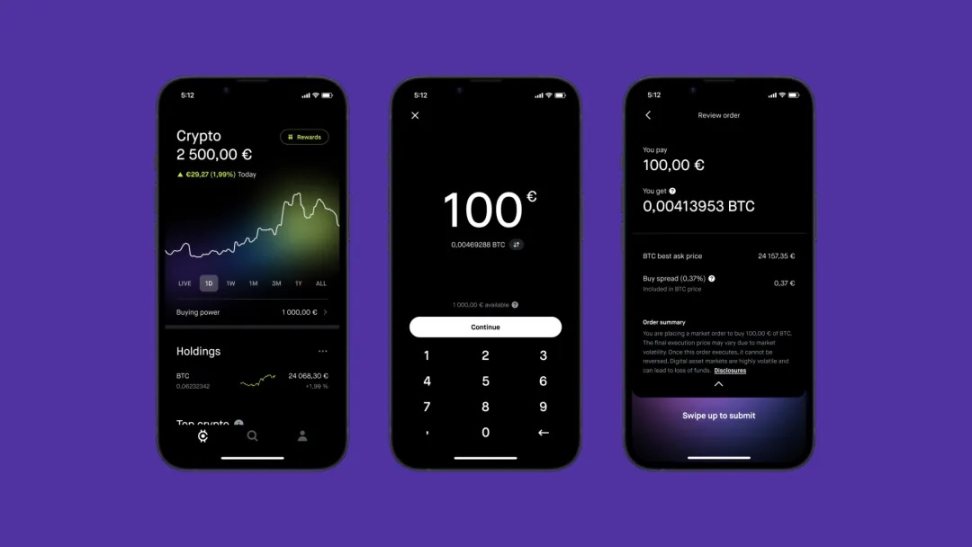

Web2⇄Web3 入金 / 出金 + DeFi 前端

随着 Web2 用户持续涌入 Web3,是时候出现一两个所有人都用的主流方案,实现入金 / 出金并访问 DeFi。眼下市场高度碎片化,用户流程笨拙。

现状之痛

- 跳房子式上链:75-80 % 首次购币用户仍先在中心化交易所(Binance、Coinbase)买币,再转至自托管钱包或 DeFi 协议,导致 2 次 KYC、2 套费率、至少 1 次跨链桥。

- 提现难:美国持牌 CEX 可冻结法币 24-72 小时;欧盟银行愈发将出境 SEPA 转账标记为「高风险」。

- 高费率:入金价差 ~0.8 %(ACH)至 4-5 %(信用卡);稳定币提现费视地区和量在 0.1-7 % 间波动。

- 缺乏聚合收益解决方案:尚无一站式 DeFi 模块让用户集中获取收益堆栈。

支付巨头正在抢滩

- PayPal 现允许美国用户将 PYUSD 直接提现到 Ethereum 和 Solana 并在 <30 秒内退至任意借记卡(费率 0.4-1 %)。

- Stripe 2025 年 4 月向所有平台开放「加密提现」 API,可在 45 国即时提取 USDC 到本地渠道。

- MoonPay 去年为 1400 万用户处理 186 亿美元交易量,因新增即时出金服务覆盖 160+ 国,实现 123 % 同比增长。

PMF 的画像

一款全球超级应用,用户可无缝入金 / 出金、界面简洁,并在同一平台访问全部 DeFi 功能。

- 单一平台账号持有资金,可无缝连接银行账户和加密钱包

- 仅大额需 KYC

- 无高费或提现延迟

- 类似储蓄账户但以加密计价

- 收益聚合器,与主流借贷协议(Aave、Kamino、Morpho)及质押整合

- 涵盖主流现货 / 永续交易界面

目前最接近这一北极星的是 Robinhood:极简 UI/UX,加之银行与钱包集成;其可能是该赛道领跑者。

娱乐 / 媒体 / 社交

当下内容平台(YouTube, Twitch, Facebook)主要靠攫取用户注意力并通过展示广告卖给广告主获益。然而这一转化链天生低效,在漏斗的多阶段损失潜在客户。更关键的是,展示广告「强插」内容,天然破坏 UX。

加密范式可彻底改写并优化传统 Web2 娱乐平台结构。

平台层解锁:

- 引入并创收新途径

- DEX 集成——兑换费

- 创作者挂钩代币

- 直播赛事下注

- 奖池

- 向用户空投

- 去广告,提升用户留存

- 不再依赖外部利益相关者

- 与创作者全新分润方式

- 兑换费分成

- 赛事费分成

在此新范式下,平台本身是分发渠道,而非变现产品。Web2 已有先例:Twitch → Amazon,Kick → Stake,Twitter → 会员订阅 + GrokAI;Web3 亦见雏形,如 Parti 与 Pump.fun 直播。

用户层解锁

- 去广告带来更好 UX

- 通过奖池、空投因支持 / 观看喜欢的创作者而获益

- 代币分红

创作者层解锁

- 基于贡献的收益模型;更透明公平

- 兑换费分成

- 赛事费分成

- 创作者代币实现粉丝→创作者直接价值流动

- 去广告提升用户留存

- 平台模型自带用户增长,创作者获益

为何不是 AI 或游戏?

目前 AI 消费应用仍偏早。需等到能真正实现「一键 DeFi/ 账户管理」的应用出现,才会迎来爆发;当前在安全与可行性基础设施层面仍不足。

游戏方面,链游难以破圈,因核心用户多为「Farmer」、追逐金钱而非游戏乐趣,留存低。但未来或有游戏在底层隐性使用加密范式(如经济、物品系统),而玩家 / 开发者关注点仍是可玩性——若 CSGO 曾用链上经济,或许会非常成功。

就此而言,利用加密机制的小游戏已有一定成功案例(Freysa、DFK、Axie)。

论点与框架

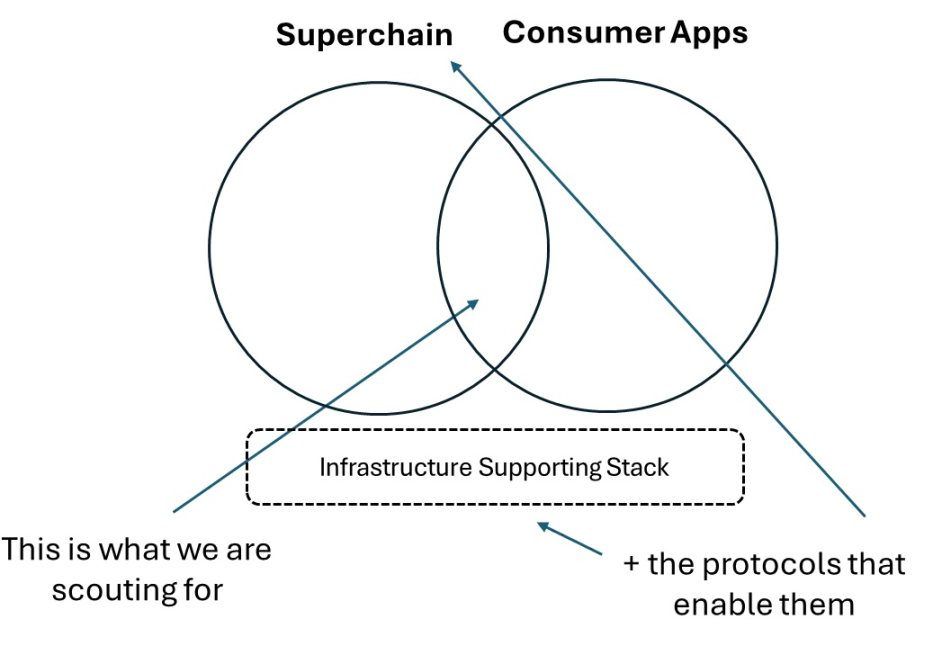

总体观点:市场成熟 → 链间碎片化减少 → 少数「超级链」胜出 → 机构应押注这些超级链上的下一代消费者应用及其支撑基础设施。

这一趋势已在发生,活跃度正集中于少数链,而非分散在 100 多个 L2。

此处「超级链」指以消费者为中心、优化速度与体验的链,如 Solana、Hyperliquid、Monad、MegaETH。

类比:

- 超级链:iOS、Android

- 应用:Instagram、Cash App、Robinhood

- 支撑栈:AWS、Azure、Google Cloud

如前所述,消费者应用可拆为两类重点:

- Web2 原生:首先吸引 Web2 用户的应用,利用加密范式解锁新行为——应关注后端无缝集成加密、却不自诩「加密应用」的产品(如 Polymarket)。

- Web3 原生:已验证决定因素是更好 UX + 极速界面 + 充足流动性 + 一站式解决方案(破除碎片)。新一代 Web3 用户更看重 UX > 收益或技术,超越某个阈值后才关心后两者。懂此道的团队和应用理应估值溢价。

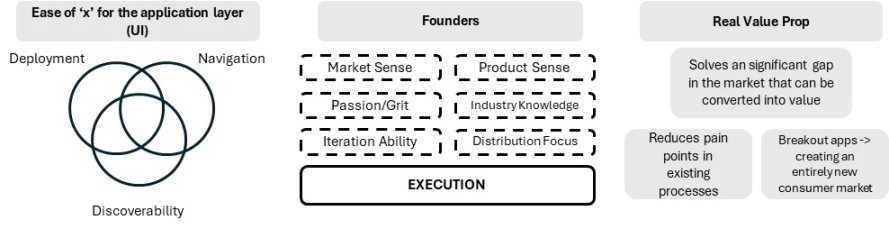

普遍还需具备以下要素:

结语

消费者投资标的不必完全依赖差异化价值主张(虽然可以)。Snapchat 并非技术革命,而是把现有技术(聊天模块、摄像 AIO)重新组合,创造新解锁。因此以传统基础设施视角评估消费者标的是偏颇的;机构应考虑:该项目能否成为好生意,并最终为基金创造收益。

为此,应评估:

- 分发能力胜于产品本身——他们能否触达用户?

- 是否有效重组既有模块,创造全新体验?

基金已无法靠纯基础设施来驱动回报。并非说基础设施不重要,而是它们在以叙事为王的市场中必须拥有真实吸引力与用例,而非没人关心的价值主张。总体而言,针对消费者标的,多数投资者过度「右偏」——过于字面地奉行「第一性原理」,而真正赢家往往凭借更好的品牌与 UX——这些特质隐性却关键。