BTC高压警报:三重临界指标共振,变盘一触即发

**摘要(50-100字):** 比特币价格近期在11.5万美元附近震荡,市场情绪谨慎,三大关键指标(期货空头杠杆、巨鲸抛售、获利盘兑现)逼近历史极值,市场结构脆弱。空头持仓占优,但极端压制可能触发轧空反弹;巨鲸持续抛售,压制上涨动能;获利盘加速离场,增加回调风险。市场处于临界点,突破关键阻力(11.8万)或跌破支撑(11.2万)可能引发剧烈波动,投资者需谨慎观望。

原文作者:Ethan

转载:Daisy,火星财经

近期,比特币价格持续高位横盘,在关键技术支撑位上 11.5 万美元反复震荡,似乎陷入“进退两难”的僵局。

平静表象下暗流汹涌:市场成交量不断萎缩,投资者情绪趋于谨慎,并且三项核心链上指标——期货空头杠杆强度、链上已实现利润释放程度及巨鲸资金动向——正同步逼近历史极值。这种罕见的三指标同步临界状态叠加,令当前市场结构异常脆弱,高压态势显著。任一关键指标的异动,都可能成为触发市场剧烈波动的导火索。

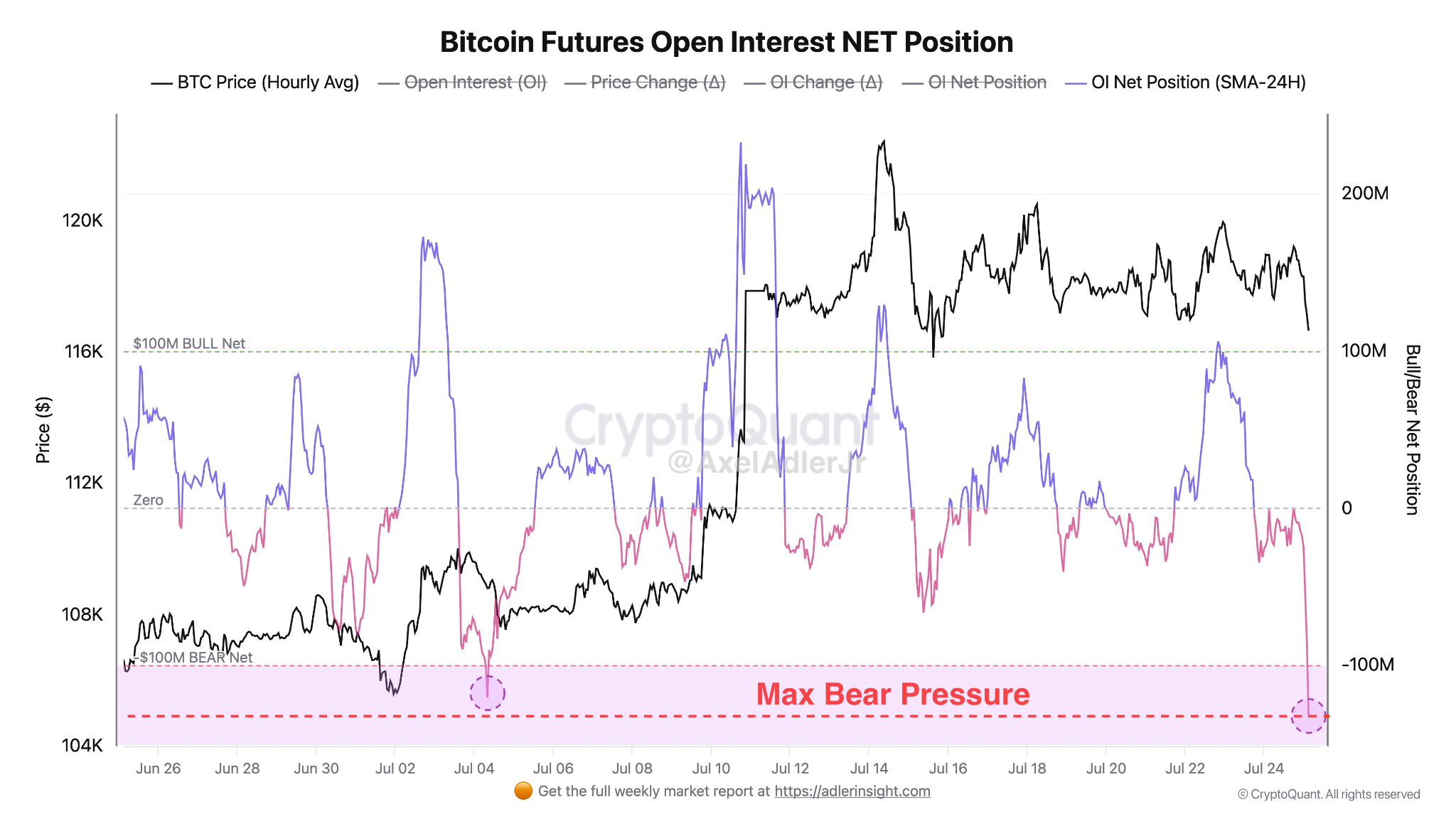

信号一:空头持续施压,OI 净持仓跌破 1 亿美元警戒线

据 CryptoQuant 数据,7 月 25 日,BTC 期货市场净未平仓头寸(OI)再度跌破 1 亿美元大关,创 7 月初以来新低,进入“最大空头压制”区间。这意味着空头合约在资金结构中占据绝对主导,严重压缩了多头的杠杆空间。

历史规律揭示预警意义: 每当 OI 净持仓进入该区域(如 2023 年 10 月、2024 年 3 月、2025 年 7 月初),市场往往在短期内出现剧烈波动。极端空头压制通常催生局部底部或引发短线爆发性反弹。

潜在引爆点解析: 空头持续加码,期待价格最终破位下行。然而从市场行为学角度看,极度拥挤的空头结构本身即是典型的反向信号——一旦价格启动反弹,空头的大规模止损平仓将形成“轧空”效应,推动价格呈爆炸式上涨。当前行情的核心观测点在于:比特币能否有效突破 116,000-118,000 美元阻力区间,点燃这枚“空头火药桶”。

信号二:巨鲸抛压悬顶,Galaxy Digital 再转 3700 枚 BTC

在期货结构高度紧绷的同时,链上的“实盘”变量——即持币巨鲸的行为,也未向多头提供喘息空间。

链上数据显示,自 7 月 15 日以来,一个持有超过 80,000 枚 BTC 的老钱包地址开始持续向交易所和新地址转移资产。该地址随后被识别为托管于 Galaxy Digital,后者正通过分批方式协助出售这批早期挖矿所得资产。

最新动向与持仓透视:

- 截至 7 月 24 日,已确认转出量超过 68,000 枚 BTC,流入币安、Bitstamp、OKX、Bybit 等交易所及疑似 OTC 买家的新地址。

- 仅 24 小时内,该地址再向 12 个新地址分发 3,715 枚 BTC(约合 4.28 亿美元)。

- 当前该钱包仍持有 18,504 枚 BTC,价值逾 21 亿美元。

市场解读与策略影响: 对市场而言,Galaxy 尚未清仓的头寸仍是高悬的“达摩克利斯之剑”。尽管当前价格并未显著走低,但链上真实抛压远未结束,这为空头维持仓位提供了底气。值得注意的是,其转出节奏(小批量、多批次)显示其采用“温和但持久”的分销策略,意在避免集中抛售冲击市场。这种策略虽缓解短期踩踏风险,却可能延长压制期,延缓市场彻底转强的时间窗口。

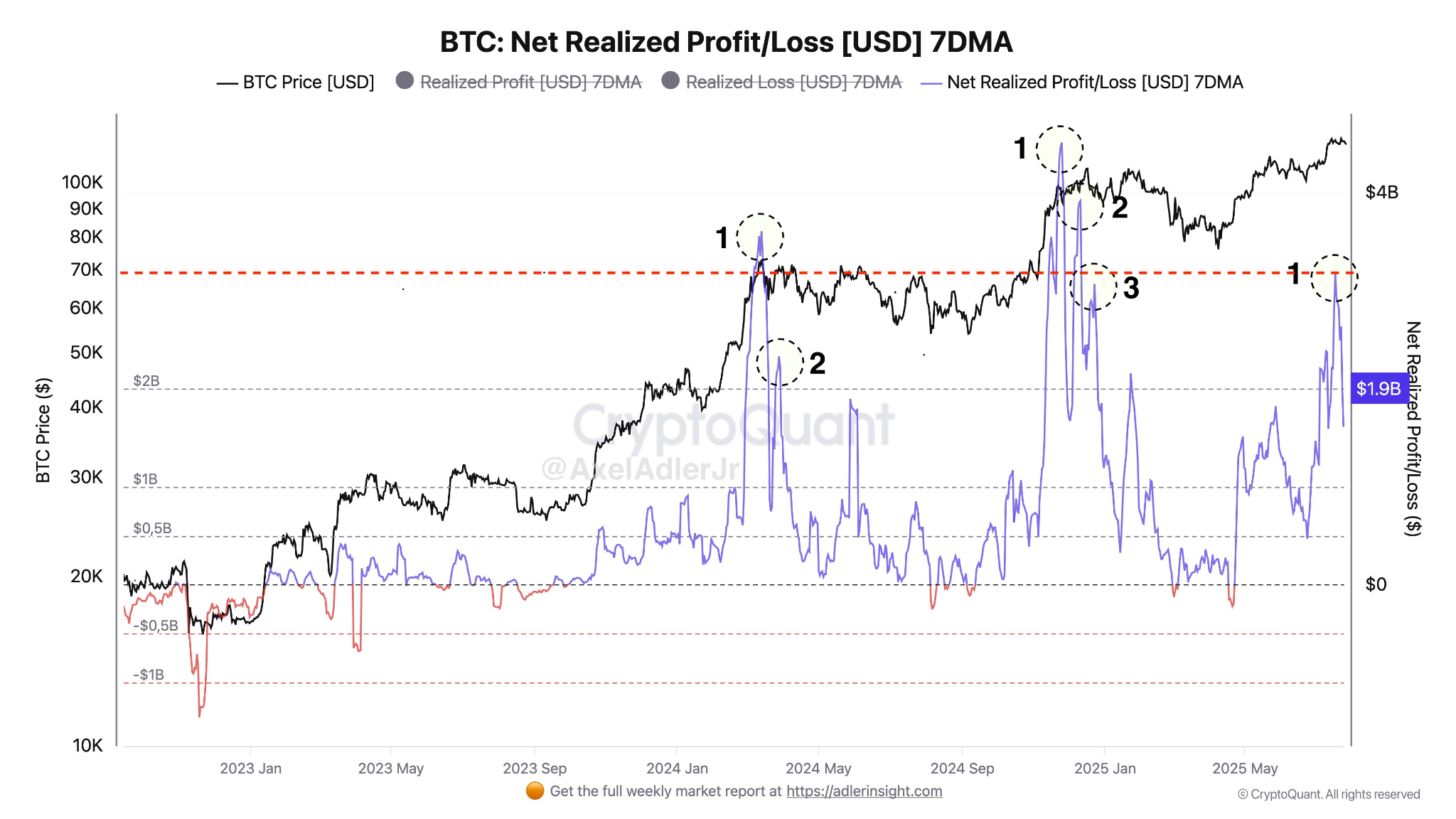

信号三:获利盘扎堆兑现,7 日 PNL 触年内次高

链上第三大预警信号浮现:比特币7 日平均净已实现利润(PNL)于 7 月 24 日飙升至19 亿美元,创 2025 年以来第二高点,仅次于 3 月峰值。

历史回测关联风险: 过去三次类似的利润兑现高峰(2023 年 11 月、2024 年 3 月、2025 年 1 月)均不同程度地预示阶段性顶部形成。其内在逻辑在于——价格高位促使持币者集中兑现利润,若后续买盘接力不足,抛售压力将自我强化,形成“获利了结式筑顶”。

当前评估与预警:

- 尽管 BTC 价格未创新高,但 PNL 指标快速攀升,显示大量资金已选择提前落袋为安。

- 部分抛盘或来源于“持币超 1 年”的长期持有者(LTH),其流出往往暗示中线交易者信心松动。

- 关键分歧点:19 亿美元的兑现规模虽未达历史峰值,属“健康调整”范畴,但若后续数日该指标持续走高而价格停滞不前,则可能确认多空力量逆转的风险。

高压市场:临界点上的多空博弈

当前市场呈现出典型的“三重临界”高压结构:期货空头杠杆登峰造极、链上获利盘加速兑现、巨鲸实盘抛压悬而未决。 任何单一变量的突变,都足以打破当前脆弱的平衡,引爆新一轮行情。

多空对峙核心逻辑:

- 空方观点: BTC价格受制于 11.8 万美元阻力位、Galaxy 余量未清、PNL 高企三大因素压制,下行风险犹存。

- 多方倚仗: 押注空头杠杆过度(轧空潜能)、抛压边际递减及结构性反弹势能蓄积。

历史经验与路径推演: 此类高压状态难以持久维系。关键分水岭在于:

- 若有效下破 112,000 美元支撑位,则确认短期下行趋势。

- 若强势突破 118,000 美元阻力区,则可能触发大规模空头止损平仓,推动价格快速拉升。

投资者策略建议:

面对高度不确定性,中短线投资者当前不宜重仓押注单一方向。相比“追涨杀跌”,降低杠杆、密切追踪资金动向与技术结构变化,静待方向性信号明确后再行决策,是更为审慎的策略选择。

结语:避免单边押注,保持策略灵活

比特币市场正处于多空结构极端对峙的临界时刻。这并非单边牛市加速期,亦非熊市确认期,而是典型的“震荡收敛”窗口。

一面是链上基础指标(如活跃地址、交易频次)尚未显著衰减,显示市场活力尚存;另一面是持仓结构、价格动能与情绪指标同步濒临极限。任何主导力量(多/空)的率先破局,都可能引发连锁反应式的技术破位与资金踩踏。

市场不缺方向选择的动能,只缺临门一脚的契机。而这一契机,或许源自一则突发宏观利好、一次巨鲸清仓完毕,或是一轮集中爆仓清算。

在趋势尘埃落定前,保持策略的灵活性,远胜于盲目的方向押注。