贝森特“澄清”2000 美元分红 ,洛根扼杀12 月降息 :多头已无牌可打?

比特币和以太坊价格大幅下跌,市场恐慌情绪加剧。美联储鹰派言论导致降息预期降低,财政刺激计划被澄清为减税而非直接流动性注入,市场信心受挫。AI叙事成为最后支柱,但英伟达财报可能带来进一步波动。

撰文:Luke,火星财经

新的一周,以一场熟悉的“周一红”拉开了序幕。

北京时间 11 月 17 日清晨,比特币(BTC)毫无征兆地失守 94,000 美元,一度下探至 93,005 美元。以太坊(ETH)更是直接刺破 3000 美元关口,触及 3004 美元的低点。

这绝非一次健康的技术性回调。

恐慌情绪在山寨币市场展现得淋漓尽致。GIGGLE 24 小时跌幅 9.59%,ICP 跌幅 8.3%,PHA 跌幅 8.5%。这更像是一场恐慌性的提前避险。

市场已经成了“惊弓之鸟”。在经历了“10.11”的急速暴跌 和 11 月美国政府停摆的连续打击后,交易员们本就对后市分歧严重——Galaxy Digital 刚把年底目标砍到 12 万美元,而摩根大通还坚持 17 万美元。

而就在过去的 72 小时内,市场赖以生存的三大叙事支柱——财政刺激、货币宽松、AI 泡沫——中的两个已经相继崩塌,第三个也即将在 48 小时后迎来最终审判。

周一的暴跌,不是在“等待”审判,而是在“抢跑”逃离一个已经确定的危局。

支柱一:货币幻想的“周五狙击”

在过去几周,多头(如 Raoul Pal)的核心看涨逻辑之一,是押注美联储 12 月 10 日的“保险性降息”。一个月前(10 月 16 日),市场对此深信不疑,CME FedWatch 工具显示降息概率高达 88.2%。

然而,11 月 14 日(周五),美联储内部的鹰派大佬们,对这一“共识”发动了总攻。

拥有投票权的鹰派大将——达拉斯联储主席洛根(Lorie Logan)和堪萨斯城联储主席施密德(Jeff Schmid)——发表了协同的、极其强硬的讲话,直接“狙击”了市场的降息幻想。

洛根的发言直截了当:“很难支持 12 月降息”。她明确表示,“我不认为美国就业市场需要进一步的保险性降息”。

施密德则彻底掀了桌子,粉碎了“通胀仅来自关税”的鸽派论点:“我对通胀的担忧远不止关税问题”,他担心“进一步降息……可能对通胀产生持久影响”。

市场被这鹰派二重奏当场击溃。

这也不是“口头”崩塌。Coinglass 的数据冰冷地显示,在 11 月 14 日至 15 日的 24 小时内(即鹰派讲话后),全市场清算总额高达 $17$ 亿美元,其中 95%($16.2$ 亿美元)为多头头寸,超过 40.4 万名交易者被清算。

这场 $17$ 亿美元的清算,将市场的降息预期从“高枕无忧”打入了“极端分歧”。

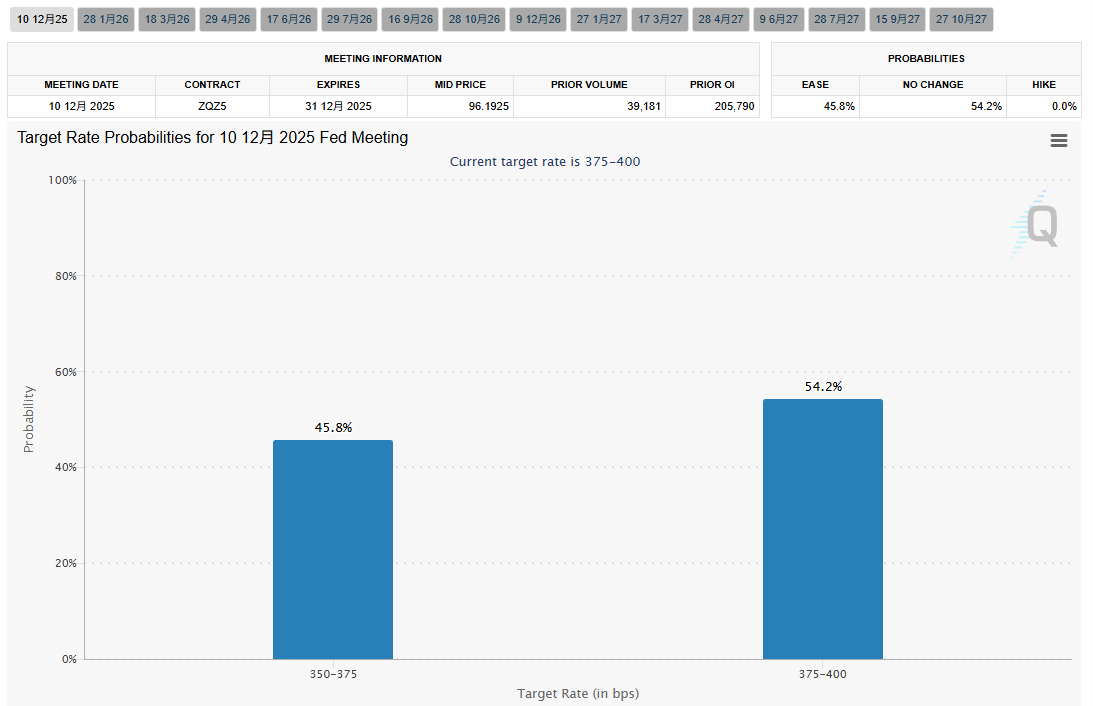

根据最新的 CME FedWatch 数据(截至 11 月 16 日),市场对 12 月 10 日的会议预期已彻底分裂:

- 45.8% 的概率押注降息。

- 54.2% 的概率押注维持利率不变。

货币宽松的 bull case(看涨理由)虽然没有被“扼杀”,但已经从“确定性利好”降级为“五五开的抛硬币”。这在周五(14 日)率先重创了市场信心。

支柱二:财政幻想的“周一破灭”

如果说周五的 $17$ 亿爆仓只是“第一只靴子”,那么今天(11 月 17 日,周一),市场在开盘时迎来了“第二只靴子”——财政刺激幻想的破灭。

多头(如 Arthur Hayes)的“第二希望”,是建立在“流动性”上的。他们认为,一旦“政府开门”,TGA(财政部账户)的“万亿黑洞”将“泄洪”,再加上特朗普承诺的“2000 美元分红”,市场将“通往瓦尔哈拉”(Valhalla)。

然而就在今天,财政部长贝森特(Scott Bessent)亲手戳破了后一个泡沫。

在 11 月 17 日的例行发布会上,贝森特首次公开“澄清”了这笔 $2000$ 美元“分红”的真实性质:

这不是“直升机撒钱”(Direct Liquidity Injection)。

它是一种“关税红利”(Tariff Dividend)。它“可能以多种形式出现”,例如“只是减税”,或针对特定群体的“退税”(如“家庭收入低于 $100,000$ 美元”),甚至可能包括“小费免税”(No Tax on Tips)这类措施。

更致命的是时间。贝森特明确表示,该计划不仅需要国会批准,而且不会在圣诞节前发放,目标是 2026 年。

市场期待的“2020 年新冠模式”(财政部发钱 + 美联储扩表 = M2 飙升),被贝森特“美国制造”和“民粹主义减税”的“2025 模式” 所取代。

如果说周五的 $17$ 亿爆仓是市场对“货币支柱崩塌”的即时反应,那么今天(周一)BTC 跌破 94k,就是市场对“财政支柱崩塌”的“二次确认”和“绝望性抛售”。

支柱三:“恐怖星期三”的AI零和博弈

在“财政”和“货币”两大宏观支柱于周五(14 日)和周一(17 日)相继确认倒塌后,市场只剩下最后一个、也是最脆弱的叙事支柱:AI。

而这个支柱的“最终审判日”,就定于本周三(11 月 20 日)盘后。

届时,英伟达(NVIDIA)将发布 2025 财年 Q3 财报。

对于加密市场而言,英伟达的财报是一场零和博弈。市场普遍的三大情景猜想,完美地诠释了加密市场为何“左右都是输”:

情景一:狂热继续(NVIDIA 强力超预期)

- 表现: 营收和指引远超华尔街预期(共识预期数据中心收入 $489.4$ 亿美元),黄仁勋释放“订单排到后年”的信号。

- 加密市场影响: 短期利空。 这将证明 AI 叙事“王权稳固”,全球最贪婪的资金将继续涌入 AI 赛道,导致加密市场(尤其是山寨币)面临严重的“抽血效应”。

- (机构佐证): Galaxy Digital 的研究主管 Alex Thorn 早已指出了这一趋势:比特币表现不佳,原因之一就是“资本轮换到了其他主要投资叙事,特别是人工智能和黄金”。NVIDIA 的“强力超预期”,将使这场“抽血”愈演愈烈。

情景二:泡沫见顶(NVIDIA 符合或不及预期)

- 表现: 业绩达标,但指引“仅符合预期”或“略显疲软”。

- 加密市场影响: 短期利多。 这将是 AI 叙事“第一次真正动摇”。巨量资金将开始从 AI 板块 溢出,寻找“下一个高增长叙事”。加密市场(特别是 $ICP, $PHA 等 AI 相关板块)有望承接这部分“出逃”的资本。

情景三:全面崩盘(NVIDIA 严重 Miss)

- 表现: 业绩和指引双双失败,证明 AI 的短期投入已远超实际产出。

- 加密市场影响: 短期重大利空。 作为纳斯达克 100 指数的权重股,NVIDIA 的崩盘将引发整个科技股板块的“戴维斯双杀”。加密货币作为高贝塔的“科技股影子”,必将跟随美股一同被抛售。

结语:宏观压力测试已经开始

现在,我们再回头看今天(11 月 17 日,周一)的盘面,一切都清晰了。

今天的“周一红”——BTC 跌破 94k,ETH 跌破 3k——不是一次简单的“技术回调”。

这是一场恐慌性的抢跑(Front-running)。

市场在周五失去了“降息幻想”(洛根/施密德扼杀 12 月降息),并在今天(周一)再次失去了“财政幻想”(贝森特澄清 2000 亿分红)。

在两大宏观支柱崩塌后,市场被迫将全部的、最后的希望寄托在“AI 叙事”上。

然而,交易员们已经意识到,周三的 NVIDIA 财报,大概率是一个“零和博弈”(情景一)甚至是“双输”(情景三)的局面。

$ICP$(7 天跌幅 37.2%)、$PHA$(24 小时跌幅 9.6%)等 AI 相关代币在今天领跌,就是市场在“抢跑”这个“NVIDIA 审判日”的最直接证据。

这也印证了链上分析师 Willy Woo 的担忧:过去由“减半”和“$M2$ 流动性”双周期共振的牛市已经结束,比特币“从未经历过一次真正的经济衰退”或“商业周期下行”。

而 11 月 14 日至 17 日的这场“三支柱崩塌”,正是 Willy Woo 所预言的“宏观压力测试”的第一次实战演习。

“商业周期下行”在 2025 年的具体表现就是:财政刺激从“直升机撒钱”变为“小费免税”,货币政策从“降息 50bp” 变为“12 月暂停”,资本从“投机性叙事”(加密)逃向“生产性叙事”(AI)。这是市场从“流动性幻想”转向“宏观现实”的、极其痛苦的、但不可避免的重估。请各位系好安全带。