BitMEX 创始人 vs Tether CEO:一场关于 USDT 资产质量的推上口水战

BitMEX创始人Arthur Hayes质疑Tether资产流动性风险,Tether CEO Paolo Ardoino回应称公司资本充足,即使非流动性资产归零也能覆盖兑付需求。

12 月 1 日,加密推特上爆发了一场含金量极高的“口水战”。

挑起战争的是 BitMEX 创始人、币圈著名的“毒舌”宏观分析师 Arthur Hayes。而被动应战的,是刚刚交出一份“富可敌国”财报的 Tether CEO Paolo Ardoino。

事情的起因很简单:Tether 实在是太赚钱了。

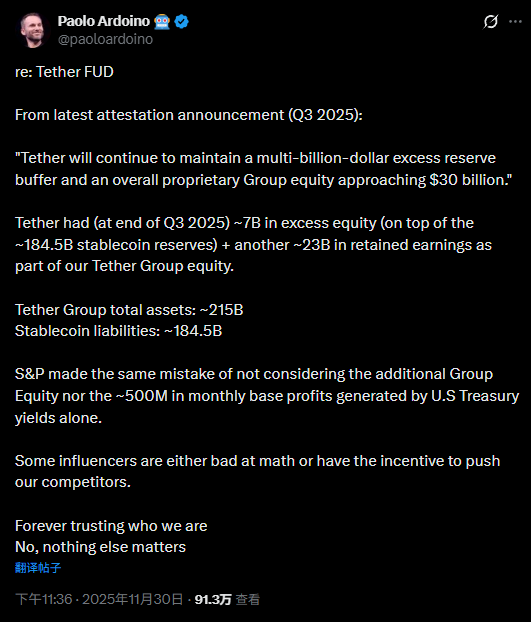

Paolo Ardoino 刚刚凡尔赛地透露,Tether 仅靠持有的美国国债,每个月就能产生约 5 亿美元 的无风险利润。

面对这台日进斗金的印钞机,Hayes 在 X 平台上发文,先是酸溜溜地恭维了一句:“你们赚得真 TM 多(Y'all make a fuck ton of money)……嫉妒。”

但紧接着,他话锋一转,抛出了一个极其尖锐的质问:如果发生了意外,你们那些流动性差的“私人投资”,会不会让 Tether 的超额抵押变成一句空话?

这场对话瞬间引爆了社区。一边是这几年对 Tether 资产质量的持续质疑,另一边是 Tether 如今恐怖的资本壁垒。

这不仅仅是两个大佬的互怼,这是两种世界观的碰撞:传统的“流动性原教旨主义” vs 新生的“资本暴力美学”。

第一回合:Hayes 的进攻——“你的私房钱安全吗?”

Arthur Hayes 的攻击点非常精准,直击 Tether 资产负债表中最不透明的角落。

他的逻辑是这样的: “如果 Tether 的负债是美元,资产是美国国债(T-bills),那基本上没有太大问题。”

这是常识。Tether 持有 1200 亿-1350 亿美元 的美债,这部分资产的流动性比现金还像现金,没人担心这个。

但 Hayes 担心的是剩下的部分。他质问道:“如果 Tether 的资产是流动性较差的私人投资(illiquid private investment),一旦发生意外……市场就会对 Tether 的超额抵押持怀疑态度。”

Hayes 指的是 Tether 财报中那些神秘的“担保贷款”(Secured Loans)和“其他投资”(包括比特币、黄金、AI 算力设施等)。

在 Hayes 看来,这就像一个银行家,拿储户的钱去投了房地产或者初创公司。平时没事,但一旦发生大规模挤兑(Run),这些资产卖不掉,或者只能贱卖。那时候,所谓的“超额抵押”就会瞬间缩水,导致资不抵债。

这是一个非常经典的、教科书式的“流动性危机”模型。

第二回合:Paolo 的反击——“你不懂什么是钞能力”

面对 Hayes 的质疑,Tether CEO Paolo Ardoino 没有解释那些“私人投资”到底是什么,而是直接甩出了一张底牌:哪怕那些投资全部归零,我们也赔得起。

Paolo 在回复中引用了最新的 Q3 2025 鉴证报告,给 Hayes 上了一堂数学课:

- 超额储备(Buffer): Tether 账面上已经有 70 亿美元 的超额储备(Excess Equity)。这笔钱是专门用来应对波动的。

- 集团权益(Group Equity): 这才是真正的核武器。Paolo 透露,除了那 70 亿,Tether 集团还有 230 亿美元 的“留存收益”(Retained Earnings)。

加在一起,Tether 拥有接近 300 亿美元 的自有资金。

这是什么概念? Tether 目前被诟病的“私人投资”和“担保贷款”加起来大约是 185 亿美元(146 亿贷款 + 39 亿其他投资)。

Paolo 的潜台词是:就算 Hayes 你担心的那些垃圾资产全部一文不值(归零),我剩下的 115 亿美元权益(300 亿 - 185 亿),依然足够覆盖所有用户的兑付需求。

更别提,这台机器每个月还在以 5 亿美元 的速度,用美债利息给自己加厚装甲。

Paolo 甚至在推文中嘲讽道:“有些大 V 要么是数学不好,要么就是想以此推销竞争对手的产品。”

第三回合:Joseph 的补刀——“不仅是大,而且是深”

前花旗银行加密研究负责人 Joseph 随后加入了战局,他的分析让这场口水战升级到了商业模式的层面。

Joseph 指出,Hayes 的分析遗漏了一个关键点:Tether 已经不是一家“银行”,它是一家“投资控股集团”。

- 表内 vs 表外: 市场看到的“储备金报告”只是 Tether 的“负债表”。而 Tether 真正的财富——那些股权投资收益、矿业业务、AI 算力——很多都藏在未公开的“集团资产负债表”里。

- 效率怪物: Joseph 提到,Tether 仅有 150 名员工,却创造了 100 亿美元 的年净利。这让它成为了全球人效比最高、印钞效率最恐怖的公司。

- 降维打击: 传统银行只维持 5-15% 的流动资产,而 Tether 的流动性(美债)占比高达 85% 以上。Hayes 拿着放大镜去找那 15% “非流动资产”的茬,却忽略了 Tether 整体的抗风险能力已经远超传统银行。

小结

这场“口水战”的结果是显而易见的。

Arthur Hayes 的质疑在理论上是正确的——任何非流动性资产在挤兑中都是风险。

但 Paolo Ardoino 用现实击败了理论——当你的资本厚度(Equity Buffer)达到 300 亿美元时,理论上的“流动性风险”就被无限稀释了。

这不仅是 Tether 的胜利,也是加密行业的一个里程碑时刻。我们突然发现,这个曾经被视为“最大雷点”的 USDT,如今已经变成了一个持有 1350 亿美债(相当于全球第 17 大持有国)、年赚 100 亿的金融巨兽。

它已经“大而不倒”(Too Big to Fail),甚至不需要央行的救助,因为它自己就是央行。

Hayes 输了,不是输给了逻辑,而是输给了 Tether 那个深不见底的钱包。