算力次贷危机:AI 基建债务潮、矿工杠杆与消失的“清算流动性”

文章分析了AI基建行业面临的金融风险,指出资产端的通缩和融资端的异化导致信用定价失灵,特别是加密矿工转型AI算力服务后债务激增,形成潜在违约风险。

作者:Anita @anitahityou

如果你只看 2025 年的科技新闻,会觉得世界一片大好:AI 投资仍在继续,北美数据中心建设加速,加密矿工终于“走出周期”,把原本高波动的挖矿业务成功转型为稳定的 AI 算力服务。

但在华尔街的信贷部门,气氛截然不同。

做债的人(Credit Investors)并没有在讨论模型效果,也不关心哪一代 GPU 更强。他们盯着 Excel 表格上的核心假设,开始感到一阵寒意:我们似乎正在用 10 年期的房地产融资模型,去购买一种保质期只有 18 个月的生鲜产品。

Reuters 和 Bloomberg 在 12 月的连续报道揭开了冰山一角:AI 基建正在快速变成一个“债务密集型行业”。但这只是表象,真正的危机在于深层的金融结构错配——当高折旧的算力资产、高波动的矿工抵押物,与刚性的基础设施债务被强行捆绑时,一条隐秘的违约传导链已经形成。

一、 资产端的通缩:“摩尔定律”的残酷复仇

做债的核心逻辑是现金流覆盖率(DSCR)。过去 18 个月,市场假设 AI 算力租金会像房租一样稳定,甚至像石油一样抗通胀。

数据正在无情地粉碎这个假设。

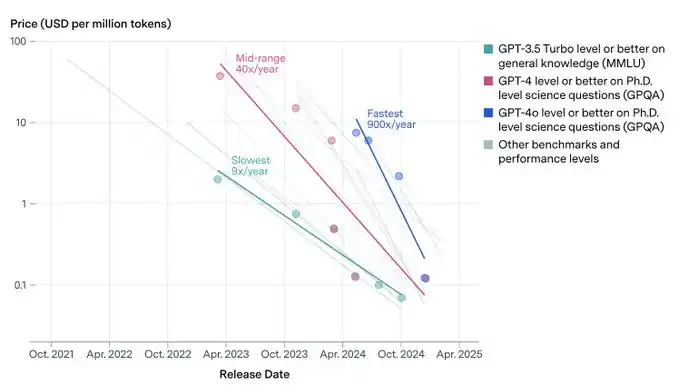

根据 SemiAnalysis 和 Epoch AI 的 2025 年第四季度追踪数据,单位 AI 推理(Inference)成本在过去一年内同比下降了 20–40%。

- 模型量化(Quantization)、蒸馏技术(Distillation)的普及,以及专用推理芯片(ASIC)的效率提升,导致算力供给的效率呈指数级增长。

- 这意味着所谓的“算力租金”具有天然的通缩属性。

这就构成了第一个久期错配(Duration Mismatch):发债主体用 2024 年高点价格(CapEx) 购买的 GPU,锁定的却是一条 2025 年后注定暴跌的租金收益曲线。

如果你是股权投资者,这叫技术进步;如果你是债权人,这叫抵押品贬值。

二、 融资端的异化:将风投风险包装成基建回报

如果资产端的回报在变薄,理性的负债端应该更保守。

但现实恰恰相反。

据 The Economic Times 和 Reuters 的最新统计,2025 年 AI 数据中心及相关基建的债务融资总额激增 112%,达到 250 亿美元规模。 这一激增的主要推手,是 CoreWeave、Crusoe 等“Neo-Cloud”厂商以及转型中的矿企,它们大规模采用 资产支持借贷(Asset-Backed Lending, ABL) 和 项目融资(Project Finance)。

这种融资结构的本质变化极其危险:

- 过去: AI 是科技 VC 的游戏,失败了是股权归零。

- 现在: AI 成了基础设施的游戏,失败了是债务违约。

市场正在把高风险、高折旧的科技资产(Venture-grade Assets),错误地放入了本该属于高速公路和水电站的低风险融资模型(Utility-grade Leverage)中。

三、矿工的“假转型”与“真加杠杆”

最脆弱的一环,出现在加密矿工身上。 媒体喜欢歌颂矿工转型 AI 是“去风险”,但从资产负债表的角度看,这是风险叠加。

查阅 VanEck 和 TheMinerMag 的数据可以发现一个反直觉的事实:2025 年头部上市矿企的净负债率,相比 2021 年高点并未实质性去化。 甚至,部分激进矿企的债务规模激增了 500%。

他们是如何做到的?

- 左手(资产端): 依然持有高波动的 BTC/ETH,或将未来的算力收入作为隐性抵押。

- 右手(负债端): 发行可转债(Convertible Notes)或高息债,借入美元购买 H100/H200。

这不是去杠杆,这是Rollover(债务展期)。

这意味着矿工正在玩一种“双重杠杆”游戏:用 Crypto 的波动性做担保,去赌 GPU 的现金流。在顺风期这是双倍利润,但一旦宏观环境收紧,“币价下跌”与“算力租金下降”将同时发生**。在信用模型里,这被称为相关性收敛(Correlation Convergence),是所有结构性产品的噩梦。

四、 不存在的“回购市场” (The Missing Repo Market)

让信贷经理深夜惊醒的,还不是违约本身,而是违约后的清算(Liquidation)。

在房地产次贷危机中,银行收回房子至少还能拍卖。但在 AI 算力融资里,如果一家矿工违约,债权人收回那一万张 H100 显卡,能卖给谁?

这是一个被严重高估流动性的二级市场:

- 物理依赖: 高端 GPU 不是插在自家电脑就能用的,它们强依赖于特定的液冷机柜和电力密度(30-50kW/rack)。

- 技术过时(Hardware Obsolescence): 随着 NVIDIA Blackwell 甚至 Rubin 架构的发布,手里的旧款卡面临的是非线性折价。

- 买盘真空: 当发生系统性抛售时,市场上没有“最后贷款人”愿意接盘过时的电子垃圾。

我们必须警惕这种“抵押品幻觉”——账面上的 LTV看起来很安全,但那个能承接数十亿美元抛压的二级回购市场(Repo Market),在现实中根本不存在。

这不只是 AI 泡沫,这是信用定价的失灵

需要澄清的是,这篇文章并非否定 AI 的技术前景,也不是否认算力的真实需求。 我们质疑的,是错误的金融结构。

当摩尔定律驱动的通缩资产(GPU),被当作抗通胀的房地产(Real Estate)来定价;当并未真正去杠杆的矿工,被当作优质的基础设施运营商来融资时——市场其实是在进行一场尚未被充分定价的信用实验。

历史经验反复证明:信用周期,往往比技术周期更早触顶。对于宏观策略与信贷交易员而言,2026 年前的首要任务,或许不是预测哪个大模型会赢,而是重新审视那些“AI Infra + Crypto Miners”组合的真实信用利差。

<参考>

<1>https://epoch.ai/data-insights/llm-inference-price-trends

<2>https://epochai.substack.com/p/the-epoch-ai-brief-april-2025

<3>https://semianalysis.com/2025/

<4>https://www.reuters.com/commentary/breakingviews/shaky-data-centre-tenants-could-choke-off-ai-boom-2025-12-10/

<5>https://longbridge.com/en/news/269179463

<6>https://economictimes.indiatimes.com/topic/data-center-capacity

<7>https://www.webpronews.com/ais-debt-fueled-data-center-frenzy-risks-mounting-in-2025-boom/

<8>https://www.alpha-matica.com/post/assessing-risks-in-ai-infrastructure-finance

<9>https://www.blackstone.com/news/press/coreweave-secures-7-5-billion-debt-financing-facility-led-by-blackstone-and-magnetar/

<10>https://www.prnewswire.com/news-releases/coreweave-secures-7-5-billion-debt-financing-facility-led-by-blackstone-and-magnetar-301848093.html

<11>https://www.cnbc.com/2024/05/17/ai-startup-coreweave-raises-7point5-billion-in-debt-blackstone-leads.html

<12>https://happycoin.club/en/vaneck-za-god-dolgi-bitkoin-majnerov-vyrosli-na-500-do-127-mlrd/

<13>https://www.binance.bh/en-BH/square/post/10-23-2025-crypto-news-bitcoin-miner-debt-surges-500-as-industry-gears-up-for-hashrate-

<14>https://www.aicerts.ai/wp-content/uploads/2025/02/Publications-Certification-Impact-Report-1.pdf

<15>https://www.webpronews.com/ais-debt-fueled-data-center-frenzy-risks-mounting-in-2025-boom/

<16>https://www.alpha-matica.com/post/assessing-risks-in-ai-infrastructure-finance