为何2025年市场情绪全面崩溃?解读Messari十万字年度报告

Messari年度报告分析2025年加密市场情绪崩溃的原因,指出市场参与者身份错位和货币体系失效是核心问题,BTC因稳定性和共识被市场选为主要Cryptomoney,而L1估值因失去货币叙事而面临挑战。

原文标题:《为何 2025 年市场情绪全面崩溃?|解读 Messari 十万字年度报告(一)》

原文作者:Merkle3s Capital

原文来源:https://x.com/Merkle3sCapital/status/2002762512912326981

转载:火星财经

本文基于 Messari 于 2025 年 12 月发布的年度报告 The Crypto Theses 2026。该报告全文超过十万字,官方标注阅读时长为 401 分钟。本文信息仅供参考,不构成任何投资建议或邀约,我们不对内容准确性负责,亦不承担由此产生的任何后果。

引言|这是情绪最糟糕的一年,却不是系统最脆弱的一年

如果只看情绪指标,2025 年的加密市场几乎可以被判「死刑」。

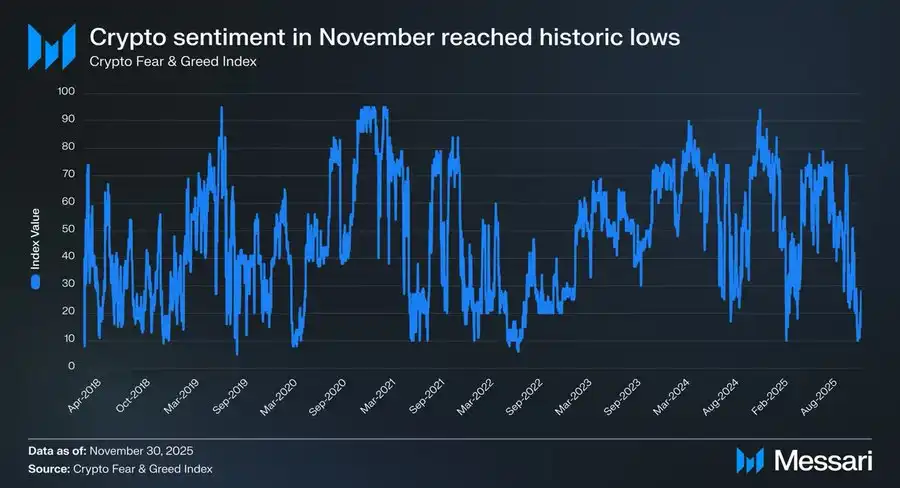

在 2025 年 11 月,Crypto Fear & Greed Index 跌至 10,进入「极度恐惧」区间。

历史上,情绪曾跌到这一水平的时刻屈指可数:

· 2020 年 3 月,全球疫情引发的流动性踩踏

· 2021 年 5 月,杠杆连环清算

· 2022 年 5–6 月,Luna 与 3AC 的系统性崩塌

· 2018–2019 年,行业级熊市

这些时期都有一个共同点:行业本身正在失效,未来高度不确定。

但 2025 年并不符合这个特征。没有头部交易平台挪用用户资产,没有市值数百亿美元的庞氏项目主导叙事,总市值没有跌破上一轮周期高点,稳定币规模反而创出历史新高,监管与制度化进程持续推进。

在「事实层面」,这并不是一个行业正在崩溃的年份。然而在「感受层面」,它却可能是很多从业者、投资者、老用户最痛苦的一年。

情绪为何会崩溃?

Messari 在报告开篇给出了一个极具冲击力的对比:

如果你是在华尔街写字楼里参与加密资产配置,2025 年可能是你进入这个行业以来最好的一年。但如果你是在 Telegram、Discord 里熬夜盯盘、寻找 Alpha,这大概是你最怀念「旧时代」的一年。

同一个市场,两种几乎完全相反的体验。这不是偶然的情绪波动,也不是简单的牛熊切换,而是一种更深层的结构性错位:市场正在更换参与者,但多数人还在用旧身份参与新系统。

这不是一篇行情复盘

这篇文章,并不打算讨论短期价格走势,也不试图回答「接下来会不会涨」。

它更像是一份结构性说明:

· 为什么在制度、资金、基础设施不断强化的同时,

· 市场情绪却滑向历史级低点?

· 为什么很多人觉得「自己选错了赛道」,但系统本身却没有失败?

Messari 在这份十万字报告里,选择从一个极其原始的问题重新出发:如果加密资产最终是一种「钱」,那么谁,才配被当作钱来对待?

理解这一点,是理解 2025 年市场情绪全面崩溃的前提。

第一章|情绪为何低到反常?

如果只看结果,2025 年的情绪崩溃几乎是「无法理解的」。

在没有交易平台暴雷、没有系统性信用崩塌、没有核心叙事破产的情况下,市场却给出了接近历史最低的情绪反馈。

Messari 给出的判断非常直接:这是一次「情绪与现实严重脱钩」的极端案例。

1. 情绪指标已经进入「历史异常区间」

Crypto Fear & Greed Index 跌至 10,并不是一个普通的回调信号。

在过去十多年里,这一数值只在极少数时刻出现过,而每一次出现,都伴随着真实而深刻的行业级危机:

· 资金体系断裂

· 信用链条崩塌

· 市场对「未来是否存在」产生怀疑

但 2025 年没有出现这些问题。

没有核心基础设施失灵,没有主流资产被清算至零,也没有出现足以动摇行业合法性的系统事件。从统计意义上看,这次情绪读数并不匹配任何已知的历史模板。

2. 市场并未失败,失败的是「个人体验」

情绪的崩溃,并不是来自市场本身,而是来自参与者的主观体验。Messari 在报告中反复强调一个被忽视的事实:2025 年是一个机构体验远好于散户体验的年份。

对机构而言,这是一个极其清晰、甚至舒适的环境:

· ETF 提供了低摩擦、低风险的配置通道

· DAT(数字资产金库)成为稳定、可预期的长期买方

· 监管框架开始明确,合规边界逐渐可见

但对大量旧结构下的参与者而言,这一年却异常残酷:

· Alpha 显著减少

· 叙事轮动失效

· 大多数资产长期跑输 BTC

·「努力程度」与「结果」之间的关系被彻底打破

市场没有拒绝人,只是换了一套奖励机制。

3.「没有赚到钱」,被误读成「行业不行了」

情绪真正的触发点,并不是价格下跌,而是认知落差。在过去的多个周期里,Crypto 的隐含假设是:只要足够勤奋、足够早、足够激进,就能获得超额回报。

但 2025 年第一次系统性地打破了这个假设。

· 多数资产不再因为「讲故事」获得溢价

· L1 的生态增长不再自动转化为代币回报

· 高波动不再意味着高收益

结果是,大量参与者开始产生一种错觉:如果我没有赚到钱,那一定是整个行业出了问题。而 Messari 的结论恰恰相反:行业正在变得更像一个成熟的金融系统,而不是一个持续制造投机红利的机器。

4. 情绪崩溃的本质,是身份错位

综合所有现象,Messari 给出的隐含答案只有一个:2025 年的情绪崩溃,本质上是身份错位。

· 市场正在向「资产配置者」「长期持有者」「制度参与者」倾斜

· 但大量参与者仍然以「短期 Alpha 寻找者」的身份存在

当系统奖励逻辑发生变化,而参与方式没有同步调整时,情绪必然率先崩溃。这并不是个人能力问题,而是时代角色切换的摩擦成本。

小结|情绪并没有告诉你真相

2025 年的市场情绪,真实反映了参与者的痛苦,但并没有准确反映系统的状态。

· 情绪崩溃 ≠ 行业失败

· 痛苦加剧 ≠ 价值消失

它只是提示了一件事:旧的参与方式,正在快速失效。而理解这一点,是进入下一章的前提。

第二章|情绪崩溃的真正根源:货币体系正在失效

如果只停留在市场结构层面,2025 年的情绪崩溃仍然解释不完整。真正的问题不是:

· Alpha 变少了

· BTC 太强了

· 机构进来了

这些都只是表层现象。Messari 在报告中给出的更深层判断是:市场情绪的崩溃,本质上源自一个被长期忽视的事实——我们所处的货币体系本身,正在持续向储蓄者施压。

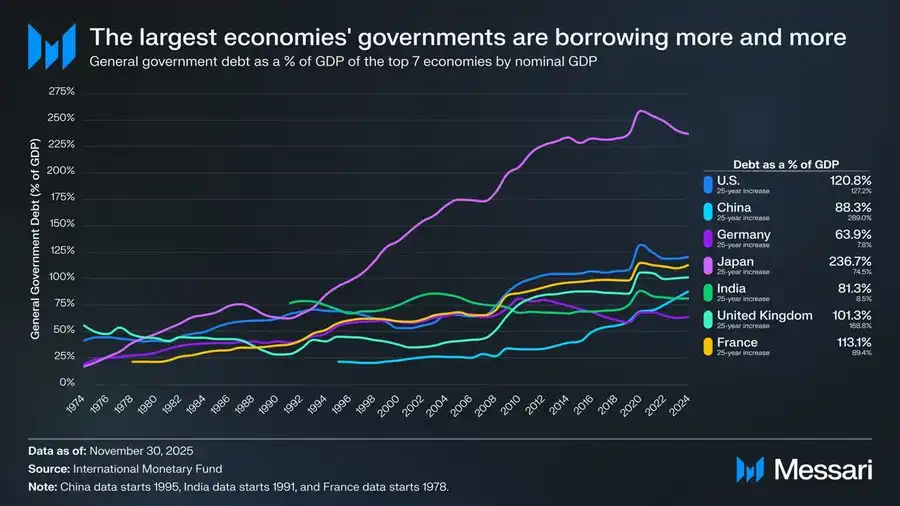

一张必须被正视的图:全球政府债务失控

这张图并不是宏观背景装饰,而是整个 Cryptomoney 论证的逻辑起点。

过去 50 年,全球主要经济体的政府债务占 GDP 比例,呈现出高度一致、几乎不可逆的上升趋势:

· 美国:120.8%

· 日本:236.7%

· 法国:113.1%

· 英国:101.3%

· 中国:88.3%

· 印度:81.3%

· 德国:63.9%

这并不是某一个国家治理失败的结果,而是一个横跨制度、政治结构与发展阶段的共同结局。无论是民主国家、集权国家,还是发达经济体、新兴市场,政府债务都在长期跑赢经济增长。

这张图真正说明的不是「债务高」,而是「储蓄被系统性牺牲」

当政府债务增长长期快于经济产出,体系只能通过三种方式维持稳定:

1. 通胀

2. 长期低实际利率

3. 金融抑制(资本管制、提款限制、监管干预)

无论采用哪一种路径,最终成本都会由同一群人承担:储蓄者。Messari 在报告中用了一句极为克制、但分量极重的话:When debt grows faster than economic output, the costs fall most heavily on savers.翻译过来就是:当债务跑赢增长,储蓄注定是被牺牲的那一方。

为什么情绪会在 2025 年集中崩溃?

因为 2025 年,是越来越多参与者第一次清晰意识到这件事的一年。

在此之前:

·「通胀只是暂时的」

·「现金总是安全的」

·「长期来看法币是稳定的」

而现实正在不断否定这些假设。

当人们发现:

· 努力工作 ≠ 财富保值

· 储蓄行为本身在持续缩水

· 资产配置难度显著上升

情绪的崩溃并不是来自 Crypto,而是来自对整个金融体系信心的动摇。Crypto 只是这个冲击最先被感知的地方。

Cryptomoney 的意义,并不在「更高收益」

这也是 Messari 反复强调、但极易被误读的一点。Cryptomoney 并不是为了承诺更高回报而存在的。

它的核心价值在于:

· 规则可预测

· 货币政策不由单一机构随意更改

· 资产可以自我托管

· 价值可以不经许可地跨境转移

换句话说,它提供的不是「赚钱工具」,而是:在一个高债务、低确定性的世界中,重新给予个体货币选择权。

情绪崩溃,其实是一种「清醒」

当你把这张债务图与 2025 年的市场情绪放在一起,会发现一个反直觉的结论:情绪的极度悲观,并不意味着行业失败,而意味着越来越多人开始意识到,旧体系的问题是真实存在的。

Crypto 的问题,从来不是「没用」。真正的问题是:它不再为所有人制造轻松的超额回报。

小结|从情绪,到结构,再到货币本身

这一章解决的是一个根本问题:为什么在没有系统性崩盘的情况下,市场情绪却跌入历史级低点?答案并不在 K 线里,而在货币结构中。

· 情绪崩溃,是表象

· 范式断裂,是过程

· 货币体系失衡,是根因

而这,正是 Messari 选择从「钱」而不是从「应用」开始整份报告的原因。

第三章|为什么只有 BTC,被当成「真正的钱」

如果你读到这里,已经很容易产生一个疑问:如果问题出在货币体系,那为什么答案是 BTC,而不是别的?

Messari 在报告中给出的判断异常明确:BTC 已经不再和其他 Crypto 资产处在同一个竞争维度。

1. 钱不是技术问题,而是共识问题

这是理解 BTC 的第一把钥匙。Messari 在原文中反复强调一个容易被工程师忽略的事实:Money is a social consensus, not a technical optimization problem.换句话说:

· 钱不是「谁更快」

· 不是「谁更便宜」

· 也不是「谁功能更多」

而是谁被长期、稳定地当成价值储存。从这个角度看,Bitcoin 的胜出并不神秘。

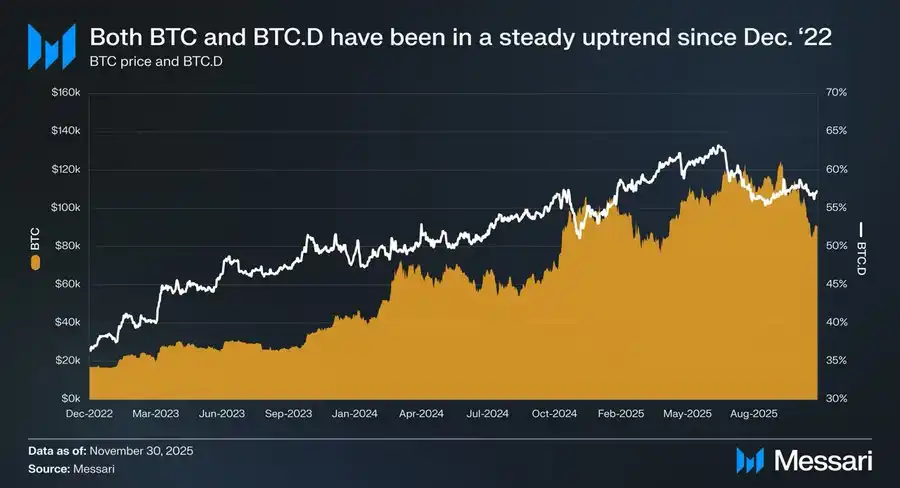

2. 三年数据,已经把答案写在脸上了

从 2022 年 12 月 1 日到 2025 年 11 月:

· BTC 上涨 429%

· 市值从 3180 亿美元 → 1.81 万亿美元

· 全球资产排名进入 前十

而更重要的是 相对表现:BTC.D 从 36.6% → 57.3%。在一个「理论上应该山寨狂飙」的周期里,资金反而持续回流 BTC。这不是一轮行情的偶然结果,这是市场在重新做资产分类。

3. ETF 和 DAT,本质上是在「制度化共识」

Messari 对 ETF 的评价非常克制,但结论极重。Bitcoin ETF 并不是「新增买盘」这么简单,它真正改变的是:谁在买 + 为什么买 + 可以持有多久

· ETF 把 BTC 变成合规资产

· DAT 把 BTC 变成公司资产负债表的一部分

· 国家储备把 BTC 提升到「战略资产」层级

当 BTC 被这些角色持有时,它就不再是:「可以随时抛弃的高波动风险资产」而是:必须长期持有、不能轻易犯错的货币资产。钱,一旦被这样对待,就很难再退回去。

4. 为什么 BTC 越「无聊」,越像钱

这可能是 2025 年最反直觉的一点:

· BTC 没有应用

· 没有叙事轮动

· 没有生态故事

· 甚至没有「新东西」

但正因为如此,它才符合「钱」的全部特征:

· 不依赖未来承诺

· 不需要增长叙事

· 不需要团队持续交付

它只需要不出错。

而在一个高债务、低确定性的世界里,「不出错」本身就是稀缺资产。

5. BTC 强,并不是市场的失败

很多人的痛苦来自一个错觉:「BTC 强,说明市场不对劲。」Messari 的判断恰好相反:BTC 的强势,是市场在变得更理性。

当系统开始奖励:

· 稳定性

· 可预期性

· 长期可信度

那所有依赖「高波动换高回报」的策略,都会显得越来越痛苦。这不是 BTC 的问题,这是参与方式的问题。

小结|BTC 不是赢了,它是被选中了

BTC 并没有「击败」其他资产。它只是在一个货币体系不断失效的时代里,被市场反复验证为:

· 最不需要解释的资产

· 最不依赖信任的资产

· 最不需要承诺未来的资产

这不是一轮行情的结果,而是一种角色确认。

第四章|当市场只需要一种「钱」,L1 的故事开始失灵

在确认 BTC 已经被市场选为「主要 Cryptomoney」之后,一个问题无法回避:如果钱已经有了答案,那 Layer 1 还剩下什么?Messari 没有直接给出结论,但通读这一部分后,一个趋势非常清晰:L1 的估值,正在被迫从「未来叙事」,回到「现实约束」。

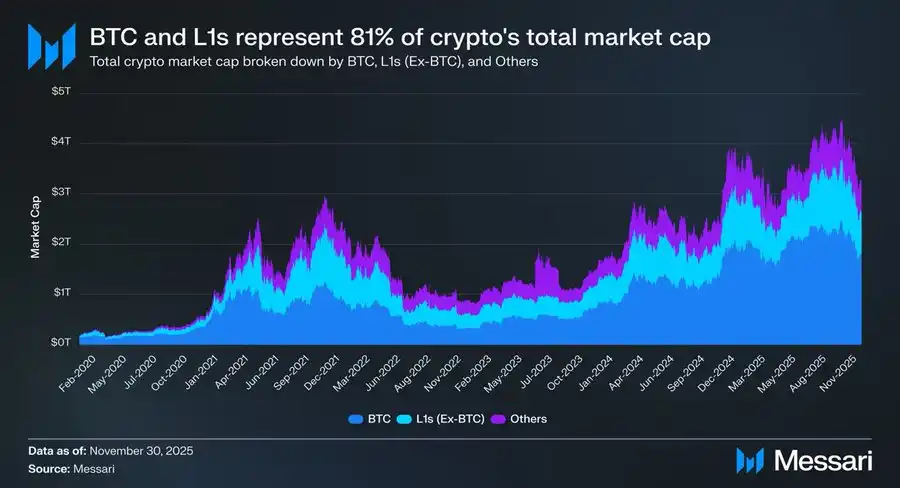

1. 一个残酷但真实的事实:81% 的市值,都在「钱」的叙事里

截至 2025 年底,整个加密市场市值约 $3.26T:

· BTC:$1.80T

· 其他 L1:约 $0.83T

· 其余资产:不足 $0.63T

合计来看:约 81% 的加密资产市值,被市场当作「钱」或「潜在的钱」在定价。这意味着什么?意味着 L1 的估值,早已不是「应用平台」的定价逻辑,而是「它有没有资格成为钱」的定价逻辑。

2. 问题在于:大多数 L1,并不配

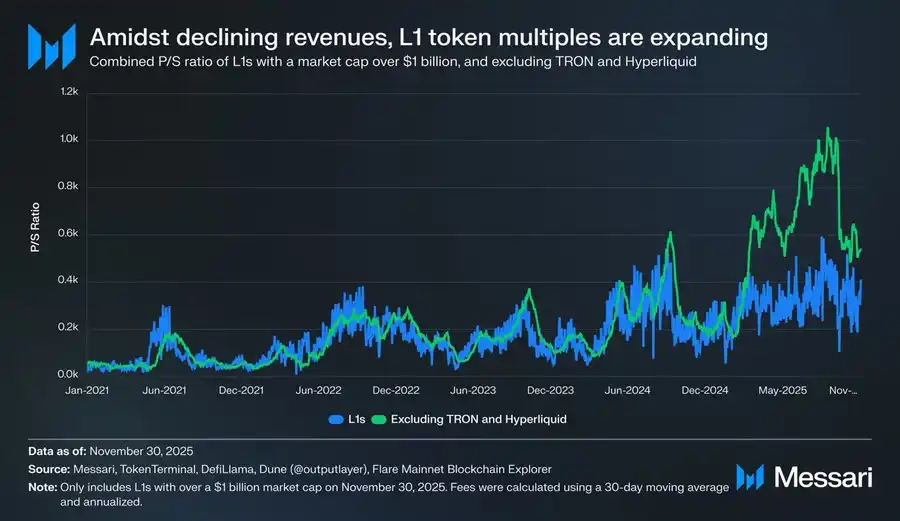

Messari 给出的数据非常直接,也非常冷酷。

在剔除 TRON 与 Hyperliquid 这类收入异常高的个例后:

· L1 的整体收入 持续下滑

· 但估值倍数却在 持续抬升

调整后的 P/S 比例如下:

· 2021:40x

· 2022:212x

· 2023:137x

· 2024:205x

· 2025:536x

而同期 L1 总收入:

· 2021:$12.3B

· 2022:$4.9B

· 2023:$2.7B

· 2024:$3.6B

· 2025(年化):$1.7B

这是一个无法被「未来增长」合理解释的剪刀差。

3. L1 并不是「被低估」,而是「被重新分类」

很多人的痛苦来源于一个误解:「是不是 L1 被市场错杀了?」。Messari 的判断恰恰相反:市场并没有错杀 L1,而是在降低它们的「货币想象空间」。

如果一个资产:

· 不能稳定储值

· 不能被长期持有

· 又无法提供确定的现金流

那它最终只剩下一种定价方式:高 beta 风险资产。

4. Solana 的例子,其实已经说明了一切

SOL 是 2025 年为数不多跑赢 BTC 的 L1。但 Messari 指出了一个极具杀伤力的事实:

· SOL 生态数据增长 20–30 倍

· 价格只比 BTC 多跑赢 87%

换句话说:要想在 BTC 面前获得「显著超额收益」,L1 需要的是数量级级别的生态爆发。这不是「努力不够」,而是回报函数已经被重写。

5. 当 BTC 成为「钱」,L1 的负担反而更重了

这是很多人没有意识到的结构性变化。在 BTC 没有明确货币地位之前:

· L1 可以讲「未来成为钱」的故事

· 市场愿意为这种可能性提前付费

而现在:

· BTC 已经坐实

· 市场不再愿意为「第二个钱」付出同样溢价

于是,L1 面临一个更难的问题:如果不是钱,那你到底是什么?

小结|L1 的问题,不是竞争,而是定位

L1 并不是「输给了 BTC」。它们输的是:

· 在货币这个维度上

· 市场已经不需要更多答案

而一旦失去「货币叙事」的庇护,所有估值都必须重新接受现实约束。

这,正是 2025 年大量参与者情绪崩溃的直接来源。