“躺赚”时代终结,加密期权如何扛起2026年的收益大旗?

加密期权有望在2026年迎来爆发,受传统DeFi收益率下降、用户界面简化及Coinbase收购Deribit推动。当前永续合约主导市场,但DeFi期权正通过抽象化设计降低使用门槛,吸引散户参与。同时,机构对冲和收益管理需求上升,Rysk、Derive等协议提供结构化产品与高效工具,推动期权成为链上核心金融基础设施。

作者:@intern_cc, 加密 KOL

编译:Felix, PANews

加密期权有望成为 2026 年的标志性金融工具,这得益于三大趋势的融合:传统 DeFi 收益率因“收益末日”而受到挤压,新一代简化版的“入门级产品”将期权抽象为一键交易界面,以及 Coinbase 以 29 亿美元收购 Deribit 获得机构认可。

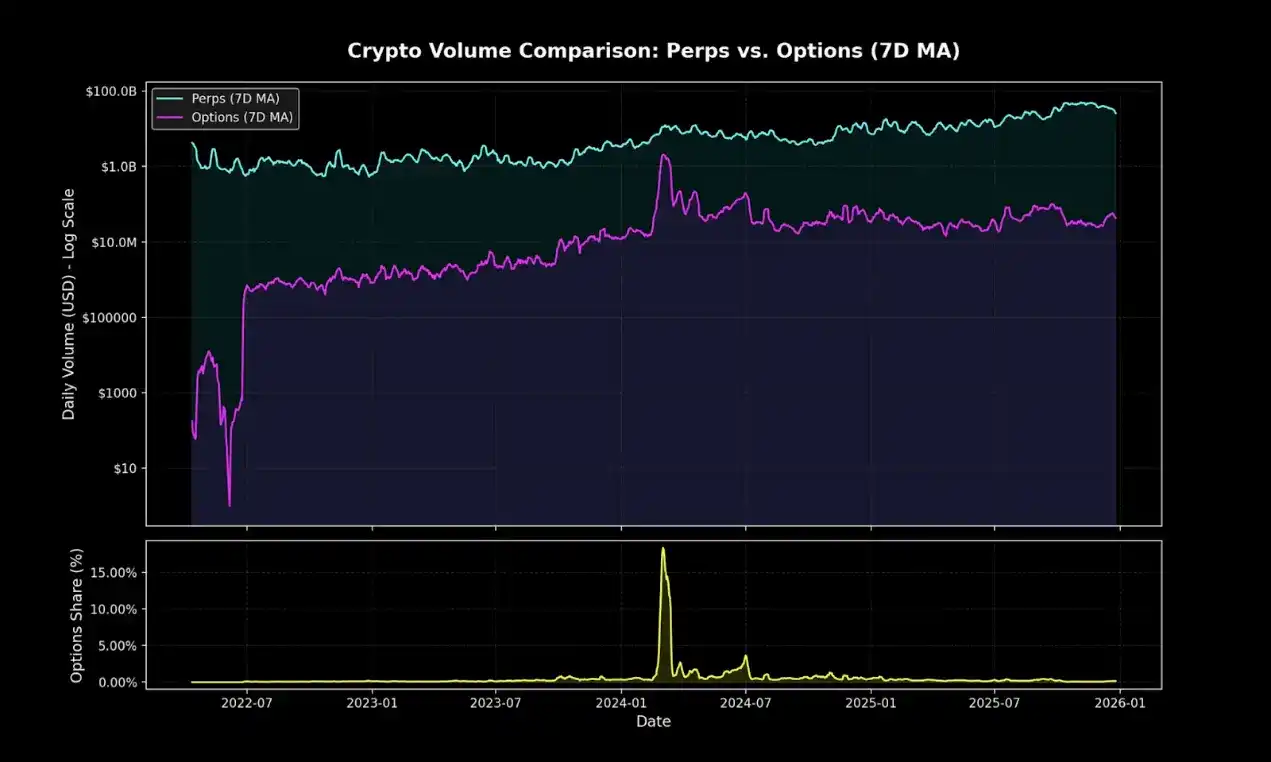

尽管目前链上期权仅占加密衍生品交易量的一小部分,但永续合约在市场中仍占据绝对主导地位。这种差距与 TradFi 期权在 Robinhood 普及之前的情况如出一辙。

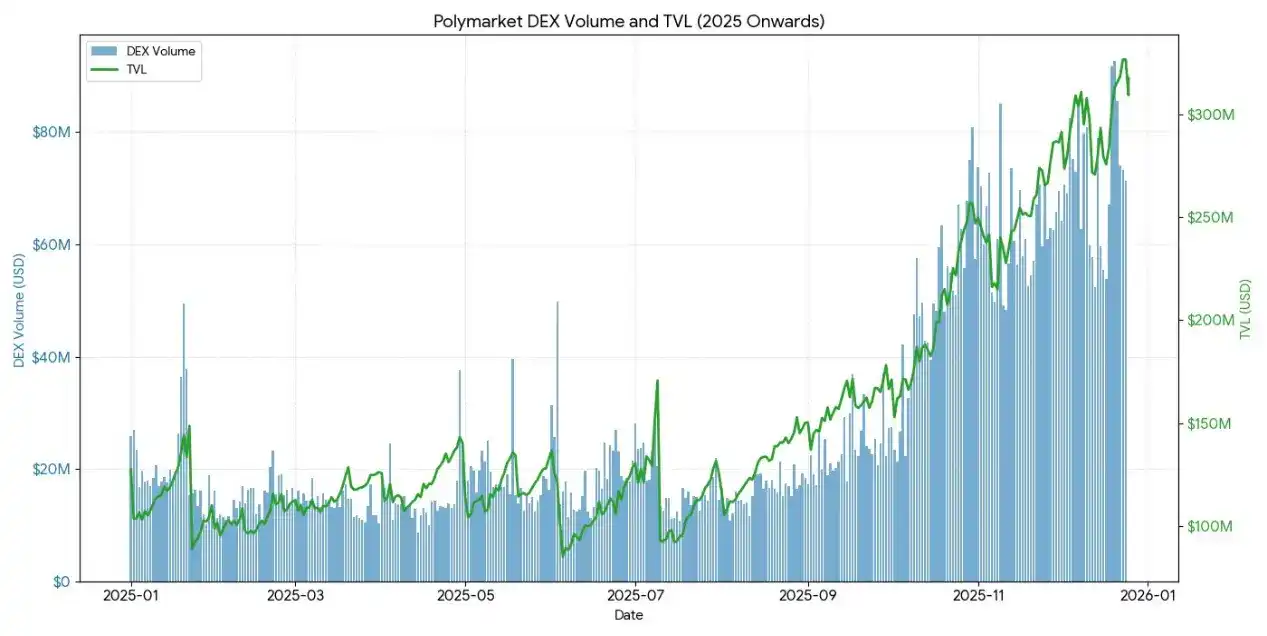

Polymarket 通过重新包装二元期权,并辅以出色的营销手段,在 2024 年处理了 90 亿美元的交易。如果散户市场对概率性押注的需求得到证实,DeFi 期权能否实现同样的结构性转变?当基础设施和收益动态终于趋于一致,执行情况将决定期权是突破瓶颈还是继续停留为小众工具。

被动收益的终结

要想理解加密期权为何可能在 2026 年爆发,首先得明白:什么正在消亡。

近五年来,加密生态蓬勃发展,市场分析师回顾性称之为“懒人收益”的黄金时代,在几乎无需复杂操作或主动管理的情况下,参与者便能获得显著的风险调整后高收益。典型代表并非复杂的期权策略,而是诸如代币发行挖矿、循环策略以及永续合约基差交易等简单粗暴的套利手段。

基差交易是加密收益的核心。其机制看似简单,实则不然:由于散户长期存在结构性做多偏好,多头需通过资金费率向空头支付成本以维持仓位。通过买入现货并做空永续合约,精明的参与者构建了不受价格波动影响的 delta 中性头寸,同时还能获得 20% 至 30% 的年化收益。

然而,天下没有免费的午餐。随着比特币现货 ETF 获批,传统金融机构的入场带来了工业化规模的效率。授权参与者和对冲基金开始用数十亿资金执行这种交易,将利差压缩至国债利率加上微薄的风险溢价。到 2025 年底,这种“泡沫”已消散。

DeFi 期权协议的“墓地”

- Hegic 于 2020 年推出,凭借池对池创新,但因代码错误和博弈论缺陷,早期曾两次关闭。

- Ribbon 市值从 3 亿美元的峰值跌落,主要是由于 2022 年的市场崩盘以及随后向 Aevo 的战略迁移,仅剩约 270 万美元在 2025 年被黑客利用。

- Dopex 引入了集中流动性期权,但因模型产生的期权产品缺乏竞争力、资金利用效率低下,且在残酷的宏观熊市中代币经济不可持续,最终崩溃。

- Opyn 在意识到期权交易仍由机构主导后,转向基础设施而放弃散户。

失败模式高度一致:雄心勃勃的协议难以同时实现流动性启动和简化用户体验。

复杂性的悖论

讽刺的是,理论上更安全、更贴合用户意图的期权却不如风险更高、机制更复杂的永续合约普及。

永续合约看似简单,但其机制却极为复杂。每次市场暴跌,人们就会被强制平仓或自动去杠杆,就连大型交易员也未必明白永续合约的运作逻辑。

相比之下,期权则完全不会面临这些问题。买入看涨期权,风险仅限于期权费,最大损失在入场前就已经确定。然而永续合约却占据主导地位,只因“滑动到 10 倍杠杆”总是比“计算 delta 调整后的风险敞口”来得简单。

永续合约的思维陷阱

永续合约迫使你承担交叉价差,并在每笔交易中支付两次费用。

即使是对冲头寸,它们也能让你血本无归。

它们具有路径依赖性,你不能建仓后就“放置不管”。

但即便您认为短期散户方向性资金流仍会流向永续合约,但期权仍能在大多数链上原生金融中占据主导市场份额。它们是更灵活、更强大的工具,可用于对冲风险并创造收益。

展望未来五年,链上基础设施将逐渐演变为分配层的后端基础设施,其覆盖范围将比传统金融更广。

如今的创新型金库,如 Rysk 和 Derive,代表着这一转变的初始浪潮,它们提供的结构化产品超越了基本的杠杆或借贷池。精明的资产配置者将需要更丰富的工具,来进行风险管理、波动性操作以及组合收益,以充分利用去中心化生态。

传统金融证明散户喜爱期权

Robinhood 革命

传统金融中散户期权交易的激增提供了一条路线图。Robinhood 于 2017 年 12 月推出免佣金期权交易,引发了一场行业变革,最终在 2019 年 10 月达到高潮,当时嘉信理财、德美利证券和盈透证券在短短几天内相继取消佣金。

其影响是巨大的:

- 美国散户期权交易量占比从 2019 年末的 34% 飙升至 2023 年的 45% 至 48%

- 2024 年,美国货币监理署 (OCC) 清算的年度期权合约总量达到创纪录的 122 亿份,连续第五年创下纪录

- 2020 年,网红股占期权交易总量的 21.4%

零日到期期权(0DTE)的爆发式增长

0DTE 显示了散户对短期、高凸性押注的兴趣。0DTE 期权交易量占标普 500 指数期权交易量的比重从 2016 年的 5% 增长到 2024 年第四季度的 51%,日均交易量超过 150 万份合约。

其吸引力显而易见:资本投入更低,无隔夜风险,内置杠杆超 50 倍,以及当日反馈循环,业内人士称之为“多巴胺交易”。

凸性与明确风险

期权的非线性收益结构吸引了寻求非对称回报的方向性交易者。看涨期权的买家可能只需承担 500 美元的期权费,却有可能获得 5000 美元以上的潜在收益。价差交易则允许更精准的策略调整:入场前即可明确最大亏损和最大盈利。

入门产品与基础设施

抽象化作为解决方案

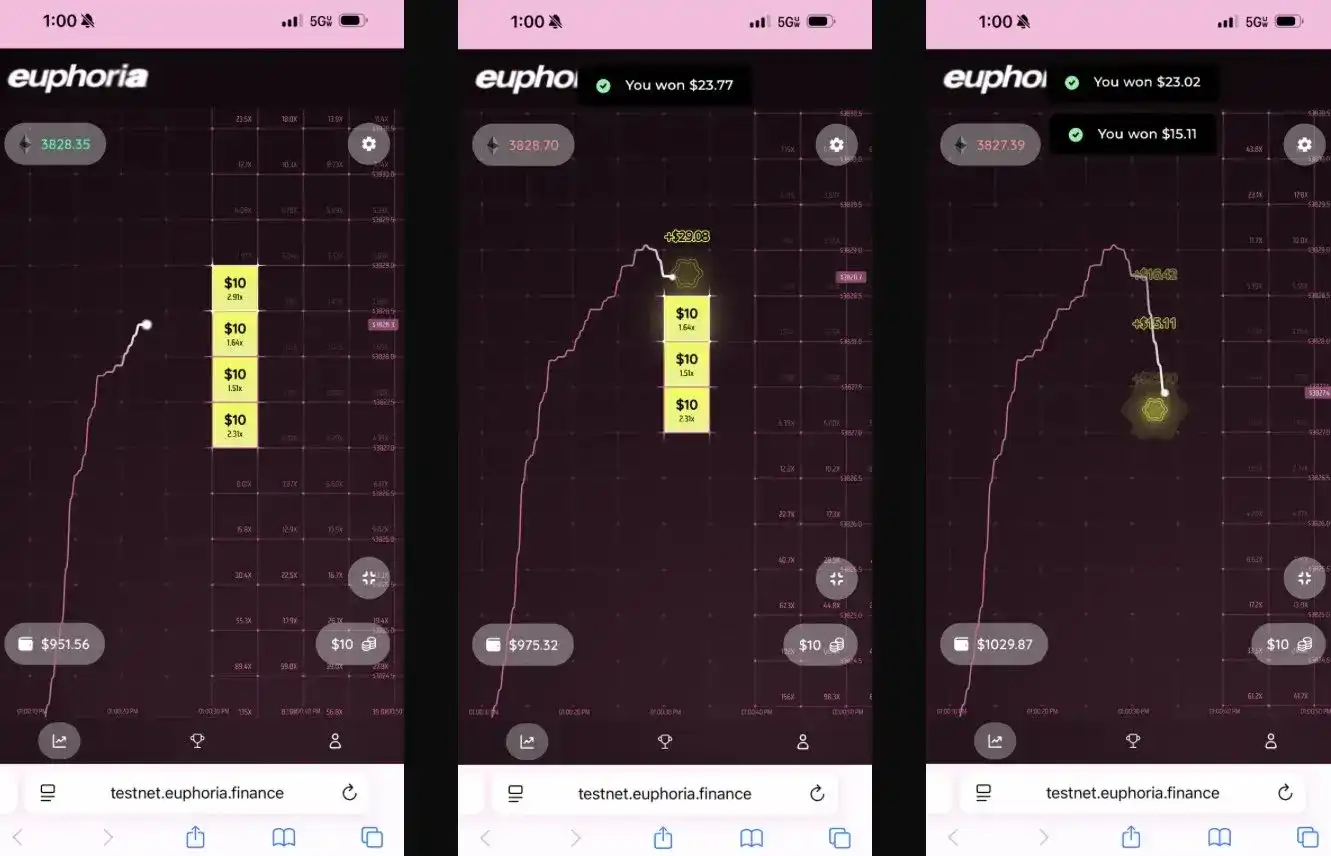

新一代协议通过简单界面完全隐藏期权来解决复杂性问题,业内称为“多巴胺应用”。

Euphoria 以一种激进的简化理念获得了 750 万美元的种子轮融资。其愿景是:“您只需查看图表,看到价格线的变动,然后点击网格中您认为价格接下来会触及的方格。”无需订单类型、无需保证金管理、无需希腊字母,只需在 CLOB 上执行正确的方向性押注。

基于 MegaETH 的亚毫秒级基础设施构建。

预测市场的爆发证实了简化策略的理念:

- Polymarket 在 2024 年处理了超 90 亿美元的交易,月活跃交易者峰值达 31.45 万。

- Kalshi 的周交易量已稳定超过 10 亿美元。

这两个平台在结构上与二元期权相同,但“预测”的概念将赌博的污名转变为集体智慧。

正如盈透证券明确承认的那样,他们的预测合约是“二元期权‘预测市场’”。

经验是:散户并不想要复杂的金融工具,他们想要的是简单明了、结果清晰的概率性押注。

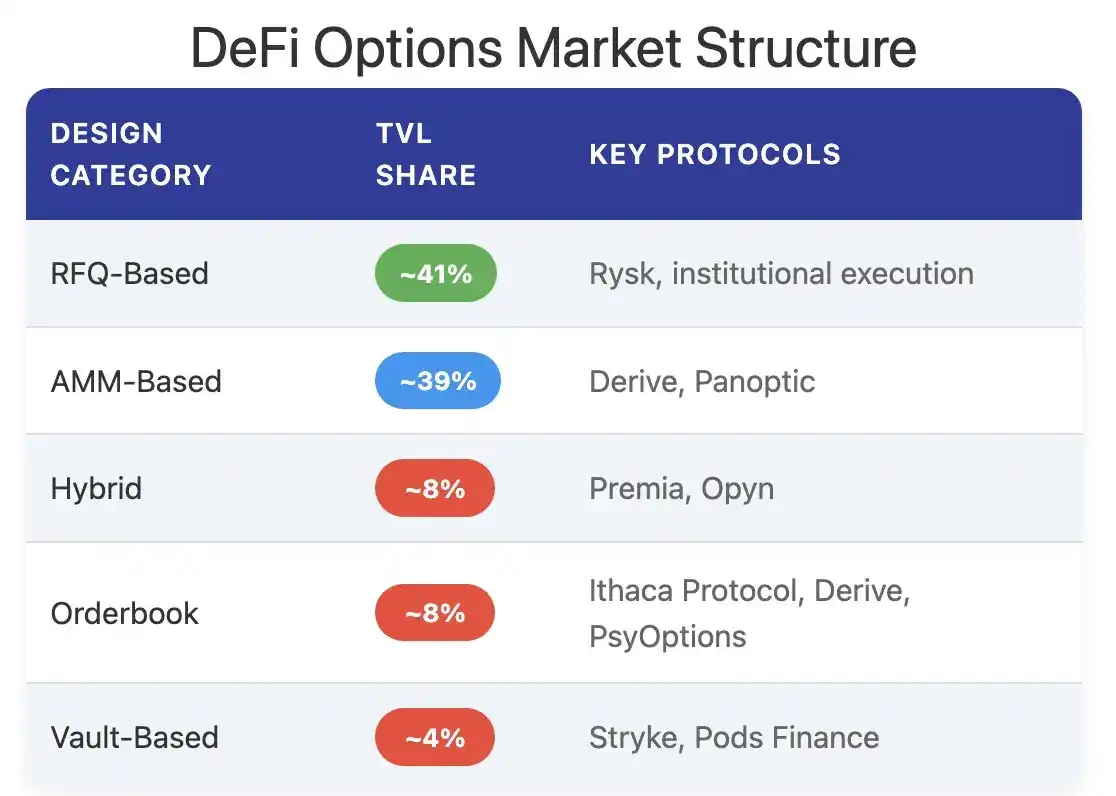

2025 年 DeFi 期权现状

截至 2025 年底,DeFi 期权生态正从实验性设计向更成熟、更可组合的市场结构过渡。

早期框架暴露出诸多问题:流动性分散在不同的到期日,依赖预言机的结算增加了延迟和操纵风险,完全抵押的金库限制了可扩展性。这促使了向流动性池模型、永续期权结构以及更高效的保证金制度转变。

当前 DeFi 期权的参与者主要由追求收益的散户主导,而非寻求对冲的机构。用户将期权视为被动收入工具,卖出备兑看涨期权以获取溢价,而非作为波动率转移工具。当市场波动加剧时,由于缺乏对冲套期保值工具,金库储户面临逆向选择风险,导致持续的业绩不佳和 TVL 资金外流。

协议架构已超越传统的基于到期日的模型,催生了定价、流动性等方面的新范式。

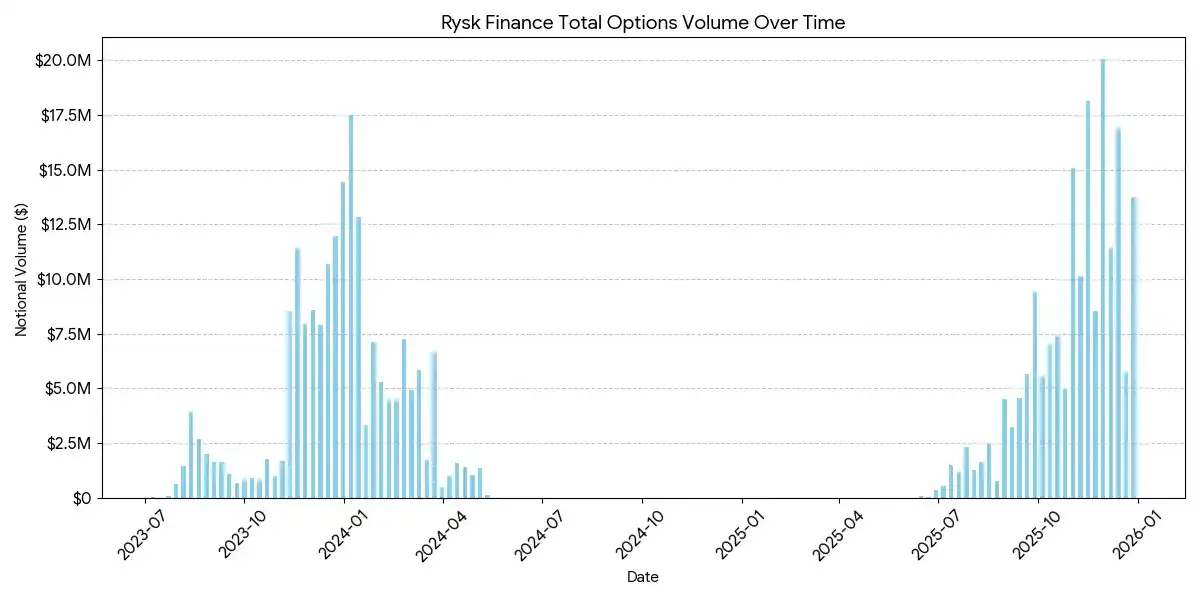

Rysk

Rysk 通过链上原语将传统的期权卖出机制应用于 DeFi,支持备兑看涨期权和现金担保看跌期权。用户可直接将抵押品存入智能合约,用于建立单个头寸,并自定义行权价和到期日。交易通过实时询价机制执行,交易对手通过快速的链上拍卖提供竞争性报价,从而实现即时确认和提前收取期权费。

收益遵循标准的备兑看涨期权结构:

- 若到期时价格 < 执行价格:期权到期无价值,卖方保留抵押品 + 期权费

- 若到期时价格 ≥ 执行价格:抵押品在行权价处实物交割,卖方保留期权费,但放弃上涨收益。

类似的结构也适用于现金担保的看跌期权,实物交割在链上自动完成。

Rysk 的目标用户是那些寻求可持续的、非通胀收益的期权溢价用户,每个仓位均有全额抵押,无交易对手风险,并采用确定性的链上结算。它支持多种资产抵押,例如 ETH、BTC、LST 和 LRT,因此适用于管理波动性资产的 DAO、国库、基金和机构。

在 Rysk 平台上的平均持仓规模达到五位数,这表明有机构级别的资金投入。

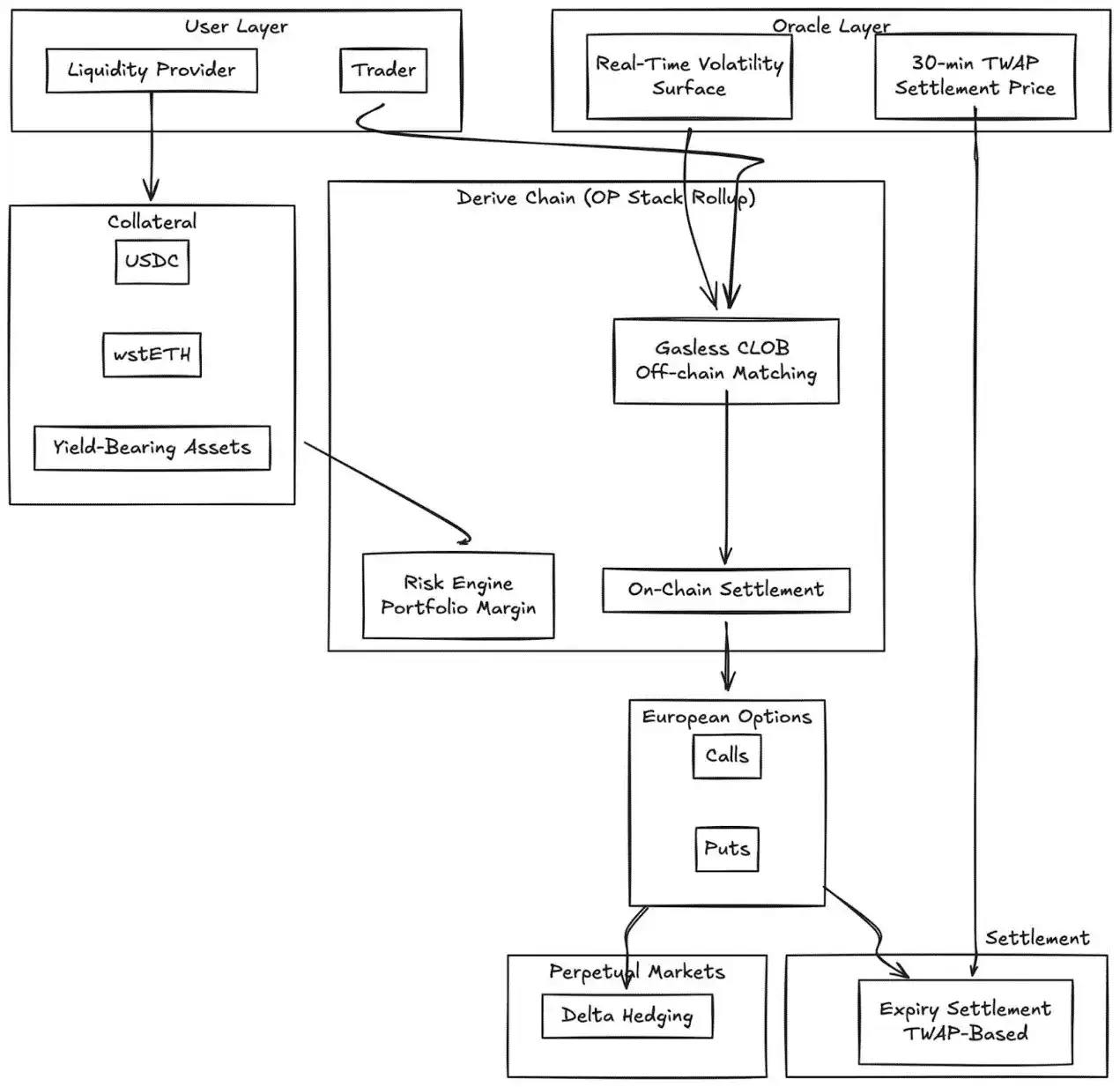

Derive.xyz

Derive(前身为 Lyra)已从其开创性的 AMM 架构过渡到无 Gas 费用的中央限价订单簿,并采用链上结算。该协议提供完全抵押的欧式期权,具有动态波动率曲面和基于 30 分钟 TWAP 的结算。

主要创新:

- 实时波动率曲面定价通过外部馈送

- 30 分钟 TWAP 预言机降低到期操纵风险

- 集成永续市场,实现持续 Delta 对冲

- 支持收益抵押品(wstETH 等)和组合保证金,提高资本效率

- 执行质量:与规模较小的 CeFi 场所相比具有竞争力

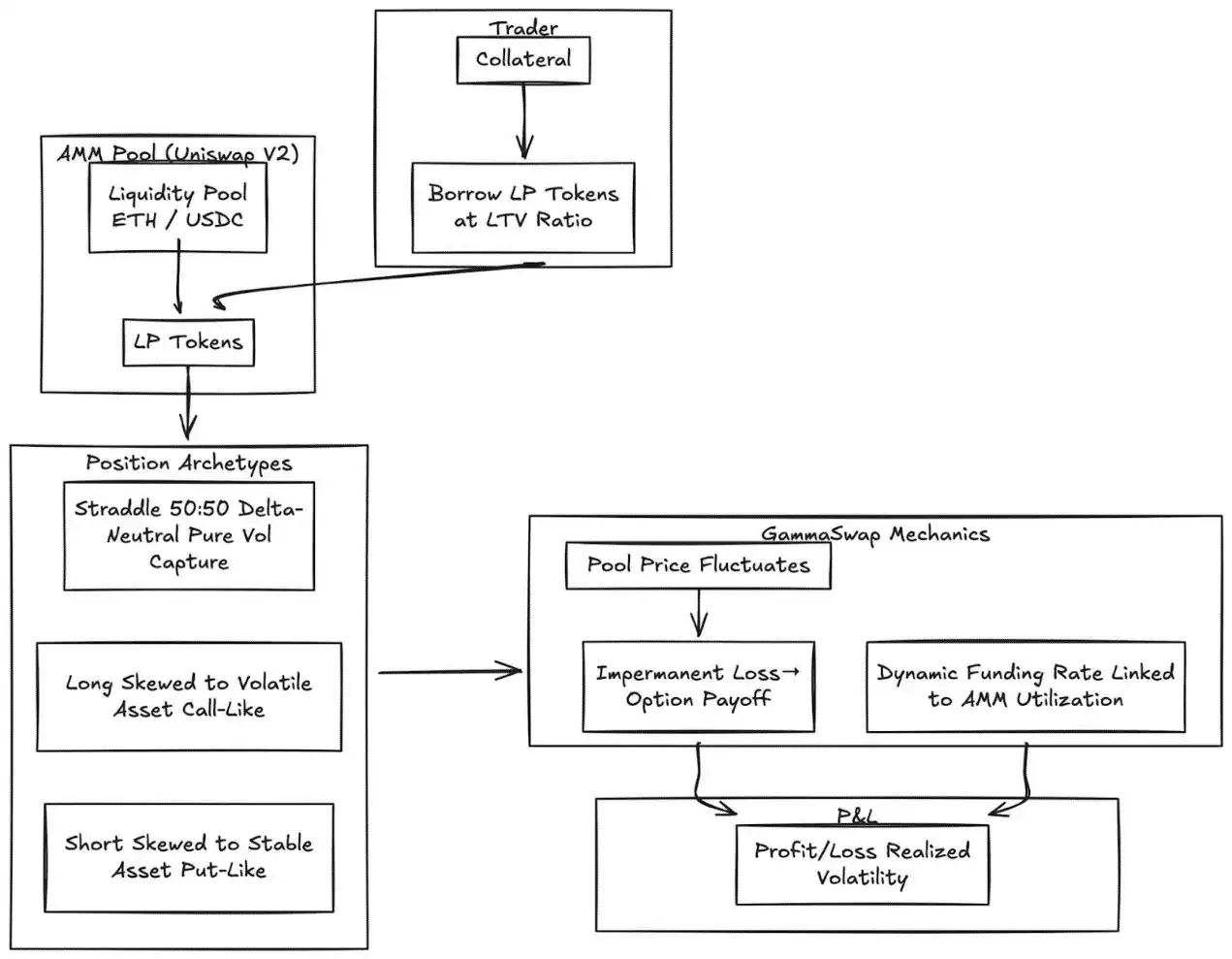

GammaSwap

GammaSwap 引入了基于 AMM 流动性构建的非合成永续期权。

它不依赖预言机或固定到期日,而是通过从 Uniswap V2 等 AMM 借入流动性来生成持续的波动率敞口。

该机制将无常损失转化为可交易的期权收益:

- 交易者按指定的贷款价值比借入 LP 代币

- 随着资金池价格波动,抵押品价值相对于借入金额也会发生变化

- 盈亏与已实现的波动率成正比

- 动态资金费率与 AMM 利用率挂钩

头寸类型:

- 跨式期权:Delta 中性 (50:50),纯粹捕捉波动率

- 多头期权:抵押品偏向波动性较高的资产(类似看涨期权)

- 空头期权:抵押品偏向稳定性较高的资产(类似看跌期权)

该机制通过从内生 AMM 状态导出所有价格,完全消除了对预言机的依赖。

Panoptic

Uniswap 上的永续无预言机期权。

Panoptic 代表着一项根本性的变革:基于 Uniswap v3 集中流动性构建的永续无预言机期权。任何 Uniswap LP 头寸都可以被解读为多空期权的组合,而费用则以持续的期权费流的形式存在。

核心洞察:Uniswap v3 在特定价格区间内的头寸表现类似于一个空头期权组合,其 delta 值随价格变化。Panoptic 通过允许交易者存入抵押品并选择流动性区间来建立永续期权头寸,从而将这一概念形式化。

关键特征:

- 无需预言机的估值:所有头寸均使用 Uniswap 内部的报价和流动性数据进行定价

- 永续敞口:期权无限期持有,期权费流持续,而非离散的到期日

- 可组合性:基于 Uniswap 构建,并集成了借贷、结构化收益和对冲协议

与 CeFi 的对比:

与中心化交易所的差距依然显著。Deribit 在全球范围内占据主导地位,每日未平仓合约超 30 亿美元。

造成这种差异的原因有以下几个结构性因素:

深度和流动性

CeFi 将流动性集中于标准化合约,紧密间隔行权价,支持每个行权价数千万订单簿。DeFi 流动性仍碎片化于协议、行权价和到期日,每个协议都运行着独立的资金池,无法共享保证金。

执行质量:Deribit 和 CME 提供近乎即时的订单簿执行。像 Derive 这样的基于 AMM 的模型为流动性强、接近平值期权提供了更小的价差,但对于大单和深度虚值行权价,执行质量会下降。

保证金效率:CeFi 平台允许跨工具交叉保证金;大多数 DeFi 协议仍然将抵押品按策略或资金池隔离。

然而,DeFi 期权具有独特的优势:无需许可即可访问、链上透明以及与更广泛的 DeFi 技术栈的可组合性。随着资本效率的提高以及协议通过取消到期日来消除碎片化,这种差距会缩小。

机构定位

Coinbase-Deribit 超级堆栈:

Coinbase 以 29 亿美元收购 Deribit,实现了对整个加密资本堆栈的战略整合:

- 垂直整合:用户在 Coinbase 上托管的现货比特币可用于在 Deribit 上进行期权交易的抵押。

- 交叉保证金:在碎片化的 DeFi 中,资金分散在各个协议中。在 Coinbase/Deribit 上,资金集中在一个池中。

- 全生命周期控制:通过收购 Echo,Coinbase 控制了发行 => 现货交易 => 衍生品交易。

对于 DAO 和加密原生机构而言,期权提供了有效的资金风险管理机制:

- 买入看跌期权以对冲下行风险,锁定资金资产的最低价值。

- 卖出备兑看涨期权以对冲闲置资产,创造系统性收入流。

- 通过将期权敞口封装成 ERC-20 代币,实现风险头寸代币化。

这些策略将波动性较大的代币持有量转化为更稳定、经风险调整的储备金,这对机构采用 DAO 资金至关重要。

LP 策略优化

LP 可扩展工具包,将被动流动性转化为主动对冲或收益率增强策略:

- 期权作为动态对冲工具:Uniswap v3/v4 中的 LP 可以通过买入看跌期权或构建 delta 中性价差来降低无常损失。GammaSwap 和 Panoptic 允许流动性作为抵押品,用于持续期权收益,从而抵消 AMM 的风险敞口。

- 期权作为收益叠加:金库可以自动执行针对 LP 或现货头寸的备兑看涨期权和现金担保看跌期权策略。

- 以 delta 为目标的策略:Panoptic 的永续期权允许通过调整行权价和期限来选择 delta 中性、空头或多头敞口。

可组合结构化产品

- 金库集成:自动化金库将短期波动策略打包成代币化收益工具,类似于结构化链上票据。

- Multi-leg 期权:Cega 等协议设计了路径依赖型收益(双币票据、自动赎回期权),并具有链上透明度。

- 跨协议组合:将期权收益与借贷、再质押或赎回权相结合,创建混合风险工具。

展望

期权市场不会发展成单一类别。它将演变成两个截然不同的层级,每个层级服务于不同类型的用户群体,并提供截然不同的产品。

第一层:面向大众散户的抽象期权

Polymarket 的成功案例证明,散户并非拒绝期权,而是拒绝复杂性。90 亿美元的交易量并非来自理解隐含波动率的交易员,而是来自看到问题、选择立场并点击按钮的用户。

Euphoria 和类似的多巴胺应用将推动这一理论的发展。期权机制在点击交易界面下隐形运行。没有希腊字母,没有到期日,没有保证金计算,只有网格上的价格目标。产品就是期权。

用户体验如同游戏。

这一层将捕捉永续合约目前垄断的交易量:短期、高频、多巴胺驱动的方向性投注。竞争优势不是金融工程,而是 UX 设计、移动优先界面和亚秒级反馈。这一层的赢家更像是消费者应用,而非交易平台。

第二层:作为机构基础设施的 DeFi 期权

像 Derive 和 Rysk 这样的协议不会争夺散户。它们将服务于完全不同的市场:管理八位数金库的 DAO、寻求非相关收益的基金、对冲无常损失的 LP 以及构建结构化产品的资产配置者。

这一层需要精湛的技术。投资组合保证金、交叉抵押、询价系统、动态波动率曲面等功能,散户投资者可能不太会用到,但对机构投资者而言却必不可少。

如今的金库提供商是机构层面的早期基础设施。

链上资产配置者需要期权的全部表达能力:明确的对冲策略、收益叠加、delta中性策略、可组合的结构化产品。

杠杆滑块和简单的借贷市场无法满足。

相关阅读:预测市场,是二元期权的扩展形态吗?