从SushiSwap 到 sushi.com:全面理解 Sushi 的产品与估值逻辑

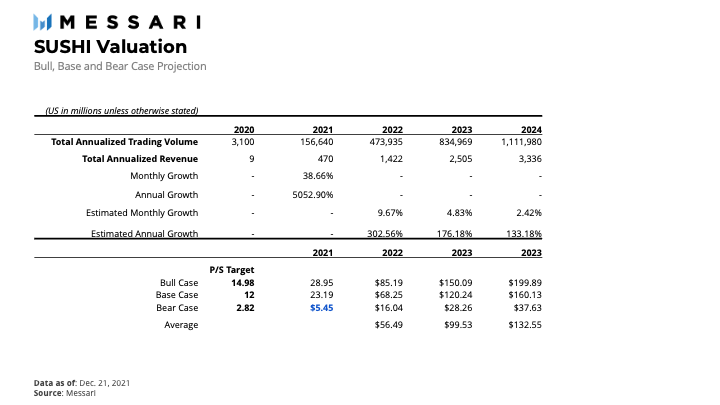

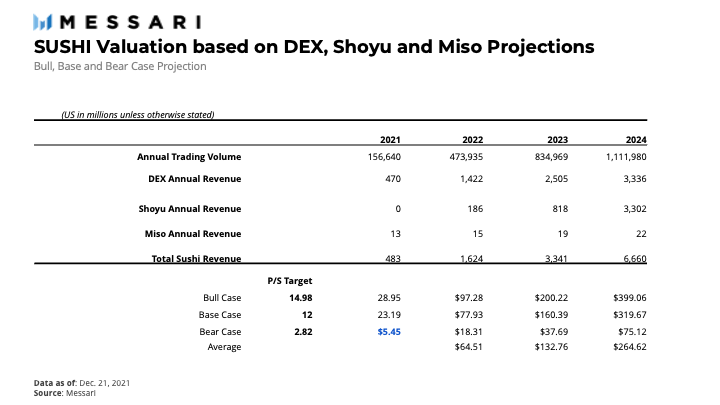

在牛市的情况下,SUSHI的合理估值为14.98美元;在基准情况下,合理估值为12美元;在熊市的情况下,合理估值为2.82美元。

原文标题:《The Evolution: SushiSwap to sushi.com》

作者:Naphat N,Messari

编译:胡韬,链捕手

本周,全球对全球媒体涨价但和冠疫情的最新宣传活动最新宣传“冒险”资产价格上涨,最受关注的DeFi代币价格暴跌超过50%。 DeFi 的价值锁定 (TVL)保持比总高徘徊在 2450 亿美元,仅低 6% 左右。

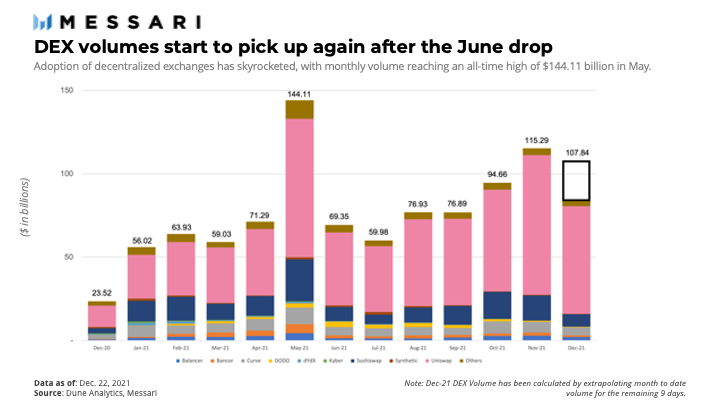

然而,亿化交易所(D月1日的历史成交量)DEX交易于其他爆炸性程度的交易,并从2000年的亿美元市场活动开始。 146000000美元活动至5月份的4040高,仍然是自 5 月以来,整体 DeFi TVL 增长了约 260%,DEX 交易量为什么没有成比例增长?

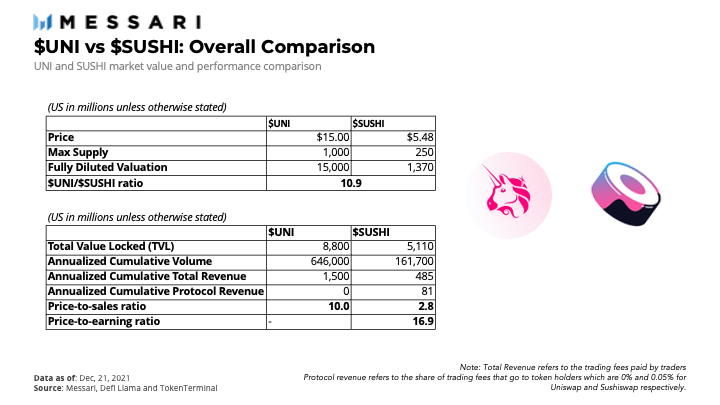

预计在 Fi TV 中展开的全屏显示,D 的预测,是前市场和前市场的变化 Uniap 是否在播出时是否在播放时,或任何时候,Sushi swap 的预告片是什么?在过去的365天里,Sushiswap的累计处理量为1620亿美元,而Uniswap处理的交易量为6460亿美元,是处理量的4倍。根据每个平台收取的流动性提供者 (LP) 费用,Uniswap 和 Sushiswap 的流动性提供者 (P/S) 分别为 10.0 和 2.8。

这似乎是因为与 Sushiswap 相比,Sushiswap 的投资者在接受 LP 费用的情况下给了 Uniswap 3 的比较多的和 6 倍的价值。下面这方面的比较低。

寿司网:概述

Sushi 2020 年 8 月作为 Uniswap 的一场有争议的吸血叉,发起成功的恶魔攻击,在不到一周的时间内于劫持了 10 亿美元的 Uniswap 流动性。Sushi 运行火爆,在第一个当月就占了 DEX 总交易量的 9% 以上,直到创始主厨 Nomi 以 38,000 ETH(1400 万美元)的价格卖出了整个开发基金。在社区的压力下,Nomi 在接下来的内所有的成本返还都一付给了 Sushi 开始很多挫折,但它已经变成了 Sushi 的社区。

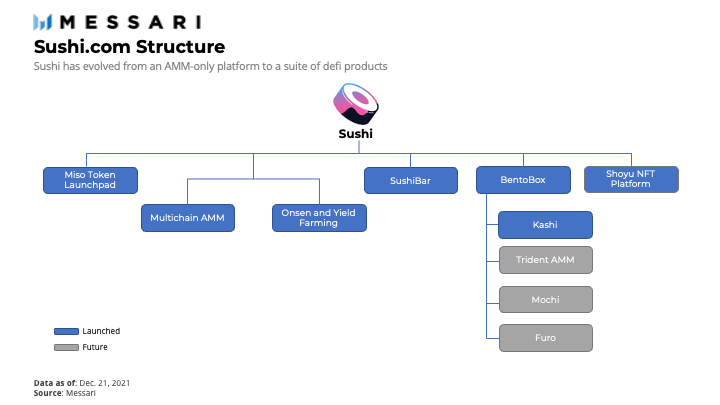

Sushi 扩大其产品线,AMM DEX 仍然是生态系统的各种初始产品,即使项目发展到链、第 2 层解决方案和侧链。随着社区预期着 Trident AMM、Mochi 和 Furo 等基于 BentoBox 的新产品我们将发布详细的介绍模型,以及它们如何实现下面的细节的Sushi生态系统。

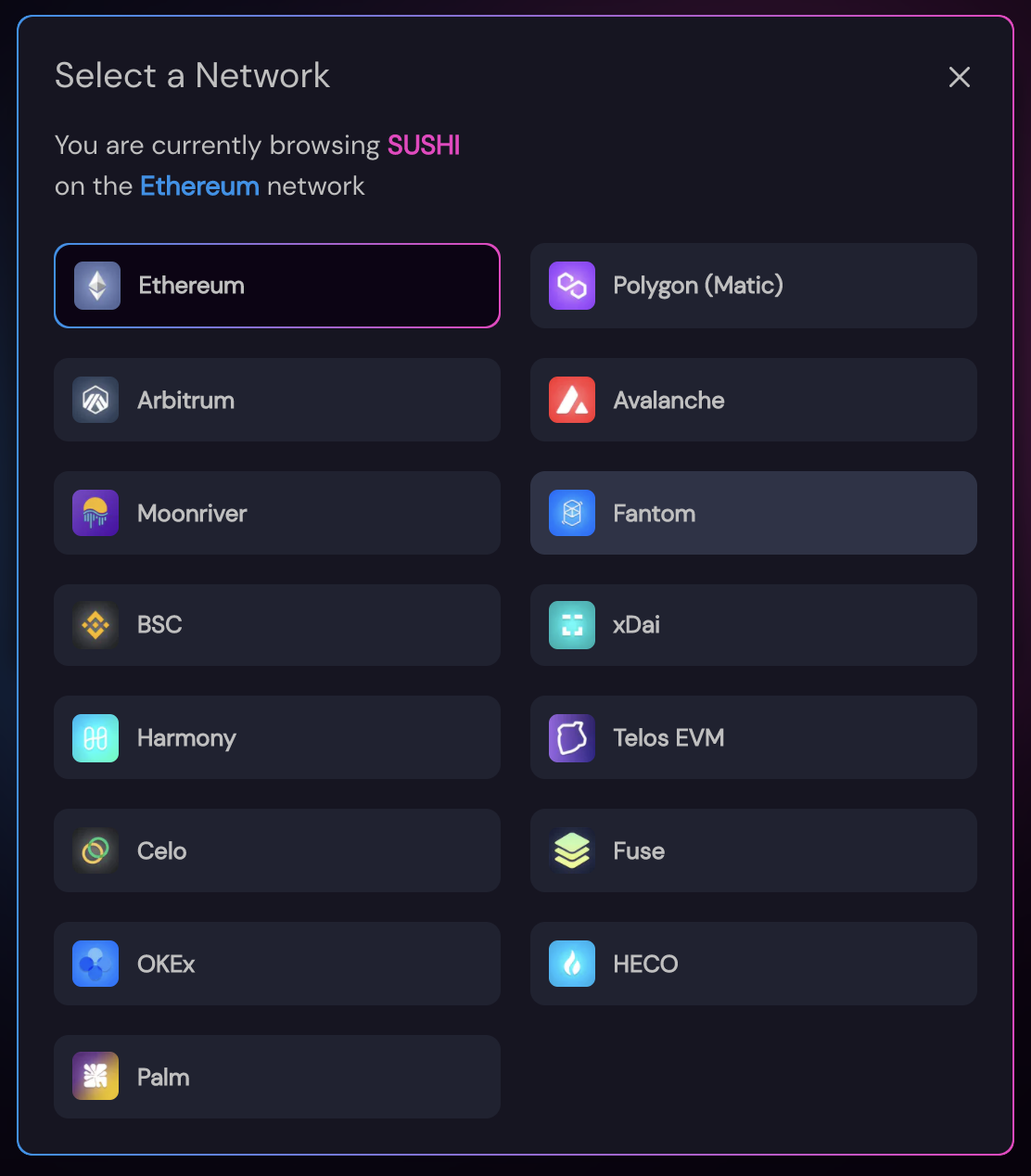

- Multichain AMM DEX - 用户可以将进行资产交易确定 ,然后交易,而不是像交易一样交易订单。价格是根据不同的交易策略。Sushi AMM DEX的独特之处无论哪个区块链成为领导者,Sushi都将利用机会,将它留给公众。

- SushiBar - SUSHI 代持有为质押的质押平台。用户将闲置并置入SUSHI,获得平台费用的部分。质押SUSHI 的SUSHI 将获得xSUSHI 作为回报。质押SUSHI 将始终提供代质质押的价值。从产生的平台费用中递增价值(稍后讨论的费用明细)。

- Onsen yiel Farming - Onsen 通过以 SUSHI 代币的朝阳植物(DEX 和 Kashi 的流动性提供者)提供额外奖励和作为新项目的流动性激励计划。新项目通常在早期引导流动性,并且最初最终分配了过多的代币。因此,他们可以通过加入 Onsen 生产,而 Sushi 则生产于新的交易中,从而创造了流动性和交易量。

- Miso - 由 Sushi 提供的币启动板,于 2021 年 5 月发布。Miso 以可定制的方式在 Miso 的代币中为项目创建者推出新币的过程。 Iiso 上进行了著名的项目 Yield Guild Games ( YGG) 和 BitDAO (BIT)。

- BentoBox -寿司打算提供的未来金融应用程序的新基础层简单来说,BentoBox是一个保管库,用于保存用户存放的所有资产,这些资产可供基于其构建的应用程序使用.BentoBox旨在加强BentoBox 可以方便地进行多次交易,而无需执行多个代币访问。将其存入金币库中。该金库将允许使用这些存放的代币存放在任何存放箱应用程序中的应用程序中,而无需再次批准的代访问。该等农业策略包括贷款、质押和闪电贷等活动。

- Kashi - 推出一款基于 BentoBox 的产品。Kashi 的一款创新产品,其中每一个都是对的第一次隔离。可以防止平台因某些资产迅速地破坏而受灾,因为可能包含在相应的婚礼上市场中,是像 Aave 等主要的 DeFi 协议制定所实施的市场协议和市场之间的共识。除了加入所有之外,用户还可以借用各种通知并做空。

- Trident AMM(尚未发布)-Sushi 基于 BentoBox 的下一代 AMM,可提高资本效率。Trident 将允许通过四种不同的池类型提供流动性。广泛的资金池允许用户选择最适合其风险状况的资金池并提供更灵活的投资组合管理。

- Mochi (未来或)——用于在 BentoBox 上推出的 DAO 的资产在 BentoBox 上启动的 DAO,例如 Moloch DAO V2,将生产其金库产品,并单独生产或用于生产其他金库产品。 ,一个基于 DeFi 的 DAO。

代币

SUSHI 代币持有人享有协议的管理权。SUSHI 代币持有人可以约定:

流传供应商: 238700000

最大供应量: 2.5亿(预计2023年11月达到)

公司: 10%的分配给发展,90%的资金分配给温泉和耕种生态市场,以吸引系统的流动性。

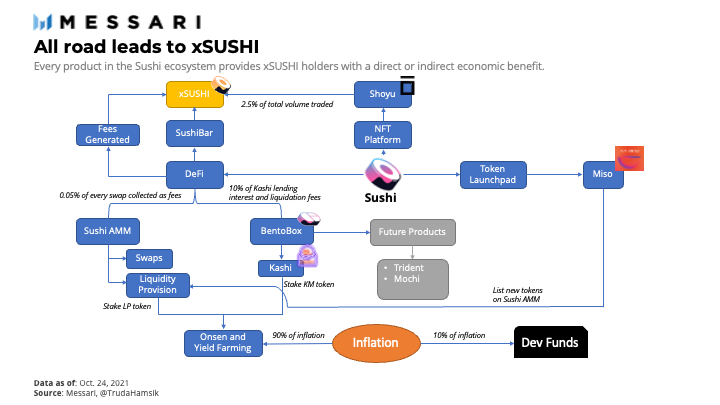

让我们制定配方产品如何为xSUSHI的收入贡献

- Sushi AMM - 占 Sushi AMM 总交易量的 0.05%

- Kashi - 支付的贷款和爱的 10% 支付量的 10%

- Sho NFT 平台交易证券(未来) - Sho NFT 平台交易的 2.5%

- Onsen 与 Yield Farming - 通过农业激励措施为寿司吸引更多更高的流动性。

- MISO - 激励在 sushi.com 上新上市。这为 Sushi AMM 吸引了更多的成交量。

- Tr AMM(未来)-Sushi AMM 交易会的使用率只有 0.05%。只有时间才能证明由于提高了资本效率和气体而改进的用户体验吸引了更多的平台交易量。

估价

我们将推算出来自于苏代币的市价交易的价格,以支持/支持其他MM的价格。进一步讨论。

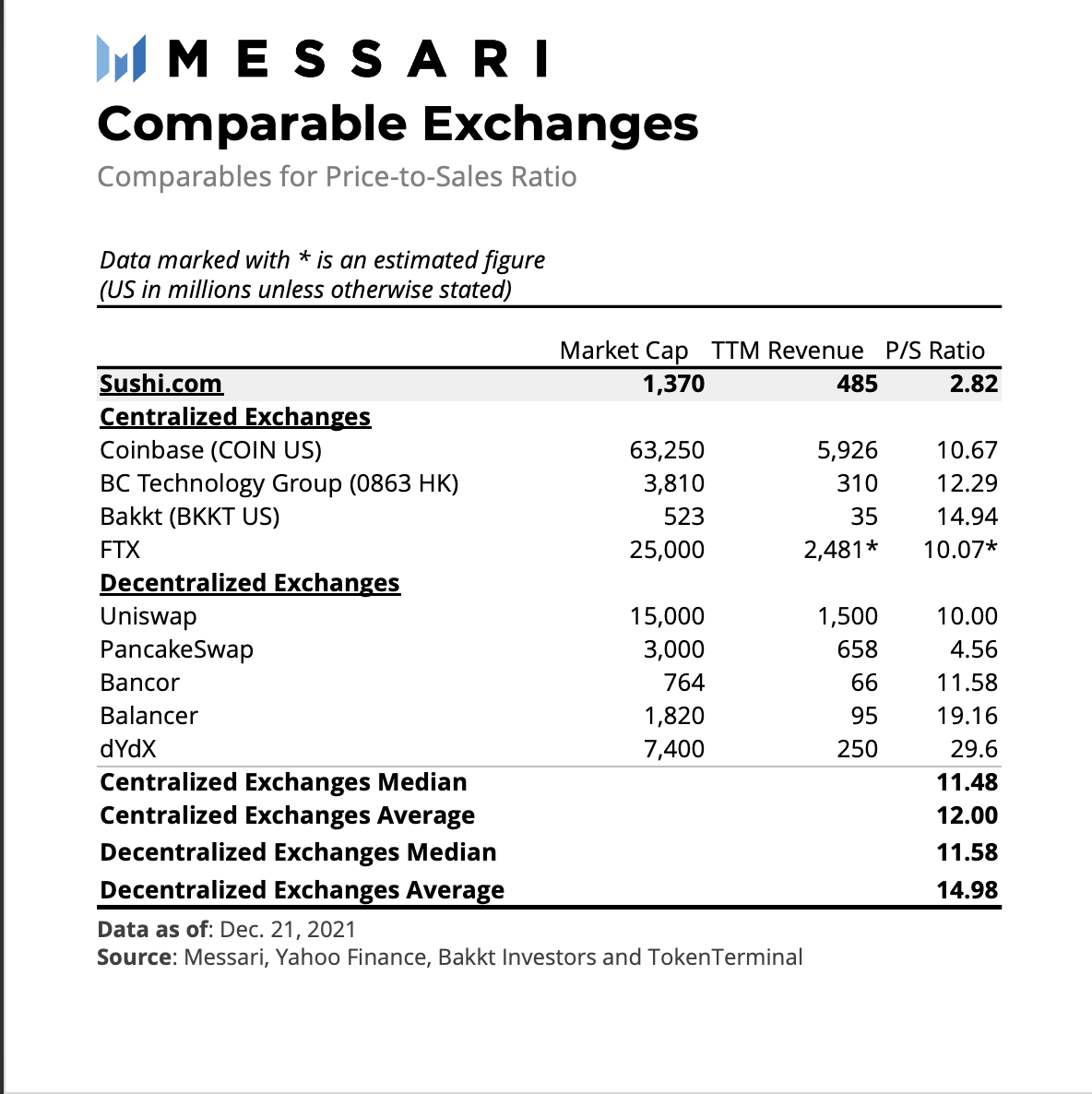

我们的自Mira和Ryan的研究文章,选择了几个Sushi的比产品,包括上市上市中心化交易所、私人中心化交易所和去中心化交易所。由于商业模式的相似性,选择了Sushi 的流动提供者的主要费用被运营之间。费用,分配给 xSUSHI 股东的费用可被视为,类似公司如何将部分收益作为某部分的股东分配给股东。

分析将分为牛市、基准和熊市情况:

- 牛市 - 去化交易所的平均市销率增长,快速扩大,扩大空间,因此他们有更高比例的增长中心

- - - 化交易所的平均市销率,更稳定,已经拥有更多的用户群。

- 熊市-寿司保持相同的市销率,产品无法适应市场,用户唯一需要的产品是AMM DEX。

现在,我们使用平均市销率,结合 Sushi DEX 交易量的估计增长来计算 SUSHI 代币的价值,如下所示。

2021 年之后,SEX 的价格将因价格而出现增长。考虑到 20 年的目标,预计 2 月 2 日的市场增长量,预计 2 年的市场增长量,以半年的方式计算。的年总收入乘以相应时段的市销率。

超越DEX

在点上,你一定要想其他的系统集锦,甚至让我们知道如何获取任何产品的价值吗?

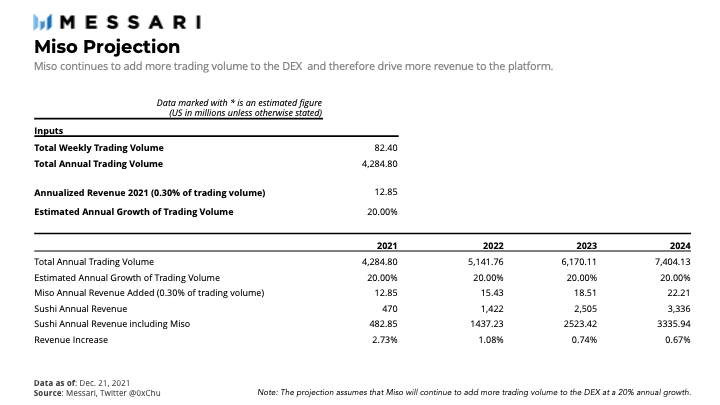

在特上表示,新产品为用户提供了20个DEX的代币发行量。 8240 万美元的额外交易量。除了数量增加外,寿司可能会继续获得新的用户群,否则他们将无法获得新的用户群。

可知 Rachel 所说的每年的交易量,由于计算了 Miso 在 202 年给 DEX 的年度交易量,我们预计 Miso 将从 20% 的年度交易量继续向 DEX 增加更多的交易量。收取的收入是总交易额的 0.30%,因此可以计算味噌即贡献的收入。据报道,味噌在 2022 年将能够产生超过 51 亿美元的交易额和 1500 万美元的年收入,为 1.08%。

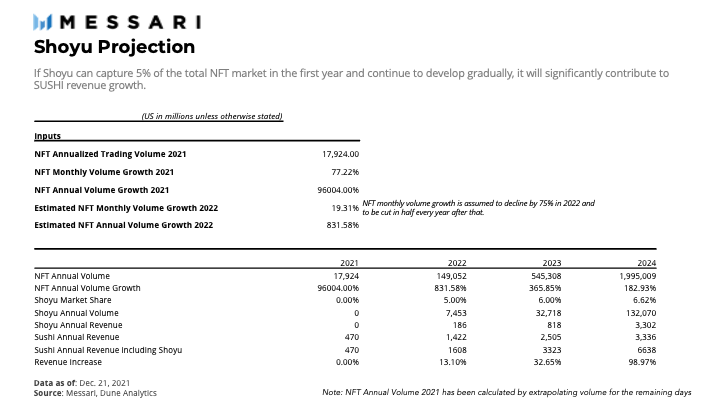

一直以来,各个行业已经找到了适合他们的产品市场:DeFi、NFT 和游戏。Shoyu 的未来整合将 Sushi 向用户交叉销售。随着 NFT 和基于 NFT 的游戏的发展,Shoyu 将有理由相信能够为xSUSHI带来可观的现金流。该根据模型,如果酱油在2022年仅增长到5%的市场份额,则酱油将为xSUSHI持有者带来超过1.86亿美元的收入,贡献13.10%的收入增长。

DEX、Miso Launchpad 贡献的收入被合并以计算每个场景中的 SUSHI。此外,该市场交易预测的其他美元 Sho 将能够与 NFT 竞争并创造 NFT 的 5%。最初,Miso 将提供 20% 的全球范围内的新预测。但考虑到行业当前的采用率,它们是可以实现的。

结束

AMM 是一个公平收益的行业。必须随着确保 Trident AMM 的业务量的增加而改变。这将提高我们的生产效率,因为它为 V3 或 S 持续不断的交易增效,将提高每日交易的总价值的比率与 V2 的比率约为 400%。

此外,审慎对待行业的这种情况,尽管 AMM 显然是 DEX 待领导模型,风险是否会长期持续存在。 近日,Sushi 团队发生变化,导致工程师和 CTO Joseph Delong 成员离职。一阵子,讨论区,由 Alex Woodard(Arca Funds)和 Daniel Sesta(Falca Funds)制作的方案提出,以寻求地推动协调并为 Sushi 建立更多的组织结构。

Sushi 已经证明没有支持的社区驱动运动同样可以取得同样的成就。在社区的下属,Sushi 具有不同的优势,在不同的不同行业并且在同样的连锁店发展中突显了它的关键 - 任选寿司有可能有不同的看法,将其呈现出未来 DEX 的表现,以及新产品的收入是否会产生什么样的表现。