油尽灯枯?Sushiswap的惨淡局面还能扭转吗?

你要关注的不是自己买入了什么,而是要关注自己能卖出什么。

本文来自 Twitter

原文作者:0xHamZ

翻译:Moni

Facebook 股价暴跌让这家科技巨头市值骤降,显然,在华尔街资金空头的攻击下,“技术多头”输了。

那么,同样的情况会发生加密行业里吗?如果一个加密项目遭遇“资金空头”会发生什么呢?

Sushiswap,这个曾经风光无限的 DEX 项目,如今似乎已陷入困境。如下图所示,Sushiswap的交易额缩水非常严重,究竟是什么情况导致出现这一问题呢?让我们深入挖掘一下。

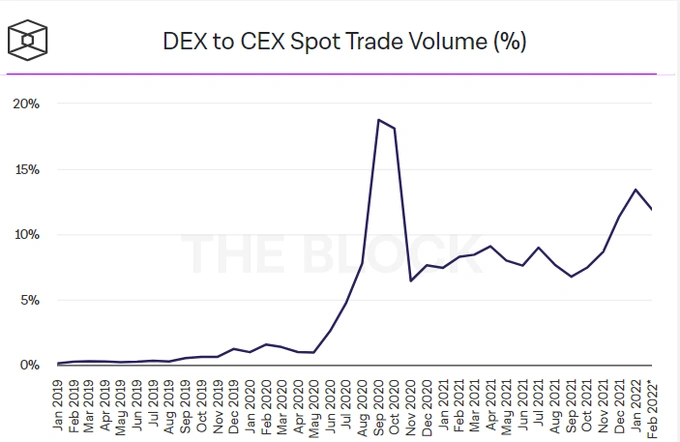

首先,让我们先退后一步了解下加密交易行业的现状。现阶段,在现货交易方面,DEX 的交易量大概占到 CEX 交易量的10-15%。如果基于技术接受模型(TAM)分析,DEX 的确保持了较快的增长速度,但我们无法从中了解 AMM(自动化做市商)技术在 DEX 增长过程中发挥的作用。从现在的情况来看,DEX 现货交易市场份额想要获得进一步增长,难度很大。

首先,让我们先退后一步了解下加密交易行业的现状。现阶段,在现货交易方面,DEX 的交易量大概占到 CEX 交易量的10-15%。如果基于技术接受模型(TAM)分析,DEX 的确保持了较快的增长速度,但我们无法从中了解 AMM(自动化做市商)技术在 DEX 增长过程中发挥的作用。从现在的情况来看,DEX 现货交易市场份额想要获得进一步增长,难度很大。

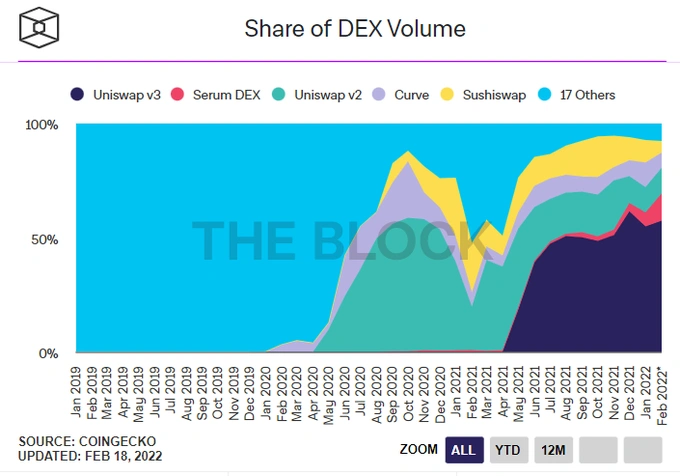

在 DEX 市场里,我们很容易迷失,比如人们关注的焦点往往在“谁拥有最大的市场份额”、“哪条链的表现最好”、“哪些链的交易最便捷”。但不可否认的是,在当前 DEX 领域里,Uniswap 依然占据主导地位。

Uniswap 之所以能在 DEX 独占鳌头,主要是因为具备以下几个优势:

Uniswap 之所以能在 DEX 独占鳌头,主要是因为具备以下几个优势:

1、交易费用最低;

2、品牌知名度最高;

3、Uniswap V3 提供了较好的流动性集中度。

Curve(CUV)在 DEX 市场也有一席之地,通过允许用户以专为稳定币设计的低延误、低费用算法在DAI与USDC之间进行交易。与Uniswap或Balancer一样,Curve让加密货币用户可以潜在更好的价格买卖资产,从而获取收益。

如今,AMM 市场竞争非常激烈,随着时间的推移,一些 AMM 会持续削减费用来吸引用户,如果 AMM 将费用从 5 个基点降低到 3 个基点,相信没有谁会反对吧。让我们来看看 Curve 做了什么,他们从 Sushiswap 上删除了 CRV/ETH 和 CVX/ETH 等关键流动性池并迁移到 Curve 协议上。

Sushiswap 或已无利可图。

Sushiswap 也是一个 DEX,本质上也是 Uniswap 的“分叉 DEX”。Sushiswap 的创新之处在于使用其原生代币来激励/奖励流动性提供者(LP),流动性提供者可以产生交易费用,而且会随着时间的推移将让社区逐渐拥有该协议。

这个想法本身真的不错,但问题是,现在已经没有人愿意使用 Sushiswap 了。

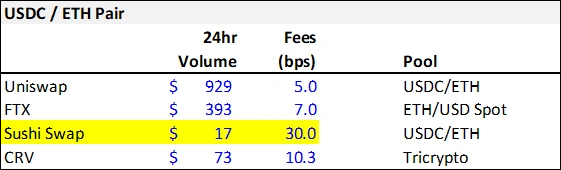

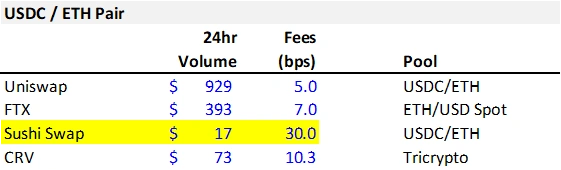

让我们来看看 ETH/USDC 交易对——这是 Sushiswap 上交易量最大的交易对。现在,Sushiswap 卡在了 CEX、Uniswap 和 Curve 之间,原因就是它没有产品/市场契合度。Sushiswap 其实是一种基于通胀代币的“昂贵版 Uniswap”,但现在却变成了“夹心饼干”(如下图所示)。

就目前而言,Trident、Bentobox、以及 Onsen 这些灵感来自于 Sushiswap 的DEX 更加吸引多头关注,也因此获得了不少资金。事实上,所谓的“技术”,往往需要在竞争力和价值之间进行权衡,要么通过降低费率吸引用户来获得更多竞争力,要么给用户带来更多价值,绝大多数 AMM 也都在遵循这一规律(如果您有例外,请告诉我们)。

坦率地说,没有坏资产,只有坏价格。

你要关注的不是自己买入了什么,而是要关注自己能卖出什么。如果我们看看 Token Terminal 给出的估值数据(如下图所示),就会发现 Sushiswap 一直是“最便宜”的 DAO。

我曾对 Sushiswap 的估值是其净销售额的 17.5 倍,但这一指标数字显然是被夸大了,主要有以下几个原因:

我曾对 Sushiswap 的估值是其净销售额的 17.5 倍,但这一指标数字显然是被夸大了,主要有以下几个原因:

1、7天年化费用由于市场波动导致大幅上涨;

2、当前锁仓量不会大幅下跌;

3、Sushiswap 已经无法在 ETH/USDC 流动性池上赚更多了,而它收取的费用却是 Uniswap 的 6 倍。

那么,Sushiswap 的结局会是什么样呢?在此列出几种假设:

1、应该没有人会愿意使用 Sushiswap 了;

2、Sushiswap 无法获得资金支持,也没有战略性用例;

3、与竞争对手相比,尽管 Sushiswap 存在大量超额收益,但相对于其他锁仓量不断增长的竞争对手,Sushiswap 的估值已经没有成长空间;

4、现阶段,已经没有可持续的叙事来扭转 Sushiswap 的局面了。